BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD-0.1%

SOL/HKD-0.1% XRP/HKD+0.31%

XRP/HKD+0.31%原文作者:?StateofStake,LucaProsperi

創作者:Shaun?

審核者:DAOctor

原文:?RebuildingtheGovernancePremium

《加密治理第一原則》給我們提供了新的視角思考加密治理。但,這不意味著就只剩下悲觀情緒和無解的難題。DAOrayaki社區一直一來關注DAO的治理難題,我們發現,整個行業開始注重科學治理或者關注于更加具體的治理問題。可以通過查看daorayaki.org以往文章,了解加密治理中的治理攻擊和解決方案。本篇文章我們將會沿著加密治理原則繼續思考,如何重建DAO的治理溢價。

本周早些時候,剛從MakerDAO令人沮喪的治理斗爭中解脫出的LucaProsperi在其最近的博客文章“加密治理的第一原則”中提出了治理三難困境。他認為,基本上,今天的加密協議最多可以實現其中兩個目標:

A)去中心化

b)解決復雜問題

c)對善意行為的激勵

LucaProsperi給出了幾個有趣的觀點:

成功滋生復雜性

DeFi協議最初是用作對小型社區所遇到的簡單問題的處理。隨著社區不斷規模化的發展,它所面臨的問題變得越發復雜,必須需要越來越多的更專業化的知識才能解決。

復雜性滋生了不對稱的激勵

隨著社區的快速發展,創始人的智慧迅速向加密均值方向稀釋,他們面臨的問題的復雜性也在迅速加速。同時,復雜性與平均能力的比率開始出現死亡螺旋

不對稱的激勵會滋生不良行為

不對稱的激勵會滋生不良行為。面對行業里越來越大的回報,從事善意行為的專家越來越少,而從事惡意行為的專家則越來越多。盡管許多專家出于對長期聲譽利益的考慮或利他主義而忽略了不良激勵,但協議專家不可避免地會參與到“惡意行為”中,這意味著該價值的很大一部分可以被惡意行為者收入囊中。

在大型加密社區中,“不良行為”的發生是獨特且具有災難性的。金錢的軟件化、社區信心的喪失以及對不良行為者缺乏問責制導致大型加密社區在面對復雜、不斷升級的問題時會以“光速“解體。

《加密治理第一原則》全文查看文末。但請注意,這不意味著就只剩下悲觀情緒和無解的難題

在“專注做一件事并且把這件事做得很好的”這方面,簡單協議的作用經受住了在TradFi的波動性。

特斯拉:2022年因比特幣減值損失2.04億美元:金色財經報道,特斯拉:2022年因比特幣減值損失2.04億美元。2022年,將比特幣轉換為法定貨幣的收益為6400萬美元。[2023/1/31 11:38:58]

然而,面對更加復雜的問題,治理往往會崩潰,從而激發出創始人和其他具有豐富不對稱知識的人的極端惡意行為。例如:DoKwon從Terra協議中提取了數十億美元,RuneChristensen試圖通過由Rune和親信控制的關聯方Monetalis從DAI協議中提取5億美元。在前一種情況下,它將會以災難性的方式結束。而在后一種情況下,因為LucaProsperi和其他一些才華橫溢的人的“集中”警惕,使得MKR持有者免于潛在的數千萬美元債務減記以及99%以上協議都可能發生的命運:失去信心的死亡螺旋導致協議的清算或消除。

此外,Luca錯過了導致不良行為的激勵不對稱的第五個來源:DAO對核心貢獻者的自重效應。

解決復雜性問題:TradFi與加密

TradFi股票的面值遠低于加密代幣持有者所獲得的治理價值。

以谷歌為例。谷歌股東所擁有的每一張股票,它的價值……究竟是什么呢?

擁有GOOGL的股份并不意味著有權從Google獲得任何現金流或股息。因為沒有任何治理權。如果布林和佩奇花費數十億美元進行高價收購或與基礎業務關系最短暫的任何其他事情,你就沒有任何追索權。

GOOGL份額本質上是一種NFT,說明谷歌管理層將負責任地使用你的錢,也許在未來的某個時候會從他們的現金機器中轉移一些收入回來給你。盡管你對任何相關資產或現金流的權利充其量是微不足道的,但GOOGL的股票確價值1.5萬億美元的市值。這是為什么?

類似的觀點也可以用于美國存托憑證。ADR是本國股東對敵對國家公司收益的索賠,海外投資者對這些ADR非常看重。這又是為什么?

加密貨幣缺少激勵機制

以GOOGL為例,員工的報酬是GOOGL股票。Brin、Page和高級管理人員也被授予GOOGL股票期權。外部投資者知道佩奇和布林需要讓他們的員工樂于經營一家成功的企業。他們還可能認為,如果布林和佩奇做出特別令人發指的事情,谷歌董事會可能會成為敵對實體,嚴重削弱創始人管理公司的能力。

以上的情況這在今天的DAO中是不存在的——所有主要利益相關者之間的激勵一致。GOOGL的利益相關者都通過NFT保持一致,并通過一個從未與谷歌管理層抗衡過的董事會進行保護。

DeFi協議xWin在以太坊和BSC上推出新版升級機器人顧問平臺xWIN Finance v2:金色財經報道,DeFi 協議 xWin 宣布在以太坊和 BSC 上推出新版升級機器人顧問平臺 xWIN Finance v2,該平臺可以幫助對沖基金或投資者通過 xWIN Robo Advisor 引擎并根據風險偏好創建自己的去中心化基金,并支持包括構建個人儲備庫、將各種交易或 DeFi 策略集成到一個投資組合在內的多項功能。(madrastribune)[2023/1/16 11:13:53]

在99%的DAO中,利益相關者的利益一致性通常會在初始高速增長階段后消失。協議爆炸式增長,代幣被慷慨地授予創始成員,許多創始人轉向其他事情。其余的創始人很快發現他們正在為許多缺席的代幣持有者工作。

在少數DAO中,關鍵生產者已經離開,簡單性可以挽救局面。Curve從未將其著名的“xyk”流動性模型的不同參數提交投票。它只是在是/否投票中提出了一個復雜的想法,該模型在無數邊緣情況下工作,并且一直保持著CurveDAO最初的樣子。隨著其他穩定幣市場的來來去去,Curve蓬勃發展,直到今天仍然是穩定幣市場的王者。

在另一個極少數的DAO中,集中式/個人制衡使協議免受中心故障點與“創始人級”自重合謀所利用的集中式缺陷的影響。然而,根據定義,“白騎士”太稀有而無法依賴。

在絕大多數DAO中,因為制衡失敗,創始人終將會在某個時刻拋棄持有者,員工要么繼續,要么自己作為持有者離開,當所有關鍵生產者都離開,協議必然死亡。

所以緊迫的問題變成了:99%失敗的DAO的創始人只是壞人嗎?還是激勵結構中的激勵偏移導致他們放棄了他們的DAO?

我強烈懷疑是后者。大多數DAO不是工作量證明組織,它們會迅速積累自重——“貢獻者”為代幣分配貢獻了最低限度。遠程工作組織很難監管這種自重。而當“自重“做為一個嚴重的問題被注意到時,,已為時已晚。

在經歷了一段高速增長之后,主要生產者環顧四周,意識到他們的工作正受到更多弱貢獻者的嘲笑。他們的利他主義資本主義令人鄙視,激勵措施不再與社區一致。這是加速內部破壞開始的地方。

這個問題可能會因社區規模化增長的放緩而得到緩解,這讓所有關鍵利益相關者有更多時間去重新評估其他關鍵利益相關者的貢獻節奏,重振他們對系統基本公平性的信心,并繼續努力。然而,加密和緩慢的增長永遠不會很好地結合在一起。

監管自重:DAO的最大挑戰

以太坊Layer 2總鎖倉量回升至37.9億美元:7月11日消息,據L2BEAT數據顯示,當前以太坊Layer 2總鎖倉量回升至37.9億美元,7日漲幅0.47%。其中,鎖倉量前五分別為Arbitrum(19.9億美元,7日漲幅2.47%)、Optimism(7.12億美元,7日跌幅3.49%)、dYdX(5.79億美元,7日跌幅6.14%)、Loopring(1.71億美元,7日漲幅3.73%)、Metis Andromeda(0.95億美元,7日漲幅6.11%)。[2022/7/11 2:04:45]

當您比較公司和DAO時,公司層次結構在組織各個級別執行持續貢獻節奏方面相當有效-利益相關者激勵協調的另一個關鍵示例。

DAO未能實現這一目標。恐怕DAO發展的下一個階段將是一條公司化之路:更多的HR軟件,更多的github提交日志記錄和管理的故事,所有這些都以更有效的管理為名。加密貨幣的少數一致生產者也是如此,以便使利益相關者的激勵進一步朝著為所有代幣持有者創造可持續價值的方向發展。

加密治理第一原理全文

上月DirtRoads討論了MakerDAO最近的治理周期。報告結尾處提出了三個開放性問題:

基于現有的治理機制和代幣分配,我們是否相信Maker的審查阻力?

當一群協調一致的群體擁有足夠的投票權來推翻這么多機構參與者時,我們是否相信Maker是一個真正的去中心化組織?

我們是否認為Maker的結構能夠有效地處理那些帶來最低程度的復雜性和不透明性的用例?

這三個問題可以歸納為一個:加密協議的主流治理框架能夠在處理復雜任務的同時激勵慈善行為?這個問題的答案,我認為是不可以。

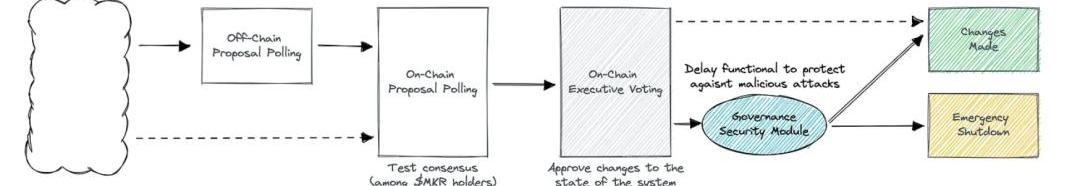

在Maker的案例中,就像許多其他加密項目一樣,治理任務被統一分配給治理代幣($MKR)的持有者。更普遍的是,$MKR的持有者可以對協議的變化進行投票——任何人都可以提交提案。這些提案將按照簡化后的流程進行表決。

有趣的是,Maker治理框架的架構師意識到了惡意治理攻擊的風險,為了抵御這種攻擊,他們構建了一個治理安全模型,該模型具有延遲特定提案實施的功能。這允許$MKR持有者收集足夠的共識來呼吁緊急關閉,有序地解除協議本身危機。

NFT收藏家onekiller以遠低于市場價的0.088ETH出售了BAYC#7256:金色財經消息,據OpenSea數據顯示,NFT收藏家onekiller一個月前以188ETH的價格購買了BAYC#7256,當時價值約513,000美元。6月1日,OpenSea數據顯示他以0.088ETH(約161美元)的價格出售了該NFT。

目前,BAYC地板價為96.2ETH(約174000美元)。[2022/6/2 3:58:04]

由Aragon和Optimism開創的OptimisticGovernanceschool通過假設所有提案都被投票通過,除非在一定時間內在法庭上受到質疑,從而引導了這一概念。這些努力值得稱贊,在每個決策的結果都顯而易見、事先可衡量或具有即時影響的環境中仍然有效。隨著DAO的野心不斷擴大,超越了固化和明確定義的界限,并朝著通過復雜結構來提升現實世界信用等復雜任務擴展,很明顯,即使是一個Optimism的挑戰窗口也不足以抵御惡意攻擊。

不可還原性問題→最初,大多數鏈上治理不得不面對非常簡單的決定:是否將ERC-20代幣列入白名單、增加或減少參數、激活或停用oraclefeed。治理機制的發展滿足了這一需求,區塊鏈技術允許更細化的任務分離。但野心是人類的特質,協議逐漸擴展到復雜的用例,而不是原子決策的有序集合:我們是否應該開始為現實世界的信貸融資,我們的資金管理策略應該有多積極,我們應該如何抵消我們的流動性質押服務對原生鏈穩定性的影響,我們在復雜的DeFi堆棧中扮演什么角色,等等。這種擴展造成了工程師可能還不能完全理解的不可還原性問題。在為決策目的對每一個可能的案例進行建模時,結構上講不可能保持擴展。我們需要學會與會產生無法預期影響的極端情況共存。不可還原性的影響可能是災難性的。

兩種可能的解決方案→現有的解決方案有兩個方向:(i)使治理機制更適合于處理無法衡量的不確定性和利益沖突,以及(ii)通過任務和責任的原子化減少不確定性。雖然從長遠來看,第二種方式是我們應該追求的目標,但不確定性無法從根本上消除,因此開發更能抵御不確定性的決策框架是我們無法回避的。

這篇文章的其余部分將致力于對問題進行初步的形式化討論。當事情變得復雜時,開發一個簡化的現實版本是有價值的。我們的想法是利用這樣的框架來了解發揮作用的關鍵因素,并試圖設計一種機制,在鼓勵良性影響的同時減輕惡性影響。

OptimisticGovernance的游戲

JohnVonNeumann和OskarMorgenstern開創的以數學嚴謹性為現代經濟學基礎的博弈論與經濟行為理論已被加密領域濫用。這些游戲不是博弈理論,而是荒謬的數學。下面描述的方程組旨在提供正在發生的事情,而不是解決方案所需的符號工具。

OpenSea上的WETH報價或使用戶面臨資金被盜風險:5月31日消息,推特KOL Hydraze提醒用戶小心OpenSea上的WETH報價,一旦用戶接受報價,錢包內的資金可能會被盜取。甚至會空投NFT給用戶,然后提供需1-2個ETH。[2022/5/31 3:52:08]

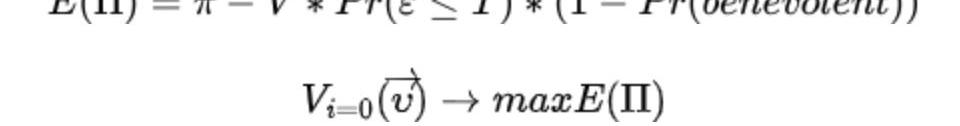

首先構建了一個OptimisticGovernanceGame(OGG)。在OGG中,所有參與協議治理的人都是好人,他們打算使協議本身產生的經濟價值最大化——這是一個重要的規范。在這個簡化的游戲配置中,我們假設參與者/投票者收到了來自外部的提案,并且能夠基于任意治理機制(即投票函數)來通過或否決它。

?提案i的投票函數V輸入了N名參與者的所有投票向量。在OGG中,我們可以假設每個參與者都有一票。投票函數的輸出為0(ding)或1(pass)。

只有兩種提案方式:善意的提案和惡意的提案。善意的提案對所有投票者都有積極的影響,因此對協議也有積極的影響,而惡意的提案則給提案者帶來巨大的利益,但代價是協議有可能被破壞。

協議被破壞的預期成本取決于指定的概率函數和每個投票人給協議的值V。為了簡單起見,我們可以假設所有善意的提案都有相同的回報,所有的選民都給協議賦予了相同的價值——而且這種價值遠遠高于單個通過的提案的潛在價值。由于所有投票者都有類似的偏好,并且他們是治理集合之外的倡議者,我們可以從協議的角度概括上述函數。

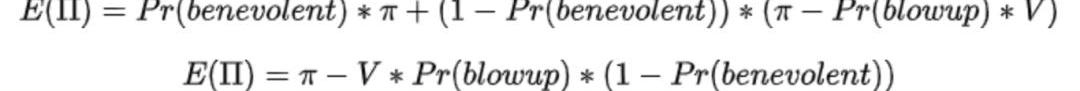

不出所料,我們不能提前說一個提案是善意的還是惡意的。我們需要考慮概率。我們可以重寫一個廣義提案的預期回報函數,如下所示。

惡意提案的惡性影響只有在不確定的時間延遲后才會顯現出來。換句話說,如果到OGG結束時,即到時間T時,協議仍然完好無損,最好的猜測是,治理沒有通過惡意提案。

最后,該協議在面對投票贊成或反對廣義的第一個提案時,旨在最大化下面的預期價值函數。考慮到投票者在理論上可能被賦予非常不同的目標函數,該目標是OGG的一個假設。

?協議被破壞的概率等于在OGG結束前出現惡性結果的概率

鑒于OGG的結構非常簡單,大多數結果都是微不足道的。然而,它們值得反思:

倡議者有動力去做大——由于協議被破壞對協議來說是毀滅性的,倡議者有動力向投票者提出也能帶來高即時利益的提案

人們的主要動機是讓自己看起來很好→更高的(可感知的)善意密度簡化了選民的決策

非流動性有溢價→延遲的提案,或結果遲來的更好的提案更容易被決策過程消化

價值最大化不是生存最大化→預期價值最大化的策略可能會導致與協議生存最大化不同的最優決策集

現實的治理游戲

現實,尤其是DAO的現實,比我們的OGG要復雜得多。為了便于討論,我想重點談談幾個關鍵的區別:

投票者也可以是倡議者無:論是善意的還是惡意的提案,投票者和倡議者之間都有部分重疊,因此我們將使用參與者一詞,其中包括投票者和倡議者。

惡意提案對其倡議者非常有利:惡意提案的私人(非共同)利益可能會大大超過協議被破壞對其倡議者的私人影響

私人和協議的視角不同:由于多樣化和投資期的不匹配,單個投票者/倡議者的私人回報函數與整個協議的回報函數有很大不同

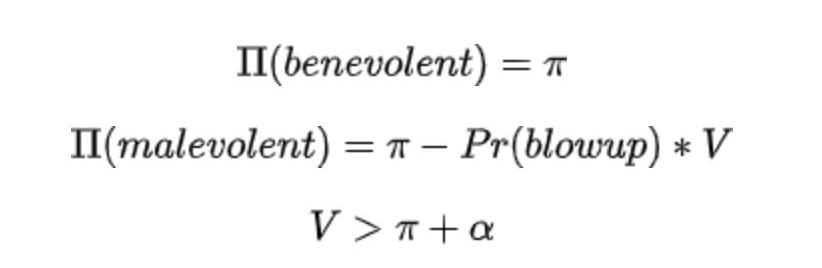

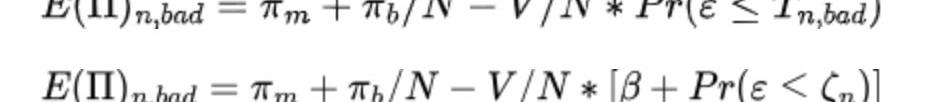

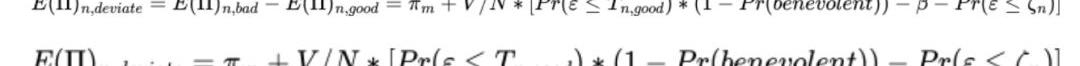

在現實治理游戲(RGG)中,我們可以將目標函數重寫如下。我們假設無論是提案還是投票都沒有任何成本。

良好的參與者:一個善意的倡議者,其目標函數與OGG情況下的廣義目標函數大體相似。

然而,正如我們已經暗示的那樣,鑒于:(i)RGG中單個參與者的投資期很可能與協議不同——即單個參與者可能仍然會出售其投票權并離開;(ii)考慮到損害分攤和投資組合多樣化,RGG中單個參與者的損害很可能不嚴重。這些差異有助于提高良好參與者的風險承受能力;參與者有動力“碰碰運氣”,提出對協議而言具有不可忽視的危險性的提議。

糟糕的參與者:然而,糟糕的參與者的情況更有趣。一個糟糕的參與者是指有意識地提出一個惡意提案,享受這種提案帶來的私人利益,并有意識地投票贊成它。

?一個糟糕的行為者不僅從私人征用中獲益,而且從他對提案風險的詳盡了解中獲益–在這種情況下,這是通過將誤差項ε從基本期望值β中分離出來來描述的

對于一個糟糕的參與者來說,偏離的動機要高得多:(i)只有潛在損失(而不是特別收益)會被共同承擔,(ii)由于惡性結果的能見度更高,損失可以更容易地避免。糟糕的參與者有巨大的動機提出惡意的提議,并游說良好的參與者,以最大限度地減少對協議損害的感知。換句話說,每個人都有巨大的動機去偏離并變成糟糕的參與者。

?我們可以將公式簡化為0。誤差項ε超過閾值的概率可以是任意小的,這取決于參與者的風險厭惡程度

在這個簡化的表示中,偏離的動機與以下因素正相關:

可征用性→私人偏離利益的相對大小

互惠化→社區規模,或參與者總數

不確定性→感知到遇到惡意提議的風險

緊迫性→出現惡性影響的概率

風險厭惡→令人驚訝的是,風險規避動機引出了一個壞的參與者

然而,系統不是不可變的。這意味著,更多的惡意行為者將被龐大而不確定的社區所吸引。這可能會給沒有適當制衡的社區造成死亡螺旋。

進一步探索

OGG和RGG都是極其簡化的怪誕數學。盡管如此,它們仍是一個良好的開端,可以迫使我們在設計協調機制時進行審視,并超越修辭的個性化。

包括Maker在內的一些協議仍然忠于“無結構暴政”——h/t@Dermot_Oryordan,這是對純粹主義方法的辯護,在這種方法中,利益中心(代幣持有者、借款人、$DAI持有者、核心單位成員、代表、少數群體、協議)的正規化由于去中心化的利益而遭到抵制。但是,正如JoFreeman在她的文章中所提:

“與我們想要相信的相反,不存在無結構的群體。任何一群人,無論其性質如何,在任何時間內為了任何目的走到一起,都不可避免地會以某種方式構建自身。

這意味著,努力建立一個無結構的群體,與目標是“客觀的”新故事、“無價值的”社會科學或一個“自由的”經濟一樣有用,也一樣具有欺騙性。這種想法成為了一個煙幕,讓強者或幸運者對他人建立無可置疑的霸權。”

加密貨幣也有治理的好例子。6月10日,@skozin在Lido的論壇上發表了一份提議,為流動性質押協議建立LDO+stETH雙重治理機制。在認識到代理問題的存在后,投票者($LDO持有人)并不是遭受破壞的人——主要是質押者,倡議者提出了一系列與我們在上述RGG中概述的框架一致的想法:

通過固化減少治理范圍→減少不確定性

將已表決的提案延遲執行→減少緊迫性

為$stETH引入否決/反否決制度→更少的互惠化

實施(部分)惡性資源燃燒→減少可征用性

該提議明確承認,不可能事先確定所有潛在的攻擊媒介或極端情況,并轉而采用一種基于第一原則的方法,這種方法在承認存在利益沖突的同時,會引發對抗性(且代價高昂)的治理辯論。我建議任何參與設計治理原則的人都要徹底地審閱該提案。這是一個值得象征性表示的東西。

雙重治理體系并不是唯一可行的路徑。值得一提的是,需要更深入分析的是PocketNetwork的stake-to-work機制、DXDdao基于聲譽的投票、聲譽和參與的衰減機制,以及以太坊的EIP-5114靈魂綁定。不確定性密集型環境的治理機制的研究和設計空間與相關領域一樣廣闊和迷人。我們確實不能在人類互動的脆弱基礎層之上構建任何復雜的東西。

來源:金色財經

Tags:DAOETHMAKEGOOsdao幣是什么幣種ETHEKingmakerdao創始人mushgainGOON幣

專注于可編程、自主權隱私的下一代公鏈Findora的技術開發商DiscreetLabs?今日宣布,Harmony核心團隊的前成員PeterAbilla已加入團隊,擔任首席商務官.

1900/1/1 0:00:00作者:@youssef_amrani 來源:推特 Polkadot和Cosmos都被認為是第三代區塊鏈,采用類似的水平擴展方法,而以太坊和Solana則傾向于垂直擴展.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:495.09億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量50.

1900/1/1 0:00:00原文:《白話開源和Web3》原作者:JoeyDeBruin編譯:jomosis1997編譯來源:TheSeeDAO一個朋友最近問我:對于一些造成當下社交媒體危害性的問題.

1900/1/1 0:00:00市場消息 昨日比特幣與重要主流幣的恐慌與貪婪指數42,7天前為30回顧上周,市場不但很快消化了美聯儲加息帶來的利空,也很快消化了美國二季度GDP不及預期帶來的利空.

1900/1/1 0:00:00以太坊從前天1690附近高點開始回踩,昨天早間反彈1655附近后開始下跌,午盤最低跌至1557后開始真的反彈,今天凌晨最高漲至1680后重新回踩,現行情位于1600附近運行.

1900/1/1 0:00:00