BTC/HKD-0.68%

BTC/HKD-0.68% ETH/HKD-2.05%

ETH/HKD-2.05% LTC/HKD-3.57%

LTC/HKD-3.57% ADA/HKD-3.45%

ADA/HKD-3.45% SOL/HKD-3.78%

SOL/HKD-3.78% XRP/HKD-3.13%

XRP/HKD-3.13%DeFi是流動性革命。

在傳統世界中,你購買并持有資產,希望升值。也許你在一個計息銀行賬戶里有一些美元存款,但在大多數情況下,你持有的資產并沒有“發揮用處”。

在DeFi中,情況完全不同。持有資產只是第一步。任何投資者都可以成為流動性提供者,通過把這些資產存入智能合約,讓它們“發揮用處”,賺取額外回報。流動性提供者可以從以下兩方面獲得回報:

1.?借出資產

2.?像做市商一樣推動交易

所以,你如果有SNX或MKR,可以存進Compound,通過借貸賺取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推動交易,獲得交易費用,若資產升值,還能產生收益。

金色午報|12月6日午間重要動態一覽:7:00-12:00關鍵詞:B站、三箭資本、中國芯、ParagonsDAO

1.B站測試高能鏈啟動元宇宙業務;

2.三箭資本以550ETH購入NFT“Some Other Asshole” 約合227萬美元;

3.美元穩定幣USDC發行量突破400億美元 創歷史新高;

4.中國芯數字貨幣錢包通過測試 支持數字貨幣收付款;

5.奈雪的茶將限量發售“NAYUKI”NFT藝術品盲盒;

6.鏈游社區ParagonsDAO完成2500萬美元融資,Paradigm等參投;

7.中國電信子公司擬采購“元宇宙數字人制作項目”;

8.Block.one宣布向EOS網絡基金會、Pomelo和EdenOS分別捐贈3000萬、100萬、100萬枚EOS。[2021/12/6 12:53:35]

Yield?Farming的熱潮掩蓋了一個的事實,那就是任何人在DeFi中都能成為流動性提供者。這一點受到很多人的低估。

金色相對論 | 初夏虎:下一個上漲周期應該是2020-2021年底:在今日的金色相對論中,元界創始人初夏虎發言指出: 2012年到2013年11月28日也有過一次類似的百倍漲幅,基本是四年一個周期。這不是巧合,是和比特幣的代幣經濟學設計,四年挖礦產量減半相吻合的。 下一個上漲周期應該是2020-2021年底,所以從這里8600美元到我預測的36萬美元,其實只有不到50倍,我的預計并不是很激進。[2020/1/22]

流動性提供者的角度

第一代DeFi協議是基于最終產品構建的。Maker的目的是生產Dai,而Uniswap的首要目標是促進交易。DeFi產品實際上是雙邊市場,“流動性提供者”的市場可能比交易市場更大。

金色晨訊 | Huobi Prime首個項目TOP Network(TOP)將于3月26日上線:1.瑞士聯邦委員會調整監管立法 加密貨幣接受金融市場監管。

2.巴哈馬有線電視及電話公司宣布接受巴哈馬央行數字貨幣支付。

3.納斯達克于上線CoinMarketCap的加密貨幣基準指數。

4.比特大陸關閉了在挪威的辦公室。

5. V神:新興穩定幣和加密瀏覽器等產品有利于生態系統。

6.日本副首相:虛擬貨幣名稱雖已改變 但仍屬于雜項收入。

7.Huobi Prime首個項目TOP Network(TOP)將于3月26日上線。

8.徐明星:將推出穩定幣OKUSD。

9.360安全衛士支持對GandCrab比特幣勒索病的強力查殺。[2019/3/21]

如今有了聚合器,而且交易員也能夠非常方便地操作前端,這進一步將交易需求與流動性供應分開。Uniswap會為交易員和有限合伙人提供同等服務,因為Uniswap.org吸引的是散戶提供的直接流動性,但對于大多數AMMs,如Balancer、Bancor、Curve和Sushi,它們真正的用戶是流動性提供商,且大部分交易來自1inch,Matcha等其他聚合器。

金色獨家 中高會區塊鏈產業聯盟理事長朱濤:司法監管滯后是通病:美國證券交易委員會(SEC)將于北京時間6月14日凌晨兩點在佐治亞州亞特蘭大州立大學舉行一次市民會議(Town Hall Meeting),就加密貨幣行業、網絡安全等投資者關心的問題展開討論。針對此次會議,金色財經邀請中高會區塊鏈產業聯盟理事長朱濤對本次會議作出解讀,朱濤表示:司法監管滯后是通病。我前天參加中美的一個交流會,他們說美國除了聯邦法律規定的電子白條合法外,政客們也沒有研究出完善的新的法律。之所以有的地方有宣布,也是為了引領人們去做事。[2018/6/13]

如何讓流動性提供者滿意?

流動性提供者看重的是以下兩個方面:

1.?標的資產的投資回報

2.?杠桿

第一個方面就是AMM發展的原始動力,就是如何用更少的錢做更多的事。2020年,在Uniswap中,任意兩種資產的流動性池比率都是50/50,而Balancer允許調整權重和交易費,Curve則實現了專門針對穩定資產的更高效交易算法,并利用了借貸協議。這些都使各種資產的交易量和交易費增加。

對流動性提供者來說,一系列與上述相似的改進正在進行。Balancer v2版本允許未使用的庫存同時被借出,這一點非常像Curve,而Uniswap v3的目標則非常宏大。

利用資產杠桿

一種更受歡迎的投資方式是購買所有你認為會升值的代幣或資產,并將它們作為抵押,獲得貸款。你可以將這筆貸款套現成美元,再買入那些會升值的代幣或資產,形成杠桿。假設這些資產升值,你就能償還貸款。或者,你也可以借入不看好的資產,將其出售,將收益進行再投資,然后再以更低的價格回購資產,以償還貸款。

在傳統市場,這是一種有效的資本投資方式。在傳統金融市場,主券商會管理自己的庫存,并以此作為基礎,提供產品和服務。但在DeFi領域,沒有人會通過Compound、Aave和Maker對巨額ETH & WBTC資產負債表進行杠桿操作。

相反,在DeFi中,AMM通過整合貸款抵押品,解綁大宗經紀商。

Aave和Maker領跑DeFi

抵押品擔保貸款是加密貨幣持續增長的秘密。加密貨幣資產是極好的抵押品,它們能全天候交易,不受地域限制,這就是為什么BlockFi價值30億美元的原因。AMM LP代幣可能成為非常合適的抵押品,解鎖額外代幣供應。大多數貸款的抵押品都是ETH或BTC,所以,?Uniswap LP代幣如果支持WBTC-ETH交易對,那就能成為更好的抵押品!

當然,這個產品的實現會有一定復雜性,特別是如果抵押品的價值下降,要運用預言機進行定價和清算,并且借貸LP代幣的需求小于標的資產,但通過LP代幣獲得貸款是杠桿的一種好方式。

在這個方面,Maker和Aave采取的態度最積極。上周,Aave宣布推出Aave AMM市場,這是Uniswap和Balancer LP代幣的獨立借貸協議。它支持14個Uniswap交易對和2個Balancer交易對。用戶還沒有蜂擁而入,但LP代幣作抵押的未償貸款有510萬美元。

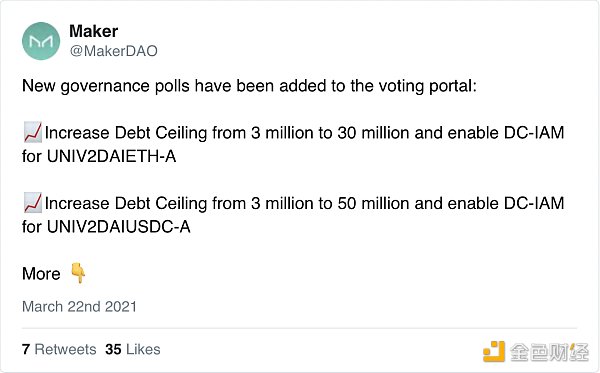

與此同時,MakerDAO正在試圖提高其債務上限:

上月,LP代幣能夠作為抵押,獲得Dai貸款,在初期需求超過供應之后,Maker又開始提高債務上限。6個LP代幣交易對達到了300萬美元的上限,Maker的治理協調員剛剛開始進行鏈上投票,將每對代幣的債務上限提高到3000萬美元。

這樣會提高資本效率,推動DeFi中的流動性,尤其是當聚合器開始全面整合貸款抵押品。

本文內容來自于Dose of DeFi

Tags:EFIDEFIDEFUNITRD-DeFiAlchemist DeFi Aurumdefi communityunitedbitcoin

韓國最大區塊鏈項目Terra的生態系統越來越全,此前其擁有合成協議Mirror、DEX TerraSwap、穩定幣UST、LUNA等產品.

1900/1/1 0:00:00比特幣和以太坊區塊鏈生態系統在網絡安全上(POW)的投入遠遠超過在其他所有方面的投入。自今年年初以來,比特幣平均每天向礦工支付約3800萬美元的區塊獎勵,外加每天約500萬美元的交易費.

1900/1/1 0:00:00對于投資者來說,資產流動性的特質是至關重要的,在金融&投資的去中心化世界中也不例外。同樣,流動性也是交易所長期成功的關鍵因素,它有助于構成購買&分享加密資產的基礎設施.

1900/1/1 0:00:00開篇言明,這里所提到的普通人,是對指對區塊鏈行業缺乏基礎認知,但卻有心入場的每一個小白用戶。至于普通人參與的方式,可以是投資某一種加密貨幣,或者是加入區塊鏈行業從業、創業等,亦或是僅僅只流露出一.

1900/1/1 0:00:00人總是羨慕自由的小鳥,因為想象自己身有彩翼,可以飛到每個想去的地方,也羨慕天空有足夠大的疆域,沒有高樓大廈的容身之限。飛翔解決了在地表的基礎規則束縛:重力,這就是人對自由的第一印象.

1900/1/1 0:00:00編者注:原標題為 《銀行業只是開始:58個可以被區塊鏈改變的行業》,但實際內容里介紹了60個行業,我們以實際數量為準.

1900/1/1 0:00:00