BTC/HKD+1.54%

BTC/HKD+1.54% ETH/HKD+1.28%

ETH/HKD+1.28% LTC/HKD-0.11%

LTC/HKD-0.11% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+3.83%

SOL/HKD+3.83% XRP/HKD+0.75%

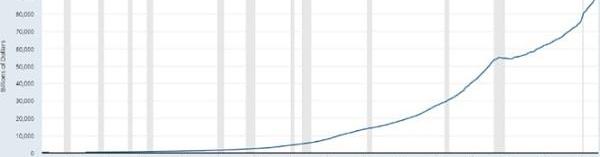

XRP/HKD+0.75%AMM的創新促進了DeFi行業的爆炸性增長,從上個周期的5億美元增長到如今略低于200億美元,差不多有400倍的驚人增幅。

如果我告訴你,我們正處于另一項可能產生類似影響的創新邊緣呢?本文將向你介紹這個突破性的創新——奔向效率的無抵押借貸。

信貸市場是刺激經濟增長的關鍵,是高效經濟體系的核心部分。在TradFi,有擔保貸款和無擔保貸款。

擔保貸款需要抵押資產,如房屋、汽車或股票,貸款與價值的比率約為110%。由于交易對手風險很小,所以這些都是低風險籌碼。

無抵押貸款的利率較高,并且僅由信用評分支持無抵押。

雖然擔保貸款已經是DeFi的一個組成部分,但沒有無擔保貸款是一個巨大的瓶頸。為什么將這種有百年歷史的工具引入鏈上如此困難?

穩定幣發行商Circle申請法國加密許可證:金色財經報道,穩定幣發行商 Circle 已申請法國加密資產許可證,作為歐洲增長戰略的一部分。?Circle 在一份聲明中表示,這家總部位于波士頓的公司分別申請成為注冊數字資產服務提供商和持牌電子貨幣機構。成功注冊將意味著 Circle 可以向法國客戶提供其產品,并“在岸”其歐元支持的穩定幣 EUROC。[2023/3/21 13:17:30]

信用違約

在傳統的世界里,有專業人員來"了解你"并處理信用問題,但這與DeFi的自動化、透明化和非歧視性相悖。

速度降低

對借款人的任何形式的額外檢查都會使貸款批準時間明顯變慢。目前的超額抵押貸款服務提供極快的貸款審批,這是DeFi的一個獨特賣點。

Camelot生態項目Arbitrove完成公募,共計籌集8222.2178 ETH:2月20日消息,Camelot 生態首個 Launchpad 項目 Arbitrove 完成公募,共計籌集 8,222.2178 ETH,約 14,023,289 美元。

據悉,TROVE 是 Arbitrove 協議的治理 Token。[2023/2/21 12:18:24]

流動性/靈活性較低

大多數借款人只對可預測的固定利率和定期貸款感興趣。但在這個高度活躍的市場上,很少有人長時間鎖定其資產。

監管風險

提供無抵押貸款會讓監管部門注意到提供這些貸款協議,因為08年金融危機給人留下了PTSD。

貸款特定風險

Crypto Punks地板價自今年3月以來首次反超BAYC,或由于BAYC貶值所致:8月22日消息,NFT Price Floor數據顯示,本周日Crypto Punks地板價短時超越了“無聊猿”BAYC系列,系自2022年3月以來首次。不過分析顯示,本次短時“地板價翻轉”并不是Crypto Punks價值上升的結果,而是加密熊市導致“無聊猿”BAYC貶值。

另據NFTGo.io最新數據,當前BAYC地板價為68.47ETH,24小時漲幅1.44%;CryptoPunks地板價為66.45ETH,24小時跌幅2.21%。(Decrypt)[2022/8/22 12:39:54]

??現實世界的資產和NFT貸款-資產流動性;

?信用評分——稀缺的鏈上數據,任何人都可以做無限的錢包;

梅蘭芳紀念館試點推出首款數字收藏品:金色財經報道,據梅蘭芳紀念館官方公眾號,梅蘭芳紀念館試點推出首款數字收藏品《曼妙天女散花之影》,該款數字收藏品以梅蘭芳紀念館所藏《徐悲鴻畫梅蘭芳扮天女散花像》為基礎,首次以3D熱門游戲同類型數字皮膚SMART技術,次世代游戲物理解算的形式制作而成。[2022/6/29 1:37:45]

?鏈下信用整合——依賴于TradFi基礎設施;

盡管存在著風險和挑戰,有許多協議以某種形式提供擔保不足的貸款。

與大多數問題一樣,有多種潛在的解決途徑。讓我們看看最有希望的路徑,以及它們解決了哪些問題,還有哪些問題沒有解決。

1.zkKYC

在了解客戶時使用零知識證明KYC,可以在不與交易方預先分享個人信息的情況下了解客戶。貸方能夠通過所發行的zkKYC令牌上的有效性證明來驗證借款人的信用度。

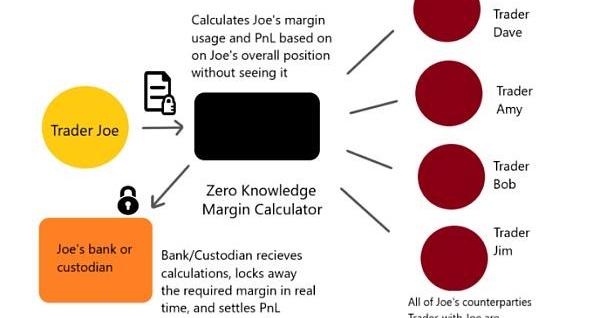

CredoraPlatform利用這項技術通過去中介化實現效率。它改變了傳統的清算結構,提供了一個ZK保證金計算器,將保證金和結算指令發送給托管人。

zkKYC的這種實施并不是去中心化的,而是專注于機構市場。然而,保持中心化也有一些好處,與通常的清算系統相比,它仍然是一個很大的改進。

2.債務代幣化

將債務代幣化以使其具有可替代性,并因此可以參與交易而釋放貸方的資本。這也許還能解決期限錯配的問題,并允許細分,增加可能的投資者/貸款人的數量。

代表機構所欠債務的ERC-20代幣是尋求安全回報的私人投資者的理想投資工具,在零利息債券的情況下,債務代幣在到期前都會增值。

3.代理賬戶

這種解決方案最適合于向散戶提供無擔保貸款,并且不需要KYC。借款人存入抵押品,并通過貸款獲得代理智能合約。

資金由借款人控制,但由于代理賬戶被限制在某些協議上,不允許提款,所以不可能帶著錢跑路。代理賬戶通過限制功能在代碼層面上執行信任。

總而言之,最有希望的全方位解決方案是zkKYC,因為它為機構和私人參與者提供了一種獲取貸款的方式。

投資者通過貸款獲得收益的最佳方式是以折扣價購買代幣化債務,并等待到期或提前出售。散戶可以使用代理賬戶借入資金,并使用杠桿與最大的協議互動。在GearboxProtocol上,這些協議包括Curve、Uniswap、Sushi和Yearn。

還有一些解決方案:

合同對合同的貸款——大部分未開發:閃貸;

違約追償基金——用多重簽名基金保證還款;

原生代幣激勵;

創建一個安全高效的債務發行基礎設施將吸引粘性資本進入市場,作為70萬億美元的全球借貸市場移動鏈的一部分。

我不認為真正的去中心化會在這里獲勝,因為傳統公司需要存在一個監管框架來實現這一轉變。隨著更多的協議嘗試獨特的貸款發行,看到這個板塊的未來發展將會很有趣。

最后,我的結論是:

無抵押借貸是有杠桿的。它們導致了2008年的金融危機,將全球經濟推向了崩潰的邊緣。

所以,如果我們做對了,它將鞏固DeFi在這個經濟體系中的地位,但是如果錯了,我們就會面臨著嚴重的監管,直到它消失。

希望這篇文章對大家有一定的幫助。

原文鏈接:https://mp.weixin.qq.com/s/IdkdkbOeAocuaTW7F-KE6g

來源:金色財經

今天享一個Paraluni平行宇宙單幣借貸的循環挖法,單幣循環借貸,收益高的時候能達到年化百分幾十到百分之百.

1900/1/1 0:00:00原作者|Arthur,DefianceCapital?創始人 編譯|白澤研究院 第一款視頻游戲于上世紀70年代發布并上市,在此后的幾十年里,已經發生了巨大的變化.

1900/1/1 0:00:00原文作者:VΔL|Ryan,由DeFi之道翻譯編輯。最近,NFT領域的風險投資成為了熱門話題,包括Doodles、Yugalabs、LimitBreak、Opensea、Proof以及Chiru.

1900/1/1 0:00:00周三舉行的FOMC會議及其隨后的結果深深地影響了加密市場的狀況。鑒于會議期間和會議后價格的大幅波動,整個市場的清算量迅速上升。數以萬計的交易員陷入了交火之中,這是過去幾個月來最大的清算趨勢.

1900/1/1 0:00:00隨著央視網孵化的數字藏品平臺“央數藏”于9月16日正式上線,國內央媒幾乎全員入局數藏市場,這對于國內該市場的發展至關重要!作為風向標般存在的最具影響力的媒體參與到數藏的發展中.

1900/1/1 0:00:00加密貨幣之王仍受熊市的擺布–在持續變暗的市場背景下,盡管自上次美聯儲會議以來所有風險資產類別均下跌,但比特幣(BTC)仍具有保持20,000美元支撐位的優點.

1900/1/1 0:00:00