BTC/HKD+2.82%

BTC/HKD+2.82% ETH/HKD+5.64%

ETH/HKD+5.64% LTC/HKD+1.97%

LTC/HKD+1.97% ADA/HKD+5.63%

ADA/HKD+5.63% SOL/HKD+3.66%

SOL/HKD+3.66% XRP/HKD+3.2%

XRP/HKD+3.2%鏈上期權概述

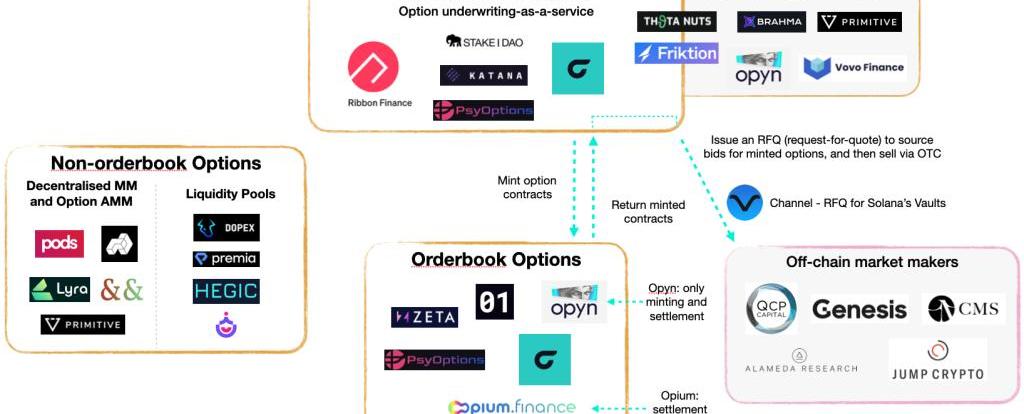

目前鏈上的期權的玩法主要有三種:

流動池做市訂單簿結構化產品

訂單薄

典型產品:Zeta,Psyoption,Opyn

類似于dydx,期權訂單薄也需要高吞吐量的區塊鏈來保證廉價和快速的執行,opyn曾在eth采用訂單薄模式,但是由于既沒有深度gas費又高,所以只能去開發結構化產品。因此,Solana上有訂單薄的期權協議ZetaMarkets和Psyoptions,但由于缺乏足夠的交易者和專業的做市商,買賣價差相差較大,部分價位有價無市,類似于長尾資產的情況。

結構化產品

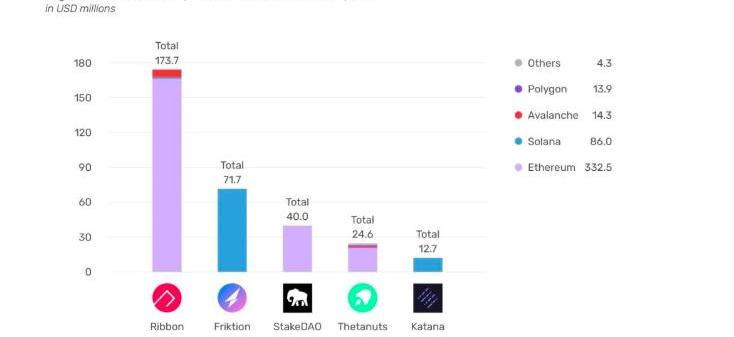

典型產品:Robbin,Opyn,Thetanuts,StakeDAO,Katana

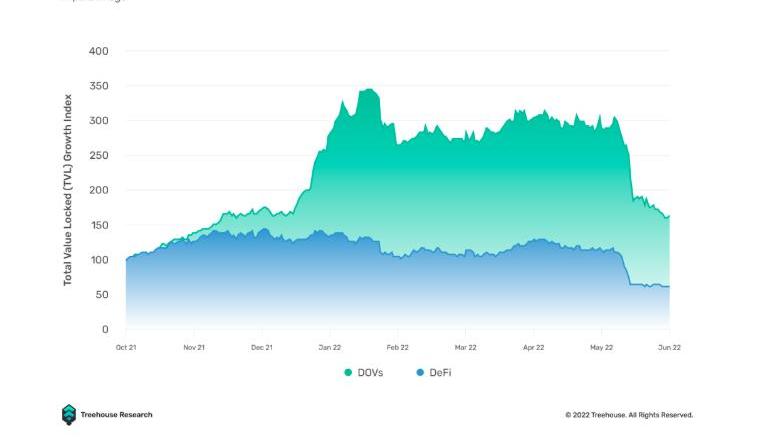

「DeFiOptionVaults:OptionsDemocratized-TreehouseInsights」

期權策略非常復雜,并不是每個人都有時間或知識去及時地執行這些策略,所以我們需要DeFi期權庫。

DOV為用戶提供了一種途徑,把資金輕松存入到預定義的期權策略里賺取收益。

BitMEX已上線ARB期貨合約,現報價1.72美元:3月20日消息,加密貨幣交易平臺 BitMEX 已上線 Arbitrum 期貨合約 ARBUSDTM23,現報價1.720美元。[2023/3/20 13:14:24]

2021年12月開始爆炸式增長,當時它的增長遠遠超過了整個DeFi行業。在3個月內,TVL設法擴大了約3倍的規模,并在目前熊市相較于去年10月仍是有1.5倍的漲幅。

「DeFiOptionVaults:OptionsDemocratized-TreehouseInsights」

Robbin

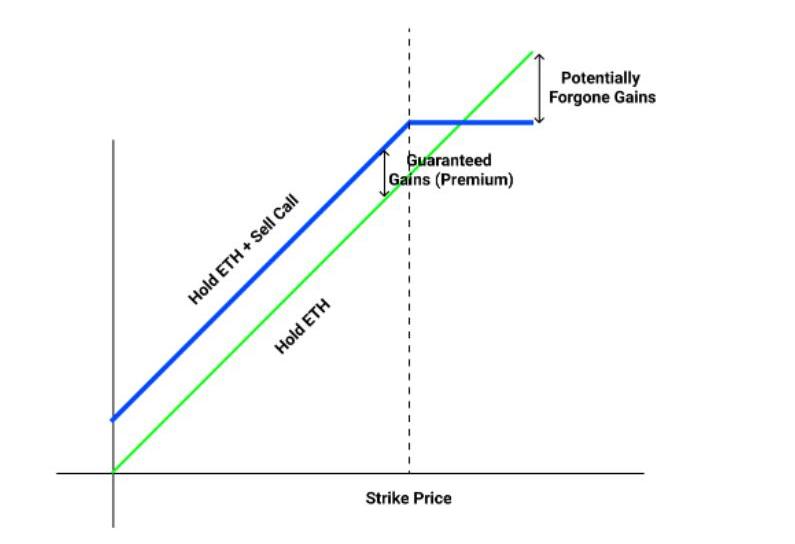

用戶將存款存入到池子中,每個池子對應不同的策略,如robbin主要采用的是賣空虛值程度較高看漲和看跌期權來實現收益。

例如,用戶存入eth到下圖池子:

池子會生成執行價格2050的看漲期權,生成后會以拍賣的形式進行出售,一周后到期eth價格沒有到達2050,那么池子里的用戶就可以賺到這筆期權費。

總而言之就是放棄了標的資產大幅上漲的可能,屬于期權里較為簡單的策略:

但是因為一般結構化產品都會固定在每周五進行期權拍賣,市場參與者事先知道會有大量的期權賣出,并將隱含波動率推低,推低期權價格。從而使結構化產品用戶的收益率降低。

比特幣全網未確認交易數量為20429筆:金色財經報道,據BTC.com數據顯示,目前比特幣全網未確認交易數量為20429筆,全網算力為279.55 EH/s,24小時交易速率為3.87交易/s,目前全網難度為39.35 T,預測下次難度下調1.32%至38.83 T,距離調整還剩9天21小時。[2023/2/3 11:44:36]

流動池做市

典型產品:Lyra,Primitive,Pods,Premia

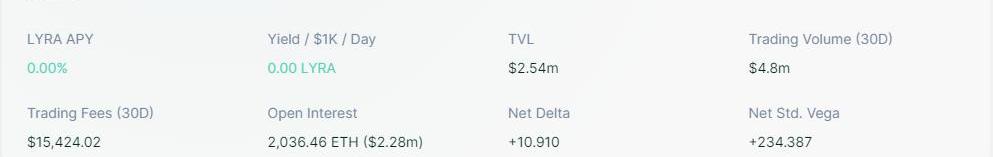

但是,在市場表現方面,這種創新性的defi產品處于劣勢。根據defilama數據顯示目前期權TVL前兩位的為OPYN和Robbin

本文主要介紹Lyra,一個期權自動做市商,允許交易者針對流動性池購買和出售加密貨幣的期權。

機制介紹

期權基本概念

Delta

Delta是期權對標的資產價格變化的價格敏感性。如果看漲期權的delta為0.5,資產上漲1美元,則該期權的價值將增加0.50美元。如果做多1delta,等于做多一份標的資產。

delta的另一種用法則是可以粗略估計期權在到期時處于實值期權的可能性。0.5delta看漲期權意味著該資產在到期時有大約50%的機會交易高于我們的執行價格。

Vega

Vega是期權對資產隱含波動率變化的價格敏感性。

Gamma

Delta的二階導數,即期權對delta標的資產價格變化的敏感性

Theta

theta是期權對離到期日的時間變化的敏感性

Coinbase已支持Avalanche鏈上USDC:12月15日,據官方消息,Coinbase已全面支持Avalanche上原生USD Coin(USDC)。

據此前報道,Coinbase發文呼吁將USDT換為USDC,并將減免將USDT轉換為USDC產生的手續費。[2022/12/15 21:46:35]

Rho

Rho是期權價格相對于無風險利率變化的速率。一般變化不大

在Lyra中delta和Vega是最重要的兩個參數,因為通過管理delta和vega風險,就會平衡gamma和theta的風險。Rho風險通常比其他風險小得多,因為無風險率趨向于相對穩定

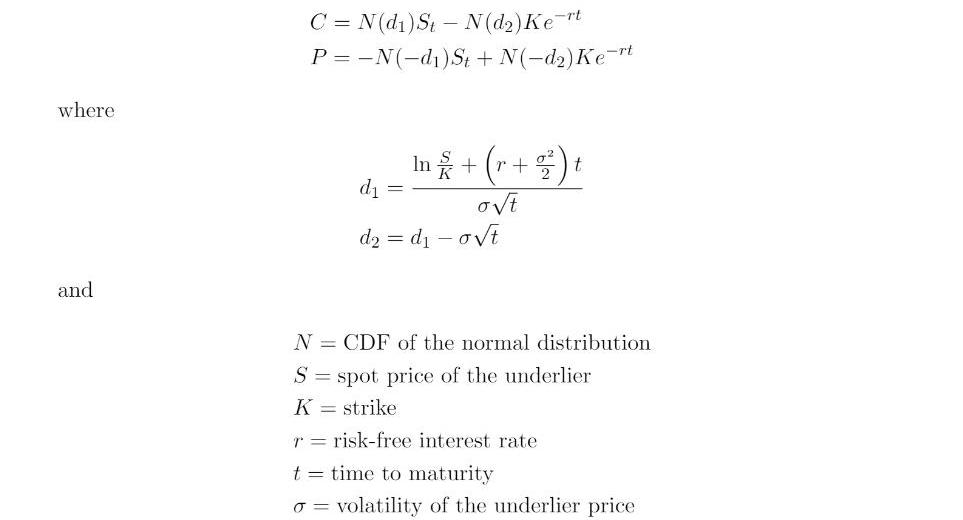

定價:BlackScholesModel

可以看到在BSM下定價的關鍵參數就是波動率

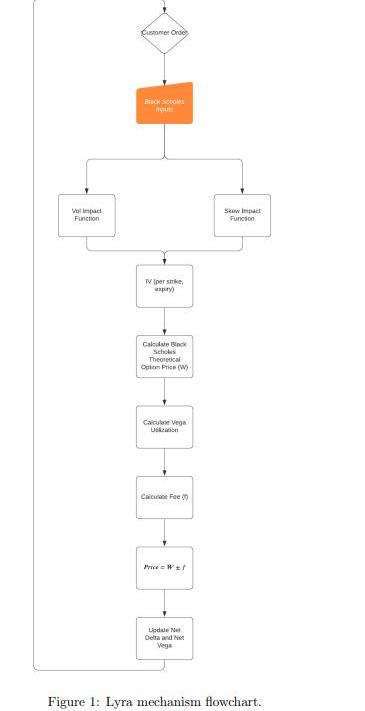

而Lyra就是通過輸入IV,而后計算出期權的fairvalue

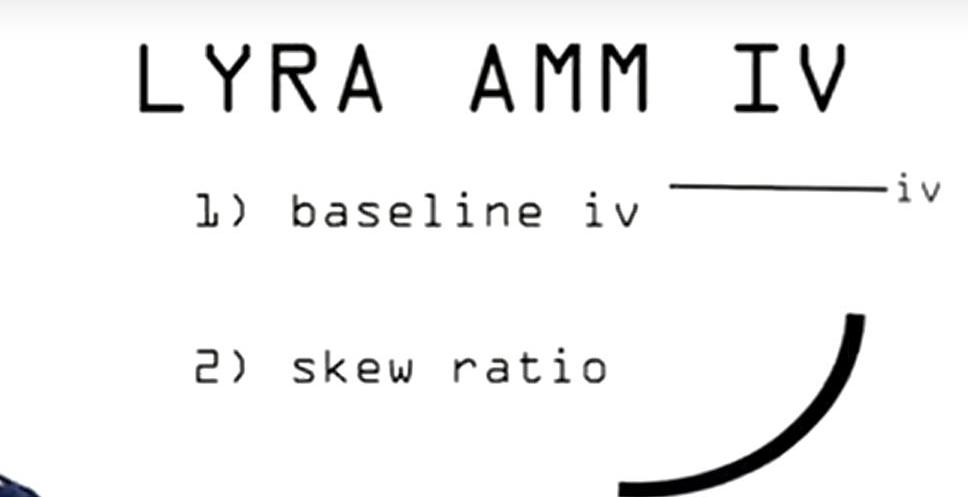

IV的確定

baseline

每個到期日的期權被上架之前,會根據市場情況計算出一個初始的IV

而后和DEX的AMM一樣,發生一次交易時價格會發生偏移,IV也會發生偏移。這個時候我們引入另一個參數standardsize,即讓IV上漲1%需要購買的期權數量。

A股收盤:深證區塊鏈50指數上漲1.81%:金色財經消息,A股收盤,上證指數報3186.43點,收盤上漲1.19%,深證成指報11527.62點,收盤上漲1.92%,深證區塊鏈50指數報2844.91點,收盤上漲1.81%。區塊鏈板塊收盤上漲1.1%,數字貨幣板塊收盤上漲0.89%。[2022/5/31 3:52:53]

skewratio

此外StrikeVolatilityRatios和skewimpactparameter決定了IV偏移的程度

IVNEW=)×?(初始IV+-1%)

簡單理解就是,公式的前半部分為AMM曲線的斜率的偏移,后半部分為上下移動。

對沖LP風險

Vega風險

Vega風險是標的資產波動率變化的帶來期權價格變化的風險。

調整方式是通過在FairValue附近向交易者收取一部分費用平衡該風險

這部分費用由池子整體的vega決定的,簡單理解就是點差的目標是對增加池子的Vega風險的交易收取更高的費用,而對對沖其風險敞口的交易收取較低的費用。

假設BlackScholes定價將一份看漲期權定價為100美元,池中為凈空頭500vega。在這種情況下,AMM可能愿意為看漲期權支付95美元,但確以110美元的價格出售。

巴西交易平臺 Nox Bitcoin以1美元錨定價格補償UST客戶:金色財經報道,巴西交易平臺Nox Bitcoin以1美元的錨定價格補償旗下所有UST持有者客戶,這些客戶將會收到Tether穩定幣USDT,創下行業先例。據悉,該公司總計花費了62萬雷亞爾(約合12.7萬美元)來補償Terra崩盤中巨額虧損的客戶。

Nox Bitcoin稱,他們會按照UST當前匯率與之前錨定價格之間的差額進行補償,如果UST價格為0.06美元,那么持有100 UST的客戶將會獲得94 USDT退款,該交易平臺首席執行官 Jo?o Paulo Oliveira 解釋說:“Nox Bitcoin沒有義務承擔客戶損失,這次之所以要這么做,是為了維持客戶信心,客戶信任比其他任何事情都更有價值。”[2022/5/22 3:33:14]

Delta風險

簡單理解就是AMM池子裸露的凈頭寸風險。

當市場購買了10ethcalloption,那么池子的頭寸就會是short10ethcalloption,如果此時該期權的delta是0.5,那么池子整體delta為-5,也就是說當現貨漲1美元,池子價值就會下降5美元

這個時候池子就需要去現貨市場做多0.5×10=5eth,將自身的delta變為0,來對沖風險。

在5.27日之前,未對沖delta風險:

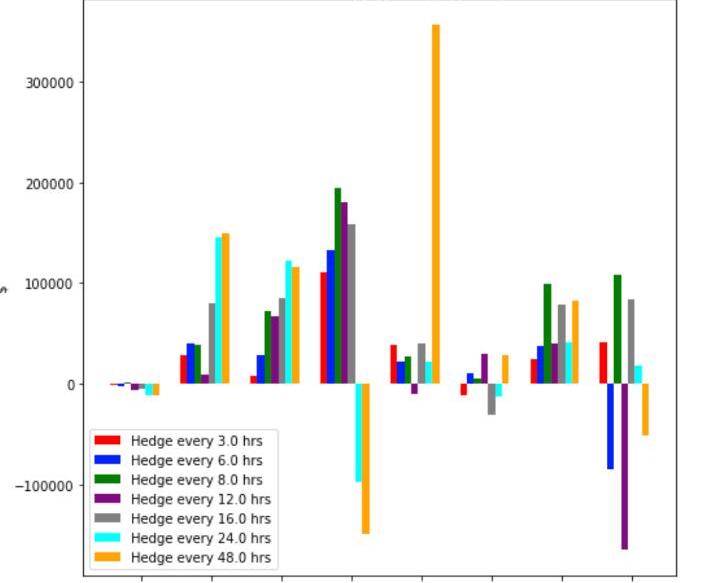

如果AMM開啟delta對沖,那么在絕大部分輪次都是盈利的,對沖頻率取決于我們如何在降低風險和降低費用之間取舍。

對沖途徑:

池子由keeper定期進行對沖

目前項目方在內部運行keepers,但任何人在技術上都可以調用poolhedge-.hedgedelta()。所有的delta對沖計算都是在鏈上完成的。

交易手續費

Lyra的費用函數由不同的部分組成:

基于期權價格的固定費用交易成本的固定費用根據lyra池子vega風險的動態費用基于到期的baseIV和其GWAV之間的差異的動態費用。交易機制總結

交易者發起一筆交易——計算IV的變動—代入BSM模型計算出期權價格—根據池子的Vega風險對交易收取費用—加上手續費和現貨費得出最終價格—交易完成池子重新計算Vega和delta

期權市場痛點

流動性分割問題,傳統金融市場的期權在不同標的資產下有不同執行價格,不同執行日期。將每個產品都做一個池子顯然會分割流動性,所以在期權市場市場處于小眾市場時,必然要削減參數的多樣性。去中心化的做市商必須要有對沖。對于一個流動資金池來說,要想承銷期權并能雙向出售,就必須進行對沖。因為池子相當于作為整個市場凈頭寸的對手方,而大多數時候,尤其是單邊的牛熊行情下,市場對漲跌的預期一定會出現高度的一致,這點從永續期貨的資金費率也可以看出。所以如何讓池子里的lp實現對沖是所有期權協議中最難解決的問題之一。因為它不僅要為其LP動態計算風險并為期權相應定價,還要找到通過現貨或期貨對沖風險的方法。高昂的gas費。對于投資者來說很多期權的價格很低,對gas費特別敏感。對于項目方來說,其必須根據凈頭寸和標的資產價格的變化不斷的去計算期權的價格,lp的風險敞口而后去對沖。Lyra解決方式

通過設置delta的區間,將可供投資者選擇的執行價格也限制到一個范圍之內,進一步降低定價計算難度選擇部署在op,對于項目方和交易者費用較低且速度也較快背靠SYNTHETIX生態,成熟的衍生品配套,便于lyra對沖delta風險生態可組合性

上游為SNX,為期提供對沖池,可以便捷的對沖delta風險

下游面向結構化產品,如Robbin此前的策略用戶存幣進去后生成深度虛值期權后采用的是拍賣的方式將其售賣,必然會在部分時間面臨流動性不足的問題,而LYRA采用的AMM模式使得可以使得這種結構化產品能直接去對接從而保證流動性

Polynomial在op上的結構化期權產品:

融資信息

投資機構都是在defi領域的龍頭機構,但融資金額相對較低

其中SNX兩名創始人Jordan和kain都參與投資

OP創始人兼CEOjinlanwang也參與投資

10%出售給投資者。私人投資披露:pre-seed:2月份,3.4%的供應量以1500萬美元的FDV出售,價格為0.015美元。這些代幣是從投資者分配中出售的。種子輪:5月份,6.6%的供應以5000萬美元的FDV出售,價格為0.05美元。這些代幣是從投資者分配中出售的。所有私人投資者代幣將被鎖定至2022年1月1日,然后在兩年內線性解鎖,最終代幣將于2024年1月1日解鎖。團隊

MichaelSpain

MichaelSpain-Co-Founder@LyraFinance-CrunchbasePersonProfile

2017年入職SNX擔任工程師,算是SNX元老級人物,悉尼大學計算機和金融雙學位學士

NickFoster

NickFoster-Co-Founder@LyraFinance-CrunchbasePersonProfile

悉尼大學金融數學學士,2018年~2021年2月擔任SusquehannaInternationalGroup,LLP(SIG)股權交易員

總結

優勢點:

從市場定位來看,傳統金融市場中的期權交易量已經大于現貨交易量,而幣圈期權市場目前處于藍海市場,且目前鏈上期權目前處于早期探索階段,想象空間巨大從機制設計上來看,其期權AMM機制算是一次非常偉大的嘗試,為日后長尾資產提供了期權交易的可能。劣勢點:

只能做delta0.1-0.9的期權,選擇受限目前由于流動性的匱乏,目前流動性只有1500萬,買賣價差達到5-10美元,交易摩擦較大新加入的delta對沖還沒有經過市場的考驗,存在一定風險目前是項目自身擔任keeper的角色,整體市場參與度較低責任編輯:Kate

這是今年第二次來波哥大,也是第一次來devcon,可惜已經物是人非。同事大莊一直說今年devcon是三年來第一次辦,而19年大阪的devcon出現了comp、uni等defi項目,是defisu.

1900/1/1 0:00:00一個多月前,因無聊猿地板價持續下跌,直接觸發列出無聊猿數量最多的NFT抵押借貸協議BendDAO的系列清算.

1900/1/1 0:00:00摘要:上海市城市數字化轉型工作領導小組辦公室(簡稱上海數字化辦)8日向上海各有關部門、各區政府印發《上海市制造業數字化轉型實施方案》及任務分解表。上海將加快工業元宇宙創新應用.

1900/1/1 0:00:009.29以太坊走日線走出螺旋槳?看漲還是看跌 ETH天圖技術走勢;昨開1327/高?1355/低1250/收1336/漲幅0.7%微漲9.24美元/振幅7.

1900/1/1 0:00:00TL;DR EIP4844這項工作帶來了巨大的推動力,在Devcon會議期間進行了多次高影響力的工作會議,確定了一些小的規格變化,并正在全速推動實施中.

1900/1/1 0:00:00在上篇文章中,我們介紹了Osmosis、Celestia、GNOLand等7個協議,接下來,我們將繼續介紹Cosmos生態中另外8個協議.

1900/1/1 0:00:00