BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD+1.82%

XRP/HKD+1.82%投資者經常使用相對估值法/比較估值法來評估早期階段的項目,這對于項目/公司的總收入的估計通常是最直接有效的方法。然而,當我們在crypto領域去評估類似Uniswap這樣的AMM項目時,便出現了一個挑戰:對于一個去中心化的AMM交易協議,用什么樣的收入結構對協議的代幣進行估值目前市場上沒有一個普遍的共識。因為相比于傳統的商業實體,去中心化協議分配收入的利益相關方可能更多更復雜。

目前基本上有兩種主要方法:

●將流動性提供者收取的總費用歸為協議總收入。●?流動性提供者的費用不計做協議總收入,協議總收入為平臺上收取的總費用的x%。

如果直接套用傳統金融業的會計慣例,便會得出這樣的論點:總費用應該等于總收入。但從常理來說這有失公允,因為這筆收入中的很大一部分其實并不屬于協議,而是屬于流動性提供者。例如,利用演繹推理,如果銀行將儲戶的利息收入作為最高收入線,那么借貸協議可以將LP的利息收入作為最高收入線,因此AMM可以對協議收取的總費用做同樣的類比。另一方面,在對AMM交易所與CLOB交易所進行對標時,這種核算會導致一些不一致的情況。

埃森哲計劃在三年內針對數據和 AI 業務投資 30 億美元:金色財經報道,埃森哲表示,計劃在三年內投資 30 億美元,專攻數據和人工智能(AI)業務。這家總部位于愛爾蘭都柏林的專業服務公司表示,其數據和 AI 業務將通過招聘、收購和培訓相結合的方式,將其 AI 人才增加一倍達到 8 萬人。該公司還表示,正在推出一個名為 AI Navigator for Enterprise 的新平臺,該平臺將幫助客戶找出如何在他們的業務中使用 AI。[2023/6/14 21:35:04]

以CLOBs為基準對?AMMs進行評估

對Uniswapv2來說,設計的主要前提是所有LP都有統一的被動敞口。唯一的收入是固定的?0.3%的交易費,而不是像流動性提供者/做市商在基于訂單簿的交易所那樣從買賣價差中獲取收益。

數據:OpenSea股份在創企股票二級市場平臺Birel上以51%的折扣交易:金色財經報道,與許多初創公司一樣,私人初創公司OpenSea不允許員工或投資者在未經董事會批準的情況下出售其股份。然而,在創業公司投資領域的一個不起眼的角落里,OpenSea的股票可以以很高的折扣出售,許多加密領域藍籌公司的股份也是如此。

專注于Pre-IPO公司的數據提供商ApeVue創始人兼首席執行官Nick Fusco解釋稱:“即使私人公司限制其股份交易,投資者仍有可能通過交易SPV(特殊目的機構)的所有者權益來買賣該公司股份的間接權益,而SPV又擁有該私人公司的股票。”

截至3月5日,OpenSea的股票在創業公司股票二級市場平臺Birel上的交易價格有51%的折扣。一位不愿透露姓名的人士稱,二級市場上95%的OpenSea股票都采用了SPV的形式,每批股票都附屬于自己的實體。但他們認為這會破壞流動性,阻礙交易。

另一位投資者、金融科技公司的創始人兼天使投資人表示,投資者更愿意直接購買股票,因為SPV需要額外的費用,而且控制權更少。[2023/4/8 13:52:06]

從根本上說,買賣價差是用戶在交易所交易費之外支付的潛在交易費。因此,CLOB中做市商的買賣差價,就可類比為Uniswapv2中LP的交易費用。如果我們認為做市商是交易所的外部人員,就不應該把他們的收入作為交易所的收入。代幣持有者有可能獲得流動性提供者收取總費用的10-20%,作為協議的凈收入,Uniswapv2最著名的分叉,Sushiswap就是這種情況。也就是說,SushiswapDEX上每筆交易的25個基點被分配給流動性提供者,而5個基點被分配給SUSHI質押者。

Paradigm正構建基于Rust的以太坊執行層Reth:11月24日消息,加密風投機構Paradigm首席技術官Georgios Konstantopoulos在推特上表示,Paradigm正在構建基于Rust的以太坊執行層Reth。Reth不是任何其他客戶端實現的分叉或重寫,而是一個新的Apache/MIT許可的全節點實現,其核心目標是模塊化和開源友好性。[2022/11/24 8:04:09]

Uniswap也有機會引入收費,在這種情況下,它可以為?UNI代幣持有人產生經濟價值。

市場共識

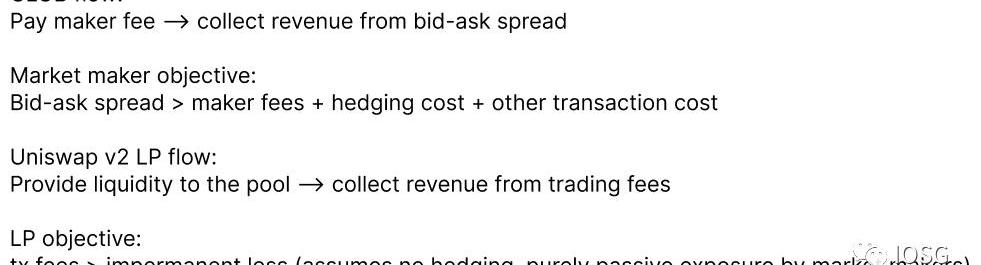

然而,如果我們觀察市場定價,似乎市場確實沒有認識到AMMs與CLOBs的不同收入結構。如下圖所示,它對Uniswap(流動性供應商收取的總費用)和Coinbase的總收入采用了類似的乘數去比較估值,盡管這兩者的結構明顯不同。

加密公司Dash 2 Trade 完成50萬美元融資:金色財經報道,加密貨幣市場智能交易平臺Dash 2 Trade已經從投資者那里籌集了50萬美元。Dash 2 Trade匯集了自動交易 API、工作臺、指標、鏈上指標和市場情緒分析等功能。[2022/10/21 16:34:41]

圖片來源:IOSGVentures盡管如此,如果我們調整?P/S計算,將總收入定義為LPs收取的總費用的?16/17%(并假設這不會對交易量產生不利影響),年化收入將約為?1.6億美元,P/S乘數約為32,比上表中高6倍。雖然?Uniswap是領先的區塊鏈應用,但這是否證明了比?Coinbase大?10倍的乘數32vs3.3)是合理的?或者,這個模型沒有提供一個整體的情況?

DivingDeeper

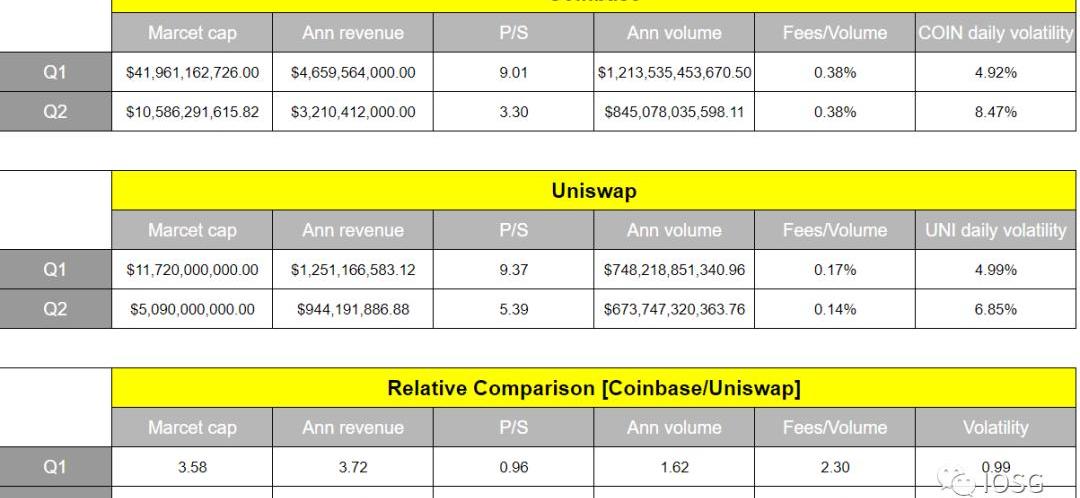

2021年,Unigwap推出了v3,大大改變了LP與平臺的互動方式。也就是說,在v3中,流動性提供者不必遵守統一分配,并有機會更加積極地進行敞口管理。這導致了越來越多的?5bps?和1bp?池子,流動性提供者/做市商可以在較低的交易費用和更積極的管理之間取得平衡,并有可能從買賣價差中獲取利潤。

報告:自2018年以來,加密風險投資資金連續第二個季度下降:金色財經報道,根據The Block Research今天發布的一份新報告?,自2018年以來,加密風險投資資金連續第二個季度下降。?在第二季度下降 22%之后,本季度對加密初創公司的風險投資下降了約35%至62億美元?。上一次出現這種下跌情況是在2018年下半年。[2022/10/13 10:33:00]

圖片來源:https://dune.com/queries/1324318/2263403

雖然在像Uniswapv2這樣的AMMs中,使用總費用作為乘數的基礎可能會導致項目定價過高,但在類似Uniswapv3的模式中,它也可能會導致完全相反的結果。例如,有可能交易所的交易量增加,但由于總體上更多的交易來自于低bp池,因此費用停滯不前。

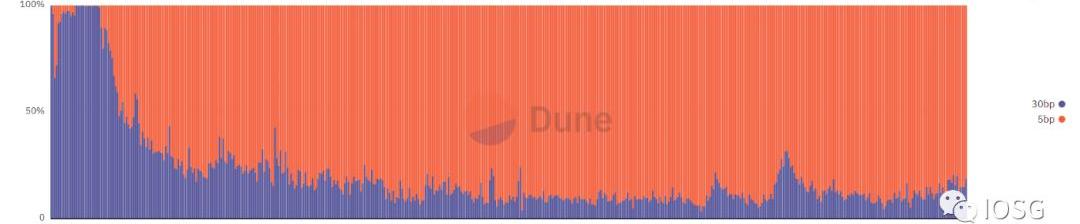

資料來源:https://dune.com/queries/1324949把握與用戶的關系:只有通過與用戶直接建立聯系,Uniswap才能降低他們的價格敏感性。也就是說,Uniswap的大量交易量來自DEX聚合器,這些聚合器為流動性極強的用戶群體提供訂單,這些用戶只關注獲得最佳價格,對任何特定的交易所都沒有忠誠度。隨著DEX聚合器的增長,Uniswap有可能與其他主要流動性來源競爭,同時讓聚合器與用戶的關系貨幣化。在協議層面引入做市商費用之外的費用:如上面的對比表所示,Coinbase收取的費用是Uniswap的2.7倍,這表明Uniswap在現有做市商費用之外增加費用并將其導入DAO金庫的機會可能很大。這些費用能有多大,取決于上面的觀點——他們的用戶群體的忠誠度,或者可能更重要的是他們的LP的忠誠度。越來越多的低價池的份額為協議級收費打開了更大的空間。對不同層級的交易者進行非統一收費的實驗,利用機器學習來對套利者進行分類,可能會很有趣。自上而下的方法

考慮到上述所有情況,我們應該如何將Uniswap這樣的去中心化混合交易所與CLOB交易所,甚至的受監管的CLOB交易所如Coinbase,?進行相對的基準比較?可以使用的最中立基準是這些平臺各自產生的交易量。一個平臺與另一個平臺相比,什么樣的乘數才是相對合理的,這取決于一系列的因素,比如:

交易量的質量:a)如果Uniswapv3中的大部分交易量是由MEV機器人完成的,為什么會這樣?部分原因是針對散戶的三明治攻擊,但也是由于低效的流動性提供者不斷被套利。如果Uniswap的交易量有很大一部分是由不成熟的流動性供應商造成的,那么這種動態的可持續性如何?b)交易量是否受到激勵?

資料來源:DuneAnalytics征收協議費的能力:Coinbase有超過1億注冊的實名用戶,而“只有"550萬個不同的地址曾經與以太坊上的Uniswap互動過。此外,Coinbase可能有一個更有粘性的用戶群,而Uniswap的相當大一部分交易量是通過聚合器獲得的。運營效率和領導力:Coinbase有數千名員工,而Uniswap的主要貢獻者UniswapLabs則有70-80名員工。敘事和去中心化的重要性的論點,屬于一個特定的生態系統,以及設計的優越性。觸發事件:是否有機會擴展到新的垂直領域(如Coinbase擴展到質押業務、非托管錢包等),這些業務的利潤如何,成功的可能性有多大?風險:每個代幣的相對波動性可能是風險的一個很好的代表,然而需要根據代幣的非流動性、即將到來的解鎖可能帶來的巨大拋壓、特殊的監管風險等進行調整。在接下來的文章中,我們將進一步閘述風險溢價的問題。責編:Lynn

Tags:UNISWAPUniswapINBUnityVenturesMiQiSwapethereumuniswapcoinbase中文版下載

2008年,中本聰發布了比特幣的白皮書《比特幣—一種點對點的電子現金系統》,把區塊鏈技術帶給了人們.

1900/1/1 0:00:00市場觀點 1、宏觀流動性 貨幣流動性整體緊縮。通貨膨脹率的下降速度比美聯儲預期的要慢,美國連續加息,驅動美債收益率全線走高,令風險資產繼續承壓.

1900/1/1 0:00:00Meme效應在加密圈有多強?馬斯克就是最好的例子。狗狗幣?和屎幣在馬斯克的一段持續喊單中,從底部上漲超百倍,并迅速火爆出圈,成就一眾造富神話.

1900/1/1 0:00:00對外界來說,Crypto只是互聯網的一個角落,充滿了詐騙和騙局。?但Bankless對Crypto有不同的看法:一個充滿機遇的土地、一個新的前沿、一個數字世界,建立在免費和開源軟件之上,使我們能.

1900/1/1 0:00:00這是白話區塊鏈的第1778期原創?作者|五火球教主出品|白話區塊鏈AptosLabs已于昨日宣布區塊鏈主網AptosAutumn上線,隨后,Binance,Coinbase.

1900/1/1 0:00:00穩定幣的市值變化,往往反映了市場對加密貨幣的興趣。熊市期間,大量流動性回歸穩定幣。上一輪熊市中USDT脫穎而出,成為霸主.

1900/1/1 0:00:00