BTC/HKD+2.19%

BTC/HKD+2.19% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+3.25%

LTC/HKD+3.25% ADA/HKD+4.23%

ADA/HKD+4.23% SOL/HKD+3.46%

SOL/HKD+3.46% XRP/HKD+3.66%

XRP/HKD+3.66%我將在本篇推文中為大家介紹Curve的原生StablecoincrvUSD,它將一次性解決三個問題。

創建協議的原生Stablecoin基本就等于為協議提供了流動資金。它們只用允許用戶抵押他們個人或外部的頭寸進行借貸,并每年收取固定比例的造幣/還款費就可以了。很多協議已經意識到了這一點,并且已經部署完成了自己的Stablecoin,或者正在部署當中。比如說,Aave就發布了自己的StablecoinGHO。

目前,Aave上有近10億Stablecoin的借款,如果我們假設GHO將以2%的年利率占據AaveStablecoin市場份額的1/5,那么它每年將有400萬美元的額外收入。在牛市期間,收入可能還會更高。

Linea推出的Linea Voyage系列NFT已空投至用戶地址:7月19日消息,由ConsenSys推出的以太坊Layer2解決方案Linea推出的Linea Voyage NFT系列已空投至符合要求的用戶地址,具體以用戶于Linea Voyage活動期間獲得的積分為劃分級別的標準,該系列包含5種類別。[2023/7/19 11:04:05]

不過,CurveFinance并不需要另一個抵押債務頭寸Stablecoin,就算它的TVL會隨著CRV的價格而下降也是如此。

來源:TokenTerminal隨著流動性的減少,掉期的效率也會降低,原因在于:

?交易量減少

?產生的費用減少

Hashed Network贏得第40輪波卡平行鏈插槽拍賣:2月21日消息,據官方消息,Hashed Network 贏得第 40 輪波卡平行鏈插槽拍賣。Hashed Network 專注于支持靈活支出政策、原生比特幣和實時儲備證明的多托管數字資產金庫。[2023/2/21 12:20:13]

?CRV的吸引力變小

?TVL下降

為此,Curve計劃通過?crvUSD?的設計來解決下面這三個方面:

?獲取更多流動性

?提高交易量

?增加veCRV的收益

那么,crvUSD將如何解決這三個問題?由于白皮書沒有澄清所有的細節,所以在下面的分析中我會做出一些假設。

1.獲取更多流動性

我們還不清楚crvUSD可以用什么抵押品來鑄造,但我認為未來流動性提供者的頭寸也可以用于鑄造。

網絡技術初創公司PKT Pal推出WiFi硬件設備:2月1日消息,網絡技術初創公司PKT Pal的新產品WiFi硬件設備Mini開始接受預訂,零售價為499美元,最早將于4月交付給客戶。用戶可使用該設備共享互聯網連接,挖掘并賺取PKT代幣獎勵。

網絡技術初創公司PKT Pal于2022年8月完成500萬美元融資,Acuitas Group Holdings領投。(CoinDesk)[2023/2/1 11:40:35]

引入具有清算-反清算機制的CDPStablecoin,本身就可以穩定流動性,并構建一個龐大的Crypto世界。另外,如果流動性提供者可以抵押其頭寸用于借貸,那么Curve的流動性池將會有更高的TVL。

2.提高交易量

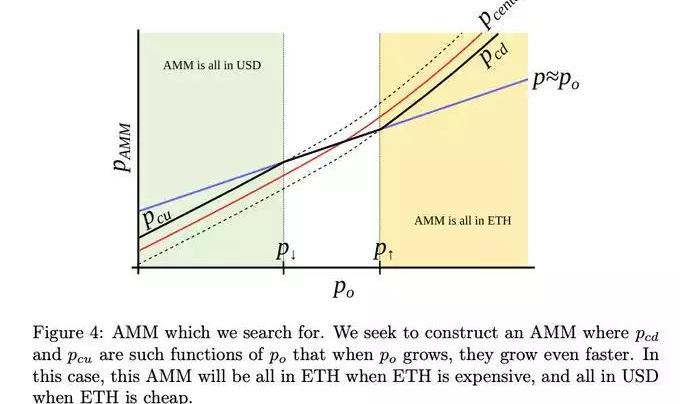

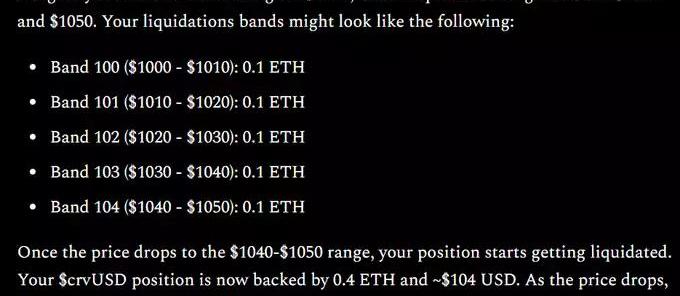

LLAMMA——一種獨特的借貸-清算自動化做市商算法,允許用戶以抵押品進行借貸,而不會有被清算的風險。同時,資產組合的不斷再平衡會增加資金池內的交易量和費用。

Waves發布新提案,旨在使USDN恢復錨定:12月22日消息,Waves 生態算法 Stablecoin 項目團隊 Neutrino 發布新提案,擬增加 USDN 儲備并穩定其錨定狀態,恢復套利者參與維持 USDN 錨定的信心。據悉,提案內容包括:

· 增加對 Waves 生態系統 Token 的支持;

· 為 USDN 補充總計 1500 萬美元的 Waves 生態項目 Token 作為抵押品;

· 重新激活 USDN Swap;

· 為 SURF 和 NSBT 持有者提供從所有 Waves 生態系統 Token 收取 Neutrino Swap 費用的機會;

· 為將 USDN 鎖倉在 Vires Finance 中用戶重新啟動無條件兌現服務(金額以每日提款限額為準)。

該提案將于 12 月 22 日 至 12 月 26 日在社區中進行投票,若提案通過,將于 12 月 27 日至 1 月 5 日由開發者實施。[2022/12/23 22:02:11]

LLAMMA通過逐步清算/反清算用戶的抵押品,讓抵押品和Stablecoin不斷進行轉換,從而解決了清算問題:

Women Ape Yacht Club系列NFT近24小時交易額增幅超2000%:金色財經消息,OpenSea數據顯示,Women Ape Yacht Club系列NFT近24小時交易額為295 ETH,24小時交易額增幅達2810%。近24小時交易額排名位列OpenSea第3。[2022/8/28 12:53:33]

?當抵押品價格下跌時,LLAMMA將賣出抵押品并買入crvUSD

?當抵押品價格再次上漲,LLAMMA會回購抵押品

該算法將抵押品價格分為不同的區間,這樣一來抵押品的清算價格將在某一范圍內波動,而不是一個具體的數值。

來源:curvecap.lens這與傳統的清算引擎完全不同,因為在它們當中:

?當價格下跌時,你的抵押品會被出售

?當價格上漲時,你會以底價持有美元

而在LLAMMA當中:

?當價格下跌時,你的抵押品會被賣出

?當價格上漲時,你的抵押品將被買入

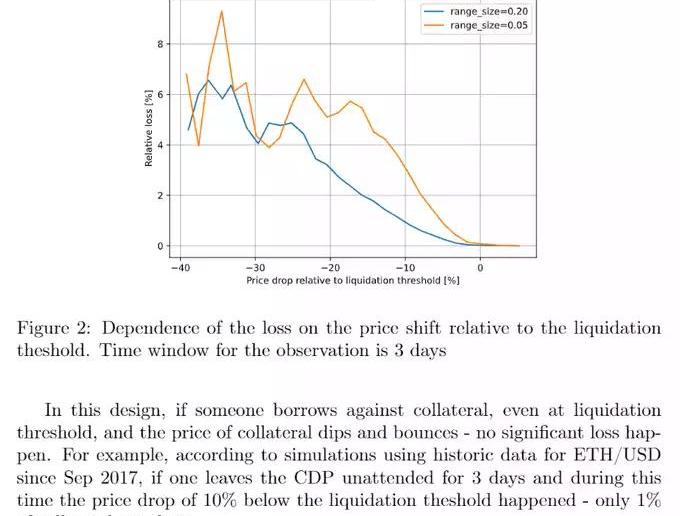

然而,LLAMMA也有其不足之處:自動化資產組合再平衡系統會出現永久性損失。簡單來說,LLAMMA每次在進行再平衡時都會出現賣低買高。當然,這是為不失去所有抵押品而必然會發生的損失。

根據crvUSD白皮書,這一部分損失的金額相對較低——三天內價格下跌10%并低于清算門檻時,只有1%的抵押品會被清算。

Curve還有著高昂的Gas成本,而這也引出了一個問題:不斷再平衡過程中的Gas費用和滑價成本(slippage)將如何支付?

3.增加veCRV的收益

Curve非常依賴于CRV,它需要人們盡可能多地鎖定CRV,以降低來自約53萬CRV日排放量的沽售壓力。

雖然市場上有很多包含veCRV的捆綁金融商品和「終身現金」的炒作,但如今投資者已經意識到了Curve的問題,并不會像以前那樣鎖定那么多的CRV,因此veCRV的百分比也在下降。

隨著crvUSD的推出,veCRV持有者將會有新的費用支出:

?crvUSD的借貸費用

?LLAMMA增加的交易量

在下一篇文章中,我們將更深入地研究這些數字,以了解crvUSD是否能夠顯著提高veCRV持有者的收入。

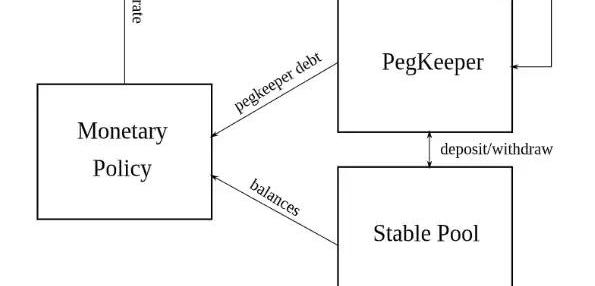

另一件重要的事情在于,crvUSD將如何穩定其錨定匯率。比如說,LUSD總是在錨定匯率之上交易,而如果人們不用ETH鑄造更多的LUSD,就不能滿足該幣的需求。

當錨定匯率超過1美元時,Beanstalk會擴大其供應量,但是當錨定匯率低于1美元時,Beanstalk卻不能減少供應量,而是依靠貸款來恢復錨定匯率。在crvUSD的情況中,當它的錨定匯率超過1美元時,crvUSD通過算法擴大供應量,而當錨定匯率低于1美元時,它也會通過燒毀減少其供應量。

這種情況下,貨幣政策將允許在沒有大的PSM、對第三方套利者的依賴、信貸、部分準備金制度等的情況下維持該錨定利率。

結論

真正讓我感到驚訝的是,MichaelEgorov?沒有選擇創造一種全新的Stablecoin,而是在以往Token的基礎上進行了優化設計,而這也是Curve真正需要的。

與此同時,crvUSD正在解決Stablecoin的三大問題:

?錨定利率的維持

?去中心化

?資本效率的可擴展性

現在我們只需要等待crvUSD的最終上線,并期待流動性提供者的頭寸能夠用于抵押。在此之前,你也可以閱讀一下crvUSD介紹的第一部分。

今日,Ankr?的部署者密鑰疑似被泄露,?10?萬億枚?aBNBc?被鑄造,其在?Pancake?上的交易池流動性被掏空,aBNBc?價格已幾近歸零.

1900/1/1 0:00:00curve穩定幣,可能是比ftx爆雷更重要的事,必須精讀:1、目前穩定幣的問題及curve的解決方案2、概述:借貸--清算自動做市算法(LLAMMA)3、穩定幣生成及清算機制 3a、自動清算曲線.

1900/1/1 0:00:00以太坊質押賽道隨著2020年12月信標鏈的上線而出現并逐漸成熟,本文將會簡單介紹質押賽道相關信息.

1900/1/1 0:00:00TL;DR DAO對加密貨幣領域產生更多的影響,但其發展面臨著諸多挑戰;越來越多的DAO工具和解決方案已經出現,,幫助DAO克服所面臨的挑戰,并優化其運作方式.

1900/1/1 0:00:0012?月6日,上任僅兩個月的?Sushi新任“主廚”JaredGrey于治理論壇發起了一項新提案.

1900/1/1 0:00:00互操作性是近期在Web?3?興起的概念,是指不同的計算機系統、網絡、操作系統和應用程序一起工作并共享信息的能力.

1900/1/1 0:00:00