BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+1.28%

ETH/HKD+1.28% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+2.39%

SOL/HKD+2.39% XRP/HKD+0.15%

XRP/HKD+0.15%2021年秋季,UNI代幣被空投給社區,獎勵產品和網絡的早期使用者、建設者和投資者們。空投,就是天上掉下來的錢。

UNI在給予。

幾乎所有收到空投的錢包都不再持有任何UNI代幣。因此,大多數當前持有者都是后來買入的。

UNI持有者管理UNI代幣的金庫,并管理費用轉換,這將降低流動性提供者的收取率,有利于金庫的收入。代幣持有者投票決定開啟費用開關。

UNI在索取。

費用開關問題代表了UNI代幣估值的實用性以及加密貨幣精神的哲學性。

背景

Uniswap可能是加密領域最成功的去中心化應用程序。這個去中心化交易所(DEX)累計完成了1.2萬億美元的交易量,占據了以太坊上近70%的DEX交易量。

2021年9月16日,UniswapLabs發行了UNI代幣,目的是“社區主導的增長、發展和自我可持續性”。如今,UNI代幣的市值達到44億美元。

這是一個美麗的Web3成功故事。該團隊構建了一個開源的、不可變的協議。他們發布了一個帶有流動性挖礦激勵的代幣,以引導使用和促進社區增長。該代幣不是為了籌集資金,而是將一部分分配給團隊和投資者,為他們的工作提供財務回報。

如果出現問題,并且token沒有價值,那就是騙局;但如果一切順利,它則是一種分配網絡控制權和推動開源創新的新方式。

Maverick Protocol 完成 900 萬美元融資,Founders Fund 領投:6月21日消息,DeFi 基礎設施 Maverick Protocol 完成 900 萬美元戰略輪融資,Founders Fund 領投,參投方包括 Pantera Capital、Binance Labs、Coinbase Ventures 和 Apollo Crypto。本輪融資將用于擴大協議的規模,部署至新鏈以及支持開發者在基礎設施上進行建設。

此前報道, Maverick Protocol(MAV)為幣安 Launchpool 上第 34 個項目,用戶將能夠在 25 天內將 BNB 和 TUSD 放入單獨的池中以挖礦 MAV 代幣,挖礦從 2023 年 6 月 14 日 00:00(UTC)開始。[2023/6/21 21:52:36]

隨著引導階段以及牛市的完成,代幣持有者正在詢問代幣中還剩下什么金融效用。代幣的發布和分發幫助了網絡發展。

UNI:它有什么好處?

加密領域有一個緊迫的問題:你如何評估治理代幣的價值?

Multicoin的SpencerApplebaum在UNI代幣推出一年后發表了對DeFi代幣估值的想法。

“讓我們考慮一下Uniswap。雖然有一些治理參數——AMM曲線,UNI和LP之間的費用分配,以及如何分配UNI資金——代幣不負責管理或防備系統中的任何風險。UNI-LP費用開關會對Uniswap接受者和制造者征稅。此外,UNI金庫向所有其他UNI持有者征稅。然而,在每筆交易的基礎上,UNI代幣的存在對Uniswap協議的用戶具有價值破壞性。UNI代幣的存在并沒有使Uniswap成為對制造者或接受者來說更好的系統。”?

Northern Trust任命Alvin Chia為亞太區數字資產創新負責人:金色財經報道,Northern Trust(納斯達克股票代碼:NTRS)已聘請Alvin Chia為其亞太區數字資產創新負責人。Chia將負責為亞太地區的客戶提供符合Northern Trust數字資產戰略,與行業機構、金融科技公司、監管機構和政府實體密切合作,積極影響市場變化。Chia向數字資產和金融市場全球負責人Justin Chapman匯報工作。Northern Trust于2022年6月宣布成立其數字資產和金融市場集團。(finextra)[2022/11/16 13:12:15]

也許有點苛刻,但這是錯誤的嗎?也并不是。Uniswap網絡不需要UNI代幣。事實上,在出現代幣之前,它就非常有效。

UNI代幣持有者能否證明對用戶沒有“價值破壞”?Uniswap網絡有一種方法可以從UNI代幣中獲益。持有者必須平衡他們從網絡中提取的價值與他們回饋給網絡的價值。

這為UNI開啟了三個估值框架:

UNI作為為網絡增值的籌資機制UNI作為尋租中間人創新/希望第三個框架是指可能性。還有許多創新有待實現,可以將UNI變成網絡中的協調器,從而在提取費用之外積累價值。

Kumbaya式模型

UNI如何為Uniswap網絡增值?

Uniswap最好的方面之一是它的不變性。因此,除了Liquity之外,治理帶來的附加值幾乎是你在DeFi中所能獲得的最小值。這為網絡增值留下了一條途徑:管理資金。代幣持有者可以有效地分配資金以幫助網絡增長和增值。

全球加密貨幣總市值跌破1萬億美元:金色財經報道,據CoinGecko數據,全球加密貨幣總市值跌破1萬億美元,截至目前為999,659,040,191美元。[2022/8/28 12:53:06]

金庫僅由UNI代幣組成。為了讓網絡為投資提供資金,金庫必須出售UNI。從市場中獲得的價值將略低于用戶從網絡改進中獲得的價值。

在這種情況下,永遠不需要打開費用開關。二級市場上的UNI將以買家認為他們可以影響網絡以改善網絡以獲取自身利益的價格進行交易。用戶是所有者。

對于交易者來說,這種邊際收益將是滑點或交易成本的任何減少。對于LP,這意味著費用的增加或無常損失的減少。

UNI的價值將是網絡變化可以為用戶帶來的邊際收益。這是完美的和諧,正和;用戶從網絡變化中受益,代幣持有者也從中受益——只要好的想法不斷涌現。投資人和用戶可以手拉手唱kumbaya。

如果流動性是一個問題,代幣持有者可以投票決定開啟費用轉換來為投資提供資金。因此,有限合伙人的收入會降低,但他們不必花費流動性來為投資提供資金。

這很難建模,并且可能會增加圍繞特定提案的代幣的巨大波動性。但是,嘿,我們要唱kumbaya!

對于這種模式,UNI有一個底價,我們稱之為“防御性用戶溢價”。這個底線是LP賺取的價值和交易者節省的價值,因為沒有費用轉換。他們應該愿意支付費用以保持費用開關關閉,直到開關繼續進行時他們將損失的金額。

網絡/壟斷模型

盡管加密貨幣對Web2價值提取業務模型存在偏見,但它們可能非常有效。

數據:未償還DAI總量跌破70億枚,抵押品總價值逾200億美元:金色財經報道,據 Dune Analytics 數據顯示,未償還DAI總量已跌破70億枚,單日減少超6000萬枚,本文撰寫時為6,939,998,160枚,此前Maker抵押品總價值為21,761,248,288美元。[2022/8/12 12:20:42]

劇本:

以成本為網絡增長提供資金創建鎖定用戶的網絡效應比那些將不再虧本經營或增長太慢的競爭對手更持久從網絡中提取價值,重建成本極高與需要零星籌集資金為投資提供資金的網絡模型不同,代幣可以實現快速通貨膨脹/稀釋以發展網絡。然而,UNI持有者不再用獎勵來激勵LP。此外,私人投資為UniswapLabs提供資金,因此創新正在獲得外部資金。這使得代幣持有者的唯一成本是時間溢價。

UNI今天的價值就是提取的未來價值的折現值。未來的計算是TAM和市場份額的函數,它本身是LP對take-rate敏感度的函數。

UNI持有者的兩個問題變成了:

今天打開收費開關會增加未來的折現值嗎?市場對LP敏感性的預期是否過高,導致UNI被低估?費用開關不應影響TAM,而且可能只會減少市場份額。通過降低LP對采用率的敏感性來增加TAM和市場份額的更好方法是激勵構建者通過UNI代幣在Uniswap之上構建。如果建設者可以幫助建造護城河,他們將從中受益。想象一下,如果Uber為司機建立了出租車租賃業務,則優步將股份分給出租車公司,為期兩年。

市場的預期更為復雜。如果Uniswap網絡可以支持對流動性影響很小的稅收,市場將對網絡護城河有確定性,并且應該重新估價更高的UNI代幣。這直接獎勵代幣持有者,也通過更有價值的金庫。然而,下行風險是有限合伙人對稅收的敏感度高于市場定價。這導致了相反的雙重打擊。

印度P2E游戲Rush Gaming Universe將于上半年推出代幣:5月18日消息,印度 P2E 游戲 Rush Gaming Universe 將于今年上半年推出代幣 RUSH,并通過 RUSH 在年底前將其運營和游戲玩法完全轉移到鏈上,同時計劃通過向玩家收取費用來獲取收入。

此前報道,Rush Gaming Universe 母公司消費互聯網初創公司 Hike 完成 Jump Crypto 領投的新一輪融資,以在游戲中引入代幣。(Blockworks)[2022/5/18 3:25:24]

Uniswap有限合伙人去年賺了大約12億美元。如果Uniswap可以在不影響流動性的情況下收取最低10%的費用,那么每年的收入運行率將達到1.2億美元。以44億美元的市值計算,該代幣的市盈率是36倍。考慮到幾乎為零的支出,這也是市盈率。

鑒于該資產的增長前景,成長型投資者肯定會說它很低。UNI可能是10倍而不會受到沖擊。

另一方面,如果費用開關導致流動性大幅下降,從而導致交易量和收入大幅下降,那么網絡在提取租金之前還需要增長多少的不確定性就會增加。

很難找到先例。Balancer在Q122開啟了協議費用。然而,它是在推出投票托管代幣經濟學的同時這樣做的,后者補貼了較低的采用率。Balancer的市場份額沒有明顯變化。

競爭

毫無疑問,Uniswap是領先的DEX。盡管如此,它的競爭對手——Curve、Balancer和Sushi——都很成熟而且規模很大。每個人都在DEX領域開辟了自己的利基市場。

Curve與Uniswap爭奪穩定幣交易市場份額。與Uniswap相比的一個優勢是協議有機會使用Curve的投票托管模型來使用Curve獎勵作為引導機制。LUSD、sUSD和FRAX都以不同的方式利用Curve來為它們的資金池吸引流動性。

Balancer開創了加權池的先河,并為LP提供了一種對無常損失敏感度較低的DEX。Balancer最近還推出了增強池,通過從流動性池中分配未充分利用的代幣并將其存放在Aave上以獲得aTokens來提高資本效率。Balancer還具有投票托管代幣經濟學,它在歷史上不僅補償了LP提取協議費用。

Sushi仍然是Uniswap在ETH/USDC流動性方面的最大競爭對手,但應該說Uniswap在吸血鬼攻擊中幸存下來并穩居領先地位。Sushi還嘗試了獨特的代幣經濟學和激勵措施。

去中心化交易所的一個關鍵考慮因素是它為流動性提供者提供的經濟效益。這里提到的四個DEX分為兩種模式。

沒有稅收也沒有激勵該協議對收到的交易費用征稅,但給予代幣激勵從單位經濟學的角度來看,假設交易者的交易量相等,這是一個取決于獎勵分配方式的變量方程。Uniswap為LP提供了比其競爭對手更簡單、更可靠的經濟模型。但Uniswap沒有LP獎勵機制,因此增加稅收會使該協議面臨成為LP成本最高的提供商的風險。

V3是否是一種足夠差異化的產品以保證成為成本最高的供應商?可以說,由于Uniswap目前不補貼任何LP,它已經是成本最高的提供商。然而,它擁有最大的市場份額主要是因為它的wETH/USDC池。集中的流動性是V3獨有的,而Uniswap的就是為了保持這種狀態。也許這就足夠了護城河,代幣持有者應該在它持續的時候利用它。

機器人也很重要

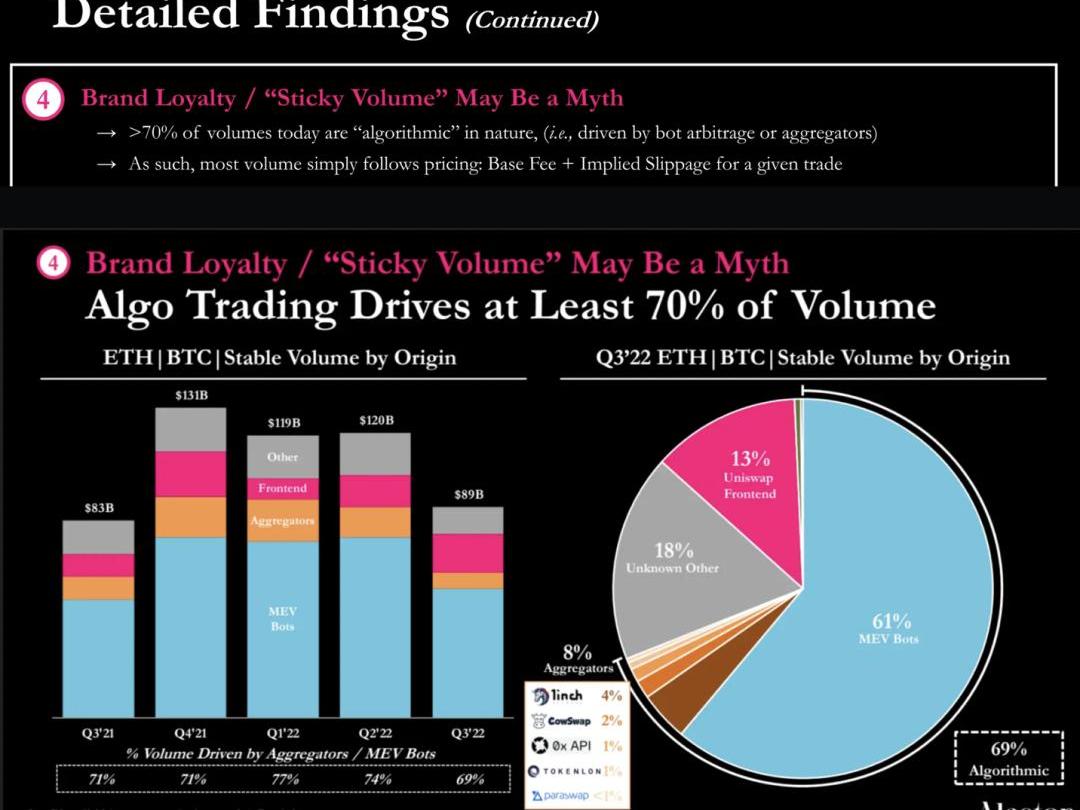

Uniswap基金會資助了Alastor的一份關于開啟費用開關的戰略分析和建議的報告。詳細調查結果4號中的要點指出,“今天70%的交易量本質上是‘算法’”和“因此,大多數交易量僅遵循定價:基礎費用+隱含滑點給定的交易。”

這里的關鍵見解:

MEV和聚合器源之間偶爾會出現重疊。在這種情況下,Alastor將體積歸因于MEV。其他查詢顯示聚合器的交易量接近25%,無論如何——套利機器人接近50%。這意味著對于Uni上的每一美元有機交易量,您都會有2倍的套利流量乘數。

權衡利弊

在熊市中,當您在銀行賬戶中持有美元的效率正在上升時,UNI代幣持有者希望弄清楚為什么他們應該繼續持有該代幣。

了解網絡可以支持的稅收水平將為代幣的估值提供信息。

亞馬遜是零收入再投資網絡的典型例子。他們找到了AWS。即使他們不這樣做,該公司仍將是一個可持續發展的電子商務巨頭。這個類比并不完美,因為亞馬遜需要收入來為運營提供資金。Uniswap是一個開源軟件應用程序,運行它的唯一費用是用戶支付的gas費用。沒有“運營成本”。

Applebaum先生關于UNI代幣對用戶造成價值破壞的評估并不一定是正確的。增加價值的方法是有效地分配國庫資源,無論是原生資產還是穩定幣。通過為用戶增加價值來發展網絡,降低LP對take-rate的敏感度。毫無疑問,這不是一件容易的事。

此外,證明網絡可以支持較低的LP采納率將增加國庫價值。這將減少未來資金的稀釋,進一步推遲開啟費用開關的需要,并給予更多時間投資于網絡護城河。

一件事仍然很清楚,Uniswap不需要代幣即可運行。此外,UniswapLabs有充足的資金和動力繼續建設網絡。代幣持有者的問題是市場是否嚴重低估了他們的國庫資產和融資機制:UNI。

其他風險

一個顯而易見的問題:如果當LP的接受率較低時網絡沒有競爭力。當然是最大的風險。如果網絡是成本最低的供應商,也許它只能以目前的規模運作。“你的利潤就是我的機會”——JeffBezos談DEX。

LPing的盈利能力也存在爭議。充其量,LPing是一項困難的業務。有限合伙人對更高費用的敏感程度完全不清楚。也許Occam’sRazor解釋了這些擔憂被夸大了;如果它在過去幾年里是一個如此糟糕的業務,就不會為其分配數百億美元。

Uniswap基金會是否在運營上建立起來管理稅收,無論哪個司法管轄區要求它們?如果DAO開始征收,可能會有不同的法律影響。

房間里的大象:這會讓UNI變得安全嗎?在最初的代幣投放中,UniswapLabs非常謹慎地指定持有者可以咨詢當地監管機構,以確定他們何時可以開啟費用開關。打開開關會讓UNI持有者陷入麻煩嗎?

最后

Uniswap是一款令人難以置信的產品,尤其是V3版本。代幣設計依賴于對LP征稅的能力,市場對網絡有能力對LP征稅的信念,或者對代幣未來實用性的信念。費用開關實驗是有風險的,因為它考驗了市場44億美元的信念。如果證明是正確的,則無需打開費用開關,因為國庫資本充足。UNI持有者應該優化的關鍵變量是提高LP的轉換成本。

無論如何,UniswapLabs有足夠的資金繼續建設。我們可以期待看到在上一次熊市推出Uniswap的團隊在這一輪繼續創新。

Tags:UNIUniswapSWAPUSHunisat.iouniswapwallet教程VirtuSwapMUSH價格

要點 Balancer引入了投票托管代幣經濟學,使代幣持有者與協議的成功和收入保持一致。雖然veBAL實驗吸引了合作伙伴,但它也吸引了一頭稱為Humpy的鯨魚,該鯨魚積累了35%的veBAL控制.

1900/1/1 0:00:00本月早些時候,世界上第三大加密貨幣交易所FTX破產了。被《財富》雜志稱為「下一個巴菲特」的FTX的首席執行官曾是媒體的寵兒,他似乎參與了大規模的、也許是犯罪的欺詐活動,使用用戶資產并將其投資到一.

1900/1/1 0:00:00全文摘要 加密貨幣交易所FTX的黑天鵝事件在全球幣圈內引發了一場強震。FTX只用10天時間便從世界第二大交易所淪落至破產境地,320億美元估值直接歸零.

1900/1/1 0:00:00區塊鏈可擴展性的未來就在眼前!但什么是zk-Rollups、zkEVM、L3和模塊化區塊鏈?是時候進行深入研究,提高我們的知識水平了.

1900/1/1 0:00:00近日,7UpDAO開發者公會邀請GoPlusSecurity的創始人&CEOMike,做了“探索Web3去中心化場景下的安全服務新范式”的主題分享.

1900/1/1 0:00:00最近大家見證了加密領域歷史上的至暗時刻:加密交易所FTX宣布破產,300億美金估值灰飛煙滅,且引發加密市場類似“雷曼危機”的死亡螺旋,整個加密領域哀鴻遍野,無數投資機構暴雷,散戶血本無歸.

1900/1/1 0:00:00