BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-1.97%

ETH/HKD-1.97% LTC/HKD-1.89%

LTC/HKD-1.89% ADA/HKD-2.58%

ADA/HKD-2.58% SOL/HKD-2.52%

SOL/HKD-2.52% XRP/HKD-3.35%

XRP/HKD-3.35%借貸協議依靠LSD所賺取的利潤可能比LSD協議本身還要多?

是的,你沒聽錯,在ETH上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解?。

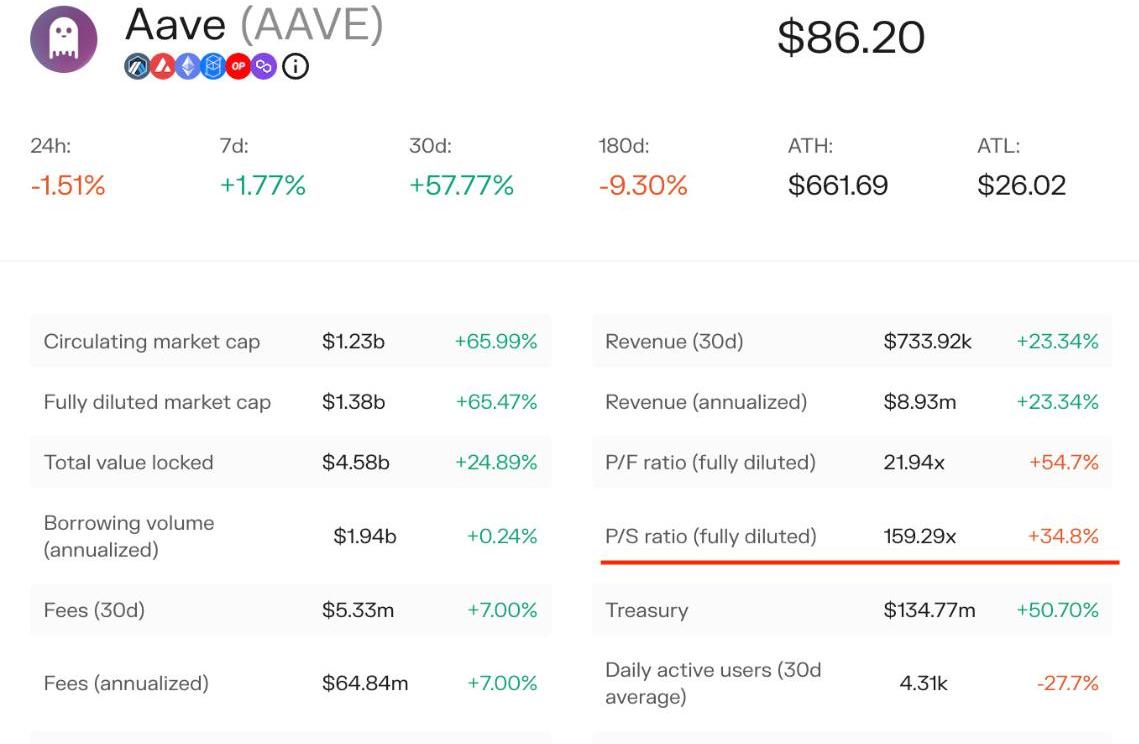

首先我們來看下當前的具體數據。

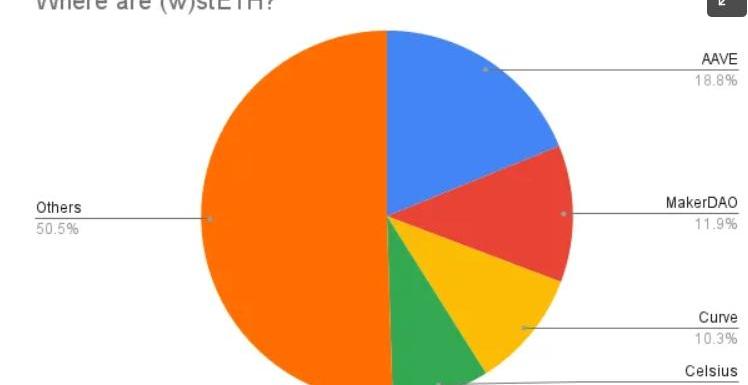

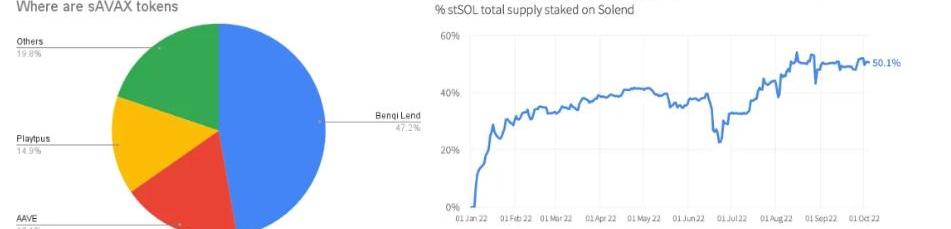

對于還沒有開啟unstake,價格波動較大的stETH,目前有31%在AAVE/MakerDAO兩大借貸協議上,還有少量在Compound/Euler等借貸協議上,縱使潛力尚未被完全挖掘,也穩坐stETH第一大應用場景了,畢竟即使Curve也僅占10%。

開啟unstake后這塊預計會怎么樣呢。我們看下Avax這個DeFi生態相對發展較為成熟的Alt-L1,Benqi/AAVE兩家借貸平臺合計占據了高達65%的sAVAX份額。曾經Solana未遭難的時代也一度有過半的stSOL在Solana最大的借貸平臺Solend上的,若加上Larix等其他協議,約莫整體占比也是在60%往上了。

NFT市場Blur交易額超越Rarible:金色財經報道,據 Dapprader 最新數據顯示,NFT 市場 Blur 交易額已達到 3.427 億美元,超越 Rarible 位列 NFT 市場交易總額排名第 13 位,當前 Rarible 交易額約為 3.0175 億美元。[2023/1/6 10:58:16]

為什么會這樣?

原因有二:

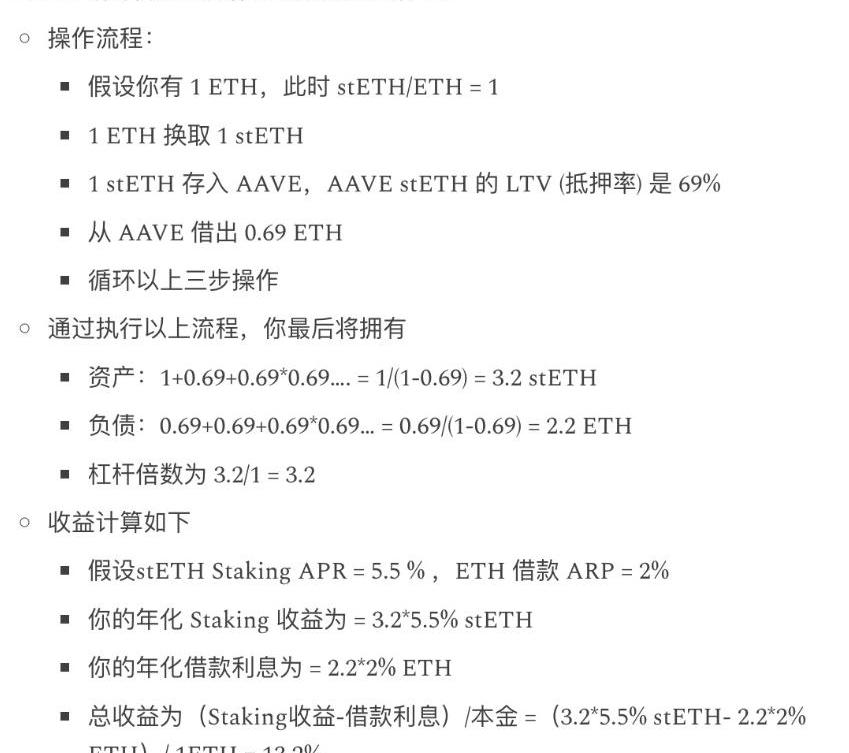

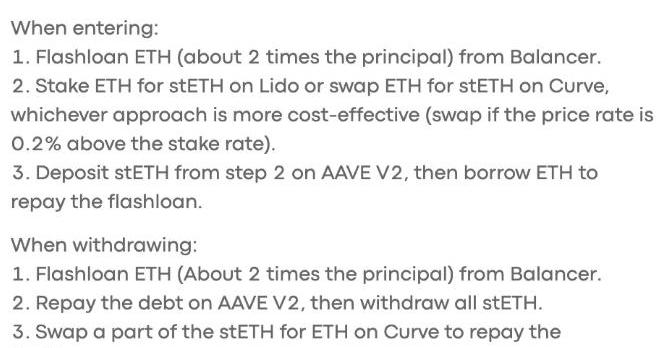

LSD本來就是優質抵押品,抵押的時候還可以賺利息,老少咸宜,從3AC到wormhole黑客都喜歡。杠桿質押是LSD規模增長第一引擎,抵押品和借款高度相關,提高收益的同時爆倉風險較小,具體參見下圖。

數據:12月CEX現貨交易額下跌至3575億美元:金色財經報道,據The Block研究總監Lars披露最新數據顯示,12月CEX現貨交易額下跌至3575億美元,減少46.9%,其中幣安市場份額達到77.8%,Coinbase占比為9.8%,Kraken為3.9%,BTSE為2.1%。此外,調整后鏈上總交易額下降了44%,跌至1440億美元,其中比特幣鏈上交易額下降了41.1%,以太坊下降了49.6%。調整后的穩定幣鏈上交易額下跌了27.5%,降至6659億美元,已發行供應量規模縮水3%,減少到1353億美元,其中USDT的市場份額達到52.1%,USDC的市場份額占到30.7%。[2023/1/3 22:22:36]

比特幣鏈上交易量創15個月新低:金色財經報道,據Glassnode數據顯示,比特幣鏈上交易量(變動調整后)在過去一小時(7日均值)達到15,808.778 BTC,創15個月新低。

此前,11月30日觀察到的15個月低點數值為15,817.017 BTC。[2022/12/4 21:20:33]

本質上來說借貸協議充當了將質押利率傳導到原生資產上的通道。比如stETH循環借貸大幅提示了AAVEETH的利率和體量,而AAVE又將這一利率傳導至與之組合的DeFi生態,以及影響其他平臺,從而提升ETH的基準利率。

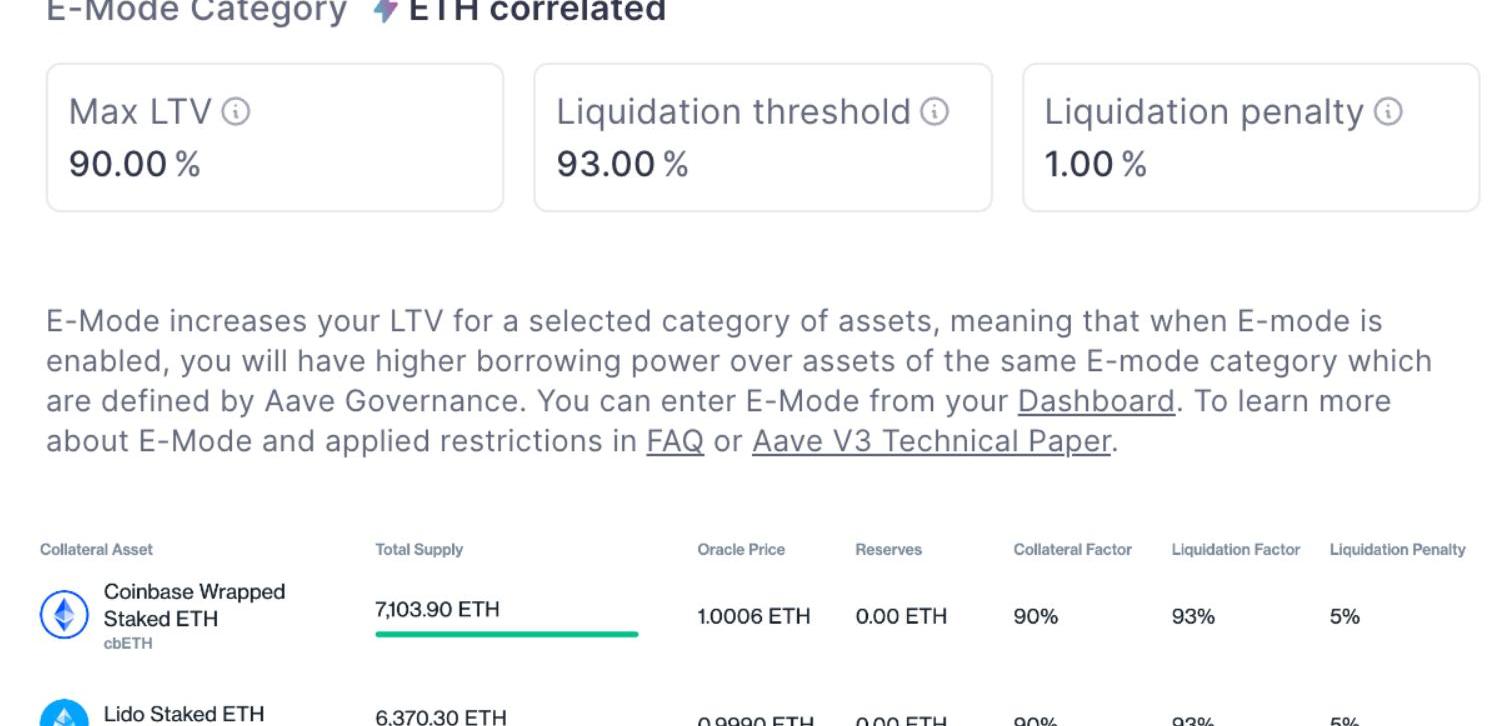

既然LSD這么好賺,借貸協議也針對LSD有優化政策對待,比如AAVEV3Emode,如果你僅借ETH的話,那么stETH的抵押率LTV高達90%,CompV3針對stETH/cbETH也是類似條款。這種條款下1ETH最后可以變成10stETH,快速幫stETH擴大規模。對于折價買入stETH的套利者來說,其也可以利用此10倍擴大套利收益。

國際清算銀行總裁:加密貨幣有其固有的弱點:6月27日消息,國際清算銀行總裁卡斯騰斯表示,加密貨幣有其固有的弱點。[2022/6/27 1:34:15]

根據以上數據我們估算下借貸協議的收益,假設LSD總質押獎勵為X,60%的LSD位于借貸協議中,平均LTV=75%,借貸利率為質押利率的75%,協議抽成為15%,那么借貸協議所賺取的收入為X*60%*75%*75%*15%=X*5.1%,而Lido協議的質押獎勵分成也僅為5%。

這本質上是因為借貸協議的門檻較高,更注重歷史信譽積累加之當下競爭也基本趨緩,所以可以設置更高的抽成比例。

如上所述,隨著上海升級到來的LSD規模增長以及價格波動降低,借貸協議將會悶聲發大財,但必須注意的是,以全流通市值/協議收入來估值,借貸協議估值普遍不低,AAVE就高達160倍,即使此番利好落地,依然不會很低估,所以本次機會依然需要觀察敘事變化。

抓敘事自然是不容易的,但此處還有幾個空投機會可以關注。

LSD抵押自然衍生出了一些需求:

避免抵押爆倉,需要合適的杠桿管理工具。杠桿質押操作麻煩且Gas成本高,通過閃電貸就簡單多了,也需要自動化策略。

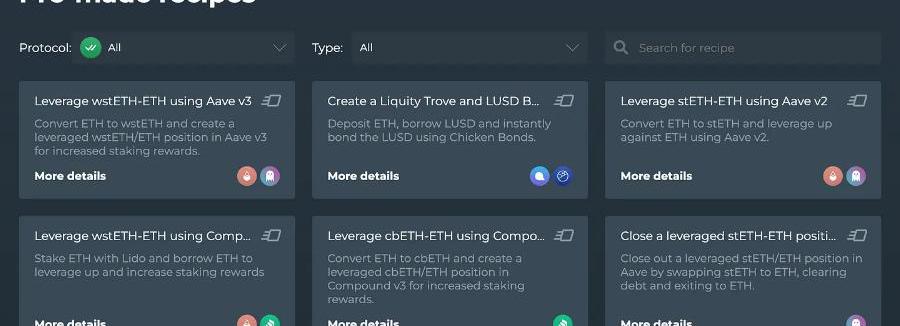

一個是做DeFi頭寸管理尚未發幣的老牌項目?DeFiSaver?,其主業是杠桿管理,也針對LSD提出了不少一鍵自動化策略,不過其上線三年有余仍未發幣,加上上一波牛市賺的盆滿缽滿,發幣欲望也未可知,不過DeFiSaver上了Arbi/OP,試一試到是Gas也沒多少。

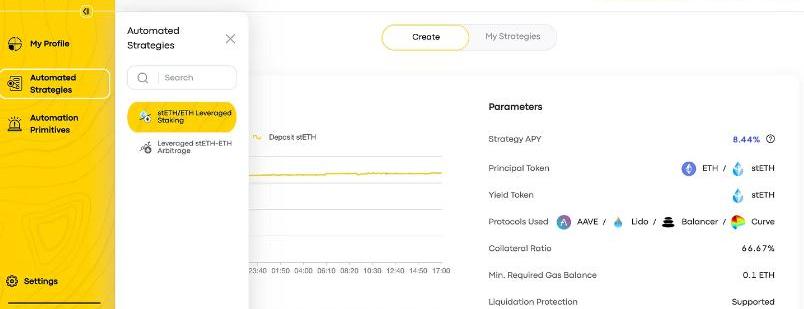

另一個就是目前專注于做LSD相關自動化策略的?cian.app?了,該項目倒是基本明牌空投,經常整活發各種NFT,AMA也說過23年會發幣,看TVL數據的話增長也不錯。

Cian支持ETH/Polygon/Avax三條鏈,打開官網一看也基本是LSD杠桿質押策略,說23年發幣估計也是想抓住這波上海升級的機會。

總而言之,借貸協議最終在LSD中獲取的收入或許將不輸LSD,不過考慮借貸協議目前的高估值,依然需要依賴敘事來驅動。

杠桿質押是實在能擴大質押收益的,目前也有空投機會。不過既然是涉及到杠桿,其風險自然也高于尋常,還是要多做功課。

特別感謝VitalikButerin和AmeenSoleimani的反饋和審閱。我認為RAI是目前加密領域最酷的實驗之一.

1900/1/1 0:00:002020年夏季,由COMP流動性挖礦開啟的DeFi賽道牛市將許多DeFi協議變成了快速增長的收益「怪獸」。大家可能以為這些項目的財務狀況良好,粗略看下各個DAO的國庫似乎也可以證實這一觀點.

1900/1/1 0:00:001月25日,頭部?NFT?收藏品?Doodles向社區發布了一份公開信,信中預告了其全新系列Doodles2接下來的一些關鍵動態.

1900/1/1 0:00:00許多下一周期的績優項目還沒有發布。這些項目有可能在下一輪牛市達到50-100倍。下一個$SOL或$MATIC可能就在你面前。以下是我最期待的13個未發布項目.

1900/1/1 0:00:00MarsBitCryptoDaily2023年2月6日 一、?今日要聞 英FCA:向英國消費者營銷的加密公司將需遵守新的金融促銷制度據金十報道,英國金融行為監管局表示.

1900/1/1 0:00:00最近,加密社區盛傳頂級去中心化交易所?Uniswap?正在開發其協議的下一版本UniV4。盡管還沒有得到證實,但讓我們來梳理一下Uniswap的歷史、這個下一代DEX的潛在特征,以及它的發布將如.

1900/1/1 0:00:00