BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.51%

ETH/HKD+1.51% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD+1.08%

ADA/HKD+1.08% SOL/HKD+4.62%

SOL/HKD+4.62% XRP/HKD+0.93%

XRP/HKD+0.93%在2022年原子交換正式上線并獲得了不錯的效果之后,Synthetix將V3提上了日程。作為最「古老」的DeFi協議之一,Synthetix在2021年初是合成資產賽道的絕對龍頭,也讓行業展開了不少針對合成資產協議的討論。

據OKX行情顯示,SNX價格于2021年2月14日達到了約29美元的歷史最高價,而彼時比特幣與以太坊均未達到歷史高點。但之后SNX就沒有再出現過于亮眼的表現了,一方面是由于Synthetix的機制設計過于復雜,另一方面也是因為大家發現通過如此之高的抵押率交易合成資產sETH、sBTC不如直接交易比特幣和以太坊,加上大量新興資產的崛起,使得Synthetix收益率的吸引力大大降低了。

但Synthetix并未因此走向衰亡,而是巧妙利用了sUSD與sToken間零滑點的機制講述了新的「原子交換」的故事。

過去的Synthetix

?Synthetix最開始完全以合成資產平臺的定位亮相于市場中,且設置了一個及其特殊的「債務池」機制:用戶通過質押SNX來借出sUSD,與MakerDAO抵押資產鑄造DAI不同,雖然Synthetix也會在SNX抵押率不足時進行清算,但本質上的邏輯卻完全不同。

美國CFTC官員:國會正在考慮解決匿名和數字身份問題的新法律:金色財經報道,美國商品期貨交易委員會 (CFTC) 委員Christy Goldsmith Romero 在倫敦舉行的 2023 年城市周上發表關于非法金融和數字金融的其他主要風險的主題演講。Romero表示,減少加密貨幣的匿名性,以此作為管理與數字資產相關風險的一種手段。必須管理與數字資產相關的風險,因為市場誠信、國家安全和金融穩定至關重要,不能妥協。?減少加密貨幣市場的非法金融風險需要解決身份驗證的挑戰。

Romero補充稱,盡管公共區塊鏈提供了一定的透明度和可追溯性,但混合器和匿名增強技術的使用增加了潛在的重大風險。而國會正在考慮解決匿名和數字身份問題的新法律。[2023/4/25 14:26:11]

在Synthetix中,所有質押SNX鑄造sUSD的用戶共用一個「債務池」,也就是說當你鑄造sUSD時,鑄造出的sUSD數量占所有sUSD數量的比例就是你占整個債務池的比例,而所有被鑄造的sUSD就是整個系統的債務。由于所有人共用一個債務池,所以如果其他用戶通過操作使得資產升值就會導致剩余用戶的債務增加。

究其原因,部分用戶的資產升值意味著系統整體的負債增加了,此時如果你的資產升值率沒有高于系統平均值,就意味著虧損。反過來說,假如部分用戶出現了虧損,那么即使你持有sUSD沒有做任何操作,你的債務也減少了。

Kyber Network推出價格預警通知:3月31日消息,鏈上流動性協議 Kyber Network 推出價格預警通知,當代幣價格達到交易者的目標價格時,Kyber Network 將通過用戶界面或電子郵件通知交易者,確保用戶控制交易、保持知情,在目標價位進行交易。[2023/3/31 13:38:05]

不得不說,這個設計的確非常的新穎,使得整個系統都處在動態平衡之中。不過新穎并不意味著可以被大多數人接受,當交互其他DeFi協議、持有其他代幣或NFT的收益本身就有很高的潛在收益時,Synthetix就顯得不夠看了。

簡單來說,需要超額抵押SNX才能鑄造sUSD來進行投資,投資的標的一方面受到了一定限制。另外,通過投資產生的收益可能因為其他用戶同樣產生收益而被沖淡。雖然Synthetix為質押者提供了SNX通脹激勵以及交易費用激勵,但在牛市中與動輒翻倍的代幣相比,用戶自然會選擇將本金進行直接投資。

原子交換

正如剛剛所說,雖然有類似于MakerDAO的超額抵押鑄造穩定幣的影子,但其機制相對更加復雜,需要設置的策略更多,使用體驗并不算友好。合成資產的敘事也在牛市日新月異的新項目轟炸中逐漸沒落。

今日恐慌與貪婪指數為47,等級仍為中性:金色財經報道,今日恐慌與貪婪指數為47(昨日為50),等級仍為中性。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/3/5 12:42:53]

但Synthetix并非什么都沒有留下,團隊也意識到死抓著合成資產這個敘事不放可能最終會被市場拋棄,于是巧妙利用了機制中sUSD兌換其他sToken直接使用預言機喂價兌換而無需考慮深度的無滑點交易,正式開始了原子交換的敘事。

原子交換的功能最早在由Synthetix創始人KainWarwick、Yearn創始人AndreCronje等四人共同提出的SIP-120中出現。該提案原本旨在作為Synthetix生態內部的一種交易模式,后因Synthetix生態外部性逐漸增強而被發現為是一個極佳的流動性工具。

YFI今日最高點突破1萬美元,創六個月新高:金色財經報道,行情數據顯示,Yearn Finance的原生代幣YFI從本周早些時候的7,200美元飆升至今日最高點的10,000多美元,一周內飆升了39%,攀升至2022年9月以來的最高水平,交易量飆升了近五倍。截至發稿時,價格回落至9,445美元附近,24小時跌幅為1.13%,行情波動較大,請做好風險控制。

此前報道,DeFi收益聚合器Yearn將推出一籃子LSD Token yETH。yETH可包含多種LSD Token,為用戶分散投資風險,并提高投資收益。[2023/2/24 12:27:31]

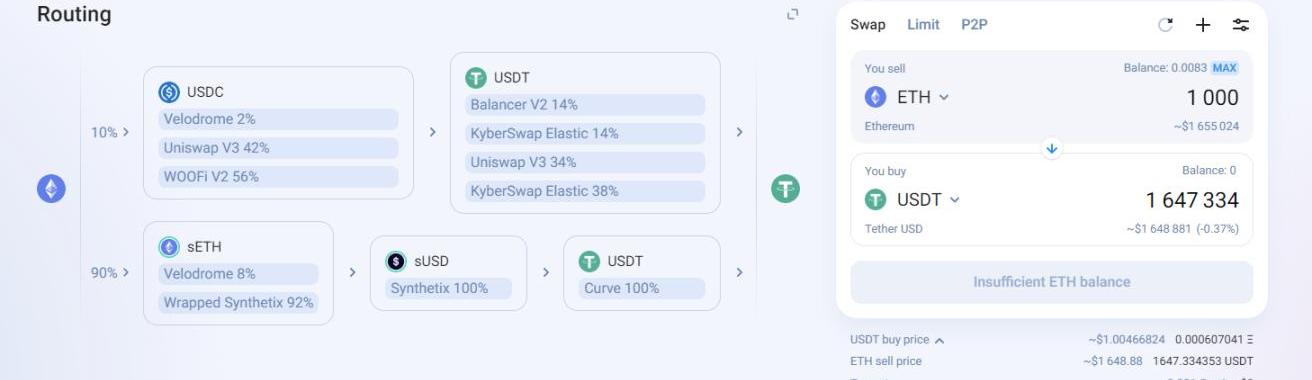

2022年8月,隨著Tiaki版本更新,原子交換功能正式被集成至1inch,開始為鏈上交易提供零滑點的交易路徑。

于是,Synthetix團隊也不再糾結于在合成資產的敘事上撞南墻,而是將原子交換作為了Synthetix的最重要的功能之一。當然,Synthetix生態與Optimism的深度綁定以及期權、合約等生態的拓展也是Synthetix戰略的重要部分。

THORChain發布“Terra LPers行動呼吁”,Terra流動性提供商需在Terra分叉前刪除所有流動性:5月18日消息,去中心化跨鏈交易協議THORChain發布“Terra LPers行動呼吁”,呼吁Terra流動性提供商刪除所有流動性。其中THORChain版本1.89已經發布,它將允許提現,有LUNA或UST的用戶將有時間退出流動性池,并且仍然有資格獲得Terra的5月27日空投快照,不過這必須在Terra分叉之前完成。流動性提供者需要在THORChain將Terra從網絡中清除之前按照指示及時提取,如果用戶遲到,將沒有資格申請快照,資金也可能會永遠丟失,此外如果流動性提供者不采取任何行動,其LUNA或UST的其余部分將退還到相關的錢包中。[2022/5/18 3:24:37]

SynthetixV3的誕生

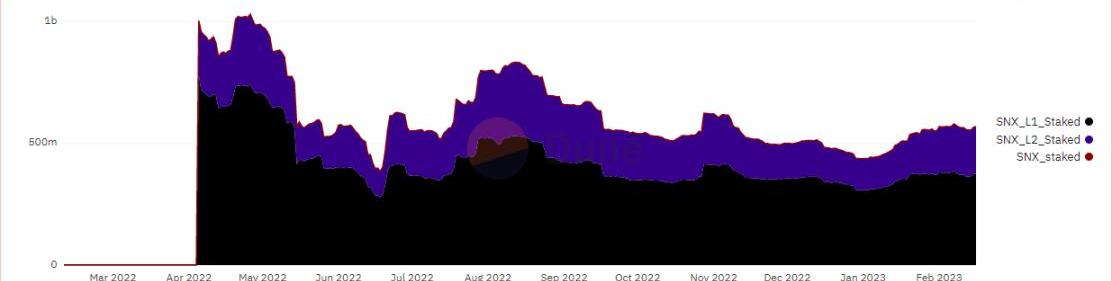

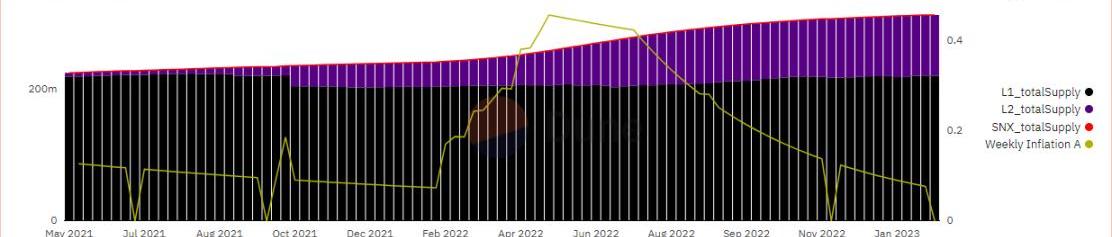

對Synthetix而言,雖然原子交換確實在一定程度上提高了包括以太坊、比特幣等資產的流動性和交易深度,但卻很難進一步擴大影響力。Synthetix當前可以獲得SNX通脹獎勵的c-ratio為400%,加之SNX代幣總量僅有略超3億枚,考慮到被質押的SNX數量,用于提供流動性的sUSD比例和sUSD被交易為其他代幣的比例,真正能在原子交換中提供流動性的sUSD、sETH、sBTC等資產并不多。

據Dune數據顯示,撰寫本文時,SNX總量為約3.14億,L1與L2總計的質押率約為67.37%,而在Curve上提供流動性并可以進行原子交換的sUSD、sETH、sBTC分別約有3690萬枚、19180枚、576.7枚,按照撰寫本文時的SNX以及比特幣、以太坊價格計算,這些提供流動性的sToken總價值約為8340.48萬美元,質押的SNX總價值約為5.589億美元,可用于原子交換的sToken總價值不到質押SNX總價值的15%。

所以,對Synthetix來說,想要提供更好的交易深度以及更高的費用收益,只能提高sUSD等sToken的數量,而這僅僅靠SNX遠遠不夠。于是SynthetixV3應運而生,在保留了期貨、合約等市場的前提下,在原子交換敘事上做了大幅的優化。

當前已投票通過的與V3相關的優化包括:

SIP-255

SIP-255調整了原本要獎勵給SNX質押者的通過原子交換產生的費用的分發路徑,使得這些費用被自動銷毀以償還質押者的債務,從而降低債務和可能發生的清算風險。也可以理解為,用戶收到來自原子交換獎勵的sUSD,然后這部分原本需要用戶手動領取的sUSD被自動銷毀以減少質押者的負債。質押者可以選擇重新質押被贖回的SNX來獲得這部分獎勵。?

從項目的角度而言,該措施可以幫助質押者,尤其是會經常忘記領取獎勵的質押者保持長期的健康負債率,降低清算風險。此外,該方案也能增加SNX和sUSD的利用率,并降質押者對抵押率的敏感度,從而刺激質押者更多的質押、有效減少協議的總體債務,并鑄造更多的sToken。?

SIP-301

SIP-301旨在為用戶創建ERC-721格式的賬戶代幣NFT,使得用戶可以在不同的錢包地址之間轉移其SNX的質押頭寸。該提案解耦了「賬戶」與「地址」的絕對綁定。此外,ERC-721標準可以最大限度地提高智能合約和現有用戶界面的可組合性。也允許為賬戶代幣創建二級市場。

此外,通過添加更強大的委托功能,操作安全性也有所提高。例如,硬件錢包可能擁有一個賬戶,該賬戶有權領取委托給軟件錢包的獎勵。如果軟件錢包被攻破,攻擊者將只能索取賬戶的未付獎勵。

SIP-302、303、304、305

這四項SIP包含了對V3版本關于池、市場、清算和獎勵的機制設計。簡單來說,V3版本中使用其他經過投票允許的抵押資產鑄造sUSD時,每個市場都可以依據資產屬性設置自定義的參數。也就是說,V3中的新市場將不再沿用債務池的模式,而是類似MakerDAO的CDP模式,不同的是鑄造的sUSD可通過原子交換的特殊功能來提高鏈上交易深度。

此外,V3還在支持建立無需許可的現期貨市場以及清算、獎勵等方面進行了體驗上的改進。

就現有已通過的SIP看來,SynthetixV3擁有足以被市場期待的潛力:

支持除SNX外資產抵押。上文已經分析過僅使用SNX作為抵押品鑄造sUSD會因項目自身機制使得sUSD的實際流通量受到限制。新版本通過支持多種抵押品鑄造sUSD解決了這一限制,增加了生產sUSD的渠道,使得項目本身的想象力得到了進一步的釋放。

而這種想象力,一方面是新的市場不受統一債務池的限制,采用了比較流行的CDP模式,可能將使得sUSD等支持原子交換的資產作為未來鏈上交易的重要中樞。只需要0.35%手續費,就可以依據預言機價格直接成交的模式可以相當大程度上增加交易深度,并進一步成為通過聚合器中交易的首選路徑。

另一方面,則是sUSD的數量增加使得除了本身特色的原子交換之外還可以圍繞sUSD進行更加豐富的上層建筑設計。如此一來,Synthetix自身的費用收入會相較當下有進一步的提升。以當前銷毀費用的機制來說,SNX質押者可以將更多精力放在使用sUSD產生收益。

更重要的是,除了sUSD,Synthetix本身合成資產的屬性使其還可以囊括例如sETH、sBTC等等資產。目前SynthetixV3上線的預期時間是第一季度末,第二季度初,屆時Synthetix將從一個旨在成為「去中心化券商」的純合成資產市場,變為合成資產sToken和原子交換雙輪驅動的,專注于流動性的綜合DeFi協議。對Synthetix,這可以說是一次比較成功的轉型,對DeFi市場而言,則是提供了一個除了利用需要消耗大量Gas的數學公式來提高流動性和交易深度的又一不錯的選擇。

本周我們將深入探討一個價值數十億美元的問題:在Web3技術堆棧中,哪里將產生最大的價值?涵蓋的主題:聚合理論與Web3DeFi技術堆棧和應計價值以太坊有護城河嗎?應用鏈的優點/缺點dYdX聚合理.

1900/1/1 0:00:00近日OpenAI的ChatGPT在全球市場引領了一波又一波AI板塊的行情瘋漲,本周一BlockBeats已為大家梳理了加密行業大家都在炒哪些AI概念幣.

1900/1/1 0:00:00歡迎來到Ordinals的世界,讓Bankless為你導游比特幣NFT。比特幣NFT的崛起,是NFT生態目前最大的故事之一。然而,這一早期場景可能相當混亂.

1900/1/1 0:00:001.WebChatGPTChatGPT不能主動進行網絡檢索,因此對2021年之后的世界了解有限.

1900/1/1 0:00:00本文數據更新日期:2023/2/9 01項目介紹 Blur是一個以專業交易者為出發點的聚合器形式NFT市場。除了自己原生的交易平臺外集合了以太鏈的三大NFT市場.

1900/1/1 0:00:00注:本文來自@AllinWeb3Club推特,MarsBit整理如下:反對意見:香港新政策不適合Web3初創團隊,市場過分高估香港新政,扎根香港可能會讓你成為被收割的對象.

1900/1/1 0:00:00