BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD-0.67%

SOL/HKD-0.67% XRP/HKD-0.84%

XRP/HKD-0.84%TL;DR?

NFT交易市場的競爭會面臨差異化不足和流動性不足兩個難點;Blur通過融合專業交易工具和聚合器做出了差異化定位,再用BidPool機制效仿訂單簿,解決了流動性不足的問題;Blur需要面對缺乏增量,刷積分和經濟模型不可持續的問題;NFTfi和NFT做市商會受益于Blur,市場會對新的NFT項目有更高的要求;NFT交易市場的競爭難點

一直以來,Opensea就是整個NFT市場的代表,始終占據了70%-90%以上的市場份額,并在最新的一輪融資中估值達到130億美元,雖然目前市場低迷,且NFT仍然有一些問題未被被解決,但是NFT在許多人眼中仍然是一個巨大的未被發掘的市場。

面對這樣一個充滿潛力的市場,Opensea也不乏挑戰者,然而,自始至終,真正稱得上威脅的只有兩個,一個是Gem,另一個就是Blur。

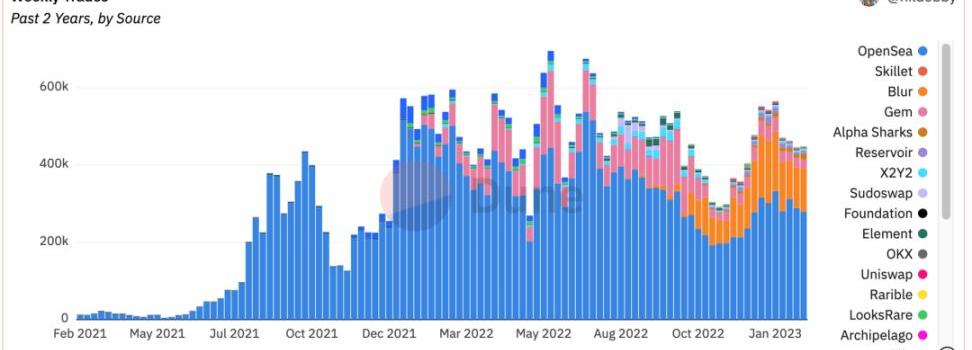

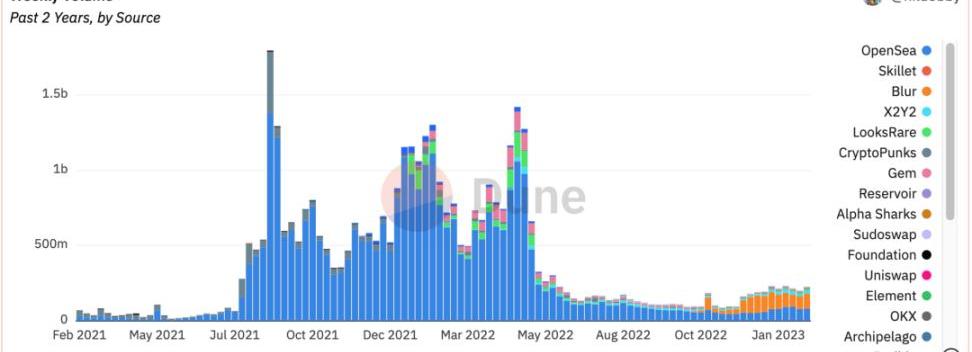

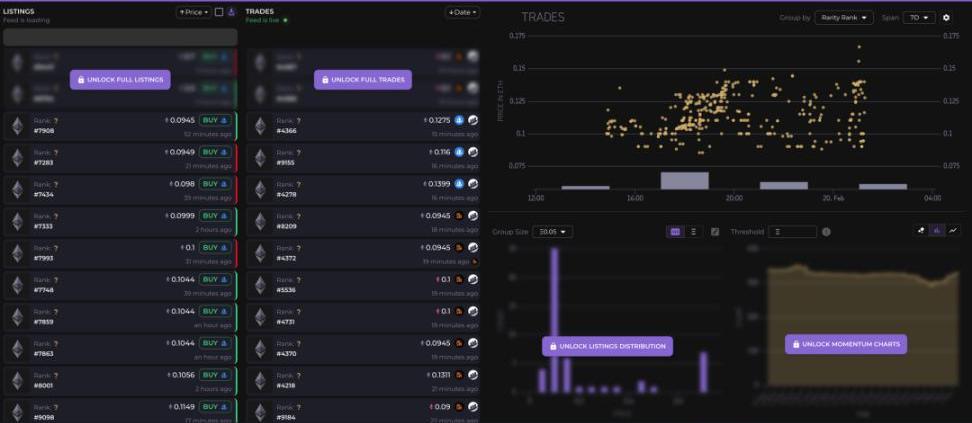

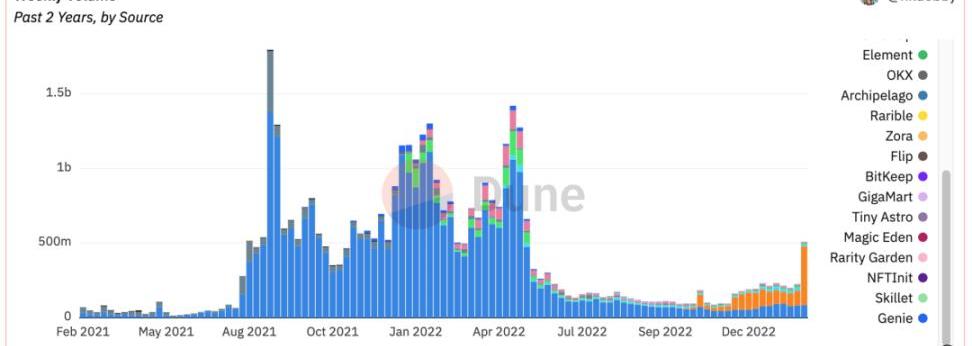

附圖:去年2021年2月-2023年2月Blur發幣前各大NFTMarketplace的真實周交易量和周交易數。其中只有Blur和Gem從交易量和交易數兩個角度都搶占了Opensea的份額。

個人看來,眾多的挑戰者都會遇到2個主要問題,一是「差異化不足」,二是「流動性不足」。

差異化不足指的是,體驗上區別太小,用戶可以隨時遷移到別的交易市場

大部分Opensea的競爭中,從UI/UX的角度來說和Opensea幾乎一模一樣,只有功能上的微創新,如CollectionOffer,批量上架等,代幣激勵并沒有改變用戶交易NFT的方式。

但絕大多數的NFT都符合統一的標準,而且鏈上公開無許可,交易市場可以很容易地支持這些項目,讓任何NFT市場好像都由于這種鏈上特性不用擔心供給,這也是理論上后來的競爭者可以和Opensea競爭的基礎。

流動性不足,指的是供給不足,流動性割裂

NFT由于統一標準且上鏈,讓NFT交易市場好像不需要擔心供給,但是事實上,對于大部分的競爭者來說,供給嚴重不足,因為List才是NFT交易市場的供給。

而在牛市的時候,由于各個交易市場的流動性分散且獨立,如果同時在多個交易市場掛單,但是出現了價格變化不如預期,需要調整掛單價的情況,掛在多個市場就會需要支付多筆Gas,面對這樣的情況交易者更會傾向于選擇流動性最好的市場。

比特幣活躍地址數創7個月新高:金色財經報道,Glassnode數據顯示,比特幣活躍地址數7日平均值剛剛達到58,620.976個,創7個月新高。[2023/1/16 11:13:42]

因此對于NFT交易市場來說,吸血鬼攻擊攻擊流動性是困難的而且不直接的。代幣激勵只能吸引一時的交易量,但是難以維持,當價格波動大的時候,掛單在多個交易市場來挖礦,很容易就自己成了礦。

流動性不足,是所有挑戰者最大的問題,目前NFT市場的可交易標的其實不多,玩家數也不多,存量競爭,最為激烈。

Blur好在哪

基于上述幾點NFT市場的困境,其實就可以反推Blur做的好的地方,簡單來說就是兩點:

BeDifferent,ThinkDifferent。

Bedifferent

MarketplaceforProtraders

Blur從融資開始就自我定位與Opensea不同,MarketplaceforProtraders,這么做是合理的,因為根據數據NFT交易量來說,45%以上的交易都集中在了藍籌交易上,同時NFT目前本身,仍然是交易需求遠遠大于其他需求。具體來說,Blur的差異化戰略可以總結為「多快好省」四個字。

多:供給多

Blur用一種非常開放的心態提供了聚合器服務,用戶可以既在Blur掛單又在其他的交易市場掛單。

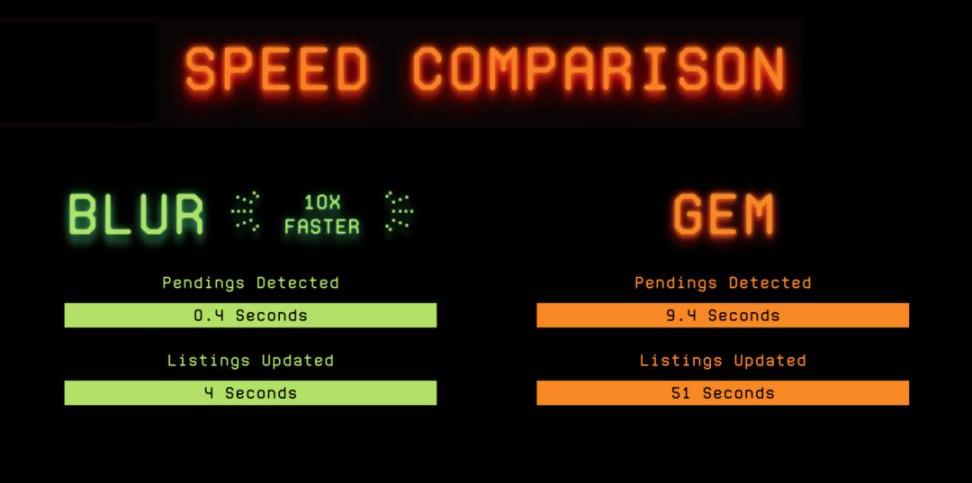

快:速度快

根據Blur官方自稱,Blur比GEM快十倍,速度基本做到了所有平臺中最快更新Listing信息,而對比同樣以速度和聚合見長,曾經被許多NFT交易者視為必買的交易輔助工具NFTnerds,Blur擁有完全相同的功能且完全免費。

而快有多重要呢?

舉例來說,當一個新項目發售的時候,成交往往是最多的時候,價格也沒有形成共識,是交易的黃金時間,而使用GEM或者OS進行交易,很有可能出現地板刷新了,用戶沒有刷新出來,用戶提交交易了,其實已經被別人了成交的情況,這種情況下用戶只有虧了Gasfee才知道交易失敗了,既虧錢又錯過了交易的黃金時間。

好:好用,更符合Traders的交易習慣

Bybit:不會限制來自俄羅斯聯邦的用戶:11月6日消息,新加坡加密貨幣交易所Bybit表示,“不歧視基于位置和護照的加密用戶”,將不會限制來自俄羅斯聯邦的用戶。

此前報道,新加坡金融管理局(MAS)表示,針對俄羅斯的制裁措施適用于所有金融機構,包括加密貨幣交易所,即使是在新加坡經營的數字支付令牌服務提供商 (DPTSP),遵守對俄羅斯的金融制裁是必須的。(news.bitcoin)[2022/11/6 12:23:23]

Blur的UI&UX和Opensea完全不同,更接近NFTnerds或者SolSniper等專業的交易輔助工具而非交易市場。

除了從速度上優化帶來體驗上的絲滑,同時完美復刻NFTnerds的幾乎所有功能之外,也有自己對ProTraders需求的獨到理解:

智能掃貨,智能批量掛單,自動計算P&L,展示掛單者的地址縮寫和持倉等,幾乎一個專業Traders所需要的所有公開信息Blur都會提供。

省:交易成本低

Blur一度是完全零版稅和零手續費的交易市場,并始終堅持了這一戰略,即使在Opensea推出黑名單之后,Blur的選擇仍是可選版稅市場而非強制版稅,并從技術角度解決了Opensea這一策略。

除了產品體驗方面,Blur的空投發放方式也與眾不同。

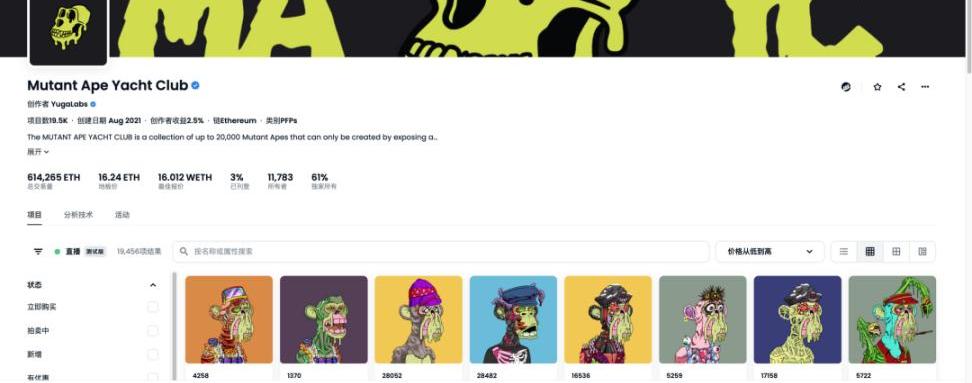

這方面Blur更像交易市場中的YugaLabs,即永遠模糊,永遠保留預期。Blur的每一次空投,都是一種用戶教育:

第一次空投帶著用戶體驗一次Blur的智能掛單功能;第二次空投則領著用戶體驗一次BidPool功能;第三次空投則是讓用戶從List和Bid兩個角度完整體驗NFT做市的感覺。

Blur通過獨特的產品定位、產品設計和空投發放方式,初步創造了一種和Opensea不同的定位,解決了差異化不足的問題,在眾多NFT交易市場中占據了一定位置。

美聯儲副主席布雷納德:未來可能會有很多穩定幣,問題是是否也需要發行數字美元:9月8日消息,美聯儲副主席布雷納德表示,我們需要在未來金融的背景下對央行的數字貨幣進行評估。未來可能會有很多穩定幣,問題是是否也需要發行數字美元。數字美元將作為中性的結算層。這將為(結算體系)提供一些韌性。因此,我們需要仔細考慮數字美元的設計。[2022/9/8 13:14:58]

然而差異化最多只能幫助Blur代替Gem,但仍不足以幫助它后來居上挑戰甚至超越Opensea,真正難解決的,是流動性不足。

ThinkDifferent

Incentivizeliquiditybutnotvolume

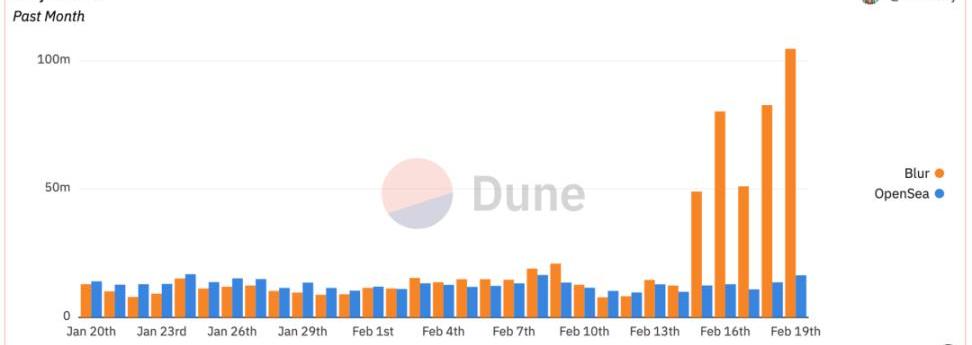

Blur對Opensea的趕超,是從12月BidPool功能的推出開始的,Bid指的即是買方報價收購的方式,有點類似于在閑魚上求購。

而BidPool和傳統的CollectionBid的區別在于,用戶不再需要WETH,但需要將ETH存入Blur的BidPool才能發起Bid,同時只能針對整個Collection進行Bid而不能針對某個特定的NFT。

這個切入角度非常有意思,在最初并沒有被視為一個具有革命性的功能。

因為Bid作為一種在各大交易平臺早就已經有的功能,其實并不是主流的成交方式,它更多是作為一種正常交易的輔助工具存在,用于向非地板無法被統一定價的NFT出價,或者低價Bid來尋找哪些急需流動性的Holder進行套利。

根據Opensea的數據,通過Bid方式成交的交易量只占10%-20%,通常只有極端行情下,用戶才會選擇接Offer的方式成交。

那么這樣一個小功能是如何撬動Opensea的王座的?

首先要明確一點,對于一筆交易來說,不可能同時在兩個交易市場發生,因此NFT市場之間的競爭,其實就是流動性的競爭。

Blur和其他NFT交易市場最大的區別就在于,對流動性的理解和對其激勵的方式。

由于NFT的交易市場并沒有TVL的概念,流動性難以被量化,因此人們在比較不同的NFT交易市場的時候,通常會比較他們的交易量,眾多Opensea的挑戰者也是從激勵交易量的角度去刺激流動性的。

天貓App上線“數字藏品”專區,50多款數字藏品上新:6月30日消息,手機天貓App上線“數字藏品”專區,首期發行IP小站、博柏利、范思哲、PUMA、adidasneo、小米、華帝等40個品牌的50多款數字藏品。與其它數字藏品平臺所不同的是,手機天貓App采用“虛實一體”的買贈模式,消費者購買實物商品,將獲贈專屬數字藏品,數字藏品不能單獨購買或轉賣。(環球網)[2022/6/30 1:41:40]

但是交易量高是流動性好的結果,而非原因,左手倒右手也會造成交易量高但是流動性不佳的局面。

什么才是好的流動性?

Blur的答案是,買的到,賣得出,可以容納大資金量的交易而不大幅影響其地板價,激勵流動性激勵的是買單和賣單足夠多,而不是成交足夠多,目的是提高撮合交易的成功率。

事實上,流動性一直是一個NFT需要被解決的問題,也因此衍生了無數的NFTfi產品。通常對于流動性的問題,有三種解決思路和兩種無為之治的思想。

無為之治一種是認為NFT由于非同質化特性,本身就不需要好的流動性,另一種則認為NFT缺少流動性的原因是因為缺少真實用例,更貼近普通人的Utility出現了流動性自然就會好了。

這里不談論這兩種想法的對錯而重點介紹解決流動性的思路。

思路一:改變NFT的本質

背后的思想是NFT的流動性不好是因為單價太貴門檻太高了,因此讓其更接近Token,如NFT碎片化、NFT永續合約等。

思路二:提供NFT的衍生品工具

如借貸、租賃等等,背后的思想是,NFT的流動性不好是因為其占用資金量高,降低了資金的利用效率,降低了用戶的購買意愿。

思路三:引入做市商

如NFTAMMMarketplace,土狗幣同樣沒有賦能但是土狗幣卻擁有遠好于NFT的流動性,因為土狗幣可以通過在Uniswap上加LP的方式進行最基本的做市,借用這種思想也就誕生了NFT的AMM。

上述三種方式,個人看來,思路都對,但是各有各的問題。

NFTfi的問題在于,流動性不足既是它們要解決的問題,也是它面臨的問題。

因為NFTfi普遍需要對NFT進行定價,而NFT的定價目前完全是由市場定價,當市場流動性不好的時候,就有可能出現定價變化極度不平滑且容易被操縱的風險,以至于影響產品使用體驗的情況。

Cosmos生態借貸協議Coslend已上線Beta版本,支持WETH、USDC等資產:5月23日消息,Cosmos 生態借貸協議 Coslend 已在 Evmos 主網上線 Beta 版本,該版本目前支持 WETH、USDC、USDT、FRAX 四種資產的借貸服務。[2022/5/23 3:35:42]

以NFT永續合約的Azuki為例,當流動性不足的時候,很有可能用戶開一個Azuki多單就把合約標記價格從14.35拉到14.7的情況,而這個時候地板價可能才14.5,再考慮上開單閉單的手續費,Azuki的地板價要到15.5甚者更高用戶才能開始盈利。而NFTAMM除了無法區分稀有度之外,最大的問題是,用戶習慣的習慣≠做市商做市的習慣。

同時由于NFT的總量小,最小單位大,AMM的做市非常出現巨大的滑點,非常不利于流動性。

因此NFTAMM目前既不適合用戶交易,也不適合做市商做市。

NFTAMM需要一個總量大的NFTCollection的出現,試想當有一個總量100萬的NFTCollection出現的時候,目前淘寶式的交易體驗的NFT市場還能滿足交易需求嗎?No。

BidPool從做市商的角度解決了流動性的問題,通過激勵用戶參與出價和掛單,成為一個小的做市者。

「可視化、可積累、低成本、有補貼」

BidPool本質上是類似交易所訂單簿的模式,提供了清晰可視化的買單墻,讓買賣雙方對于一個Collection的流動性狀況判斷有了更明確的數據支撐,同時用代幣激勵出價和掛單兩種行為,保證參與者即使真的Bid到了NFT也不會選擇立刻接其他人的Offer砸盤。

如果把地板價理解為token的當前最容易成交的價格,這種不斷激勵用戶在地板價附近同時提供買單和賣單的行為,就是做市,BidPool做的事情,就是讓每個用戶都可以成為一個小的做市者。

這種方式帶來的影響就是,自從BidPool推出以來,頭部藍籌項目的成交70%都集中在Blur發生,單月成交量是原來的三倍,有了BidPool,巨鯨如Pransky才可以在不砸穿地板價的情況下一次售出40個Doodles。

那么這種方式對于其他交易平臺是可復制的嗎?不完全是。

首先,Bidpool因為要將ETH放在Blur的合約中,就讓用戶的資金不像NFT一樣可以在多個平臺進行掛單重復使用,提高了平臺吸血鬼攻擊的要求,只有當代幣激勵大于Blur的時候這種攻擊才有成立的可能性,這就為Blur創造了一種壁壘。

其次,采用BidPool方式刺激流動性的平臺必須要和Blur卷手續費和版稅制度,因為過高的手續費和版稅制度會提高做市的成本和風險,阻礙流動性的提高。最后,做市的基礎和Blur多快好省的體驗是分不開的,試想你發現成交變多Bid想撤銷的時候平臺卡了…

Opensea的壁壘

Opensea在Blur的攻擊之下依然有兩大壁壘未被攻破。

其一是Seaport協議,其二是日活用戶。

Seaport協議

因為Blur和Opensea的競爭仍然是存量競爭,爭奪的是交易需求為主的PFP戰場。

然而NFT的最終形態目前仍未可知,但有一種方向是比較確定的,就是垂直領域或者某特定應用的NFT資產,更有可能在其內置的NFT市場交易而非在綜合交易市場。

因為這樣對于用戶來說路徑最短,同時對于平臺來說也可以更容易捕獲交易的價值同時監控數據。

Opensea得益于Seaport協議的存在,可以聚合所有采用了Seaport來建立垂直交易市場的掛單,解決這些垂直交易市場流動性割裂的問題。但是Opensea要如何更好滴捕獲這些交易市場的價值,仍然不太明確。

日活用戶

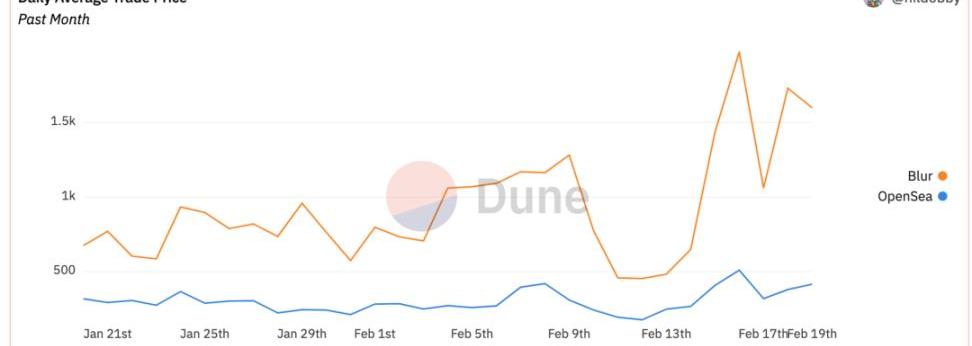

這方面其實個人仍然不太確定背后的主要原因。只是根據數據顯示,即使在Blur的交易量已經是Opensea4-5倍的情況下,Opensea的日活用戶仍然高于Blur,推測可能原因有幾個:

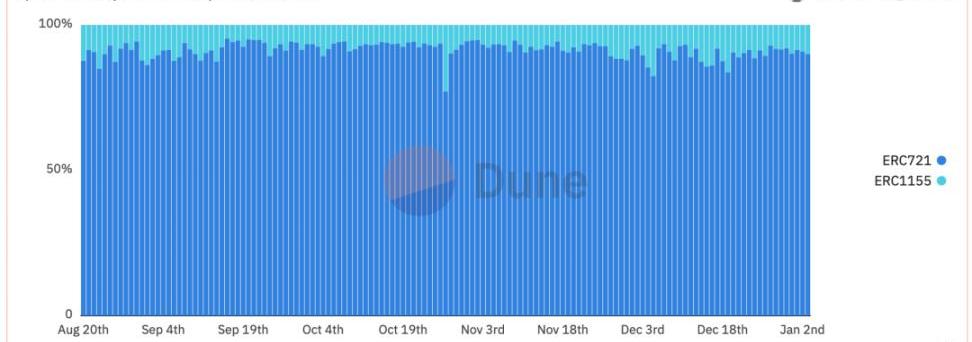

首先,Blur目前對于很多使用ERC1155類型的NFT支持的并不是很好,而ERC1155和ERC721的交易量之比大概是1:9,這會讓一部分用戶使用Opensea;

另一方面,ArtBlocks系列的NFT普遍都不能在Blur上進行交易,也分走了許多Blur的交易和用戶,可能是由于Opensea對版稅制度的支持,但隨著Opensea版稅制度對標Blur,相信會慢慢抹平雙方在這方面的差距;

此外,Opensea的成交均價遠低于Blur,推測可能有一部分便宜的NFT存在很大的交易頻次,但是由于價格,交易者對版稅不那么敏感,更傾向于用習慣的平臺交流。

Blur的難點

縱使Blur做對了這么多事,Blur和NFT的面前仍然有許多問題需要解決。

沒有增量

Blur雖然為NFT市場帶來了流動性,但是沒有帶來增量,也沒有改變不玩NFT的人對于NFT的看法,Blur的成功,是內卷的成功,這也是Blur和Opensea之間的競爭和傳統互聯網補貼競爭的區別,互聯網的補貼確實能吸引新用戶。

如何把這個市場做大,是Opensea和Blur需要共同面對的問題,但對于Blur來說,能先搶到存量市場并建立自己的流動性壁壘也已經足夠好。

反Scam

道高一尺,魔高一丈,套利者和平臺間始終存在著博弈,許多熟練的套利者做到了只刷積分而不提供真實的流動性。

如用Bot監測交易,發現自己的Bid要成交前,及時用更高的Gas取消Bid,或者用低于GasFee的價格去Bid,導致賣家接受Bid的收入比GasFee的成本還低,就可以做到無損刷積分。

類似的方式層出不窮,Blur的Bid機制仍然有很大的優化空間。

當前模式不可持續

Blur為了激勵做市商進行做市,需要不斷釋放代幣激勵,但是代幣卻沒有消耗場景也沒有治理之外的有效賦能,就會導致代幣的潛在拋壓很大,同時Blur也始終沒有收入。

且一旦Blur試圖開始收交易手續費,不談是否會分潤給代幣持有者進行代幣賦能,首先就會提高做市商的做市成本,Blur的收入和做市之間有基本的沖突,而做市是Blur目前的立身之本。

如何持續用合理的方式進行激勵,是Blur需要考慮的問題。

另一方面,用戶參與Bid&List的成本是用以太坊為單位的,獲得的代幣確實Blur為單位的,如果以太坊價格上漲而Blur的價格下跌,就會導致Blur如果想要補貼成本需要支出更多的Blur代幣,而國庫中的代幣總量是有上限的。

可能可以考慮的代幣賦能方式方式包括,質押代幣進行賄選來改變對特定Collection進行Bid和Listing的收益等,但是考慮到Blur團隊位于北美,對于代幣的賦能受限較多,所以先不瞎想象了。

總而言之,如何在有限的時間窗口內,將對OS的優勢轉換為勝勢,是Blur接下來的問題。

Blur的影響

NFTfiSummer?

Blur為NFT市場尤其是藍籌NFT注入了流動性,只要代幣的激勵能夠大于做市商的成本,這種流動性就會持續。

流動性的提高會帶來圍繞藍籌NFT開發的一系列NFTfi產品的使用頻率,因為流動性的提高意味著交易頻次和價格變化速度的提高,也就會帶來各種套利機會和交易需求,就會需要NFTfi作為輔助工具。

同時隨著參與者越來越多,Blur做市難度肯定也會上升,會出現類似NFTfi機槍池的產品的機會,幫助用戶用最優的方式為NFT市場提供流動性同時獲取收益。

對于NFT的做市需求變大

由于流動性可視化,未來隨著做市風險不斷變高,大部分的自然做市資金都會流向更優質流動性更好的資產,對于大部分的長尾NFT來說,如果項目方不進行做市,只會越來越拉胯。

同時對于新的項目方來說,如果發項目不提供流動性,那就會一定程度上降低用戶的預期。做市提供了新的NFT運營維度,因此對于專業NFT的做市需求會變大。

Tags:NFTBLUBLURSEAbnft幣的發行量BLUES幣blur幣發行量Doge Your Own Research

"這很難。它真的非常非常難,"住在費城的44歲的家庭主夫Florentine說。但嚴格的要求也是一種回報.

1900/1/1 0:00:00近期,美國政府針對加密監管正采取積極的行動,社區都在討論,美國版九四來了?實際上,并非有這么大的影響力.

1900/1/1 0:00:00網傳?“6月1日香港居民自由買賣加密貨幣將完全合法”后,香港概念幣開始起飛了。從近7天內漲幅來看,截止發稿,CFX以超400%的漲幅領漲,COCOS、KEY漲幅均超200%、ACH則超140%,

1900/1/1 0:00:00我個人覺得存儲賽道接下來會是一個重要的方向,之前在深度分析幣安新發的存儲鏈也表達了同樣的觀點,今天一覺起來去中心化存儲的龍頭AR也漲了15%,但是更猛的是GRT直接飆了50%.

1900/1/1 0:00:002月15日凌晨1:00,期待已久的BlurToken上線,同時項目方向符合條件的參與者開放CarePackages申領,第三輪airdrop開始,再次引發市場狂熱.

1900/1/1 0:00:00在線內容方面最令人興奮的突破之一是用戶生成內容的興起。可能被稱為UGC2.0,或“用戶生成藏品”的,是其演變的下一個階段.

1900/1/1 0:00:00