BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.36%

XRP/HKD-0.36%注:本文來自@darkforest_lian推特,MarsBit整理如下:

USDC災難時刻,穩定幣表現大觀

前記:穩定幣市場在這一刻血流成河。但只有這樣珍貴的時刻才能提醒我們,我們真正需要的到底是什么樣的穩定幣。

在3.12三周年紀念日,加密貨幣圈并沒有給我們一個平靜的日子來舔舐三年前的那次傷痛。正所謂幸福的家庭都很相似,不幸的家庭各有各的不幸。每逢這種特別的時刻,我總會關注穩定幣市場,看看他們是不是真的能在關鍵時刻錨定價值,尤其是去中心化穩定幣在極端行情下的表現能否讓人滿意,為我們守住財富。

相比USDT的不夠透明,USDC作為由Circle公司和Coinbase兩家公司共同發行和管理的穩定幣,合規性得到了廣泛的認可和監管機構的支持,大有超越USDT市場份額的潛質。我想發生這次脫鉤事件之前,很少有人能想到circle公司還能被監管極其嚴格的美國銀行坑。

USDC在合規方面做的很多:

KYC/AML:USDC的用戶必須完成實名認證和反洗錢流程,以符合金融監管的要求。

審計報告:USDC的發行公司Circle會定期接受第三方審計機構進行審計,以驗證其1:1錨定美元的現金儲備,并保證持續的透明度。

6900萬枚USDT從Bitfinex轉移到Kraken:金色財經報道,據Whale Alert監測,北京時間0:34分左右,有69,000,000枚USDT (69,024,494 USD) 從Bitfinex轉移到Kraken。[2023/7/5 22:17:52]

金融監管支持:USDC得到了多個監管機構的支持和認可,例如美國金融監管機構FinCEN和紐約州金融服務部門。

開放合規框架:Circle公開了其合規框架,以幫助其他加密貨幣公司和社區參考和實踐。

然而這一切都沒有能避免發生在昨天幣圈的恐慌與踩踏事故,發行了4年的幣圈最合規的穩定幣USDC,竟然淪落到需要靠USDT進行出逃的地步。

不可思議的是還發生了200萬U的3CRV兌換了0.05U這樣匪夷所思而又極其悲慘的的事故,我不認為在平時歲月靜好的日子里會發生這種情況,而絕大多數所謂的穩定幣都失去了往日的穩定,在這一刻血流成河。但只有這樣珍貴的時刻才能提醒我們,我們真正需要的到底是什么樣的穩定幣。

ZachXBT:從Alameda錢包收到的第一筆比特幣被存入Wasabi:金色財經報道,鏈上數據分析師ZachXBT發推稱,從Alameda錢包收到的第一筆BTC剛剛被存入Wasabi。

此前消息,Alameda關聯錢包清算了價值約170萬美元的ERC-20系代幣并將其轉換為比特幣。[2022/12/30 22:15:39]

https://twitter.com/yorkzhong/status/1634599443231297537

我們來捋一下各個穩定幣depeg的邏輯鏈條:

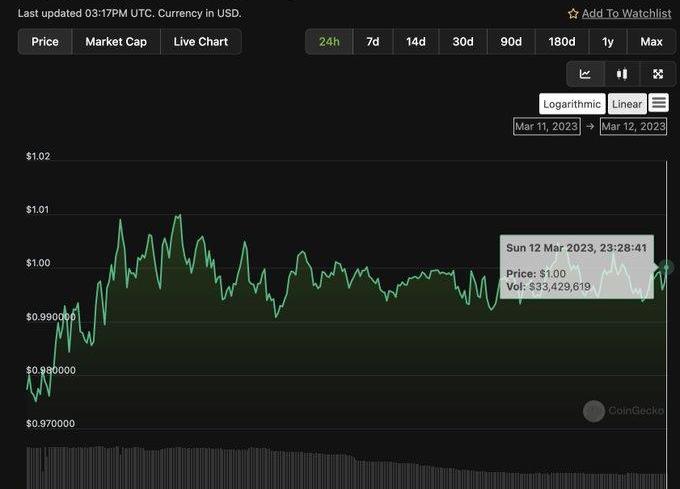

1.USDC因為硅谷銀行的雷,導致部分現金存款可能無法取出,造成恐慌性折價,USDC脫鉤。

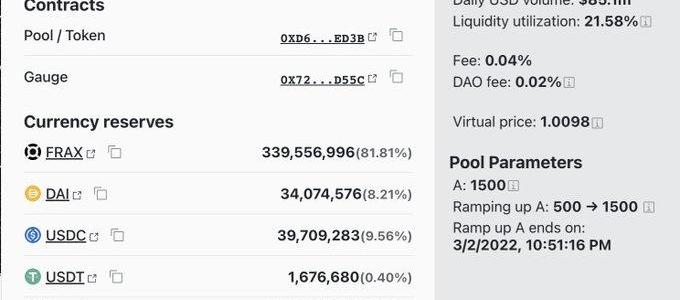

2.作為穩定幣市場最大的流動性池子,curve上的3pool從來都是承受穩定幣風險最直接沖擊的池子。原本USDC的風險可以由DAI和USDT共同承擔,

但由于DAI的抵押物中USDC占比很大,目前可能超過了60%,抵押物價值下跌自然會影響DAI的穩定性。

更糟糕的是,因為makerDAO有PSM模塊,巨量的USDC通過PSM模塊兌換稱為DAI進行出逃,兩相結合自然DAI也就跟著USDC被砸了下去。

BAYC系列NFT過去24小時交易額增長近200%:金色財經報道,OpenSea最新數據顯示,Bored Ape Yacht Club(BAYC)系列NFT過去24小時的交易額為208ETH,增長率為182%。近24小時交易額排名位列OpenSea第3。[2022/10/30 11:58:20]

通過makerburn數據可以清楚看到最近24h由USDC流入創造的DAI達到將近10億美元

僅次于DAI的去中心化穩定幣FRAX,因為是以92%的collatralratio接受USDC作為抵押產生的穩定幣,所以,當抵押品價值不足時,作為部分抵押的FRAX只會比DAI跌得更慘。

4.比較大的中心化穩定幣BUSD,由于幣安直接暫停了USDC與BUSD的自動轉換,所以隔離了風險,沒有出現脫鉤。

安全團隊:BSC Token Hub跨鏈交易驗證方式存在漏洞:10月7日消息,據Beosin EagleEye平臺監測顯示,BSC Token Hub10月7日遭遇黑客攻擊,Beosin安全團隊現將手法解析如下:幣安跨鏈橋BSC Token Hub在進行跨鏈交易驗證時,使用了一個特殊的預編譯合約用于驗證IAVL樹。而該實現方式存在漏洞,該漏洞可能允許攻擊者偽造任意消息。

1)攻擊者先選取一個提交成功的區塊的哈希值(指定塊:110217401)

2)然后構造一個攻擊載荷,作為驗證IAVL樹上的葉子節點

3)在IAVL樹上添加一個任意的新葉子節點

4)同時,添加一個空白內部節點以滿足實現證明

5)調整第3步中添加的葉子節點,使得計算的根哈希等于第1步中選取的提交成功的正確根哈希

6)最終構造出該特定區塊(110217401)的提款證明

Beosin Trace正在對被盜資金進行實時追蹤。[2022/10/7 18:41:51]

https://twitter.com/binance/status/1634361554543030273

5.TrustToken發行的TUSD,有點類似USDC,也屬于受美國金融業監管局監管,并符合美國AML和KYC規定,非常難得的也沒有受到太大沖擊。

韓國加密金融公司Delio與Blockdaemon合作推出零售質押服務:9月23日消息,韓國加密金融公司Delio與區塊鏈基礎設施提供商Blockdaemon達成合作,在Delio現有的貸款、存款等加密銀行產品之外,Blockdaemon為Delio提供了以零售為重點的質押服務。[2022/9/23 7:16:24]

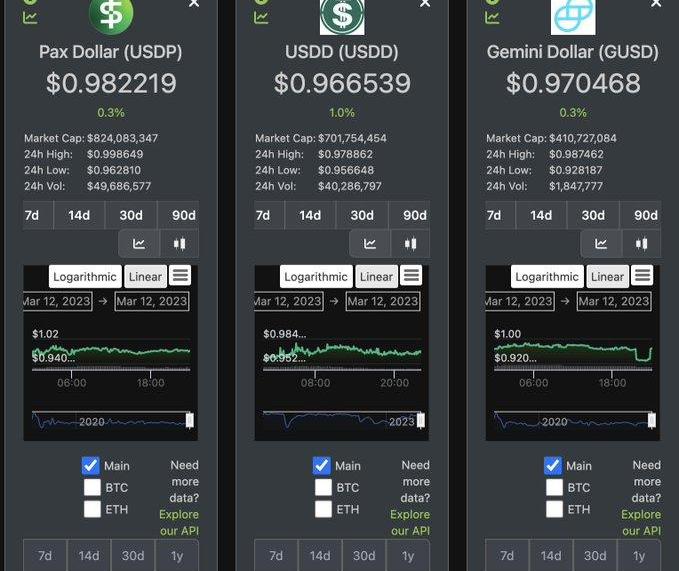

6.還有一些類似的中心化穩定幣USDP,GUSD等就沒那么幸運了,也出現了脫鉤。

7.再往下,孫割的USDD,平時就不怎么穩定,誰用誰傻叉,不說了。

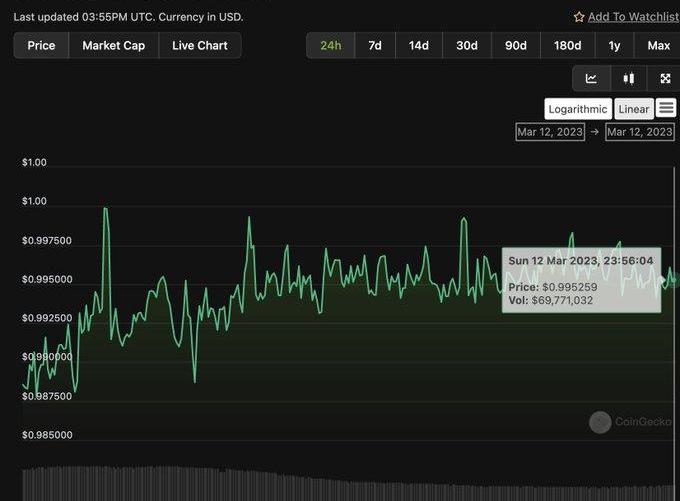

8.S級去中心化穩定幣LUSD,恐慌開始后短時間跌倒0.98,但對于LUSD持有者來說是個好事,因為這意味著此時市場給你提供了2個點的套利機會,今天一看價格果然恢復了,什么叫做最頂級的去中心化穩定幣,持有者遇事不慌,還能瞅準機會賺一把,這才是真頂級。

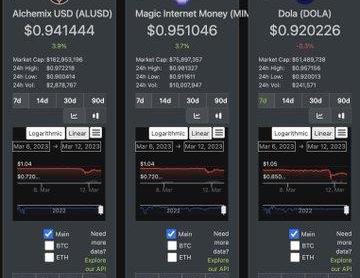

9.再看看另外幾個去中心化穩定幣的情況,超額抵押型穩定幣ALUSD,MIM,DOLA都沒能扛住這一波,目前仍然depeg。

10.合成資產synthetix的sUSD也還沒有回錨。

縱觀這次USDC脫鉤事件,對幣圈穩定幣市場造成了空前的恐慌與危機,大批的中心化穩定幣及幾乎所有的去中心化穩定幣都瞬間脫錨,事情的源頭竟然只是一家不算太大的美國銀行因為買入美國國債造成的現金流短缺和擠兌。

不得不說,由中本聰建構的區塊鏈技術演進到今天非但沒有能夠部分取代當今金融體系,反而將這顆定時炸彈深刻的埋入到了DEFI之中,這樣缺乏韌性與反脆弱性的金融系統我們還能稱之為“去中心化金融”嗎?

當我們這個世界再次發生如08年那種級別的金融危機時,我們能否像中本聰寫入比特幣創世區塊時那樣對這個世界充滿蔑視與嘲笑,對這個技術能夠保衛我們的財富抱有期待呢?

我們究竟需要一個什么樣的穩定幣?

1/8頂級去中心化穩定幣liquity在$USDC災難時刻如何成為印錢機器

硅谷銀行引起的$USDC危機時刻讓幾乎整個穩定幣市場血流成河,然而liquity協議的去中心化穩定幣LUSD在保持價值穩定的同時還為LQTY持有者帶來了豐厚的收益。

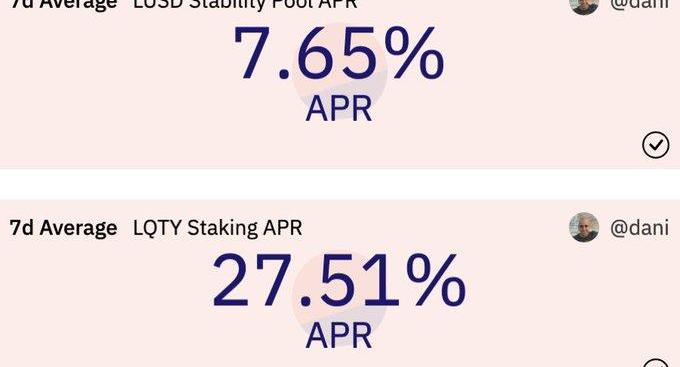

2/83月11日一天,通過將暫時depeg的LUSD進行redemption,協議產生了100多枚以太的收入,并分配給LQTY的質押者。

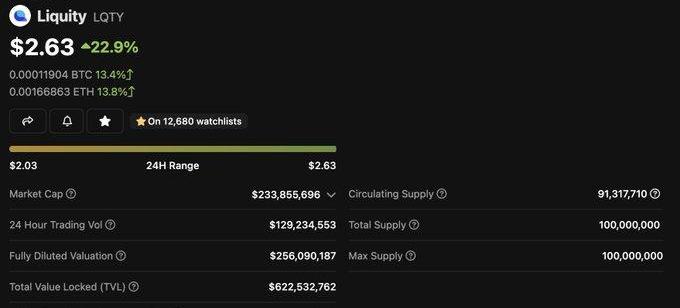

3/8LQTYstakingAPR一下子升到了27.5%,LUSD存入stabilitypool的APR也達到了7.65%。

4/8LQTY價格因此開始上漲,最近30天的漲幅達到了3倍,這可是在最近幣圈普遍大跌的背景下取得的,可謂是加密貨幣領域最為反脆弱的資產。

5/8liquity的redemption機制讓每個LUSD的持有者無懼市場恐慌帶來的穩定幣脫鉤,真正做到“山崩于眼前而不動聲色”。

相反,這還是穩定幣持有者的機會,為什么這么說,我來為你講一講liquity的redemption機制。

6/8redemption機制是給了LUSD持有者在任何情況下都可以以1LUSD=1USD的價格來贖回ETH

這有什么好處?

好處就是如果LUSD向下脫錨,你仍然可以把LUSD當成1美元贖回以太坊,轉手再賣掉獲得套利機會。脫錨價格越大,你的套利空間越大,馬上就會有人來蜂擁購買LUSD進行套利,從而再次將LUSD錨定在1美元。

7/8從系統角度來說,redemption機制通過將系統內抵押率最低的倉位強行部分平倉來銷毀LUSD,從而提升系統整體CR,保證了LUSD的錨定價值。

更詳細的解讀請參考liquity官方技術文檔:

https://www.liquity.org/blog/understanding-liquitys-redemption-mechanism

8/8明白了這些相信你會對LUSD的價格錨定更有信心,畢竟經歷過從5.19,到如今3.11USDC脫鉤等一系列的風險事件,LUSD始終保證了價值的錨定。

要知道,系統在所有極端行情下的運行都是自動化,無治理達成的,這非常驚人。相比而言,makerDAO這幾天各種緊急提案依舊不能避免脫錨,每年的運營成本達4000萬

這里不是投資建議,而是希望大家都能夠將LUSD使用起來,去中心化思想既是為了自身利益,也對整個defi行業健康發展至關重要。

自2016年起,開發者社區已對以太坊形成依賴。以太坊也沉淀了去中心化世界最多資產,以其為核心的多鏈生態大概率是公鏈體系未來的格局.

1900/1/1 0:00:00項目概要 MakerDAO的細分賽道為去中心化超額抵押穩定幣賽道。MakerDAO是DeFi藍籌項目,機制成熟,生態在不斷擴張完善.

1900/1/1 0:00:00自2月初,以太坊基金會核心開發人員在會議中表示即將在3月份計劃完成上海升級后,LSD賽道就開始熱鬧了起來.

1900/1/1 0:00:00如果您錯過了由$LDO領導的LSD敘事的早期浪潮,請不要擔心。原定的上海升級已改期至4月。這使您有第二次機會成為首批參與的人.

1900/1/1 0:00:00多重簽名錢包是一種簡單安全的資金存儲方式,讓你可以享受到自托管的大部分好處——當表面看起來值得信賴的中心化實體變得不可信賴時,你的資金也不會不翼而飛.

1900/1/1 0:00:00一、錢包與Web3應用的困境錢包在Web3世界是資產、身份、賬號的統一體,加上其在不同應用之間的一致性和可組合性,其重要程度甚至超過了微信或Google賬號在傳統世界位置.

1900/1/1 0:00:00