BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD-2.44%

LTC/HKD-2.44% ADA/HKD-1.25%

ADA/HKD-1.25% SOL/HKD-0.81%

SOL/HKD-0.81% XRP/HKD+0.29%

XRP/HKD+0.29%DeFi已經傷痕累累,不過謝天謝地,像GMX這種有真實收益的項目將會救它于水火。

這里有一些我一直關注的有穩定真實收益的DeFi項目,包括$ARC,$PENDLE,$LQTY,$FCTR,$RDNT。

真實收益是一個設計完備的經濟體,所有參與者都能獲得收益,整個經濟體可以持續發展。

虛假收益則不過是一場代幣通脹的美夢,最終持有者將在流動性枯竭后出局。

那么我們提到的這些項目是怎么賺取真實收益的呢?

$ARC:將GLP模式應用在GambleFi中$PENDLE:在今天買賣未來收益$LQTY:從穩定幣用戶中賺取費率$FCTR:從資產持有者手中賺取管理費$RDNT:一個P2P的跨鏈銀行01@arcadeum_io

Gnosis將發布Gnosis Pay,或支持線下線上刷Visa卡消費:7月6日消息,推特用戶Luyao發推表示,Gnosis將在兩周后的EthCC發布Gnosis Pay,它既是一張Visa卡,同時也是一個自托管的硬件錢包,支持線下線上的各種刷卡消費,不需要充值,交易會走智能合約,劃走的是個人地址里的錢,此外還會和Safe有一些結合。[2023/7/6 22:20:46]

$ARC采用了GMX的GLP模式,并用這一模式構建了一個完整的GambleFi生態。他們的產品有:

體育競猜撲克游戲轉盤游戲1000倍杠桿交易讓Arcadeum不費吹灰之力就能獲得真實收益的關鍵在于,他們的ALP機制可以讓用戶為生態本身提供流動性。

這就給了Arcadeum的流動性池一個有保障的優勢:

輕量級EVM兼容鏈REI Network社區投票通過REI DAO硬分叉提案:金色財經報道,輕量級EVM兼容鏈REI Network(原 GXChain)發推稱,REI DAO硬分叉:Slash機制優化提案已成功通過,共有3000萬枚REI投票支持硬分叉。[2023/1/21 11:25:06]

GLP的收益在實際中非常依賴交易員水平,平均算下來未必能盈利ALP可以保證盈利他們還宣布旗下的永續合約交易產品可以使用高達1000倍的杠桿,一時間也吸引了很多注意力。不過從獲得真實收益的角度看,也不過是為了收獲更多的流動性。

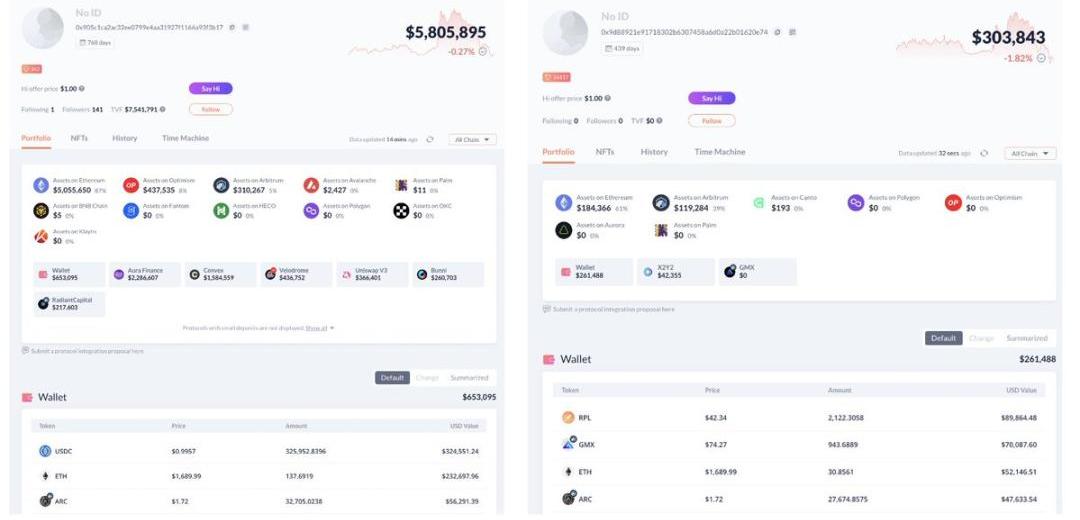

但這些已經吸引了CryptoMessiah以及很多隱藏的巨鯨的注意,他們都已經開始囤積$ARC。

Web3 SaaS平臺Liquid Access完成300萬美元種子輪融資:金色財經報道,Web3數字資產軟件即服務(SaaS)平臺Liquid Access宣布完成300萬美元種子輪融資,Flintera領投。Liquid Access的SaaS平臺將幫助品牌組織與機構創建和管理Web3數字資產,將其整合至自己業務中,也將幫助機構將現有忠誠度計劃轉移至鏈上等。[2022/12/9 21:34:27]

02@pendle_fi

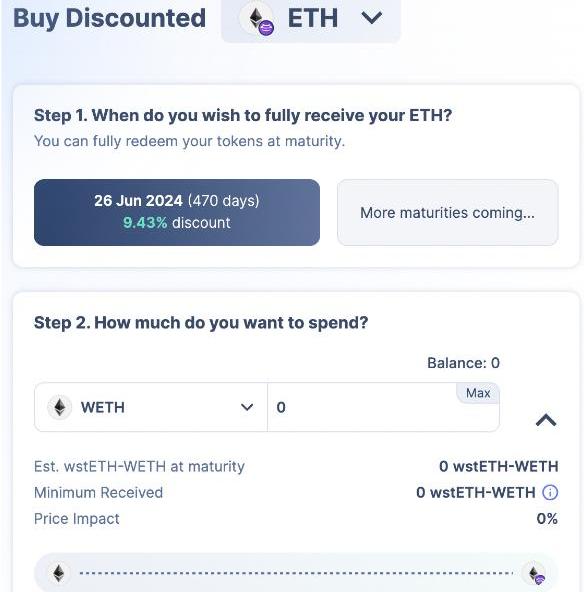

Pendle是一個用戶可以以固定利率賣出未來收益的協議。這里的交易雙方是:

收益賣家:以固定價格賣出未來收益,從而獲得一個當天的ETH的折扣價格

收益買家:通過交易GLP/ETH的收益來對未來收益進行賭注

美國諮商會經濟學高級主管:美國經濟領先指標連續第六個月下降,可能預示著經濟衰退:9月22日消息,美國諮商會經濟學高級主管Ataman Ozyildirim:美國經濟領先指標連續第六個月下降,可能預示著經濟衰退。在該指標的組成部分中,只有初請失業金人數和收益率差在過去6個月里起到了積極的作用,而收益率差的作用最近有所收窄。此外,勞動力市場的強勁勢頭預計將在未來幾個月繼續放緩。事實上,在過去的六個月里,制造業的平均每周工作時間有四個月在收縮,這是一個顯著的跡象,因為企業在裁員之前減少了工作時間。整個美國的經濟活動將繼續更廣泛地放緩,并可能出現收縮。經濟放緩的一個主要原因是美聯儲為應對通脹壓力而迅速收緊貨幣政策。[2022/9/22 7:14:49]

騰訊基于區塊鏈身份認證專利獲授權 可避免個人信息泄露:金色財經消息,天眼查App顯示,近日,騰訊科技(深圳)有限公司申請的“基于區塊鏈的身份認證方法、裝置、存儲介質和設備”專利獲授權。

摘要顯示,本方法包括:接收用戶的服務請求,根據服務請求得到用戶的授權信息,從區塊鏈中搜索與授權信息對應的目標區塊,從目標區塊中獲取與授權信息對應用戶的注冊數據,當授權校驗通過時,調用服務請求對應的智能合約,由智能合約執行聲明的身份認證邏輯,基于注冊數據得到身份認證結果,反饋身份認證結果。本申請中,對于服務提供方來說,不會直接接觸到用戶的身份信息,只有在用戶授權的前提下,才能得到或使用區塊鏈反饋的身份認證結果,對用戶來說,可以避免用戶直接向商家提供身份信息,從源頭上避免了用戶個人信息泄露的問題。[2022/8/26 12:50:57]

由于未來收益可以立刻轉化成基礎資產,我把它歸類為真實收益協議。

你對GLP的費用持有看漲態度嗎?

也可以選擇落袋為安:以當天的折扣價格買入ETH。

03@LiquityProtocol

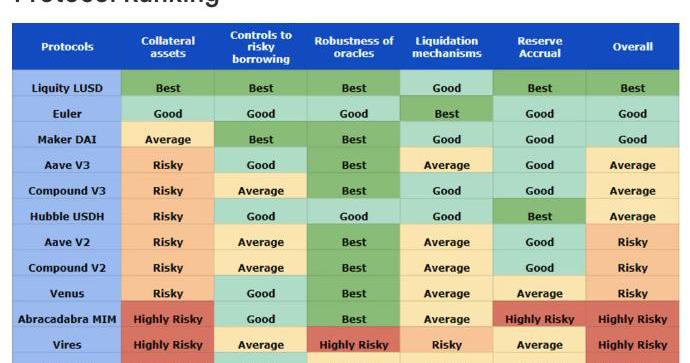

穩定幣的瘋狂一周過后,我們明確感覺到需要挖掘USDC或者USDT的替代品了。

那么我們也許應該看看$LQTY,這個項目的穩定幣$LUSD為代幣持有者創造現金。

即使在巨大的穩定幣波動中,$LUSD的錨定表現也驚人的好,依舊保持著去中心化和不受監管的本色。

在這個協議的設計框架下,這個生態的所有參與者都要付給LQTY持有者以下費用:

借貸費用清算后的多余資金04@FactorDAO

在傳統金融里,大約66%的資金都被積極管理,這也產生了每年百萬級的資金管理費用。

但在加密貨幣領域,大多數錢并沒有被積極管理。因此,FactorDAO正在尋求重塑加密貨幣領域的資金管理方式。

雖然主動管理的管理費非常高,由于頭部基金的表現出眾,他們依然大受歡迎。但就目前來說,投資人也并不能從積極管理中獲得太多收益。

但在FactorDAO,持有人將會賺得:

一部分的協議收費激勵獎勵05@RDNTCapital

Radiant是一個跨鏈的貨幣市場,功能上就像一家銀行:

儲戶可以從借貸者那里賺利息借貸者可以跨越不同的鏈上找到資金Radiant采用超額抵押借貸,這種最簡單的放貸形式。平臺上的利息會隨著各種資產的需求程度進行波動。

作為$RDNT的持有者,以下幾種方式可以為你帶來真實收益:

借貸利息平臺費用對過早賣出$RDNT的罰款作為一個市值只有6900萬美金的平臺,他們已經回饋用戶了超過600萬美金。06總結

在加密貨幣的世界里,有些敘事自帶用戶粘性,而有些則更像一陣資本旋風。感謝這些提供真實收益的協議,是它們的成功推動著Defi的世界走上可持續發展之路。我相信它們一定大放異彩。

譯者小結

這篇文章介紹了DeFi領域一些具有真實收益的項目,這些項目能夠為所有參與者提供真實的經濟收益,如Arcadeum、Pendle、Liquity、Factor和RDNT。

這些項目有不同的經濟模型,例如,Arcadeum采用了GMX的GLP模式,構建了一個完整的GambleFi生態,讓用戶可以為生態本身提供流動性來獲得真實的收益。

Pendle是一個用戶可以以固定利率賣出未來收益的協議。Liquity是一個去中心化、不受監管的穩定幣項目,它的穩定幣LUSD為代幣持有者創造現金。

Factor通過從資產持有者手中賺取管理費來獲得真實收益,RDNT是一個P2P的跨鏈銀行。

這篇文章也提出了一個觀點,即真實收益是一個設計完備的經濟體,所有參與者都能獲得收益,整個經濟體可以持續發展。

虛假收益則不過是一場代幣通脹的美夢,最終持有者將在流動性枯竭后出局。因此,尋找具有真實收益的項目并參與其中是很重要的。

然而,需要注意的是,這些項目的風險并不低,而且市場的波動性較大,需要投資者謹慎評估自己的風險承受能力。

本文旨在介紹初學者如何與L2Dapps交互。在本指南中,我將討論如何開始使用ScrollzkEVM以及如何與以太坊L2Dapp交互。理論上,在本指南中學到的技能可遷移至任何其他2層網絡.

1900/1/1 0:00:00如果說“亞洲四小龍”是新加坡曾經的榮耀,那么當時代進入21世紀的第二個十年,用新加坡經濟協會副主席、新加坡新躍社科大學教授李國權的話來說.

1900/1/1 0:00:00昨日,@domodata啟動了一場基于Ordinals協議的創新實驗「BRC-20」。該實驗旨在測試Ordinals協議是否能夠促進比特幣的「可替代性」,即通過Ordinals協議在比特幣網絡上.

1900/1/1 0:00:0001概要 TL;DR MEV是指通過按照某特定順序執行N筆交易,為設計這套順序的主體帶來的經濟利益.

1900/1/1 0:00:00關于區塊鏈行業中的”債券市場“敘事在DeFiSummer之后逐漸被市場和各類投資者重視,包括MulticoinCapital等對于”利率市場“的發展模式進行了探討.

1900/1/1 0:00:00上周,我們介紹了Rollkit,這是一個用于rollup的模塊化框架。今天,我們自豪地宣布Rollkit是第一個支持比特幣主權rollup的rollup框架.

1900/1/1 0:00:00