BTC/HKD-1.04%

BTC/HKD-1.04% ETH/HKD-2.45%

ETH/HKD-2.45% LTC/HKD-2.06%

LTC/HKD-2.06% ADA/HKD-2.95%

ADA/HKD-2.95% SOL/HKD-2.85%

SOL/HKD-2.85% XRP/HKD-2.08%

XRP/HKD-2.08%NFT市場正發生「厄爾尼諾現象」。

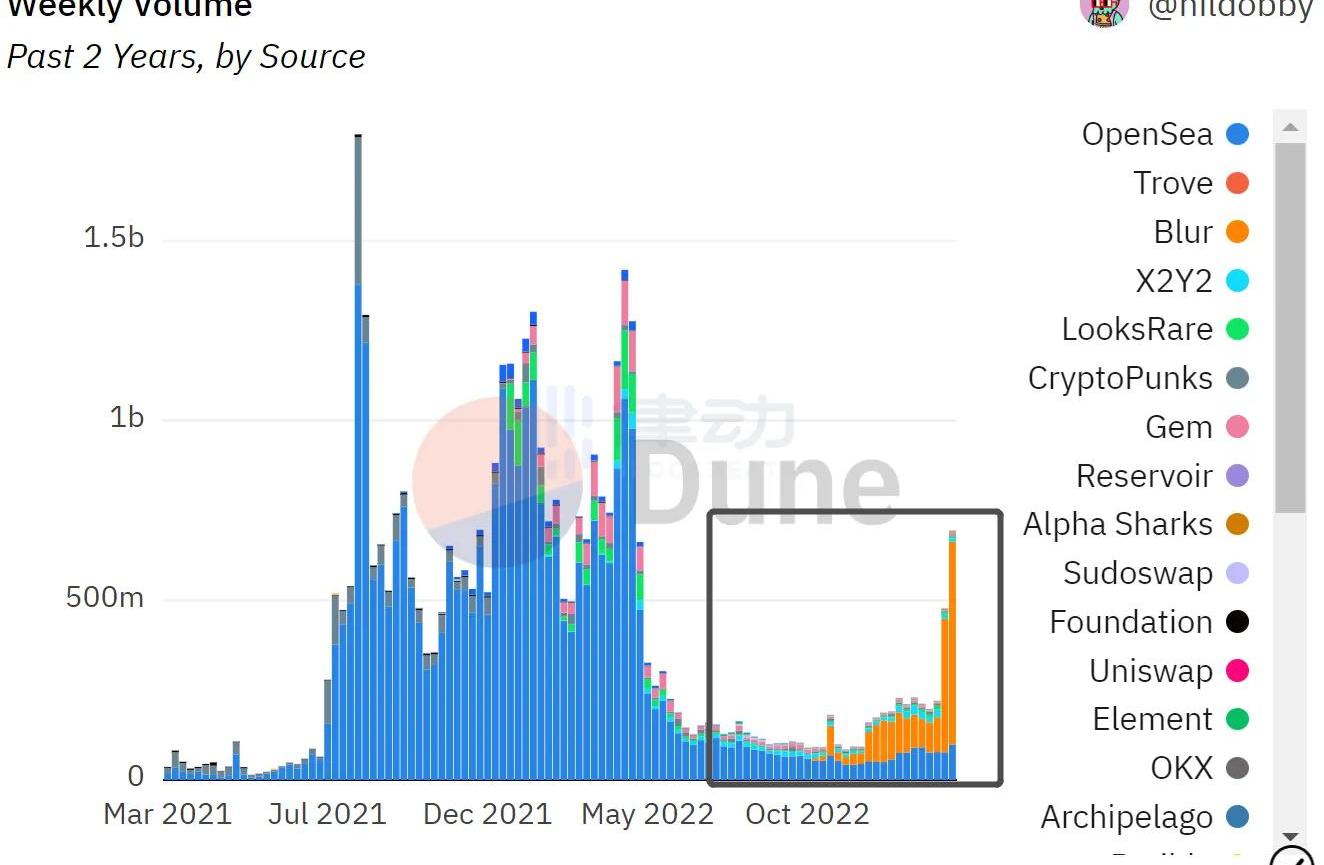

去年6月底NFT市場進入冰點以來,總體的成交量一直都沒有什么起色。11月初,ArtGobblers的爆炒在市場的周成交量形成了一個脈沖,也讓Blur在成交量層面上取得了對OpenSea作戰的第一次勝利。之后,市場的成交量快速回歸6月底以來的平均水平內,Blur蠶食了更多原屬于OpenSea的流動性,但此時大家依然覺得Blur想要戰勝OpenSea還有很長的路要走。

直到去年12月初推出「BidforAirdrop」激勵機制后,Blur就成為了NFT市場流動性的「發動機」。下圖黑框部分最后兩條突然升起的長線在告訴我們,這兩周,Blur這臺「發動機」更是異常「升溫」了。

NFT市場周成交量分布,黑框部分為2022年6月底至今,圖源截自DuneAnalytics伴隨這股突然席卷來的流動性,NFT市場也出現了許多未曾見過的「異常現象」。Bid出價超過地板、NFT價格「畫門」,再到上周末的「NFT史上最大砸盤」,眼前的NFT市場竟讓人覺得陌生起來,我們不禁重新審視,當前NFT市場的流動性究竟是來自機制創新的增量,還是存量資金在平臺之間的內卷滾動?

「NFT史上最大砸盤」

2月25日,Nansen研究員AndrewThurman發推文指出,過去兩天發生的拋售極有可能是「NFT市場有史以來規模最大的砸盤」。

黃立成,中國臺灣歌手,aka「MachiBigBroother麻吉大哥」,在2月24日晚至2月25日的48小時內,一口氣執行了136筆BAYC的賣出交易,最低賣出價為58ETH。在密集交易結束后,黃立成仍有34枚BAYC處于掛單出售中。據Nansen統計,麻吉大哥在此次「砸盤」期間累計拋售了1010枚NFT,其中包括90個BAYC、191個MAYC、112個Azuki以及308個Otherdeed,價值總計約1860萬美元。

在麻吉下砸與恐慌情緒的雙重作用下,BAYC地板價跌幅一度達到25.5%,從75ETH跌至55.89ETH,MAYC地板價的跌幅達到11.7%,Azuki跌幅11.3%,Otherdeed跌幅10%。據NFTGo數據顯示,從2月23日到2月25日,整個NFT市場的總市值蒸發超3.2億美元。

加密會計和稅務初創公司Node40完成1200萬美元融資,Card1Ventures領投:金色財經報道,加密會計和稅務初創公司Node40宣布完成1200萬美元新一輪融資,金融科技投資基金Card1Ventures領投。Node40主要為為大型投資顧問管理公司提供企業級數字資產會計和稅務服務,確保相關報告、取證、審計和稅務會計信息滿足監管機構的要求,以彌合舊模擬系統與未來數字資產世界之間的差距,據悉新資金將用于加速其工具產品的開發并擴大旗下IT團隊規模,同時還將加強與監管部門的合作。[2023/8/12 16:22:12]

「麻吉飛輪」淪為「麻吉大割」

盡管黃立成很快又回接了大部分藍籌資產,且自己的BlurBiding池中仍有近7000ETH,但這并沒有改變社區對這次砸盤行為的看法:黃立成又一次從麻吉大哥淪為了「麻吉大割」。

了解BlurBiding機制的讀者自然知道為什么這筆交易被稱作「被動接過」,簡單來說,就是黃立成在均價78ETH的價位掛出了很多Bid,但他可能沒有想到會有人一下子賣出這么多只猴子。換句話,我們的麻吉大哥就是被「狙擊」了。

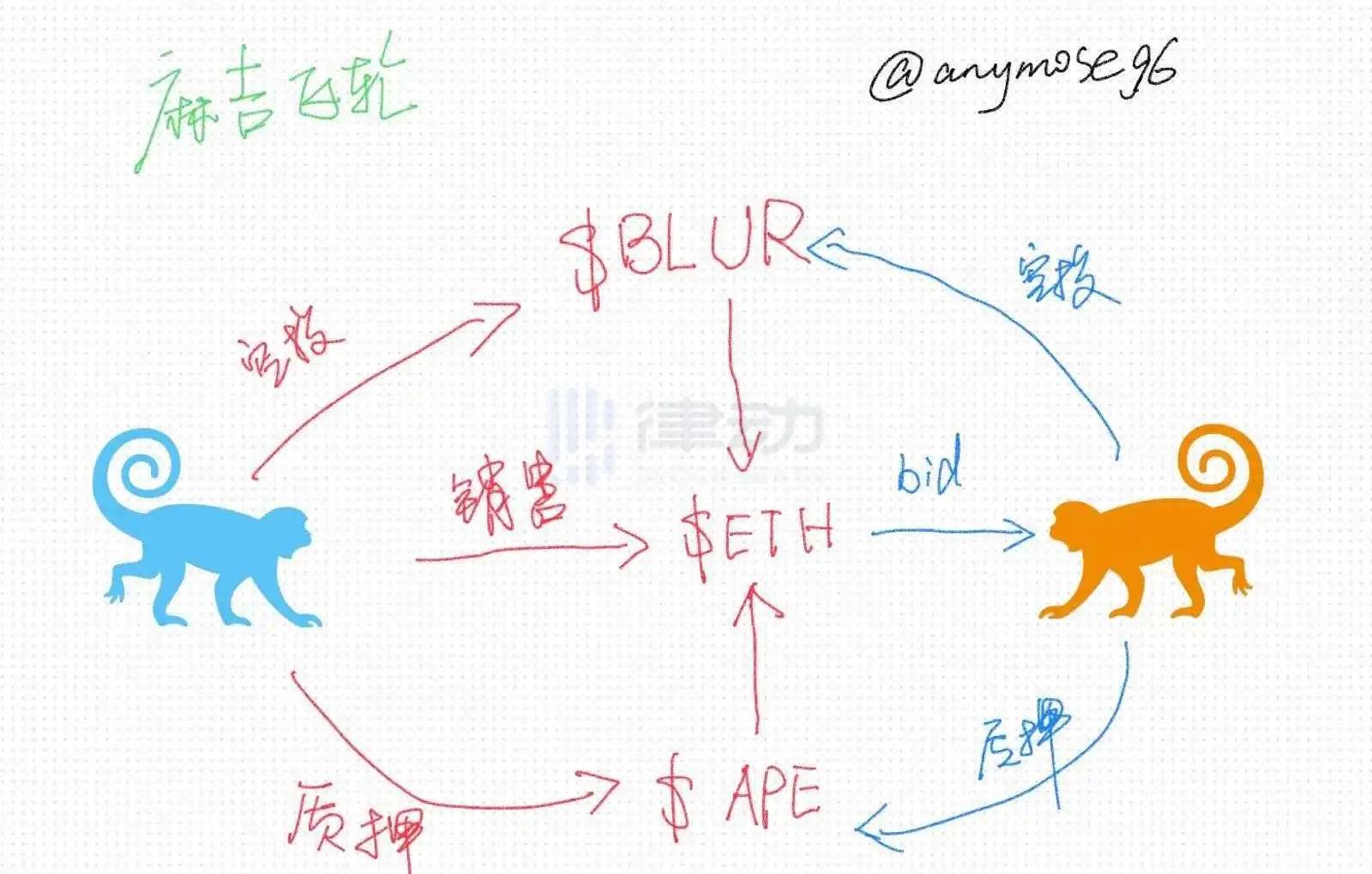

為了獲得Blur平臺更多的積分,黃立成此前一直在BAYC、MAYC以及Azuki等藍籌NFT項目里掛出了大量高價位Bid,一邊虹吸藍籌資產,一邊賺取BLUR空投,長期霸占著Blur積分榜的頭名。社區里還有人將黃立成的這套策略總結為「麻吉飛輪」,其循環流程總結下來是這樣的:

1.麻吉將自己的BAYC和APE進行組合質押,獲得了APE收益。麻吉隨后將這些收益轉換為ETH并進行累積。

2.麻吉將這些ETH拿到Blur中參與bid,接到手的BAYC同樣用來質押并一直持有。

3.麻吉在第一期空投中獲得的184萬枚BLUR,空投一到手就將一半轉換為ETH,并再次參與Bid。

圖源來自網絡實際上,麻吉的這套策略和大部分參與BlurBid玩家差不多,或者說,這本身就是Blur流動性源源不斷的基本邏輯。但或許是因為槍打出頭鳥,最肥的流動性總是會被人打算盤,麻吉大哥盯上了Blur積分,沒想到別人卻盯上了麻吉手中的ETH。下面我們就來看看「麻吉飛輪」被狙擊的整個經過。

Conic Finance已在前端禁用ETH Omnipool存款:金色財經報道,Conic Finance推特發布更新:正在繼續調查涉及ETH Omnipool漏洞的根本原因,已在Conic前端禁用ETH Omnipool存款。此前Conic Finance遭受攻擊,損失約320萬美元。

Conic Finance專為流動性提供者而構建,允許用戶向Conic Omnipool提供流動性,該Omnipool根據協議控制的池權重按比例在Curve上分配資金。[2023/7/21 15:51:04]

麻吉「被狙」始末

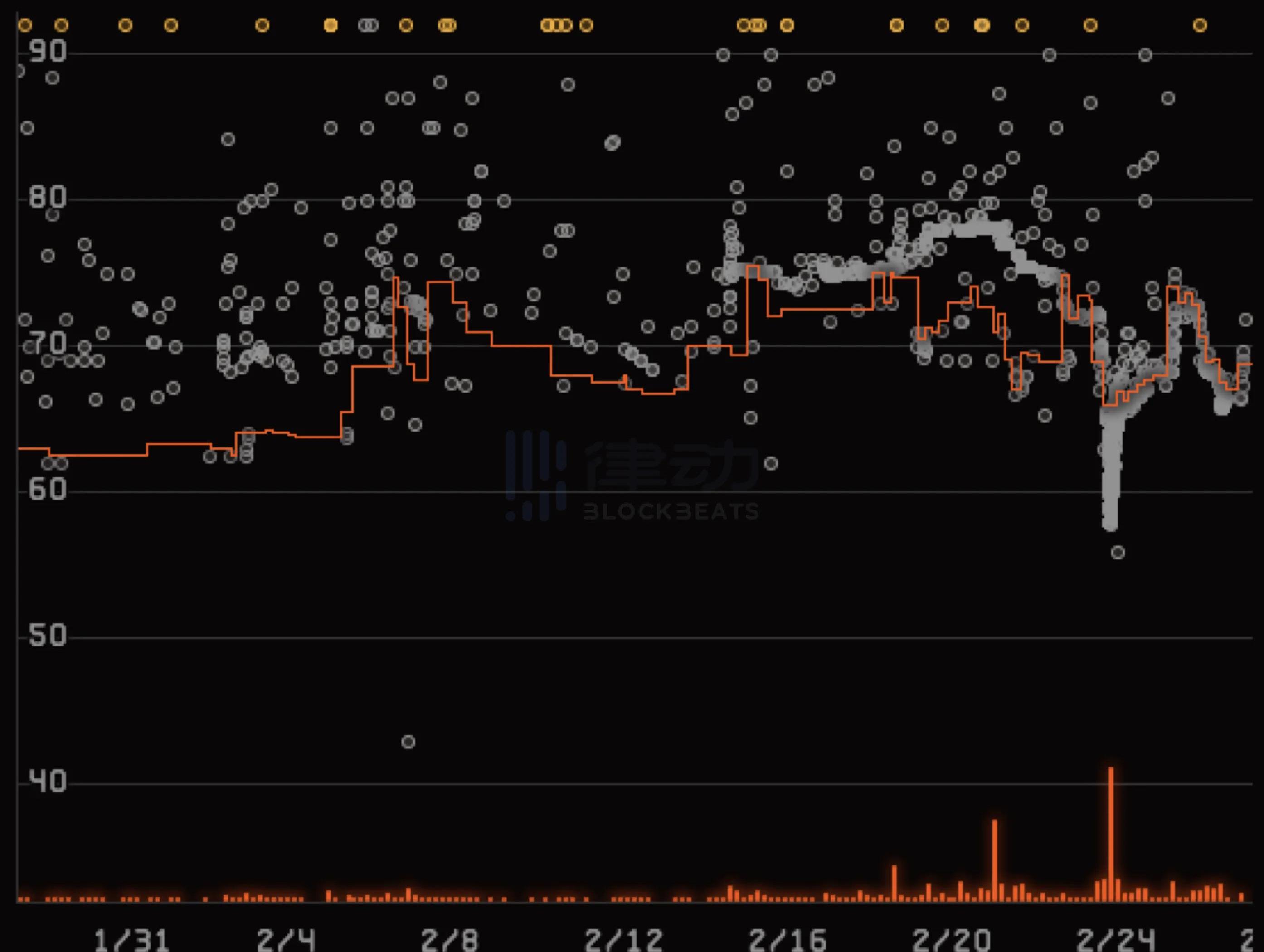

自2月初Blur空投積分進入白熱化階段后,我們的麻吉大哥就一直在掛出高價Bid,并緩慢抬升著BAYC的地板,一路上還零星接過了一些BAYC的賣單。但從Blur的交易圖表中可以看出,麻吉在這段時間并沒有投入太多的流動性。比如2月8日左右,BAYC的價格拉升至70ETH上方后,交易密度立刻變得很密集,但在這個價格附近的Bid墻不夠厚,于是地板又很快被砸了下來。

圖源截自Blur但在2月14日Blur第一輪空投發放后,麻吉立刻賣出了價值60萬美元的BLURToken。隨后我們能明顯地看到70ETH上方的Bid墻變厚了,即使交易比以前更密集,但因為BLUR的造富效應,始終有著充足的流動性來維持BAYC的地板價。而麻吉作為Blur積分榜的榜一,自然也是BAYC流動性中的主力軍。

可以看出,在2月14日至22日這段時間里,BAYC的地板價一直非常穩定,甚至還出現了近期新高。而Mando和OSF正是看到了這一點,所以決定在這個價格和流動性均處于高位的時刻將自己手中的大量BAYC進行套現。你會明顯地發現,在2月20日到22日期間,BAYC的交易密度迅速提升,但地板價還是維持了相對的穩定,這就是Mando和OSF等狙擊手正在迅速吃掉麻吉Bid墻的數據表現。

直到2月22日,麻吉一次性接過了71個BAYC,Mando和OSF套現近900萬美元,整個社區才開始注意到這件事情,而在整個22日這天里,總共有近300枚BAYC被賣出。Mando隨后也直接在自己的社交媒體上發文表示,選擇賣出BAYC是經過深思熟慮后,決定利用當前NFT流動性來獲利的。

BIS:如果廣泛用于支付,包括穩定幣在內的加密資產可能會對金融穩定構成威脅:金色財經報道,國際清算銀行(BIS)的一項新調查顯示,如果廣泛用于支付,包括穩定幣在內的加密資產可能會對金融穩定構成威脅。為了加強和協調監管方法,以遏制金融體系面臨的風險,CPMI、IOSCO、FSB和BCBS發布了針對穩定幣或加密貨幣活動和更廣泛市場的更新或新指南和標準。[2023/7/10 10:46:26]

或許是因為手上的BAYC太多,怕引起社區的恐慌,麻吉大哥隨后又立馬往Blur里存入了3900ETH,向社區暗示自己不會拋售這些藍籌資產,結束自己的「麻吉飛輪」。當然,最后的情況就是麻吉在隨后兩天里大規模拋售,藍籌項目失去了「麻吉流動性」,Bid墻瞬間被砸穿,整個NFT市場的流動性也跟著垮了下來。

在流動性旺盛的季節,僅1900萬美元就讓整個NFT市場大地震,我們不得不重新思考,NFT市場里到底有多少錢?當前的流動性是來自場外資金,還是存量資金在平臺之間的滾動?

機器人和惡莊,「激素流動性」下的NFT百態

Blur空投出現后,NFT市場就像打了雞血一般,涌來了一股帶有激素氣味的流動性。隨之而來的便是各種「激素副作用」,除了這次「麻吉大割」事件,還有很多以高于地板價的Bid批量接過NFT的類似情況。我們還會頻繁地看到一些NFT項目高價刷交易量,地板價「畫門」的情況也多了起來。甚至在Reddit以太坊論壇的一篇帖子,質疑Blur團隊存在使用機器人刷BLUR空投的情況。一時間,眼前的這個NFT市場甚至讓人覺得有些陌生起來。

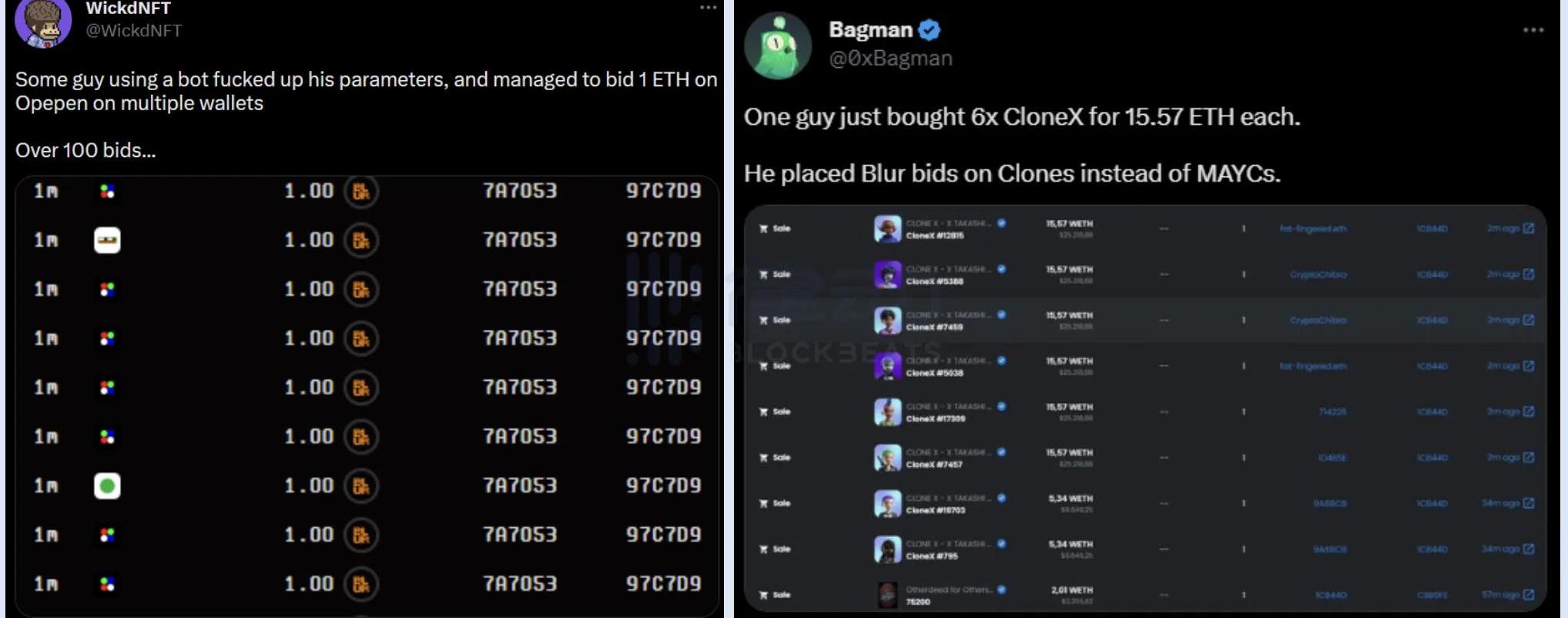

NewBusiness!機器人策略的大遷徙

機器人在Web3領域已經非常普遍,從交易機器人、搶跑機器人再到合約機器人,它們在加密領域幾乎無處不在,NFT領域也是如此。一位機器人策略開發者告訴BlockBeats,在他們看來,整個Web3幾乎全是機器人。「你在OpenSea上隨便點開一個熱門NFT合集,大部分的Offer都是那些出價機器人在買賣NFT。它們一般30分鐘掛一次單很多時候價格就是這些機器人在帶動。這個機器人降0.1ETH,那個機器人也降0.1ETH,這樣價格就慢慢下來了,Offer抬價也是一樣的道理」。

Coinbase將上線Blur (BLUR):據官方推特,Coinbase宣布將上線Blur (BLUR),并將這該代幣歸類為“實驗性資產”。如果滿足流動性條件,交易將于2月14日開始。如果建立了足夠的該資產供應,BLUR-USD交易對的交易將分階段開放。

注意:Coinbase僅在以太坊網絡(ERC-20 代幣)上支持上述代幣,不要通過其他網絡發送此資產,否則資金可能會丟失。

金色財經此前報道,NFT市場Blur宣布其原生代幣BLUR將于2月14日發布。[2023/2/14 12:05:24]

所以要說NFT流動性的主力軍,實際上一直是這些機器人,它們通過在OpenSea上倒手NFT以實現盈利。這也符合常理,畢竟算法的勝率總是能優于真人,而資本總是向著收益最大化的方向流動。順著這個邏輯,Blur也為NFT機器人創造了一門新的生意。

「以前NFT機器人追求的是無損,在不虧損的情況下去狙擊那些「胖手指」,還有高盈虧比,結合這個NFT合集以前的地板價、最近的銷量,用軟件分析做出買賣判斷。但現在不一樣了,基本上所有機器人策略都改成了刷分,買到的NFT不虧錢就行,甚至少虧一點也能接受」,這位機器人策略開發者告訴BlockBeats,相較于以往在OpenSea上進行倒買倒賣,在Blur上刷空投的收益有著更高的確定性和投資回報比,因此從開發策略的角度出發,很少有人會選擇在前者投入大量的資金。

這正是Blur在流動性戰爭中打敗OpenSea的重要因素之一:他們賄賂了市場流動性中的主力軍,這些中堅流動性則做出了從OpenSea遷徙至Blur的選擇。

現在,絕大部分參與Bid的地址都是機器人,「你隨便點開一個地址的主頁,如果一天里Bid超過一兩百次的就肯定是機器人,因為手動出Bid的話,光簽名就能耗掉很長時間」。那么NFT機器人刷空投的策略大概都長什么樣呢?為保護策略開發者的收益,BlockBeats在這里僅展示部分已被淘汰的刷分策略。?

策略一:MEV搶跑

該策略利用的是Blur在Bid成交流程中存在的漏洞進行零成本刷分。假設現在Blur上BAYC的地板價是70ETH,最高的Bid給到了71ETH,這時機器人會出一個71.1ETH的Bid掛單,那么這時如果有人接受Bid,他的BAYC就一定會賣給71.1ETH的這筆掛單。

BSV Claims Ltd發起競爭案索賠,價值超90億英鎊:金色財經報道,BSV Claims Ltd今天開始對主要加密貨幣交易所發起一個競爭案件,要求賠償高達99億英鎊。

該索賠是代表Bitcoin Satoshi Vision(\"BSV\")的約24萬名英國投資者向競爭上訴法庭(\"CAT\")提出的。 該索賠是適用于數字資產領域的競爭法中的第一個法律,代表約24萬名投資者尋求選擇退出集體訴訟令(\"CPO\")。這些投資者或集體成員由BSV Claims Limited代理。 BSV Claims Limited是一家擔保有限公司。

索賠稱,從2019年4月開始,由于Binance、Bittylicious、Kraken和Shapeshift等交易所將BSV除名,英國BSV持有者遭受的損失估計高達99億英鎊。

Kraken和Binance還被指控未經投資者同意,強行將BSV轉換為其他加密貨幣,給投資者造成進一步損失。申請書稱,這四家交易所的結合方式違反了《1998年競爭法》,減少、阻止或扭曲了英國的競爭。(prnewswire)[2022/8/3 2:56:25]

如果從交易策略的角度看,這筆交易一定是虧錢的,因為成交后最高Bid很快就會跌回71ETH。但此前Blur的Bid成交和積分機制是:Bid被接受,為出價者結算積分,從Bid池中劃走資金,最后將NFT轉交到出價者手中。這個過程大概需要5到10分鐘,在這個期間,機器人會利用以太坊的MEV機制,在Bid成交的同一個區塊中,將「從Bid池中取回ETH」的這個操作排在「Blur劃走出價者資金」的前面。另外,「把錢撤出來」這個操作除了通過鏈上的方式,甚至還可以直接通過Blur的API來完成。

也就是說,當Blur真的要從出價者的Bid池中取錢的時候,池里的資金已經被轉移走了,在這種情況下,Blur會視為交易失敗,但積分卻已經被Bid機器人「白嫖」了,“整個過程里,機器人付出的成本僅僅只有2U的Gas”。一位機器人策略開發者告訴BlockBeats,這種策略在BAYC、Doodles、Azuki等藍籌NFT上收益格外的高,因為在這里的Bid掛單只要占到第一,哪怕只維持5分鐘,積分的收益都是非常可觀的。

當然,Blur官方已經修復了這個積分漏洞,并給API加了取消掛單的接口,如果一個地址多次取消掛單或搶跑,不僅不會加分,還會被扣除積分,嚴重的甚至會封號。

策略二:無限Bid新NFT合集

這種策略是借助Blur對新上架NFT的交易禁令來進行某種程度上的「無限刷分」。由于Opensea會對被盜NFT進行標識,Blur為了防止Bid參與者接到被盜NFT,是不允許剛被轉移的NFT在轉移交易3小時內進行交易的。因此機器人可以在這3個小時內無憂無慮地進行Bid出價,比如某個NFT合集的地板價是1ETH,那么機器人就會爭相給出2、3甚至10ETH的Bid掛單。而賣家此時無法接受Bid,但出價者卻有資格獲得積分。

Blur團隊也將計就計,在前段時間突然對這個政策進行了改版,對新上NFT合集的交易禁令進行了調整,將3小時改為1小時。據一些策略開發者透露,很多人都以3ETH或者5ETH這樣的價格,接過了大批地板為0.1ETH的NFT,機器人策略出現了嚴重失誤。

當然,嚴格來說,我們不能將團隊改變機制所帶來的損失稱為失誤,不過據一些機器人玩家透露,當前的NFT機器人里的確有一些「笨拙」的選手,因為策略上的漏洞導致出現資金虧損。比如有的出價機器人是通過爬取OpenSea的地板價格來計算Bid區間,但OpenSea上的NFT有時會采取別的出價機制,比如接受USDC進行交易,但有的機器人不會區分計價單位,因此將10USDC誤以為10ETH來進行計算,這樣就會造成較大的損失。

而據一位策略開發者透露,社區流傳的高價批量接入藍籌NFT的情況,大都不是機器人的失誤,而是有人以為Blur可以像OpenSea一樣對稀有度進行Bid出價。這些用戶在篩選完稀有度后給出了高價Bid,最后才發現自己是在對所有的NFT進行出價。

還有機器人會從Blur的官方的熱度排行榜上爬取列表,然后計算出一個合理的Bid區間。但因為在Blur一期的空投活動中,項目方在Blur上發項目也能獲得積分,因此有許多「惡莊」們設的局,在項目發行后刷交易量、拉高價格,然后再砸盤。對于那些在Bid2池或3池吃「空投低保」的機器人,就很容易被做市商釜底抽薪,淪為「接盤俠」。

沒錯,機器人也經常淪為莊家們的下酒菜,這也引出了下一個話題,即在當前的NFT流動性里,「惡莊」們都是如何進行「收割」的?

更好流動性=更多+更惡的莊

一面高喊「流動性又高又硬」,一面是Franklin、凹凸世界等NFT項目的「畫門事件」,這就是當前NFT流動性的現狀。不得不承認,Blur的Bid機制和空投的確為市場帶來了一些場外資金,但需要看清的是,這部分場外資金并不多。正如我們所見,NFT市場正借著流動性的虛名內卷收割,散戶借此套現,項目方則借此獵食存量不多的流動性。

WeirdoGhostGang創始人Sleepy在采訪中告訴BlockBeats,現在許多小NFT項目都會利用Blur的機制進行內幕操作。這些項目方會先在OpenSea刷交易量,然后去Blur的discord開票上架自己的NFT合集,在OpenSea上有了托底價格后便開始在Blur上慢慢抬高Bid掛單并賺取積分。在這個過程中,有的項目方選擇同時List部分NFT,這樣就算自己的Bid成交了,賣出的NFT也能實現部分回血。而有的項目方則持有該合集的大部分NFT,因此可以隨意抬高價格來刷積分,別人出價則不會給他們出貨。

當然,最終的目的都是吸引散戶或機器人進來參與Bid,散戶是因為地板價飛速上漲帶來的FOMO情緒,機器人則是爬到了其較高的交易量。在Bid墻達到了項目方的預期厚度后,他們便會馬上把自己的Bid撤走,然后將手中的NFT賣給這些出價的散戶和機器人。

伴隨更加充沛的流動性,市場也迎來了更險惡的交易環境。據一位Bid參與者透露,上述這類項目在Blur一期空投期間非常普遍,他自己也被割過很多次,「如果機器人是根據Blur熱度榜去找合集進行投標的話,那遇上這種項目的概率基本上是百分百。有天晚上我睡著了沒有盯盤,結果醒來一看機器人里錢全沒了」。

甚至有時,這種情況還會發生在CoolCats、ArtGobblers等著類有一定社區基礎的項目上,就比如此前Franklin、凹凸世界的地板畫門,許多Bid參與者都在價格的暴漲和暴跌損失了大量ETH。因此在掛單Bid之前,用戶一定要認真了解NFT項目的相關信息,比如OpenSea上的交易活動、獨特持有者比例,以及Blur上近幾天的Bid活動和交易活動等,如果少有賣出行為,但Bid墻卻在不斷累積,則需要額外注意風險

當然,在波動性加劇后我們也需要開始培養一些新的習慣,比如實時關注NFT地板的價格,以防止自己正在「吃低保」的Bid被動成交,我們可以使用Discord上的SnipeNFT或者Telegram上的Etherdrops提示機器人來進行實時跟進。另外,在向Bid池充值ETH前也需要先確保自己沒有因資金不足而停用的Bid,防止放入ETH后此前Bid被激活,然后高價買入NFT的情況。

散戶鯨魚誰是贏家,NFT市場變得更好了嗎?

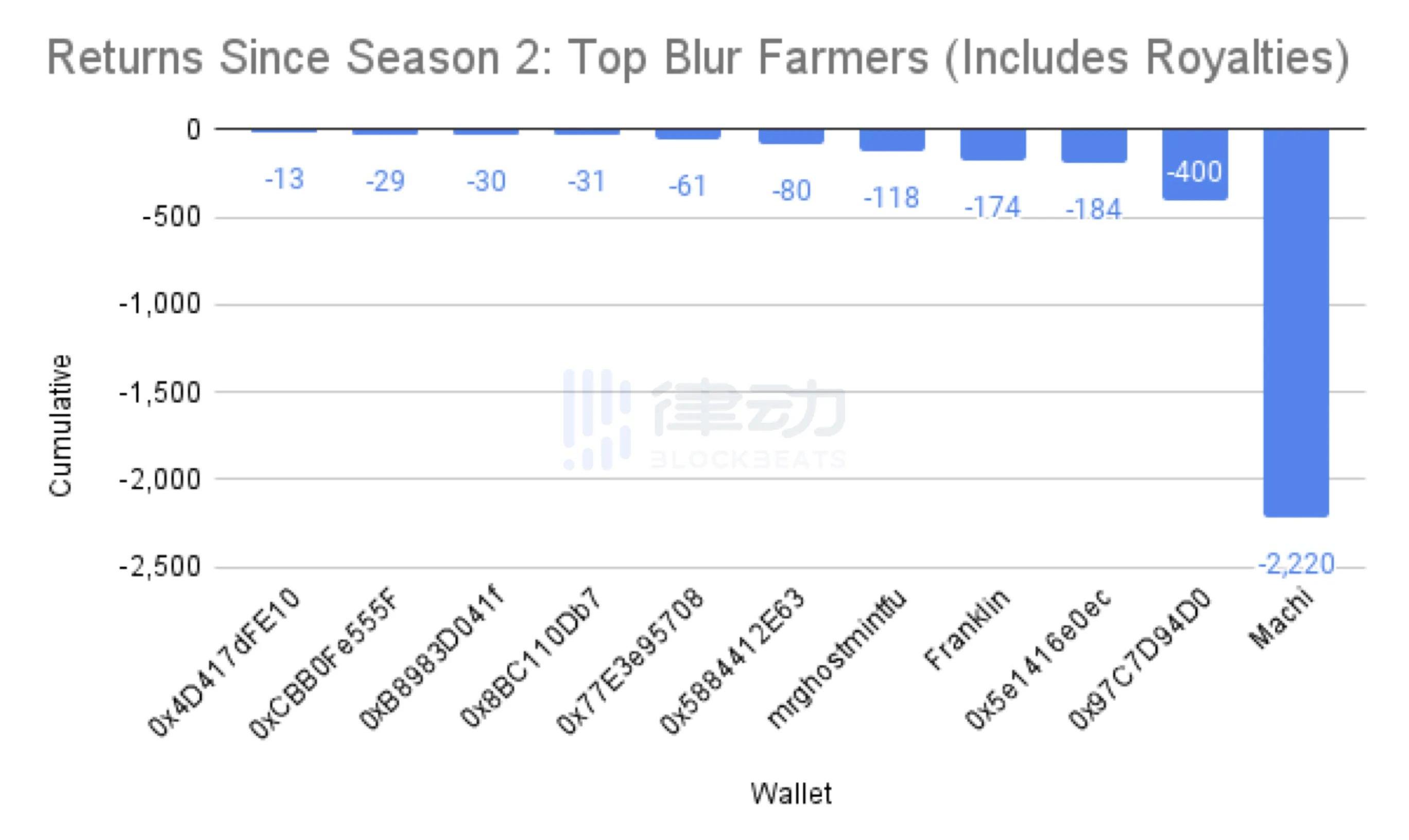

PROOF研究總監NFTstatistics.eth所發布的數據顯示,自2月15日至3月1日,前10大BlurBidFarmer的交易收益均為負數。

圖源截自NFTstatistics.eth

與這個數據形成呼應的是,Blur總成交量的20%僅由17個錢包地址貢獻,50%僅由292個錢包地址貢獻。BlurBidPool中,存入ETH量前1%的錢包貢獻了超過73%的池內總額。鯨魚們似乎如此篤定Blur的第二輪空投能夠覆蓋掉所有他們在「BidWar」中付出的成本,以至于曾在芝加哥期權交易所做做市商的@ShaneCultra說,「Blur上的Traders稱不上做市商。他們只是認為Blur空投的利潤會覆蓋他們的交易損失就卷成龍卷風,而不是在他們的Bid與List價格中保持一個用$BLUR去衡量的合理價差」。

在鯨魚活躍的項目上,散戶得到了以往求之不得的「夢幻套餐」——最低0.5%的可選版稅、0%的平臺手續費以及更低的滑點與更好的深度,似乎這一次散戶和鯨魚一起贏了。但是,「夢幻套餐」實質上是鯨魚們為了追求Blur空投的潛在利潤,以交易磨損的方式為散戶們提供的「付費服務」,這樣的快樂會長久嗎?此外,@takenstheorem對截止2月14日的10萬筆交易進行了分析,Blur有80%的成交量集中在排名前24的項目,而OpenSea的80%成交量則分散在排名前90的項目,Blur正在讓大戶與大項目變得更強。對此,麻吉說,「不要怪Blur,只是你的項目垃圾」。對廣大的中小創作者群體來說,這個說法真的公平嗎?

NFT有著FT一般的流動性是NFT玩家們夢寐以求的事情,但現在我們到底是在追求更好的流動性解決方案,還是已經把NFT的流動性作為了NFT的最大價值?

NFT要有FT化的體驗,但絕不是在價值邏輯也向FT靠攏。流動性解決方案是NFT市場的「催化劑」而不是「原材料」。NFT市場的泡沫可以被放大,只是需要落地的應用場景、踏實的品牌發展以及不斷更新的發展敘事讓泡沫穩穩落地。

這些方面,真的有在不斷前進嗎?或者說,真的有在被關心嗎?如果沒有,「原材料」不變的情況下「催化劑」而生的泡沫,真的讓NFT市場變得更好了嗎?當一個NFT基礎設施用Token激勵取代NFT項目的吸引力成為流動性的「發動機」,當中小創作者在這個市場里變得愈發步履維艱,我們應該感到一絲危險了。

YugaLabs最近通過Ordinals在比特幣網絡上成功發行了TwelveFold系列NFT,短短24小時便創造了超1600萬美元的收入.

1900/1/1 0:00:00美國時間3月1日下午,美國猶他州立法機構在激烈的討論之后以微弱優勢通過了H.B.357法案-《去中心化自治組織修正案》,這標志著DAO作為一種組織形式在美國獲得了獨立的法律地位.

1900/1/1 0:00:00馬斯克的AI計劃 馬斯克最近幾周與人工智能研究人員接觸,希望組建一個新的研究實驗室,開發OpenAI的ChatGPT的替代方案.

1900/1/1 0:00:00此次播客主要討論了加密市場目前所處的狀態,加密貨幣市場危機、以太坊不確定性增加,以及FedNow的影響,具體內容請見以下說明.

1900/1/1 0:00:00SilvergateCapitalCorp成立于1986年,幾十年來一直是一家位于拉荷亞的沉寂的社區銀行。這一切在2020/2021年加密貨幣牛市期間發生了變化.

1900/1/1 0:00:00這是白話區塊鏈的第1878期原創?作者|ChrisPowers編譯|火火出品|白話區塊鏈熊市發展到現在,穩定幣市場已經暗流涌動.

1900/1/1 0:00:00