BTC/HKD+1.7%

BTC/HKD+1.7% ETH/HKD+1.53%

ETH/HKD+1.53% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.2%

ADA/HKD+1.2% SOL/HKD+4.21%

SOL/HKD+4.21% XRP/HKD+1.06%

XRP/HKD+1.06%“銀行對以法幣支持的穩定幣構成風險”,這是否標志著去中心化穩定幣敘事的開端?加密分析師Surf在這里對穩定幣和LiquityProtocol的$LUSD進行了深入分析。

穩定幣簡要介紹

穩定幣是旨在保持穩定價值的加密貨幣,通常與像美元這樣的法定貨幣或黃金這樣的商品掛鉤。這種穩定性使它們在交易和儲值方面非常有用。穩定幣可以分為四個主要類別:

以法定貨幣支持的穩定幣以加密貨幣支持的穩定幣以商品支持的穩定幣算法穩定幣本文將重點介紹以法幣和加密貨幣支持的穩定幣。

以法幣支持的穩定幣通常被認為是中心化穩定幣,因為它們由傳統資產支持,這些資產由中心化發行者或托管人持有。USDC就是一個例子。

其儲備金由BNYMellon托管,并由BlackRock管理。

現金儲備金存放在BNYMellon、SVB、SignatureBank和CustomersBank。

以加密貨幣支持的穩定幣大多數是去中心化的,因為它們是由在區塊鏈上運行且不受中心化實體控制的去中心化協議發行和維護的。Liquity的LUSD就是這樣的一個例子,我將詳細介紹它。

賓夕法尼亞大學區塊鏈黑客松在DoraHacks.io正式啟動:據官方消息,賓夕法尼亞大學區塊鏈黑客松(Penn Blockchain Hackathon)申請入口已在開發者激勵平臺DoraHacks.io正式開啟。本次活動由賓法大學區塊鏈協會主辦,擁有來自Boba、Solana、Avalanche、ATARCA等團隊贊助,總獎金池達3600美元。2月11日23: 30-2月12日23: 30, 參賽項目可通過Dorahacks.io提交BUIDL信息.

Penn Blockchain Hackathon 2023以Real World Utility為主題,設置EVM、Solana、Avalanche、Data四大賽道,旨在鼓勵支持高實用性開源項目建設。[2023/2/11 12:00:30]

簡單介紹USDC事件

SVB宣布出售虧損債券,實現了約20億美元的虧損,并隨后宣布努力籌集資金,導致了銀行擠兌。

不幸的是,Circle對SVB有33億美元的風險敞口。

在周末,關于USDC崩潰的FUD迅速傳播。但這種情況不太可能發生。

Andre Cronje:Fantom持有超過3億美元資產,年收入超1000萬美元:11月28日消息,Andre Cronje發文介紹Fantom財務狀況,其中截至2022年11月,仍有超過4.5億枚FTM(市價約8000萬美元)、超1億美元Stablecoin、超1億美元(其它)加密資產、5000萬美元非加密資產,與此同時薪酬支出約700萬美元/年。

Fantom目前年收入大于1000萬美元(不包括任何資本收益),現金流為正。

據此前報道,Yearn.finance創始人Andre Cronje在其社交平臺曬圖:Herewegoagain,暗示或將復出。此外,其推特名稱后綴也增加.ftm字樣。此外,Andre Cronje在其領英頁面更新職位,顯示于2022年11月開始在Fantom Foundation任職Vice President of Memes。[2022/11/28 21:06:45]

3月12日,盡管FDIC的保險上限為25萬美元,但保證了SVB存款人在周一可以訪問其所有資金。

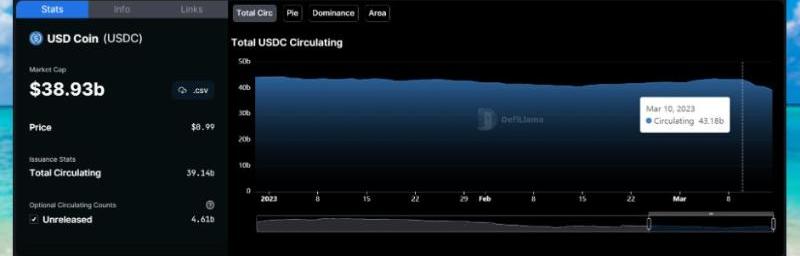

盡管USDC在周一恢復了其錨定,但由于贖回,其流通供應量已經下降了30億美元以上,與上周相比。

USDC的脫鉤也影響了其他一些穩定幣:

Gola登錄BSC涉足DeFi,選擇FstSwap打造“MineFI”:據官方消息,今年7月10日,Golang Chain團隊決定擴大他們的項目范圍,涉足于新賽道“DeFi”領域,并將目光鎖定在其中一個Swap,即“FstSwap”。

Golang Chain官方數據(戈朗數據)旨在成為一種事實上的平臺,使開發人員能夠在平臺上部署和運行去中心化應用程序。

據悉,2019年,3名來自英國加密社區的積極參與者聯合創立Golang Chain以解決以太坊的擴展問題。[2022/8/13 12:23:30]

USDC的脫鉤指出了中央托管方的交易對手風險,以及中央化抵押品對去中心化穩定幣的風險。DAI、FRAX、MIM因USDC而脫鉤。現在一個新的敘事正在形成——去中心化抵押品的去中心化穩定幣。

Liquity介紹

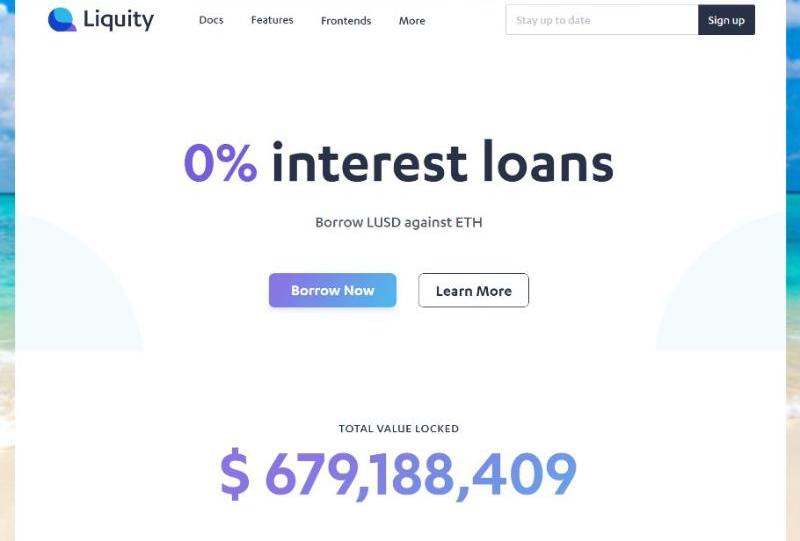

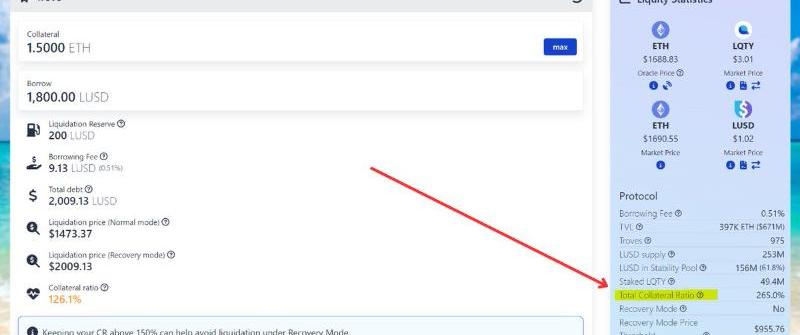

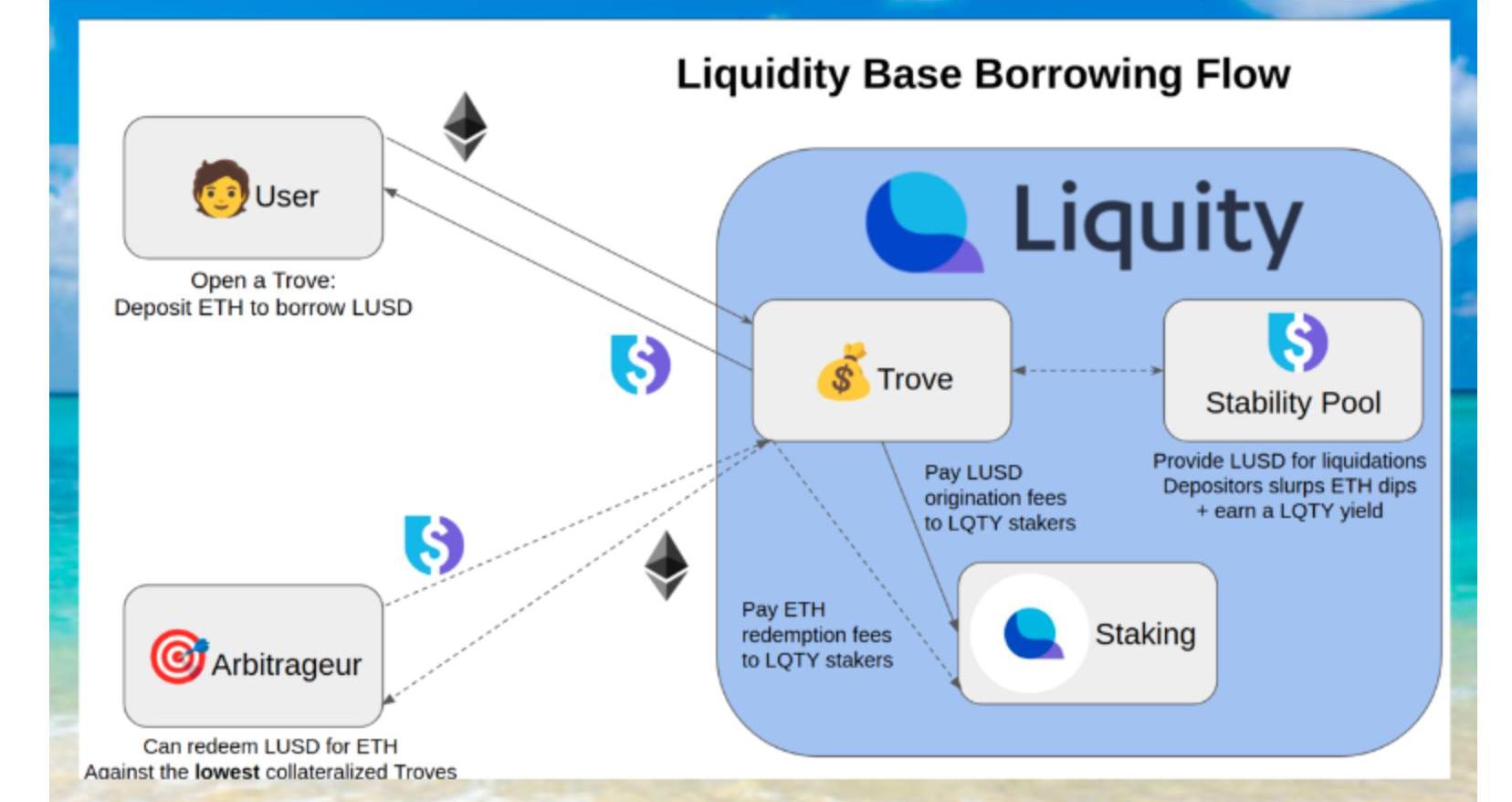

Liquity是一個成立于2020年的去中心化借貸協議,它允許用戶免息地以ETH抵押品來借取$LUSD。

Liquity獲得了備受信任的投資者和合作伙伴的支持,如PolychainCapital、PanteraCapital、1kx、TomahawkVC、RobotVentures等等。

NFTGo宣布將于7月正式上線聚合交易功能:6月22日消息,NFT數據平臺NFTGo宣布將于7月正式上線聚合交易功能,可實現從數據分析到完成購買的無縫銜接、一次性購買多個NFT節省gas費、一鍵找到所選ERC-721標準NFT的最低價選項、自動檢測并刪除可疑NFT等功能。[2022/6/22 1:24:17]

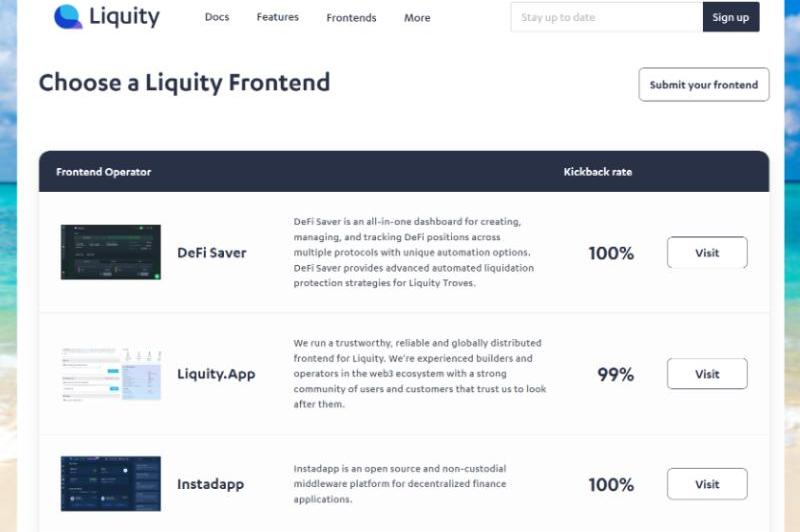

Liquity是無治理的,以確保協議保持完全去中心化。Liquity的前端通過幾乎“外包”給第三方,并創建一個完全分布式的生態系統而完全去中心化。

他們目前有15個以上的前端。

前端運營商通過獲得其用戶生成的$LQTY代幣的份額來獲得獎勵。

“回扣率”是前端運營商選擇與使用其前端的穩定池存款人分享的$LQTY獎勵的百分比。

Liquity機制

I.Troves

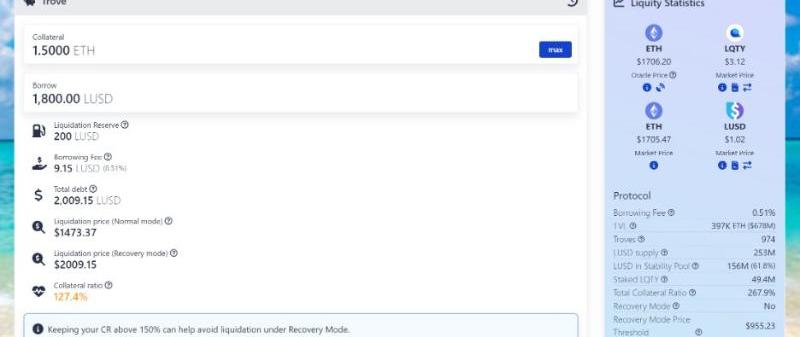

Troves類似于MakerDAO的保險庫,允許用戶獲取和管理他們的貸款。

科幻小說作家Cory Doctorow:A16z支持加密貨幣的依據是他們是否可以賺錢和退出:金色財經報道,科幻小說作家Cory Doctorow在社交媒體上表示,A16z前身為 Andreessen Horowitz已經證明,他們支持加密貨幣的依據是他們是否可以賺錢和退出,而不是他們投資的公司是否提供了健全、可持續的產品,對于 A16Z 而言,押注極其不穩定的“穩定幣”或像 Axie Infinity 這樣極其不好玩的“游戲”是合理的投資,不是因為這些公司有任何未來,而是因為代幣發行是不受監管的證券,可以讓投資者在公司倒閉之前套現。即使在這種拉高出貨的氛圍中,A16Z 的一項投資也顯得尤為憤世嫉俗。該公司領導了對 Flowcarbon 的 7000 萬美元 A 系列投資,Flowcarbon 是一種由 Adam Neumann 領導的“自愿碳市場”(VCM)加密貨幣。[2022/5/28 3:46:32]

您的以太坊地址將鏈接到一個Troves,其中包含兩個余額:以ETH計價的資產余額和以LUSD計價的債務余額。

如果ETH價格上漲,你的質押率會降低,因為你的抵押品價值相對于你的欠債價值會減少。相反,如果ETH價格下跌,你的質押率會提高,因為你的抵押品價值相對于你的欠債價值會增加。

如果你的質押率低于系統要求的最低質押率,你的Trove將會被清算。在清算過程中,系統會出售你的ETH以還清你的LUSD欠款,并且會向你收取清算懲罰金。

一些需要注意的細節:

最小抵押率為110%根據需求,收取0.5%-5%的借款費用存在一個200美元的清算準備金

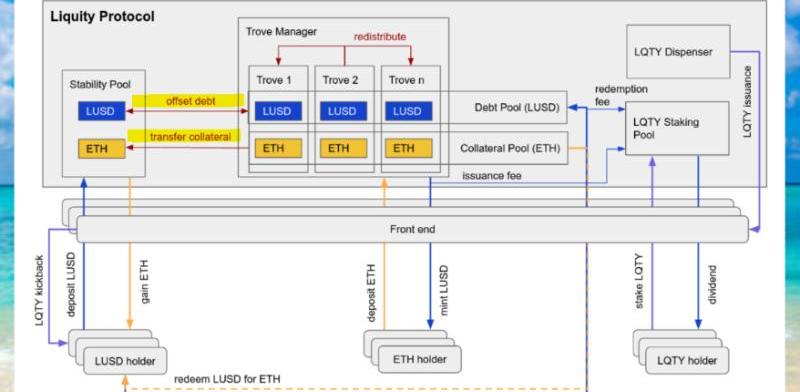

II.穩定性池

穩定性池是維持系統在Trove清算時的償付能力的流動性來源。用戶可以通過將LUSD轉入池中成為穩定性提供者,從而為池提供資金。

如果Trove被清算,就會從穩定性池的余額中銷毀LUSD來償還債務,并將Trove的抵押品轉移到穩定性池中。穩定性提供者會失去存款中的LUSD份額,但會獲得清算的抵押品的份額。

穩定性提供者可以從以下方面獲得收益:

清算收益$LQTY獎勵需要注意的風險可能會影響“清算收益”:

預言機故障閃崩

III.清算和恢復模式

當Trove的最低抵押率低于110%時,會被清算以確保$LUSD得到支持。Trove的債務被取消并吸收到穩定性池中,其抵押品分配給穩定性提供者。

正如之前提到的,在清算時,會將出現低于最低抵押率的Trove清算以確保$LUSD的背書。Troves被清算后,其債務被取消并吸收到穩定性池中,而其抵押品則分配給穩定性提供者。

此外,之前提到的$200清算準備金/存款將會作為獎勵,以補償發起清算過程的用戶的Gas費。

當系統的總抵押率下降到150%以下時,就會進入恢復模式。

當抵押率低于150%的Troves會被清算,系統會阻止借款人進行更多操作以進一步降低TCR。

RecoveryMode鼓勵借款人將TCR提高到150%以上,并鼓勵LUSD持有人重新填充穩定性池。

清算損失限制在110%,剩余的40%可由借款人索取。

因此,完整的借款流程:

掛鉤機制

Liquity的LUSD通過硬性和軟性的掛鉤機制與美元掛鉤。硬掛鉤機制包括1美元的價格下限和1.10美元的價格上限。抵押率為110%。?

軟錨定機制將LUSD=USD當作決定Trove抵押率時,從而將LUSD<>USD的相等錨定在系統中。

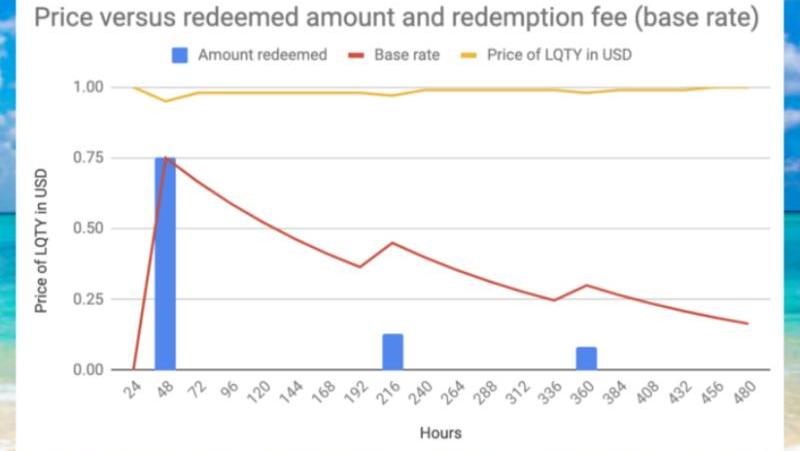

一個基本利率公式確定贖回費用,起始為0%,隨著每次贖回而增加,如果沒有贖回則逐漸減少到0%。

Liquity預計套利者將防止LUSD達到1.10美元,如果它達到了這個上限,它會很快回落。

$LQTY代幣

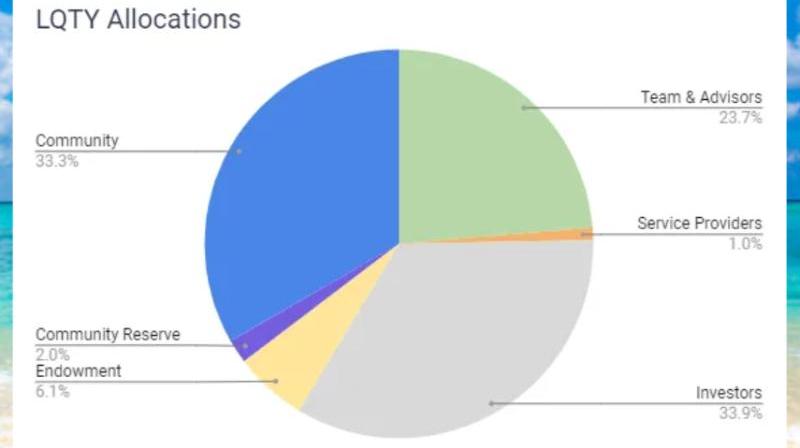

$LQTY是二級代幣,用于捕獲費用收入以激勵早期采用者和前端運營商。它不是治理代幣——Liquity沒有治理。

其最大供應量為1億個代幣,分配如下:

$LQTY可以通過以下方式獲得:

1.在LUSD<>ETHUniswap池中提供流動性(分配了1,330,000$LQTY作為獎勵)

2.成為穩定幣提供者或前端運營商(分配了32,000,000$LQTY作為獎勵)

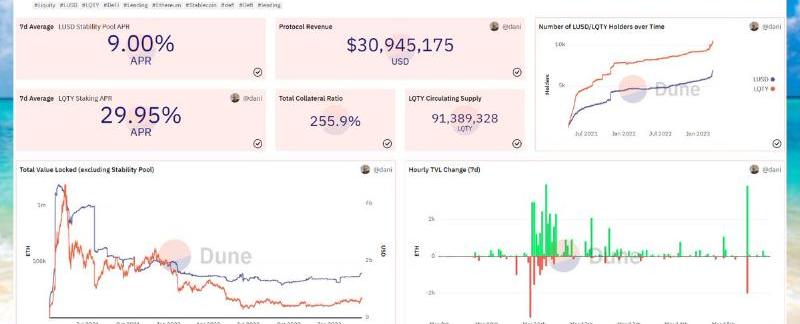

$LQTY可以質押以賺取相應數量的LUSD和ETH借款和贖回費用,7天平均年化收益率為29.95%。

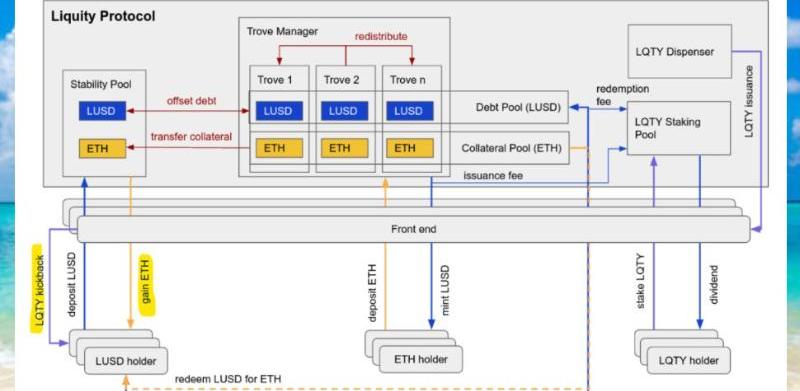

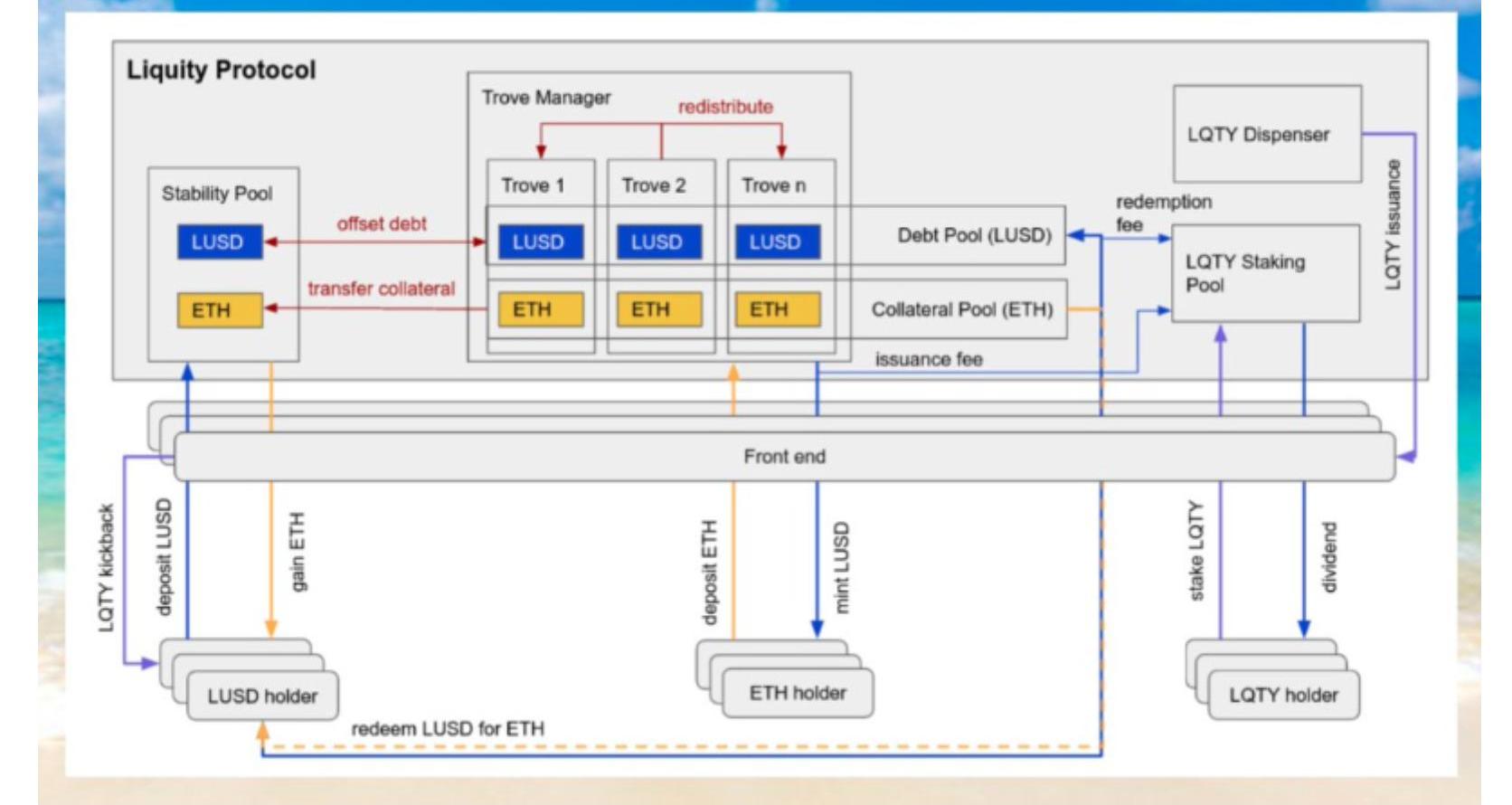

協議和用戶之間資金流動的示意圖:

總結

中心化托管解決方案并不是非常安全,沒有什么是“大而不到”的。在USDC事件之后,USDC的供應量已經下降了50億美元,這讓我們看到了像LUSD這樣的替代穩定幣。

Tags:USD穩定幣LUSDLUSbusd幣歷史最高價穩定幣怎么挖出來的globalusdtokentelluscoin

主流媒體認為ETH未來定將超越BTC,ETH的社區強大的無法被擊敗的觀點是我不能認可的。我指的不是那些所謂的新公鏈可以替代ETH,很多同學還是有疑問,我嘗試用大白話把其中的結構理清楚,毋庸置疑的.

1900/1/1 0:00:00代幣治理委員會可以通過許多不同的方式將代幣分配到社區和利益相關者手中,其中包括空投、流動性挖礦、拍賣或上述方法的不同組合.

1900/1/1 0:00:00想象下一代安全的互聯網,從登錄時刻開始,你的個人信息就受到保護。在這個新的互聯網中,你的數據將留在你自己的設備內,你可以完全掌控自己的信息,消除了被盜或欺詐的風險和恐懼.

1900/1/1 0:00:00注:本文來自@BTCdayu推特,MarsBit整理如下:1)《$arb發幣,生態項目漲還是跌?有哪個被低估?》我略傾向上漲.

1900/1/1 0:00:00注:本文來自@whospay_intern推特,MarsBit整理如下:@FantomFDN的幕后黑手AndreCronje剛剛在Youtube上發布了這些視頻 -他為什么加入加密行業 -Fan.

1900/1/1 0:00:003月1日,Stacks原生TokenSTX在大盤情緒不太樂觀的情況下,逆勢拉盤上漲突破1美元,24小時漲幅達到17.41%.

1900/1/1 0:00:00