BTC/HKD-0.38%

BTC/HKD-0.38% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD-0.33%

SOL/HKD-0.33% XRP/HKD-0.06%

XRP/HKD-0.06%經過漫長的5個月,以太坊的下一次重大網絡升級已在眼前!

9月中旬,合并的成功實施意味著以太坊完成了期待已久的從工作量證明到權益證明的過渡,能源消耗減少了99.95%,ETH發行量減少了88%。

合并后的以太坊由質押者而不是礦工擔保,每個人以32枚ETH作為抵押,以獲得存儲網絡數據、處理交易和向鏈上添加區塊的能力;質押者因確保網絡安全而累積ETH獎勵。

以太坊的最新硬分叉被稱為“Shapella”,包括兩個主要升級。Shanghai--執行層的升級,以及Capella--共識層的升級。兩者結合在一起,將允許質押者同時提取累積的質押獎勵和他們最初的32枚ETH的節點抵押品。

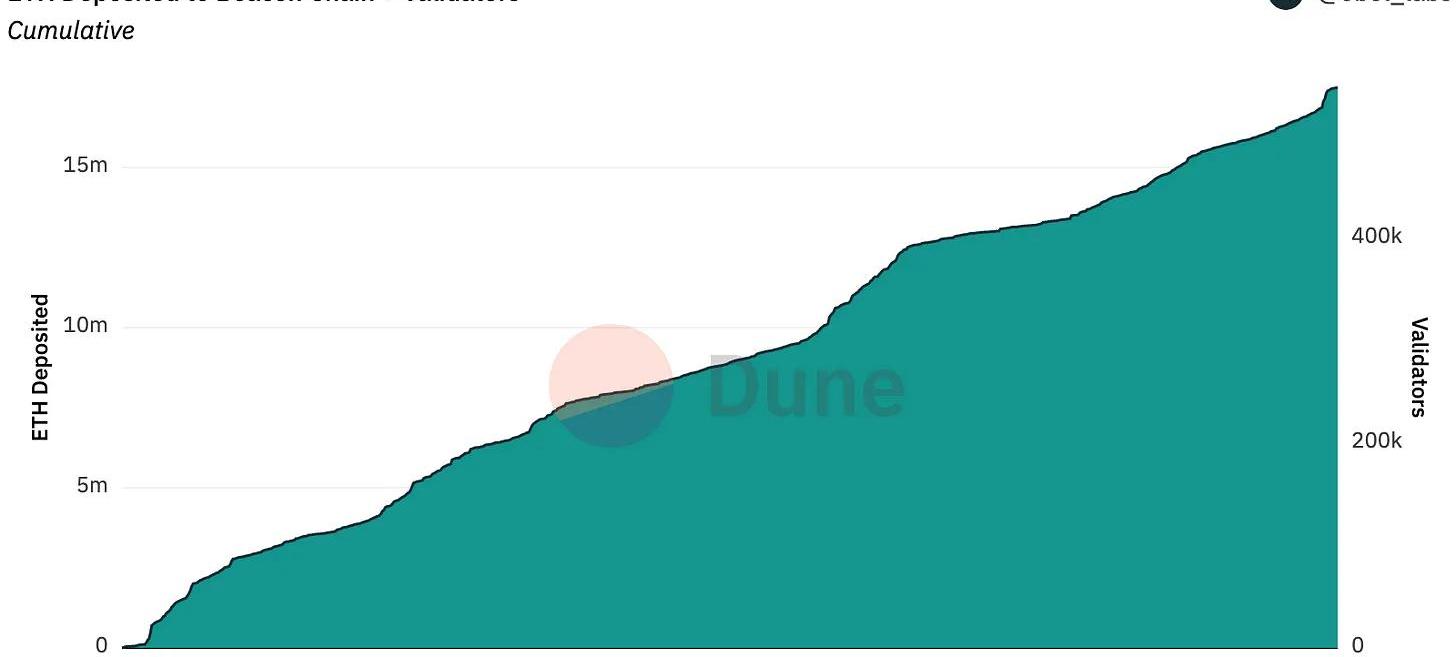

以太坊的驗證者數量是2022年期間加密行業為數不多的只呈現上漲的指標之一,因為現有的質押者無法退出。在過去的30天里,驗證者的數量增加了6%!

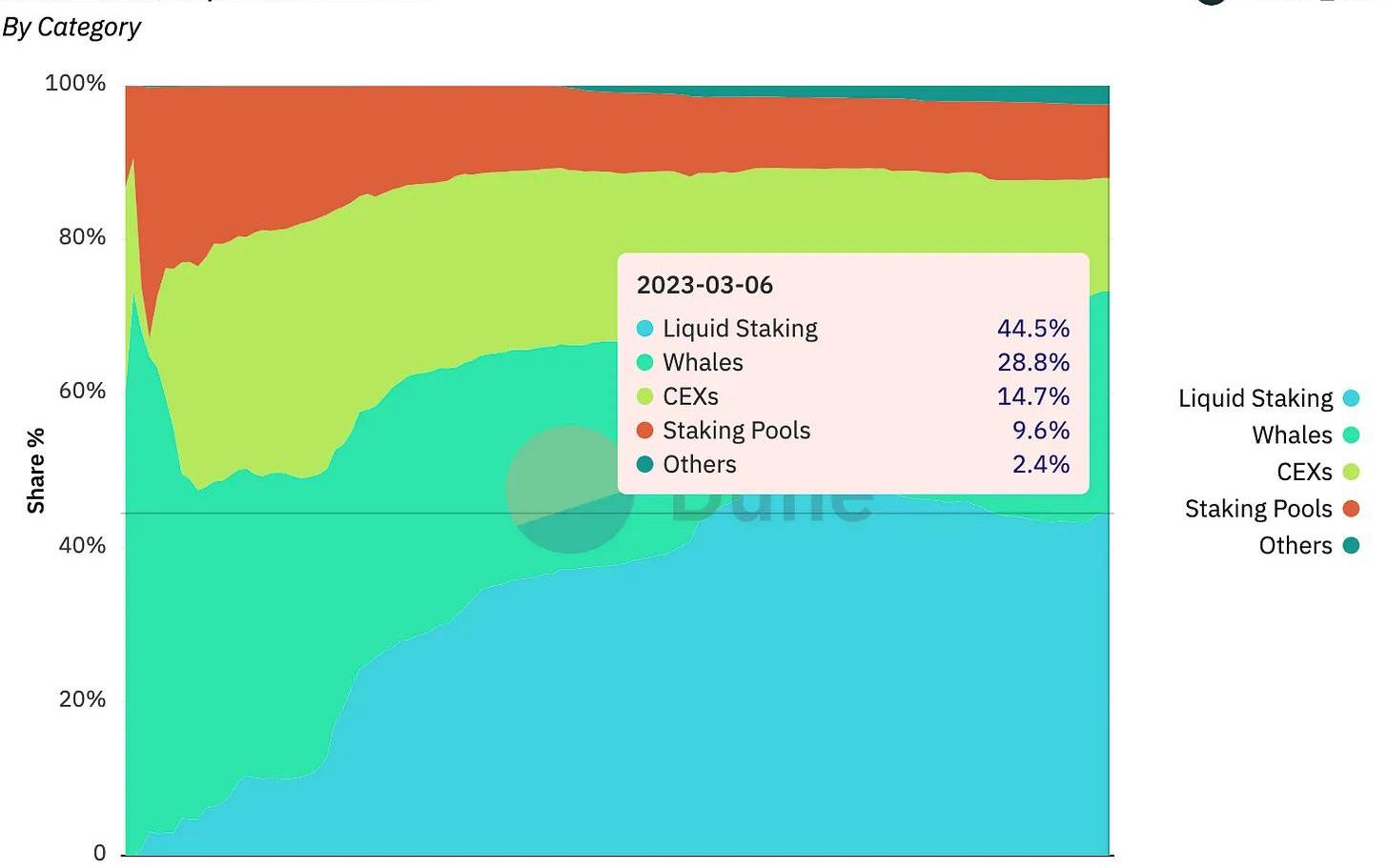

來源:DuneAnalytics

Shapella改變了這一模式,為質押者提供了同時提取累積獎勵和初始節點抵押品的能力!

今天,我們試圖回答每個ETHHODLers心中的問題……

BlockFi 債權人申請對 BlockFi 進行清算:6月28日消息,BlockFi 債權人申請對 BlockFi 進行清算,并表示包括 BlockFi 首席執行官 Zac Prince 在內的管理層始終在拖延破產程度推進,并在過程中存在欺詐等行為。債權人在提交的文件中表示,BlockFi 每月的管理費用為 1600 萬美元,并仍然在向 100 多人支付工資,但其中許多人除了打高爾夫球之外幾乎無所事事。[2023/6/28 22:05:51]

Shapella升級將如何影響價格?

雖然我無法窺視提款后的未來,并為這個問題提供可證明的正確答案,但我肯定能以一種可消化的格式呈現普遍的論點,并在此基礎上加入主觀的評論!

請記住,DYORING是你在Crypto中成功的關鍵!本文不應該被誤解為金融建議,但是我強烈建議你把下面的信息納入你的思考過程,因為它將幫助你努力實現客觀性,并試圖形成對提款后以太坊的整體看法。

提款過程

為了預測提款對以太坊價格的潛在影響,了解提款過程本身至關重要。

10萬枚ETH從未知錢包轉移到Kraken:金色財經報道,據WhaleAlert監測,100,000枚ETH(價值188,468,407美元)從未知錢包轉移到Kraken。[2023/4/27 14:31:22]

提款隊列

對于想要提取累積質押獎勵的質押者來說,這個過程是自動的,部分提取也會避開退出隊列!

提款隊列將在每個區塊最多處理16筆部分和/或全部提款,從第一個建立的驗證者開始,到最近建立的驗證者,然后在驗證者0處重新開始處理,類似于一個模擬時鐘的指針。

在本文分析時,有54.71萬個驗證者,那么這個過程將需要最多4.75天的時間,讓所有質押者收到累積的質押獎勵,并讓提款隊列循環。假設所有驗證者都升級到?0x01型憑證,那么在Shapella之后略少于5天的時間里,超過100萬枚ETH的共識層獎勵將成為流動資金。

退出隊列

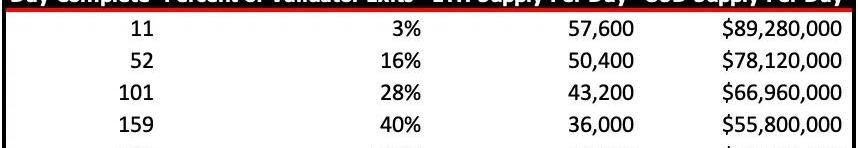

全額提款要經歷提款隊列和一個額外的退出隊列。從目前的驗證者大小來看,每個epoch可以處理8個驗證者退出,每65,536個驗證者退出一個epoch,可以處理的提款數量減少1。

此外,全額提款需要一個延遲期,該延遲期根據驗證者是否被罰沒而變化,從而抑制惡意行為。

美國政府暫緩Voyager出售給Binance.US交易中提交的“根據案情的實質性證據”:金色財經報道,據美國紐約南區地區法院法庭文件顯示,美國政府在暫緩 Voyager 將其資產出售給 Binance.US 提議中展示了“根據案情的實質性證據”(a substantial case on the merits),若不暫緩交易將會造成不可挽回的損害。文件結論顯示,美國紐約南區地方法院地方法官 Jennifer Rearden 決定加快上訴的簡報與裁決,并為 Voyager 出售給 Binance.US 設定最后期限以避免拖延太久,要求政府在 4 月 7 日之前提交其簡報,Voyager 債務人與債權人委員會應于 4 月 14 日提交簡報,政府應在 4 月 18 日前對 Voyager 予以回應。

注,“根據案情”(on the merits)是指案件的判決取決于適用于案件中提出的特定證據與事實的法律,與基于程序理由作出決定的案件相反。通常,“根據案情”的決定被認為是最終決定。

此前報道,3 月 28 日,美國紐約南區地方法院地方法官 Jennifer Rearden 批準了美國司法部提出的暫緩 Voyager 將其資產出售給 Binance.US 的計劃,以等待對先前獲得破產法官批準的出售的上訴。[2023/4/2 13:40:27]

潛在的外流

報告:今年前三季度全球加密項目融資199億美元,較去年同期增長41%:金色財經報道,研究公司Pitchbook表示,今年加密貨幣初創公司的總融資將超過2021年的投資,但由于一系列加密貨幣的崩盤削弱了私募股權投資的“胃口”,資本部署的速度正在放緩。

Pitchbook數據顯示,2022年前三季度,全球加密項目吸引了199億美元的風險資本投資,較去年同期增長41%。去年全球加密項目總共吸引了212億美元投資。然而,今年部署的資本數量呈下降趨勢,第三季度僅投資40億美元,環比下降38.3%,為2021年第二季度以來的最低水平。(路透社)[2022/12/8 21:31:06]

在提款功能啟用后不久,超過100萬枚的以太坊作為共識層的獎勵將成為流動資金,代表了最大的潛在ETH拋售壓力。

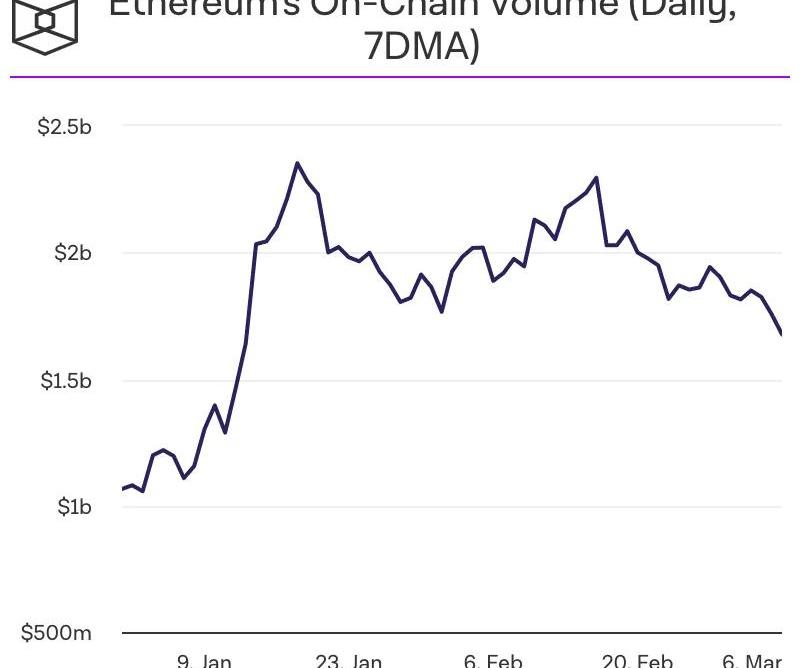

TheBlock?的數據顯示,1月18日,七天移動平均線ETH交易所和鏈上交易量達到了62.8億美元的峰值。在分析時,100萬枚ETH的價值約為15.6億美元,占7DMAETH最大交易量的略低于25%。

然而,隨著質押獎勵在4.75天內成為流動性資金,每天的最大賣出量占7DMA最大綜合交易量的略高于5%。

值得注意的是,退出多頭可能正在考慮市場流動性的不足。

USC Athletics與加密平臺 iTrustCapital 達成合作:金色財經報道,USC Athletics 和iTrustCapital 建立合作伙伴關系,使 iTrustCapital 成為USC Trojans的官方加密平臺。

作為此次贊助的一部分,iTrustCapital 將通過橫幅、現場活動和足球和籃球賽季的額外廣告來加強影響力。此外,標志性的洛杉磯紀念體育館(南加州大學橄欖球隊的主場)和舉辦特洛伊主場籃球賽的蓋倫中心將在標志性的洛杉磯紀念體育館及其周圍展示定制標志。iTrustCapital 將在整個足球和籃球賽季的許多活動之前和之后舉辦以球迷為中心的特別活動和促銷活動。(prnewswire)[2022/8/13 12:22:38]

雖然上面的情景設想了2023年高點的交易量,但我們也看到7DMA移動平均線交易所和鏈上ETH交易量合計為24.3億美元。

交易量從1月18日的高點繼續呈下降趨勢,shapella之后意外的巨大獎勵拋售壓力可能會破壞撤資是凈利好的整個敘事,導致可能考慮過出價的交易員感到擔憂,并創造一個自我實現的下行螺旋預言。

來源:TheBlock

就結構性流量而言,在最初的27小時等待期過后--并假設每個驗證者有32枚ETH的余額--在11天內,每天將有5.76萬枚ETH被解鎖,并在接下來的41天內減少到5.04萬枚ETH,如果繼續發生質押外流,那么在隨后的幾個月內將繼續下降。

來源:Ethereum.org

從這個角度來看,被嚴重炒作的合并,雖然是通貨緊縮,但自9月15日以來,只移除了微不足道的48000枚ETH:與預期的后Shapella流量相比,ETH的銷毀是無足輕重的。

操作者

不是每一個質押者都是一樣的。

LSDHODLers是最不可能賣出的:他們的質押已經有了流動性,累積的獎勵已經在流動性質押代幣的市場價格中得到了體現,并且之前已經從質押的流動性中獲益。包括Coinbase在內的流動性質押協議,占信標鏈儲戶的44.5%;略低于初始獎勵一半的賣壓已經減少!

來源:DuneAnalytics

CT上的一些人認為,占所有質押ETH額外24%的押注池和CEXs有經濟動機繼續質押,因此有動機阻止提款。然而,消費者的需求有可能推動這些供應商提供提取ETH的服務,或者在類似的供應商提取質押的同時冒著損害品牌聲譽的風險。

鯨魚和“其他人”更有可能將驗證視為向以太坊提供安全的關鍵,而不是金融投資和產生收益的機會。可以說,他們是最不可能的賣家。

雖然我相信LSD驗證者代表最不可能的賣壓來源的說法,但CEX、SaaS和較小的質押業務不太可能成為賣家,似乎是錯誤的。

與這些人質押時相比,金融條件已經發生了巨大變化,需要流動性資金的質押者將成為被迫賣家。這種認為每一類質押者都不可能成為賣家的想法是完全錯誤的,給ETHHODLers帶來了虛假的安全感。

敘事

一些市場評論員認為上海升級已經產生了影響。沒什么可擔心的?

但現實是什么?

對ETH價格的最大威脅仍然是Crypto運行的不明確的宏觀經濟和監管背景。雖然以太坊網絡正在取得重大的技術進步,但由于許多基金和個人都在規避風險的環境中運作,價格走勢尚未反映出這一點。

拋售壓力的深度和廣度仍然是未知的,并將高度反映負面的宏觀或監管消息!

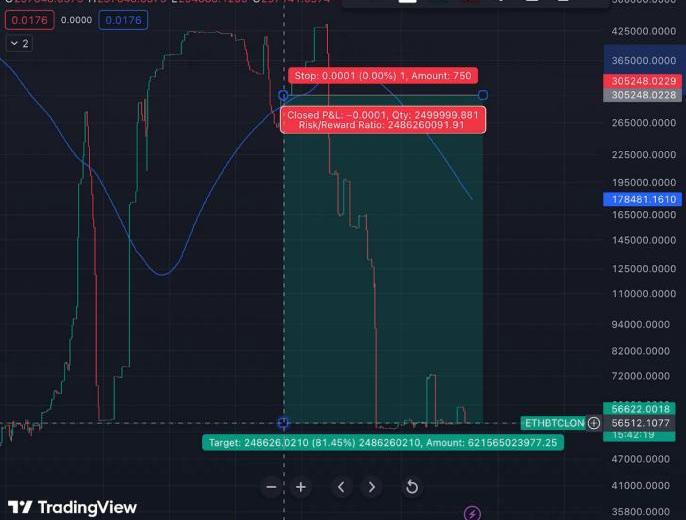

需要承認的是,這種交易明顯沒有合并時那么擁擠,Bitfinex上的ETH/BTC多頭從9月15日開始下降了驚人的81.5%。

來源:TradingView

然而,請記住Crypto的回聲泡沫效應。

實際上,用于編制這份報告的每一篇文章和資料都有明確的看漲傾向。堅持下來的Crypto市場參與者是知情的,雖然這可能有助于他們提前進入下一個牛市,但短期內的過度樂觀可能會將你燒毀。

新鮮血液此刻并沒有在一旁等待,因為他們可以在一個具有極高貝塔值的風險資產上獲得?4.6%的收益率!短期國債有更高的收益率和最小的市場風險!

對于普通觀察者來說,Crypto的風險回報率并不存在;市場不再被FOMO所吞噬,而是做出更“理性”的決定,尤其是在加密貨幣和區塊鏈資產方面。讓ETH燃燒的結構性流動即將上線,你不會想被卷入交易的錯誤一方。

圍繞CT的另一種常見說法是,提款是以太坊路線圖上的一個主要去風險點。

盡管有著廣泛的傳播,但這種敘述可能只是敘述。雖然從長期來看,提款可以降低質押的風險,但我不會指望在Shapella后立即投入ETH質押的場外資本。

隨著LSD原語的興起,加密玩家已經有了將質押流動化的能力。

此外,我幾乎可以保證退出隊列將擠滿儲戶,他們將等待數周,甚至數月,從信標鏈上提取質押的ETH。在Shapella之前,不僅潛在的質押者可以獲得流動性質押替代品,而且在某些方面,競爭性市場提供的即時流動性事實上可能優于提款提供的流動性。

雖然預計會有邊緣化的質押資金流入,但在退出隊列積壓開始減少之前,它們是否會超過提款仍是個疑問。

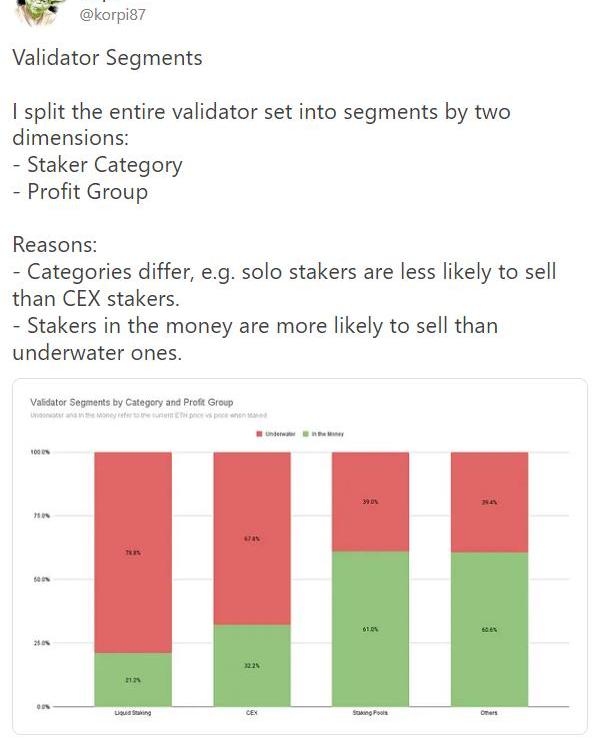

我的一些CToors同伴已經得出結論,在水上的質押者比在水下的質押者更有可能出售。

雖然這種心理練習可能有助于得出一個樂觀的后Shapella結論,但從表面上看,這種說法似乎很荒謬。在牛市期間質押ETH的單人驗證者和質押即服務的參與者實際上是最有可能出售的群體!鑒于宏觀環境不斷惡化,驗證者可能正在尋找流動性,第一次向被迫按下賣出按鈕!

然而,值得注意的是,驗證者處于套牢狀態并不一定與其ETH處于虧損相關,然而,它可以提供一個有用的近似值,以了解ETH處于虧損的質押者的數量。

上周的幾件大事接連發生,加密友好銀行SilvergateBank暴雷、硅谷風投圈著名銀行SillionValleyBank被接管,想必大家也看到了.

1900/1/1 0:00:00硅谷銀行從出現流動性危機到宣布破產僅用了40多個小時,速度遠超2008年金融危機。作為創投圈內的龍頭銀行,其對接全球600家風投機構、?120家私募股權機構,在初創企業信貸市場占有率超過50%?.

1900/1/1 0:00:00在以太坊完成了我認為是區塊鏈史上最重要的升級之后,我們的的前行方向成功轉移到提取和初級擴容升級上,并在未來多年需要面臨諸多關鍵任務和升級.

1900/1/1 0:00:00注:本文來自@angalina2021推特,MarsBit整理如下:1/n看了一個有趣且巧妙的新項目@InfPools,是建立在Univ3AMM機制上的無限抵押借貸協議,無需預言機.

1900/1/1 0:00:00自22年GMX代幣上線幣安后,GMX的各項數據接連創下新高。截至目前,GMX的平臺總交易量已超過1000億美金,AUM超10億美金,獨立地址超過16萬,分發給用戶的費用超過1億美金.

1900/1/1 0:00:00簡介 NFT市場正在不斷發展。在過去的一年里,OpenSea面臨著越來越大的壓力,新的競爭對手正在蠶食它的市場份額.

1900/1/1 0:00:00