BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+1.02%

ADA/HKD+1.02% SOL/HKD+3.74%

SOL/HKD+3.74% XRP/HKD+0.96%

XRP/HKD+0.96%Circle發布了一份關于硅谷銀行的releasedastatement聲明:

https://www.circle.com/blog/an-update-on-usdc-and-silicon-valley-bank

快速總結:

?USDC贖回將于周一早上開放

?USDC將繼續以1比1的比例與美元兌換。

?周四,Circle開始向硅谷銀行發起33億美元提款。?但轉賬沒有結算。Circle認為,“在銀行進入接管之前發起的轉賬本來可以正常處理。FDIC應該允許此筆交易在銀行的標準工作日結束時以正常方式進行結算"。這樣Circle可能不會受到硅谷銀行倒閉的影響。

?Circle在紐約梅隆銀行持有54億美元,在CustomersBank持有10億美元。?在Silvergate和SignatureBank的存款為零。

?即使SVB出現資金短缺,Circle也會按照法律要求保證所有存款人的資金完整。

MakerDAO還發布了一項緊急提案,調整USDC的儲備參數,以限制風險蔓延。

在過去的48小時內,美國歷史上第二次銀行倒閉讓整個加密貨幣行業受到關注,同時也引發了對許多其他銀行財務狀況的質疑。盡管Circle的USDC只占此次銀行受害者的一小部分,但它失去掛鉤代表了通貨膨脹導致利率快速上升對整個經濟造成的更廣泛影響。

數據:過去2周zkSync新增超10萬橋接用戶:金色財經報道, 據Dune Analytics最新數據顯示,zkSync宣布主網“zkSync Era”將以無許可的方式全面開放供所有人使用后橋接用戶量出現增長,本文撰寫時該指標已突破80萬達到800,600個,是目前橋接用戶量最多的以太坊Layer 2網絡,當前橋接存儲總價值為245,579 ETH。

歷史數據顯示,zkSync橋接用戶量于3月26日突破70萬,這意味著過去2周新增橋接用戶量超過10萬。[2023/4/9 13:53:34]

ShadowStatsM3supply…adubioussource,butthechartdatainredisvalid.

自疫情開始以來的過去3年里,聯邦政府向經濟注入了數萬億美元來抗擊疫情產生的供應鏈問題,美國的貨幣供應量增加了50%。在之前十年的超低利率政策下,刺激了科技、加密、電動汽車等領域的泡沫之后,通脹升至1970年以來的最高水平。當資金獲取成本與收益率低時,將資金投入風險資產是最佳選擇。

Redeem完成250萬美元Pre-seed融資:金色財經報道,與區塊鏈無關的連接層Redeem籌集了250萬美元融資,旨在使個人能夠通過短信傳輸NFT,Pre-seed融資輪由Kenetic領投,其他投資者包括VC3 DAO、CMT Digital和Flyover Capital。

據報道,這家初創公司由前阿里巴巴高管兼生物識別初創公司EyeVerify的創始人Toby Rush創立,希望提供基礎設施,讓用戶僅使用電話號碼即可接入Web3。Redeem的模式是企業對企業和企業對客戶,重點是交換實用NFT。新資金將用于在第二季度戰略合作伙伴關系發布之前繼續構建核心功能集。[2023/3/2 12:37:21]

MOVE指數,表示利率波動

自2008年全球金融危機后,低利率政策從未改變。聯邦基金利率變為負值。歐洲央行正在出售負收益債券。奧地利發行的100年期債券現在已貶值超過60%。政府瘋狂發行債券,因為它們本應以低利率發行債券,而私營部門則以數十億美元的價格購買了這些債券。現在,由于利率飆升,將利率波動推至疫情以來的最高水平,購買這種昂貴債務的銀行和其他金融機構正在倒閉。現在是令人不安的時期。

區塊鏈基礎設施提供商Gateway.fm完成460萬美元融資:金色財經報道,區塊鏈基礎設施提供商 Gateway.fm 完成了由 Lemniscap 領投的 460 萬美元融資。CMT Digital、the LAO DAO、Fantom Foundation 和 Unstoppable Domain Ventures 是參與此次融資的投資者。[2023/2/20 12:17:56]

過去一周,兩家銀行倒閉。

首先,SilvergateBank在與倒閉進行了長期斗爭后關門大吉。這家陷入困境的加密貨幣銀行在其資本儲備高峰時期購買了數十億美元的10年期政府免稅債券。FTX、3AC和Luna倒閉后,儲戶從銀行提取了90%的資金,Silvergate被迫出售其債券資產。雖然這在平時不是問題,但利率在短時間內翻了一番,而Silvergate沒有對沖利率波動風險,最終導致其12億美元的虧損,基本上抹去了自IPO以來獲得的所有利潤。不過,反過來來看,Silvergate滿足了投保和非投保儲戶的所有提款請求。

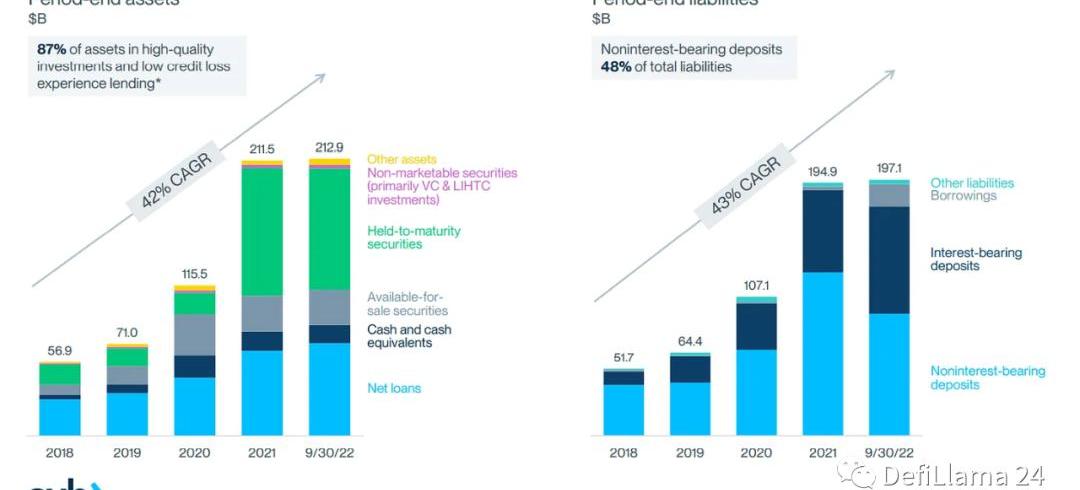

周五,FDIC關閉了硅谷銀行的結算請求。由于其債券投資組合的收益率僅為1.79%,而國債收益率為3.9%,銀行一直深受其害。進入本周,該股下跌了60%,儲戶開始撤出資金以購買國債。再加上風險投資的大幅收縮和科技行業的收縮,周六發生的事件是提前點燃的引信。

美國存款信托和清算公司公布區塊鏈證券結算試點結果:金色財經報道,美國存款信托和清算公司(DTCC)公布區塊鏈證券結算試點結果,其中一個是用于模擬央行數字貨幣(CBDC)的分布式賬本(DLT),另一個是處理數字結算網絡上的代幣化證券,旨在評估美國批發市場使用數字美元和分布式賬本進行 DvP 結算的情況。相關試點涉及現金托管,即與數字美元錨定的現金需要被托管,直到結算發生,本次試點市場參與者包括美國銀行、花旗、野村證券、北方信托、道富銀行、Virtu Financial 和富國銀行。(Ledger Insights)[2022/12/1 21:14:45]

SVB的崩潰始于3月6日星期一穆迪下調了其信用評級。3月8日星期三,該公司宣布已出售200億美元的流動債券資產,虧損了18億美元,還將出售22.5億美元的新股以增強資產負債表以應對評級下調。穆迪仍然下調了該銀行的評級,隨之而來的是恐慌。PeterTheil等知名投資者和風投基金公開建議所有公司從該銀行撤出資金。在接下來的兩天里,SVB的股價又暴跌了60%。到周五,恐慌已經達到了頂峰,SIVB股票交易暫停,該銀行未能找到收購方,加州監管機構進行了干預,關閉了該銀行并將其交給聯邦存款保險公司接管。

ETHW:拒絕將合約凍結代碼合并到主代碼庫,不會以任何方式限制ETHW合約池:9月8日消息,以太坊分叉項目EthereumPoW(ETHW)在推特上發布致以太坊社區的公開信,表示拒絕將合約凍結代碼合并到主代碼庫中的提議,并堅稱不會以任何方式限制ETHW上的合約池。

ETHW還表示,ETHW Core就以下內容達成了共識。1.100%尊重現行的ETHW賬本,不會引入任何監管或中心化技術。無論是善意保護用戶的提案,或應監管機構要求的技術妥協。2.100%堅持去中心化治理,不會引入任何黑名單或白名單或其他技術限制資產轉移。3.100%尊重任何個人、DAO和機構錢包,這包括普通錢包、鏈上多重簽名錢包,甚至黑客的錢包。[2022/9/8 13:15:55]

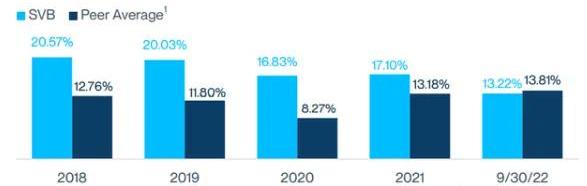

回顧2021年股票圖表,硅谷銀行跟許多其他科技和加密初創公司一樣遭受了拋售。在2022年,該銀行服務了市場上一半的風險投資機構和初創公司。在疫情之前,公司曾是一家超級巨星,在其他銀行機構無法為風投與初創公司提供資金服務時,其股票價格乘著估值的飛速膨脹,也達到了很高的高度。?投資SVB股票始終比其他銀行獲得的回報率更高。

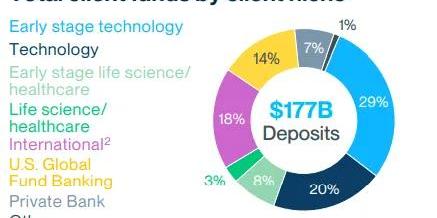

不過,成功是有代價的,因為SVB擁有了數十億美元的超額存款,規模從20-21年幾乎翻了一番。該銀行將這些資金的大部分用于購買了長期債券。

通常來說這對銀行沒太大的問題。他們的貸款和存款是多元化的,即使一個部門陷入了困境,其他部門也會彌補相應的損失。但SVB服務的是相同的客戶群體,這些公司通常會經歷大規模的繁榮/蕭條周期。如果你所有的客戶都遇到同樣的問題需要提取資金,此時銀行會面臨相當大的壓力。最終SVB為此付出了代價。一家有50年歷史的銀行和美國第20大的銀行在48小時內被市場摧毀。

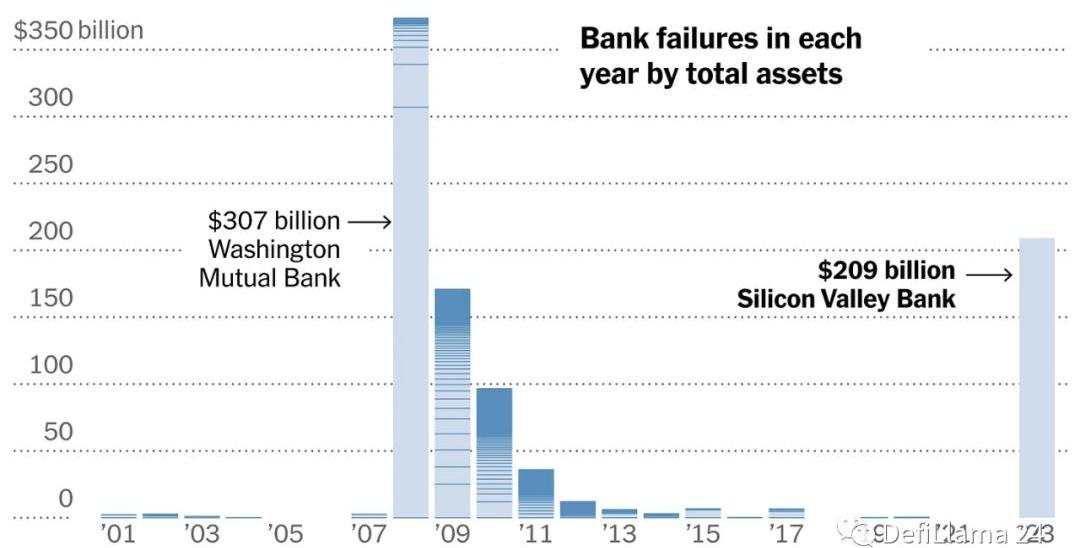

自2001年以來美國所有銀行倒閉的規模圖表

上圖顯示了自2001年以來倒閉的所有銀行的總價值。該圖表令人震驚的是硅谷銀行倒閉的規模之大。它的規模與08年的WaMu相當。但與當時不同的是,SVB的崩潰并不是對美國房地產市場進行高杠桿押注的結果。相反,這是一場由美聯儲引發的國債危機。

銀行關閉后,誰在銀行資產負債表上儲存現金的名字就開始浮出水面。Circle的投資者表示,該公司最近披露,硅谷銀行是其存放現金的6家存款機構之一。?其CEO此前曾說明,Circle持有紐約梅隆銀行的大部分現金儲備,因此市場分析師對Circle在SVB的體量有多大發表了疑問。穩定幣發行人花了超過24小時才披露其在SVB持有33億美元的未投保存款。

市場立即拋售USDC,在恐慌蔓延時,Coinbase和Circle很快宣布暫停贖回。因為是周末,銀行關門了,他們手頭沒有足夠的現金來處理價值數十億美元的贖回。USDC在一些交易所跌至0.88美元的最低點,截至文章發布時已回升至0.96美元。

大多數報道銀行倒閉的分析師表示,估計可以收回70-80%的存款。Circle很可能會損失10億美元的儲備金。如果他們提供的準備金保持在上周的430億美元,那么損失將是很小的,因為該公司的國債收益為4%。

但真正的威脅是,投資者現在受到了驚嚇,爭先恐后的逃離USDC尋求其他更安全的資產。Circle不會像Silvergate和SVB一樣在出售其持有的短期國債時虧損太多。假設這33億美元在一段時間內拿不回來,假設儲備下降到200億美元,它占其投資組合的16.5%。100億美元時,它將是33%。

周一銀行營業后,Circle和Coinbase可以處理提款,在最好的情況下,銀行找到買家,未投保的存款人獲得95%以上的資本返還,國會最終決定通過穩定幣立法,以防止這種情況再次發生。

之前已經廣泛討論了各種穩定幣的問題。USDC不是銀行貨幣,它的缺點在這周得到了充分的展現。聯邦政府推遲了Circle成為銀行的申請,因為它可以直接從美聯儲獲得信貸。現在,它被迫將其資產存放在幾家不同的銀行。對于支持科技行業的其他銀行來說,傳染風險仍然很高,希望Circle存款的其他銀行都不會倒閉。

立法者和監管機構未能為Circle提供確保其存款安全的合法途徑是一個污點,將在未來幾年產生重大后果。我預計政策辯論會在事后發生轉變,因為民主黨呼吁全面關閉美國的穩定幣發行商,而共和黨則無法通過有利于該行業發展立法,直到可能在下一個選舉周期獲勝。

老實說,近期發生的事情,讓我們所有人都想起了比特幣最初存在的原因。加密貨幣一直認為自己是抵御銀行風險的盾牌。回答了對于圍繞比特幣長期生存能力的所有疑問,它完全不依賴于運作良好的銀行和基于美元的貨幣體系。

一家銀行的倒閉不會威脅到比特幣,但它在以太坊社區中引發了深刻的思想討論,即在DeFi和整個生態系統中應該賦予法幣支持的穩定幣什么樣的權力。在目前的環境下,Circle和其他穩定幣發行人將始終容易受到托管銀行擠兌的風險。只要其資產不是可以使用美聯儲的銀行貨幣,以太坊和DeFi就會繼續存在這些問題。

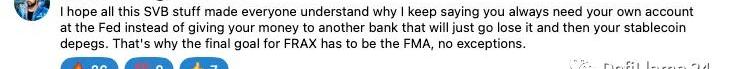

Frax創始人SamKazemian早就預見到這一天的到來。自Luna崩盤以來,他一再表示,發行穩定幣的唯一“安全”方式是通過可以訪問美聯儲主賬戶的銀行。

我們都需要就行業里如何發行和監管穩定幣進行長期而艱苦的討論。讓私營公司合法地在灰色地帶運行,只會導致信心缺失和潛在的銀行擠兌。現在是我們就穩定幣問題進行全國對話的時候了,它們是如何發行的,誰可以保管它們,抵押品如何投資。我希望這能為行業的每個人敲響警鐘。是時候做出更好的改變了。

此文來自于斯坦福區塊鏈評論,深潮TechFlow為斯坦福區塊鏈評論合作伙伴,獨家獲授權編譯轉載.

1900/1/1 0:00:00摘要:據德國新聞媒體Heise報道,微軟德國公司首席技術官AndreasBraun在一場活動中宣布GPT-4將在下周發布,擁有多模態模型將提供完全不同的可能性.

1900/1/1 0:00:00如果沒有交易所,你會如何購買加密貨幣?如果你希望加密貨幣現金交易不受追蹤,你會選擇什么方式?前者,你的選擇一定是OTC。如果結合后者,你一定會想到線下現金交易的OTC.

1900/1/1 0:00:00對于加密原住民來說,錢包安全一直是令人頭疼的問題,丟失私鑰、助記詞,丟失資產,無法授權等都會導致用戶失去對自己資產的所有權;而對于加密新人來說,很難同時弄清這些不同的概念.

1900/1/1 0:00:00今天,Filecoin社區很高興宣布,Filecoin虛擬機成功啟動。從epoch2,683,348開始,Filecoin區塊鏈已經可以通過FVM支持智能合約和用戶可編程性.

1900/1/1 0:00:003月1日,幣安宣布發布AI驅動的NFT生成器測試版“Bicasso”,用戶可通過上傳提圖片并輸入關鍵詞進行AI運算后生成NFT.

1900/1/1 0:00:00