BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD-0.17%

ADA/HKD-0.17% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD-0.29%

XRP/HKD-0.29%Defi借貸的業務很像銀行,用戶存入資金構成defi平臺的負債,defi平臺的剩余資金+放出去的貸款構成資產,資產=負債,如果有金庫,那么金庫也會并入負債表,使得資產>負債。

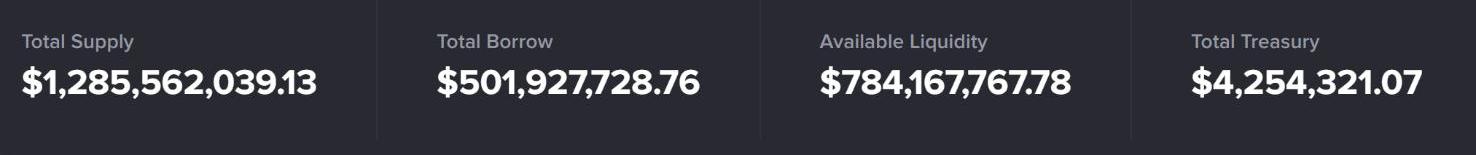

Venus前端數據

首先我們來看一下Venus資產負債表的構成。按照Venus前端信息,用戶一共存入了價值$12.85億的資產,借出約$5億元,剩余流動性$7.84億,金庫還有$425萬,一切看起來很正常。

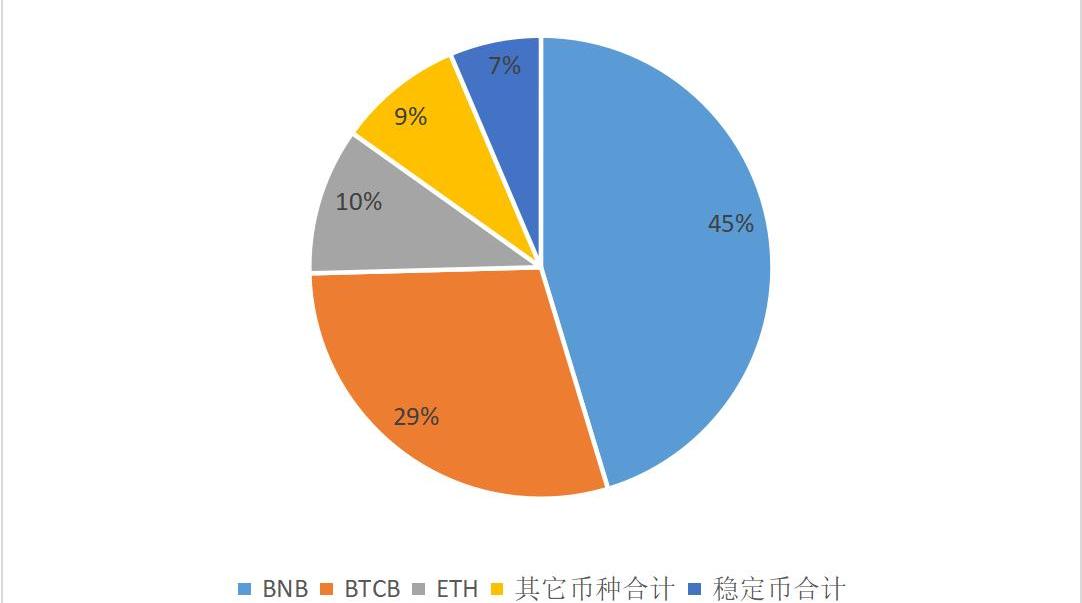

Venus存貸資產構成

雖然高使用率本身不是問題,但它應該引起我們的警覺,因為這代表著Venus上有著超強的穩定幣借貸需求,我們需要搞清楚這些借貸需求是哪里來的。從利率上看也是如此,AAVE和Compound的USDC借款利率分別為3.41%和3.47%,而Venus的三種穩定幣均超過5%,USDT達7%。

Threshold Network與Immunefi合作推出高達50萬美元的漏洞賞金計劃:金色財經報道,隱私協議Threshold Network與漏洞賞金平臺Immunefi合作推出一項新的漏洞賞金計劃,以提高Threshold Network的安全性。該計劃提供高達50萬美元的獎勵,激勵“白帽”黑客識別和報告網絡協議和智能合約中的潛在漏洞。[2023/4/29 14:33:51]

Venus穩定幣數據

這么高的借款使用率會帶來一個問題:Venus上的穩定幣流動性占比過低,很容易造成擠兌。當然這并不是一個大問題,因為使用率的上升會推高利率,形成動態平衡。

Venus剩余流動性構成

相對的,BTC、ETH、BNB合計占到了84%。這一比例對任何一個借貸平臺而言都是一個正常的數值,但Venus除外,因為這很容易讓人聯想到Venus的兩次安全事件。

2.BNB增發事件帶來的連鎖債務問題

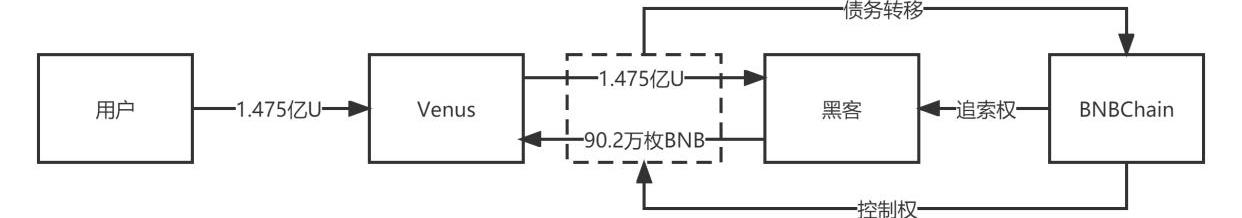

第一件事情是BNBChain被攻擊導致增發,其中90.2萬枚BNB被質押在Venus上,并且借出了5000萬USDT、6250萬BUSD和3500萬USDC。毫不意外的是,BNBChain采取了我們最熟悉的解決方案——什么也不做。

格斗運動員Jon Jones成為NFT系列Kanpai Pandas品牌大使:金色財經報道,曾排名世界第一的美國綜合格斗(MMA)運動員Jon Jones成為NFT系列Kanpai Pandas的品牌大使,還將成為Kanpai Pandas新街頭服飾系列的代言人并進行推廣。(TheBlock)[2023/2/7 11:51:19]

此后通過了一個提案,這90.2萬枚BNB只能由BNBChain來清算。公平地來說,應該為此事負責的應該是BNBChain,那么這里形成了一個如下圖所示的多重債務關系。Venus欠用戶1.475億。考慮到黑客只轉移走了9000萬美元,準確地說這筆債務應該是9000萬或1.475億。

BNB增發后的連環債務問題

而Venus的1.475億營收賬款對應90.2萬枚BNB的抵押物。BNBChain獲得了90.2萬枚BNB的所有權,相對于地,BNBChain也應該承擔9000萬的責任,因為BNBChain和黑客才是責任方,用戶和Venus是無辜的。而BNB的持有人也不應該為此承擔BNB增發的惡果。

這里有一個分歧點是能否將90.2萬枚BNB賣出并償還1.475億美元債務。我的答案是NO,因為這屬于增發出來的BNB,要么黑客主動或被動還錢,要么BNBChain應該償還債務并銷毀90.2萬枚BNB。

分析師PlanB:新技術將使舊技術變得無關緊要:金色財經報道,分析師PlanB在社交媒體上針對歐洲央行關于BTC的評論稱,比特幣對(中央)銀行的影響就像電子郵件對郵局的影響、互聯網瀏覽器對報紙的影響、mp3/mp4 對音樂和電影行業的影響。新技術將使舊技術變得無關緊要。BTC=不需要(中央)銀行進行貨幣供應管理、創建賬戶、交易。

金色財經此前報道,歐洲央行表示,比特幣既不適合作為支付系統,也不適合作為一種投資形式,因此在監管方面,它應該被視為不適合,因此不應該被合法化。[2022/12/1 21:15:27]

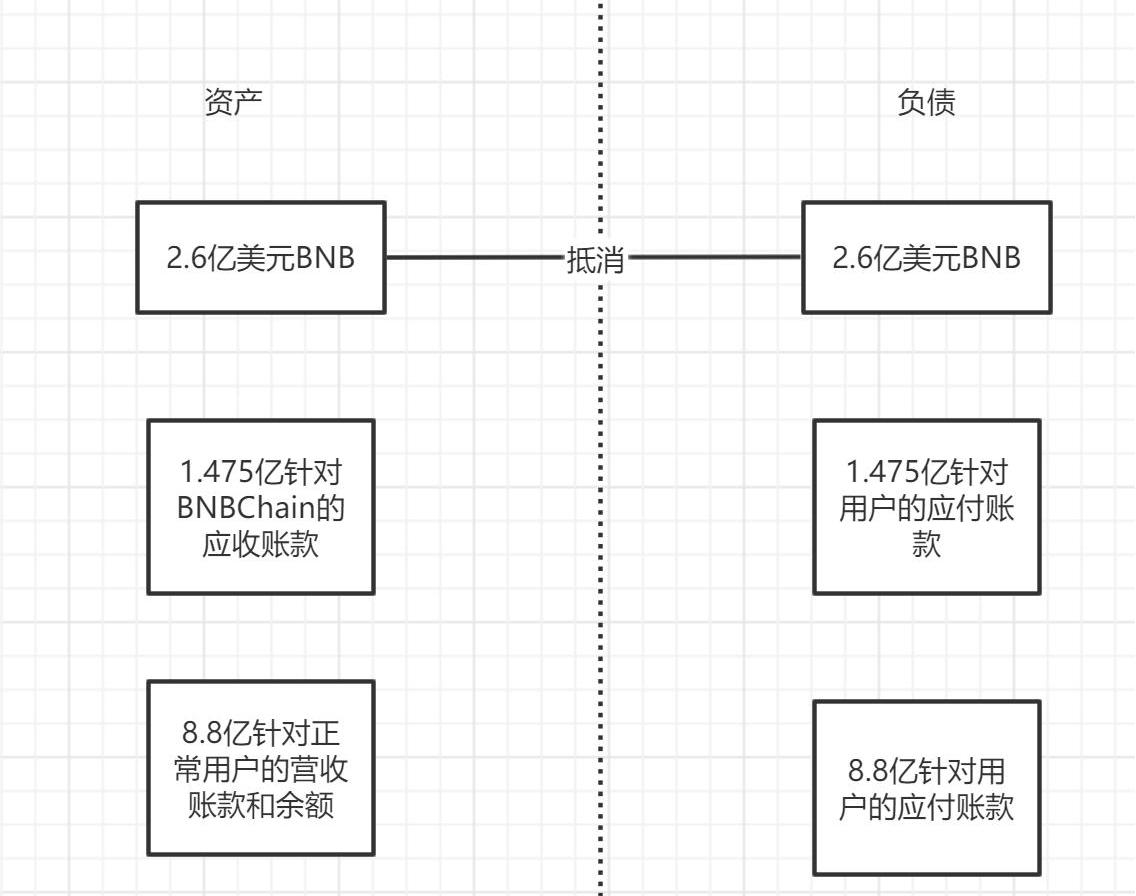

基于此,我們可以將這筆復雜債務從Venus的資產負債表中剝離。價值2.6億的BNB同時從資產負債表中減去。并且應收賬款中有1.475億美元應當歸屬于BNBChain。這筆借款應當被視為無抵押借貸,因為它的抵押物理應被銷毀。

Venus資產負債表構成

3.CANN和XVS價格攻擊的后果真的解決了嗎?

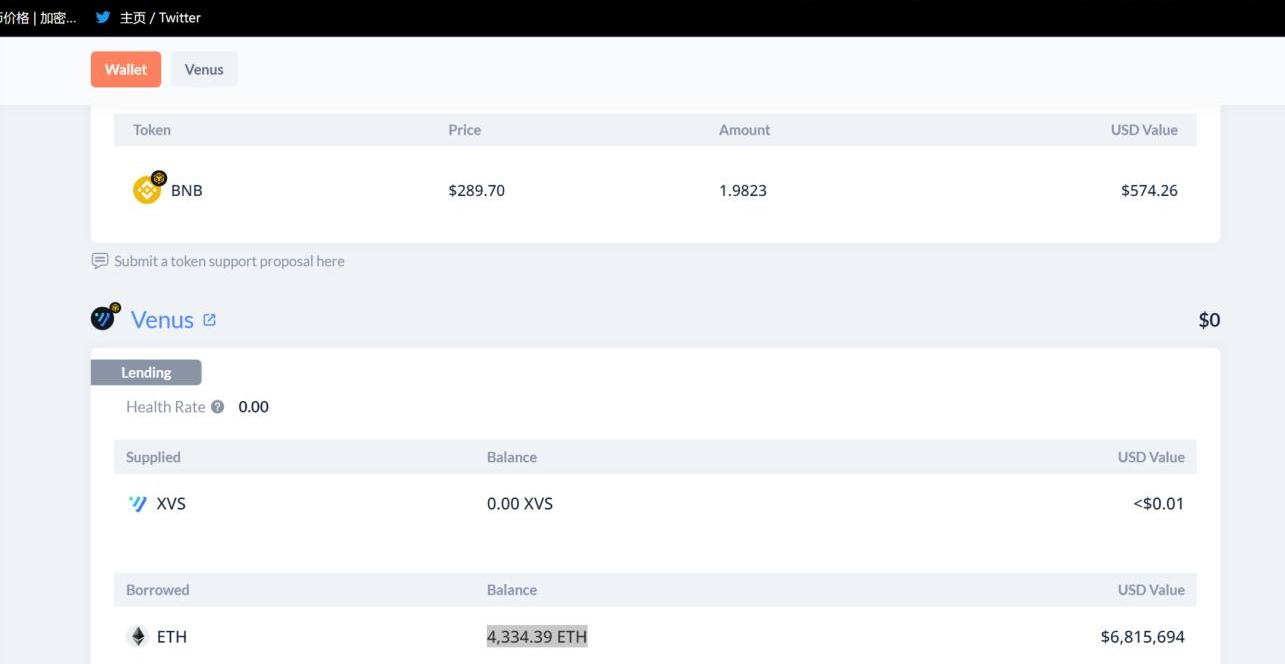

第二件事情是2021年5月,有大戶注入大量XVS價格充當抵押品后拉高XVS價格并借出了幾千個BTC和幾萬個ETH,隨后該賬戶被清算,系統留下近億美元的負債。

前Twitter財務總監David Bicknell加入Immutable擔任首席財務官:8月25日消息,曾任職Twitter、Facebook財務總監以及AirWallex高級財務副總裁的David Bicknell加入Immutable擔任首席財務官,將負責Immutable資產管理、平衡風險以及未來收購等工作。[2022/8/25 12:48:21]

在此之后,項目在給出了一個VIP-29的“解決方案”以后再也沒有任何聲音,那么在這里我們**得到了另一個關鍵問題:XVS攻擊產生的壞賬被解決了么?然而,**通過查找公告、新聞,我們無法找到任何信息。

那么我們只能嘗試從鏈上數據入手。在BSCscan上我們可以找到一個叫vBTC的合約,可以看出,用戶存款的過程就是將BTC轉入vBTC合約,合約再返回一個vBTC的憑證。VenusvBTC合約的BTC余額代表著借貸池的余額,vBTC則代表Venus欠用戶多少個BTC。

用戶存款的鏈上交互信息

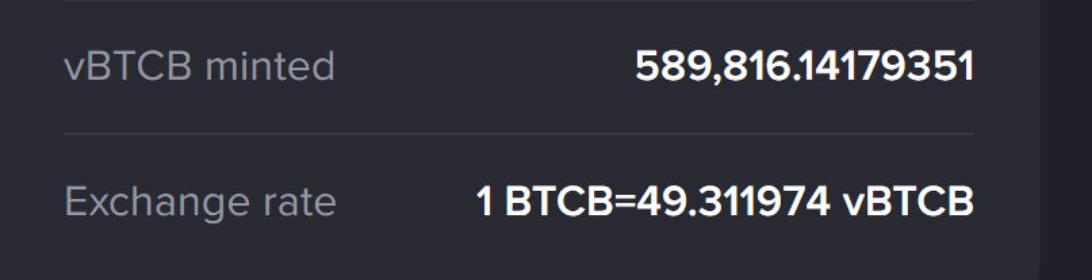

ETH也是采用了類似的方法。另外,我們可以在官網上找到vBTC的鑄造量和匯率。按照這些數據計算,用戶一共在Venus上存了11960個BTC和73210個ETH,這與Venus前端數據完全一致。進一步計算出來的ETH/BTC余額也與Venus一致。

俄羅斯與加密貨幣相關的刑事案件增加 40%:金色財經報道,一項新的研究表明,俄羅斯的法院正在審理越來越多的有關加密資產的案件。其中大約三分之二是根據該國刑法的規定啟動的,但民事案件也占很大比例。2021 年俄羅斯涉及加密貨幣的刑事案件接近 1,000 起去年,與加密貨幣、數字資產交換和鑄幣相關的訴訟在俄羅斯大幅增加,總數達到 1,531 起。與此同時,研究人員透露,與加密貨幣所有權相關的破產案件數量在 2021 年翻了一番。在這些訴訟中,俄羅斯司法機構將加密資產視為財產,雙方必須提供證明他們擁有加密貨幣的文件。(news.bitcoin)[2022/6/13 4:21:20]

VBTCB的發行量與匯率

那么現在的關鍵問題就是現存的債務人是否還包含黑客,如果包含,那價值超過1億美元的BTC和ETH將成為壞賬。盡管我們從BSCscan上只能查詢到存款分布而差不多貸款分布,但一個在DefiSummer以后幾乎被大家遺忘的數據平臺——Debank可以查詢到賬戶的貸款情況。

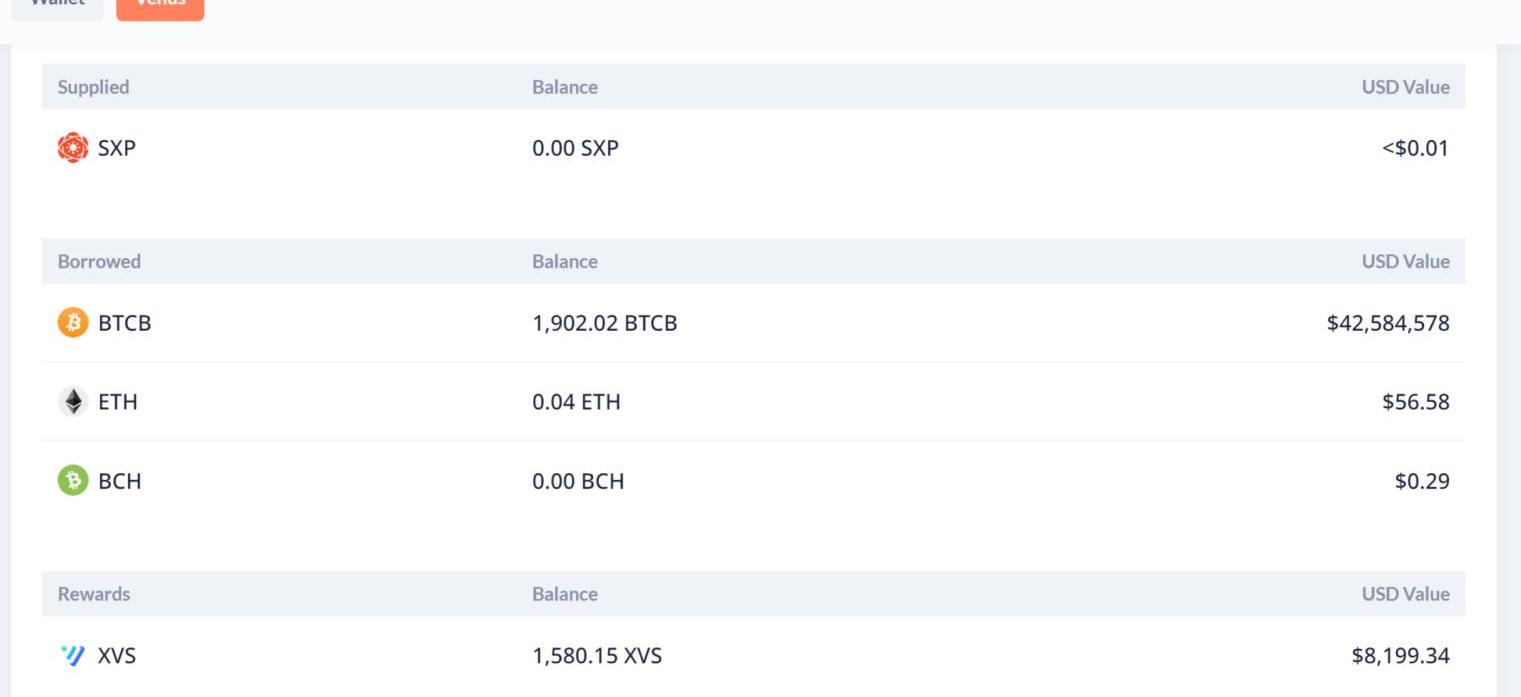

繼續追蹤攻擊者地址0xef044206db68e40520bfa82d45419d498b4bc7bf可以發現,該地址在安全事件以來,在持續清算XVS并且償還債務。該過程大概在6個月前停止,賬面目前剩余價值16萬美元的XVS,另外仍有價值4258萬美元的負債,而ETH的壞賬已經償還完成。

賬戶1:XVS攻擊者壞賬情況

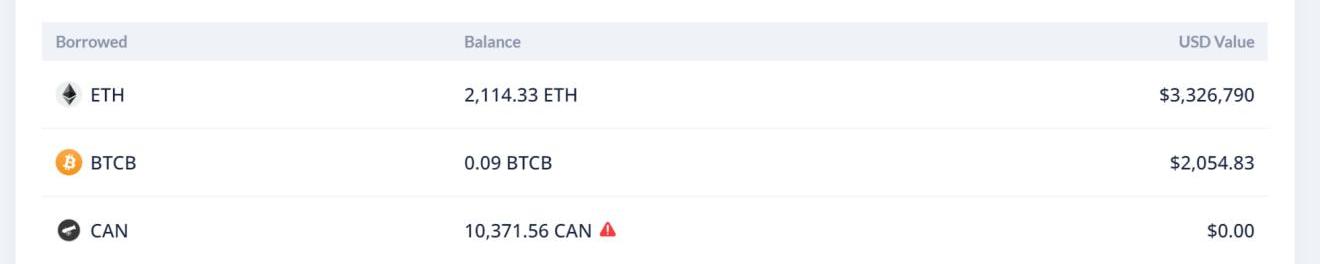

除此以外,在XVS之前的Venus曾被相同的首發操縱CAN價格攻擊,據官方稱該時間以供給者償還資金結束。但鏈上數據顯示,0x33df7a7f6d44307e1e5f3b15975b47515e5524c0地址仍有約332萬美元的負債。

賬戶2:CAN攻擊者壞賬情況

此外,另外一個關聯地址0x7589dd3355dae848fdbf75044a3495351655cb1a也有約681萬美元的壞賬。另外,一個匿名賬戶此前就已經在Medium曝光了這三個地址互為關聯地址,并且與Venus原官方團隊有著千絲萬縷的聯系。

賬戶3:關聯地址壞賬情況

那么對于前面的關鍵問題我們終于得到了一個答案——兩次價格攻擊后Venus陸續解決了一部分問題,但沒有完全解決,已知的三個地址總計產生了1902個BTC和6448個ETH的壞賬。合計約5200萬美元。

4.重構Venus資產負債表

基于上述內容,Venus的資產負債表會變得更加復雜,調整后如下。可以看出,5200萬美元的壞賬和1.475美元的連環債務嚴重影響了Venus資產負債表的健康程度.

5.誰應該為此事負責?

需要明確的是,以上內容論證了BNB增發的連環債務和XVS/CAN價格攻擊帶來的壞賬問題,但受制于筆者自身水平和掌握的信息有限,以及第三方數據可能存在偏差,以上分析都有可能是錯的,歡迎各方指正。

在責任劃分上是很明確的,BNB的問題責任人是BNBChain,ETH和BTC的問題責任在Venus,非常希望Venus團隊能夠對以下兩個關鍵問題做出回答,因為這是我和每一個用戶關心的內容:

1.連環債務問題是否存在?除了擱置以外還有什么解決方案?

2.以上列出的三個地址是否存在壞賬?如果存在壞賬,Venus希望如何解決這一問題?

此外,Binance或者BNBChain也存在非常大的問題。一方面,盡管Binance不斷否認與Venus的關系,也在不斷強調BNBChain和Binance的區別,但如果Venus自己的問題不解決,那些無法提取ETH和BTC的用戶仍然可以選擇借出BNB,而那些BNB本來不應該存在,最終BNB的持有者會為此買單,因此BNBChain必須要為1.475億美元和90.2萬枚BNB的問題負責。

另一方面,在Venus出現如此多問題的時候,Binance仍然選擇繼續支持Venus,甚至為Venus開通了小程序和站內Defi挖礦的通道。對于用戶來說,這顯然是一種背書。而且與此同時,Binance站內用戶投入的資金成為了Venus的TVL,只要有足夠的TVL在,Venus的問題就不會被暴露,Binance成為了Venus的幫兇,甚至犧牲了用戶的利益。如果我們懷揣善意去思考,這可能是一次失職事件,Binance沒有盡到審核義務,但內部串通作惡的可能性同樣存在。在此也呼吁BNBChain/Binance:

1.正面面對BNB仍存在90.2萬枚增發的事實,拿出真正的解決方案而不是擱置問題?

2.在小程序和站內defi挖礦下線Venus功能,并確保用戶的資產不受到任何損失。

最后的最后,建議所有用戶在Venus和Binance正面回應以前停止使用Venus,取出所有資金,雖然Venus問題沒有FTX那么大,資產缺口的規模也相對可控,考慮到Binance的因素后最壞情況也大概率能夠剛性兌付,但中國有句古話,叫做:“我媽不讓我和傻子玩”。

Tags:VenusENUVENBNBbitvenus交易所怎么樣bitvenus保證金Venezuela4Utogetherbnb黃油場景

意外還是驚喜? 最近出現了一種在比特幣區塊鏈上鑄造非同質代幣的新方法,它可以將NFT的實質內容完全放到比特幣區塊鏈上。只有這套標準的創造者CaseyRodarmor不樂意管這些東西叫NFT.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月3日 一、?今日要聞 美參議員要求Binance及Binance.US提供資產負債表等更多運營信息據TheBlock報道.

1900/1/1 0:00:00TLDR 6MV公司已經開發了一些代理模型,用于幫助研究代幣和為投資組合公司提供關于代幣生成、啟動和機制設計的建議.

1900/1/1 0:00:00摘要 MakerDAO作為去中心化治理、開發、運營最成功的老牌加密項目之一,目前進入‘終局計劃’階段,通過建立若干SubDAO將基于Maker系統的新功能和產品剝離出來,自建自治、自負盈虧.

1900/1/1 0:00:00距離2月14日情人節Blur第一次代幣空投已經過去半個多月,但加密市場對于Blur的熱情似乎不減反增。在這個充滿變數的行業,尤其是熊市期間,很難見到一個項目這么“抗打”.

1900/1/1 0:00:00這一期的節目中,DeFiDave采訪了Frax創始人SamKazemian,談論了Frax的貨幣溢價、隱形產品、鏈上治理等話題。下面是記錄的一些筆記,讓我們一起了解更多信息.

1900/1/1 0:00:00