BTC/HKD-1.5%

BTC/HKD-1.5% ETH/HKD-1.91%

ETH/HKD-1.91% LTC/HKD+0.53%

LTC/HKD+0.53% ADA/HKD-2.01%

ADA/HKD-2.01% SOL/HKD-2.65%

SOL/HKD-2.65% XRP/HKD-2.43%

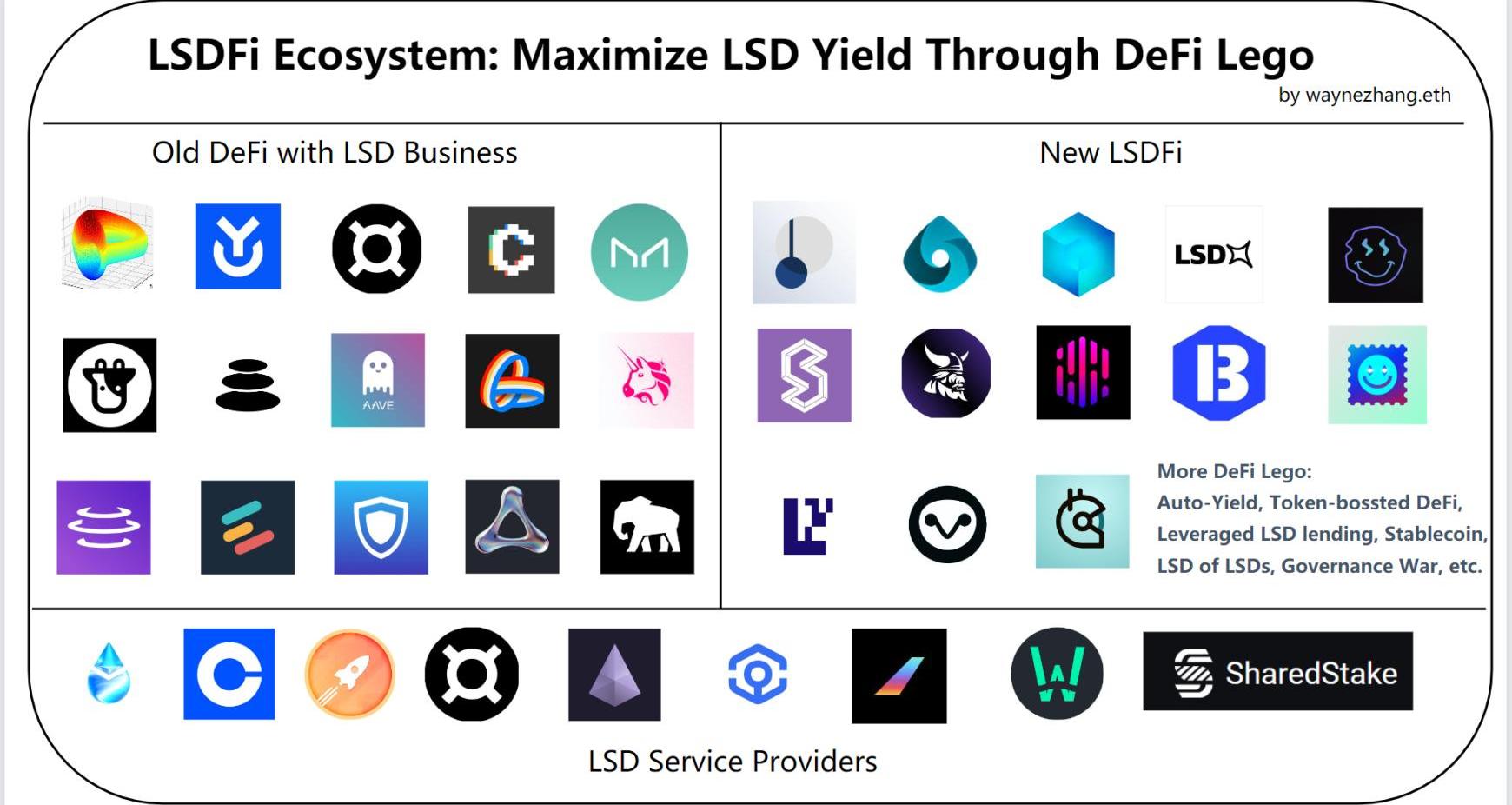

XRP/HKD-2.43%LSDFi是基于LSD的?DeFi?產品,通過LSD,質押者可以將質押的?ETH?轉化為一種可以交易的資產,從而解鎖流動性,且LSD也降低了用戶質押ETH的門檻,任意數量即可質押,并能在質押后獲得LSD,同時可利用LSD帶來多份收益。

LSDFi背后是DeFi樂高,而DeFi組合性的背后是收益樂高,新入場者將通過賄賂/獲取第三方代幣或者利用自有代幣進行激勵,然后激勵用戶質押ETH/LSD到自己的平臺,從而吸取市場份額以及LSD掌控權。部分LSDFi項目利用可變的激勵乘數或者動態收益率來激勵用戶質押在小的去中心化質押平臺來獲取LSD,從而達到驗證者更加去中心化的目的。

以下是LSDFi的五種形式:

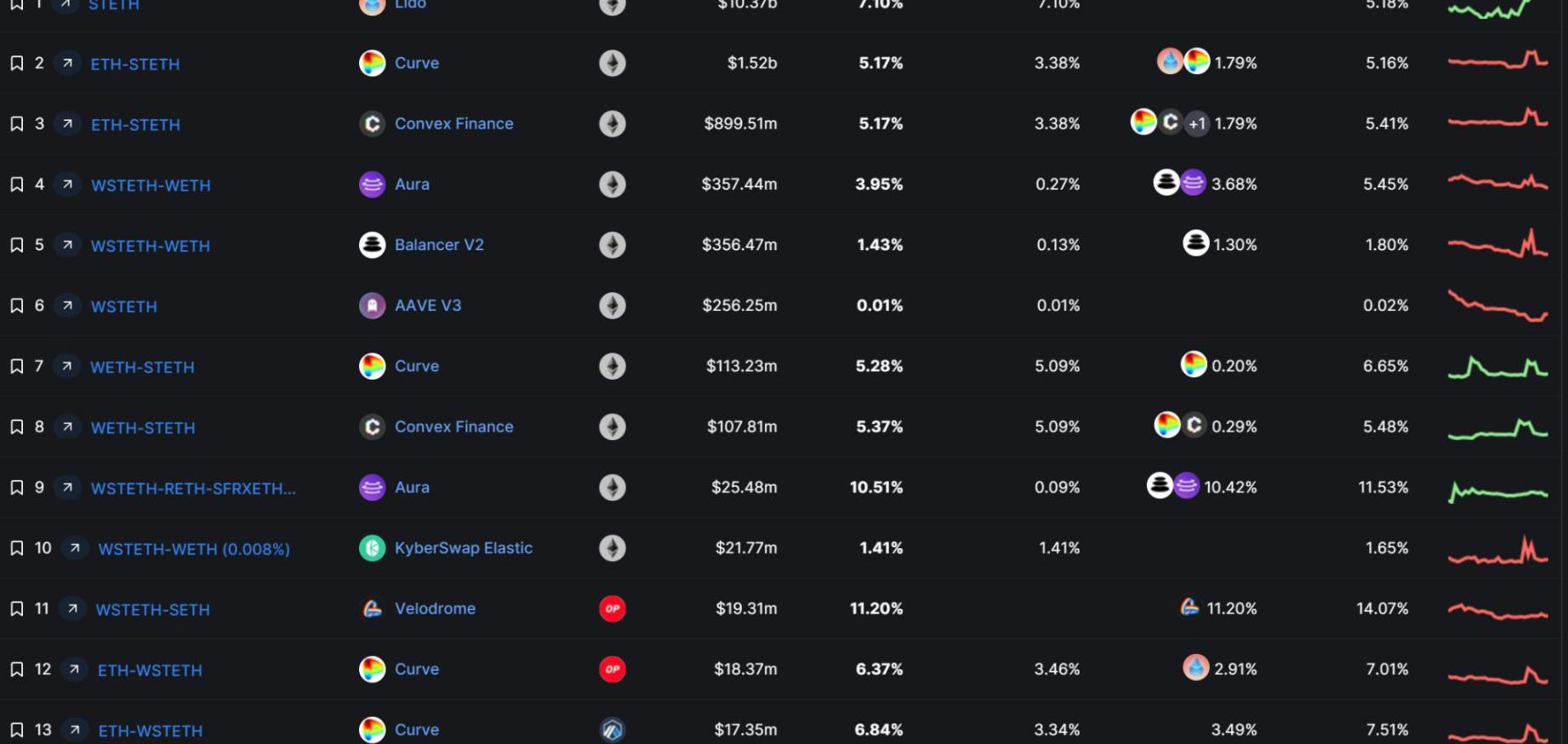

1.LP

上海升級之前,LSD不能直接兌換成ETH,所以很多DeFi建立相應LSD-ETH流動性池,以stETH來看,基礎收益沒有超過5%的,基本方法都是用Token補貼提高APY,此刻質押者除了獲得質押ETH獲得的網絡獎勵,還可以獲得LP費用獎勵。個人認為由于LSD基數增加,上海升級結束后LP規模可能不減反增。

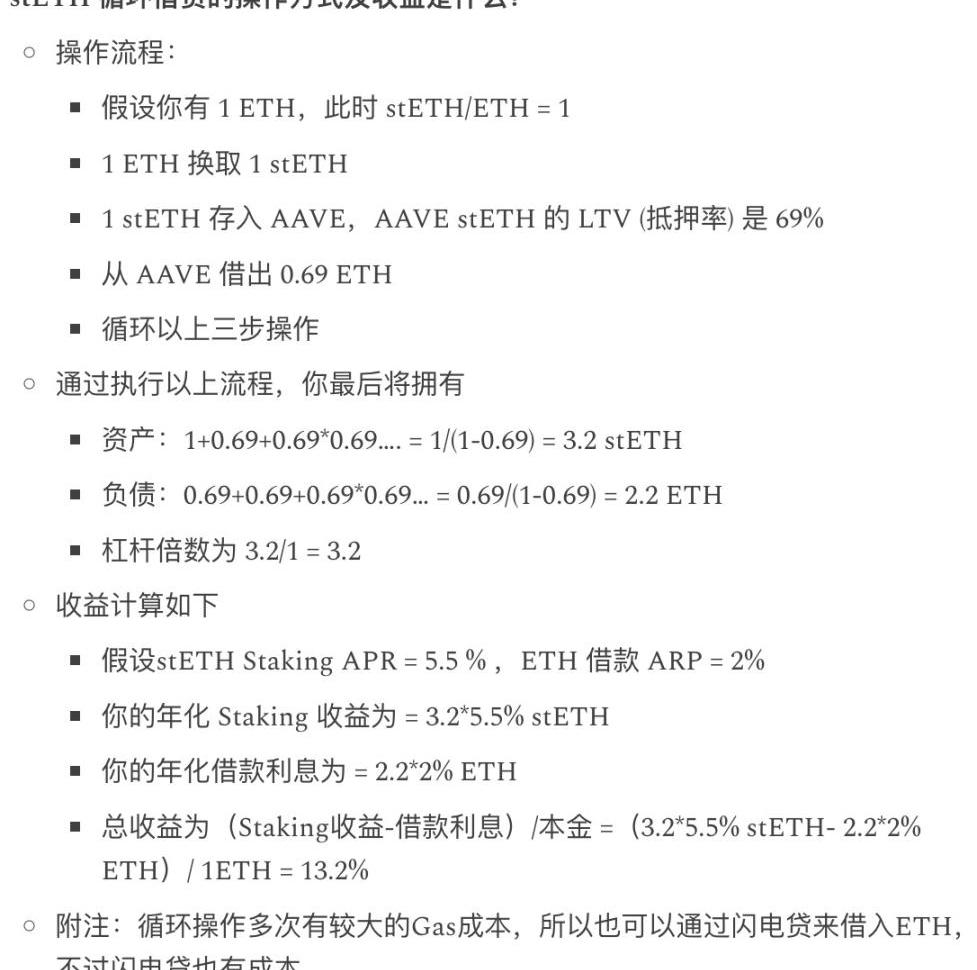

2.循環借貸

通過AAVE和LIDO的STETH對以太坊合并后的主網激活進行了數十億的杠桿對賭。

在LIDO質押ETH換取STETH;將STETH存入AAVE并借入ETH;循環上述操作;清算風險有點高,這個APR得看大家循環了幾次,理論上借貸協議都可以做,而且會有自動循環借貸產品出現。

LayerSwap:將于今晚8時進行升級,將增加從Starknet網絡轉出資金的功能:5月15日消息,跨鏈及跨層協議LayerSwap在其Discord發布公告表示,將于今晚8時開始升級,預計持續兩小時。此次系統升級將實現幾個重要功能,包括將資金從Starknet轉移到其他網絡的功能。[2023/5/15 15:02:52]

3.Yield

YearnFinance在?Curve?做了流動性池,可以將LSDAPY提高到5.89%?,可選擇直接質押stETH,目前池子價值1640萬美元,類似的老項目比較多,通過聚合多個平臺的收益+補貼來增加收益。

Yearn代表的老牌DeFi想要插手LSD行業也側面反映了LSD賽道的重要性。

4.EigenLayer

EigenLayer提供多種質押方式,包括類似于?Lido?的流動性質押以及超流動性質押,其中超流動性質押可以允許LP對的質押,具體而言:

LSD質押,已經質押在Lido或RocketPool的資產再次質押到EigenLayer上;LSDLP質押,比如Curve的stETH-ETHLPToken再次質押到EigenLayer上;5.激勵性LSDFi項目

通過杠桿,結構化策略,期權,債券衍生品等提高資本效率,或者利用極高的APY吸引儲蓄或者達到其他目的。

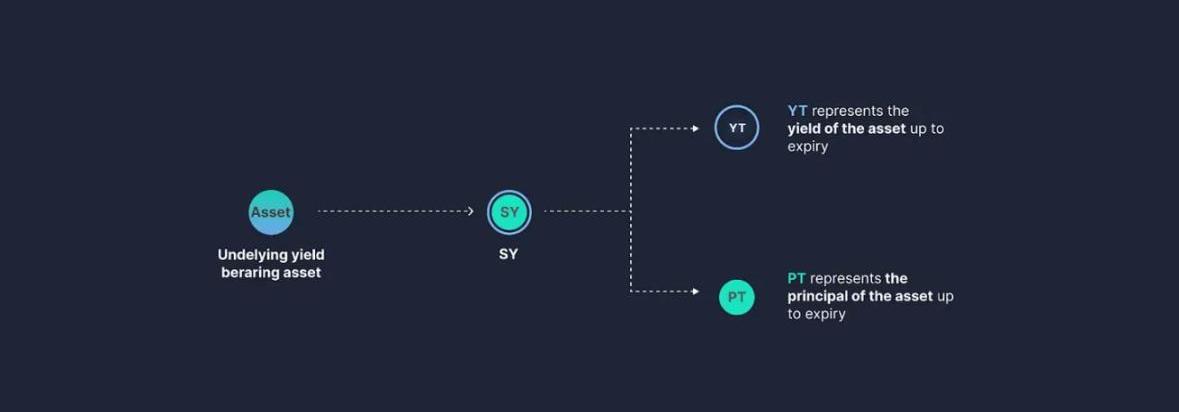

Pendle:一個DeFi收益協議,用戶可以在其中執行各種收益管理策略,做衍生品起家,提供ETH、APE、LOOKs等質押服務及流動性池。簡單來講現價1800美元的ETH,你可以1600美元買,差價10%就是你的收益,同時還有通過添加流動性獲取收益。

Aptos生態DeFi協議Thala公募融資金額已近220萬美元:4月5日消息,Aptos生態DeFi協議Thala已通過旗下Launchpad平臺Thala Launch公募融資近220萬美元,交易量突破400萬美元。

此前報道,Aptos生態DeFi協議Thala宣布治理Token THL于北京時間4月1日7:00至4月6日7:00之間通過LBP池發布。[2023/4/5 13:46:13]

其流動性池收益目前是在在Lido或Aura上建立池子,鎖定一定時間后會獲得經過Pendle補貼后的收益。目前收益比較可觀,折扣價格是在12.5%?,而放入Pool中的年化收益是在95.7%左右,但注意,高APY絕大部分是由PENDLE代幣形式補貼。

TVL:?3844萬美元;市值:?3280萬美元;FDV:?7854萬美元;

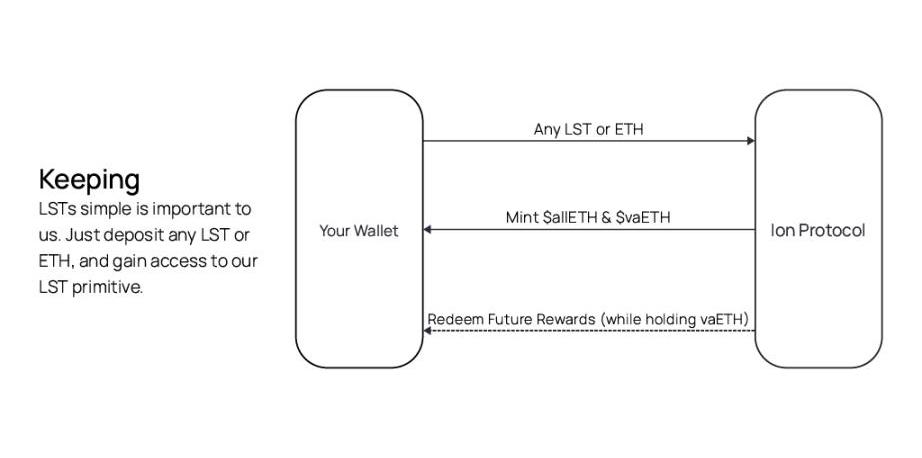

IonProtocol:項目未上線。原理是將LSD代幣和可抵押資產代幣化為allETH和vaETH。allETH是ERC-20代幣,?1ETH=1allETH。vaETH跟蹤allETH頭寸賺取的所有收益。

項目也將借用EigenLayer等進行LSD收益聚合,目前還沒有披露更多信息。處于早期項目,Twitter關注數:?266?,Discord:?38?。

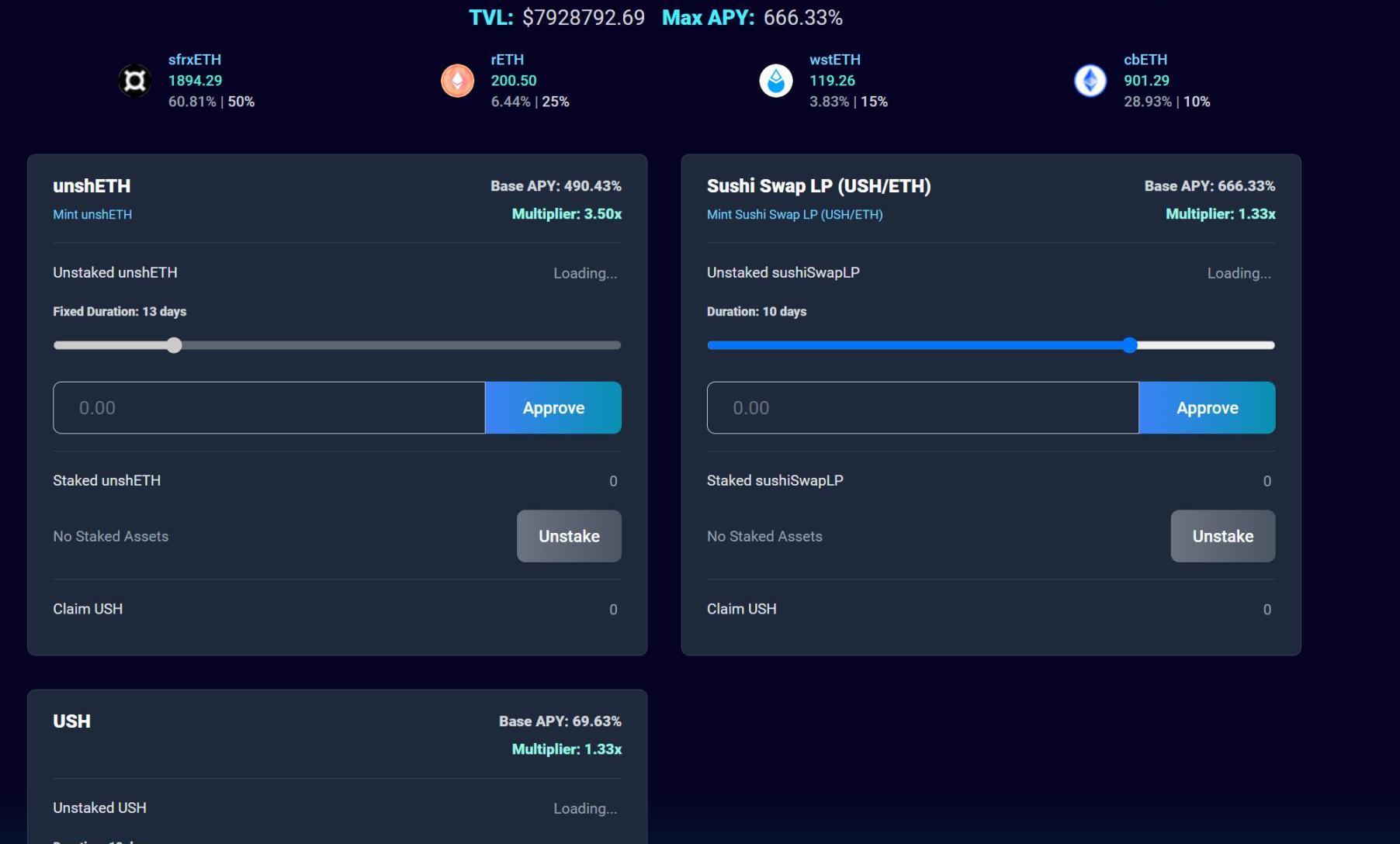

unshETH:通過激勵的動態分配提高驗證者去中心化程度的協議,簡單講就是給市場份額低的LSD更高的獎勵,給Lido、Coinbase?這種頭部LSD平臺的LSD質押后獎勵會少,這樣大家會因為高額獎勵選擇去小份額平臺質押ETH,從而達到促進中心化的目的。

比特幣全網未確認交易數量為12980筆:金色財經報道,據BTC.com數據顯示,目前比特幣全網未確認交易數量為12980筆,全網算力為263.12 EH/s,24小時交易速率為2.77交易/s,目前全網難度為34.24 T,預測下次難度上調4.60%至35.82 T,距離調整還剩6天12小時。[2022/12/13 21:40:07]

目前unshETH只支持sfrxETH、rETH、wstETH、cbETH,距離自己的去中化目標還很遠:

TVL:?800萬美元;FDV:?2000萬美元;直接質押需要一定的鎖定期限,需要將LSD/ETH質押到平臺兌換成為unshETH,質押unshETH會獲得約500%的收益,代幣還可進一步質押獲得約70%的收益,LPPool目前深度約58萬美元,組LP的手續費收入是60%?,如果質押在平臺,會獲得666%?+APY激勵。但我還沒找到代幣的更多效用,但我覺得如果他能采取veToken,將自己的獎勵乘數由USH?DAO?決定會更容易實現自己的目標。

LSDxFinance:LSDxFinance的目標是在LSD資產細分市場成為像Curve這樣具有高壁壘的?DEX,有效地占領LSD資產流動性的市場份額。它采用了類似于GMX的GLP架構,并建造了統一流動性池:ETHx,并計劃推出穩定幣?UM。

48小時鎖定量5.5萬枚ETH,?2天增加了8000關注,代幣上了Bitget、MEXC,今天公布由?ForesightVentures?投資,可以看出團隊的充足準備。

MarketCap:?221萬美元

Crypto.com:FTX敞口低于1000萬美元,資金存入后已購買其它代幣并轉回:11月14日消息,Crypto.com首席執行官Kris在推特上回應曾向FTX轉入約10億美元,稱“我們對FTX的敞口最小(低于1000萬美元),僅將其用作對沖客戶交易的交易場所,從未將資金用于FTX或任何第三方的收益”。

Kris還表示Crypto.com在FTX存入USDC是為了用它購買其他代幣,然后轉回Crypto.com的錢包,“出于完全相同的原因,Coinbase在FTX也有1500萬美元,因為一些與FTX相關的代幣(SRM、RAY等)只在FTX上具有良好的流動性”。[2022/11/14 13:00:49]

TVL:?1.34億美元

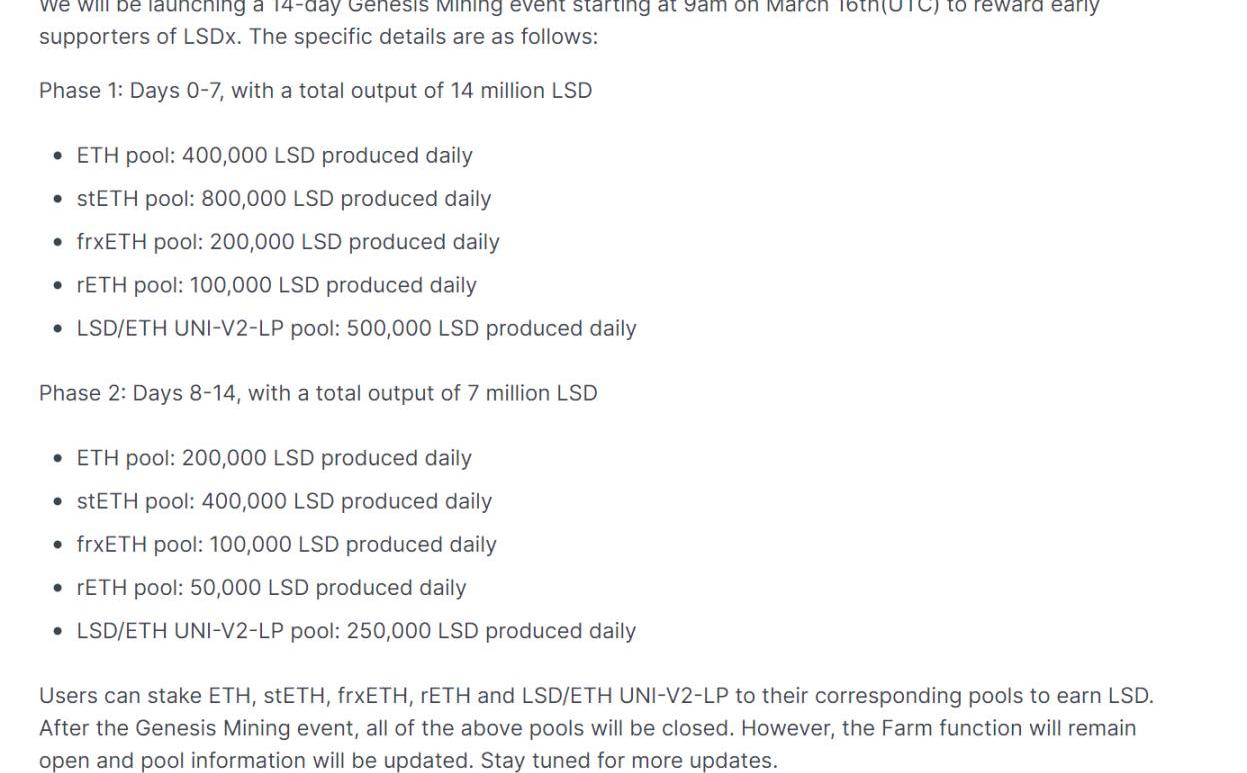

目前支持的LSD數量也比較少,且功能未全部開發完成,還有很大期待空間,請注意16日之后的14天將是創世挖礦階段,獎勵將于4天后第一次減半:

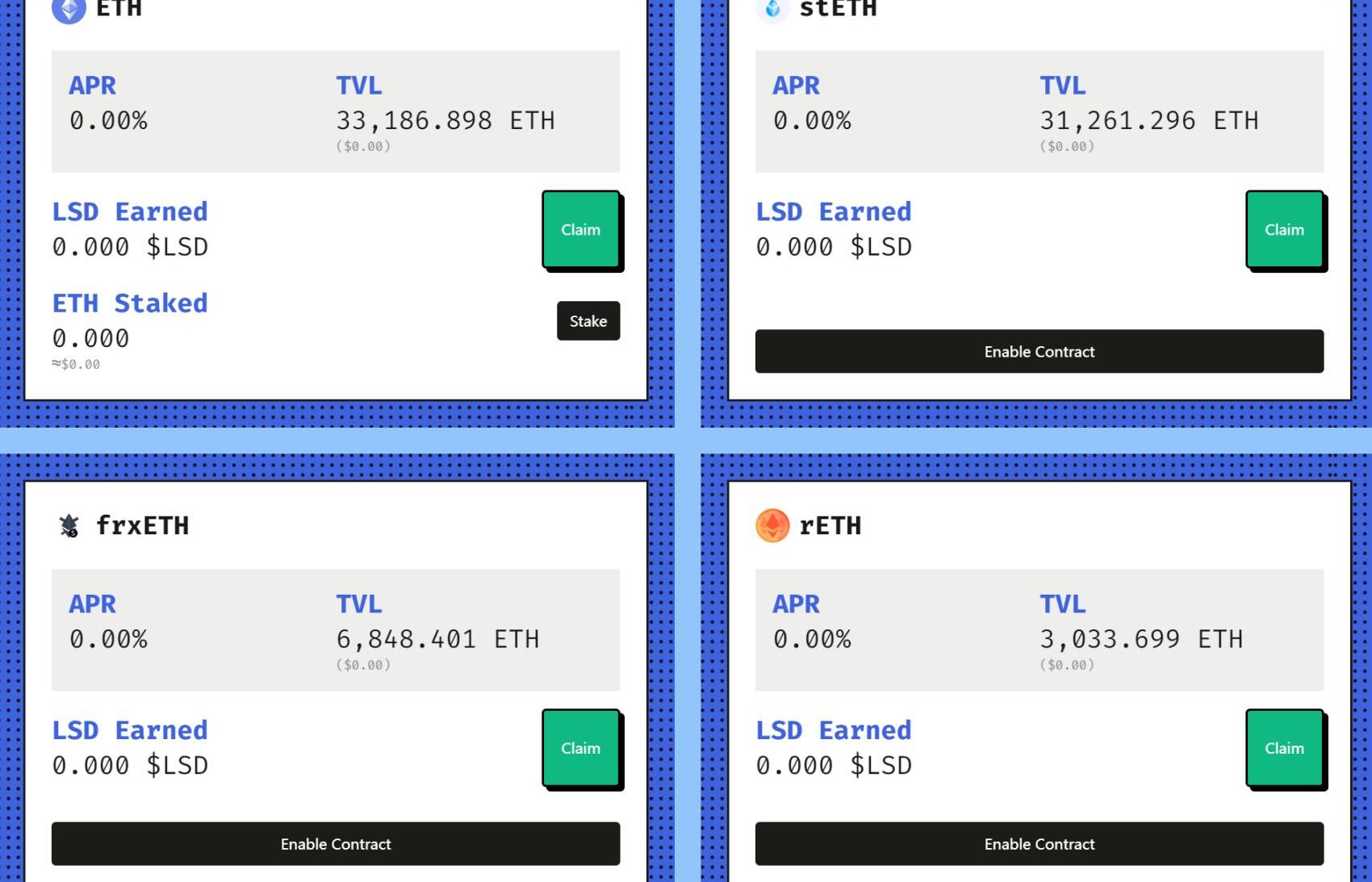

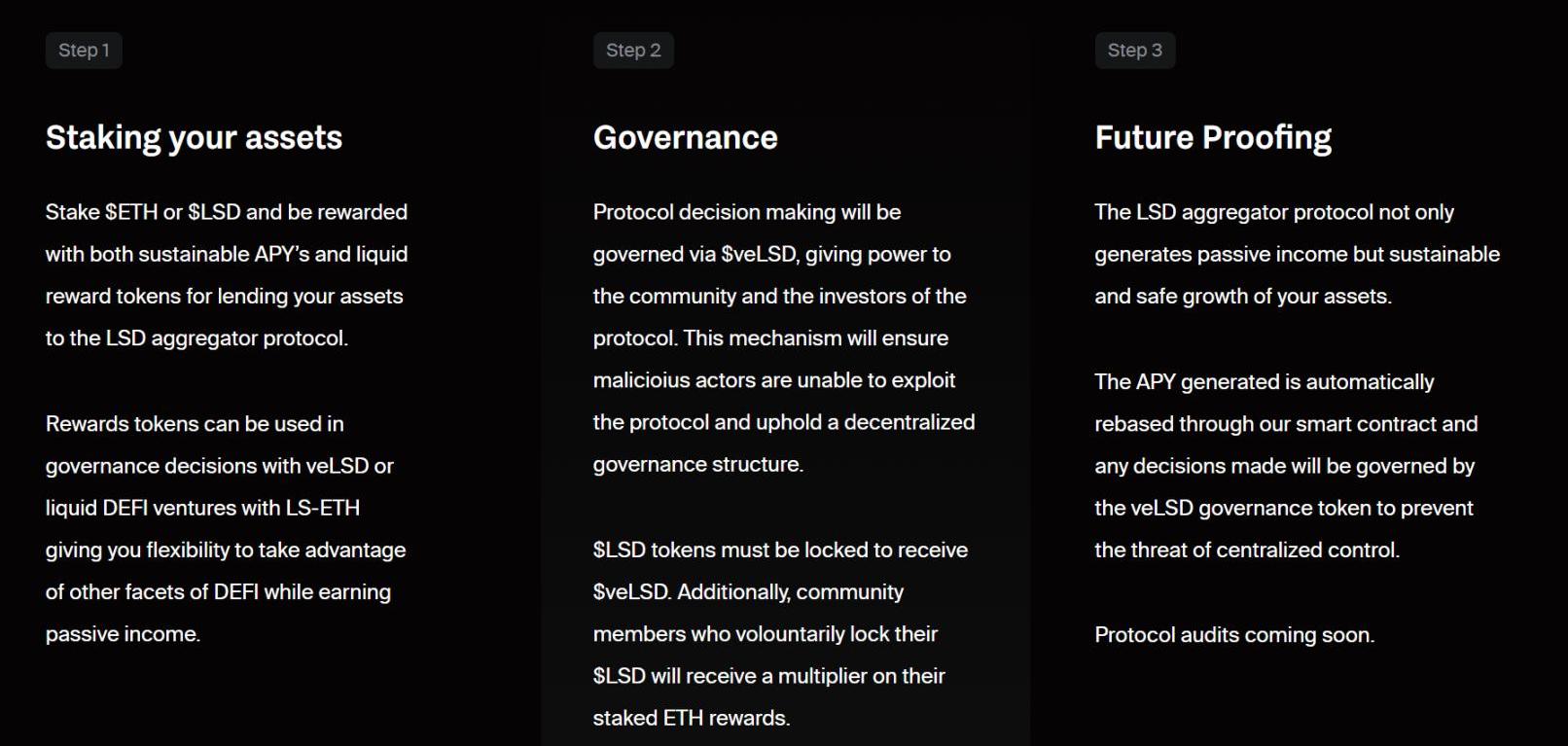

LiquidStakingDerivatives:一個通過對存入的資產進行代幣化和發行衍生代幣來解決流動性問題并最大化資產的杠桿作用的LSD聚合器。用戶質押ETH或LSD獲得代幣獎勵,獎勵代幣LSD可用于veLSD的治理決策或LS-ETH的流動性DEFI風險投資,自愿鎖定LSD的社區成員將獲得質押的ETH獎勵的乘數。

直接質押ETH得到LS-ETH可以獲得6.3%的APR。官網顯示只有1.24ETH質押,非常早期。LSD流動性池建在?Uniswap?V2上,價值40萬美元左右,FDV:?568萬美元。

以太坊核心開發人員:尚未確定上海升級的具體內容:金色財經報道,以太坊核心開發人員Marius Van Der Wijden表示,核心開發人員可能會同意在接下來的“上海”升級中解決質押ETH提款問題,但是本次升級的具體內容目前仍不清楚。如果“上海”升級內容過多,可能會影響測試進度,比如‘上海’升級中有10項變化,那么就需要對每個變化進行單獨測試,而且還需要測試不同變化之間如何相互作用、相互影響,這意味著一旦‘上海’升級中包含的功能數量增多,測試工作量將會呈指數級增長,最終導致“上海”升級日期延遲。由于“上海”升級將解決質押ETH提款問題,一旦延遲,可能會影響質押者和驗證者利益。[2022/9/16 7:00:27]

StaderEthereum:ETH產品暫未上線。之前在其他鏈做流動性質押,即將發布ETHx。用戶存入ETH時,StaderPoolsManager將鑄造ETHx作為回報,并將ETH存入三種不同的池子中。ETHx預計將與包括?Aave、Balancer、QiDao等30+DeFi協議合作,釋放可組合性。

要運行一個節點,每個驗證者必須存入4ETH和價值0.4ETH的SD代幣作為抵押品。為了激勵節點運營商,Stader將在第一年為驗證者發放價值約100-200萬美元的SD代幣。節點還可以從其他用戶獎勵中獲得5%的傭金。

TVL:?1.25億美元;FDV:?1.817億美元;

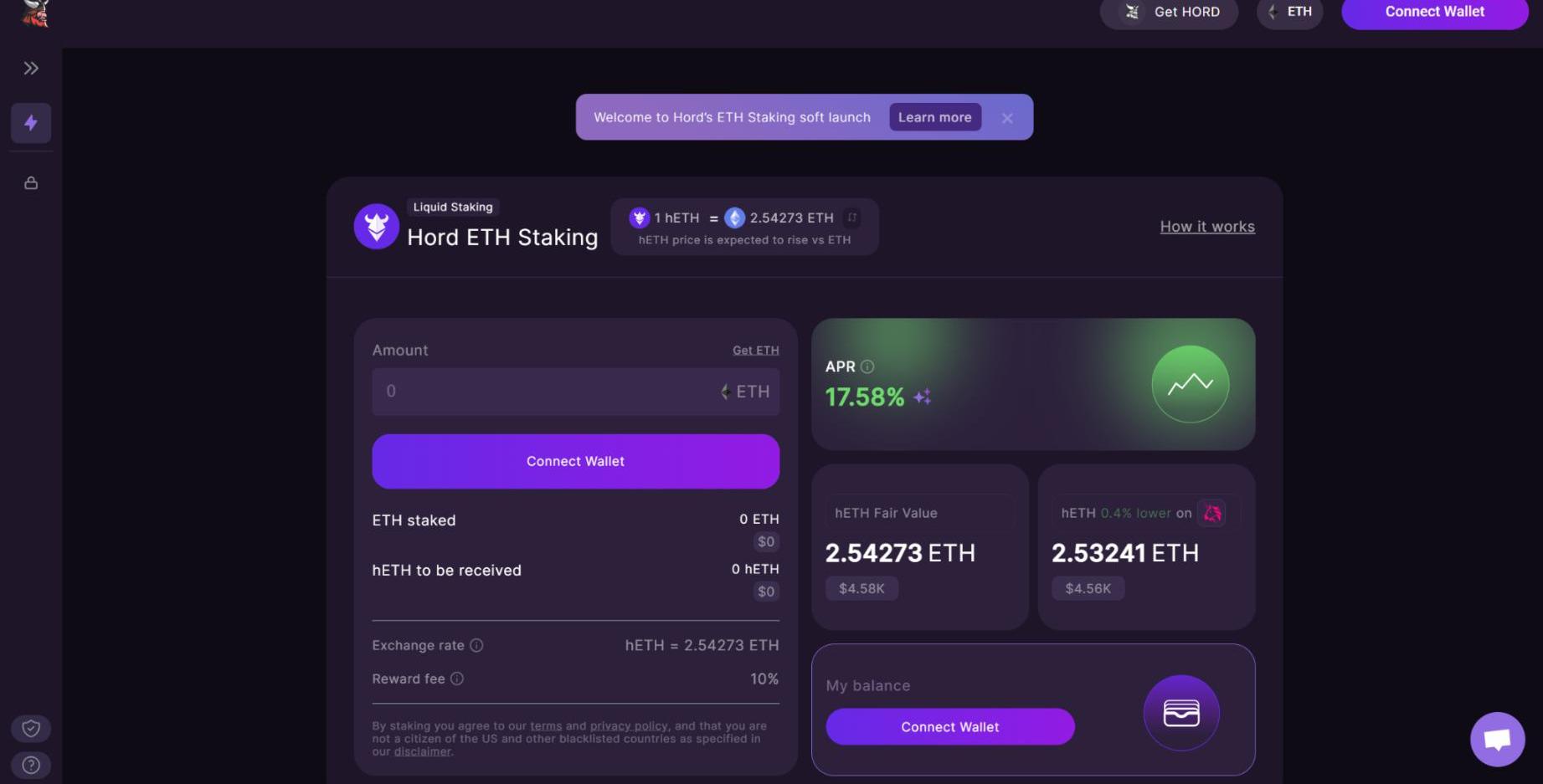

Hord:質押ETH獲得LSDhETH。獎勵會在質押池中累積,隨著時間的推移會增加hETH的價值。并且項目通過多種途徑實現了更高的APR:

?ETH質押

??MEV?獎勵

?HORD補貼

目前APY17.9%?,質押數223.22ETH,質押者57個,FDV1280萬美元。

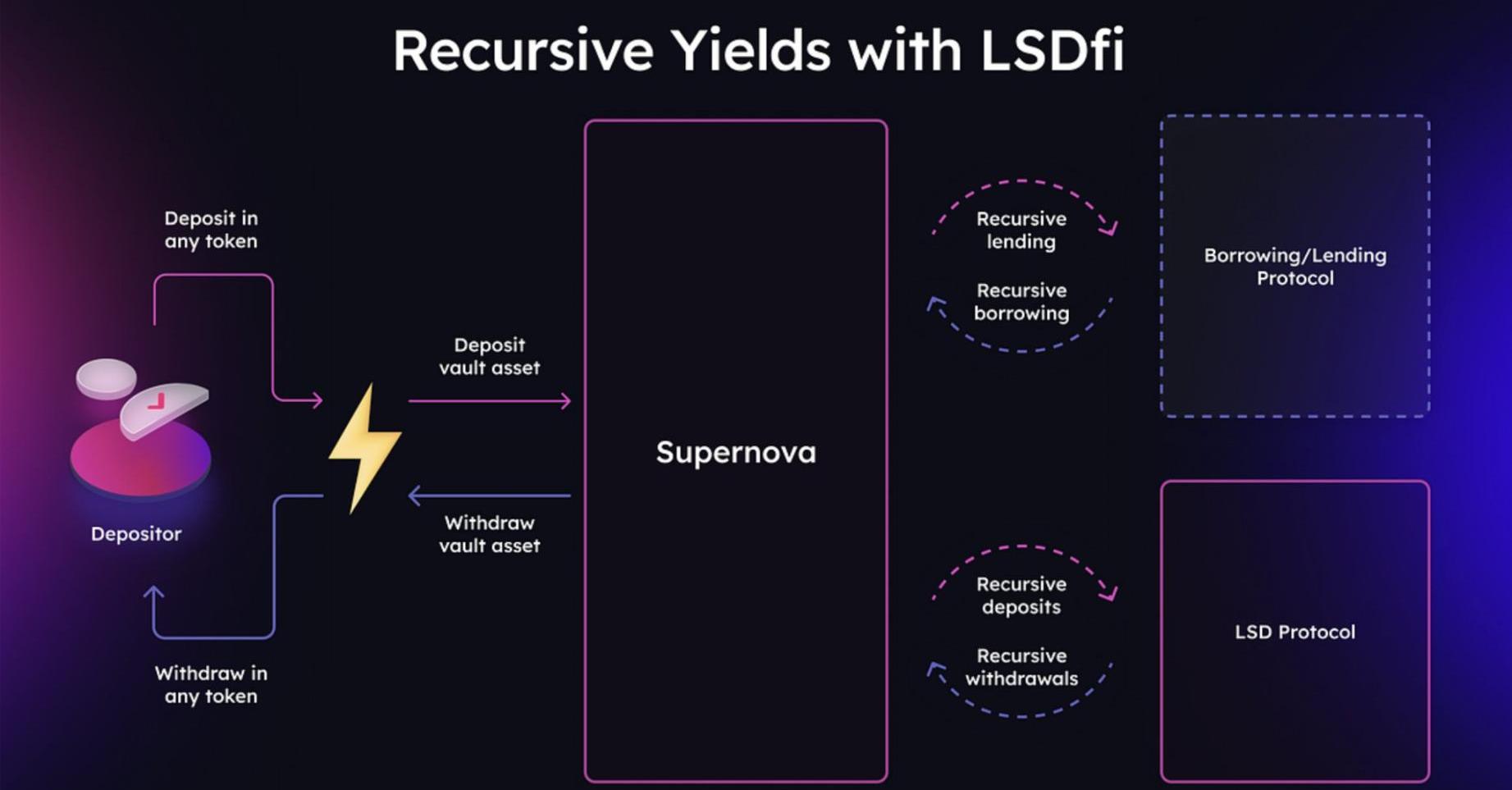

ParallaxFinance:提供流動性基礎設施,使個人、DAO和其他協議能夠在L2上產生收益。目前處在測試階段,使用需要獲取Tester資格。關于LSDFi,其產品Supernova除了能給予用戶質押獎勵,還給質押資產提供杠桿與借貸服務。

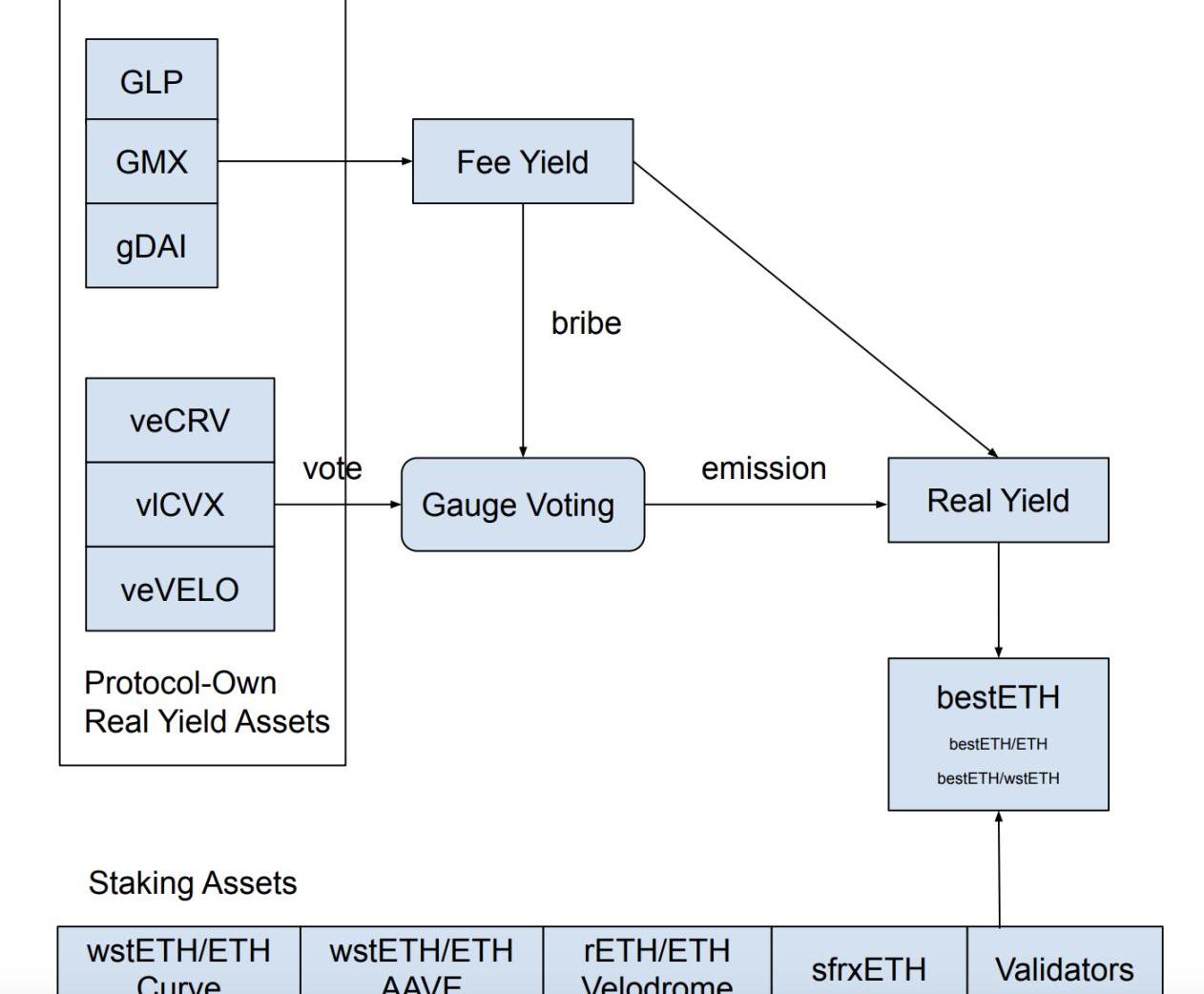

bestLSD:測試網即將開始,個人感覺這是一個RealYield聚合器,利用聚合得來的RealYield補貼自己的LSD——bestETH。從GMX到GLP,從veCRV到veVELO,所有能產生強勁實際收益的資產都在團隊的考慮范圍之內,目前無論是Doc還是網站都比較簡單。

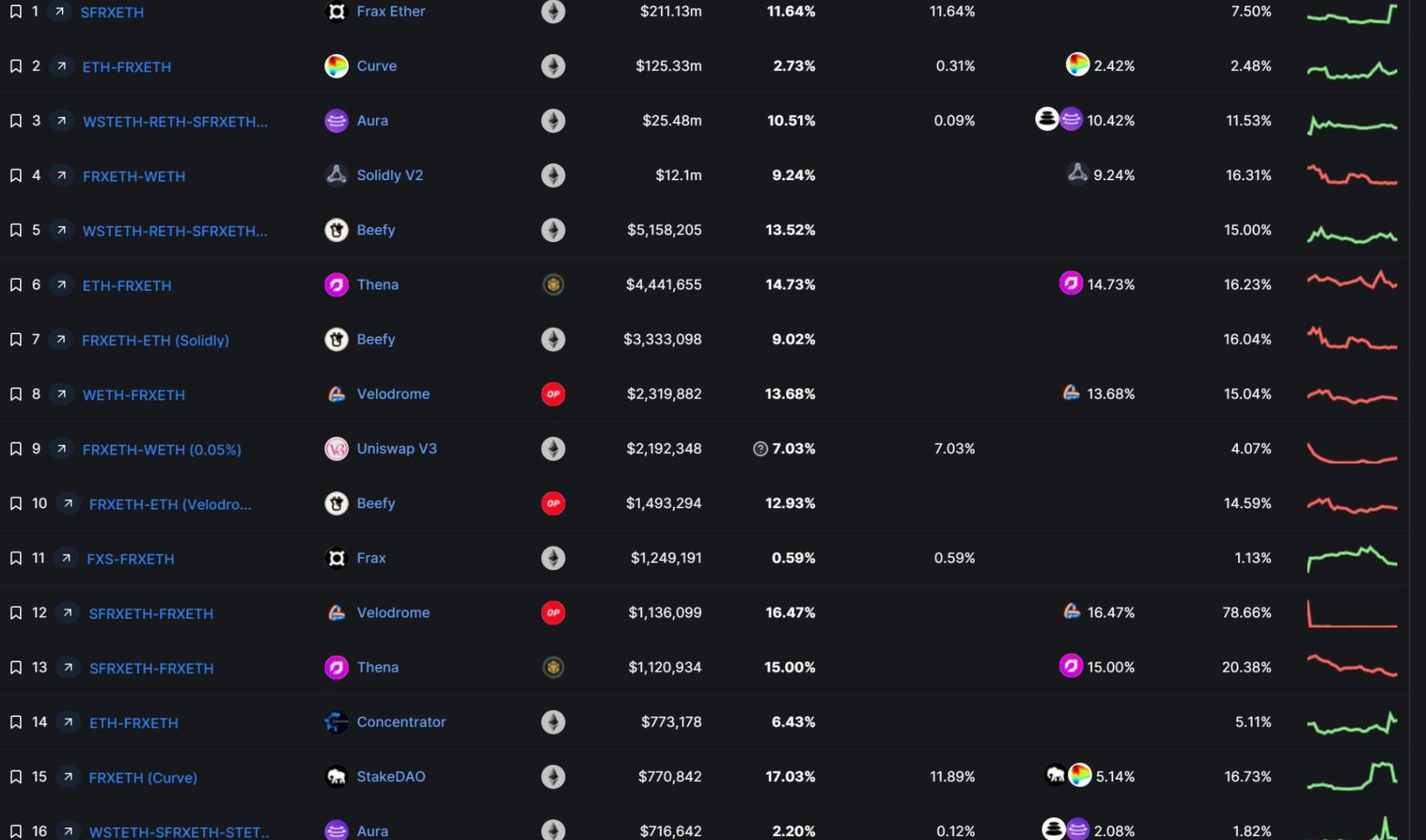

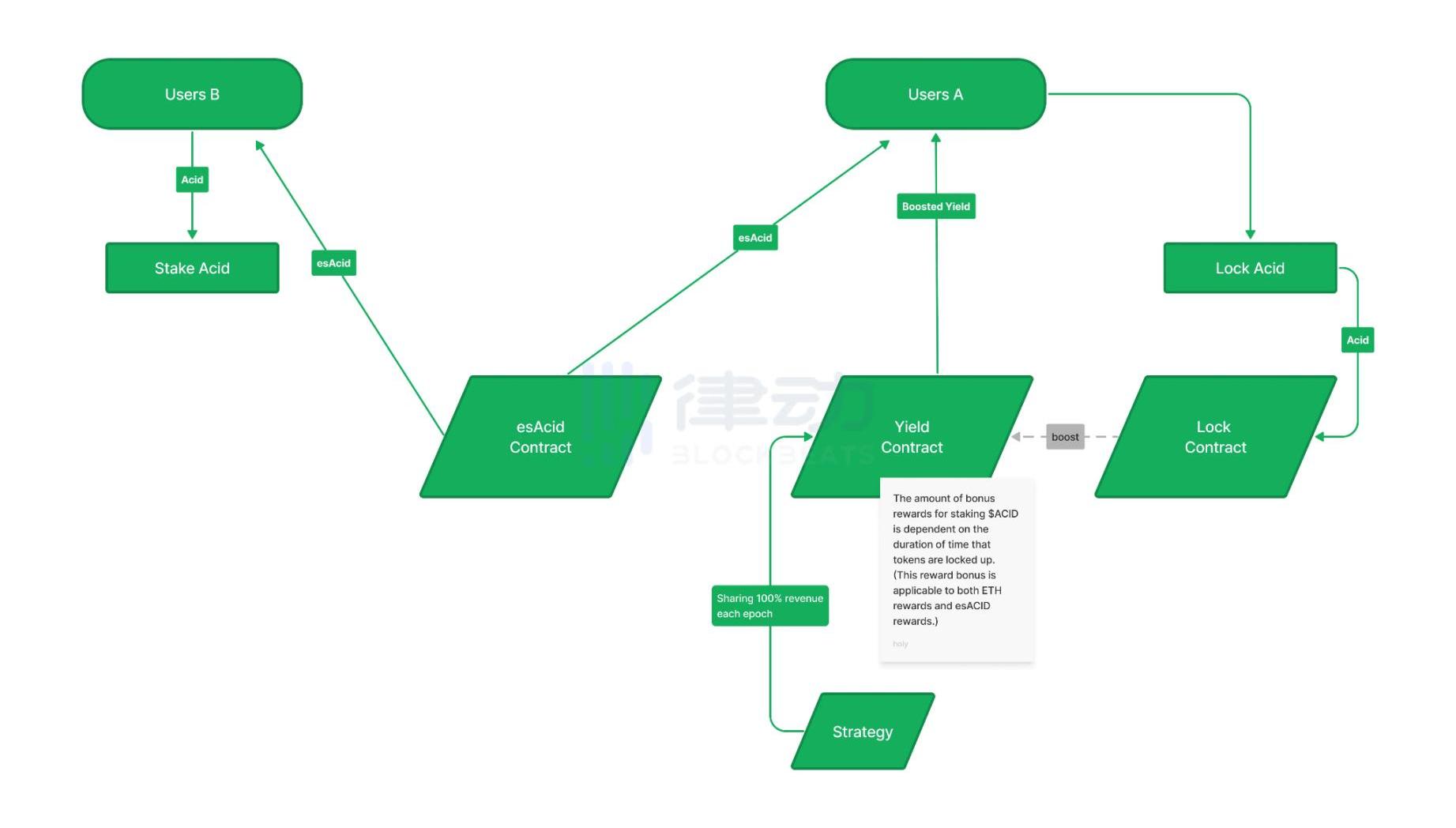

0x?AcidDAO:?最大化LSD資產回報的管理協議,即將上線Arbitrum和Ethereum。主要策略如下圖,將大部分資產放在穩定的節點上,一部分放入高收益策略比如有token補貼的Frax、AuraLPPool,今日宣布了與Pendle合作進行收益杠桿化,并且自己有借貸、LP等服務,更多可以點擊這里。

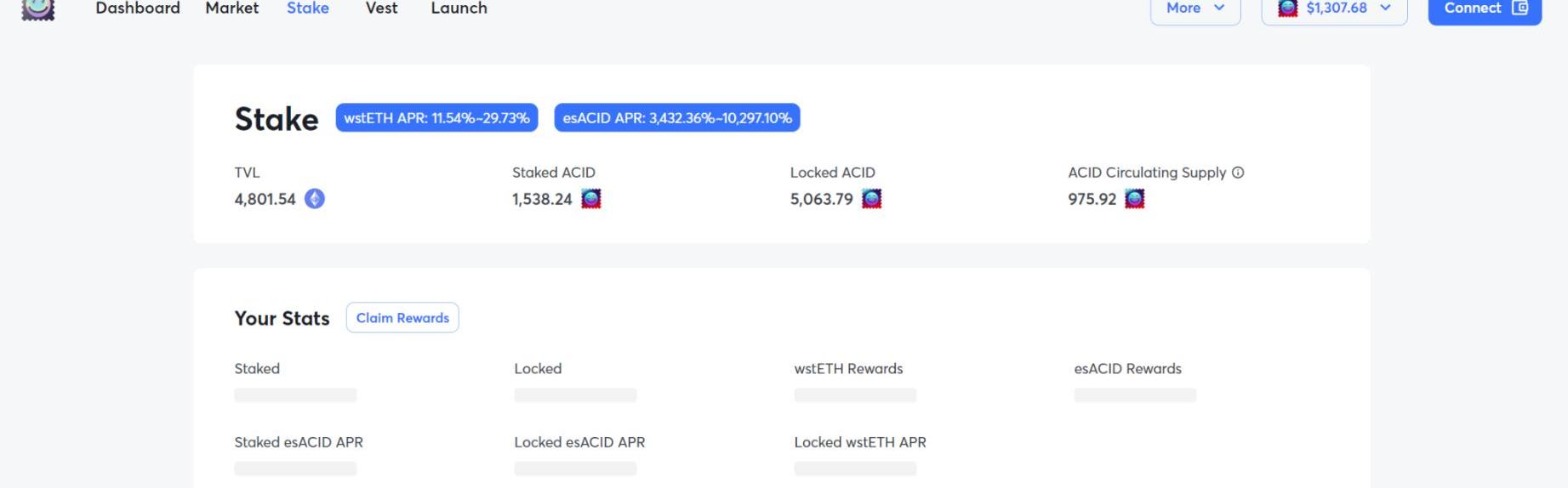

代幣價格:?1296.95美元,FDV:?948萬美元;

TVL:?4800ETH;

ETH收益:?13.6%折扣價;

wstETH:?11.54%?-29.73%?;

esACID:?3432.36%?-10297.10%?;

EigenLayer:Engenlayer已經提到過了,這里要說的是一些潛在的DeFi樂高可能性:

LSD質押之后獲得LP或者LSDofLSDs是否可以繼續與ETH/LSD組成LP進行質押;Re-staking杠桿化收益;自動杠杠化Re-staking策略;IndexCoop:SetProtocol發起的去中心化加密貨幣指數社區。主要發行兩款LSDFi相關產品:

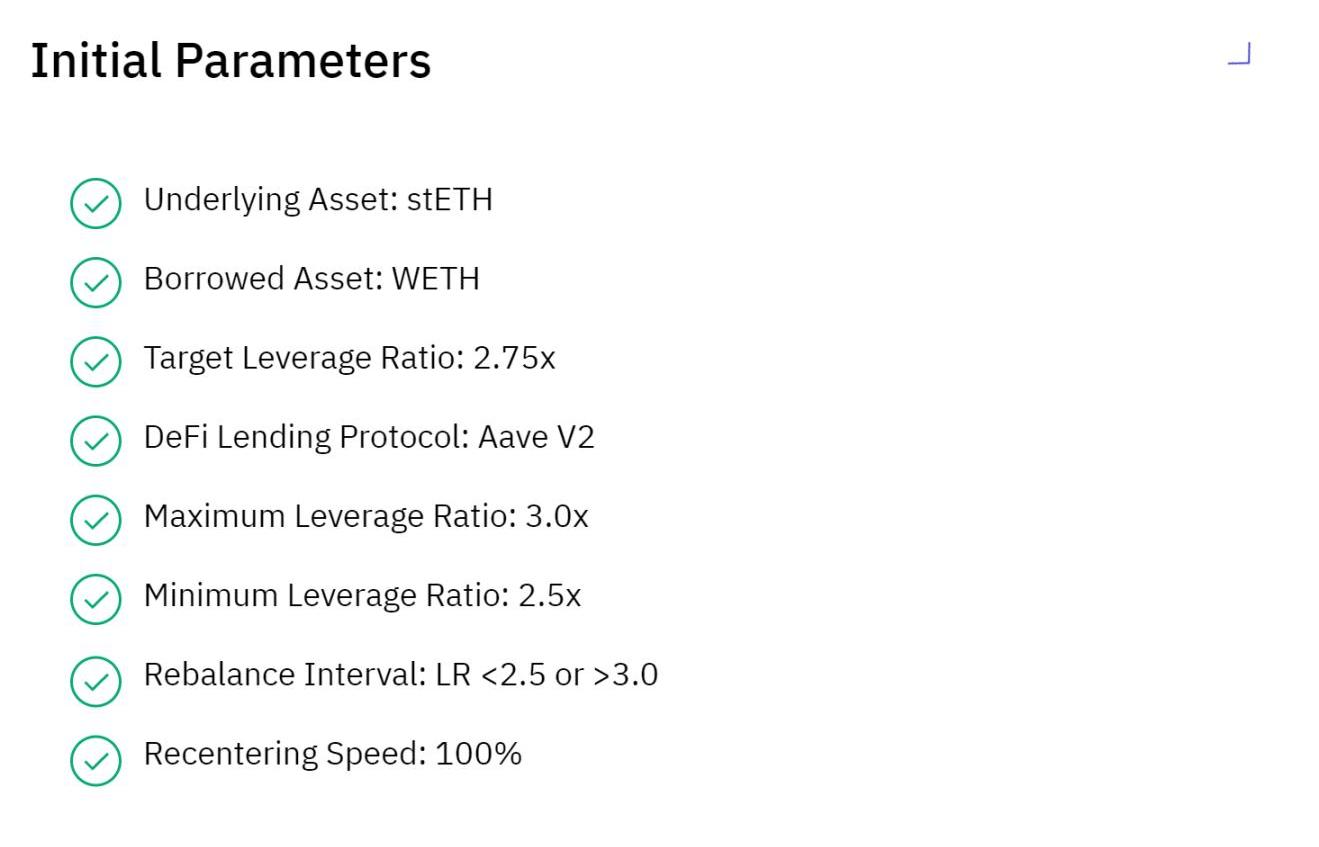

dsETH:發布時,dsETH將由rETH、wrappedstETH和sETH?2組成。dsETH中的一組多樣化的流動性質押代幣降低了與單個代幣相關的風險,并穩定了整個代幣范圍內的回報,由系統自動調整dsETH中不同資產的比例來保持理想的平衡并優化回報;icETH是一個杠桿流動性質押策略產品,主要借助AAVEv2提供更高的ETH收益;dsETH目前僅有485個,收取0.25%fee,APY:?4.59%?。icETH供應約1萬枚ETH,收取0.75%fee,APY:?5.26%?,僅支持stETH。

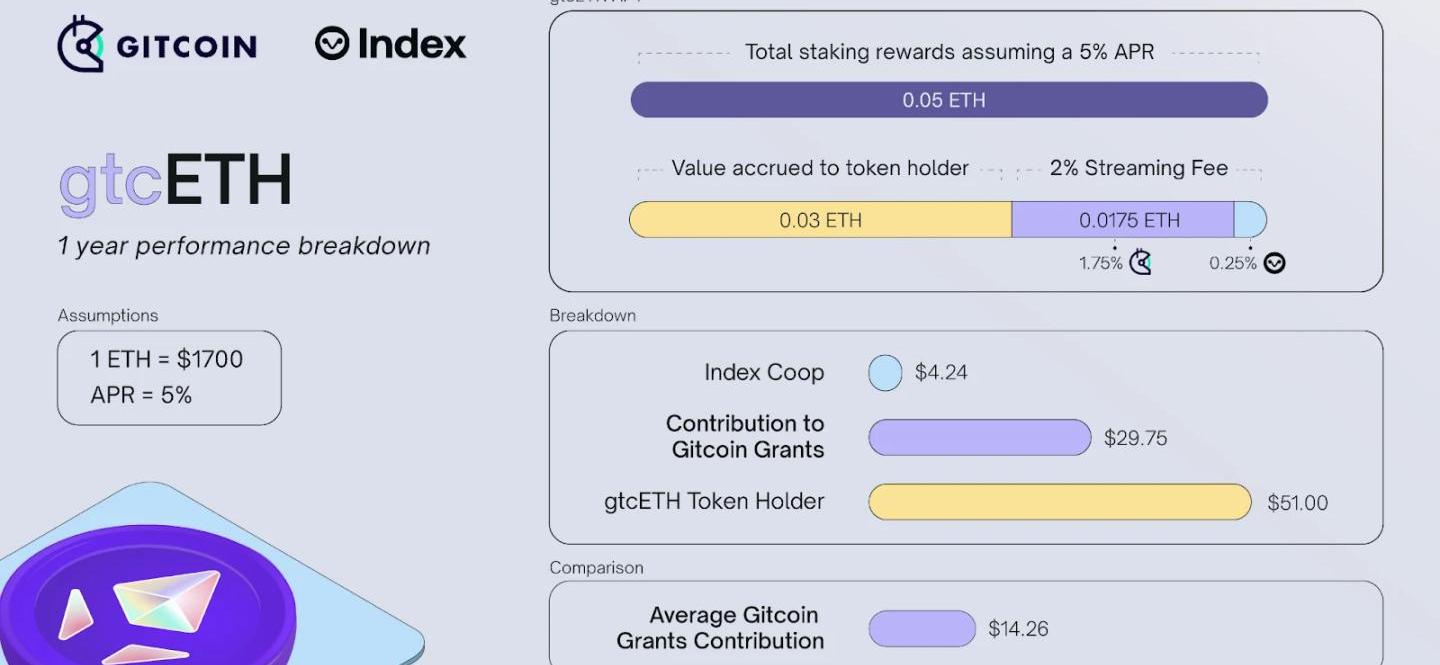

Gitcoin:與IndexCoop合作推出的GitcoinStakedETHIndex,gtcETH的收益來自于用戶質押的ETH/LSD/USDC?在各自策略池中的收益,Gitcoin和IndexCoop會從中收分走2%?,Gitcoin的的1.75%將用于公共物品捐贈,這也讓我們看到了新的效用場景,目前供應量:?113.85枚ETH。

總結

激勵性LSDFi類型的很多項目都在爭一個話語權:誰能拿到更多的LSD,這將直接決定他們未來的合作項目數以及搭建在其上的DeFi樂高。與很多DeFi細分行業類似,可能最后幾個玩家留到最后,同時Lido主導者的地位也可能遭到破壞;策略的穩定性是LSDFi項目的矛和盾,而收益目前只能做矛,高收益可能帶來可持續性問題,但高收益可能會是很長一段時間的常態,未來,?100%?+APY并不是很高;什么策略更適合,僅從收益上講,質押在Top3之外的LiquidityStkakingProvider,比如frxETH,先利用Frax的收益補貼拿到10%收益,然后尋找利用激勵促進驗證中心化的項目,比如unshETH,LSDx這種APY幾百+的進行挖礦,然后高點直接賣,繼續下一個。當然如果你善于利用借貸協議,APY實際可能提高到1000%?+;LSDfi對于驗證者的影響還很小,LP+代幣補貼是目前的主流,但LSDWar后期會實際增加驗證的去中心化程度LSDFi項目之間有很多合作空間,比如0x?ACID與Pendle合作,未來可組合性搭配下,可能會形成各收益層級的產品:從4%?-500%?+中劃分各個風險與收益等級;LSDWar已經開始,這場戰爭可能會持續至以太坊的質押率穩定在25%?+,為什么是25%?,因為以太坊不同于其他生態,質押對于大部分人性價比不會很高,即便有LSDFi激勵。以后我們再對這個25%數據進行詳細介紹;

Tags:ETHLSDEFIDEFI游戲名《TogetherBnB》lsd幣圈啥意思Defi FactoryDefi Bomb

Mar.2023,Daniel鏈游存在用戶留存低的問題。對于所有關于成為游戲的未來的討論,90%的區塊鏈游戲在30天內就不活躍了.

1900/1/1 0:00:003月21日,分布式渲染項目RenderNetwork宣布在Solana網絡上構建BME模型,以回應社區對從Polygon網絡轉向Solana的提案.

1900/1/1 0:00:003月28日,任天堂官方公布了超人氣大作《塞爾達傳說:王國之淚》長達10分鐘的實機演示視頻,并介紹了在該新作中主角林克將擁有的四項新技能:1.用于逆轉物體運動軌跡的?Recall;2.用于裝備融合.

1900/1/1 0:00:003月27日,總部位于華盛頓的美國商品期貨交易委員會(CFTC)宣布起訴加密交易所幣安及其CEO兼創始人CZ,該機構表示至少從2021年起就開始持續調查幣安.

1900/1/1 0:00:00隨著4月13號Shapella升級正式到來,后續#ETH的質押率如何,我們如何科學的提升質押收益?我們先看下其他pos公鏈的質押率https://stakingrewards.com 過去48小.

1900/1/1 0:00:00去中心化金融領域受到了熊市的嚴重影響。DeFi項目總價值已經從歷史高點1500億美元滑落到目前的500多億美元.

1900/1/1 0:00:00