BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+2.67%

SOL/HKD+2.67% XRP/HKD-0.13%

XRP/HKD-0.13%2023年第一季度的?dapp?行業經歷了高潮和低谷,鏈上指標和市場趨勢出現波動。然而,總體情緒仍然樂觀,因為加密行業繼續展示出彈性。

要點總結

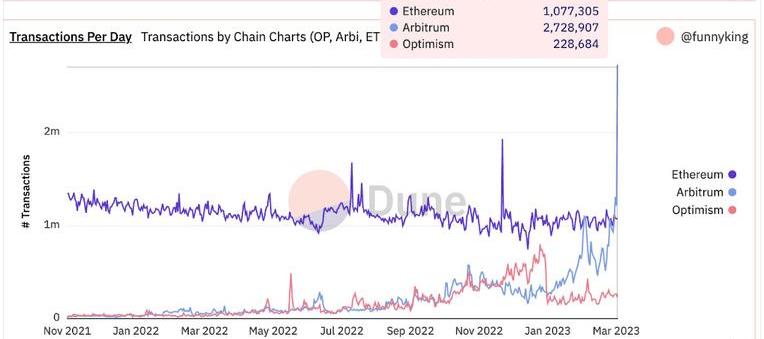

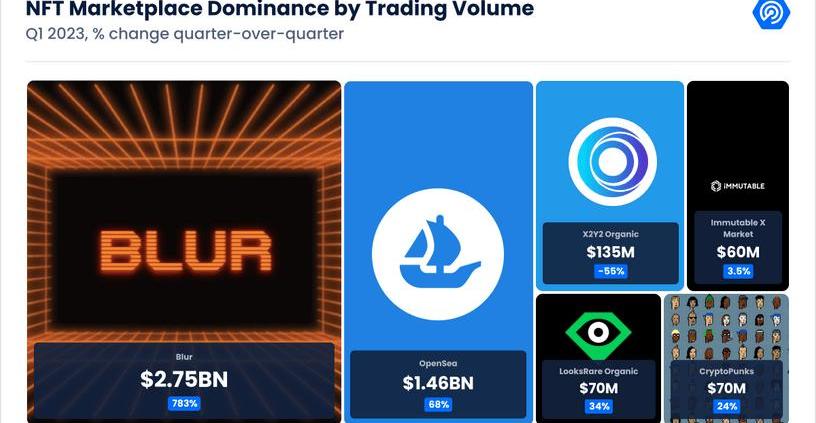

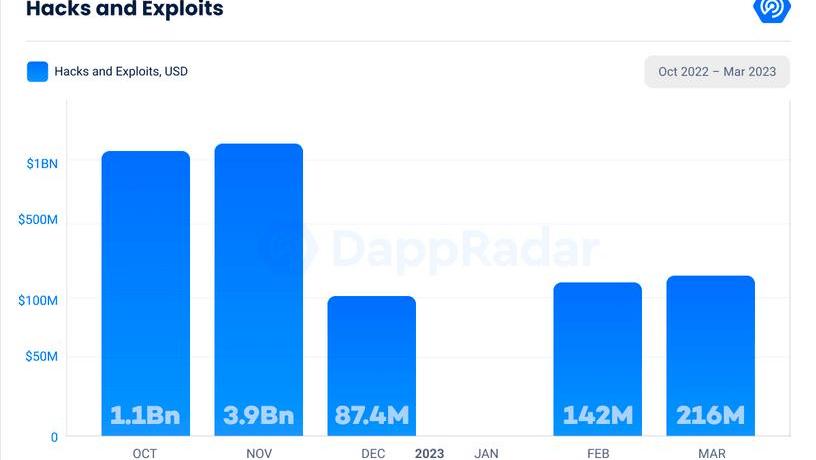

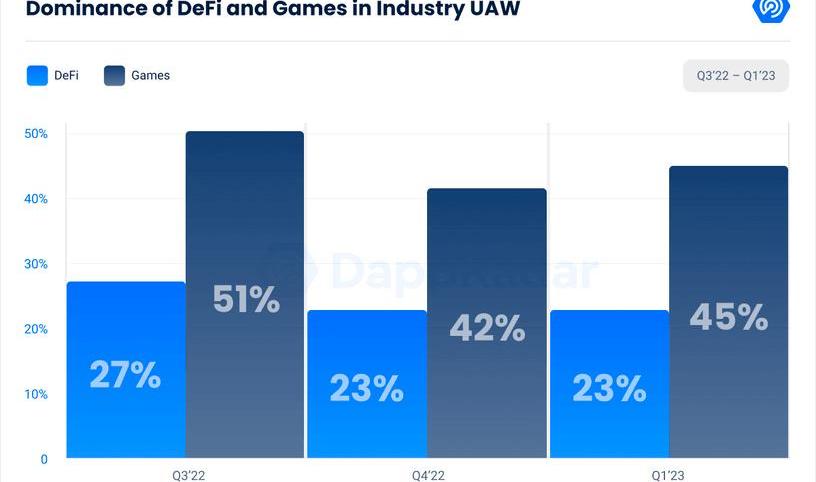

2023年第一季度,與上一季度相比,每日與dapps進行鏈上交互的唯一活躍錢包(dUAW)減少了9.7%。2023年第一季度,DeFi的總鎖倉價值環比增長37.44%,達到833億美元。ARB空投于3月23日啟動,導致?Arbitrum?的日交易量達到創紀錄的2,728,907,超過了以太坊和?Optimism。基于社交的dapp本季度注冊了210,600個dUAW,比去年第三季度增長了2,250%;社交dapp占?DappRadar?鏈上活動的12%。NFT?在2023年第一季度表現強勁,交易量增長137.04%至47億美元,為2022年第二季度以來的最高水平。但是,3月份月交易量下降15.65%至17億美元,月銷售額下降4.63%至270萬美元。OpenSea?在2023年第一季度失去了NFT市場主導地位,市值占比為2021年2月以來最低。2023年第一季度因黑客攻擊和漏洞利用損失了3.73億美元的資金,比上一季度的50億美元大幅下降92.60%。1.Dapp行業概況

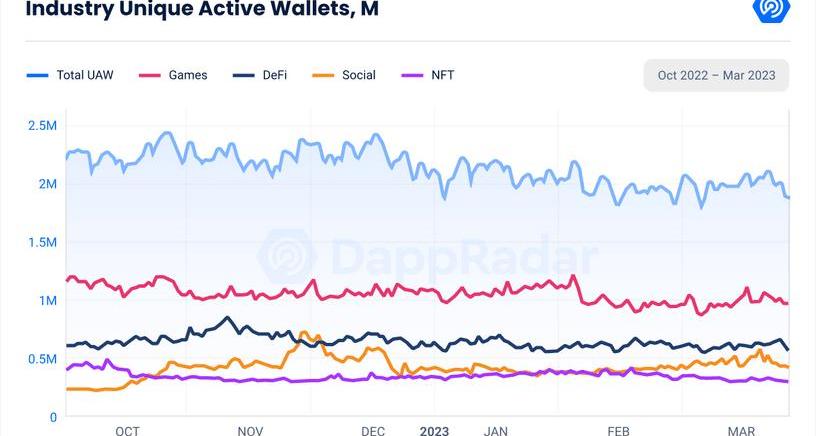

在dapp行業經歷了一個充滿活力的季度之后,與去中心化應用程序交互的每日唯一活躍錢包(dUAW)的數量與上一季度相比下降了9.7%。平均每天有1,735,570個錢包連接到dapp,盡管有所下降,但某些細分類別和區塊鏈仍顯示出增長。

區塊鏈游戲繼續占據行業主導地位,Q1平均dUAW為791,474,環比下降8.58%。該類別在行業中占據45.6%的主導地位。而DeFi在2023年Q1的平均dUAW為399,522,環比下降14.73%,在dapp行業中占據23%的優勢。

社交dapp已成為業界最受歡迎的垂直領域之一。該類別包括用于社交網絡、消息傳遞和內容創建的所有Web3平臺,在2023年第一季度平均有210,644個dUAW。與上一季度相比,該類別下降了4.9%,但自2022年第三季度以來增長了驚人的2,250%,社交dapp目前占DappRadar鏈上活動的12%。

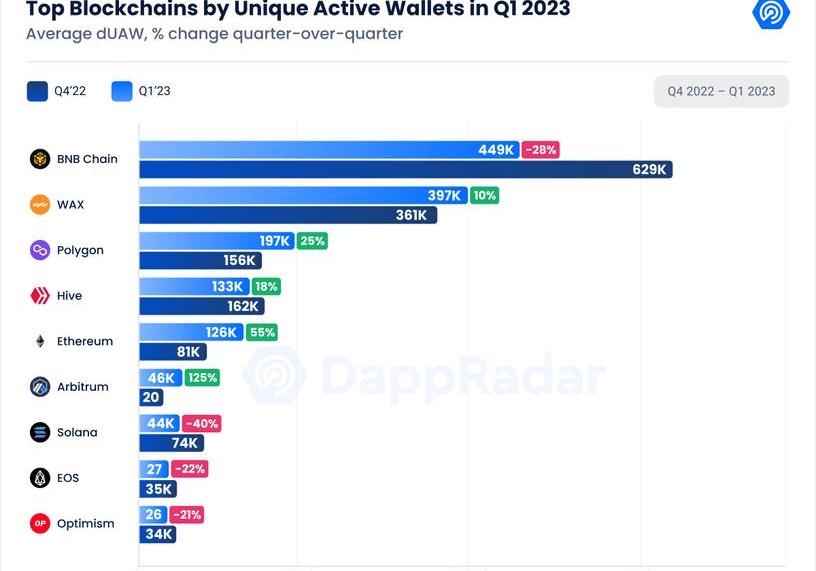

區塊鏈方面,BNBChain?仍是本季度最活躍的區塊鏈,平均449,543dUAW,盡管環比下降28.62%。其次是Wax,在過去3個月中增長了9%,平均達到397,273dUAW。?Polygon?經歷了一個強勁的季度,其每日獨立活躍錢包數增長了25.93%,達到每天197,343個獨立錢包數。

調查:BlockFi倒閉原因是其高管忽視FTX和Alameda潛在風險警告,其破產程序仍在繼續:金色財經報道,BlockFi債權人官方委員會的調查結果文件顯示,BlockFi的倒閉是由于其公司高管忽視了FTX和Alameda Research相關的潛在風險警告。BlockFi于2022年11月10日決定停止提款并隨后申請破產,理由是FTX和Alameda Research倒閉。委員會特別聲稱,BlockFi高管駁回或拒絕遵守關于不得向Alameda Research提供以FTX的FTT代幣為抵押的大額貸款的警告。據稱,BlockFi首席執行官Zac Prince告訴BlockFi團隊成員放心使用這筆資金。

BlockFi破產程序仍在繼續,2023年1月的破產程序顯示,BlockFi對FTX和Alameda Research的風險敞口高達12億美元,這一數額高于該公司之前報告的數額。FTX和其他公司也在7月份向法院提交的文件中表示反對BlockFi的破產計劃,這可能會推遲BlockFi實施破產計劃。早期提交的文件顯示,BlockFi欠超過10萬名債權人10億至100億美元。[2023/7/15 10:56:50]

然而,本季度表現最好的是Arbitrum,增長了125.83%,平均達到46,071dUAW。我們可以將這種增長歸因于3月份的Arbitrum空投,它激勵用戶與區塊鏈進行交互。我們將在下面的幾個部分中分析這些數字和Arbitrum生態系統。

2.DeFiTVL飆升至833億美元,Layer2s呈上升趨勢

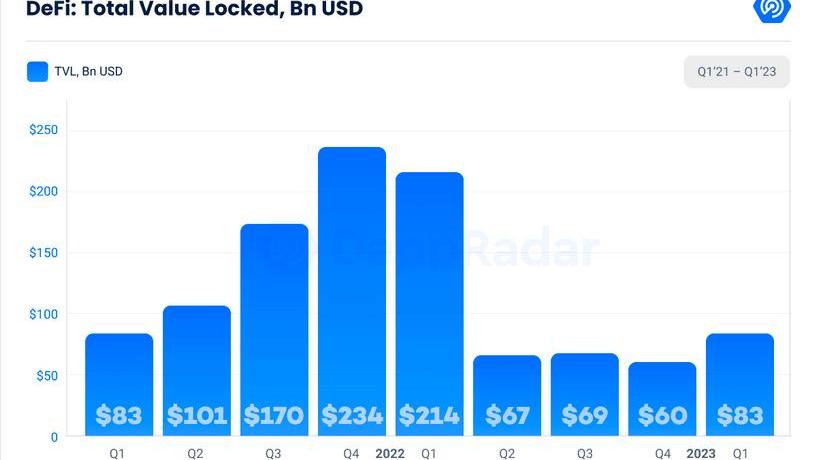

DeFi行業在2023年第一季度一直備受關注,DeFi的總鎖倉價值(TVL)在本季度末達到833億美元。這比上一季度顯著增長了37.44%,表明人們對去中心化金融的興趣越來越大。Arbitrum、Fantom和Optimism等擴展解決方案的流行做出了貢獻。值得注意的是,本季度以太坊的價格上漲了48%,在撰寫本文時達到1,803美元。

本季度,推動圍繞DeFi炒作的主要因素之一是備受期待的Arbitrum空投,吸引了交易員的大量關注。然而,在3月11日,在SVB崩潰和隨后的?USDC?脫鉤之后,DeFi市場經歷了TVL大幅下降,從792.8億美元下降9.6%至716.1億美元。這在投資者中造成恐慌,導致大量拋售和TVL下降。

幸運的是,在3月13日,硅谷銀行持有的USDC準備金存款已完全向公眾開放,這有助于穩定市場。該公告導致DeFiTVL飆升13%,達到811.5億美元,但最重要的是,它幫助市場迅速重獲信任,并在整個過程中顯示出穩健性。

Adidas宣布與tokenproof合作將其運動和生活方式品牌引入NFT社區:金色財經報道,Adidas 宣布與 tokenproof 合作,將其運動和生活方式品牌引入 NFT 社區。Adidas 利用 tokenproof 的尖端身份驗證方法來增強其 Web3 存在。此外,超過 25 個國家/地區的數百萬阿迪達斯 CONFIRMED 用戶現在可以使用令牌證明連接他們的錢包來確認他們是否持有 ALTS by Adidas 代幣。

通過操作,用戶將獲得特殊津貼作為獎勵。這包括訪問限量版產品。首個 “Indigo Herz Pack” 是與 BAYC、Gmoney 和 Pixel Vault PUNKS Comic 合作設計的。[2023/5/4 14:41:23]

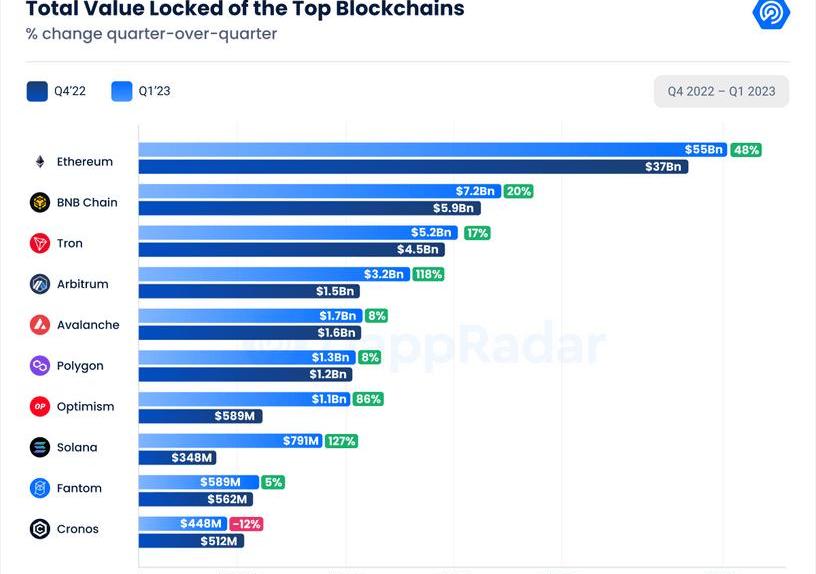

在DeFi領域的頂級區塊鏈協議方面,以太坊以558億美元的TVL占據主導地位。這比上一季度增長了48.32%,占整個DeFiTVL的66.95%。

BNBChain以20.69%的增幅位居第二,2023年第一季度達到72億美元,其中?PancakeSwap?仍然是業內使用最多的dapp,3月份UAW為137萬。Tron仍然是TVL的第三大區塊鏈,價值52億美元,在美國證券交易委員會對孫宇晨和Tron基金會的指控中增長了17.55%。盡管如此,TVL一直保持相當穩定。

Arbitrum和Optimism保持了他們在TVL區塊鏈前10名中的地位,并且他們的主導地位繼續增加。Arbitrum是本季度表現最好的項目之一,增長了118.40%,達到32億美元。本季度Optimism達到10億美元,比上一季度增長85%。這表明Layer-2解決方案在?DeFi?領域越來越受歡迎。

令人驚訝的是,Solana?的TVL增長了127.05%,達到7.91億美元。這一增長似乎是由最近推出的DAO構建工具SPLGovernance推動的,該工具的TVL已經達到1.7975億美元。此外,Solana的代幣SOL本季度也增長了115%。

3月23日,備受期待的Arbitrum代幣空投發生,引發加密社區狂熱。以太坊第二層擴容解決方案向超過600,000名用戶分發了超過10億個ARB代幣,使該代幣的市值穩定在15億美元附近。在Claims和Trading模式開啟之間,3月23日的日交易量為2,728,907,超過了Ethereum或Optimism。

美國SEC任命Deborah J. Jeffrey為檢察長:金色財經報道,美國SEC任命Deborah J. Jeffrey為檢察長,將于2023年5月7日生效。據悉,監察長辦公室是一個獨立的部門,通過嚴格和客觀的監督,促進SEC關鍵計劃和業務的完整性、效率和有效性。[2023/4/18 14:09:40]

雖然該代幣的價格在發布當天達到11.80美元的最高點,但此后一直穩定在1.23美元左右,目前的市值使其領先于最接近的競爭對手Optimism。

除了個人用戶,ARB代幣還將分發給生態系統中最成功的去中心化應用程序(dapps)。最近幾個月,Uniswap、Aave?和OpenSea等流行的Web3公司已經轉移到Arbitrum,利用它與以太坊區塊鏈架構的相似性。

Arbitrum上最成功的項目之一是去中心化交易所(DEX)?GMX,它允許其用戶通過稱為永續期貨的金融工具進行杠桿交易。此外,GMX已將自己定位為Arbitrum的DeFi領域的領導者,占所有TVL的80%以上。區塊鏈上還有專門用于游戲和NFT的dapp,Treasure?迅速成為業內著名的Web3游戲工作室。

Arbitrum的代幣分發不僅限于用戶和dapp,還通過DAO分發給社區。Arbitrum基金會旨在去中心化其網絡,讓社區能夠控制其生態系統和技術。這次空投和DAO只是其為所有子社區提供發言權的眾多計劃中的一小部分。

需要注意的是,所有投資人和團隊代幣都有四年的鎖定期,第一次解鎖發生在一年內,其余三年每月解鎖一次。

Arbitrum作為以太坊可擴展性解決方案的潛力是不可否認的,空投和ARB代幣可以幫助它取得重大進展。然而,用戶必須保持謹慎,避免成為網絡釣魚詐騙和其他欺詐的受害者。

3.社交網絡的未來:社交dapp如何引領Web3

社交dapp正在成為區塊鏈行業的新趨勢,越來越多的去中心化應用程序被開發出來以促進用戶之間的社交互動和協作。這些dapps利用區塊鏈技術來確保數據隱私、安全和透明度,并提供用戶配置文件、消息系統和內容共享功能等功能。

Hooked?是領先的社交dapp之一,它是一款基于BNB的dapp,在2023年第一季度平均每天有120,584個唯一活躍錢包(dUAW)。Hooked是一種社區驅動的社交協議,提供游戲化體驗并集成了錢包和去中心化標識符進入其生態系統。?Galxe?是另一個流行的社交dapp,擁有39,953個dUAW,旨在構建一個開放和協作的憑證數據網絡,供Web3中的所有開發人員訪問。

擁有30,407dUAW的?CyberConnect?是一種去中心化的社交圖譜協議,使用戶能夠在BNBChain上創建個人資料作為其去中心化身份的錨點。?LensProtocol?平均擁有3,146個dUAW,為去中心化社區提供了一個平臺來創建和管理自己的治理機制。

數據:Chainlink質押協議v0.1社區質押LINK已超1000萬枚:12月8日消息,據Chainlink官方質押信息,Chainlink質押協議v0.1社區質押LINK已達1074.7萬枚。頁面信息顯示,此輪社區質押者收益率約為4.75%。

此前報道,12月7日,去中心化預言機網絡Chainlink宣布其質押協議v0.1測試版已在以太坊主網上線。在目前v0.1池中,2250萬枚LINK按照先到先得的原則分配給社區質押者,250萬枚LINK則分配和預留給節點運營商質押者。質押LINK和獎勵將被鎖定,直到Staking v0.2發布。[2022/12/8 21:30:45]

最后,擁有2,405dUAW的?Phi?是一個基于?ENS?和鏈上/鏈下錢包活動的社交平臺,可實現鏈上身份的可視化。

社交dapp的出現是區塊鏈行業的重大發展,因為它代表了向web3和數據所有權的轉變。這些dapp為用戶提供了對其數據的更大控制權,并使他們能夠以去中心化和安全的方式進行交互和協作。隨著行業的不斷發展,我們可以期待看到更多社交dapp的出現,并進一步改變我們在線互動和交流的方式。

4.NFT市場開局瘋狂,銷售額47億美元

NFT市場今年開局不錯,2023年第一季度是自2022年Q2以來最好的一個季度。盡管3月份交易量略有下降,但整體表現亮眼。

NFT市場在第一季度的交易量增長了137%,總價值達到47億美元。在2月份因?Blur?代幣而膨脹后,3月份的交易量下降了15.65%。3月份NFT銷量僅下降4.63%,售出270萬個NFT。然而,2023年第一季度NFT總銷量為1940萬,比2022年第四季度增長了8.56%。

按數量計算,以太坊仍然是NFT市場的主導區塊鏈,占3月份市場份額的89.50%。此外,與2022年第四季度相比,以太坊的季度交易量在2023年第一季度增長了245.43%,達到41億美元。

CryptoPunks?是以太坊上交易量最大的NFT系列,交易量為2.41億美元,環比增長1,214%。2023年3月,YugaLabs?的NFT收藏量在以太坊上占據主導地位,占以太坊上NFT總量的38.61%,占整個NFT行業的34.55%。

區塊鏈開發平臺Infura推出StarkNet網絡API:據官方消息,區塊鏈開發平臺Infura宣布推出StarkNet網絡API。開發者現可通過該API訪問StarkNet網絡,從而更便利的基于StarkNet網絡進行開發。[2022/9/21 7:10:38]

令人意外的是,Solana以2.42億美元的交易額位居第二,環比增長4.55%。NFT合集MonkeyKingdom在3月份推動了SolanaNFT協議,交易量達到790萬美元,比2月份翻了一番。早在12月,Solana上兩個最受歡迎的NFT系列宣布它們將成為連接以太坊和Polygon的橋梁,3月27日,DeGods?和?y00ts?的聯合創始人之一宣布在Polygon上首次銷售y00ts,這標志著其中一個系列的橋接成功。

此外,Polygon今年開局良好,3月份的交易量為2980萬美元,盡管比上月下降了24.20%。然而,從季度數據來看,它在2023年第一季度的交易量為8500萬美元,環比增長了125.04%,是2021年第四季度以來最好的季度之一。

最近幾個月,Polygon在NFT創作者中的受歡迎程度一直在上升。這是因為與其他區塊鏈相比,它的費用低且交易時間快,這使其成為那些希望推出和交易NFT的人的一個有吸引力的選擇。除此之外,3月8日,加密貨幣交易所Binance宣布推出?BinanceNFT,Polygon網絡已被納入其市場支持的區塊鏈中。

總體而言,2023年Q1,NFT市場整體表現可圈可點,環比增長137.04%。以太坊的霸主地位和Polygon的日益普及成為一季度NFT市場表現的主要亮點。

5.挑戰領導者:Blurvs.OpenSea

NFT市場正在迅速發展,隨著新玩家的出現。2023年第一季度,Blur?主導了NFT市場,交易量和市場主導地位增加。該市場的交易量為27億美元,比2022年第四季度增長了783.89%,市場支配率為57.44%。3月份,盡管交易量下降6.56%至12億美元,但Blur仍占據市場70.5%的主導地位。

Blur的崛起歸功于其獨特的功能和產品。專業交易員涌向Blur的重要原因之一是它向用戶承諾,它將通過未來的BLUR代幣空投來獎勵他們,在下一個贈送“季節”期間總計約3億個BLUR。該代幣的完全稀釋市值為25億美元,Blur團隊非常愿意發揮其財務影響力來吸引NFT交易者堅持使用他們。

另一方面,曾經是NFT市場領導者的OpenSea現在面臨來自Blur的激烈競爭。2023年Q1,OpenSea錄得68.41%的季度增幅,交易額達14億美元,市場占有率達31.10%。然而,在3月份,OpenSea的交易量下降了35%至3.81億美元,其市場支配地位為22%。這是自2021年2月以來最小的市場份額。

CryptoPunksNFT系列的本地市場成為3月份表現最好的NFT市場之一,交易量達到3000萬美元。該市場比上個月增長了90.46%,是自2022年7月以來的最高金額。

值得一提的是,CryptoPunks目前正在Blur市場上進行大量交易活動。根據最近的數據,在Blur上發生了CryptoPunks總交易量的驚人87%,達到了驚人的2.16億美元。更有趣的是,Blur上的平均交易規模比CryptoPunk原生NFT市場低7.34%,平均交易規模為114,453.69美元。

雖然Blur的崛起令人印象深刻,但市場需要謹慎對待其如何管理其用戶群和感知其忠誠度。

更重要的是,需要考慮Blur崛起對其他領域的主導地位所產生的連鎖反應。NFT世界應該慶祝這樣一個事實,即有這樣一個專注且富有創造力的平臺致力于滿足交易者的需求。盡管如此,當一個市場或用戶的繁榮以另一個市場的直接或間接損失為代價時,大問題可能會開始浮現。

Blur聲稱OpenSea是NFT生態系統中的一個中心化對手,但讓一群只有幾百個NFT巨鯨來支付版稅和市場主導地位也不是最去中心化的系統。Web3生態系統需要確保其創新并滿足該領域每個人群的需求,而不僅僅是專業交易者。與其讓他們想知道哪個平臺會以何種方式兌現他們作品的版稅,不如有一種去中心化的方式讓藝術家和項目負責人自己控制。

總之,Blur在2023年第一季度崛起成為NFT市場的主導地位令人印象深刻。然而,NFT生態系統需要確保它能夠滿足該領域每個人群的需求,而不僅僅是專業交易者。重點需要放在生態系統的長期增長和可持續性上,而不僅僅是短期收益。

6.2023年第一季度因黑客攻擊和漏洞利用損失了3.73億美元

根據REKTDatabase的數據,2023年第一季度因黑客攻擊和漏洞利用而損失的資金總額為3.73億美元,與上一季度的50億美元相比大幅下降92.60%。然而,這并不意味著加密市場完全沒有安全問題。

第一季度發生的最著名的黑客攻擊之一是對?Euler?Finance的攻擊,導致數百萬美元的各種加密貨幣被盜。攻擊者竊取了近1.96億美元,包括?DAI、USDCoin、StETH和?WrappedBitcoin?(WBTC)。該攻擊是通過閃電貸攻擊進行的,該攻擊利用多鏈橋將資金從BNB智能鏈轉移到以太坊。資金隨后被存入加密混合器?TornadoCash,使得追蹤和追回被盜資金變得困難。根據?BlockSec?的一條推文,Euler漏洞利用者于3月25日向EulerFinance返還了51,000ETH。然而,部分贓款仍留在黑客手中。

第一季度發生的另一個重大黑客攻擊是?BonqDAO?和?AllianceBlock?漏洞利用,攻擊者操縱BonqDAO價格預言機來提高WALBT價格。這種操縱使攻擊者可以鑄造超過1億BEUR,然后用于操縱WALBT價格并清算多個資金庫,攻擊者能夠提取非法收益,共計1.138億WALBT和9800萬BEUR,價值超過1000萬美元。

有趣的是,第一季度發生的黑客攻擊有一半以上發生在BNBChain上,其中18.2%發生在以太坊上,9.1%發生在Polygon上。這凸顯了在這些鏈上加強安全措施的必要性,以及用戶在進行交易時要格外警惕。

值得注意的是,2023年1月是黑客攻擊最少的月份之一,總共損失了1460萬美元。這可能是一個積極的跡象,表明該行業正在更加重視安全問題,并且實施更好的措施來防止黑客攻擊和漏洞利用。

7.Q1區塊鏈游戲主導地位提升至45.60%

過去幾年,區塊鏈游戲行業一直在穩步增長,2023年前3個月也不例外。盡管3月份與游戲dapp進行鏈上交互的每日獨立活躍錢包(dUAW)略有下降,但該行業在過去一個季度的主導地位總體上有所上升。

3月,與游戲dapp鏈上交互的日獨立活躍錢包數為741,567,環比下降3.33%。從季度表現來看,環比下降8.58%,平均連接865,783dUAW。盡管這些數字可能看起來令人失望,但必須考慮到該行業仍然相對較新并且在不斷發展。

2023年第一季度,區塊鏈游戲呈現出增長的看漲跡象,主導地位從2022年第四季度的42.87%增加到2023年第一季度的45.60%。這意味著盡管dUAW數量減少,但區塊鏈游戲成為更大的一部分Web3生態系統的一部分。

8.硅谷銀行倒閉刺激對穩定幣監管的需求

硅谷銀行(SVB)最近的倒閉引發了一場關于穩定幣監管必要性的討論。穩定幣是由儲備資產支持的數字貨幣,旨在保持穩定的價值。由?Circle?Financial發行的USDC是1000億美元以上穩定幣市場的領導者之一。然而,當SVB倒閉時,Circle透露其在關閉的銀行中有33億美元的存款,導致該穩定幣在大約三天內低于1美元的掛鉤匯率,低至88美分。

該事件凸顯了一個事實,即穩定幣市場迫切需要一套道路規則。雖然Circle和其他穩定幣聲稱為他們鑄造的每一數字美元持有1比1的抵押品,但Circle持有110億美元

的未保險銀行賬戶,這些賬戶并不像想象的那樣安全。另一方面,Tether公開承認其數十億的穩定幣儲備以公司債券、擔保貸款、貴金屬甚至其他加密貨幣的形式持有。

9.結論

在經歷了充滿活力的2023年第一季度之后,dapp行業經歷了相當大的起伏。盡管如此,鏈上指標和市場趨勢表明,加密空間仍有望增長,未來依然光明。

與上一季度相比,2023年第一季度與dapp進行鏈上交互的每日唯一活躍錢包(dUAW)減少了14.07%。然而,盡管有所下降,DeFi鎖倉總價值(TVL)仍增加至833億美元,顯示了去中心化金融領域的彈性。

與此同時,NFT市場在2023年第一季度表現強勁,交易量增長137.04%至47億美元,為2022年第二季度以來的最高水平。盡管3月份略有下降,但NFT繼續吸引投資者和收藏家的關注。

2023年第一季度的一個顯著趨勢是區塊鏈游戲的主導地位日益增強,目前占所有鏈上活動的45.60%。ImmutableX和Polygon等平臺在游戲領域處于領先地位,它們的合作伙伴關系和創新正在為Web3游戲的未來鋪平道路。

然而,加密空間并非沒有挑戰。2023年第一季度,由于黑客攻擊和漏洞利用,損失了3.73億美元的資金。這比上一季度的50億美元大幅下降了92.60%,顯示了區塊鏈生態系統的彈性和適應性。

硅谷銀行的倒閉也凸顯了穩定幣監管的必要性。隨著越來越多的傳統金融機構進入加密領域,我們必須制定明確的指導方針和法規,以確保市場的穩定和安全。

盡管存在這些挑戰,但加密貨幣市場的整體情緒是樂觀和看漲的。2023年第一季度展示了區塊鏈生態系統的彈性和適應性,鏈上指標和市場趨勢表明未來依然光明。

LisaCuesta和我很自豪地宣布,我們對由Polychain和Ethereal領投的EigenLabs種子輪進行了天使投資.

1900/1/1 0:00:00注:本文來自@Elizabethofyou推特,MarsBit整理如下:上條推文的使用GhatGPT實現自動化操作Excel表得到了16w的瀏覽量!這篇更新五個比ChatGPT更強大的AI工具.

1900/1/1 0:00:00隨著最近Arbitrum發布Orbit和Zk-Sync發布AlphaEra主網,二層之戰又有即將戰火蔓延的趨勢.

1900/1/1 0:00:00今天下午,加密用戶?3155.eth?發文稱,一些頂級?MEV?機器人正成為黑客的攻擊目標,其「三明治攻擊」中的交易模塊被替換,目前已造成超過2000萬美元的損失.

1900/1/1 0:00:00執行概要 如果只有幾分鐘的時間,下面的摘要列出了投資者、經營者和創業者需了解的最令人興奮的AI創業項目:預測未來。我們都喜歡偶爾扮演Nostradamus.

1900/1/1 0:00:00受到合作銀行倒閉的影響,近期美元穩定幣USDC面臨流動性危機。根據CoinGecko的數據,USDC在3月11日的價格最低跌至0.8788美元,日跌幅超過12%.

1900/1/1 0:00:00