BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD-0.92%

LTC/HKD-0.92% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD+0.29%

XRP/HKD+0.29%*注:本報告計算的清算交易統計范圍為2022年5月至12月,其余類型統計范圍為2022年全年。

一、MEV的新視角

目前,大多數關于MEV主題的報告和文章都圍繞著概念介紹與如何將訂單引入MEV市場,所關注的問題包括但不限于MEV市場的公平性、MEV帶來的負外部性以及與機制設計有關的中心化風險或審查問題,這些都是許多區塊鏈協議與應用層建設者正在努力解決的方向。

此外,AmberGroup與《福布斯》還撰文介紹了大量長尾MEV案例、著名的MEV搜索者NathanWorsley的掘金策略內幕,以及Wintermute與AlamedaResearch這兩個運行MEV策略的量化機構。它們的文章中都提到了「訂單流支付」的概念,這似乎是一個大的趨勢,開發者們正在為之努力,包括Cowswap、1inchFusion模式與Flashbots的MEV-Share。主流金融機構也開始關注MEV領域,譬如納斯達克的新聞與見解欄目轉發了CoinDesk關于JIT機器人與MEV如何促進DeFi的文章。當然,也有小部分人關注MEV市場的監管。

事實上,在普遍關注MEV宏觀市場機制的運作之外,我們認為還有一個微觀的問題值得關注:作為一個代表,MEV交易意味著流動性數據具有前所未有的機會和挑戰。

早在2022年5月UST-LUNA熔斷引發的一系列事件中,從事加密業務的金融機構就已經被用戶盯上,并公開披露其余額情況。這種情況在傳統金融中并不常見,因為區塊鏈賬本的透明度和開放性允許任何人免費獲取交易數據。通過鏈上交易,我們可以獲得實時生成與更新的歷史價格信息和流動性數據。當然,流動性數據的透明度也可以幫助加密金融機構建立基于流動性的實時風險控制機制,更早意識到危機。

本報告旨在促使用戶關注現有流動性數據的價值與風險,以便更好地保護資產或設計更好的協議來保護用戶。

二、2022年MEV市場概況

MEV是DeFi市場流動性最真實的體現。2022年,MEV機器人在以太坊上創造了至少3.07億美元收入。因此,本節將概述2022年的MEV市場。

MEV交易機會全年增加

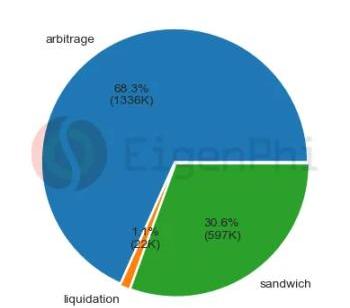

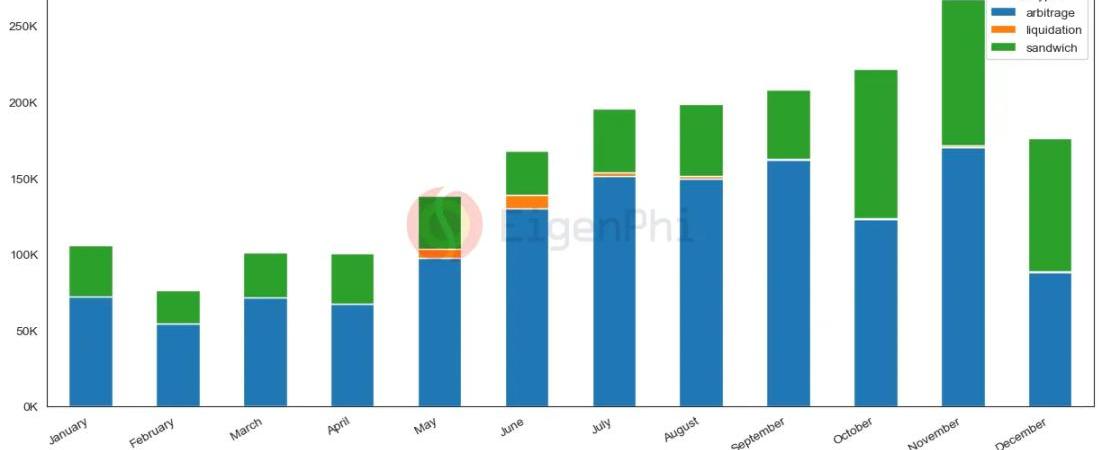

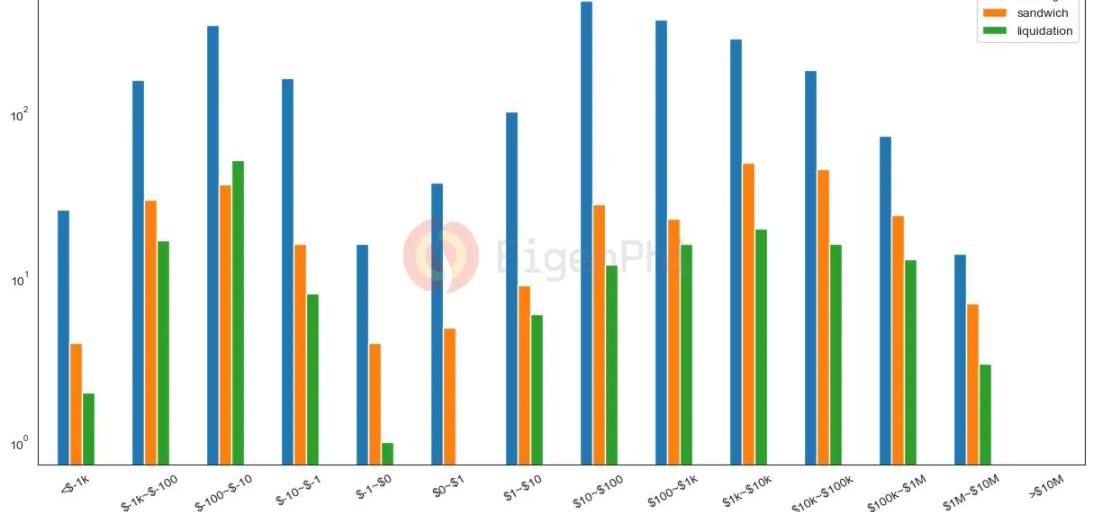

2022年,MEV交易數量著時間的推移而增加。套利機器人的交易最為頻繁,占市場的68.3%,三明治攻擊約為30.6%。清算交易的機會遠小于其他兩種MEV類型,盡管其統計范圍在5月至12月,但這種差異影響并不大。因此,與傳統套利交易相比,清算機會更有可能取決于劇烈的市場波動。

歐盟銀行機構負責人:穩定幣儲備需要多樣化:金色財經報道,歐洲銀行管理局 (EBA) 主席José Manuel Campa表示,即將出臺的歐盟管理穩定幣的規則將側重于確保發行人擁有多樣化的儲備,管理利益沖突,并且不會將風險轉移給其他參與者。José Manuel Campa說,該集團的加密資產市場規則,即MiCA,將于2024年生效,但加密貨幣市場參與者現在應該開始調整他們的操作,該機構將通過起草附屬立法在其實施中發揮關鍵作用。MiCA 要求穩定幣的發行人有足夠的儲備來應對動蕩“EBA 將特別關注儲備存款部分的多樣化。”[2023/4/27 14:30:45]

同時,每月MEV總數呈上升趨勢,反映出市場上MEV搜索者的機會在穩步增加。

不同MEV類型市場份額與趨勢

搜索者可以從市場上產生的MEV收入來自三個不同類型,即縮小市場之間的價格差異帶來的套利收益、通過搶跑用戶交易的三明治攻擊收益、通過在市場波動期間利用債務和抵押品價值之間的差異獲得清算收益。

以下是MEV交易的收入、成本與利潤概覽。

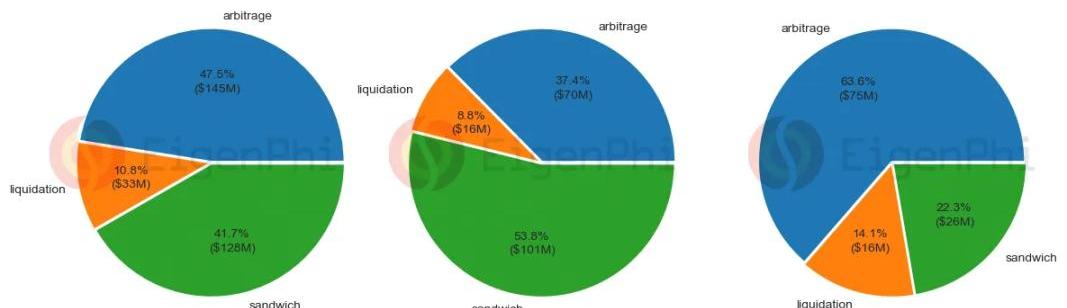

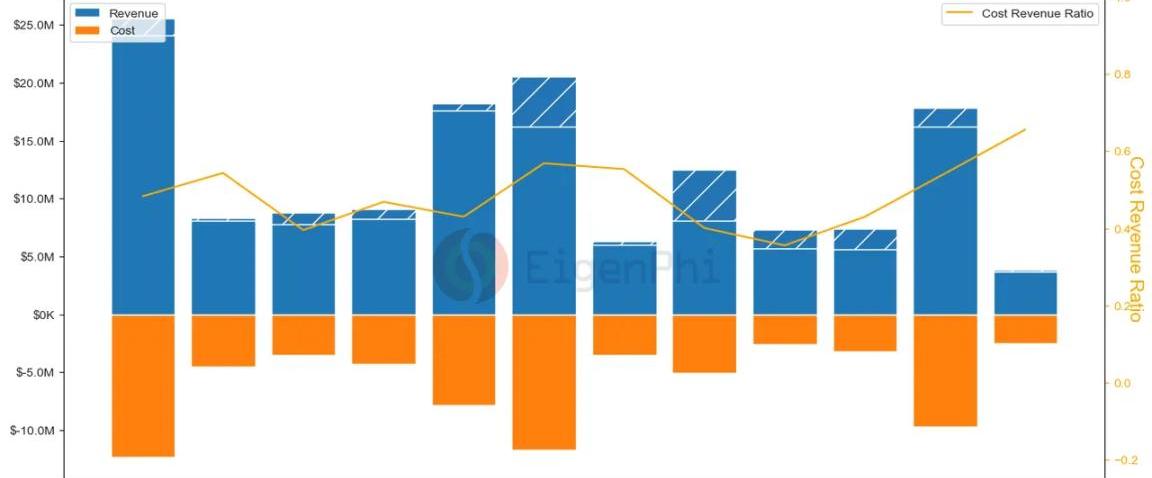

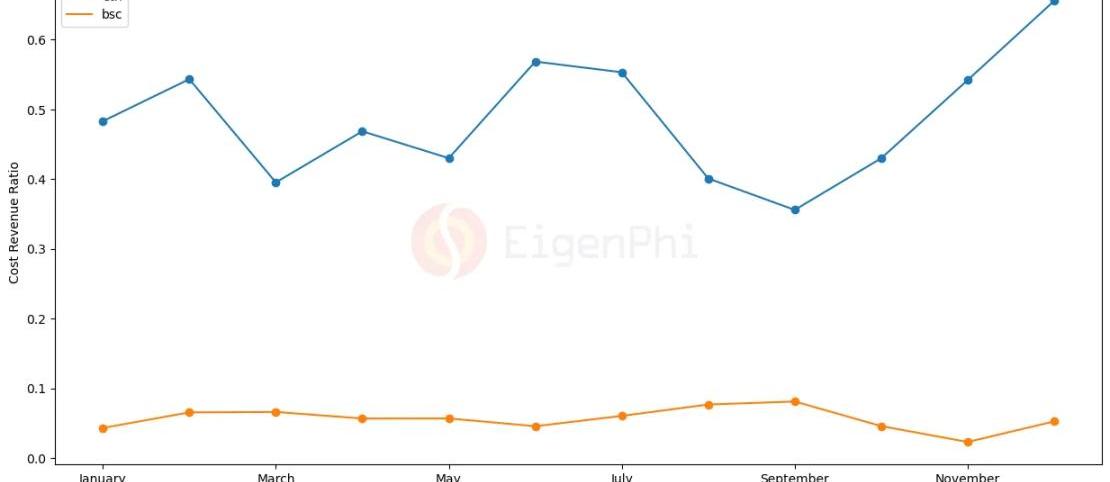

主流MEV機器人在2022年至少產生3.07億美元的收入,其中,MEV搜索者從套利交易中獲得1.45億美元總收入,占總收入的47.5%以上,從三明治攻擊中獲得1.28億美元,占41.7%左右。雖然二者收入相似,但三明治MEV的成本明顯更高,利潤也低于套利交易。套利搜索者產生7500萬美元利潤,而三明治攻擊只產生2600萬美元利潤。從2022年5月開始,清算交易總收入為3300萬美元,成本為1600萬美元,清算機器人最終從市場上產生1600多萬美元利潤。事實上,三明治攻擊者向區塊構建者和驗證者支付了占其收入近79%的成本。從下圖也可以看出,與套利交易相比,三明治交易每月的「成本收入比」更高,三明治交易平均為0.78,套利交易為0.49。

比特幣支持者Bruce Fenton在新罕布什爾州競選美國參議院席位的競標中落敗:金色財經報道,比特幣支持者Bruce Fenton在新罕布什爾州競選美國參議院席位的競標中落敗,將沒有機會在美國參議院以共和黨人的身份代表新罕布什爾州,[2022/9/14 13:30:00]

總體來說,套利搜索者產生的收入在1月、5月、6月與11月相對較高,其余月份則表現穩定。除11月,三明治機器人的收入在第三、四季度均呈下降趨勢。清算交易產生的月度收入中,5月、6月、11月的收入明顯高于其他月份,因為ETH在5月、6月的大幅下跌與CRV空頭擠壓事件導致了清算機會。

MEV機器人

下圖顯示,有大量機器人產生負利潤,68%的套利機器人產生正利潤,三明治機器人則為67%,清算機器人則為51%。

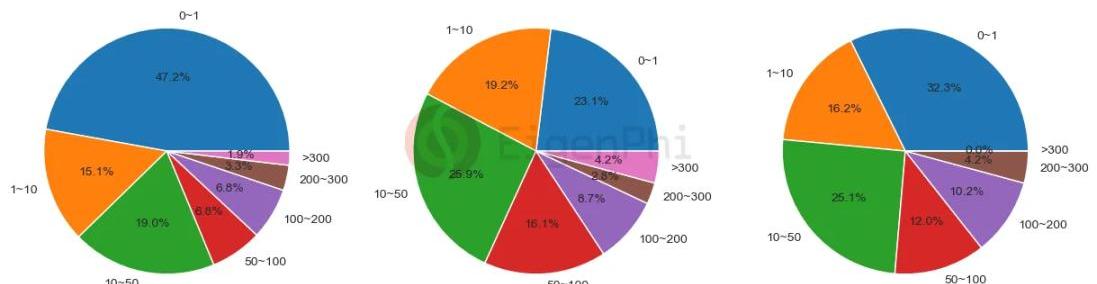

至于MEV機器人的生命周期,有很大一部分是一次性機器人,長期機器人所占比例較小。搜索者可以使用一次性機器人進行測試,一旦確定可行的策略,機器人會被轉移到一個新地址以長期執行該策略。平均而言,套利機器人的生命周期往往比三明治和清算機器人的生命周期短。

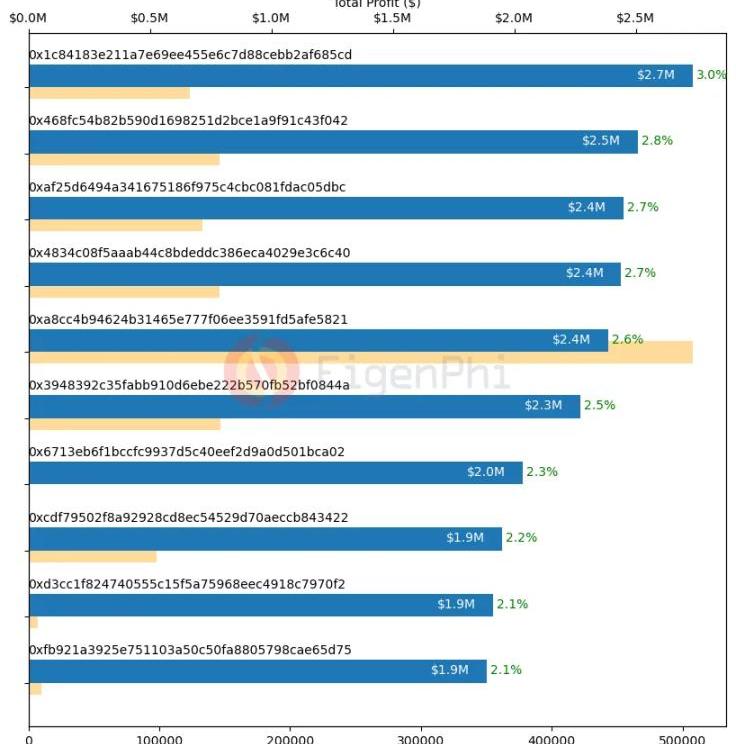

此外,本文還按照MEV機器人利潤及其占所有機器人總利潤的百分比對前10個最賺錢的機器人進行排名。數據顯示,前10名套利機器人利潤占比約51.3%,前10名三明治機器人利潤占比為74.8%,前10名清算機器人利潤占比更是高達90.2%。

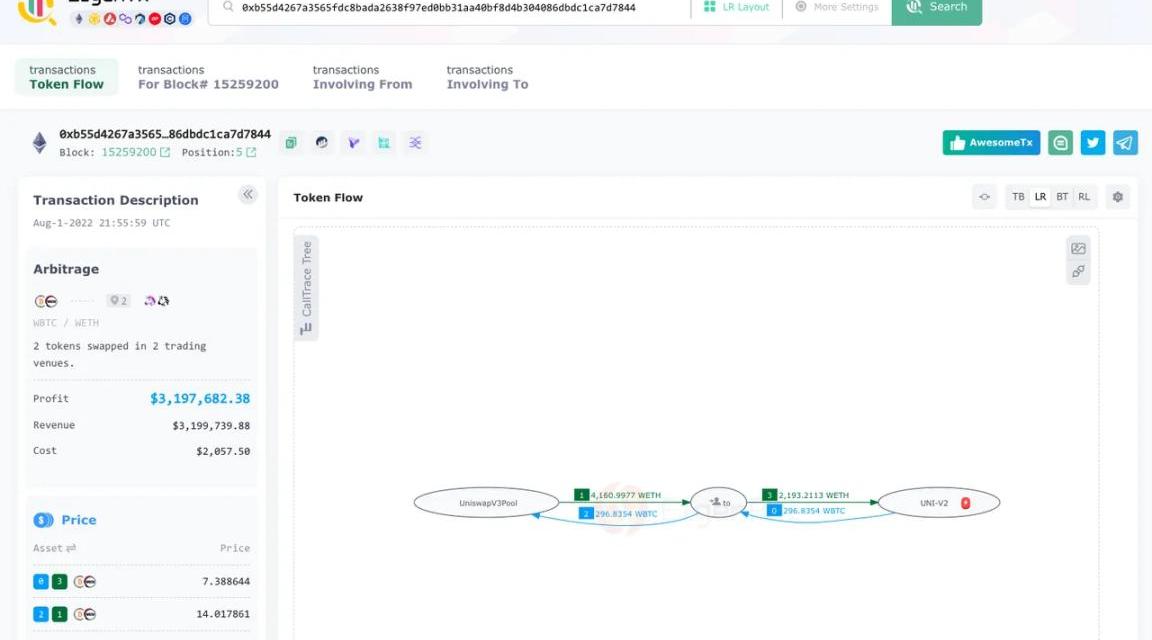

清算機器人競爭激烈,排名前二的清算機器人占有超過53%的利潤,居于主導地位,其他清算機器人必須找到超越這些頂級機器人戰略的方法來獲得市場份額。有趣的是,利潤最高的套利機器人0xbad執行的交易較少,因為他創造了利潤最高的單筆套利交易,它在8月Nomad跨鏈橋漏洞期間,通過一次原子交易產生超過300萬美元利潤,這表明策略對于MEV極為重要。

Orca宣布Tulip等11個項目共獲得22.5萬美元贈款:9月3日消息,Orca公布Whirlpools建設者計劃#1結果名單,Tulip、Kamino (Powered by Hubble)、Investin、Boson、Vyper、Goblin Gold、HedgeFarm、Autonomy、APY.Vision、Compass Labs、Mayflower等11個項目共獲得22.5萬美元贈款。[2022/9/3 13:06:48]

TheMerge前后的MEV

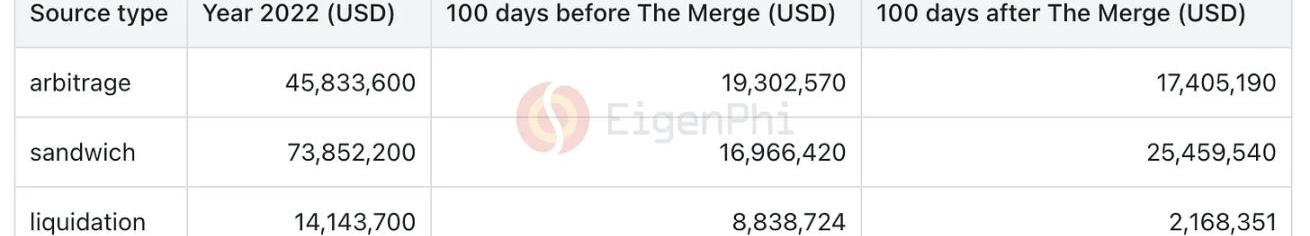

2022年,總計1.338億美元MEV價值分配給負責收集交易和構建區塊的礦工或區塊構建者,套利交易、三明治攻擊與清算交易支付的MEV價值分別為4580萬美元、7390萬美元與1410萬美元。其中,三明治攻擊為礦工或區塊構建者貢獻了一半以上的MEV,是其主要的激勵來源。以太坊合并之后,三明治交易的MEV貢獻百分比也在增加。

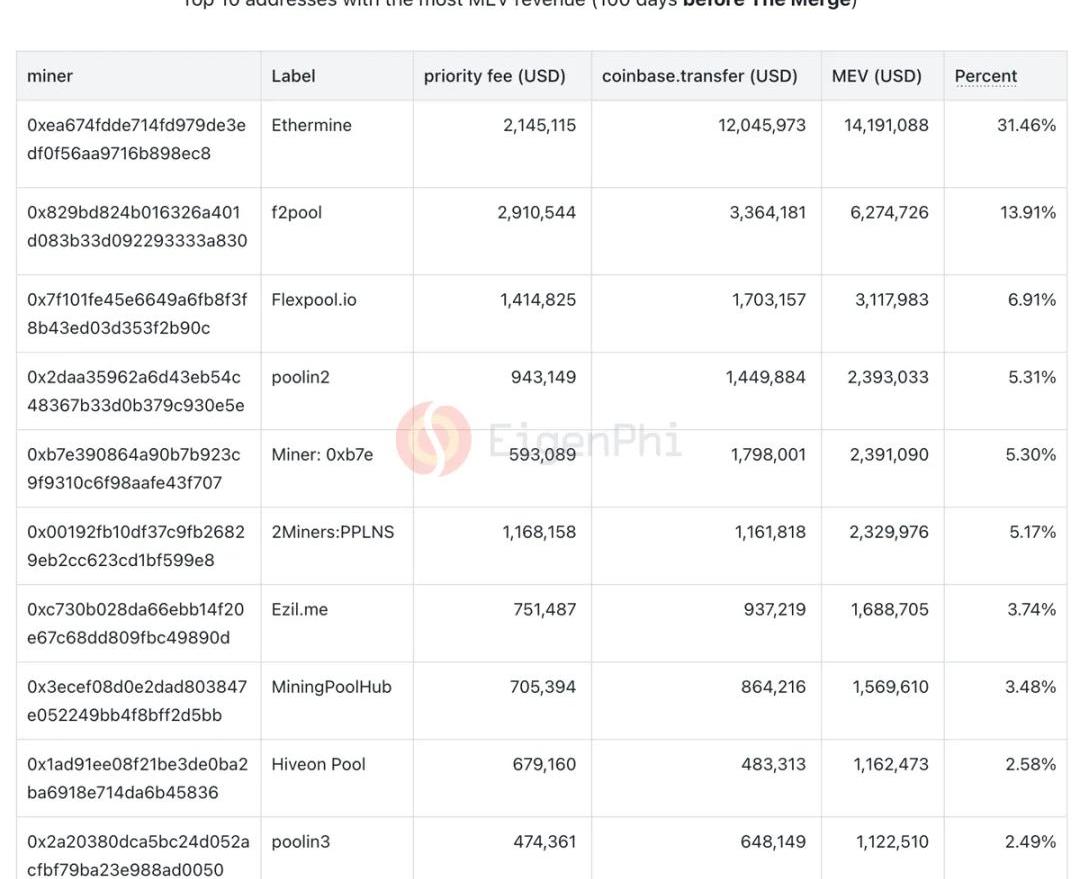

以太坊合并前100天,Ethermine與F2Pool的MEV收入占比分別為31.46%與13.91%。合并后,前2個區塊構建者地址抽取超過一半的MEV,占比分別為30.4%與29.41%。雖然區塊空間的鏈下拍賣市場的變化影響MEV的分配,但寡頭壟斷格局仍然沒有改變。

涉及MEV的交易量校準

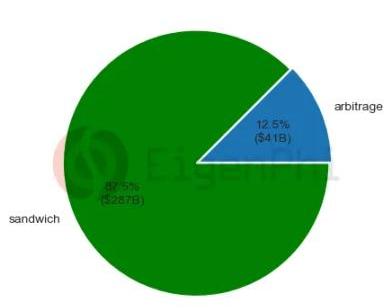

2022年,三明治機器人參與的MEV總交易量為2870億美元,占比87.5%,明顯高于套利交易量。同樣,在每個月的MEV總交易量中,三明治交易量始終占主導地位。或許是因為FTX崩潰導致大量用戶涌入DEX交換資產,三明治交易在11月的增長尤為明顯。

Revuto將通過NFT技術提供終身Netflix和Spotify會員資格:金色財經報道,Web3訂閱和票務解決方案提供商Revuto宣布為Netflix和Spotify提供一種新穎的訂閱模式,即采用非同質化代幣(NFT)解決方案。Revuto表示,它將通過其Revolution NFT為Netflix和Spotify提供終身數字訂閱。共有10,000名用戶將有資格獲得這種獨特的訂閱模式。(Cointelegraph)[2022/7/9 2:01:40]

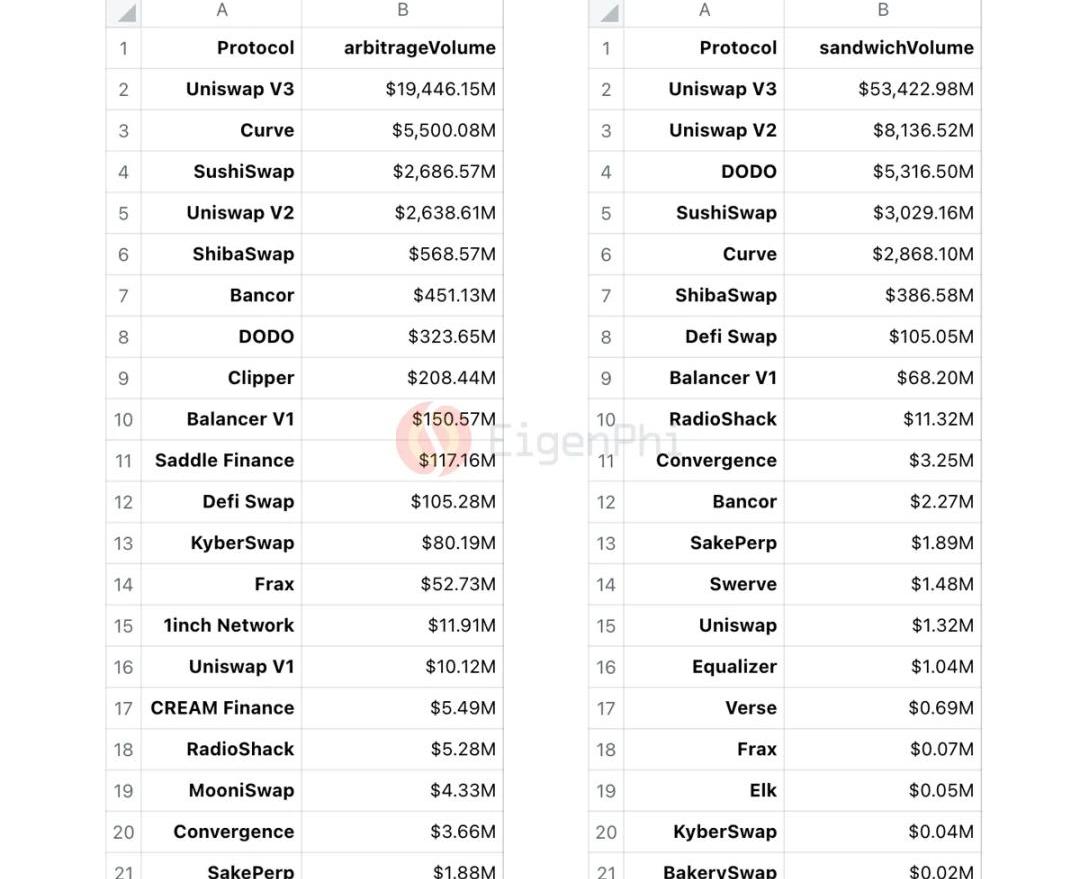

UniswapV3是套利機器人和三明治機器人最受歡迎的協議,二者的總交易量為728億美元,與套利交易量相比,UniswapV3的三明治交易量高出一個數量級。對DODO、UniswapV3等協議來說,三明治交易量幾乎占了總交易量的一半,值得用戶考慮。

以太坊和BNBChain上的MEV市場比較

至于不同的區塊鏈平臺,BNBChain上的MEV機會比以太坊的成本效益高得多,因為BNBChain上套利機器人的平均成本收入比明顯低于以太坊。2022年,套利搜索者從BNBChain產生的總收入為9500萬美元,低于以太坊1.45億美元套利收入,但BNBChain搜索者產生的總利潤為9000萬美元,高于以太坊的7500萬美元。

與以太坊相比,BNBChain上的套利機器人面臨的競爭并不激烈。前10名套利機器人在BNBChain上產生的利潤占比25%,低于以太坊的51.3%。因此,BNBChain上套利機器人的機會比以太坊上的套利機器人更公平。新人更有可能找到一個友好的環境來探索BNBChain。

三、MEV市場現狀與展望

基于上述數據分析,本節將揭示MEV當前的主要趨勢與未來的新機遇。

現狀:MEV基礎設施

MEV市場最關鍵的基礎設施是拍賣市場,確保MEV機器人的交易在區塊鏈上被打包。為了實現更公平的MEV市場,這個拍賣市場開始從最初的黑暗森林細分到由Flashbots的MEV-geth為代表的中繼者提供的鏈下專業拍賣市場。

質押服務商Figment暫無計劃在Terra2.0發布時就給予支持:5月27日消息,質押服務商Figment官方宣布,將終止對Terra1.0生態系統的支持,且暫無計劃在Terra2.0發布時就給予其支持,是否支持Terra2.0生態系統需要重新評估。Figment提醒委托給Figment的LUNA持有者,如果想在6月1日之前繼續獲得獎勵,應重新委托給另一個驗證者。[2022/5/27 3:46:21]

在合并之后,以太坊基金會開始實施pre-PBS方案。在PBS方案中,Flashbots和builder0x69等區塊構建者競標構建下一個區塊的權利,而驗證者提出報價最高的區塊。這種方法有效地將打包MEV交易的過程細分為兩個拍賣市場,一個是由區塊構建者為MEV機器人開放,以競標區塊空間,另一個是由驗證者為構建者開放,為下一個區塊的構建權競標。區塊建造者和驗證者之間也可以通過第三方中繼器進行路由,以實現數據隱私并保持公平性。兩個拍賣市場的競爭程度將影響MEV機器人的收入分配。

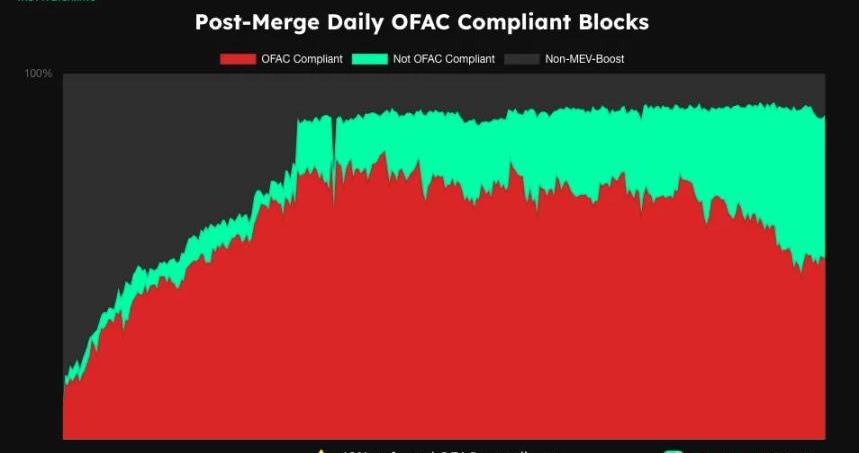

中心化與去中心化的對抗。如mevwath.info的圖表所示,符合OFAC規定的區塊與非符合OFAC規定的區塊正在激烈對抗。

金融工程基礎設施常被市場忽略。MEV機器人在未來有為DeFi生態系統提供更高端和專業的金融工程服務的趨勢,它們需要依靠數據服務和金融衍生工具來加強其性能。

閃電貸是一個受到MEV機器人歡迎的典型金融工具。

討論:2023年新機遇的展望

在2022年,MEV機器人從DeFi協議中提取價值的機會越來越多,這是一個強有力的趨勢。套利交易仍然是MEV市場的主導類型,在收入與利潤方面占主要份額。而且套利機器人在大多數月份的交易最為頻繁,與三明治機器人相比,支付給尋租者的收入比例較小。對獨立機器人地址總數的比較也表明,套利機器人的種類更加多樣化,這表明三明治機器人和清算機器人可能還有其他門檻。

一種名為JIT的新型MEV機器人在過去幾個月的交易機會呈增加趨勢。由于JIT機器人為提供大量集中流動性,似乎也有越來越多的獨立交換用戶可以從JIT活動中受益的趨勢。來自實際交換交易和模擬的滑點數據也驗證了這一點。與其他種類的主動流動性管理策略相比,JIT機器人正試圖以一種創新的、更具資本效率的方式提供流動性。值得考慮的是,AMM協議設計者等相關方直接提供類似的功能,這可以以一種新的方式連接交換用戶和流動性提供者,同時改善用戶體驗并提高流動性提供者的收入。

除了這些主流MEV機器人,另一個鏈下MEV市場在一些DEX和聚合器中開放。用戶的交易訂單以暗池訂單或限價訂單的形式被直接傳輸到這些協議創建的路由器。搜索者可以在一套拍賣規則下將這些隱形訂單接入到內存池,并通過提供優化的結算服務來提取價值。訂單流支付業務似乎是開發者們正在努力的一個大趨勢,包括Cowswap、1inchFusion模式,以及Flashbots的MEV-Share。雖然這種模式在很早被Robinhood采用時產生爭議,但目前還沒有明確的監管政策。

如果用戶因提供信息而得到獎勵,訂單流支付實際上是一種MEV民主化。MEV民主化是社區中經常討論的話題。另一個建議是通過流動性質押將驗證者的部分MEV收入分配給以太坊社區,盡管鑒于LidoFinance等流動性質押平臺的當前利率,這尚未實現。蓬勃發展的MEV市場也吸引了DeFi協議的開發者們思考如何利用MEV來提高客戶體驗,保護客戶利益。

四、2022年值得關注的MEV交易

套利之美

2022年8月1日,套利機器人0xbaDc從兩個UniswapWETH/WBTC池之間的單一空間套利中獲利319.7萬美元,花費2057美元成本,在Nomad跨鏈橋漏洞中反向運行大型交換交易。

多樣化的三明治交易

三明治攻擊模式越來越復雜,2022年曾出現過有56名受害者的三明治攻擊,以及添加/移除流動性時的三明治攻擊。

56筆交易的三明治攻擊:在UniswapV2上,一個區塊中有56筆交易將WETH換成MEME,三明治機器人對它們一起攻擊。這表明三明治機器人不一定只攻擊一個交易,將一個大訂單拆分成多個小訂單并不能保證交易者能逃脫被攻擊的命運。

添加/移除流動性的三明治攻擊:三明治機器人攻擊的不一定是DEX上的交換交易,添加和移除流動性也可能被攻擊。在過去的研究中,針對添加流動性的三明治攻擊可以看作是針對向池子里增加流動性前后滑點變化的無風險套利。被攻擊的流動性提供者以及其他流動性提供者都可能承擔損失。同樣地,移除流動性也可能受到攻擊,流動性提供者也可能承擔類似的損失。因此,流動性提供者應謹慎設置檢查點,并注意三明治攻擊會從他們的損失中獲利。

杠桿三明治的困境

在一些熟練的三明治中,閃電貸提供了杠桿作用所需的資金,交易者只需將一小部分資金投入到搶跑交易中,從而推高了受害者的交易價格,延長了潛在的收益。然而,這樣做的壞處是,三明治機器人的風險也會增加。特別是,如果搶跑交易打包成功,而相應的尾隨交易沒有成功,那么三明治機器人就會虧損。使用這種策略的三明治機器人可能需要支付更高的MEV成本來優先處理交易。

長尾MEV交易

MEV類型或許并不限于套利、清算、三明治或JIT,2022年的多重攻擊也可以被歸類為長尾MEV。

在Abracadabra套利事件中,攻擊者利用協議的價格緩存設計,并利用協議的價格預言機的更新機制來完成套利。在MongoSqueeze和CRVshort-queeze事件中,攻擊者操縱了市場的流動性,在相應的借貸金庫上制造壞賬。在Ankr攻擊事件中,攻擊者使用偷來的Ankr部署者的私鑰來攻擊代幣發行機制,并成功獲得收益。

與此同時,伴隨交易而來的大量資金流動往往為傳統MEV機器人提供了機會,而AMM內的大額交換也會帶來重要的套利機會。上文提及,涉及重大風險事件的月份往往伴隨著較高的整體套利利潤。此外,與CRV空頭的流動性操縱相關的巨大價格變化為清算機器人提供了更多機會。譬如,在CRV空頭擠壓事件中,一個清算機器人在CRV價格劇烈變化期間實施了有利可圖的清算策略,獲得超過100萬美元的收入。

五、MEV機器人與DeFi生態系統

自從MEV的概念開始流行以來,大多數人對它的第一印象是負面的。MEV激勵礦工尋租以獲取大量收入的打包交易需求,MEV機器人之間的PGA競爭提高了以太坊的平均交易費用水平。更重要的是,MEV還可能威脅到區塊鏈協議本身的安全性和去中心化。MEV機器人可以通過監測待定交易和搶跑交易或三明治攻擊來提取價值,這是許多協議開發者試圖減輕的負外部性。

但人們必須面對的事實是,由于區塊鏈協議在實現公開性與透明度方面的性質,MEV是最基本的。從DeFi協議的角度來看,MEV機器人還可以提供多種價值。最常見的套利機器人檢測DEX或CEX之間的價格差異,并通過低買高賣獲利。它們對流動性池價格偏差的計算提高了市場價格發現的效率。清算機器人監測抵押貸款的健康比率,并在抵押品價值跳水時啟動清算,這有助于去杠桿化過程,尤其是在市場波動時。

在未來,就像這個市場上出現的JIT機器人和統計套利做市商一樣,會出現更多不同的機器人,它們精通計算,從數據分析和金融工程中獲利,并且是DeFi系統順利實現自動化運作的重要組成部分。

另一方面,MEV機器人與DeFi協議的其他參與者的互動也變得更加復雜和重要。正如替代性的三明治機器人和JIT機器人所揭示的那樣,三明治機器人的受害者不一定只是交換用戶,也包括流動性提供者。由于三明治機器人的存在,交換用戶不一定會承擔更多的滑點損失,但可能會從JIT機器人帶來的滑點折扣中獲益。

2022年,EigenPhi曾深入分析MEV對兩大DEX協議UniswapV3和Curve的影響。在UniswapV3上,主流MEV機器人的收入規模占到流動性提供者收入的25%。在Curve上,MEV交易量在大多數日子里占總交易量的20%。

據EigenPhi分析,在2022年,套利和三明治機器人為DEX貢獻總計3280億美元交易量,約占該年DEX上產生的總交易量6660億美元的49%。

綜上所述,我們可以看到MEV機器人已經成為DeFi社區不可忽視的組成部分。了解MEV機器人和其他實體之間的交易關系可以幫助利益相關者更好地了解MEV對AMM的長期影響。

4月27日,Web3社交圖譜協議LensProtocol推出OptimisticL3擴展解決方案Momoka內測版,已可供Lens開發者使用.

1900/1/1 0:00:00我采訪了斯坦福區塊鏈俱樂部的負責人吉爾·羅森(GilRosen),討論了圍繞區塊鏈風險投資的一些話題,包括融資、團隊組建、趨勢,以及加密風險投資與非加密風險投資的比較。以下是那次談話的要點.

1900/1/1 0:00:00作者|黑米,白澤研究院 DeFi正在通過對房地產、藝術品等實物資產進行代幣化來改變格局。真實世界資產(RWA)代幣化是一個將有形資產轉換為代幣或NFT的過程,使它們能夠在鏈上進行交易.

1900/1/1 0:00:00注:本文來自@joyrich33推特,MarsBit整理如下:這兩天隨著幣安和ok發文推薦,ordinals的熱度持續暴漲,問的人也是越來越多,且目前市場上確實需要一個新的敘事.

1900/1/1 0:00:00你錯過了$PEPE或$AIDOGE嗎?想要涉足Meme幣但不知從何入手?別擔心,本文將給你實用的建議.

1900/1/1 0:00:001.研究要點 1.1核心投資邏輯 在ETH流動性質押之外,BNB與ATOM質押市場開始獲得投資者的注意力。在這些項目之中,pSTAKEFinance在擁抱BNBchain之后的發展值得被重視.

1900/1/1 0:00:00