BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.32%

ETH/HKD+1.32% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+0.69%

ADA/HKD+0.69% SOL/HKD+2.87%

SOL/HKD+2.87% XRP/HKD+0.33%

XRP/HKD+0.33%隨著FTX帶來的潛在影響逐步顯現,去中心化和透明度的重要性也越來越受到關注。交易活動從CeFi遷移到DeFi已經不再是「是否」的問題,而是「何時」的問題。

GMX這類永續協議在過去幾個月中獲得了顯著的發展,有著獨特設計的GMX已經發展成為一個獨立的生態系統。這個研究被分成了兩篇文章。

第一部分可以在這里找到。

在第二部分中,我們將更加關注GMX的生態系統以及建立在GMX之上的一些有趣的協議。

我們在第一部分中提到,GMXLP的風險在于:1)GMX上的持倉量和2)基礎資產價格的波動。

一些協議已經著手解決基礎資產波動的挑戰。

RageTrade

在與RageTrade創始人@crypto_noodles進行短暫的討論后,我們了解到該協議旨在做兩件事:1)為GMXLP提供預打包的Delta中性策略,2)為穩定幣存款人提供更多的收益。

RageTrade的愿景是通過利用真實和可持續的GLP收益成為Arbitrum最大的穩定幣農場。

為了實現這一目標,RageTrade計劃提供兩種產品,分別是JuniorTranche和SeniorTranche。

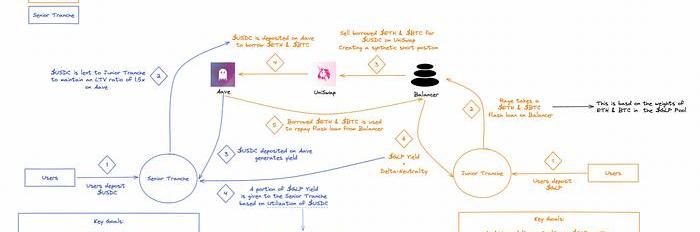

下面的簡單工作流程描述了RageTrade的金庫將如何工作。

Aptos生態錢包Martian已支持通過Twitter進行點對點轉賬:2月10日消息,Aptos生態錢包Martian已支持通過Twitter進行點對點轉賬,用戶可以在推特上發布推文,并在錢包內進行確認來向其他用戶進行Aptos上Token轉賬。

將Twitter與Martian鏈接后,通過發送固定格式推文來發送測試網APT:GM@martian_walletsend 5$ APT on testnetto@接收地址中間禁止換行符或空格,發完推文后,打開錢包并點擊通知圖標,即可看到交易請求。單擊批準以確認并提交交易。此外需確保將Martian錢包更新到剛剛發布的最新版本(1.3.8)。[2023/2/10 11:58:30]

RageTradeWorkflow

參考上面的思維導圖,橙色編碼的數字/文本提供有關JuniorTranches的信息,藍色編碼的數字/文本提供有關SeniorTranche的信息。

先從?JuniorTranche?說起:

1.參與JuniorTranche的用戶將GLP存入RageTrade的Risk-OnVault。隨后的行動完全由Rage的金庫合約自動處理。

2.基于GLP池中ETH和BTC的權重,RageTrade在Balancer上借出相應數量的ETH和BTC閃電貸。

3.然后將借來的ETH和BTC在Uniswap上以USDC售出。創造出一個合成的空頭頭寸。

4.除了從Uniswap出售ETH和BTC獲得的收益之外,SeniorTranche的USDC補充款將被存入Aave作為抵押品來借入ETH和BTC。

5.然后使用從Aave借來的ETH和BTC來償還來自Balancer的閃電貸款。

StarkNet測試網將支持Chainlink喂價:2月6日消息,StarkWare 宣布將與 Chainlink Labs 建立合作伙伴關系,StarkWare 將正式加入 Chainlink SCALE 計劃,StarkNet 測試網也將支持 Chainlink 喂價。

StarkWare 表示,將使用 StarkNet Token 支付部分預言機費用以降低開發者成本,未來也會在主網部署 Chainlink 喂價。[2023/2/6 11:50:25]

6.這整個過程使GMX上的LP能夠享受GLP的收益,并有效地降低了基礎資產的波動。

接下來是?SeniorTranche:

1.參與SeniorTranche的用戶將USDC存入RageTrade的Risk-OffVault。

2.然后將USDC借給JuniorTranche,在Aave上保持1.5倍的健康因子。

3.SeniorTranche參與者通過兩種方式獲得收益。首先,存入Aave的USDC會產生額外的收益。

4.此外,GLP的一部分收益根據SeniorTranche中USDC的利用率分配。利用率的計算在思維導圖中有說明。

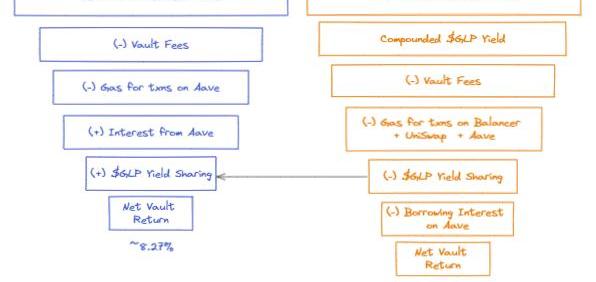

RageTrade在使用GMX的1年數據進行回測的表現如下所示:

來源:@crypto_noodles

假設ETH的收益率約為20%,則「Risk-On」Vault/JuniorTranche在考慮GLP收益與SeniorTranche的收益分享后的凈回報率約為24.8%。請注意,「Risk-On」金庫會定期自動復利ETH獎勵。

美股三大股指走勢分化,標普500指數收漲1.47%:金色財經報道,美股三大股指走勢分化,道指初步收跌約40點,納指收漲3.25%,標普500指數收漲1.47%。[2023/2/3 11:44:30]

相反,如果GLP持有者純粹HODL,則由于GLP池中資產價格下跌,他們將獲得-3%的凈回報率。

來源:@crypto_noodles

假設ETH的收益率約為20%,則「Risk-Off」Vault/SeniorTranche在考慮GLP收益后的凈回報率約為8.27%。收益可以分為兩部分:1)在Aave上的貸款利息產生了約1.05%的收益,2)從GLP獲得的ETH收益產生了約7.22%的收益。

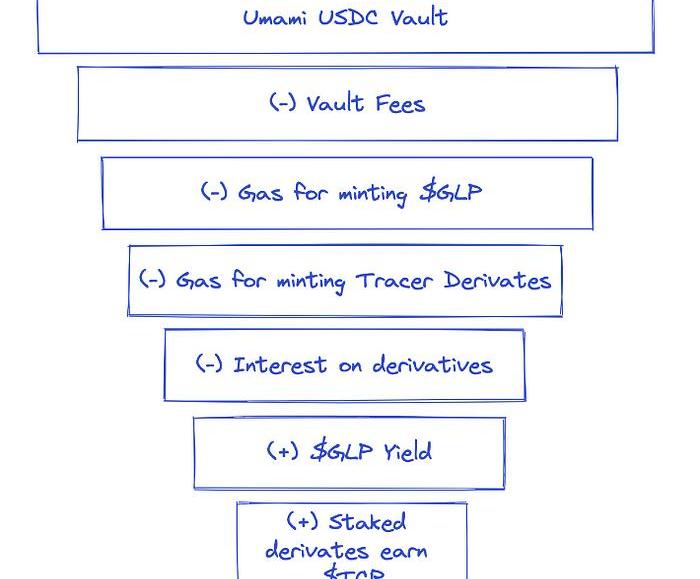

兩個Tranches的「收益漏斗」如下圖所示:

RageTradeYieldFunnel

關鍵挑戰

RageTrade打造了一個令人驚嘆的產品。同時,該協議面臨兩個主要挑戰:1)平衡風險和2)嚴重依賴GLP收益。

調整金庫中的頭寸會在兩種情況下發生:1)GLP池的權重變化或2)ETH和BTC價格變化。

Aave上的空頭頭寸每12小時更新一次。這意味著,每12小時,如果ETH和BTC的價格上漲,將從GLP收益中獲利以償還空頭頭寸。為了提高資本效率,RageTrade在Aave的空頭頭寸上維持1.5倍的健康因子。

Twitter廣告收入銳減40%:金色財經報道,自去年10月埃隆?馬斯克(Elon Musk)收購推特以來,已有500多家廣告客戶暫停了支出。Twitter廣告收入下降了40% 。廣告是Twitter的主要收入來源,2021年的收入中超90%以上為廣告收入。(yahoo)[2023/1/20 11:21:43]

如果在分配的12小時窗口內ETH和BTC的價格飆升,可能存在在Aave上被清算的可能性。

在這種情況下,參與SeniorTranche的用戶將失去他們借給JuniorTranche的資金。而JuniorTranche的參與者可能需要減少他們在GLP中的持倉量,以再次實現Delta中性,或完全失去他們的Delta中性頭寸。

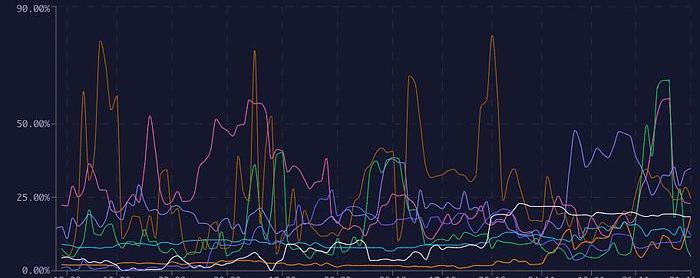

來源:GMX統計數據,GMXETH借款利率,2022年12月1日

自然而然地,該協議嚴重依賴于GLP收益。這不是系統性風險,但用戶應注意收益潛在的波動性。

團隊在假設ETH的收益率保持20%的基礎上非常保守。盡管如此,參與者應注意ETH的收益率會有顯著波動。

觀察過去兩個月的數據,ETH的平均借款利率為26.5%。盡管如此,ETH的收益率在44次下降到低于20.0%,最低借款利率為約9.1%。

UmamiFinance

創立之初,UmamiFinance旨在以「可持續」的20%年化利率吸引機構資本進入Web3.0。

Umami的USDC金庫為GMX提供流動性,并將GLP的收益傳遞給存款人,同時對不想要的市場Delta進行對沖。

Binance銷毀8400萬枚BUSD:金色財經報道,據Whale Alert數據顯示,Binance于11月27日16:45在以太坊銷毀8400萬枚BUSD,約合84,050,399美元,地址:0xe25a329d385f77df5d4ed56265babe2b99a5436e,交易哈希:0xfe8016e3eeb2160689c047626fb348e54ff851f4341beb1c63678a2fa380ad7c。[2022/11/27 21:05:01]

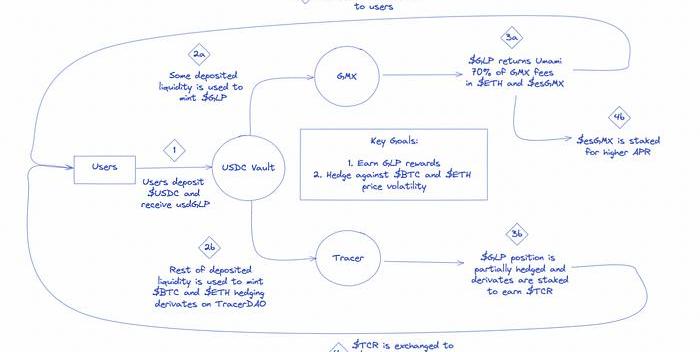

UmamiFinanceWorkflow

USDCVault

在運作中,Umami的USDC金庫通過為GMX提供流動性以獲得回報,從中賺取GLP收益。

1.用戶將USDC存入USDC金庫并獲得一個收據Token——ERC-4626Token?glpUSDC。用戶可以隨時通過在Uniswap上交換glpUSDC以獲取穩定幣來離開金庫。

2.金庫使用未公開的存款流動性的比例來鑄造GLP,并收取GMX交易費用。

3.其余的存款流動性用于在TracerDAO上鑄造BTC和ETH的對沖衍生品。

4.通過購買杠桿Token來對沖,金庫創造了一個ETH和BTC的空頭頭寸。

5.這使金庫能夠在對沖BTC和ETH價格波動的同時獲得GLP收益。

Tracer對沖衍生品

Umami利用Tracer的永續池來對沖不必要的GLP價格波動。Tracer的永續池是合成衍生品,使用戶可以對資產進行杠桿多頭或空頭交易。每個池子都有一個既定的風險額度。

這些頭寸不可清算,并且將完全抵押。

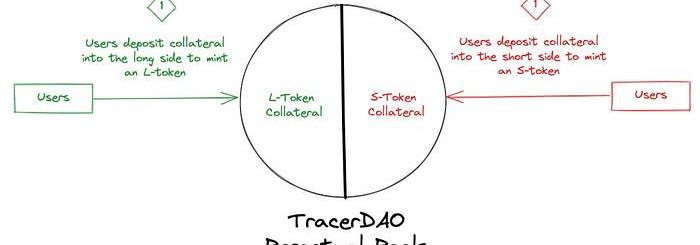

TracerDAO永續池

永續池由一個合約來管理,根據基礎價格源將價值轉移給抵押池的多頭和空頭方之間:

1.池子有兩個方向:多頭和空頭。用戶將USDC存入抵押池的多頭方,鑄造多頭Token,反之亦然。

2.用戶可以通過燃燒任一Token來轉換多頭/空頭Token為USDC。

3.Token的價值由池子兩側持有的抵押品比例決定。

4.空頭池和多頭池中持有的抵押品數量會動態變化。

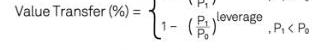

5.每小時,重新平衡發生并且價值從池子的一側轉移到另一側。轉移的數量是根據池子的抵押品比率確定的,其計算如下所示:

來源:TracerDAO,永續池再平衡

以1倍池為例,當基礎資產價格上漲時,空頭池中的抵押品將轉移至多頭池。

價值轉移的計算將分為兩步:

1.假設基礎價格上漲5%,價值轉移計算如下:

從空頭池轉移的金額計算如下:

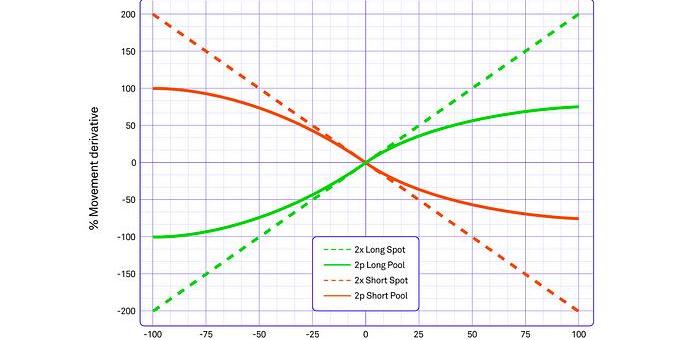

TracerDAO永續池的非線性收益

來源:TracerDAO,功率杠桿圖解

這一函數將有效防止任何一方失去全部價值。盡管清算風險被有效地消除,但收益大大降低。觀察2p多頭現貨,如果基礎資產升值100%,2倍杠桿將帶來200%的收益。然而,在功率杠桿函數下,收益將減少至約75%。

Umami的USDC金庫的「收益漏斗」如下圖所示:

主要挑戰

TracerDAO永續池的表現不佳

需要注意的是,USDC金庫的對沖模型不會導致完全的Delta中性。

盡管TracerDAO的永續池設計有缺陷,但Umami可能將其用作對沖工具,因為他們在USDC金庫推出之前啟動了支持TracerDAO池中流動性的早期活動。使用這些池進行對沖的實際成本遠高于預期。

TracerDAO池的偏限制了金庫的可擴展性和表現

與RageTrade類似,平衡風險在Umami的USDC金庫中仍然存在。

金庫每9小時重新平衡其Tracer對沖。如果BTC或ETH在短時間內非常波動,這可能會對Delta中性產生不利影響。

該金庫現在已停止運營

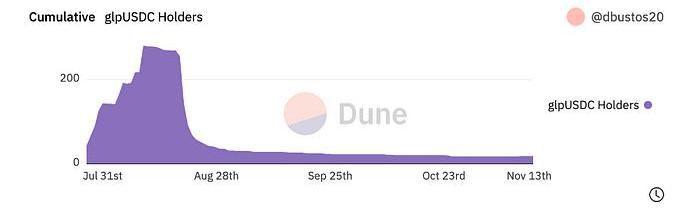

2022年8月底,Umami暫停了備受期待的USDC金庫,因為其聲稱的20%年利率不可持續。

來源:DuneAnalytics,@dbustos20

自然而然的,當公眾得知金庫的表現不佳和隨后的暫停后,大多數金庫存款人都交換了glpUSDC。

展望未來

上述兩個協議都試圖為GLP池LP提供Delta中性。UmamiFinance表示將再次嘗試,而RageTrade的產品結果尚未可見。

GMX生態系統的發展值得期待。

在ByteTrade,我們正在積極構建我們的Web3操作系統,該系統基于開放的區塊鏈-邊緣節點-客戶端架構,是原始全堆棧互聯網協議的去中心化版本,它將吸引大批用戶和去中心化互聯網應用來實現Web3.0,并最終將數據所有權還給用戶。

除了成為Web3OS構建者外,ByteTrade還積極參與孵化和早期投資Web3.0項目,以構建我們的Web3OS生態系統。我們將通過為Web3.0構建者提供各種資源,包括但不限于技術專業知識、產品定義、商業規劃、GTM策略和資金等,來為他們提供切實幫助。

ColinWu:大家好!雖然行業里的人都很熟悉了,但在場有圈外的觀眾,麻煩神魚簡單自我介紹一下.

1900/1/1 0:00:00注:原文來自@0xNing0xy于4月13日發布長推。1.4月13日CoinGeckoTop20024h漲跌幅分布今天,市場總體處在一種溫和反彈行情之中.

1900/1/1 0:00:00聊到代幣預售,大家總是說成為早期投資者就是致富關鍵。但是你有沒有想過:為什么很多人都在沖,都在梭哈,就偏偏你會虧錢呢?@CJCJCJCJ_寫了詳細的教學推文,歸納虧錢主因:因為你根本不知道你買的.

1900/1/1 0:00:00BHCT是BHGLOBAL旗下的代幣項目,旨在建立BHGLOBAL及其合作伙伴使用的支付系統,包括醫療支付服務、礦業主題公園支付服務、Giftcon服務和復雜購物中心支付.

1900/1/1 0:00:00TL;DR 以太坊Rollup網絡的采用在2022年激增,但仍存在一些有待改進之處。排序器負責對用戶提交的交易進行排序。目前,幾乎所有的Rollup都依賴于一個單獨的排序器.

1900/1/1 0:00:00投資邏輯 完整的收益策略工具包 在傳統金融市場中,利率衍生品的日交易量高達數萬億,市場參與者利用這一金融產品可以進行投機或對沖利率的波動。隨著去中心化金融的不斷成熟,這類收益的機會也將逐步增加.

1900/1/1 0:00:00