BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+1.64%

LTC/HKD+1.64% ADA/HKD+3.39%

ADA/HKD+3.39% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+2.54%

XRP/HKD+2.54%引言

硅谷銀行擠兌事件后的危機決策,使人們對銀行業作為公私合營的地位產生了懷疑,因為政府現在隱含地對私人信貸資金提供了無限的公共支持。這是解決與貨幣和信貸之間關系有關的古老問題的一個尷尬的方式。

圍繞SVB的事件涉及與加密貨幣無關的一系列非常具體和狹隘的情況,但它們為有關數字時代的貨幣性--以及加密貨幣在未來的重要作用--的細微公共討論提供了背景。

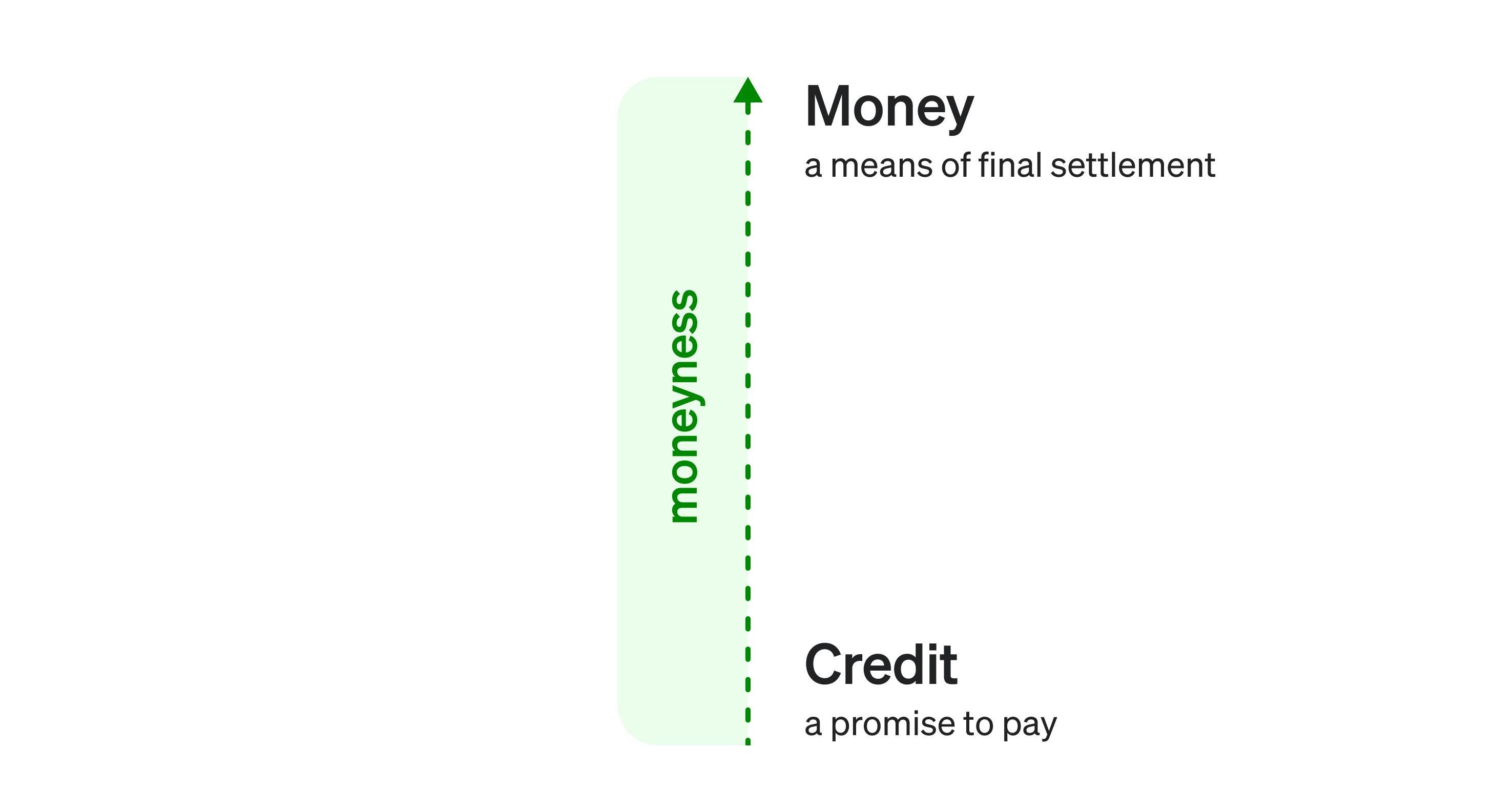

貨幣具有很強的等級性

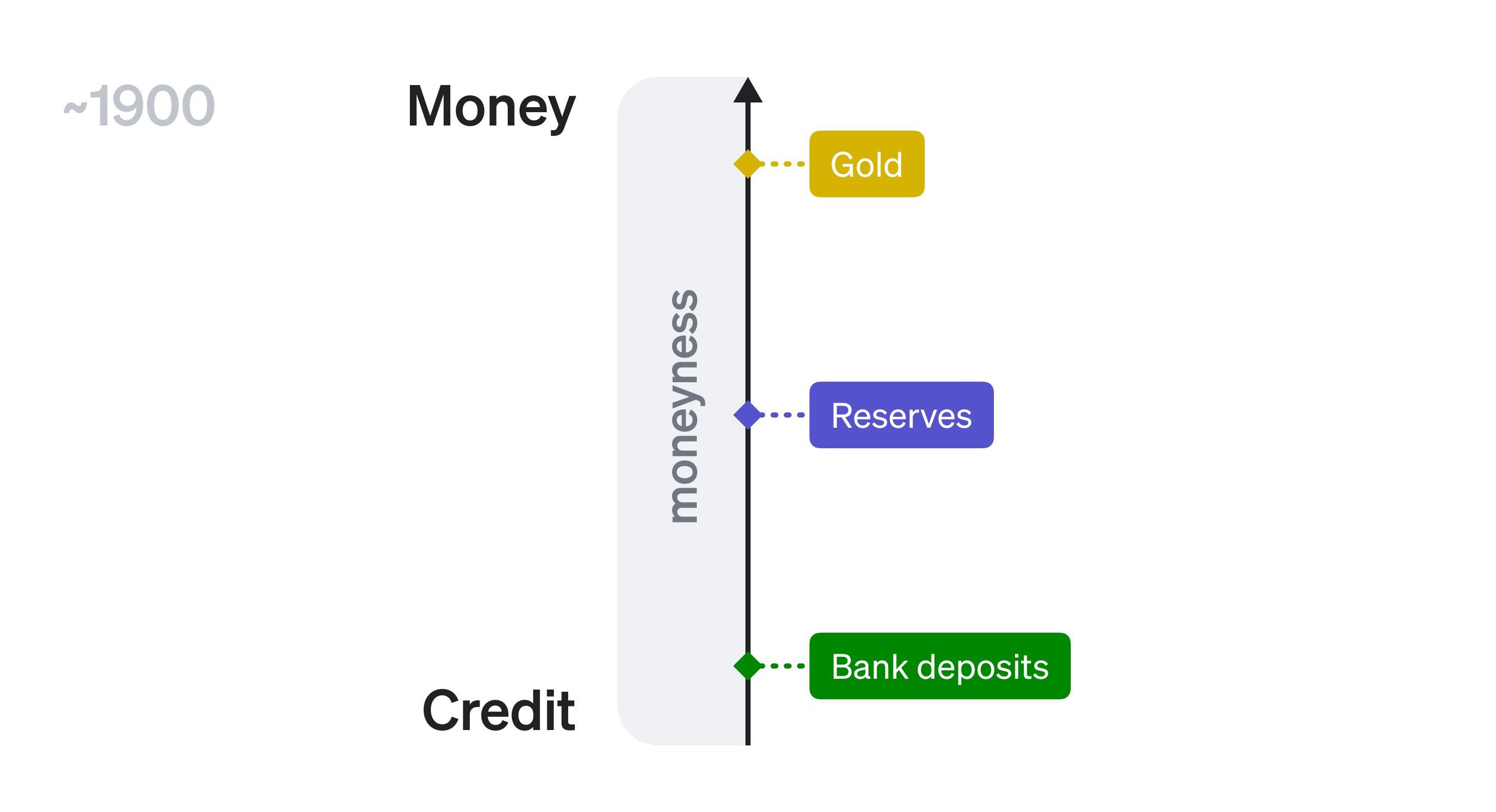

層次結構的頂端是貨幣--一種最終結算的手段。層次結構的底部是信用--一種支付的承諾,或在以后的時間點上使用更高一級的貨幣形式來"結算"。"貨幣性"是指一個特定的工具接近層次結構頂端的程度,而層次結構本身有很多層次。

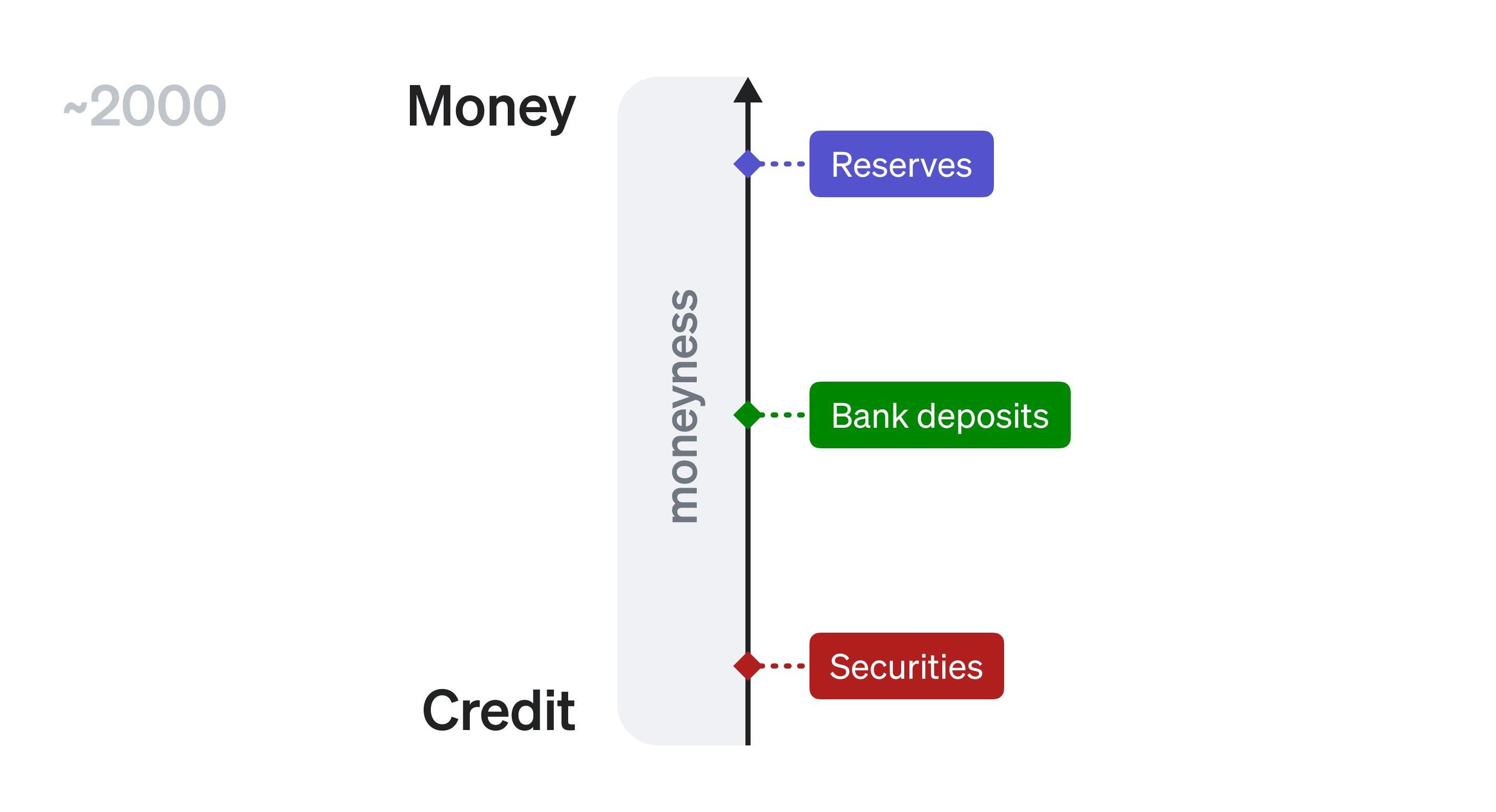

今天,中央銀行發行的負債通常被視為貨幣的最終形式。這些負債主要有兩個子集:現金和中央銀行儲備。兩者都是中央銀行資產負債表中資產方面的一種要求。就美國聯邦儲備局而言,這些資產主要是美國政府債券。在實踐中,沒有人試圖通過"贖回"他們的現金或儲備金來行使這些債權,因為現金和儲備金本身就被廣泛接受為交換媒介、記賬單位和價值儲存。今天,它們的"貨幣性"得分很高。

以色列將成立特別小組研究對DAO進行監管:7月27日消息,據以色列政府網站,以色列將成立特別小組研究對DAO進行監管,并將在9月之前就此事征詢公眾意見。

該小組由財政部首席經濟學家和司法部相關負責人領導,將審查和咨詢DAO的活動用途和類型以及DAO內部的決策過程,并探索DAO組織中代幣的使用和相關風險,以提供監管的明確性。[2023/7/27 16:02:46]

在現金和儲備的層次結構中,商業銀行發行的存款排在其后。商業銀行的貨幣是對高階貨幣--即現金或儲備--的支付承諾。從大多數用戶的角度來看,由于存款保險、銀行監管和中央銀行作為最后的貸款人,它被認為是貨幣而不是信貸。但是,在一天結束時,商業銀行存款只是商業銀行發行的負債。它們是對商業銀行資產的索賠,儲戶實際上是把錢借給了商業銀行--并因此而面臨信用風險。如果銀行的資產不比其負債值錢,那么它發行的錢可能就不像人們認為的那樣值錢。

在層次結構中,還有一些基于信用的貨幣形式低于存款,如證券,它是一種更加衰減的承諾,是層次結構中更高階的貨幣形式。某些類型的證券構成了影子銀行部門的基礎。

社會對貨幣的概念在不斷演變,貨幣與國家的關系也是如此

隨著時間和空間的推移,貨幣等級制度發生了巨大的變化。即使在一個時間點上,也有許多不同的等級制度,代表著貨幣和信貸之間的準確關系,這取決于一個人的觀點。實際上,一個人與其他人和整個經濟的關系可以改變他們在層次結構中的"堆疊"排名。

Orbiter Finance推出成就NFT,用戶可根據交互次數領取不同級別NFT:5月26日消息,Layer2跨Rollup橋Orbiter Finance于Galxe推出Orbiter Pilots NFT,用戶可根據與Orbiter Finance的交互次數領取不同級別的NFT。[2023/5/26 9:44:33]

長期以來,由于黃金的有限供應使其成為有用的價值儲存,人們普遍認為黃金處于貨幣性圖表的頂端。現金和中央銀行儲備曾經是一種法律承諾,向持有人支付一定數量的黃金。在一戰期間和緊接著的幾年里,英國和其他歐洲國家脫離了金本位制,而美國則保留了金本位制,結果是大量的黃金流入美國。雖然美國在大蕭條期間暫時放棄了金本位制,但之前的舉措已經為美元在二戰期間的主導地位和布雷頓森林體系的開始奠定了基礎。貨幣制度的決定往往有地緣的影響。

金本位制在20世紀70年代被放棄,因為它對政府應對經濟狀況的能力造成了限制。當貨幣供應沒有彈性時,政策制定者調整信貸價格以應對經濟擴張或收縮的工具有限。黃金的工業用途也很有限,這使得它的價值幾乎完全來自于它的稀缺性和對它有價值的信念。

ARB短線突破1.8美元,24小時漲幅超10%:金色財經報道,行情顯示,Arbitrum代幣ARB短線突破1.8美元,24小時漲幅約10%,行情波動較大,請注意風險控制。[2023/4/18 14:10:48]

目前的系統,貨幣是由政府發行債務和征收稅收的能力支持的--在更廣泛的歷史背景下,這是一個不小的假設--從設計上來說,它本質上更基于信用。它讓國家定義和控制貨幣性,這有好處也有壞處。

當今的商業銀行貨幣

在我們一生中的大部分時間里,銀行業一直以公私合營的方式存在。銀行在私人領域運作,有特權的公共擔保。這種擔保提高了貨幣的安全性和效率,但也造成了一種虛假的安全感和貨幣的"一體性"。作為標準的做法,大多數人不考慮他們的商業銀行的信用度。許多大型的非銀行金融機構也一樣--有時會產生災難性的影響。

對許多人來說,SVB的擠兌是對以下概念的集體覺醒:1)商業銀行的存款有信用風險;2)信用風險不是零。如果故事以SVB和Signature的失敗而告終,而美國政府沒有采取緊急行動,那么我們就會回到現狀,學到一個痛苦但在某些方面并不新穎的教訓。然而,通過介入并使用緊急權力為所有無保險的存款提供擔保,美國政府放松了一個多世紀以來的規范和法律護欄。在金融大危機期間,存款保險限額從10萬美元暫時提高到25萬美元,但在之后IndyMac等銀行倒閉時,沒有保險的儲戶確實損失了錢。

多鏈智能合約平臺Astar Network在公共測試網上推出XVM:1月10日消息,多鏈智能合約平臺Astar Network在公共測試網上推出XVM,為構建在Astar Network上的項目提供了不同智能合約環境(如以太坊虛擬機(EVM)和WebAssembly(WASM))之間的無縫互操作性。

據悉,Astar Network支持使用EVM和WASM智能合約構建dApp,并通過跨共識消息傳遞(XCM)和跨虛擬機(XVM)為開發人員提供真正的互操作性。Astar Network共完成3輪總計3440萬美元融資,包括去年1月獲得2200萬美元融資,Polychain領投,Alameda Research、Gavin Wood等參投。[2023/1/10 11:03:54]

美國的新政策在實踐中似乎正朝著個人和企業不受商業銀行信貸風險影響的方向發展--廣泛獲得更高水平的"錢"可能是社會的最佳選擇。如果這確實是貨幣和銀行政策的新方向,就應該以更加透明和慎重的方式來實施。

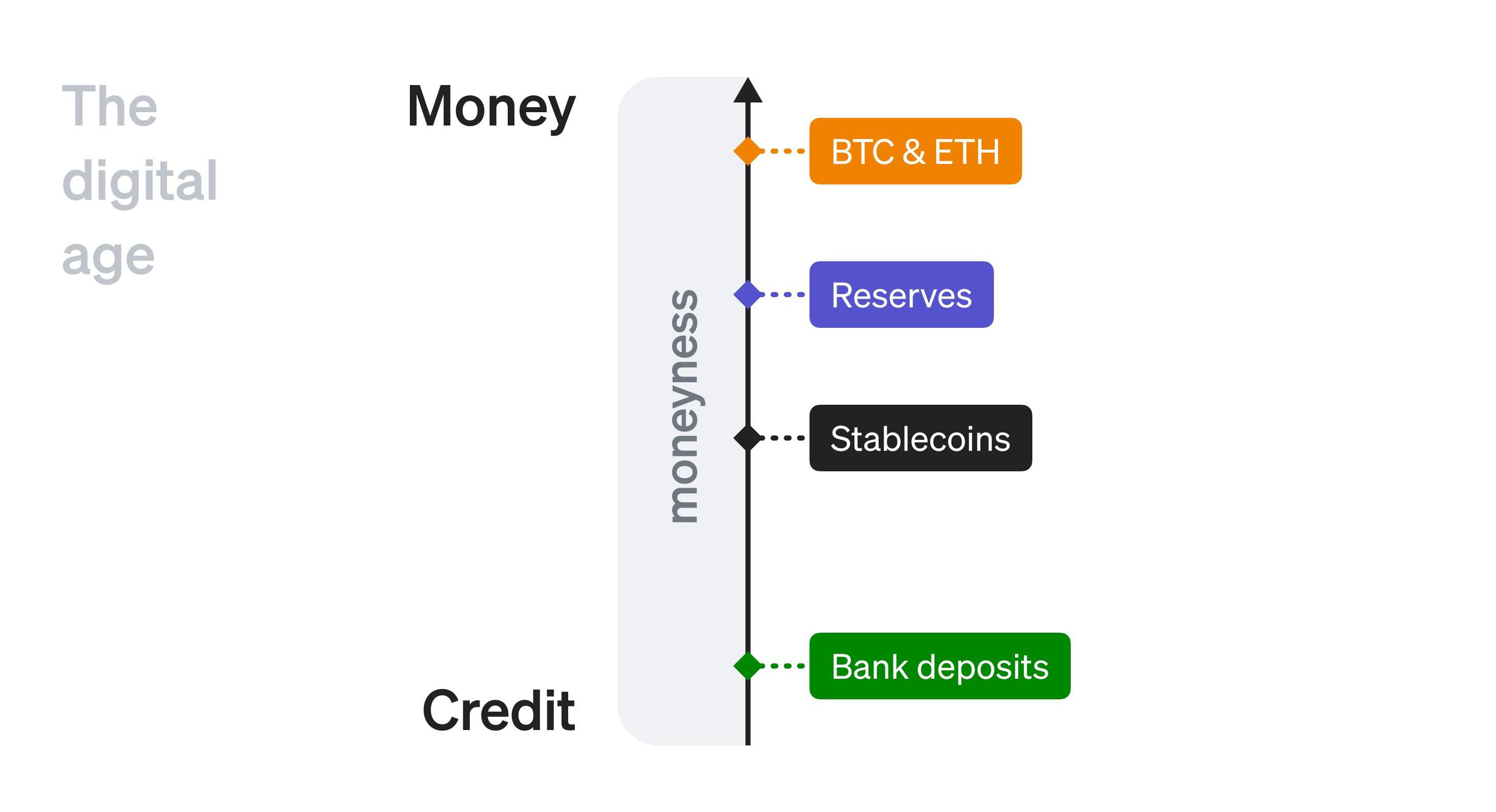

數字時代的貨幣觀

圍繞貨幣和加密貨幣的社交媒體討論往往會演變成一種二元的純度測試:加密貨幣是好的,而法定貨幣是壞的。我們認為這種框架錯過了很多細微的差別。

基于信用的貨幣帶來了一定程度的繁榮,使政府在操縱金融條件以控制經濟增長和追求地緣目標方面有更大的靈活性。我們也承認,這是一個來自擁有無可比擬的全球力量的自由民主國家的特權視角,然而,這種制度也有一些不愉快的后果。

StarkNet生態游戲Eykar在測試網發布Quests系統:7月31日消息,據官方消息,StarkNet生態游戲Eykar宣布Quests.eykar.org在測試網發布。用戶可以免費鑄造NFT并將其升級用于參與Alpha測試。[2022/7/31 2:48:29]

與此同時,有許多例子表明世界正在我們周圍發生變化。

——中國地緣的提升和俄羅斯對烏克蘭的入侵對國際金融產生了深遠影響。美元主導地位的終結遠未得到保證,但在所有的可能性中,美元在國際貿易中的份額的一些隱性侵蝕將導致一個更加多極化的世界--這意味著美元和以美元計價的資產在未來可能不會像最終貨幣形式那樣被廣泛接受。

——人工智能的崛起將大大改變經濟增長和生產力的性質。不難想象,在這個世界上,自主代理人從事經濟活動,需要一種數字原生形式的貨幣,他們可以獲得這種貨幣,而不必分析復雜且往往不透明的信貸中介鏈。此外,AR/VR的發展和數字世界的增長意味著更多的活動發生在數字環境中。

——在全球金融危機和COVID-19之后的幾年里,財政和貨幣政策在貨幣的層次結構中產生了許多扭曲的現象。類似貨幣的證券的供應量急劇增加,支持這種證券的隱性和顯性擔保的范圍也在擴大,并導致影子銀行部門的進一步增長。今天,許多貿易和金融都依賴于通過影子銀行進行的廣泛的信貸中介。

——無處不在的連接和通過社交媒體分享信息的低門檻,加劇了金融波動的速度和規模,Gamestop和SVB的傳奇事件就是證明。金融償付能力的透明度現在比以往任何時候都更重要。

確定什么有價值從來沒有像現在這樣具有挑戰性,也從來沒有像現在這樣重要。對數字貨幣的未來深思熟慮,對人類進步和支持擺脫專制主義的國家來說至關重要。

加密貨幣是剛性數字貨幣

關于加密貨幣的波動性以及其波動性和"缺乏內在價值"如何使其成為一種糟糕的貨幣形式,已經寫了很多。這些觀點通常是帶著特定的結論而寫的,往往忽略了當前的背景。它們也是錯誤的。

加密貨幣有內在的價值。比特幣已經存在了10多年,并被積極用作全球抗審查交易的結算層。以太幣為以太坊網絡提供動力,這是一個全球分布式的計算機,成千上萬的產品和服務都建立在這個網絡之上。如果說石油和煤炭為工業革命提供了動力,那么以太幣和其他原生加密貨幣可能為未來100年的創新提供動力。

在這些事實的基礎上,還有一個更重要的事實。加密貨幣是硬的,數字貨幣,從設計上來說。我們的意思是,加密貨幣在穩定性方面可能有所欠缺,但它在可核實的無信用風險方面得到了彌補,這取決于它的持有方式。

也許現在是時候"用抵押品的價值取代信用"了,因為人們和機構在為他們的"美元"定價時,似乎一次又一次地無法管理對手方的信用風險。加密貨幣抵押品可能是不穩定的,但當抵押品的價格是基于流動的市場價格,而不是被無形的資產負債表所掩蓋時,就更容易按市場價格計算。對于許多應用來說,這可能是對現狀的一種改進。

同樣重要的是,人們在未來能夠繼續獲得數字貨幣--沒有信用風險,沒有審查制度。加密貨幣已經實現了這一點,關于波動性和缺乏令人信服的使用案例的爭論,完全沒有抓住重點。

穩定幣

對于今天的許多用途來說,需要一個安全版本的數字美元。在SVB/Signature事件之后,有許多關于永久擴大個人獲得更高貨幣性系數的貨幣的建議,包括無限的存款保險和CBDC。這些方案如果被考慮,應該在一個公平和公開的過程中進行。

在短期內,與目前的狀況相比,一個明顯的改進是為法幣支持的穩定幣制定一個明確和合理的框架,今天已經被用來在可靠的抵押品之上提供功能性的數字貨幣。

設計良好的穩定幣可以為零售用戶和企業提供一種有意義的資產,用于管理支付和儲存價值,而不會使他們面臨商業銀行的信貸風險。今天的MMF行業也有類似的目的,但沒有人把MMF當作貨幣,因為它們在功能上不是作為支付工具的。有效設計的穩定幣可以達到與CBDC類似的目的,但除了攜帶較少的操作和執行風險外,還可以保留目前個人的經濟活動與政府的可見性之間的關系。其他司法管轄區,如英國和歐洲,已經在沿著這條道路前進,現在是美國邁出步伐的時候了。

盡管許多細節仍然需要整理,但看到國會考慮立法以鞏固穩定幣在數字經濟中的作用,是令人鼓舞的。

結論

對于大多數互聯網原住民來說,SVB是第一個引起重大反響的銀行倒閉事件,也是第一個凸顯私人信貸在支撐我們當前貨幣體系中的作用的重大事件。正如在導致SVB存款外流的事件發生后做出的決定所揭示的那樣,公眾再次關注到可能需要減少信貸在貨幣創造中的作用以及基于信貸的貨幣缺乏透明度的問題。加密貨幣和穩定幣對信貸的依賴程度有限,這使得它們在當今相互聯系的數字世界中成為許多應用的一個有吸引力的選擇。

注釋

1、美國政府的債務在概念上是對政府未來現金流和稅收收入的一種要求。政府債務的風險性是以政府在未來收稅的能力和美元的實際購買力不會隨著時間的推移而削弱的假設為前提的。測試這些假設已經超出了本文的范圍。

2、例如,目前的美元主導模式要求美國持續的經常賬戶赤字,這需要大量的財政和家庭債務,并具有侵蝕美國制造業基礎和工人議價能力的下游效應。

Tags:加密貨幣STARSTANET加密貨幣市場規模排名STARINU價格AllStars DigitalBumono Network

誰在同以美國證券交易委員會為主的美國監管者斡旋,以爭取更友好的區塊鏈監管環境?Libra橫空出世,加密世界與監管部門之間的互動愈發頻繁.

1900/1/1 0:00:001.昨日新增銘文264086,歷史第三,總銘文40404522.昨日鏈上手續費50.31btc,歷史最高,總手續費379.8btc3.昨日新增銘文圖片155張,brc20占比99.99%.

1900/1/1 0:00:00注:本文來自@mao_rocky推特,其是HODLer|CryptoEnthusiasts,原推文內容由MarsBit整理如下:很多人不去理解比特幣本身.

1900/1/1 0:00:00為什么我們需要去中心化的?prover當前,以太坊主網上已經有多個?ZK-Rollups?在運行了。然而?ZK-Rollup?的去中心化設計仍然處于早期階段.

1900/1/1 0:00:00目錄 一、簡介及愿景 二、特色和優勢 三、發展歷史 四、團隊背景 五、融資信息 六、發展成果 七、經濟模型 八、基本面分析 九、行業分析 十、風險與機會 一、項目簡介及愿景 StarkWare是.

1900/1/1 0:00:001/數據發布者提供的交易所交易量排行 單位:億美元 某GMX巨鯨在質押293天后將2000枚GMX換成13.9萬枚USDC:金色財經報道,據SpotOnChain監測,8小時前.

1900/1/1 0:00:00