BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+1.88%

SOL/HKD+1.88% XRP/HKD+0.26%

XRP/HKD+0.26%上半年,DeFi無疑是行業風口之一。不少觀點認為DeFi是以太坊智能合約的最佳應用,甚至是區塊鏈的最佳落地場景。借貸、去中心化交易所和穩定幣基本構成了DeFi的“三駕馬車”,其中,借貸市場的發展尤其引人注目。

根據DEFIPLUS的統計,截至8月6日,借貸市場的總鎖倉額約為4.61億美元,相較于今年1月1日的2.62億美元上漲了約75.95%。DeFi借貸產品在今年已經實現了巨大的發展。但近日,有媒體報道以太坊上主流借貸產品之一Dharma鎖倉額驟降74%,用戶無法提幣,這為DeFi的強勢發展蒙上了一層陰影。

市場是否過度解讀了Dharma鎖倉額下降的現象?DeFi借貸產品的真實現狀又是如何??PAData選取了以太坊上的五個主流借貸產品——MakerDao、Compound、Dharma、dY/dX和NuoNetwork,通過其鏈上借貸資產的余額變化和交易行為趨勢來觀察當下Defi借貸產品的現狀。

整體鎖倉額下降DAI是貸出最多的資產

根據DEFIPLUS的統計,雖然截至8月6日的總鎖倉額已經達到4.61億美元,較今年年初上漲了約75.95%,但實際上,整個借貸市場的鎖倉額從今年6月27日創下6.02億美元高點后,一直呈下降趨勢,目前已經下降了約30.59%。

BitMEX與研究和數據分析公司Kharon達成合作,加強客戶盡職調查程序:官方消息,BitMEX宣布,與研究和數據分析公司Kharon達成合作,以加強客戶盡職調查程序,并加強對OFAC批準的實體和其他相關方的篩選。

去年BitMEX及其高管被美國CFTC指控違反反洗錢規定。[2021/3/31 19:33:29]

從鎖倉資產的配置來看,總體而言,ETH的鎖倉數量在下降,而DAI的鎖倉數量在上升。

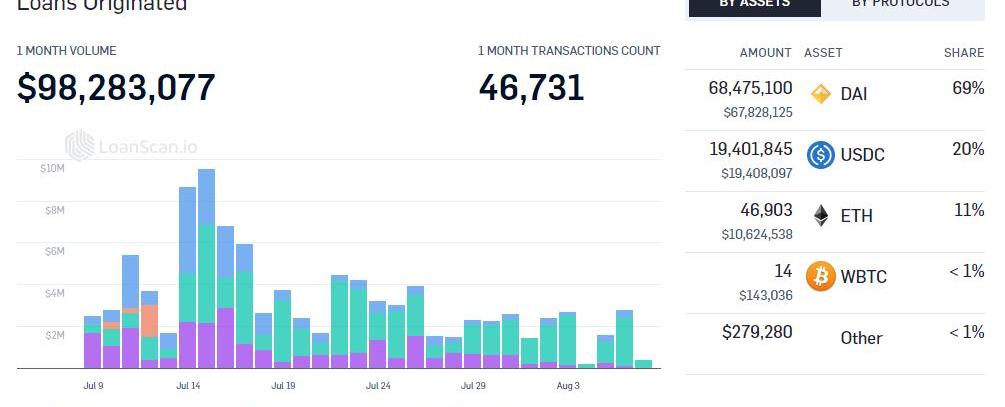

但如果換算成美元計價,那么ETH依然是目前鎖倉額最多的資產。?根據LoanScan的貸出統計,截至8月7日,Maker、CompoundV1/V2、Dharma和dY/dX最近一個月的貸出總額約為9828萬美元,交易次數約為4.67萬次,平均每筆貸出約為2103美元。

黃振明:數據分布式存儲將成為區塊鏈首個應用:在2020年第三屆深圳分布式存儲行業大會暨展覽會現場,IPFS100.com采訪了鑫兜科技董事長黃振明,黃振明指出:只有在各領域都有分布式存儲應用之后,民眾才會認識到分布式存儲技術的功用,互聯網的普及會加速年輕人對于分布式存儲技術的認知。要想在分布式存儲領域實現商用落地,還是要做好存儲這個基礎工作,如果沒有存儲就不要談應用,數據的分布式存儲將成為區塊鏈領域的首個落地應用。[2020/8/28]

從貸出資產類別來看,目前DAI是最主要的借貸資產,占貸出總額的69%,其次是USDC和ETH,分別占20%和11%,其他貸出資產,主要是指ERC-20通證,只占不到1%。DAI占主要貸出市場份額的可能原因在于,Maker在以太坊的借貸市場中占據了絕對主導地位,而Mkaer只提供DAI借貸。?另外,USDC是所有法幣穩定幣中借貸最多一個,順利搭上了DeFi的順風車。

MakerDao中國社區負責人潘超告訴PANews,這與其背后的Circle和Coinbase有關。

“USDC的發行方Circle和Coinbase有通常的美元兌換渠道、監管優勢、信譽保障和100%準備金。其他的穩定幣,如USDT風險較大,人們不愿意長期持有,且美元通道并不順暢,而目前?DeFi的主要用戶還是美元持有者。”

分析 | ETH數據分析: 市場處于弱勢盤整狀態:據TokenGazer數據分析顯示,過去24小時里,以太坊價格區間為$157.13—$159.57,交易量為$5,379,894,433,總市值為$16,650,076,837,以太坊總市值環比昨日下降了0.7%,而交易量減少了8.24%。ERC20代幣總市值約為以太坊總市值的76.5%,(歷史占比最低值為34%,歷史占比最高值為82%)較昨日相比并未有太大改變,ETH 14天RSI值為46.73,處于弱勢盤整狀態。期貨方面,目前Bitfinex和BitMEX總多單量占比61.71%,總空單量占比38.29%,市場中多單量占比環比昨日有所上升。另,ERC20代幣中活躍地址數排名前五的代幣依次為:BNB、USDC、DAI、HT、IOTX,其中最高值為1387,最低值為676。[2019/4/29]

手握最多WETH?Maker是以太坊DeFi的“中央銀行”

最開始,以太坊上的DeFi借貸產品主要以質押ETH為主,即使是在目前已經有了較大發展的市場格局中,份額占比最大的Maker也僅提供ETH質押。但是加密世界的借貸往往涉及兩種代幣,在以太坊上最廣泛的代幣形式是ERC-20代幣,而以太坊的原生代幣ETH卻不符合ERC-20標準。于是為了實現ETH和ERC-20代幣的快速交易,需要將ETH包裝成符合ERC-20標準的代表,這就是WETH,包裝的過程就是1:1映射,并需要支付Gas費。

聲音 | 數據分析公司GlobalData:區塊鏈技術正應用于全球食品供應鏈:領先的數據分析公司GlobalData表示,從咖啡、魚到葡萄酒和橄欖油,數字分類賬技術區塊鏈正被應用于全球食品供應鏈,其方式有望惠及生產商、分銷商、零售商和消費者。GlobalData的首席技術分析師Chris Drake表示,有幾個特點使區塊鏈技術適合管理供應鏈,其包括為供應鏈生產者、分銷商、零售商和消費者提供平等透明的訪問相同存儲信息的能力;存儲在區塊鏈中的食品供應鏈信息可能包括特定產品的原產地或質量,以及運輸和存儲的方式。[2018/10/25]

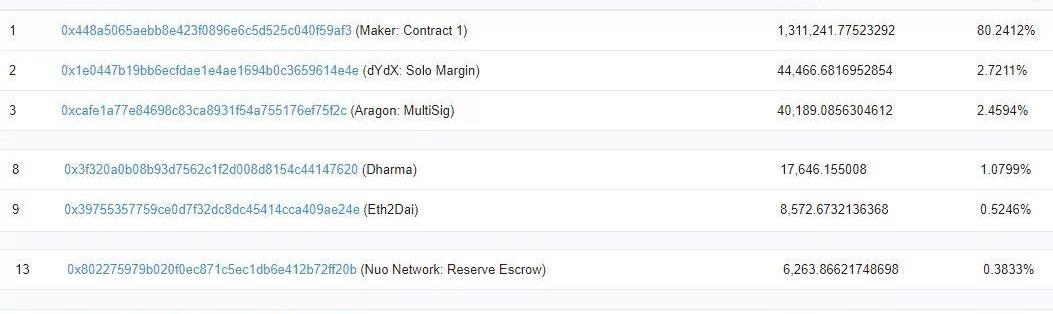

換言之,以太坊上所有與ETH借貸相關的產品都繞不開WETH,這也為市場觀察DeFi借貸產品的真實現狀提供了一個統一窗口,即可以通過觀察各產品WETH的余額來觀察鎖倉量。雖然這并不是完全相等的,但趨勢是一致的,即不可能發生WETH余額低于總鎖倉量的情況。鑒于當前市場以質押ETH的Maker為主,而且主流借貸資產是以Maker中質押ETH才能獲得的DAI,所以觀察WETH的鏈上表現,相當于在源頭觀察整個以太坊DeFi借貸產品。?根據以太坊瀏覽器Etherscan的數據,截至8月7日,WETH的總供應量約為163萬個,分散在約4.2萬個地址中,總交易次數達到了約233萬次。

其中,Maker是目前WETH的最大持有者,共持有131萬個,占總量的80.24%,遠遠高于其他DeFi產品。其次dY/dX,Dharma、Nuo、Compound分別持有2.72%、1.08%、0.38%和0.17%的WETH。?持有量如此懸殊基本上這可以視為Maker壟斷了以太坊上質押ETH的借貸業務。潘超認為如果把Maker比作以太坊上的中央銀行,給普通用戶提供貼現借Dai窗口的話,那么?Compound等其他借貸產品就相當于商業銀行,二級借貸Maker發出的Dai。Maker提供固定基準利率,Compound是靈活的拆借利率。

TipRanks第二季度將推出加密貨幣數據分析平臺:據financemagnates消息,TipRanks將在第二季度推出加密貨幣數據和分析平臺CoinWatch,將為投資者提供1,000多個加密貨幣的歷史數據和實時分析。其功能列表包括一個加密貨幣交流轉換器,警報、投資理念、價格數據和深度圖。TipRanks是一家對金融分析師進行排名的知名公司。[2018/3/29]

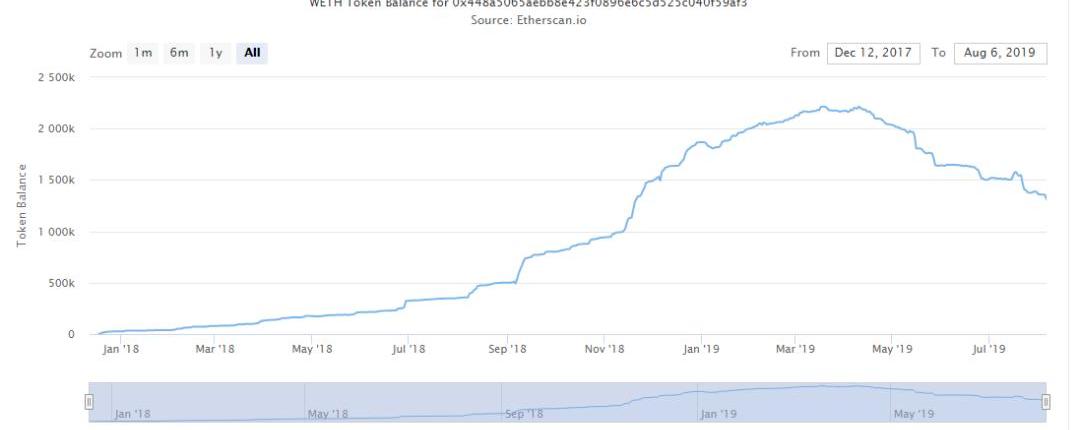

具體看每個產品的WETH鏈上數據,可以看到,Maker從四月份開始WETH的余額就下降了,大約從3月中旬的221萬個下降到目前的131萬個,降幅約為40.7%。對此,潘超回應道,“前幾月由于借Dai的需求激增,Maker為了控制總供給量,平穩Dai的價格,提高了基準利率。所以有借款需求的人轉向Compound等二級借貸市場,不直接向Maker借款。”但他預計,在Dai價格更加平穩后,Maker的基準利率會下降,屆時Dai的借貸需求和金額都會增加。

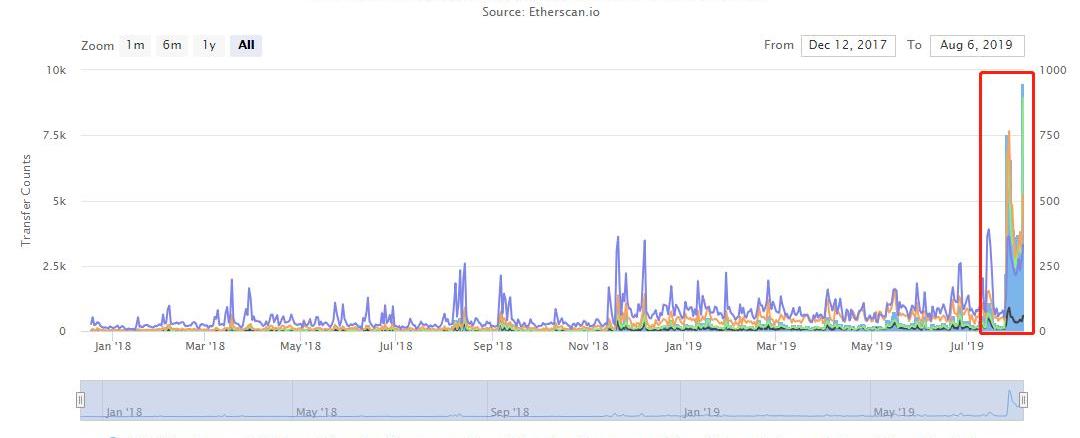

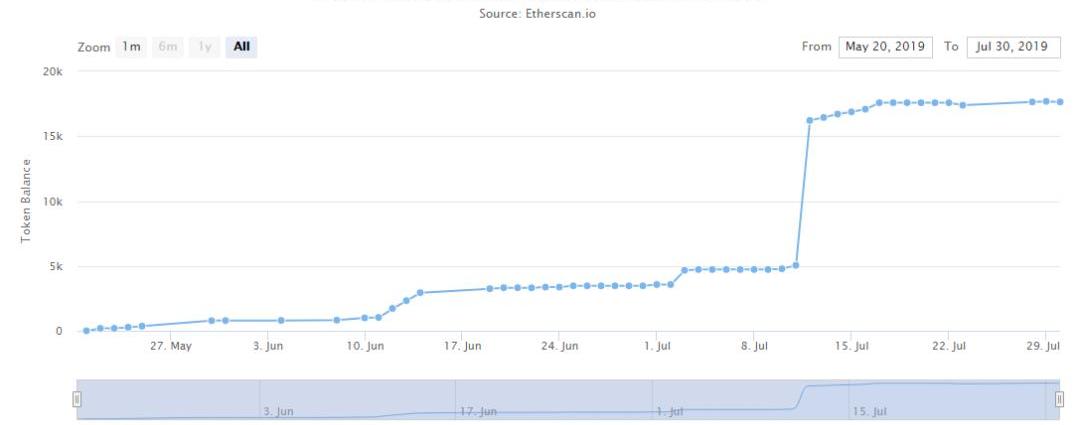

從WETH的交易次數變化可以看到,近期無論是總交易次數還是質押、貸款次數、發送和接收的新地址數都較7月下旬有了很大的增長。這意味著,近期Maker的參與者多了,但是人均借貸單價下降了。

這一點,與LoanScan近期監測到的MakerCDP金額相符合,新建的CDP金額基本小于1美元。這種異動可能與Coinbase的活動有關,根據theBlock早前的報道,自7月26日CoinbaseEarn推出的DAI活動已經推動了14000多個CDP創建,約為Maker所有CDP的40%。活動拉新效果明顯,但日后的留存可能是留給Maker的一個考題。

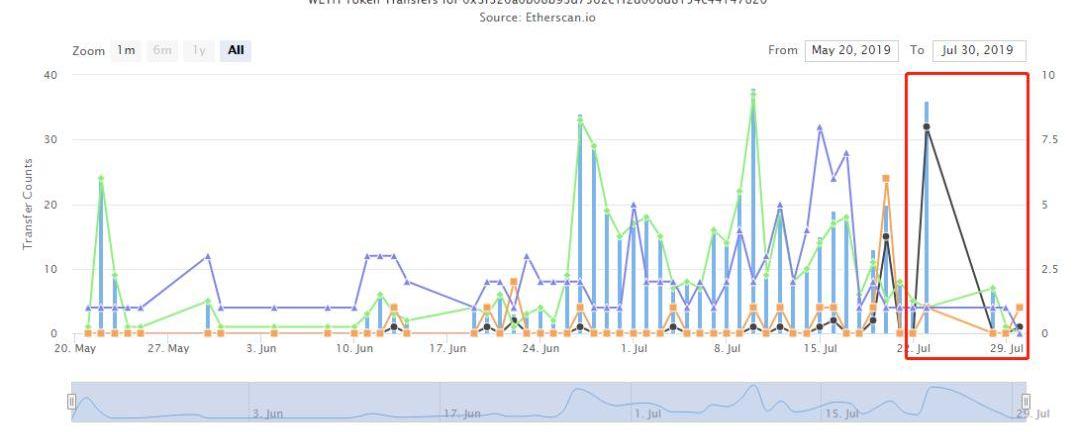

以太坊上另一大借貸產品Dharma早前被媒體報道鎖倉資產驟降74%,8日Dharma決定暫停新存款和貸款,用戶可以提現目前沒有鎖定的資金。從其WETH的余額來看,目前依然擁有17377個。

但Dharma在7月24-27日出現了“空白的4天”,完全沒有鏈上記錄。根據LoanScan的監測,Dharma最近一筆借貸發生于兩周前,而此后用戶則無法提幣了。

DDEX市場負責人代世超表示,“Dharma就是P2P模式,是人工撮合借貸雙方,這個過程可能等好幾天。鎖倉額驟降跟他們停止利率補貼有關,沒有利率優勢,再加上人工匹配效率低,大家就不愿意玩了。”但代世超也表示畢竟Dharma的創始團隊比較優質,也有聽說Dharma準備轉向資金池模式,仍然值得期待。

另外,WETH余額比較多的借貸產品dY/dX和Nuo目前的余額量穩步增長,鏈上交易情況比較穩定。

ETH供需失衡穩定幣DAI和USDC吃香?

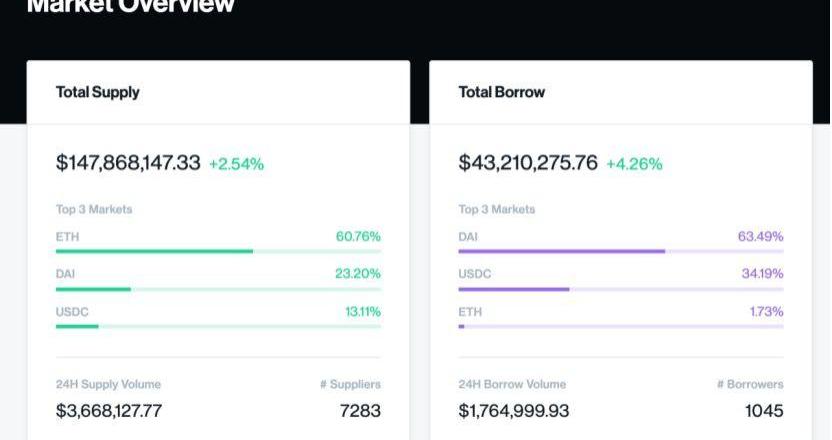

根據LoanScan的統計,Compound是目前市場上貸款額最多的一個平臺,截至8月8日,其貸款額已約占整個市場貸款額的50%。但Compound的WETH余額很少,這主要與其采用cToken資金池模式有關,其目前的主要借貸資產已經不是ETH了。從其官網的統計來看,DAI和USDC是目前用戶青睞的主要借貸資產,ETH的借款量很少,但是相反,在貸款端,ETH的供應量是最多的。

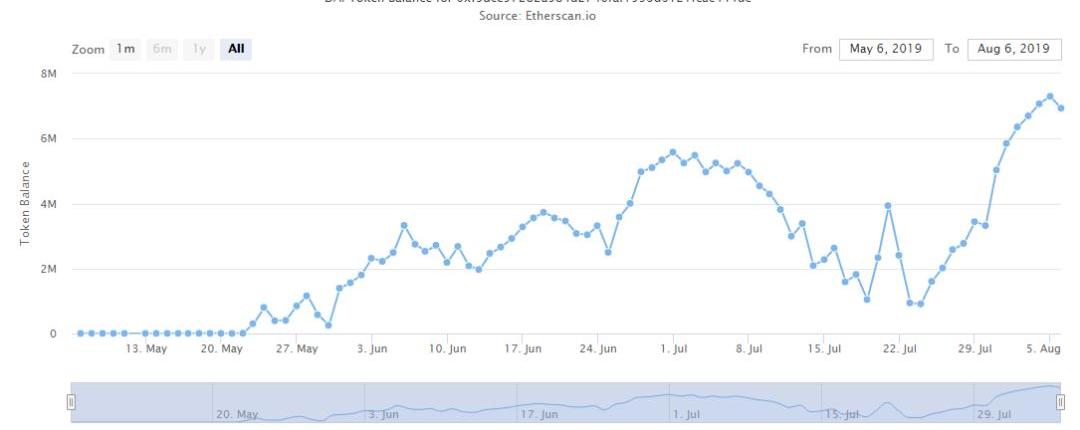

代世超表示,“資產供需量的差異只會影響利率,供應量多只能說明存錢掙利息的人多一些”。LoanScan顯示當前CompoundV2中ETH的存款利息只有0.02%,遠遠小于DAI的11.94%和USDC的9.68%,而且ETH的存款利息和借款利息比最大。?如果詳細考察Compound的DAI情況,根據各地址所有量排名,compounddai擁有692萬個DAI,約占總量的9.11%,是所有地址中DAI余額最多的,而且地址內的余額一直在上升。?

而且Inbound的交易次數明顯多于Outbound,這與總體的供需狀況是相似的,也就是說不管是當前借貸較少的ETH還是借貸較多的DAI,都是存款掙利息的用戶多于借款他用的用戶。

CompoundUSDCoin的地址也表現出相似的鏈上情況。

根據代世超的觀察,主要借貸資產變為穩定幣DAI和USDC的一個主要原因是:

“ETH幣價波動較大,借貸穩定幣相當于將現金放在余額寶里賺利息,或者類似抵押美金貸款”。

來源:PANews

編者注:原標題為:以太坊DeFi借貸現狀:Maker成“央行”用戶理財需求旺

Tags:ETHDAIMakerMAKEEthlyte CryptoZero Collateral Daimaker幣怎么挖Make A Difference Token

前言:從2019年以來,華爾街對加密貨幣領域日益重視。華爾街擁有巨量的資金和影響力。一旦它們真正踏入加密貨幣領域,會帶來什么改變?本文作者MarkHelfman認為華爾街的真正進入能改變人們對加.

1900/1/1 0:00:00絕大多數的幣圈人可能都不會想到:由Facebook所引領的這場數字貨幣熱潮,其余波竟然會持續這么長的時間.

1900/1/1 0:00:00把所有的退休金都放在一個籃子里不僅有風險,而且也是違法的,因為1.8萬澳大利亞人很快就會發現這一點.

1900/1/1 0:00:00Coinfirm公司最近公布的一項調查結果顯示,全球216家加密貨幣交易所中只有14%具有監管機構的許可.

1900/1/1 0:00:00作者|哈希派分析團隊 BTC突破59000美元關口 日內漲幅為2.58%:火幣全球站數據顯示,BTC短線上漲,突破59000美元關口,現報59000.01美元,日內漲幅達到2.58%.

1900/1/1 0:00:00六年前的今天,歷史上第一個lCO項目正在募資中。六年時間里,lCO項目的數量從個位數變成了四位數,單個項目的募集金額也從50萬美元變為了40億美元,原本的小眾實驗變身為大眾的狂歡.

1900/1/1 0:00:00