BTC/HKD-3.68%

BTC/HKD-3.68% ETH/HKD-4.01%

ETH/HKD-4.01% LTC/HKD-2.22%

LTC/HKD-2.22% ADA/HKD-5.73%

ADA/HKD-5.73% SOL/HKD-7.67%

SOL/HKD-7.67% XRP/HKD-5.47%

XRP/HKD-5.47%在廣泛的數字貨幣生態系統中,去中心化金融(DeFi)已經呈現出快速增長的態勢,代表著以太坊網絡最主要的用例之一。

在過去一年中,幾個知名的DeFi平臺已經推出并引起了很大的市場興趣。雖然各個DeFi平臺有其自身的特點,且在很多情況下具有不同的商業模式和提供不同的金融服務,但大多數平臺都有著一個共同之處,即使用以太坊網絡的原生代幣ETH作為這些平臺上的抵押品。

隨著市場對DeFi服務需求的增長,這些DeFi平臺的ETH需求量也在相應地增長。鑒于這些DeFi對ETH需求的不斷增加,我們在本文中試圖對未來幾年ETH的供需動態進行量化。主要來說,我們將試圖基于一個保守的可能出現的情況來預測DeFi與ETH供需動態之間的關系。

在過去幾個月中,隨著更多的資金流入以太坊領域,ETH價格已經從2018年觸底以后迎來了小幅上漲。而在最近幾周,在市場動蕩的情況下,隨著諸多山寨幣價格的下跌,ETH的價格也有所回落。

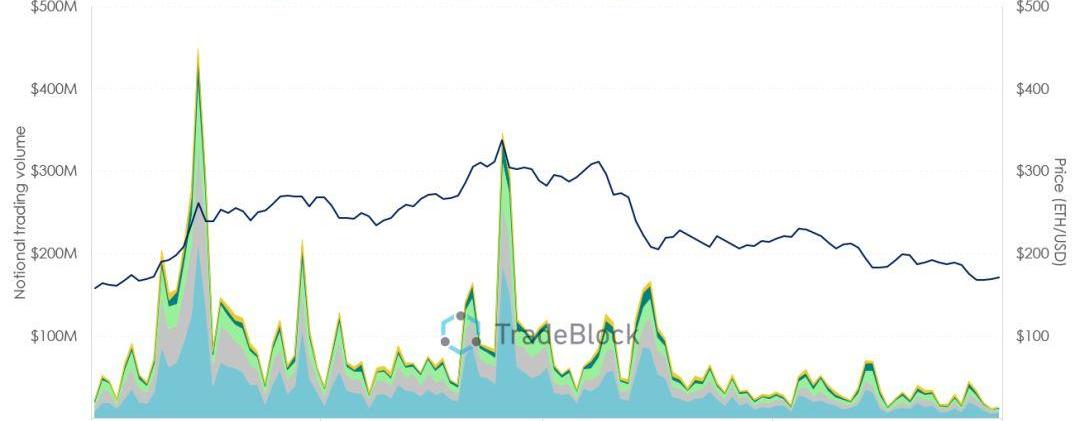

在下圖中,我們繪制了過去幾個月中的ETH價格趨勢(黑線)和美國幾大交易所中的ETH交易量變化情況:

分析 | 比特幣進入看跌三角區間 空頭勢力有所增多:期貨平臺BFX.NU研究成員表示,本日晚間期貨市場空頭溢出約為2.19%,相較白天明顯增多。從BTC4小時線走勢來看,其已進入一個看跌三角區間,高度約為7800~7080U,而隨著時間的推移,接下來的多空走勢將會確立。

主流幣期貨板塊,XTZ、LINK、ALGO等14類合約短時增倉明顯,而NEO、NAS、BTM等8類合約則呈現為短時減倉趨勢;平臺幣期貨板塊,HT合約短時新增1.88萬開倉,整體以多頭為持倉主力,而OKB、BNB合約短時未出現明顯規模性開倉,整體持倉偏為空頭。[2019/12/13]

圖1:ETH價格及其在美國幾家交易所的交易量趨勢圖,數據來源:TradeBlockProfessional?

DeFi服務背景信息

DeFi平臺提供與傳統中心化企業相類似的金融服務,但?

DeFi平臺存在于一個無需信任的生態系統中,因此對中介機構的依賴性大大減少。DeFi平臺將智能合約功能融入到交易活動中,這些交易通常需要用戶抵押數字資產,從而確保用戶能夠很好地參與進來。與傳統的金融企業相類似,DeFi平臺提供債務抵押產品(比如借貸/債券/衍生品/抵押貸款等);

分析 | 區塊鏈相關股票和比特幣的回報率之間相關性并不顯著:據分析,從歷史上看,與區塊鏈相關的股票和比特幣的回報率之間的相關性一直很小。這些股票在2018年經歷了略微升高的相關系數,但此后有所下降。2017年末至2018年間,Overstock發行STO,與比特幣的相關性最高。迅雷有限公司是唯一一家在2019年經歷顯著相關性增長的公司。[2019/7/9]

但這些產品是由數字貨幣(而非其他資產)來進行抵押的。由于去中心化平臺并不依賴于第三方中介機構來確保交易雙方之間的信任,這些DeFi平臺通常依賴于存儲在智能合約中的抵押品(數字貨幣)來確保用戶將按照合約規定的條款及時地支付款項。

雖然很多去中心化平臺提供不同的抵押類型,但大多數鎖定在智能合約中的抵押品都是ETH。

DeFi平臺對ETH的需求不斷增長

自從諸多DeFi平臺成立以來,這些平臺對ETH作為抵押品的需求已經顯著增長。在下圖中,我們繪制了過去一年中鎖定在DeFi平臺充當抵押品的ETH數量的變化趨勢。下圖顯示,所有DeFi平臺中抵押的ETH數量在今年早些時候達到歷史最高水平之后,在今年第二季度有所下降,但在第三季度已呈現回升的態勢。

分析 | 受貿易關稅利空波及 加密貨幣總市值一度跌破1800億:據鏈塔數據平臺數據顯示,鏈塔數字貨幣整體指數(BI)今日12時報899點,相較昨日下跌20點,跌幅2.18%。24h內市值前10的貨幣全線下跌,LTC下跌幅度最大,為5.65%。昨日市場整體開始回調后,受多方面原因影響,今晨再次下跌,總市值一度跌破1800億美元。一是回調過程受多頭阻力后,多次嘗試回調至5740點以下失敗;二是今天凌晨有消息稱美國可能上調稅率至25%,受次巨大利空影響,各大股指今日均低開,A股則直接低開超3個點,此次利空影響波及幣圈,也推動了今日的下跌。BTC下挫逾2%后止跌,目前在5700點上下波動,昨日已指出在當前趨勢下不適合追漲,短期可在適當區間內做波段或繼續持有,就目前趨勢,短期可能難以出現明顯上漲,長期依舊看漲,近幾日可等待5650點以下加倉,適當高位做波段操作或繼續堅定持有。[2019/5/6]

圖2:DeFi平臺抵押的ETH總量趨勢圖,數據來源:DeFiPluse

分析 | ETH市場昨日交易激增 大額轉賬轉賬較前日增加359.4%:根據Searchain.io數據分析:昨日ETH市場活躍程度和交易熱情激增,新增地址增加14.71%,活躍地址較前日相比增加16.4%。大額轉賬數量較前日增長359.41%,所有交易所成交額和換手率均為大幅增長,其中Bitfinex和法幣交易所增長最為明顯,分別為476%,601%和401%。交易所余額大部分為正增長,其中增長最多的是法幣交易所Gemini和普通交易所Huobi,分別為96,729和71,624;增長為負的為OKEX和Binance,分別減少了59,158和27,229。昨日各大主流幣大跌,ETH昨日對低達到$147,已達到歷史新低,市場昨日出現大量拋售情況,但從數據來看也可以看出昨日有許多投資者選擇了抄底,ETH是否能上漲需觀察后幾日交易數據與鏈上數據。[2018/11/20]

與去年同期相比,DeFi平臺中新增的ETH抵押品的月增長率約為17%。下圖是每月

凈流入?DeFi平臺中的ETH抵押品數量(即鎖定在DeFi中的ETH的增加量減去減少量所得的凈值)的變化圖。

分析 | XRP反轉格局形成:據Coincryptorama分析文章,Ripple在過去一周形成了更高的低點和高點,在4小時的時間段內形成了一個可見的上升通道。Price目前正在測試支撐位,可能會反彈至0.5300-0.5400附近的阻力位。

不過,100SMA均線似乎正跌破較長期的200SMA均線,因此阻力最小的路徑可能是下行。換句話說,渠道支持有可能中斷,導致Ripple下降趨勢。[2018/10/19]

圖3:DeFi平臺每月凈流入的ETH抵押品數量,數據來源:DeFiPluse

在過去一年里,

平均每月凈流入DeFi平臺的ETH抵押品超過125,000ETH,相當于

平均每天凈流入的ETH數量超過了?4,000ETH。從上圖可以看出,近期每月新流入的?ETH抵押品的增加量所有放緩。2019年7月份的日平均ETH抵押品凈流入量為

?1,300ETH。?

預計未來ETH抵押品的日需求量

為了估計未來ETH抵押品的需求量,我們需要做一些假設。我們將采用一種保守的方法來分析一個可能出現的場景,即

假設隨著DeFi平臺和市場逐漸成熟,ETH抵押品需求的增長率會下降。基于這一假設,與過去一年ETH抵押品17%的月平均增長率相比,

我們預計未來的月平均增長率為5%。也就是說,

考慮到過去一年在這些DeFi平臺上新增的ETH抵押品的增速加快,以及近期增速放緩的跡象,假定隨著DeFi平臺市場滲透率接近飽和點,未來ETH抵押品的增速將可能所有放緩。

此外,隨著多抵押擔保合約的出現,預計一些DeFi平臺將會接受ETH之外的其他數字資產作為抵押品(比如MakerDAO計劃實行的多抵押Dai)。這些由其他數字貨幣充當抵押品的情況將可能降低ETH作為抵押品的需求。

在預計未來需求方面,我們將基于2019年7月份平均日需求量1,300ETH進行預測。假設未來DeFi平臺中的ETH抵押品的平均月增長率為5%左右,那么在接下來的一年時間,這意味著ETH抵押品的日平均需求量大約將是?3,000ETH?左右。

預計未來ETH的日增發量

當前ETH的年通脹率(即增發率)大約是4.65%左右。今年年初的君士坦丁堡硬分叉升級降低了以太坊網絡中的ETH通脹率,每個區塊的獎勵從3ETH降低至2ETH。在下圖中,我們繪制了2015年以來ETH每日新增的供應量趨勢。

圖4:2015年以來ETH日新增量趨勢圖,數據來源:TradeBlockProfessional

以太坊網絡將有望在2020年初開啟另一次網絡升級--Serenity(即以太坊2.0),屆時我們將有望見證ETH發行率的減少。

以太坊開發者預計,在Serenity成功實現之后(大約是2021年),ETH的年增發率將下降至0.25%-0.2%之間。ETH的發行供應并沒有固定的計劃,且隨著以太坊網絡向PoS共識的過渡,

未來的ETH增發率并不確定。在我們設想的場景中,

我們假設從2020年2月開始ETH的年增發率將被下調至保守估計的1%。但需要注意的是,Serenity發展路線圖的延遲可能會導致這一估計的發行率發生相當大的變化。

DeFi的ETH需求量將可能超過ETH的增發量

假設從2020年2月開始,ETH的年增發率下降至

1%,那這意味著到2020年11月份,每日新增的ETH供應量將約是?

3,000ETH?左右。考慮到上文中我們提到了在接下來的一年時間,DeFi平臺中的ETH抵押品的日平均需求量大約也將是

?3,000ETH?左右,

這意味著DeFi平臺中作為抵押品的ETH的日需求量將與ETH的日增發量接近。也就是說,如果DeFi平臺中的ETH抵押品需求量更高,或者ETH的年增發率下降幅度更大,那到2020年11月份,DeFi平臺的ETH抵押品日需求量將會超過ETH的日增發量。

然而,同樣重要的是要注意,如果ETH的價格由于投機或其他原因而大幅上漲,這將減少在DeFi平臺上需要鎖定的ETH數量?(也即ETH抵押品數量將下降)。

因此,如果ETH價格大幅上漲,而對DeFi服務的需求增長速度低于ETH價格的增長速度,那么用于DeFi平臺中的ETH抵押品的日需求量將會下降。

事實上,在價格大幅上漲的情況下,各DeFi平臺中的ETH抵押品的日需求量通常會下降;而在價格下跌的情況下,ETH抵押品的需求量會上升,如下圖所示。

這是因為在價格大幅下跌的情況下,各DeFi平臺的ETH抵押品會增加;而當價格上漲時,ETH抵押品的數量會減少,市場參與者可能會將部分ETH抵押品從DeFi平臺中取出。見下圖:

圖5:DeFi平臺中的ETH日需求量與ETH價格的相關性?

結語

我們希望,本報告能夠闡明DeFi服務如何可能對ETH需求產生切實的影響。我們保守的預測表明,到2020年11月,DeFi服務對ETH的需求量將可能超過ETH的新增量。此外,也可能存在其他一些去中心化應用(dApp)會增加對ETH抵押品的需求,比如游戲或醫療等領域的dApp。然而,同樣重要的是要注意,如果ETH的供應量不會像我們預期的那樣在未來大幅減少,這將可能帶來ETH的供應量大大超過DeFi或其他dApp的需求量。?

來源:Unitimes

作者|?TradeBlock

編輯|Summer

亞洲各地的零售商戶現在可以通過Alchemy推出的一種新的混合解決方案,接收比特幣和加密貨幣支付.

1900/1/1 0:00:00原創:?編譯:JackyLHH今年被稱為是“跨鏈元年”,主打跨鏈技術的?Cosmos已經上線了主網,另外一個很多人期待的波卡項目也計劃將在今年第四季度上線主網.

1900/1/1 0:00:00編者按:本文來自《數學文化》2019第10卷第2期,訪問整理:王濤、王坤王濤:河北師范大學數學學士、博士,南方科技大學數學系博士后,中國科學院自然科學史研究所助理研究員.

1900/1/1 0:00:00一直以來,軟件和互聯網對金融服務業的變革性影響相對較低。當然,消費者的期望已經發生了變化,銀行正在盡其所能,以適應人們已經習慣的高度定制化、按需選擇互聯網服務的線上體驗,但其傳統商業模式依然繼續.

1900/1/1 0:00:00本文是基于我在Chain-In會議上的演講而寫的:https://youtu.be/yzQ4OPjPPP0我們為什么要關心比特幣的治理?比特幣的治理之所以如此重要.

1900/1/1 0:00:00根據奧地利經濟學家的評估商品的可銷售性標準,BTC有兩處達不到常規商品的標準。 BTC極簡主義并不是個完美的學說,甚至BTC極簡主義在很多方面都存在錯誤.

1900/1/1 0:00:00