BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+1.3%

ETH/HKD+1.3% LTC/HKD+1.37%

LTC/HKD+1.37% ADA/HKD+2.9%

ADA/HKD+2.9% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+2.15%

XRP/HKD+2.15%本文從托管服務的起源,運作原理,以及數字資產托管對全球托管市場的影響,平臺監管的不確定性四個方面,介紹了數字托管時代的內容。

長期以來,數字資產領域一直未能提供機構級加密資產托管服務,是限制機構投資者進入加密市場的因素之一。

監管部門為加密資產托管公司制定合適的監管法規需要一定時間。但是,還是有必要跟大家分享與數字資產托管相關的重大發展。

1.托管制度的歷史和技術特點;

2.傳統托管的運作原理;

3.數字資產托管及其對全球托管市場的影響;

4.現有數字資產法規的監管及運作。

1.托管服務起源的簡要概述

在傳統資產托管服務出現之前,人們必須保存證明他們有權要求投資的文件。可想而知,這種跟蹤投資所有權的方法既麻煩又不安全。1929年股市崩盤后,開始有信托公司和金融中間商提供托管服務,并承擔起幫助投資者清理和轉讓股票憑證的責任。

律師觀點:美SEC和Ripple訴訟案或將以平局告終:4月8日消息,美國SEC和Ripple Labs之間曠日持久的法律斗爭正在等待地區法院宣布一項簡易判決。然而,參與訴訟的一名律師表示,這場訴訟未來可能會出現平局。律師Bill Morgan強調,美國SEC自己的專家承認,自2018年年中以來,兩大加密資產比特幣和以太坊的價格可以解釋多達90%的XRP價格變動。與此同時,Ripple Labs持有XRP的高比例意味著XRP Ledger(XRPL)是中心化的,XRP是一種證券的說法仍然存在。Morgan補充說,由于多種原因,這將是一個站不住腳的主張。然而,大多數山寨幣的價格都受到類似方式的影響。

在評論這一論點時,律師Jeremy Hogan強調,如果該場訴訟中的法官想要宣布一個分裂的決定,她可以排除他們自上述期間(2018年年中之后)以來的XRP銷售不是證券的可能性。他以SEC的說法支持這一立場,即Ripple的行動自規定的時間點以來對XRP的價格沒有太大影響。(Coin Gape)[2023/4/8 13:51:17]

與之前的自我托管方法一樣,在此期間的托管解決方案也很麻煩。在證券市場增長和過度依賴紙張的低效托管制度下,1973年信托與清算公司DTCC應運而生,此后,DTCC演變成清算證書和集中分類賬的實際簽發機構。

觀點:推特黑客攻擊事件表明調查加密貨幣比法幣更容易:Cointelegraph 8月5日發文稱,推特黑客攻擊事件表明調查加密貨幣比法幣更加容易。在8月4日舉行的加密貨幣行業法律合規小組會議上,一些重要人物指出,公眾對該行業的看法最近發生了轉變。他們指出,推特遭黑客攻擊后幾周內被捕的事件,證明了區塊鏈分析在解決犯罪問題上非常有效。Chainalysis聯合創始人Jonathan Levin表示,各機構都在積極權衡如何使用加密貨幣。此外,該委員會進行的一項聽眾調查發現,缺乏監管指導是金融機構使用加密貨幣的主要障礙。[2020/8/5]

全球投資產品的激增造成了多米諾骨牌效應,幾家金融機構發展成著名的全球托管公司。然而,比特幣的誕生和區塊鏈相關解決方案的爆炸式增長,改變了資產托管市場的整體前景。主要是加密領域的創新文化,及加密領域在解決數字資產的安全問題方面的投入,起到了至關重要的作用。

觀點:隨著BCH、BSV減半,兩者算力將開始轉向BTC:Dragon Industries的Arthur van Pelt在推特上表示,比特幣目前占據了93.8%的算力。當BCH的區塊獎勵減半至6.25 BCH時,它只擁有總算力的1.5%。隨著BSV亦將減半,其目前2.7%的算力占比可能會進一步下降。這是一個可以預測的場景。比特幣目前的價格甚至還達不到Antminer S9等許多老礦機的盈虧平衡點。Poolin(幣印)礦池副總裁Alejandro de la Torre對此表示,BCH礦工與BTC、BSV礦工使用相同的算法,因此礦機也通用。BCH算力下降了一半,BTC的算力上升了(BSV算力的上升幅度幾乎可以忽略不計),這表明礦工已經轉向比特幣,因為開采比特幣更有利可圖。(Bitcoinist)[2020/4/9]

2.托管是什么?

觀點:ETH 2是以太坊的中樞神經系統 可以解決可擴展性等問題:3月12日,因為整個市場都急于在價格暴跌的情況下出售其代幣,以太坊每日費用也創下第二高的記錄。CoinMetrics最近在推特發布ETH費用飆升的消息,原因是人們在市場波動中急于進行交易。在這種背景下,SetProtocol市場營銷總監兼ethhub_io聯合創始人Anthony Sassano最近接受采訪時指出,ETH 2.0可能是一個有前途的生態系統解決方案。Sassano將ETH 2稱為以太坊的中樞神經系統,并斷言該升級可以解決很多問題,包括可擴展性問題。他還指出,ETH可以很好地擴展到第二層,并引入Optimistic Rollups和其他附加協議。“因此,我們實際上可以在ETH 1和ETH 2之間實現這種互操作性,而不必等到第二階段。”(AMBCrypto)[2020/3/20]

為了能夠全面把握數字資產托管服務面臨的挑戰,先了解傳統投資市場中的托管理念是至關重要。

聲音 | 觀點:加密貨幣可能沒有做好在經濟危機期間為人們提供支持的準備:《精通比特幣》作者、比特幣安全專家Andreas M. Antonopoulos指出,大規模采用加密貨幣不會像大多數人認為的那樣發生,但他斷言,其采用肯定會讓人們有機會選擇擁有一種替代的在線貨幣。他宣稱,大規模采用加密貨幣并不是真正的零售購買,因為人們可以很容易地做到這一點,特別是在發達國家,使用他們已經擁有的工具。Antonopoulos還表示,世界已經處于一場大經濟危機的邊緣。但是比特幣或任何其他加密貨幣本身還沒有準備好向人們伸出援助之手。不過,未來的加密貨幣確實有一個光明的未來,因為全球金融的未來將是去中心化的,基于開放協議和開放系統。他補充說,開放的金融系統更有效率,因為它們更公平、更透明,并將有助于解決所有的規模問題。(AMBCrypto)[2020/2/24]

只有獲得SEC許可證的專業投資人士,或者機構投資者才能進行傳統資產投資,即將現金或資產存放在注冊的第三方托管機構。與加密市場不同,傳統資產投資人是負責存放、記錄和轉讓證券的注冊托管人。此外,根據聯邦和州法律,托管人必須符合防止挪用資金和欺詐的特定條件。

托管人定期向投資者發送賬戶報表,向投資者更新其所保管的資產,可以看出,托管人是直接管理資產人而非投資顧問。

傳統金融服務中的資產流動

3.數字資產托管及其對全球托管市場的影響

比特幣剛出現時,極少人能想到加密市場會有如此爆炸式的增長。區塊鏈技術的表現超出了預期,在作為投資工具及傳統系統可行替代方案兩個關鍵方面,帶來了顛覆性力量。在短短十年時間里,加密市場因為投機性大的特點,吸引了幾百萬的投資者,監管機構比以往任何時候都更擔心其迅猛發展的步伐。

如上所述,伴隨而來的是關于加密貨幣的數字性質及其非常規存儲模式的安全問題。加密貨幣使去中心化的網絡成為了可能,與傳統托管市場不同,在這個去中心化網絡中代幣持有者可以自己保管自己的代幣資產。

加密貨幣具有加密特性,只允許持有者通過私鑰來訪問數字資產。雖然這是一種有效的安全協議,但美中不足的是,丟失私鑰將無法訪問和恢復其數字資產。

這使開發人員引入各種私鑰存儲解決方案。目前,有三種主要的儲存系統在使用:

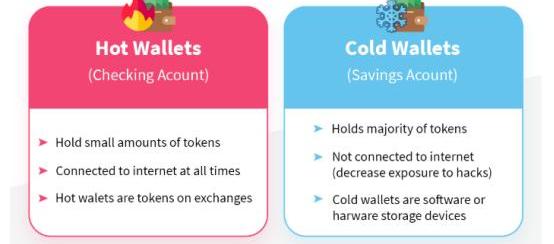

熱存儲:這種存儲方式是指,持有者將私鑰在線保存,以便可以輕松訪問。但這使數字資產容易受到黑客攻擊。

冷存儲:即離線存儲系統,如USB或專門制作的數字資產存儲設備。因為需要手動的去訪問私鑰,被認為是熱存儲的更安全替代方案。

多重簽名:多重簽名是更靈活的系統,提供了一種分布式的私鑰存儲形式,其中需要多個實體來簽署交易。這個解決方案建立一個多重簽名系統,在批準交易之前需要所有簽署人的簽名。

上面這三種存儲解決方案只針對個人,一直以來都有呼聲要求建立有監管的平臺級存儲系統,來迎接機構數字資產投資時代的到來。盡管加密托管服務對加密領域來說并不新鮮,但直到2018年才有大型金融機構開始進入加密領域,隨著Coinbase、富達數字資產、BitGo、KingdomTrust、Anchorage、GeminiTrust和NorthernTrust的引領,加密托管市場正在萌芽發展。

托管人正在努力提高托管服務的標準,包括引入保險和標準助推措施,來確保損失的資產得到償還。例如,根據《紐約銀行法》第100條,Gemini信托公司被批準為受托人。

最重要的是要確定這些發展對監管的影響,以及機構投資者和金融專業人士如何適應這些變化。

“幸運的是,Fidelity、Gemini、Coinbase、BitGo和Bakkt等公司,提供了一些安全且監管良好的托管選擇,期權市場正在迅速崛起,此外,平臺比個人更容易獲得保險來防止損失。所以,對機構投資者和散戶投資者來說,加密投資的安全問題障礙將不再是問題。”

——BlockFi的CEOZacPrince

4.數字資產托管平臺監管的不確定性

個人投資者對數字資產投資產品很喜歡,而機構投資者仍處于旁觀的階段,這是因為投資數字資產,需要用標準的第三方托管解決方案存儲數字資產,但是由于目前沒有監管法規的衡量標準,機構投資者不敢輕舉妄動,只能選擇先觀望。

更重要的是,托管人對波動性大的加密市場的影響,以及如何應對諸如硬分叉等情況毫無頭緒,加上沒有針對數字資產托管人的專門法規,都阻礙了加密領域的發展。

作為回應,懷俄明州頒布了一項規章制度,來授權和管理SPDI的業務。在此之后,美國金融業監管局和美國證券交易委員會發布了一份聯合聲明,重點討論了托管要求和客戶保護規則。

根據這一規定,經紀自營商必須確保客戶數字資產是安全的,并且必須將這些資產與公司資產賬戶分開。這樣,當經紀自營商投資失敗時,就有可能將客戶的數字資產返還給客戶。此外,該規定要求經紀自營商必須實際持有客戶的數字資產,或尋求第三方托管機構的服務。

盡管SEC和FINRA的聲明只是一篇解釋性文章,而不是官方聲明,但對懷俄明州監管制度的支持,也側面反映了監管部門是有可能發布法規,來為數字資產管理公司提供指導的。

“托管服務是加密經濟制度化的關鍵一步……它將迅速增長,并成為公司一筆有意義的穩定收入。”

來源:頭等倉

Placeholder基金合伙人ChrisBurniske是加密資產估值領域最知名的研究者,他于2019年4月26號發表了博文《ValueCaptureandQuantification:Cry.

1900/1/1 0:00:00對于比特幣,很多投資者最關心的話題莫過去明年的區塊獎勵減半。目前的行情下,還有另外一件事引發了不少投資者的關注:比特幣的市值占比超過了70%的大關.

1900/1/1 0:00:00諾埃爾?艾奇遜(NoelleAcheson)是企業分析領域的資深人士,也是CoinDesk的研究主管。本文所表達的觀點均為作者個人觀點.

1900/1/1 0:00:00凌晨BTC走勢在向上的過程中,回調至10350后,形成小幅爆發的走勢,沖上了10500區域,隨后進入到高位的震蕩調整姿態中,目前持續受阻于布林帶中軌10550的位置,量能流入開始減緩.

1900/1/1 0:00:00美國時間9月24日10時,美國再度召開一場有關Libra監管問題的聽證會,本次聽證會的主要目的,是向美國證監會詢問有關Libra監管的問題.

1900/1/1 0:00:006月18日臉書發布《Libra白皮書》以來,各國政府、央行及監管部門,對私人機構發行基于一籃子儲備資產的加密穩定幣,高度重視或者說警覺.

1900/1/1 0:00:00