BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+1.5%

LTC/HKD+1.5% ADA/HKD+3.27%

ADA/HKD+3.27% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+2.27%

XRP/HKD+2.27%2019年以來,在類游戲之后,更具金融屬性的DeFi成為DApp生態的下一個風口。穩定幣、借貸、去中心化交易所作為驅動DeFi行業發展的“三駕馬車”,把DeFi從小眾市場帶入主流大眾視野,其中借貸市場憑借更豐富的金融玩法和發展速度尤為引人矚目。

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

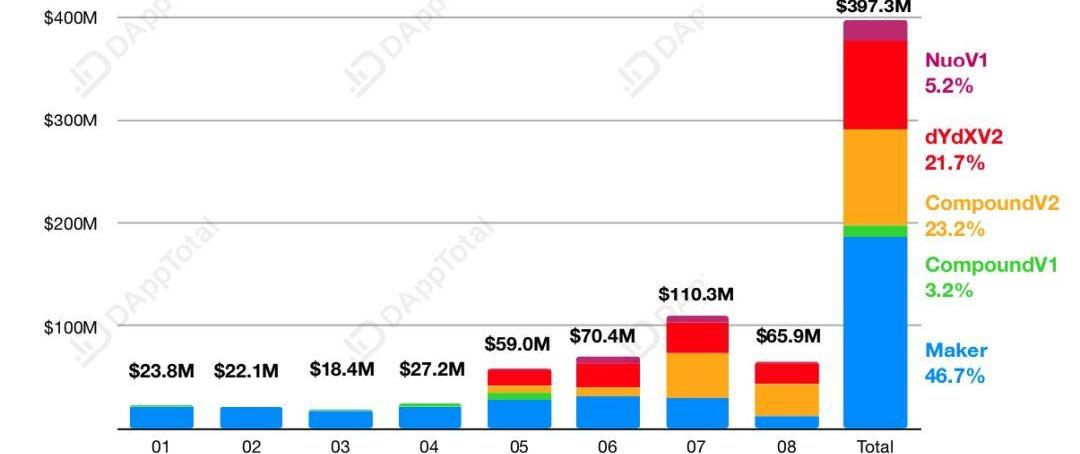

1)過去一個月,借出資產總計為6,590萬美元,環比7月份縮減了40.25%,較1月份增長了176.89%,今年以來累計借出總量為3.97億美元;

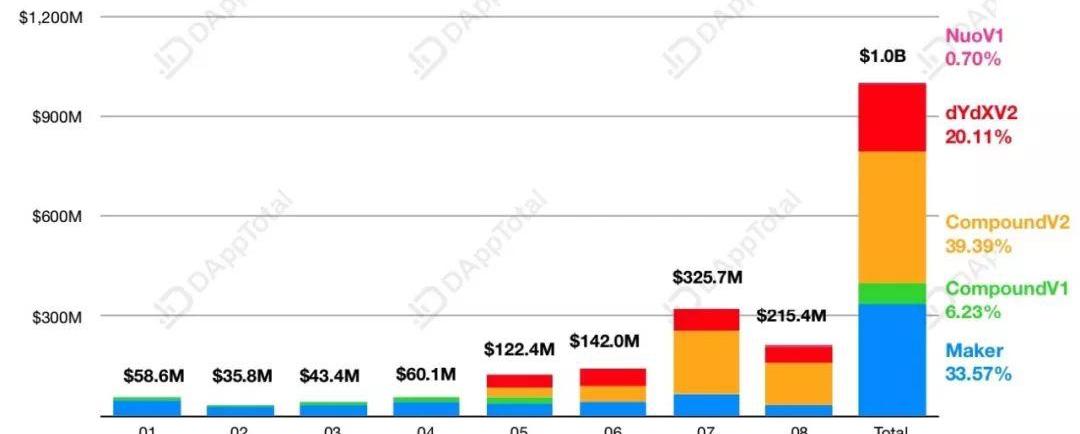

2)過去一個月,借入資產總計為2.15億美元,環比7月份縮減了33.86%,較1月份增長了267.57%,今年以來累計借入總量為10億美元;

MakerDAO聯創Rune時隔一個半月再次購買MKR:7月16日消息,據鏈上分析師余燼監測,MakerDAO創始人Rune時隔一個半月再次購買MKR。其1小時前將500萬枚DAI轉至0x0f8地址,通過0x0f8地址花費62萬DAI買入620枚MKR,均價1000美元。隨后又將200萬USDC轉入Coinbase。[2023/7/16 10:58:19]

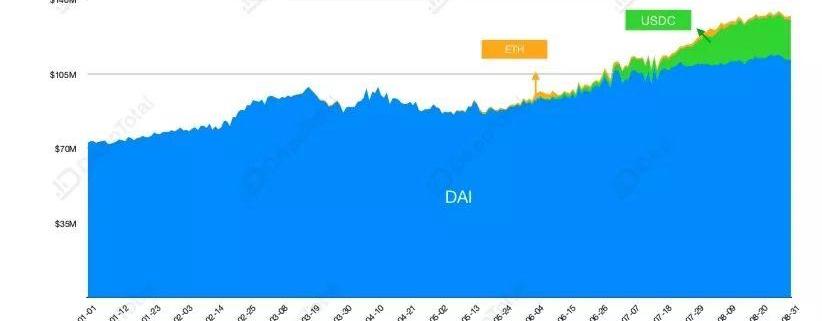

3)截至08月31日,今年以來未償還貸款資產中Top3分別為:第一名,DAI1.12億美元,占比84.5%;第二名,USDC1,900萬美元,占比14.2%;第三名,ETH170萬美元,占比1.3%。

整體而言,過去一個月,受行情波動的影響,DeFi市場的借入和借出資產總額相對有所回落,不過,較之年初均有數倍的增長,整體處于一個快速向上增長的通道中。

MakerDAO集成Chainlink Oracle以幫助維護DAI穩定性:金色財經報道,DeFi 借貸協議MakerDAO社區通過一項治理提案,將Chainlink的去中心化預言機(Oracle)集成到有助于維持其DAI穩定幣穩定性的框架中。MakerDAO現在可以將Chainlink Automation加入其Keeper Network。MakerDAO的Keeper Network負責確保DAI的穩定性,它是一個機器人網絡,控制價格和債務上限等參數,以確保DAI保持與美元的平價。

Chainlink Automation成為添加到運行DAI穩定幣技術棧中的最新第三方協議。Chainlink預言機將用于價格更新、流動性再平衡和DAI抵押資產債務上限升級等功能。[2023/2/10 11:57:57]

MakerDAO對包括ETH在內的多種資產進行穩定費率降息:MakerDAO對多種抵押資產穩定費率進行降息,其官網信息顯示,ETH、BAT、USDC、WBTC、KNC、ZRX六種資產借Dai的利率都已降為0。根據網絡信息,穩定費率即借入穩定幣的利率,主要用來調節穩定幣供應量,從而讓Dai的價值更趨向于1美元。[2020/8/4]

???????

?????

動態 | EOS REX 鎖倉的資金量超 MakerDAO 登頂 DeFi 排行榜第一近一周:據 IMEOS 報道,根據 DAppTotal 數據顯示,EOS REX 自5月1日上線以來,不到一個月的時間,已經鎖倉了高達7500萬的 EOS(5.19億美元),占比 DeFi 項目的45.79%,占比近一半。

據悉,5月22日,EOS REX 的鎖倉量就已經超過以太坊上最大的去中心化金融借貸產品 MakerDAO ,登頂 DeFi 排行榜第一,至今已有近一周的時間。目前,EOS REX 鎖倉占 EOS 流通量的8.2%,而 MakerDAO 鎖倉超過200萬ETH,占 ETH 流通量的2%。[2019/5/27]

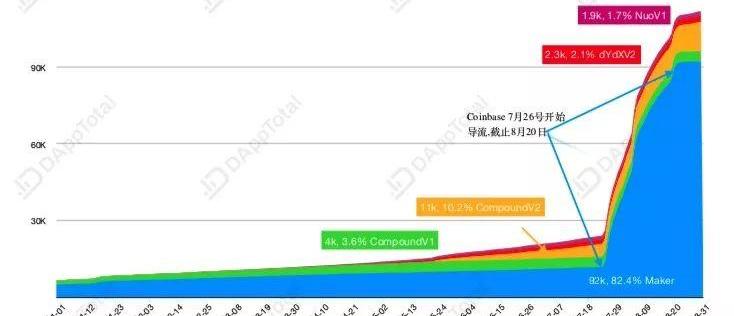

一、借貸市場累計用戶持續增長

一直以來,DeFi市場與日俱增的鎖倉價值和相對冷清的活躍用戶量形成非常鮮明的對比,被視為“冰火兩重天”。不過,據DAppTotal數據顯示,截至08月31日,DeFi借貸市場用戶總計111,633個,較今年年初增長了超15倍,其中占據借貸市場龍頭地位的Maker累計用戶92,063個,占比82.4%,CompoundV1+V2?累計用戶15,434個,排名緊隨其后的有dYdX、Nuo。

不難看出,DeFi借貸市場的整體用戶規模仍在持續穩步增長中。尤其是今年7月底以來Maker和Coinbase交易所進行了運營合作,帶動了Maker用戶規模的直線爬升。

值得說明的是,不同于游戲類DApp的用戶活躍度維度,DeFi借貸產品的活躍用戶指標得用偏金融的視角來評估。用戶的持幣量,借入借出額度、頻次等較高的高凈值人群才是決定DeFi類借貸產品用戶價值的關鍵。以合約交互次判定的廣義用戶量維度僅僅只是判斷?DeFi?借貸產品是不是從小眾產品開始向主流大眾延伸的信號,并不能反映市場真實的活躍情況。

二、借貸市場利率調控的“無形之手”

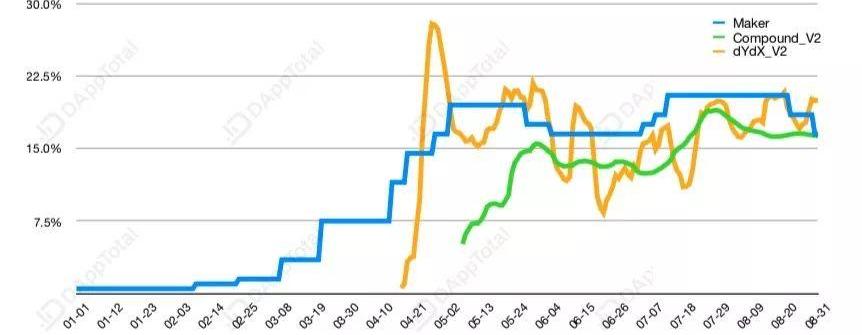

貸款利率的波動某種程度上能反映出市場資金的流通效率和使用情況,而每一次利率的調整則是為了穩定市場。今年以來,Maker的借出利率經歷了多次調整,最高調整至20.5%,之后又分三次下調至14.5%。對Maker而言,調整利率可以穩定DAI的價格,使1DAI=1美元,同時也可以鼓勵更多的用戶抵押資產,產出更多的DAI以滿足DAI供不應求的市場現狀。

事實上,Maker利率的每一次調整對其他DeFi借貸類產品都有直接或間接的影響。我們發現?Maker在DeFi借貸產品中扮演一個“央行”的角色,而Compound、dYdX等借貸產品更像是“商業銀行”,央行利率的波動會間接帶動商業銀行利率的調整和資金流動。如圖5,我們對比Maker和Compound二者的利率曲線圖發現,Maker利率的波動會帶動Compound利率也隨之波動,而期間存在的滯后時間,則會刺激數字資產在兩個平臺之間產生流通。

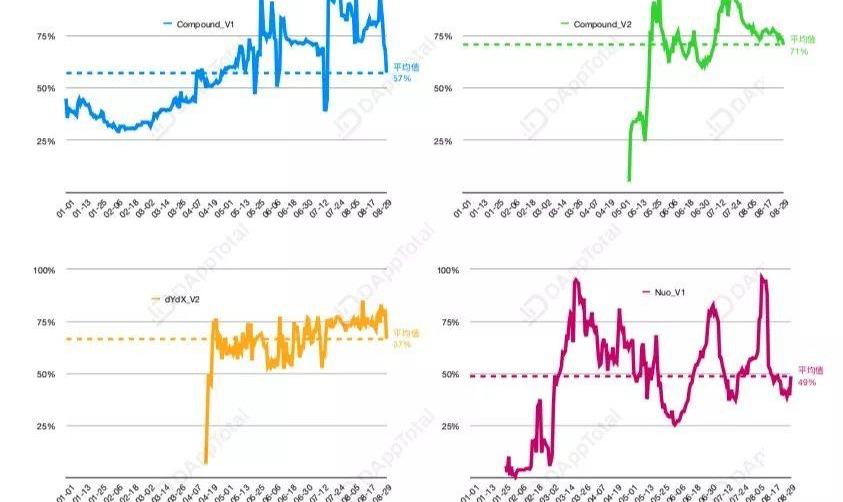

對一個借貸平臺而言,資金流通性之外資金使用率也至關重要,使用率越高代表項目方潛在收益越大,項目運轉情況也越好。

以DAI在各大平臺上的資金使用率情況為例,在CompoundV1和CompoundV2中,DAI的資金使用率從57%提升至71%,說明隨著Compound平臺協議的升級,Compound平臺受歡迎程度有所提升,用戶更喜歡在Compound上借出DAI,代表項目的運轉也越好。相比之下,較小眾平臺Nuo的資金使用率相比就低了一些,僅有47%左右。

綜上所述,過去一個月對DeFi借貸市場而言,最大的收獲在于用戶規模的崛起,這給未來DeFi市場的發展留足了想象空間。此外我們能發現利率已經成為“無形的手”控制著整個市場的資金流通和使用效率,這從側面也說明DeFi借貸市場正逐漸趨于成熟和穩定。不過,由于數字資產的價格波動性較大,使得整體鎖倉和借入借出資產價值有較大起伏,這讓一些借DeFi借貸杠桿需求的用戶會面臨極大的風險和壓力。

Tags:MAKEMakerDEFIDEFCrypto Makers FoundationMakerDAODeFine99DEFI.NETWORK

韓國對區塊鏈的興趣正在升溫,從娛樂、社交到手機、電信再到銀行,韓國各個行業的巨頭都在跑步入局區塊鏈。韓國區塊鏈的版圖也正在日益擴大,成為區塊鏈世界中一股不可小覷的力量.

1900/1/1 0:00:00一、一級市場與二級市場 在傳統的股票市場里,一級市場和二級市場是有明確的區分的。二級市場就是通過IPO在上海、深圳交易所上市,擁有代碼,能夠通過證券交易軟件直接進行買進賣出的市場,二級市場普通人.

1900/1/1 0:00:00QUICKTAKE 加密貨幣交易所目前共持有至少價值124億美元的比特幣、以太坊和USDT幣安目前持有的用戶比特幣、USDT及以太坊總額達36億美元,緊隨其后的是.

1900/1/1 0:00:00Burstcoin沒有做起來,是不是說明POC不好?我想不是,給出兩個解釋。所以有人問了,為什么Burstcoin這個項目沒做起來呢?其實從技術上講,它絕對是良心項目,尤其是以當時的幣圈環境來說.

1900/1/1 0:00:00加密媒體Cointelegraph對市場研究公司TexasWestCapital的資深加密交易者ChristopherInks進行了采訪.

1900/1/1 0:00:00按交割方式,期貨合約通常分為現金交割和實物交割兩種。目前,CBOE、CME、BITMEX、OKEx、火幣等現貨加密交易所均選擇了現金交割方式.

1900/1/1 0:00:00