BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD-2.05%

SOL/HKD-2.05% XRP/HKD-2.32%

XRP/HKD-2.32%最近,POVCrypto主持人兼RealT首席運營官大衛·霍夫曼撰寫了專欄文章,介紹了以太坊是如何創建「全新價值互聯網」,他巧妙的將一些碎片化的概念組合在一起,提出了「ETH是我見過的世界上最好的貨幣模式」的觀點。

如果你能給自己點時間,這篇文章值得一讀。

撰文:DavidHouman,RealT首席運營官,POVCrypto主持人

重定義ETH作為資產的意義

經濟「三相點」,為無需許可準備的帶寬

本文將探討以太坊原生代幣ETH在以太坊區塊鏈中所承擔的「資產」的角色。利用以太坊經濟體最近兩年的數據,我提出了一個全新的定義來理解ETH,它應該是:以太坊內部為「無需許可」所準備的帶寬。

本文將會總結為兩部分:

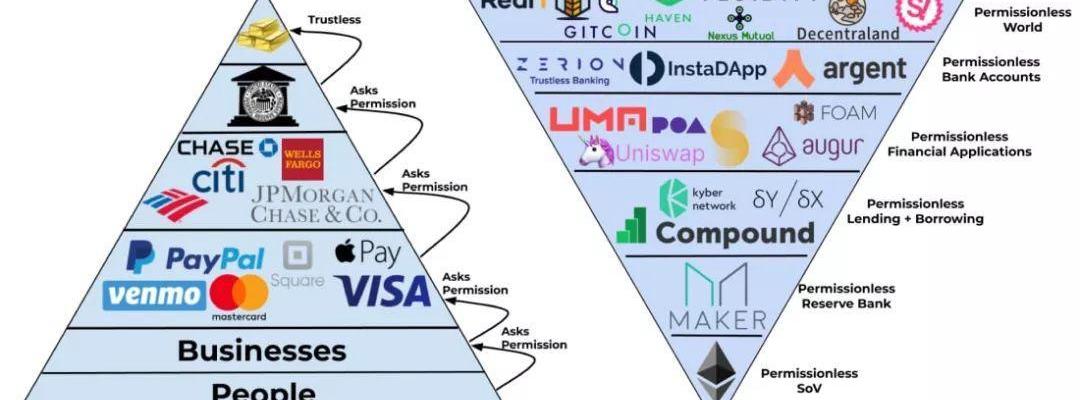

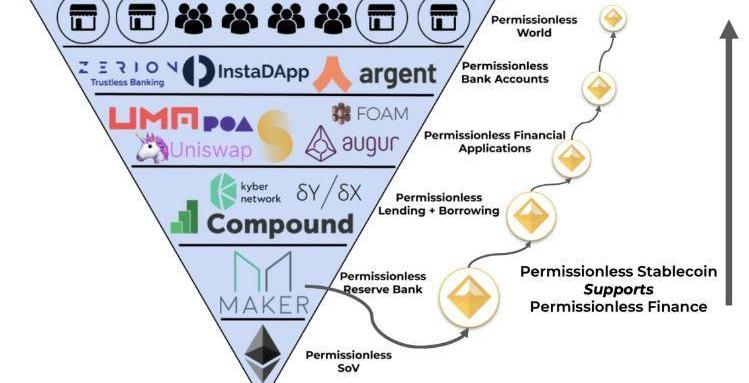

以太坊是構建替代基于互聯網金融系統的基礎,這種金融系統具有完全開放和無授信的能力,而新金融系統需要一種原生貨幣來運營。在這種新形勢下,金融應用程序需要以一種無授信抵押形式進行操作,以太坊上唯一真正的無授信資產就是ETH。

這種需求導致了一個結果:ETH已成為一種在經濟上發揮三重功效的「三相點」資產,能夠滿足新經濟所需要的所有要求。因此,我認為ETH是世界上最好的貨幣模式。

在對ETH和以太坊的分析中,我們做了兩個假設:

以太坊2.0已經支持ETH代幣抵押?

以太坊改進建議EIP-1559已經得以實施,而且交易中會銷毀ETH?

定義以太坊

在我們定義ETH之前,我們需要先定義以太坊。ETH將通過以太坊的使用方式來定義。定義以太坊其實很困難,嘗試定義以太坊,感覺就像是在上世紀八十年代去定義互聯網,因為沒人真正知道會未來為發生什么。開源技術最酷的地方就是能隨著社區的不斷建設來逐步發現其用例,而且技術應用也會持續發展。

應用程序定義了互聯網

如果你詢問谷歌如何定義互聯網,可能會得到下面這些答案:

一個全球計算機網絡;

提供各種信息和通信設施;

由互相連接的網絡組成;

使用標準化的通信協議。

就個人而言,我認為上述定義其實并沒有太大幫助,雖然從技術角度來看并沒有什么問題,但這樣的話其實是為技術定義而定義。如果你要問「互聯網如何?」或是「互聯網是怎么影響人類?」,我們會去看看人們在互聯網上99%的時間都在做些什么,也因此想到了下面這個答案:

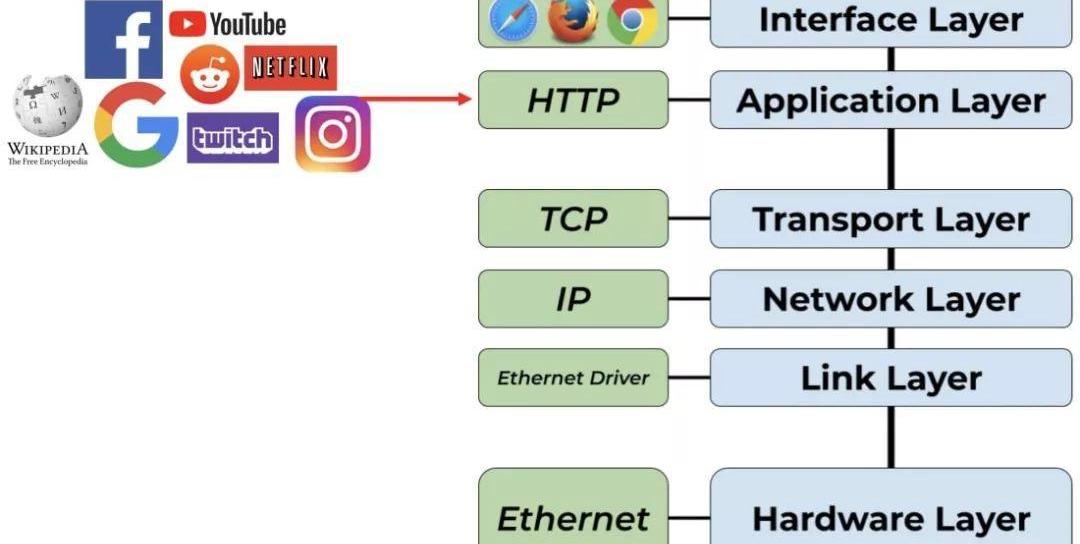

互聯網可以看做是「diuerent」技術堆棧,其中最重要的就是應用程序。如果沒有應用程序就沒有互聯網,我們之所以能夠享受有意義的生活,其實得益于互聯網的應用層,也正是應用層定義了互聯網,應用層下面的所有曾都是達到這一目的的一種手段,而應用層的目的就是向人們提供產品和服務。

缺失的一層:價值

互聯網背后的創新是讓數據更加實惠、可用、并且能夠無限復制。這個創新給世界帶來了豐富且廉價的信息,人類也因此變得更好。

但是,實惠、可用、并且能夠無限復制的數據卻與貨幣和價值本質相違背。從定義上來說,貨幣和價值是昂貴、難以接近且難以獲得的。

當比特幣解決了互聯網的「雙花」問題,也給互聯網帶來了一種稀缺性。有史以來第一次,當你在互聯網上發送一些東西后,你會發現無法再繼續保留它了。但是比特幣,當你發送比特幣的時候會發現并不會影響互聯網其他方面,比特幣協議只為比特幣提供了稀缺性,沒有別的。

這其實也是以太坊想要殺進來的地方:以太坊是一個為任何數字資產提供數字稀缺性的平臺。實際上,以太坊不僅將數字稀缺性的力量提供給自己的原生代幣,而且在其平臺上的任何資產都可以獲得數字稀缺性。「代幣化」和ERC-20標準是數字稀缺性的「印刷機」,基于這種概念,讓以太坊成為了互聯網上最難以預測的資產結算層。

由于以太坊的免許可和開放性,任何資產都可以進入以太坊,并使用以太坊管理自己的數字稀缺性、以及在各方之間進行結算。

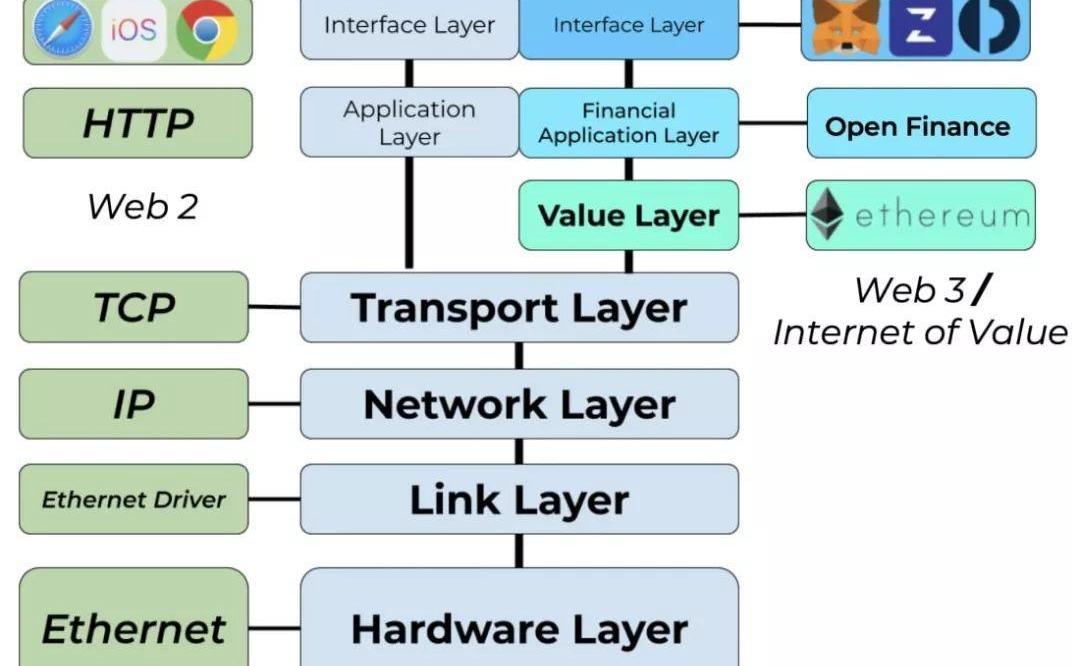

以太坊成為了互聯網的一個「新層」,并且使用其下層通信協議創建了一個新網絡,該網絡會定義如何管理數字價值。換句話說,以太坊是互聯網的價值層。

觀點:Worldcoin創始人稱該項目每8秒就有一個人得到驗證的說法沒有得到數據證實:金色財經報道,Worldcoin創始人稱該項目每8秒就有一個人得到驗證的說法沒有得到數據證實。Worldcoin創始人Sam Altman于7月26日在Twitter上表示該項目的采用率“現在每8秒就有一個人得到驗證”。在推文中,Altman描述了“世界各地的瘋狂線路”并附上了個人的視頻片段排隊使用該項目的眼部掃描技術。然而,除了他的手機視頻之外,Altman沒有提供任何證據來支持他的說法。數據有限,Altman沒有具體說明有多少人參與。早些時候7月13日的報道顯示,Worldcoin在推出前幾周就吸引了超過200萬注冊者。[2023/7/28 16:04:49]

如果你訪問Ethereum.org,會為以太坊找到以下定義:

以太坊是面向去中心化應用的全球開源平臺;

在以太坊上,你可以編寫代碼來控制數字價值,并完全按照編程方式運行,而且還能在世界任何地方訪問。

互聯網上的應用程序定義了互聯網是什么,同樣地,以太坊上的應用程序也將定義什么是以太坊。

以太坊的應用程序層

以太坊帶來變革的地方,就是它在互聯網上建立了新的應用層。Web2互聯網,是中心化數據庫和中心化數據互聯網,Web2上的大型應用程序包括Facebook、谷歌、亞馬遜等產品。

以太坊提供了另一種選擇,一個新層,即一個允許新應用發揮更大價值的價值層。

目前,Web2互聯網已經飽和,而且由巨頭主導,而Web3則提供了潛在價值應用,雖然這種潛力還沒有被太多人所了解。

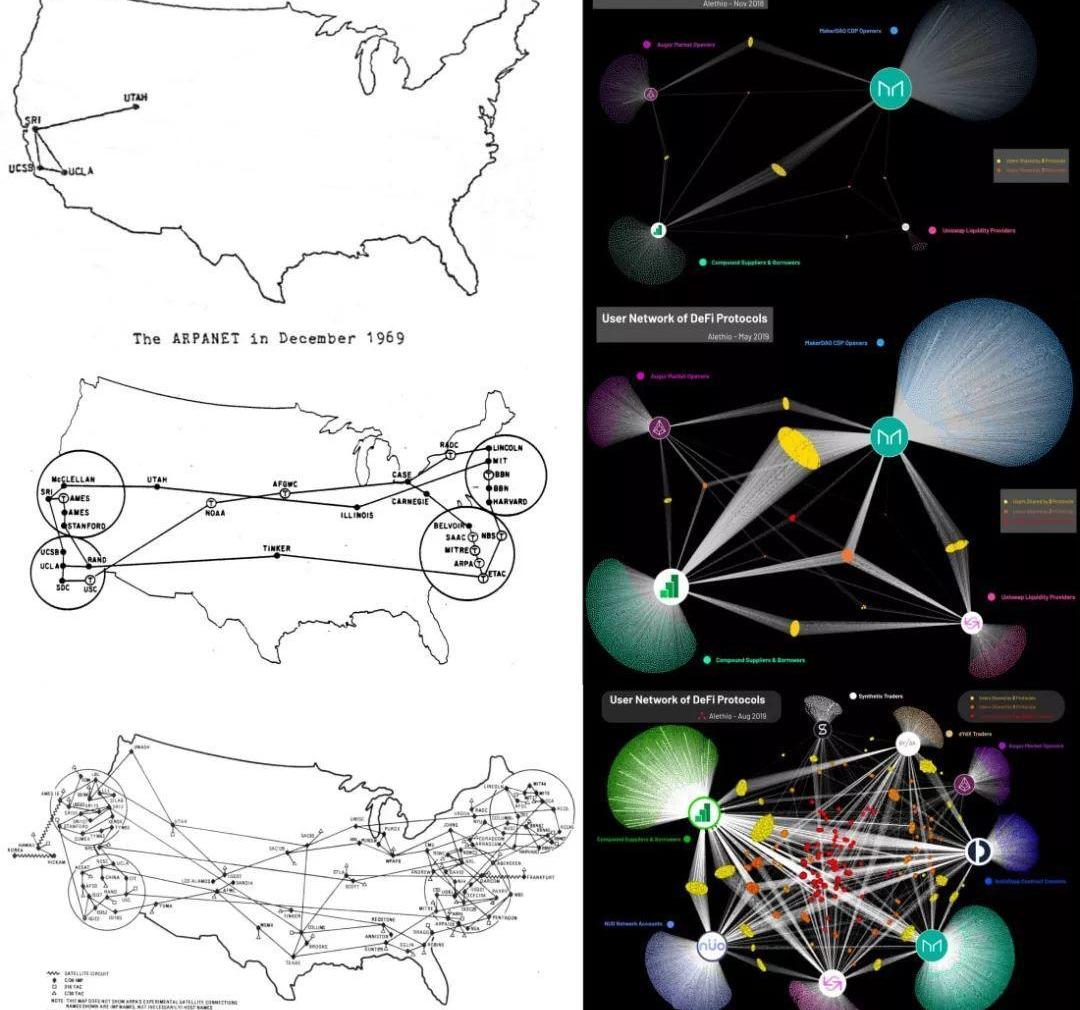

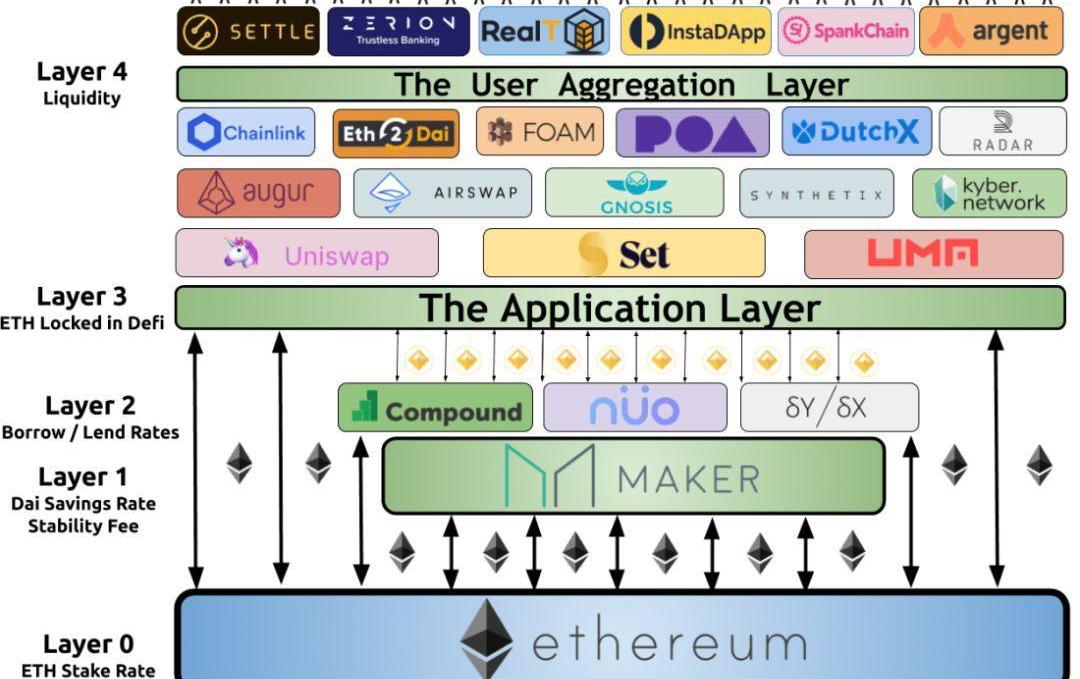

目前,以太坊上占主導地位的應用程序領域主要是金融類應用。由在MakerDAO的領導下,穩定幣DAI構建了免許可的金融穩定性,同時以太坊上免許可金融網絡得到了爆炸性增長。以太坊的開放金融已經把它鎖定為全球價值結算平臺。開放金融運動始于2018年,現在已經逐漸演變為以太坊的核心目的:一個用于免許可金融應用和服務的網絡。

以太坊的開放金融格局,是在其價值互聯網中平行產生的。每個應用都可以與其他應用組合,從而在每個應用程序之間生成無盡的置換交易。

然而,以太坊并不是扁平的,因為金融系統在經濟本質上是分層的,以太坊也不例外。

不過,利用底層的基礎區塊鏈,以太坊上的應用通過映射到傳統金融系統的方式,實現了分層。

無論在什么時候,貨幣都是每個金融系統的基礎。黃金是一種偉大的免許可的價值存儲貨幣,但是問題是,黃金很「重」、有形且可容易被捕獲。到目前為止,全球90%的黃金供應已經被中央銀行奪走,但同時,這些中央銀行旗下的金融產品和服務都是幾乎都是基于法定貨幣。由于黃金是可獲取的,因此在美聯儲下的每個財務層都必須獲得上一層的許可,因為美聯儲是「頂層」,并且控制著貨幣。

這其實說明,在新的金融替代系統底層,免許可且可編程的價值存儲貨幣是很有希望的。黃金是免許可的,比特幣也是如此,但是如果利用這些資產價值的系統不是免可靠的,那么隨著時間的推移,他們就會利用這些資產并構建一個授權系統,再通過此類系統尋租獲利。

「縫合」在一起

讀到這里,如果你贊同我對以太坊的說明,那么下面就是我對以太坊的定義:

以太坊是價值互聯網;

以太坊是互聯網原生數字資產全球結算層;

以太坊是免許可金融應用程序平臺,這些應用程序共同支持免許可經濟。

定義ETH

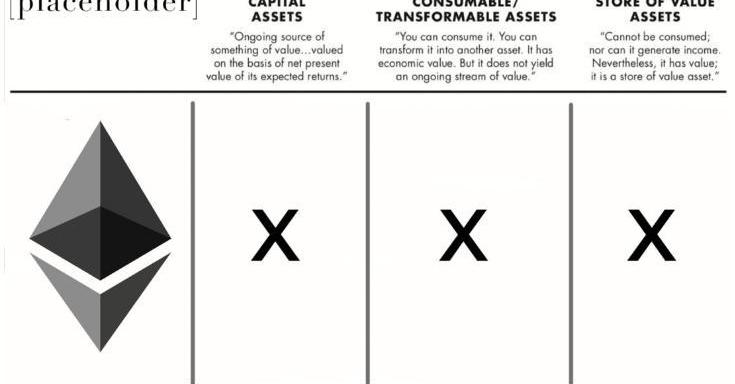

作為一種資產,ETH一直很難被定義。圖靈完備的區塊鏈具有最大的靈活性,意味著以太坊真的可以做任何事情,如果用其他資產類別范疇來定義ETH也略有不妥。

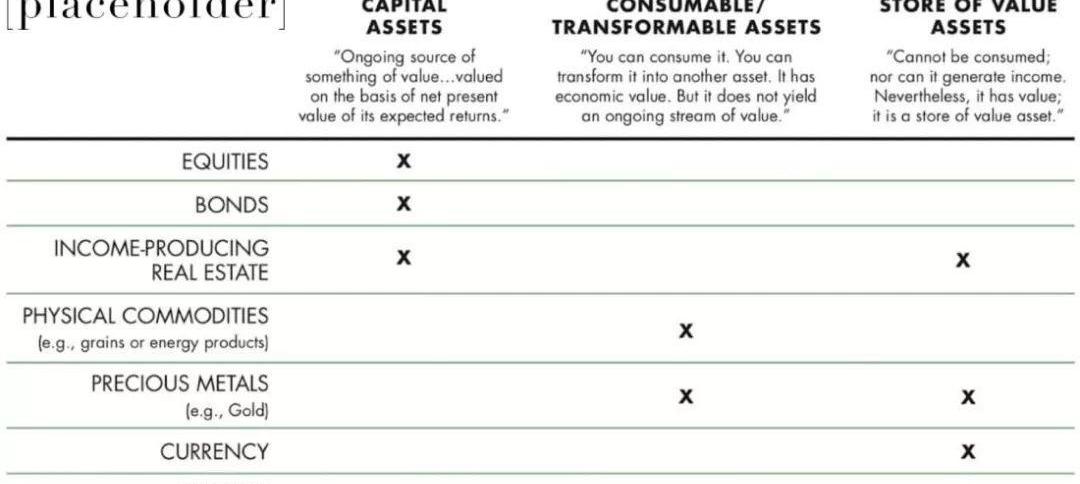

為了將ETH定義為資產,我們首先需求了解什么是資產類別。

定義資產類別

加密貨幣分析師?

ChrisBurniske?曾在自己博客文章中提及?

RobertGreer?在1997年發布的一篇論文《到底什么是資產類別?》,其中提出了三個資產分類:

觀點:XRP不應被歸類為證券:7月10日消息,XRP支持者、律師John E Deaton對美國SEC和Ripple之間的訴訟表示樂觀。Deaton認為,該案的主審法官Torres將在即將進行的簡易判決中充分解決XRP是否屬于證券的問題。

Deaton近日發推稱,XRP不應被歸類為證券,并將其與各種資產進行比較來支持自己的立場。他還預計Torres法官將解決XRP二級市場銷售相關的問題。Torres法官的裁決結果可能會對加密貨幣行業產生重大影響。[2023/7/10 10:12:17]

1、資本資產

生產性資產;

產生持續的價值來源的創造價值/金錢/現金流;

通過某種方式為所有者帶來現金流量的資產。

比如說股票、債券、可出租房地產等。

2、可轉換/消耗性資產

可以消耗/燃燒它——只能一次性使用;

你可以將其轉換為另一資產;

消費它能夠產生經濟收益。

此類資產最典型的例子包括黃金、石油、商品、或能源,這種類型的資產通常用于工業領域里,以產生某種經濟上有利的結果。你可以想象一種普通的電子產品,但如果對其鍍金,價格就會大幅增長;同理,還有汽車里的石油都算是可轉換/消耗性資產。

3、價值存儲資產

無法消費;

價值在時間/空間上持續存在;

稀缺性。

此類資產中的典型例子包括黃金、貨幣、房地產、藝術品或比特幣。

這是最簡單的資產類別,但也許是最重要的。這些類型的資產必須稀少,并且難以產生/重復/復制。在全球范圍內,應該普遍希望/期望此類資產,它們也受益于有人信任感知價值的資產。

當我們討論「貨幣溢價」時,我們其實在討論價值存儲資產。

至此,你可能已經發現,某些資產屬于多個類別。比如房地產,它是一種很好的價值存儲資產,但有時你可以通過租房以產生現金流。

同樣地,由于具有電子線號和抗衰變能力,黃金是重要的工業產品組件,但同時它也是有史以來最有價值的資產儲值資產。

至少到目前為止,是這樣的。

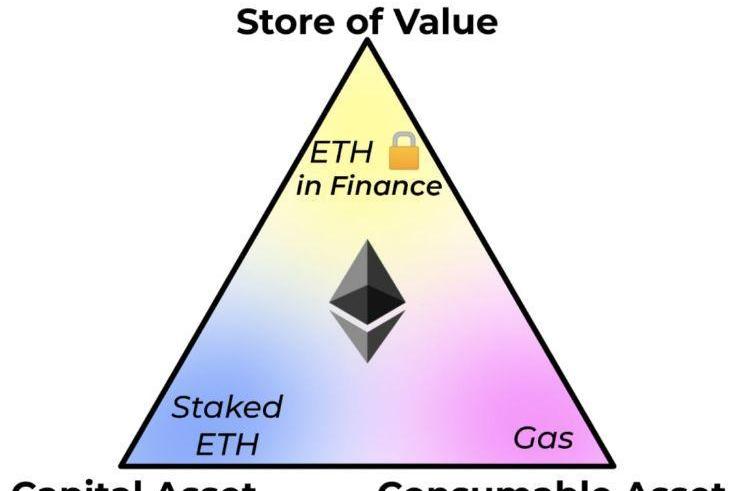

ETH:覆蓋三種資產類別

ETH屬性覆蓋了上述三種資產類別,根據具體情況不同,ETH可以作為這三種資產類別中的任何一種進行操作,甚至可以同時作為三種資產類別使用!

ETH是資本資產

在資本資產形式下,ETH是:

以太坊網絡中的一種份額;

以太坊gas費的代表物或求償權;

為以太坊進行生產的權利。

以太坊網絡中的一種份額

以太坊網絡是一個去中心化組織,以太坊網絡為其價值互聯網生產產品和服務,以擴大自身網絡、發展用戶并獲取更多價值。現在,以太坊已經創造了不少優秀產品和服務,也擁有數量最多的客戶。以太坊的客戶既能在平臺上找到應用,同時這些人也是應用的用戶。

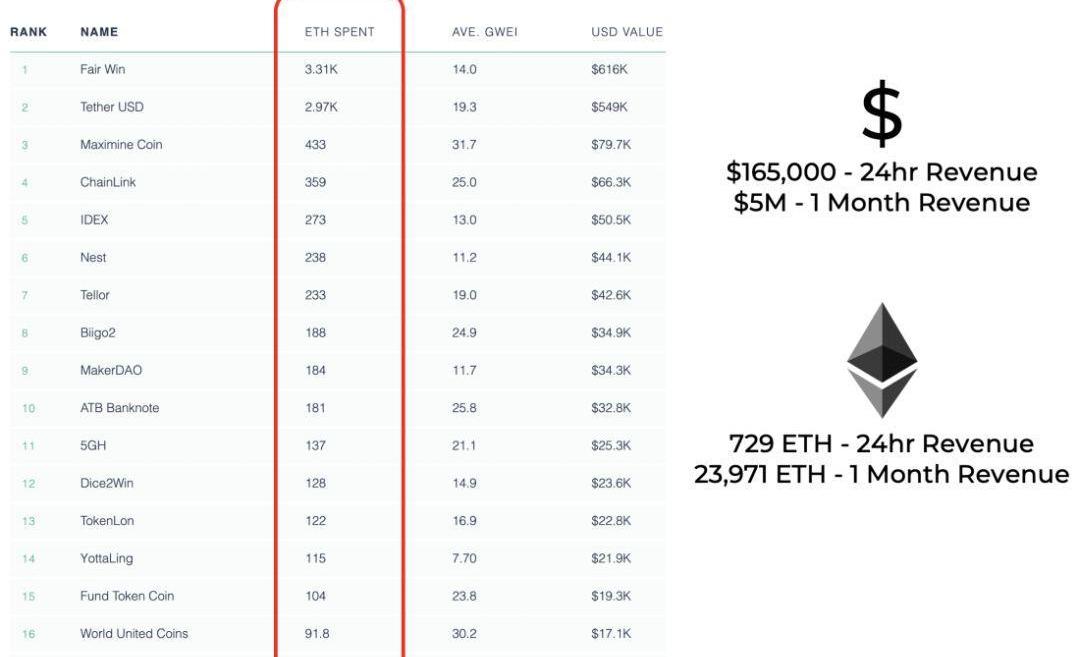

以太坊gas費的代表物或求償權

為了保持網絡運行,以太坊需要付錢給它的「工人」,這些「工人」以驗證人的形式存在,驗證人是以太坊中確保所有用戶都按照以太坊的服務條款行事。「工人」的勞動會獲得報酬,但也可以作為保護以太坊的「隔離墻」,「墻的高度」與網絡產生的總費用高度相關,這個高度也是攻擊以太坊的代價。

為以太坊進行生產的權利

擁有ETH,就擁有了以太坊的工作權力和收取費用的權力。ETH也是確保以太坊網絡與其工作人員之間激勵一致性的一種機制,所有「工人」必須擁有ETH才能為以太坊工作。如果你想成為以太坊網絡的雇員、或是為相關服務付費,那么就必須擁有ETH,并且與該網絡保持一致。

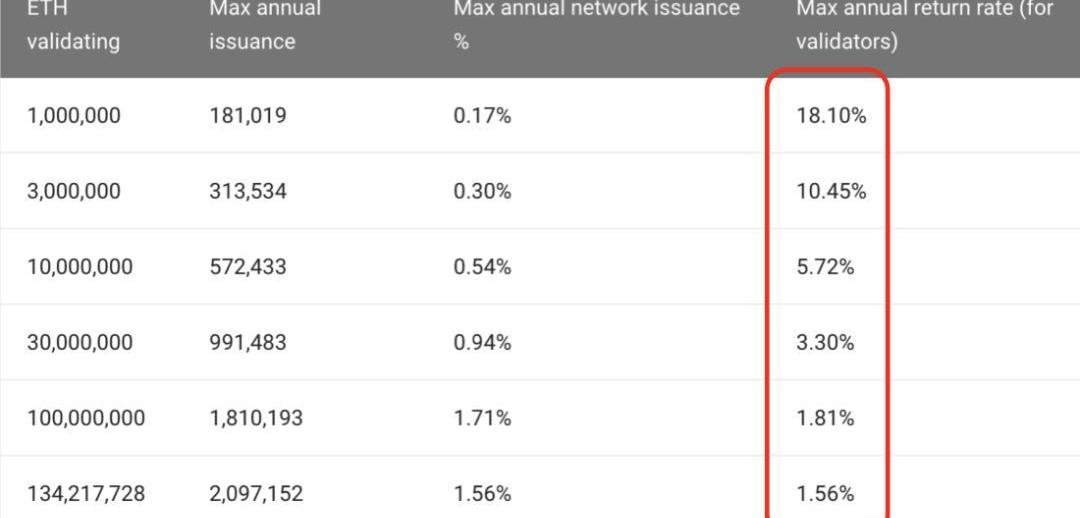

這些都是ETH成為資本資產的一部分,在進行抵押的時候,ETH又變成了其所有者的生產資產,當ETH擁有者抵押它的時候,又能為抵押方帶來更多ETH,這種方式在以太坊上很有效果。

當前的ETH2.0規范發布時間表尚未確定下來,不過ETH利益相關者數量越少,就意味著他們獲得的薪水就越高,這也是為了激勵更多以太坊用戶來為以太坊工作或提供安全性。當更多ETH持倉者拿自己的ETH進行抵押的時候,以太坊向每個抵押人支付的費用會減少,因為這個時候網絡本身的總體安全性有所提升。

下圖可以看看ETH作為資本資產的回報率,這是基于ETH不同的staking數量,所產生的「回報率」。如果有1000萬枚ETH參與staking,那么ETH的質押方每年將獲得5.7%的回報率。

觀點:比特幣是人們想要的產品,這就是最好的增長策略:Morgan Creek Digital聯合創始人Anthony Pompliano發推稱,比特幣成為市值萬億美元的產品:沒有管理團隊;沒有營銷預算;沒有風險投資者;沒有總部;沒有大型、引人注目的發布。它只是人們想要的產品,沒有比這更好的增長策略了。[2021/4/5 19:46:43]

不過,這可不是ETH的質押方獲得收益的唯一方式。以上收益率適用于新發行的ETH,他們還會獲得一部分支付給網絡的gas費。

下圖是以太坊上支付gas費最高的「客戶」。,這些gas費,再加上網絡發行基礎新增發的ETH,將會成為以太坊「工人」的報酬。

ETH是一種可轉換/消耗性資產

可轉換/消耗性資產有很多種形式,這種類型資產中最典型的不是其特定資產本身,而是能夠生產能源的一種資產。

能源是一種消耗性資產,我們所有人都是把能源轉換成世界上各種各樣的東西。能源是原始礦石,它能變成摩天大樓或是汽車里的鋼材;能源是電梯,能夠將人們帶到他們的辦公室;能源也能讓我們在計算機/電話上進行交易并開展業務;能源是貨船背后的力量,創造了全球貿易;能源是我們烤箱中的熱量,將生食變成了可食用的飯菜。

想象一下,如果我們身處在一個沒有能源的世界......

能源讓我們的世界運轉。沒有能源,我們將無法把無用的東西變成有用的東西。我們會基于人們對能源的需求來判斷價值,比如是什么讓石油擁有全球價值,為什么電動汽車會成為熱門話題,為什么電池如此昂貴。

能源是為世界經濟提供動力的經濟基礎。

ETH是互聯網的經濟基礎

ETH最初的定義就是「以太坊的gas」,其實很好地說明了這一點。消耗ETH是轉動以太坊內部「經濟輪子」的成本,每當任何活動完成之后,就有ETH被消耗,比如:

轉移資產產生貸款;

進行交換;

執行購買;

啟動DAO。

上述活動都會消耗ETH。

ETH是一種價值存儲資產

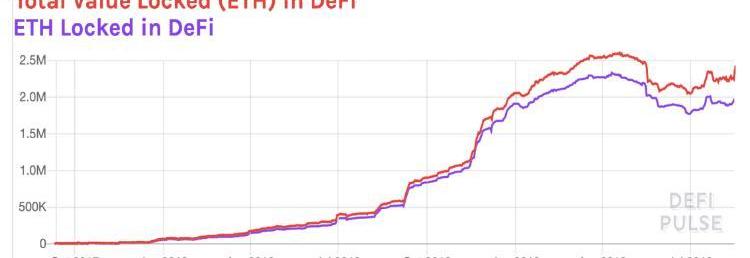

如果你關注過「鎖定在DeFi中的ETH」指標,那么就該知道ETH可以作為一種價值存儲資產。被「鎖定」,意味著ETH會被用作某物的抵押品,如果它無法承諾充當支持以太坊某種協議/合同/資產的價值,就不會被「鎖定」。

以太坊作為一種免許可全球資產,同時也是一種可以在以太坊上建立免許可金融組織的工具,我們將這些免許可的金融組織稱為「DApps」,并將它們創建的經濟網絡稱為「DeFi」或「開放式金融」。

如果ETH不是免許可的、或者如果以太坊上那些「開放金融」應用程序是在許可抵押品上運行的,那么它們就不會是真正的免許可系統。此時,我們就不得不去信任中心化機構發行的鏈上資產,這些資產是合法的,也將遵循可贖回性。

值得慶幸的是,以太坊是免許可的。因此,如果我們將ETH用于去中心化金融或開放金融中的抵押品,上述問題就不會出現。

以太坊的首個去中心化應用:MakerDAO

MakerDAO對于以太坊開放金融的發展至關重要,就像穩定對于金融至關重要。如果沒有ETH這個穩定性參照物,那么以太坊上許多金融應用可能無法得以良好運行。Compound、DyDx或Set之類的平臺都需要穩定的貨幣,才能使其應用正常運行。

以太坊上有很多穩定幣,但只有一種完美無缺。DAI是以太坊上唯一的原生穩定幣,其誕生也是通過以太坊上唯一的無授信資產ETH作為后盾來實現的。

DAI通過ETH的「價值存儲」功能實現其價值,并通過其超額抵押實現其免許可功能。

Glassnode CTO反駁“交易所ETH余額即將枯竭”觀點:Glassnode首席技術官Rafael Schultze-Kraft在推特上反駁了加密貨幣分析師Alex Saunders關于“交易所的ETH供應在兩天內就將枯竭”的觀點。Schultze-Kraft稱這遠非事實。交易所ETH余額減少200萬并不一定意味著實際的提款。他分享了一張Glassnode圖表,該圖表顯示,目前交易所的ETH余額與一年前相同,且遠高于2018年4月的水平。

此前消息,Alex Saunders在推特上表示,ETH需求增長相當迅速。根據CryptoQuant的數據,ETH交易所儲備在幾個小時內暴跌了20%。交易所儲備ETH總數已從1000萬大幅降至800萬。如果繼續以這種速度發展下去,在接下來的48小時內,交易所可能會失去更多的ETH。(U.Today)[2021/1/15 16:16:38]

免許可穩定性為無授信金融提供支持

擁有免許可穩定幣真的很重要。

除了提供穩定的財務基礎之外,如果你想要在此基礎上的財務結構免許可,那么你需要讓穩定的財務基礎也免許可。

如果DeFi全部在USDC上運行,那么我們就需要信任Circle對其資金的管理。DAI是唯一可以抵御中央授權機構從用戶錢包中刪除/撤銷/銷毀的穩定幣。這就是為什么在使用DAI構建應用的時候,開發金融應用可以得到保證的原因:如果DAI在他們應用中運行,沒有中央機構可以將其在應用中刪除。

為新經濟準備的新貨幣

所有這一切都基于ETH,而ETH此時扮演的是一個免許可、可編程的價值存儲資產。

Compound

Compound.Finance是以太坊的借貸應用,它是一種金融原始手段,也是以太坊金融系統中的關鍵組成部分。

Compound是一個將貸款方和借款方匯聚在一起,并以可變利率匹配各方需求和供給的應用。它產生了DAI借入利率和DAI供給率、或是借入DAI的成本和DAI的借貸利息,這些利率數據可以在LoanScan.io查看。

Compound通過抵押實現無需信任。

抵押是讓Compound成為免授信平臺的一個原因。借款人必須對貸款進行超額抵押,以便向貸方保證「銀行」中總是有錢可供他們提取,換句話說:無需信任。

Compound中的絕大多數抵押品都是ETH,借款人需要鎖定ETH作為其貸款的抵押品。在這種情況下,ETH會被用于作為價值存儲資產,市場認為該資產會在一段時間內保持其價值,并且可以用作免許可貸款的抵押品。這種免許可抵押品是為Compound借貸方提供動力的原因,因為Compound應用可確保對借款人的抵押品進行超額抵押和自動清算。貸款人不必信任借款人:Compound在借貸兩方等式中去掉了信任。

Compund通過以下兩點來實現這一功能:

使用ETH作為價值存儲;

利用ETH的可編程性,實現去信任借/貸。

dYdX

dYdX是一個提供保證金交易和借貸的平臺,在以太坊上運行智能合約,用戶無需中介即可進行交易。

dYdX通過要求「價值存儲」抵押品來向用戶提供服務,進行交易或借入保證金。理論上,抵押品可以是任何東西,而dYdX支持USDC作為抵押品。但是,如下圖所示,dYdX平臺上絕大多數抵押品都是ETH。

ETH是dYdX平臺上中使用的主要「價值存儲」抵押品,dYdX的智能合約和免許可價值存儲可編程資產相結合,讓dYdX成為了一個免許可和去信任的金融應用。

你會看到dYdX內部需求有94%都是ETH或DAI。需要注意的是,DAI只是一種代表抵押ETH的代幣。

價值存儲ETH使dYdX變得免許可和去信任。

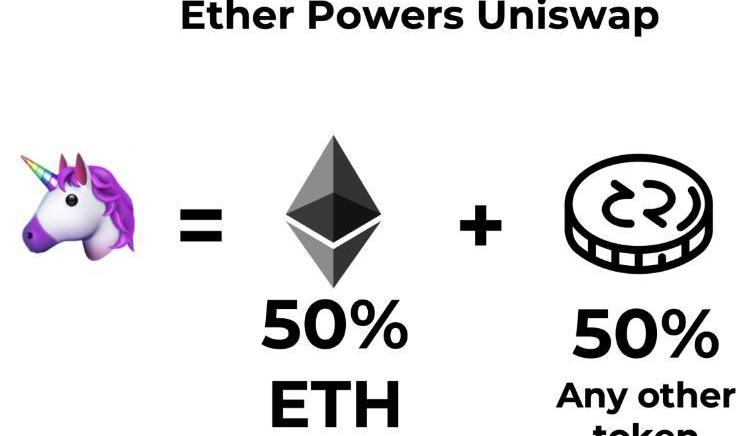

Uniswap

觀點:需觀察當前影響BTC價格的三大宏觀因素:9月3日,加密貨幣分析師Joseph Young發推稱,可以關注觀察當前影響比特幣價格的三大宏觀因素:1.流向交易所的礦工代幣不斷增加;2.因歐洲央行警告歐元飆升需采取措施致使美元反彈;3.黃金與比特幣同步下跌。[2020/9/3]

相同的模式也適用于Uniswap.Exchange,Uniswap.Exchange為所有代幣交易對運營兩個抵押池。

在Uniswap的第一個版本里,所有代幣都能與「價值存儲」ETH進行交易,ETH作為價值存儲的角色,使它成為所有代幣交易對的最佳抵押品;

在Uniswap的第二個版本里,Uniswap將支持任意代幣交易對,預計之后最常用的抵押品可能會是DAI。

ETH是為開放金融服務的價值存儲。

在區塊鏈誕生10年之后,似乎只發現了一個用例:跨互聯網的價值管理。

對于剛剛進入市場的金融機構而言,開放金融是具有肥沃的全新景觀。在開放金融領域,機構是以太坊上自治且無需人為操作的合約。不僅如此,從我們目前為止在DeFi中可以看到的是,他們將ETH用作其應用的基礎價值存儲資產。

全都是ETH!

雖然人們希望有更多資產能夠加入到開放金融并充當抵押品?

?,但ETH和DAI仍然是開放金融應用中使用最多的抵押品。利用ETH和DAI的開放金融應用保留了完全「無需許可」的特性,如果開放金融應用使用鏈上的其他「可信資產」,那么它們只能是一種混合式的開放金融應用。

這些混合式的開放金融應用,不像利用ETH和DAI這些完全無需信任、完全免許可的應用那么酷。

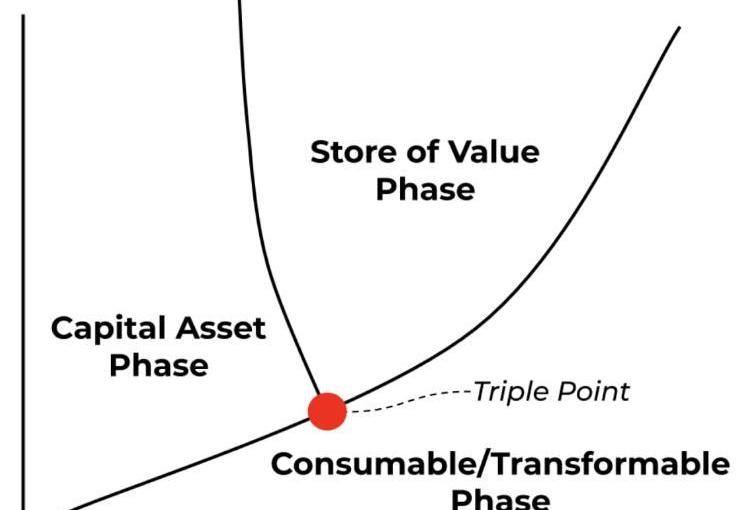

ETH:三相點資產

根據具體情況,ETH會「扮演」三個主要資產超類中的任何一個。

抵押ETH=資本資產

可消費ETH=可消費/可轉移資產

鎖定在DeFi中的ETH=價值存儲ETH

就我所知,ETH是第一個超越這三個資產類別的資產,這對ETH來說太棒了。貨幣的定義其實是非常靈活的,當你需要貨幣的時候,它就會變成你需要的東西,ETH也是如此。ETH會根據實際情況決定成為具有什么價值的資產,以便適合所有三個主要資產框架。

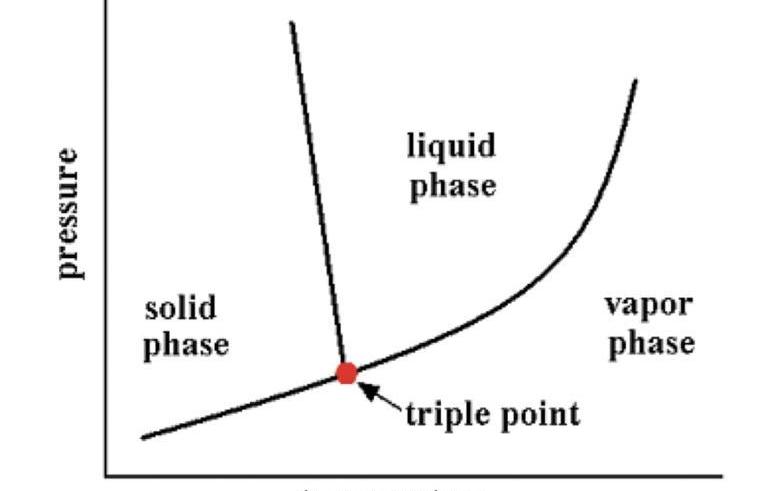

故事還不止于此。「?三相點?」其實是一個熱力學概念,是指在熱力學里,可使一種物質三相共存的一個溫度和壓強的數值。舉例來說,水的三相點在0.01℃及610.75Pa出現;而汞的三相點在?38.8344℃及0.2MPa出現。

物質狀態階段通常是不同的,分別有固態、液態或氣態。

但是,如果情況恰好達到平衡,則可以讓這三種狀態同時存在。

IDEOCoLab投資人、MIT比特幣俱樂部創始人DanElitzer曾撰寫過一篇《開放金融中的超流動性抵押》,說明了這點。

開放金融中的超流動性抵押

抵押品變為流動性時會發生什么?

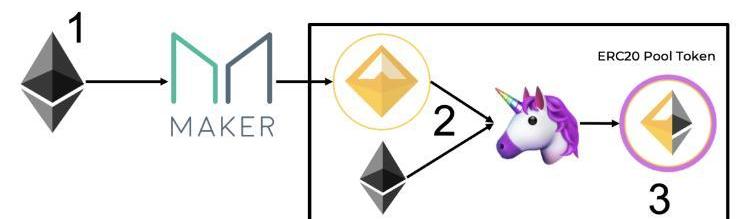

DanElitzer的文章說明了以太坊上開放金融應用內部抵押品的流動性。這是Dan在談論的內容:

ETH在MakerDAO內部用作價值存儲來生產DAI;

ETH和DAI在Uniswap中被用于抵押…

.…產生Uniswap池共享代幣(如何工作可?參考?閱讀此鏈接內容);

這個全新ERC20代幣的價值是1份ETH和1份DAI,他們都是以太坊上的原生價值存儲資產;

使用Compound內部的全新價值存儲代幣作為貸款抵押品。

DanElitzer在他的文章里提出的主要觀點是:ETH被鎖定在Uniswap內部并生成一個代表其價值的新代幣,然后又將這個新代幣重新鎖定在Compound內部。在Uniswap內部抵押的ETH同樣可以被用作為Compound的抵押品。

讓我們把這種情況歸納到上面給出的資產定義里:

價值存儲ETH被放入到Maker里以生產DAI;

價值存儲DAI+ETH被放入到Uniswap里以生產UniswapPoolShareToken;

UniswapPoolShareToken即是價值存儲資產,又是資本資產。UniswapPoolShareToken由支持它的資產抵押,但同時,當支持它的資產進行交易的時候,UniswapPoolShareToken也會收取費用,Uniswap會收取0.3%的費用,這意味著UniswapPoolShareToken的代幣價值會增加,因為它會從Uniswap收取費用。

因此,UniswapPoolShareTokens即是價值存儲資產,也是資本資產。

讓我們繼續。

這個全新的代幣,即是價值存儲資產又是資本資產,作為貸款抵押品被存入到了Compound,現在它又充當了為貸款提供支持的價值存儲資產。

所以,雖然UniswapPoolShareToken是一個價值存儲資產和資本資產,但它在里是作為價值存儲資產存在的,但在支持Compound貸款的時候,又扮演了?*價值存儲]?的角色。

從理論上講,這也可以作為Compound中的貸款工具,而不是借款工具。如果將步驟4替換為新步驟,會發現:

4、在Compound種,允許你的UniswapPoolShareToken被借入,然后你就能從借款人那里獲取以UniswapPoolShareTokens計價的利息。

至此,我們現在有了一個「價值存儲兼資本」資產,這個資產可以借出也可以收取費用,所以它又成為了一種?*資本]?資產。

整個過程需要通過八筆交易,每當以太坊發生經濟活動的時候,都會消耗ETH。當ETH被轉換成為資本+價值存儲資產時,作為以太坊的經濟基礎,ETH會被用掉。

換句話說,ETH時一種價值存儲/資本混合資產,同時ETH也被用來支付「將ETH轉換成由UniswapPoolShareToken抵押的Compound貸款」的費用。

ETH扮演了「三相點」資產的橘色,因為它有能力同時成為三種超類資產。

為什么這很重要?

ETH是史上第一個能夠同時作為三種資產超類運行的資產。為什么這一切看上去很有條理?同時這又意味著什么呢?

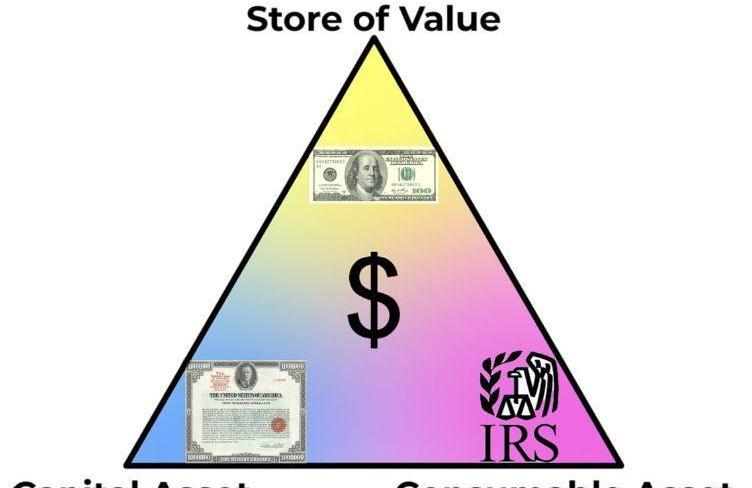

這種模式確保了美國經濟安全

資本資產/價值存儲資產/消耗性資產的三元組合,是確保經濟良好運行的三個主要組成部分。通過這三者的串聯,產生了支撐健康、強勁經濟的必要動力。

價值存儲—美元資本資產—美元國債消耗性資產—稅收

貨幣是重要的價值存儲資產。各個國家/地區的貨幣都希望能夠在一段時間內確保財富不會貶值。貨幣是跨時空交流和交易價值的信任工具,美元也是有史以來最成功的貨幣,而且主導了世界經濟里的價值存儲資產。

美國國債是美國債券市場的基礎。美國債券市場可能是世界上最大的經濟力量之一,因為它能夠讓市場反映出是否對政府償還債務能力究竟信任,還是不信任。債券市場收益率是基本的無風險利率,它為美國政府提供了價值存儲資產,并承諾以一定比例的額外利息給你返還美元。此時,美國政府就利用這種價值來保護美國經濟。

稅收是美國政府償還債務并為新事業提供資金的方式,美國國稅局會根據經濟活動征稅,并以此來支持美國實體經濟運轉。征收的稅款歸美國國債持有人所有,稅收也是一種被用于支付國債持有人所欠利息的機制。理論上,美國政府還通過美元通貨膨脹向國債持有人支付費用,降低美元作為價值存儲資產的能力。

ETH和以太坊遵循相同的模式

以太坊采用了和美國一樣的經濟結構,一切都是ETH為中心,而以太坊則是一個經濟體系。

價值存儲—鎖定在DeFi里的ETH資本資產—抵押的ETH消費性資產—Gas

ETH被用作為支持開源經濟應用的價值存儲資產。

ETH為以太坊做抵押,以確保資金經濟安全并獲得無風險的利息。

ETH被用于支付gas費用,就像為網絡安全納稅。

全部匯集在一起

以太坊的核心,其實是用作為產生新經濟所需的基礎設施。這次,這個經濟體內的金融服務具有下列幾個特點:

1、完全由代碼運行*;2、去信任/免許可;3、都在互聯網上。

現在,我們有了這種新經濟,但同時也需要新的資金來讓這種經濟模式運作起來。如果我們想保持以太坊經濟去信任和免許可,就需要有一種去信任和免許可的貨幣。

以太坊里唯一的去信任和免許可資產就是ETH。

ETH在以太坊里所扮演的角色

ETH是為免許可提供支持的帶寬。

在以太坊內部對ETH的需求和使用,其實就是讓它沉穩給金融應用內部的免許可貨幣。

以太坊里的ETH是有限的,這意味著當ETH被鎖定在一個應用內部時,該應用將消耗總量里的一部分ETH。為了獲得ETH,應用就需要彼此競爭,他們也共同使用以太坊中的一部分ETH,這就是我們所說的「鎖定在DeFi中的ETH」。

「?帶寬?」其實就是指「鎖定在DeFi中的ETH」,或「此應用需要多少ETH才能滿足其用戶的需求?」

現階段,以太坊帶寬使用率很低,也有很大空間讓應用獲得增長、讓人們有機會獲得更多ETH。

如果希望有更多的DAI出現,就需要鎖定更多ETH以產生「更多」免許可性,因此每個DAI都需要按照其1.5倍價值的ETH做抵押。

如果對Compound的貸款需求所有增加,那么Compound就需要更多的ETH抵押來支持貸款,這與dYdX是一樣的。

如果Uniswap的數量和流動性增加,那么它也需要更多的ETH或DAI來擴充這些流動池。

所有這些都需要從ETH總量里拿出一部分ETH,代表ETH的帶寬作為無授權貨幣來使用。

不斷增長的帶寬

ETH有足夠的帶寬來滿足目前的以太坊狀態,本文撰寫時,ETH的市值大約為200億美元,而在開放金融里鎖定的ETH總價值大約為6億美元。也就是說,想要滿足當前用戶需求,現在的帶寬其實是足夠的。

然而,作為一種經濟體,以太坊還有很多不足之處,如果我們希望以太坊成為:

互聯網的全球金融平臺;

價值互聯網;

所有數字資產的全球清算層。

如果我們希望獲得免許可/去信任,那么我們就需要把ETH的數量進一步擴大。

在以太坊上,可信金融和授權資產是非常受歡迎的,他們在以太坊中的角色和功能都是一樣的。但是如果要帶來真正的變化,那么所有的金融應用都需要是免許可的,而且使用完全免許可貨幣來支持運營,其他任何事情都可以妥協。

目前流通中的美元大約有1.7萬億,如果我們希望以太坊滿足這一需求,ETH價格就必須要上漲85倍。

股票證券市場資產規模大約有73萬億美元,如果我們想在以太坊上生成同等規模的免許可等價物,他們需要拿ETH抵押,這將需要ETH價格提高3650倍。同樣地,全球貨幣供應量也會相應增加。

如果我們想要一個免許可的世界,那么在這個世界中,人們會通過一個去信任平臺傳遞價值,那么ETH的價值就需要進一步擴展才能滿足這一需求。現在,ETH和以太坊只滿足了少數虔誠信徒的需求,當然,如今以太坊價值足以滿足這些人的需求了。

但是,如果我們想要讓以太坊獲取下一個100萬或10億用戶,就必須要提高ETH的價格,這樣才能支持免許可/去信任金融應用所要求的經濟活動。

那么,ETH會如何擴展呢

我們需要提高ETH的價格,這樣我們才能為更多金融平臺提供更多資金,但是怎么才能做到這一點呢?

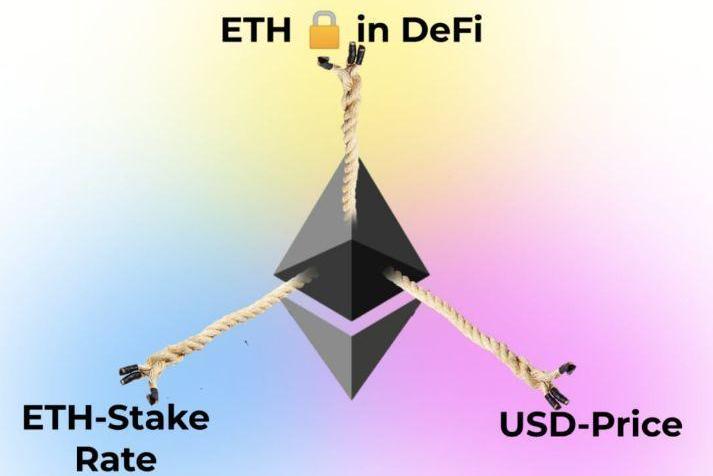

三種「拉鋸戰」方式

按照我理解,有三種讓ETH升值的模式,也是ETH的基礎價值主張。

開放金融吸引ETH。開放金融應用提供了需要鎖定ETH的產品和服務。抵押為去信任提供了支持,而ETH為DeFi提供了支持。DeFi應用將為ETH持有人創造有價值的服務,也會說服ETH持有人把ETH鎖定在他們的應用里來訪問服務和產品。MakerDAO、Compound、dYdX、Uniswap…..有用的應用越多,就意味著需要有更多理由去鎖定ETH。

ETH質押率。將ETH鎖定在DeFi中的另一種方法,是將ETH進行staking。ETH抵押率為ETH持有者提供了「無風險率」,如果你認為通過stakingETH獲得的回報要比將其鎖定在DeFi中的回報更高,那么ETH質押率就是你投資的動機。鎖定在DeFi中的ETH和進行staking的ETH會不斷與ETH「對抗」,值得注意的是,ETH在DeFi中鎖定的數量越多,ETH質押率就會越好。如果DeFi產生了出色的產品,那么就會有更多ETH被轉移到DeFi,那些依然選擇stakingETH的人反而會因此獲得更多回報。

以美元計算的價格。ETH質押率和開放金融都拉動了以美元計算的價格。如果DeFi在爭奪ETH,那么ETH質押也在爭奪ETH,繼而導致能夠購買的ETH數量大幅減少。對于拉動上述兩股力量,美元會產生同等對立問題,而唯一機制就是提價,因此ETH的美元價值,其實代表了ETH質押率和DeFi產品權衡之后產生的累積力量。

這種機制真的很棒,因為隨著開放金融變得越來越有用,ETH價格就會隨之升高來滿足需求。開放金融對ETH產生的需求越大,ETH權益率就會越好。總而言之,這兩種力量都拉動了ETH的價格,以增加開放金融中的ETH帶寬,并支持開放金融經濟的安全機制。

只要DeFi繼續在此基礎上產生更多金融應用,美元可能就沒什么機會了。

來源:鏈聞ChainNews

Tags:ETH以太坊UniswapSWAPether幣價格以太坊價格最新行情分析uniswap幣賣出沒反應Coco Swap

9月23日美國東部時間晚8點,隸屬于美國洲際交易所旗下的加密貨幣交易平臺Bakkt終于緩緩啟動了,第一筆比特幣期貨合約以10115美元的價格成交.

1900/1/1 0:00:009月16日訊,加密貨幣交易所OKEx的韓國站于今日宣布將于10月10日下架所有的匿名幣,其中包括門羅幣、達世幣、大零幣、horizen(ZEN)以及SBTC.

1900/1/1 0:00:00上周,根據柏林路透社的消息,Libra一籃子貨幣中美元占50%,不包含人民幣。Libra從一開始就放棄了常規的玩法,使用美元、日元、英鎊和歐元等現有的記賬單位來表達自己的貨幣價值.

1900/1/1 0:00:00距離Bakkt的正式推出,已經還剩不到兩周時間了。自8月17日,加密交易平臺Bakkt官方博客宣布,Bakkt已通過紐約州金融服務部批準,計劃于9月23日推出該比特幣期貨合約之后.

1900/1/1 0:00:002019年初,整個加密貨幣市場被IEO再次點燃,持續近一年的熊市宣告結束。幣安的Launchpad打響了沖向牛市的第一槍,孫宇晨帶著BTT歸來,最高達到十幾倍的漲幅,隨后火幣和OKEx相繼推出了.

1900/1/1 0:00:00打開我們日常使用的購物網站,比如某寶或京東,早教類的書的比重越來越大,這些早教類的書籍中,要么就是圖畫書,要么就是各種識字書.

1900/1/1 0:00:00