BTC/HKD-6.85%

BTC/HKD-6.85% ETH/HKD-12.33%

ETH/HKD-12.33% LTC/HKD-14.66%

LTC/HKD-14.66% ADA/HKD-12.38%

ADA/HKD-12.38% SOL/HKD-11.4%

SOL/HKD-11.4% XRP/HKD-14.9%

XRP/HKD-14.9%過去的9月份,整個數字貨幣市場經歷了較大幅的行情波動,由于Staking平臺具有周期性的鎖倉機制,導致讓不少投資者遭受了較大的資產損失。同樣的影響,也波及到了大部分DeFi鎖倉平臺。根據DAppTotal.com數據顯示,僅9月份,DeFi鎖倉價值最高達到12.8億美元,最低降至9.77億美元的大幅震蕩,受此影響,借貸市場龍頭平臺MakerDAO接連降低利率,以刺激市場正常的借貸需求。

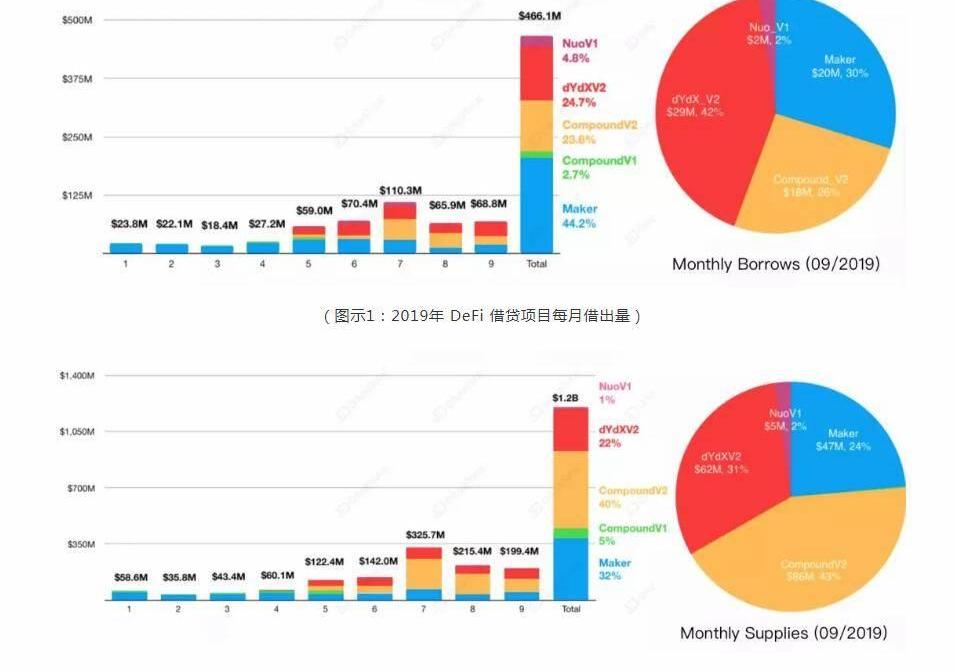

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

DeFi收益優化平臺Stake DAO推出CRV Liquid Locker:4月20日消息,DeFi收益優化平臺Stake DAO宣布推出CRV Liquid Locker功能。該功能旨在為用戶提供靈活且高效的CRV質押方案,讓用戶無需長期鎖定CRV即可獲取Cuve上產生的交易費用收益。[2022/4/20 14:35:49]

9月份借出資產總計為6,880萬美元,環比8月份小幅增長4.4%;借入資產總計為1.99億美元,環比8月份小幅縮減7.4%;未償還貸款資產總計1.35億美元,其中DAI包含1.14億美元,占比84.3%,USDC有1,800萬美元,占比13.4%。

DeFi一站式平臺Zerion宣布整合Solana鏈:3月4日消息,DeFi 一站式平臺 Zerion 宣布整合 Solana 鏈,用戶可以在 Zerion 上追蹤 SOL 和其他 Solana 鏈上資產。[2022/3/5 13:38:33]

DeFi協議總鎖倉量達2006.2億美元:金色財經報道,據Defi Llama數據顯示,DeFi協議總鎖倉量(TVL)達到2006.2億美元,24小時漲幅為3.73%。TVL排名前五分別為Curve(179.1億美元)、MakerDAO(156.7億美元)、Convex Finance(124.1億美元)、AAVE(120.8億美元)、Lido(117.9億美元)。[2022/2/27 10:18:34]

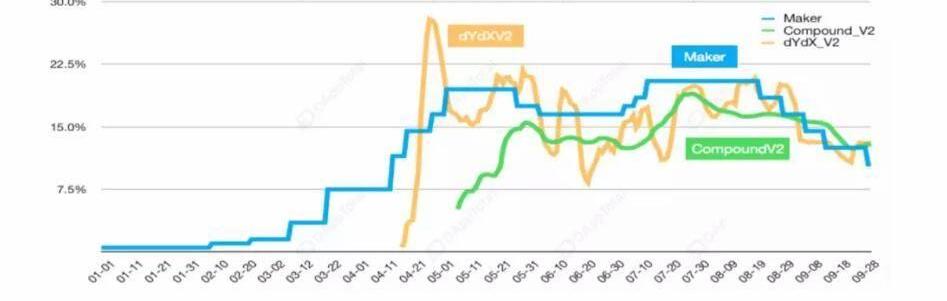

一、借貸平臺借款利率趨于一致,套利空間縮小

自08月份以來,Maker的借款利率從20.5%的高點,經過了5次調整,并于09月底調整至10.5%,而且最新一輪至8.5%的投票也已經開始。有趣的是,如下圖數據所示,在Maker連續下調借款利率的同時,CompoundV2、dYdX_V2的借款利率和Maker逐漸趨于相近,不難看出,Maker作為DeFi借貸市場的“中央銀行”,對借貸市場其他“商業銀行”的市場調節作用有所顯現。

Libra項目負責人David Marcus開始關注DeFi項目:11月3日,Libra項目負責人David Marcus開始關注DeFi項目。David Marcus在推特上詢問網友稱:“除了Uniswap、Maker和Compound之外,我還應該知道哪些最有意思的DeFi項目?”[2020/11/3 11:31:12]

回看07月份Maker利率高位時的市場情況,Compound和dYdX的利率和Maker存在較大差距,敏銳的投資者就看到了當中存在的套利空間。一種可能,用戶會選擇從Compound等平臺借出DAI然后還至Maker等于以較低成本歸還了DAI,還有一種可能,用戶會選擇從Maker借出DAI然后放進存款利率較高的Compound實現套利。不過,隨著Maker的連續下調利率,三個平臺的利率差也逐漸縮小,這對用戶而言,可套利空間也越來越小。

二、借貸市場資金使用率較低,易受行情波動影響

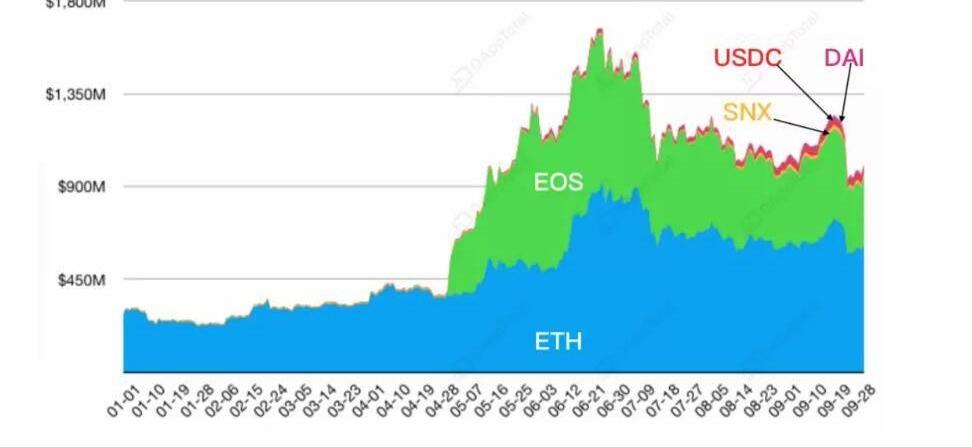

據DAppTotal數據顯示,在所有已鎖倉數字資產當中,ETH有6.21億美元,占總鎖倉價值的61.6%,是目前DeFi平臺中最大的鎖倉資產。這樣一來,在經歷行情大跌的情況下,整體市場鎖倉價值相應出現大幅波動,嚴重時會導致部分用戶資不抵債,造成大量清算訂單情況。

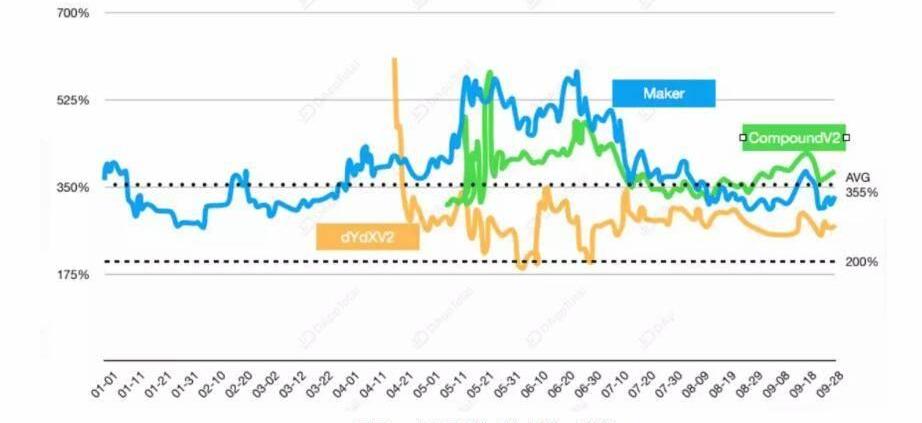

09月25日當天,僅Maker單一平臺就產生了632萬美元的清算訂單,這無疑會給參與抵押借貸的用戶帶來較大的壓力。通常情況下,為了減少行情波動產生的直接影響,借貸平臺都會以較高的資產抵押率來保證平臺的健康運轉。如下圖數據顯示,DeFi借貸平臺的抵押率平均值在355%左右,這固然會給借貸平臺帶來一定的穩定性保障,但側面也看也難免存在用戶資產使用率較低的問題。

顯然,要提升整體DeFi借貸市場的資金使用效率,就得做好對沖行情波動風險的應對機制,目前行業在做兩方面的努力:

1、做多抵押資產,通過更多價值數字資產的加入來降低單一資產波動造成的影響,Maker上線多抵押DAI的用意正是如此;

2、做流通性橋接,前不久InstaDApp完成了一輪融資且上線了Bridge橋接產品,目的正是為了提高借貸平臺之間的流動性,進而通過市場自有的調節機制來實現相對穩定。

對于以太坊社區來說,今年最值得關注的無疑是正在日本大阪舉行的Devcon開發者大會,由于大部分去中心化金融應用程序都建立在以太坊區塊鏈上.

1900/1/1 0:00:00眾所周知,2017牛市那些令人飄飄然的好日子距離我們已經很遙遠了,當時,似乎任何人都能靠著一份白皮書在一輪ICO里用他們的代幣籌集到數千萬資金.

1900/1/1 0:00:00十一期間,PayPal宣布退出Libra;Libra詳細路線圖首次公布……自6月份Facebook推出Libra以來,其引發的風波就未曾停歇。互鏈脈搏統計9月份各國區塊鏈政策相關信息.

1900/1/1 0:00:00每次打開Figment.network的網站,我時常會陷入思考:如果PoS和Staking不是未來的方向,那么為什么在2020年上線主網的將近20個項目中,清一色的都采取了PoS的共識.

1900/1/1 0:00:002019年第二季度以來,中美兩國卷入了另一場貿易戰,關稅施壓和威脅接踵而至。比特幣在這場貿易戰中扮演了重要角色,因為分析師把它稱為宏觀經濟不確定時期的“對沖”或“避風港”.

1900/1/1 0:00:00作者:蔡維德 編者注:原標題為《?忽略批發數字法幣產生的后果——解讀美國經濟研究所“應該由誰發行CBDC”報告》 導讀 本文《應該由誰發行CBDC》是美國經濟研究所于2019年9月1日發布的.

1900/1/1 0:00:00