BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-0.51%

XRP/HKD-0.51%前言:加密資產的貨幣政策主要涉及它的發行模式,例如發布方式、初始供給、增發、銷毀以及總量上限等。目前的主流方式是什么樣的?本文有一個基本的總結,作者是Messari的“FlorentMoulin”,由“藍狐筆記”社群的“HQ”翻譯。

目前我們使用的加密資產供給方法中定義了五個部分的供給:最大值的、稀釋的、未流通的、流動的和已流通的。

該框架有助于理解加密資產供給管理的多樣性。但它并沒有告訴我們,這些可以觀察到的供給,不管是流通的、流動的還是未流通的,是如何隨著時間的推移而產生或被銷毀的。

實際上,我們可以更進一步地,對供給的其他方面進行分類和衡量:

·發布方式定義了首批加密貨幣是如何發行和分發的。

·初始供給定義了最初發行的加密貨幣數量,以及這些加密貨幣在不同利益相關者之間的分配方式。

·增發模式定義了特定資產的新代幣發行方面的貨幣政策。

·供給上限定義了加密資產供給是有上限還是無限。

既然我們已經定義了這些類別,那么讓我們來看看排名前80的加密資產使用的各種貨幣政策。

I)發布方式及初始供給

挖礦分發

公平上線:沒有預挖,加密貨幣從區塊鏈開始就可以挖礦。例子包括比特幣、門羅幣和狗狗幣。

順時預挖、秘密挖礦:最合適的描述是由NicCarter定義一種情況:“創始人在上線時利用不對稱優勢挖出大部分加密貨幣,或者不宣布加密貨幣啟動,從而進行秘密挖礦。”例如Bytecoin和Steem。

摩根大通:10月份加密貨幣風險投資進一步放緩:金色財經報道,摩根大通研究報告中表示,10月份的數據顯示加密貨幣風險投資的步伐繼續減速,每月低于10億美元。目前每月5億至10億美元的風險資本投資水平使年投資額接近100億美元,這還不到去年速度的三分之一。這表明風險投資基金不愿意在數字資產領域部署資本,這增加了加密市場目前的疲軟可能會持續一段時間的可能性。(coindesk)[2022/11/9 12:34:47]

內置中心化財政部:創始團隊/基金會用持續的挖礦獎勵來資助項目的開發。這不包括去中心化的財政資金,如Decred或Bitshares。例子包括Zcash和Zcoin。

預挖分發

眾籌:初始供給的一部分,是通過代幣公開銷售換取投資者的另一種加密資產。例如Tezos,BAT和Augur。

私募:初始供給的一部分,是通過私下賣給投資者。例如Cosmos,Neo和Vechain。

空投:初始供給的一部分,是通過免費或以小任務形式分發給社區。這些加密貨幣經常空投給一些大幣種的持有者,比如比特幣等,從而實現公平、分布式的、和透明的發行。例如Decred,Nano和Ardor。

中心化發行:加密貨幣的一部分,通過空投、私募或通過時間分配給合作伙伴,但初始供應全部是中心化管理的。比如XRP和本體。

分叉分配

賬本分叉:原始加密資產的所有者,將按比例獲得在有爭議的硬分叉中創建的新加密貨幣。例如比特幣現金BCH和以太坊經典ETC。有時,分叉包括額外的預挖或秘密挖礦,以支付分叉成本、未來的開發費用、和團隊獎勵。例如比特幣黃金和比特幣鉆石。

美聯儲調查:加密貨幣被部分專業人士視為金融穩定的潛在風險:金色財經報道,美聯儲對其市場聯系人的一項調查發現,經紀公司、投資者、顧問和學者越來越多地將加密貨幣和穩定幣視為對現有金融體系穩定性的潛在威脅。在美聯儲聯系的24位專業人士中,大約20%的人將“加密貨幣或穩定幣”列為金融穩定的潛在風險。調查中提到的最高風險是“疫苗抵抗力變化”,其次是“實際利率急劇上升”和“通貨膨脹激增”。值得注意的是,美聯儲工作人員在自己對風險的分析中沒有提到加密貨幣。在美聯儲于去年11月發布的上一份報告中未提及加密貨幣或穩定幣。[2021/5/7 21:31:56]

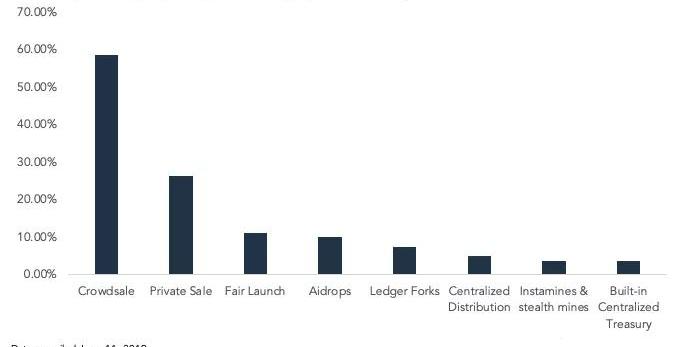

以下是按流動性市值排名前80的加密資產發行方式情況:

日期截至2019.6.11,Messari

當然,一些加密資產可能具有多種不同的發行風格,如私募和眾籌、眾籌和空投、賬本分叉和內置財政部等。

然而,值得注意的是,只有十分之一的市值排名前80加密資產是“公平上線”的,其中超過一半的加密資產是通過眾籌向投資者出售代幣的。

內置的中心化財政部的模式,比如Zcash等,并沒有在市值排名前80加密資產中得到廣泛應用,但其他項目如Veil,也適用了類似的財政部模式,用超級區塊獎勵代替百分比區塊獎勵。

初始供給

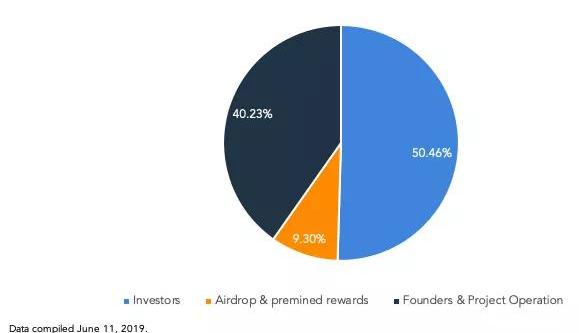

除了以純公平上線和賬本分叉的加密資產,沒有預挖或內置財政部模型之外,幾乎所有項目都將其初始供給或正在進行的挖礦獎勵的一部分,分配給創始團隊、以及作為項目運營資金。

動態 | 意大利監管機構將加密貨幣公司Avacrypto加入黑名單:據financemagnates報道,意大利監管機構(CONSOB)將加密貨幣公司Avacrypto加入黑名單,稱其在未被授權提供投資服務的情況下開展加密貨幣交易。[2018/12/25]

總的來說,這些項目甚至將多達40%的初始供給,分配給創始人和負責項目運營的“財政部”。其他分配類別,包括投資者私募和眾籌、空投、和預挖獎勵。預挖獎勵是指挖礦或抵押獎勵,通過預挖、或者存放在“財政部”里以供全年分配使用。Waltonchain,GXChain和AElf都使用預挖獎勵模式的項目。

日期截至2019.6.11,Messari

II)發行方式和供給上限

通貨膨脹性貨幣政策:

根據發行或通貨膨脹率來定義加密資產的持續發行方式。

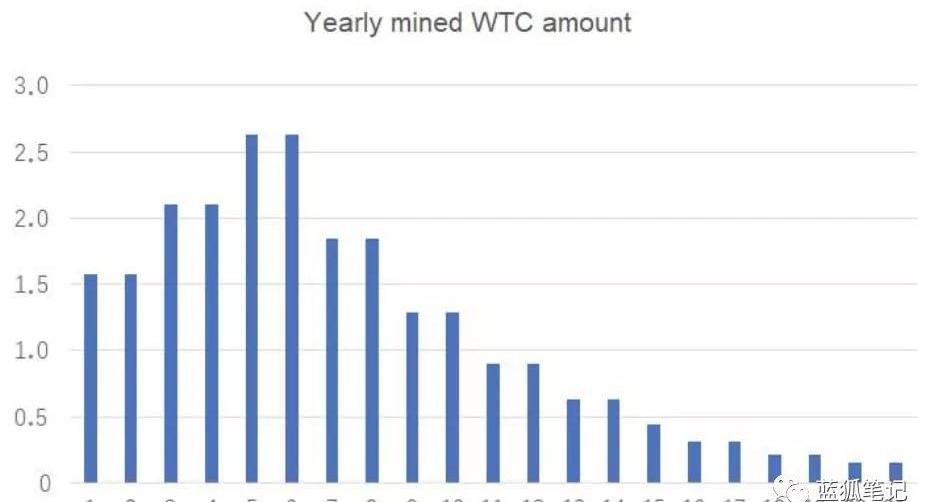

增發:每一時期產生的代幣數量隨著時間的推移而增加。Waltonchain的情況就是這樣,它的特點是累進式的挖礦獎勵計劃。從第六年開始,Waltonchain將從增發政策過渡到減發政策。

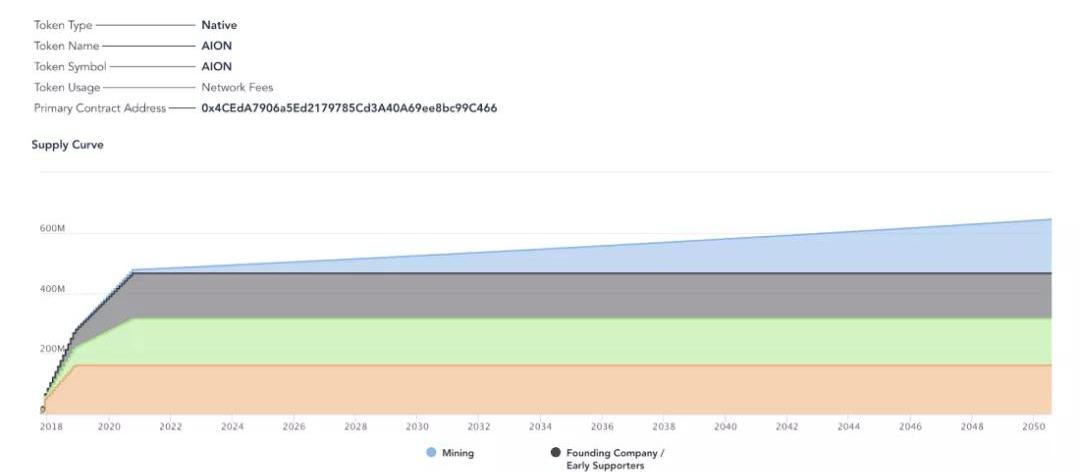

固定通脹率:隨著貨幣基礎的增長,每個時期產生的加密貨幣也會隨著時間的推移而增加。固定通貨膨脹率的例子包括EOS和Aion,它們的年通貨膨脹率均為1%。

日本國稅局披露加密貨幣利潤的納稅人達331人:據coindesk援引日本當地媒體Jiji press的消息,日本國家稅務總局在上周五首次披露了2017年加密貨幣利潤的納稅人數量。據Jiji press的報道,有1億日元的雜項收入和超過公共養老金來源的納稅人的數目從去年的238人上升到了549人,在這549人中,有60%的納稅人即331人的收入來自加密貨幣交易。[2018/5/27]

Aion的供給曲線

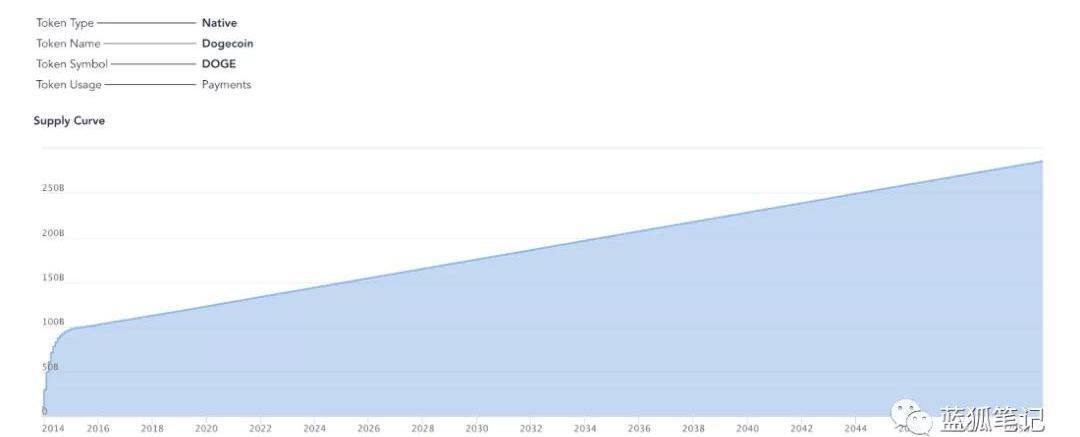

固定發行:每個時期生成的加密貨幣數量保持不變。這將導致通貨膨脹率下降。固定發行政策的例子包括Tron和Dogecoin。

狗狗幣的供給曲線

下降的通脹率:由于通貨膨脹率的降低,這會導致每一個周期增加、固定或減少的發行量。例如Steem,其通貨膨脹率每年下降0.5%,直至達到永久的年通貨膨脹率0.95%,以及Decentraland采用的連續代幣模型,盡管其通貨膨脹尚未被激活。

發行量減少:每個時期產生的加密貨幣數量隨著時間的推移而減少。這將導致通貨膨脹率呈指數形式下降。發行減少常常出現在PoW代幣,以產量減半或者不斷減少區塊獎勵來實現。

加密貨幣礦業公司在多倫多創業交易所上市:12月18日加密貨幣礦業公司HashChain Technology首次在多倫多創業交易所(TSA Venture Exchange)上市,股票代碼為KASH,緊跟其他八家與密碼相關的創業公司的腳步,其中包括HIVE Blockchain Technologies公司(Genesis Mining)。根據GMP Capital Inc.首席執行官Harris Fricker的說法,明年至少有50家區塊鏈和加密貨幣公司準備在多倫多證券交易所掛牌上市,其中包括Hut 8 Mining Corp。這是由于多倫多證交所與世界上其他許多證券交易所相比風險厭惡程度較低。[2017/12/19]

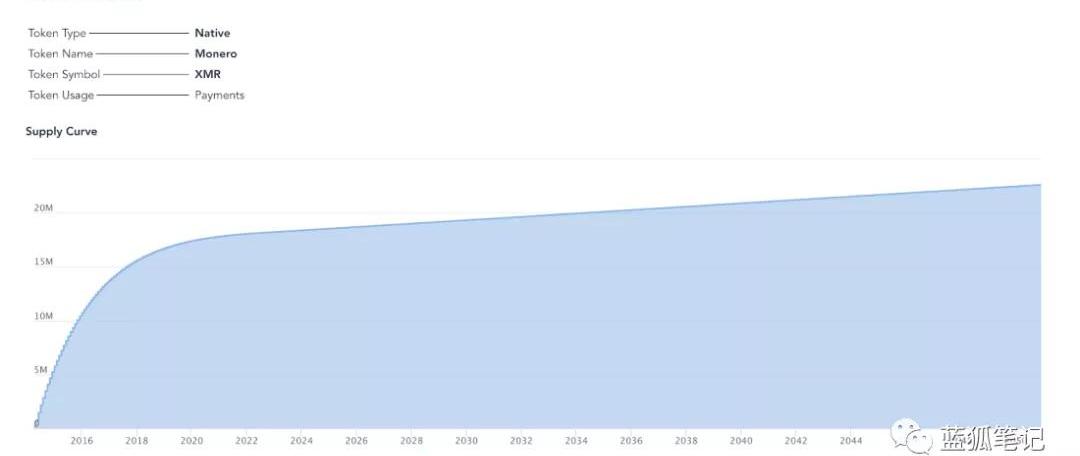

超過75%采用減少發行政策的加密貨幣是PoW代幣,以及80%PoW代幣采用減少發行政策。例如,比特幣每4年發生減半;而門羅幣的特征是區塊獎勵不斷減少,直到達到0.6XMR,在2022年,門羅幣將最終過渡到固定的永久發行機制。

門羅幣供給曲線

動態發行和通貨膨脹率:每個時期產生的加密貨幣數量或通貨膨脹率,取決于特定的網絡條件,如網絡上代幣抵押的百分比。例如,Cosmos的貨幣政策取決于是網絡總抵押數量。

以太坊2.0,基于總網絡抵押的動態規模發行以及Komodo。

固定供給

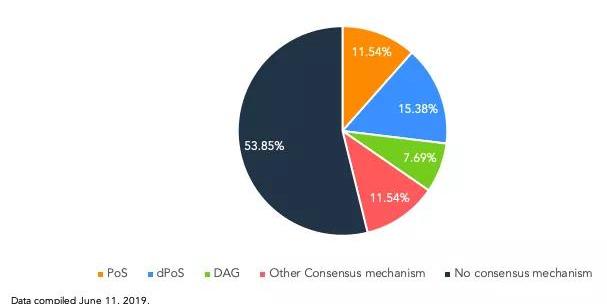

大多數具有固定供給的加密貨幣都是非原生代幣,不必使用新生成的加密貨幣來激勵礦工或驗證者來為網絡提供安全性。

然而,在某些情況下,甚至PoS和dPoS原生代幣也有固定的供應。

事實上,還有其他激勵驗證者的方法:交易費用、預挖獎勵和二級代幣發行。Waves的獎勵就是另一種資產,礦工的獎勵代幣和參與者也會收到交易手續費。Loom網絡將通過分發預挖代幣給一個儲備基金來獎勵Plasma鏈驗證者。

通縮貨幣政策:

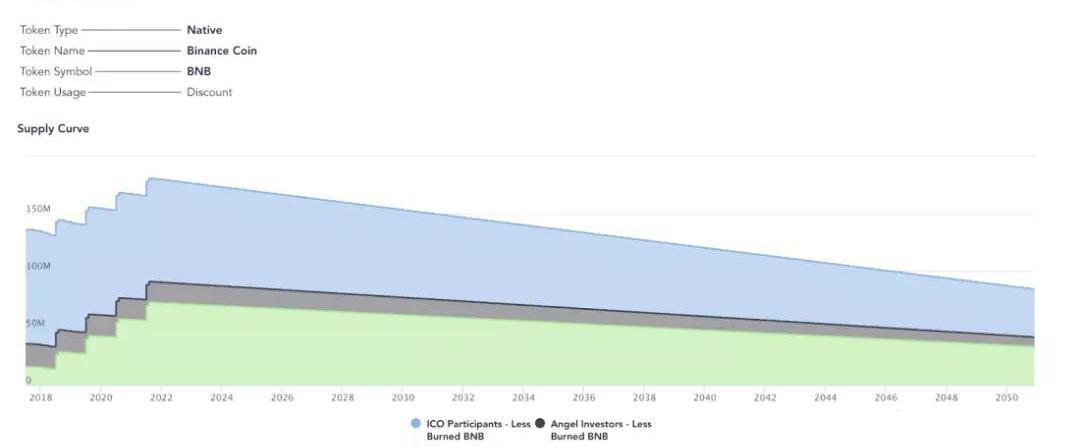

非計劃性通縮貨幣政策:由于非計劃性機制,如幣安季度銷毀政策,未流通供給隨著時間的推移而減少:相當于幣安利潤20%的BNB供給進行每季度銷毀,直到未流通供給達到1億BNB。

對于BNB,我們的模型基于各種假設。我們估計,到2050年,未來的代幣銷毀量將達到60萬BNB,我們對每一個供給來源都采用了類似的相對通縮。

BNB供給曲線

計劃性通縮貨幣政策:由于計劃性機制,未流通的供給隨著時間的推移而減少。BOMB代幣就是一個有趣的實驗:

·最初存在100萬枚Bomb。

·每次轉移Bomb時,交易量的1%將被銷毀。

·永遠不會產生新的Bomb代幣

截至目前,已經有超過27,000多枚BOMB代幣被銷毀。

銷毀和生成

銷毀和生成平衡:為了訪問網絡的底層服務,代幣會被銷毀。每段時間生成新代幣的過程,是獨立于代幣銷毀過程的,這些代幣分配給服務提供商。分配給特定服務提供商的新生成代幣的百分比,等于為了訪問其服務而被銷毀代幣的百分比。

如果10%代幣是以特定服務提供商的名義銷毀的,則此服務提供商將收到10%新生成的代幣。Factom是首個引入銷毀和生成平衡模型的協議。

其他銷毀和生成的模型:有不同的代幣銷毀和生成模型。例如,Maker的供給通常是通貨緊縮的。到目前為止,根據MakerTools的數據,已經銷毀了1,558MKR,計算公式為:年燃燒率=/MKR價格,超過20,000MKR。

然而,在使用多抵押品DAI的情況下,新的MKR可以通過失敗的拍賣合同來生成彌補壞賬。此外,重要的是要記住,一些資產很可能從通脹政策過渡到通貨緊縮政策。

例如,根據由于EIP1599,ETH2.0抵押獎勵很可能低于銷毀的交易費用,EIP1599提議用一種根據網絡需求調整基本網絡費用的機制,來取代以太坊中“第一價格拍賣”的費用模式。基本費用將被銷毀,礦工/抵押者只能在基本費用的基礎上保留小費。這將導致通貨緊縮,供給被銷毀的數量多于生成的數量。

即使是同一個資產,在其整個歷史中也并不總是具有相同的發行機制。如上所述,門羅幣將在2022年從遞減發行政策轉變為固定發行政策。Zcash推出緩慢啟動挖礦、以及在前20000個區塊中增加發行,然后過渡到減半基礎上遞減發行。

以太坊將從固定發行政策過渡到動態發行,發行規模根據網絡總抵押比例不斷減少。最終,它甚至可能成為一項通縮資產。貨幣政策的變化可能取決于鏈下治理,在某些情況下還取決于鏈上治理。

例如,EOS區塊生產商投票決定將未流通的通脹率從5%降至1%。

供給上限

加密資產貨幣政策的另一個重要內容是,供給量是擁有上限,還是沒有上限?在我們的樣本中,80%的加密資產都是有固定的最大供給量。

雖然比特幣的供給上限要到2140年才能達到,但其他通脹資產已經非常接近它們的供給上限。例如,比特幣鉆石預挖了1400萬枚BCD,其溢價大大加快了向礦工只收取手續費結構的轉變,而這種轉變應該在2024年8月左右才發生的。問題是,是否會有足夠的激勵措施,能讓礦工繼續保護網絡的安全性。

比特幣鉆石供應曲線

透過這些指標看到加密資產的供給,將為投資者提供最基本和最重要的基本估值因素之一。如今,在加密領域,人們甚至無法準確地給出資產的供給量,更不用說計算出來了。

Tags:加密貨幣比特幣CHAChainripple幣是數字加密貨幣嗎比特幣sv今日最新價格hschainBaoChain

一份Gartner的報告稱,2025年區塊鏈的商業增值服務將超過1760億美元,然后將在2030年超過3100億。毫無疑問,越來越多企業采用區塊鏈技術來為提高線上業務的安全性、及時性和可拓展性.

1900/1/1 0:00:00以太坊上的DeFi不可復制,但不等于以太坊DeFi的成功不可復制。上海區塊鏈周已經結束一周有余,我的重感冒算是恢復了70%,說起來,這場感冒也是區塊鏈周的副產品,在上海區塊鏈舉辦的7天時間內,體.

1900/1/1 0:00:00SEC再次對相關加密企業動手了,而這一次槍口對準的是Telegram,10月11日,SEC宣布對Telegram旗下TON1CO的兩家離岸實體提起“緊急行動并獲得臨時限制令”.

1900/1/1 0:00:00我是一個加密VC。這意味著我每天都要和加密企業家交談,聽他們推銷,評估產品。在這個行業工作,你首先會意識到幾乎每個人都是即興發揮的.

1900/1/1 0:00:00一、炒幣不是大佬們的救命稻草這兩天看到網信集團實際控制人張振新大佬去世的消息,唏噓不已。網信集團曾經是多么的輝煌,張振新本人曾經是多么的風光,據媒體的報道:經過多年來的資本運作和投資并購,張振新.

1900/1/1 0:00:00近日,有網友在Reddit提問,既然比特幣網絡最大的弱點是51%攻擊,那么比特幣軟件為什么不干脆重寫.

1900/1/1 0:00:00