BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+1.88%

SOL/HKD+1.88% XRP/HKD+0.41%

XRP/HKD+0.41%隱私保護將成為無國界加密貨幣的一個特征,但不會成為其核心特征。用戶不應該單純為了實現金融隱私(financialprivacy),而在價值較低、安全性較差的加密貨幣上承擔資產負債表風險(例如,出售BTC或ETH以獲得ZEC)。

本文將提出以下觀點:

諸如比特幣和以太坊這樣的通用平臺已經為大多數用戶提供了足夠的隱私保障,因此這部分用戶并不需要轉向以隱私為重點的小眾區塊鏈網絡。

隱私必須成為開放金融、全球無國界貨幣和Web3.0的關鍵組成部分。然而,在迄今為止的加密貨幣生態系統中,與隱私相關的開發活動大多發生在以隱私為重點的區塊鏈上。而比特幣和以太坊社區把解決可擴展性(scalability)和用戶體驗(userexperience)等問題放在首位。

將金融隱私的重要性置于所有其他特性之上的開發人員構建了主要用于支持隱私保護的協議,用例包括大零幣(Zcash)和門羅幣(Monero)等資產,以及Grin和Beam等新入場者。它們都在功能和可用性之間做出各種權衡,以確保隱私是其核心價值主張。

但是,隱私是獨立區塊鏈應該構建的核心價值主張嗎?

加密投資者的一個共同論點是,由于隱私在金融交易中的重要性,因此專注于隱私的區塊鏈(如Zcash、Monero、Grin和Beam等)應該完全能夠積累價值。我們認同隱私在金融交易中非常重要的說法,但我們并不認為兩者之間存在因果關系。

我們預計,最有價值的區塊鏈將在一系列不同的技術權衡中勝出,用戶和企業將找到新穎的方式,將隱私帶入這些網絡,而不是由網絡參與者選擇原生隱私協議,并為之承擔資產負債表風險。

此外,Layer1資產(比如BTC、ETH等)一般應該被認為是貨幣,這些Layer1資產會產生明顯的網絡效應,因此只有少數區塊鏈能夠打贏這場持久戰。

如果具有非原生隱私特性的區塊鏈平臺(如比特幣和以太坊等)已經能夠為大多數人提供足夠好的隱私,那么具有原生隱私的區塊鏈(比如Zcash、Monero等)區塊鏈就會變得無關緊要了。

在本文中,我們將討論以下主題:

圍繞隱私的技術將如何帶來功能上的折衷;

使用專注于隱私保護的區塊鏈和加密資產所固有的資產負債表風險;

將隱私引入得到更廣泛采用的區塊鏈(如比特幣和以太坊)的不同方法;

在什么情況下可以認為隱私保護已經“足夠好”;以及

我們如何看待隱私保護與投資之間的關系。

觀點:Shapella升級后機構涌向以太坊:金色財經報道,據CME Group官方數據,CME期貨未平倉合約已升至2022年3月以來的最高水平,表明機構交易員涌入加密市場。以太坊于4月12日實施了備受期待的Shapella硬分叉,也稱為上海升級,通過允許隨意提取鎖定的代幣,降低了抵押區塊鏈原生代幣以太幣(ETH)的風險。這一關鍵事件激發了機構對市值第二大加密貨幣(ETH)的興趣。

自4月10日以來,在芝加哥商品交易所(CME)交易的活躍或未平倉的以太期貨合約數量增加了39%,達到6,248ETH。以美元計算,未平倉合約增加了70%以上,達到6.33億美元。

機構通常更喜歡CME期貨等受監管產品,這些產品允許他們在不擁有數字資產的情況下接觸數字資產。因此,與以太幣和比特幣掛鉤的CME期貨被廣泛認為是機構活動的代表。[2023/4/19 14:13:32]

完全的隱私

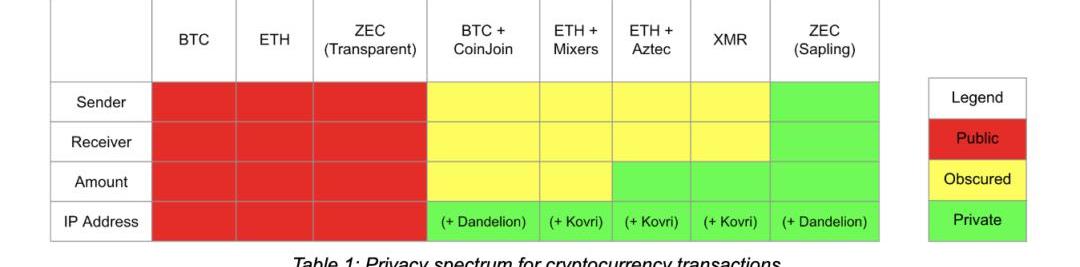

在加密貨幣交易中可以泄漏四種類型的隱私信息:

發送方、

接收方、

交易金額和

IP地址。如果所有這四種信息都能成功地對任何第三方觀察者隱藏,那么交易就是

完全隱私的。

表1:加密貨幣交易的隱私頻譜(點擊圖片可放大)

如上圖所示,

隱私是一個頻譜:

一端是不隱藏任何上述信息的交易,例如基本比特幣或以太坊交易;

另一端則是Zcash的樹苗(Sapling)交易,它屏蔽了上述四種類型的信息(前提是與Dandelion或Kovri等模糊IP技術相結合時)。

Zcash的zk-SNARK架構允許發送方向匿名接收方傳輸一定量的代幣,傳輸的代幣數量不會被第三方獲知,且區塊鏈上始終不會記錄任何相關身份信息,也不會在網絡中泄露。

從理論上說,Zcash的這種隱私交易是完美的。

雖然Zcash已經面市近3年,但是在ZEC中,只有5%的存儲使用SNARKs隱私技術(其中大約一半使用傳統的SNARKs技術)。大約95%的ZEC存儲在沒有隱私保護的公開地址中。

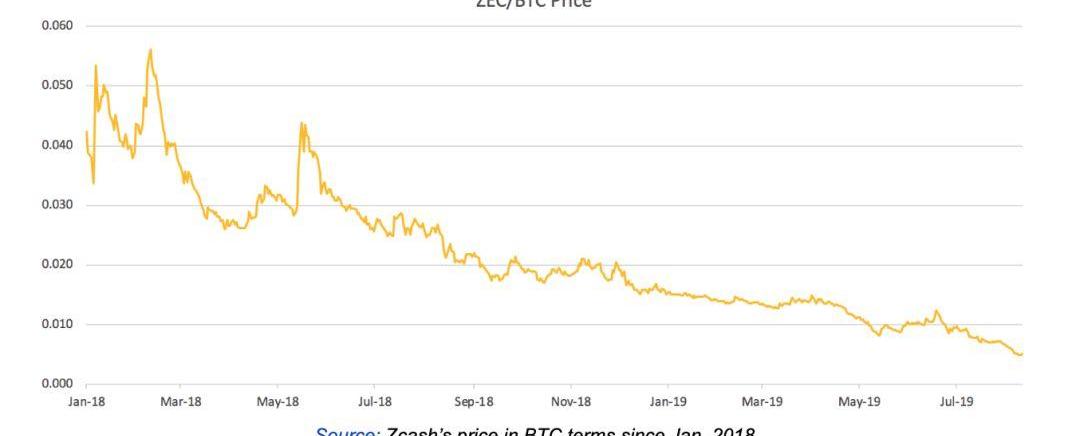

2019年,加密貨幣市場普遍反彈,不過ZEC是個明顯的例外。

觀點:加密貨幣交易量達16萬億美元,已超越FAANG年交易量:8月11日消,據Ark Investment Management 分析師 Yassine Elmandjra在推特上表示,加密貨幣交易已經超越FAANG年交易量。FAANG是指Facebook、蘋果(Apple)、亞馬遜(Amazon)、Netflix 和谷歌(Google),這五大科技巨頭在公開股票市場的年交易量約為12萬億美元,而加密貨幣在 2020 年和 2021 年產生了超過 16 萬億美元的交易量。2021年,加密市場交易量呈現爆發式增長,以Coinbase最近發布的二季度報告顯示,當季該公司交易量達到4600億美元。[2021/8/11 1:49:00]

Zcash自2018年1月起的價格

盡管給出了這樣的隱私保護承諾,但市場已經明確表態

:Zcash的Sapling(樹苗)交易提供的隱私保護并不會令ZEC變得有價值。

原因有幾個。

首先,加密貨幣的核心創新在于無需信任任何一方,就能以編程方式實現易于驗證的稀缺性。

稀缺性使得社會的可擴展性(socialscalabillity)成為可能,因為來自不同文化和行業的人都可以驗證自己持有的代幣是已知整體中一個得到保證的百分比。但不幸的是,完美的隱私保護阻礙了加密貨幣的可審計性。

比如,2018年3月,Zcash在他們的加密技術中發現了一個漏洞,可能導致ZEC代幣的無限通脹。正如Zcash基金會自己承認的那樣,在Sprout地址被棄用之前,不可能知道是否有任何一方利用了該漏洞來增發ZEC代幣。用戶可以驗證有多少代幣被發送到隱蔽池中,但無法知道這些代幣是否是被攻擊者偽造而來的。

也就是說,完全隱私的交易會阻止投資者驗證Zcash是否像預期中那樣稀缺。

其次,以Zcash的方式優化隱私帶來了沉重的成本代價。每次創建一筆完全私密的交易時,發送方都必須計算一系列精確的計算步驟,以便生成一個礦工可以使用零知識技術驗證的證明(proof)。從計算成本的角度來說,這些步驟是非常昂貴的,而且Sprout版本過于繁瑣,因此無法廣泛采用。

之后,Zcash團隊設計了Sapling版本,明確地為代幣傳輸進行了優化,避開了任何冗余功能(比如以太坊的有狀態智能合約,或者門羅幣(Monero)的多重簽名合約),盡管這些功能可能將來可能會在Zcash中出現。但更高效的完美隱私交易消耗的是Zcash的可編程性。

觀點:交易所比特幣儲備逐漸下降 或表明積累一直在進行:Newsbtc發文稱,所有交易所的比特幣儲備似乎正在逐漸下降,這或表明積累一直在進行。當儲備增加時,這意味著更多的投資者將他們的比特幣放入交易所錢包以供出售,或將其兌換為山寨幣。另一方面,當所有交易所的比特幣儲備下降時,表明買家正在將他們的比特幣發送到個人錢包,可能是為了積累。在價格暴跌的情況下,鯨魚似乎正在慢慢開始增持比特幣。[2021/7/10 0:41:02]

隨著2016年和2017年一窩蜂式的牛市泡沫的終結,如今的市場更傾向于不那么隱私、但更安全、可編程和可證明稀缺性的加密資產,比如比特幣和以太坊。

但盡管如此,無國界加密貨幣的未來似乎不太可能完全透明公開。抗審查性要求具有一定程度的金融隱私保護。

所以現在的問題是:提供多大程度的隱私保護才算是足夠好?

「藏身人群中」的隱私

比特幣和以太坊社區都在努力將原生隱私性帶入他們的區塊鏈中。但比特幣和以太坊并沒有向完美的隱私方向進行優化,而是傾向于「

藏身人群中?(Lostinthecrowd)」的隱私——這是由Tor網絡推廣的一種策略。

「藏身人群中」的隱私策略是指讓加密貨幣交易遵循一組規則,這些規則使第三方觀察者很難辨別特定交易的實際發送方、接收方或發送金額。遵循這些規則的交易越多,參與者就越多,觀察者也就越難以對交易進行去匿名化。

與Zcash等完全隱私的交易相反,這種「藏身人群中」的策略通過模糊化的方式來為用戶帶來交易的隱私性和安全性,因為第三方觀察者可以看到正在發生的交易,但不能對發送方、接收方或交易數量做出任何明確的判斷。所有的判斷充其量都是概率性的,而且在絕大多數情況下,發送方和接收方都可以實現「保持合理的否認」(plausibledeniability)?(也即隱匿自身)。

比特幣持有者們正在使用?CoinJoin?(混幣交易)隱私保護方案作為他們「藏身人群中」的工具。

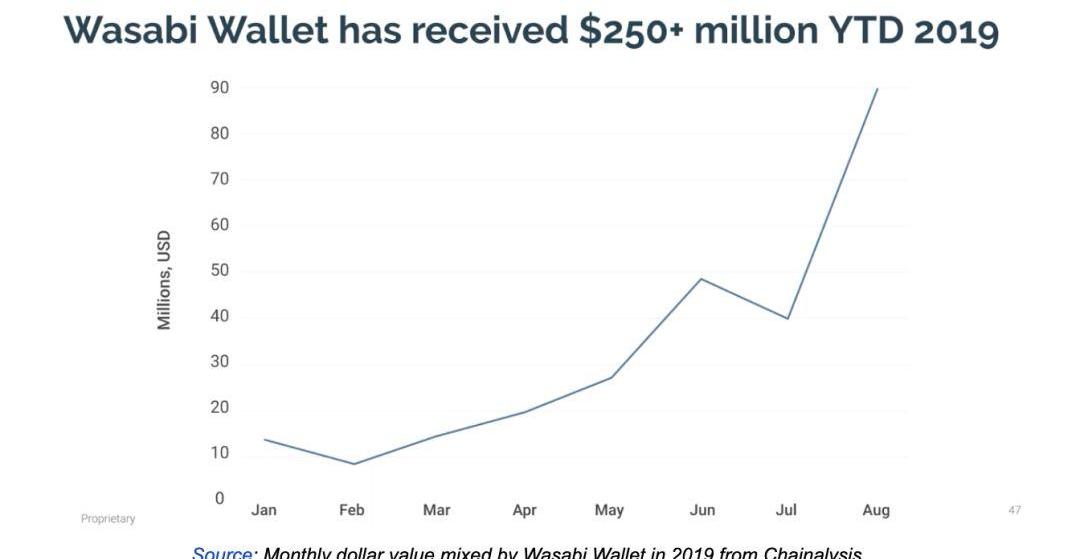

GregMaxwell在2013年首次提出CoinJoin的概念,它指的是一些不同的參與方將他們的多個單輸入、單輸出交易組合成一個多輸入、多輸出的交易。這割裂了發送方和接收方之間的直接聯系,而且如果所有輸出都是相同的大小,這還會模糊由誰接收了多少BTC。最近,諸如?WasabiWallet?和?SamouraiWallet?這類使用CoinJoin方案將信任需求度降到最低的應用大受歡迎。

觀點:DeFi資產是加密技術中最被低估的資產之一:DTC Capital投資者Spencer Noon表示,多項指標表明,DeFi資產是加密技術中最被低估的資產之一。他指出,Aave協議目前每天在未償債務和獨特貸款人方面都創下了歷史新高。它還錄得4.4億美元的閃電貸款。“閃電貸款”讓開發商無需提供抵押就能獲得貸款。盡管Spencer Noon是DeFi的樂觀主義者,但他同時表示他也對比特幣持樂觀態度。Spencer Noon警告說,美國總統選舉可能會在短期內造成一些行情波動。其他知名交易員也警告說,DeFi泡沫肯定會破裂。但Spencer Noon認為,宏觀經濟氣候將推動長期牛市。(The Daily Hodl)[2020/9/17]

Chainalysis統計的2019年以來(截至8月份)WasabiWallet月度混合的美元價值上升趨勢。

同樣,

CoinJoin方案不是完全保護隱私的,因為觀察者可以分辨出哪些代幣被發送到混合器(mixer),哪些被發送出去。上圖這種顯著的增長趨勢表明,

使用該方案的用戶群體已經足夠大,因此尋求隱私保護的用戶實際上可以「藏身人群中」。Chainalysis是名聲最顯赫的區塊鏈分析公司之一,其客戶包括美國聯邦調查局(FBI)、緝局(DEA)和國稅局(IRS),該公司證實稱,他們“無法追蹤代幣在混合服務中移動的軌跡。”

在默認情況下,以太坊的基礎層默認沒有比特幣那么隱私,因為以太坊使用基于帳戶的模型(account-basedmodel),而不是使用比特幣的基于未消費交易輸出(UTXO)的模型。這意味著在以太坊網絡中,某個地址會在許多不同的交易中重復使用,而不是為每筆交易分配一個新的地址。

不過,諸如以太坊等智能合約平臺相對于比特幣的一個優勢是,它們允許更高級的交易類型。一份智能合約可以為發送給它的所有資產提供「藏身人群中」的隱私性,甚至可以為發送給它的所有資產提供完全的隱私性。目前,其中幾種支持隱私保護的智能合約已經在主網上運行,還有更多的用例正在開發中。

諸如Argent的?Hopper、Heiswap?和?Tornado?等以太坊“混合器(mixer)”提供了「藏身人群中」保護隱私的不同方式,其效果堪比比特幣的CoinJoin方案。

通過這些以太坊“混合器”,用戶可以將特定資產的固定金額(如0.1ETH或10DAI)存入一個智能合約中,等待足夠多的用戶進行類似額度的存款,從而構建一個大型匿名集,然后將原始的金額提取到一個與原始地址沒有關聯的新地址中。

聲音 | 觀點:比特幣現在被投資者視為金融體系的重要組成部分:Forge的Michael Carrier近期表示,從投資者的角度來看,2019年具有重要意義,因為加密貨幣和比特幣市場已步入主流,并已被宏觀投資者關注。他還進一步指出,宏觀和微觀投資者現在都認識到,比特幣是硬通貨、基礎貨幣,以及它與黃金的相似之處。他還聲稱,比特幣現在被投資者視為金融體系的重要組成部分。Carrier總結道:“看看比特幣與其他資產的不相關性,比特幣首次成為宏觀社區的投資組合選項。這是一個重要的趨勢,我們在2019年就看到了這一點,隨著加密行業不斷前進,這種趨勢將持續下去。”(AMBCrypto)[2020/2/17]

但由于每個用戶存入合約中的金額數量必須完全一樣,這些隱私解決方案將很難吸引大量的存款,這將限制這些方案向可持續的獨立業務擴張。

AztecProtocol?開發了一系列模塊化的智能合約,允許實現資產機密、地址隱秘和零值輸出,本質上是為了在以太坊上建立一個「藏身人群中」的隱私資產池。用戶需要將他們的公開加密資產發送到一個智能合約,之后該合約將把這些資產的「私有版本(privateversion)」生成到其隱私池中,并為用戶分配一個新的私有地址進行交易。隱私池吸引的資產越多,人群就越多,而這可以為所有參與者提供更有力的保護。

為現有區塊鏈提供隱私保護不僅是Layer2的附加功能。在不久的將來,諸如Decred和Tezos等這類具有強大治理能力的小型公鏈會添加協議原生的隱私保護功能。與比特幣和以太坊一樣,這些公鏈平臺社區看到了隱私交易的價值主張,正致力于將隱私保護作為向社區提供的一項功能,而不是將原生金融隱私保護作為核心產品的功能。此外,Tezos社區正直接盜用Zcash的Sapling設計!

以上所有這些公鏈的努力都是在試圖改進當前「藏身人群中」隱私方案的黃金標準:門羅幣?(XMR)。

如上文所述,目前僅有5%的ZEC是受到完全隱私的,但是100%的XMR都是遵循一組通過隱藏來創造隱私性/安全性的規則進行傳輸的。

門羅幣交易使用三種基本類型來隱藏發送方、接收方和交易數量:環簽名?(ringsiganatures)、隱秘地址?(stealthaddresses)和環機密交易?(RingCT)

環簽名允許發送方使用n個不同的密鑰來簽署交易,從而模糊了哪個密鑰是發送者的密鑰。

隱秘地址允許接收者為每筆交易使用一個一次性地址,從而隱藏接收者的真實公鑰。

環機密交易實現了交易金額的模糊化,掩蓋真實的交易金額。

由于所有XMR交易都必須使用這些特性,因此所有的XMR都屬于相同的匿名集,并且隱藏于相同的人群中。這引發了潛在的?

FloodXMR?攻擊可能性,我們將在下文中進行闡述。

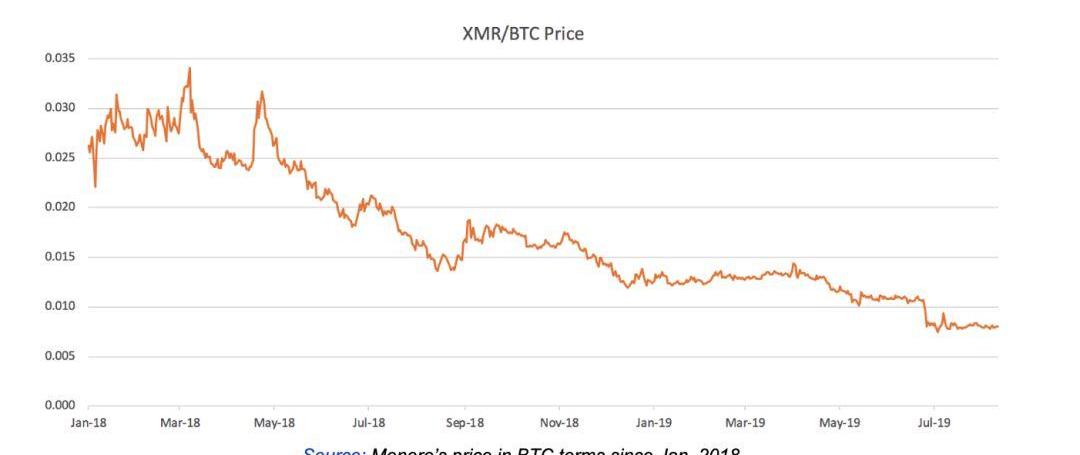

同時,門羅幣在2018年熊市中的表現并不比Zcash好多少。見下圖:

門羅幣自2018年1月份以來的價格走勢

雖然XMR的交易比ZEC稍微靈活一些,但

門羅幣依舊無法實現有狀態的智能合約功能。雖然最近的一項研究突破使HTLC成為可能,但這方面可能需要大量的工程。遺憾的是,對于門羅幣來說,他們的開發人員社區很小,而且資金匱乏,這意味著新特性開發相對來說是靜態的。

無論底層的公鏈如何,這些「藏身人群中」的隱私方案只能提供「保持合理的否認」,但人群越大,就越能隱匿自身。

提供多大程度的隱私保護才算是足夠好?這個問題現在可以這樣去理解:當交易發生在WasabiWallet的比特幣匿名集中,或者是在AztecProtocol的以太坊匿名集中,亦或者在門羅幣的匿名集中,那如果第三方想要對用戶的交易進行去匿名化,那將分別需要花費多少成本才能實現交易的去匿名化?哪個成本將是最高的?(成本越高,則意味著越)

我們繼續往下看。

去匿名化成本

今年早些時候,有研究人員發布報告指出,利用門羅幣環簽名選擇過程的某寫方面特性,對門羅幣發起

低成本的FloodXMR攻擊,僅以1700美元的成本,即可在一年內使其50%的交易去匿名化。

門羅幣社區拒絕接受這種成本估算,稱這個成本金額太低。他們還反駁了這種算法,稱分析過于簡單,沒有考慮到現世界中的任何情況,比如同時發生多起襲擊,或者價格波動。

本部分內容的目的不是重述FloodXMR攻擊,而是利用它的原理,為我們在考量公鏈的隱私池時構建一個通用的框架。FloodXMR攻擊的基本框架是這樣的:

每天都有一定數量的XMR交易在門羅幣網絡上發生。這些交易都是混合在一起的,因此除了參與者自己,沒有其他人知道誰給誰發送了多少價值。然而,由于所有交易都是公共的,并且地址在環簽名模式中被重復使用,攻擊者自己可能也會參與大量這些交易。

通過這樣做,攻擊者極大地降低了匿名集,并且可以更容易地確定每個交易的實際發送方和接收方,從而有效地對他們進行去匿名化。具體來說,根據上述研究者的報告,一個“控制一年內生成的75%交易輸出的密鑰的惡意參與者,能夠跟蹤同一時間段內創建的所有交易輸入的47.63%。”

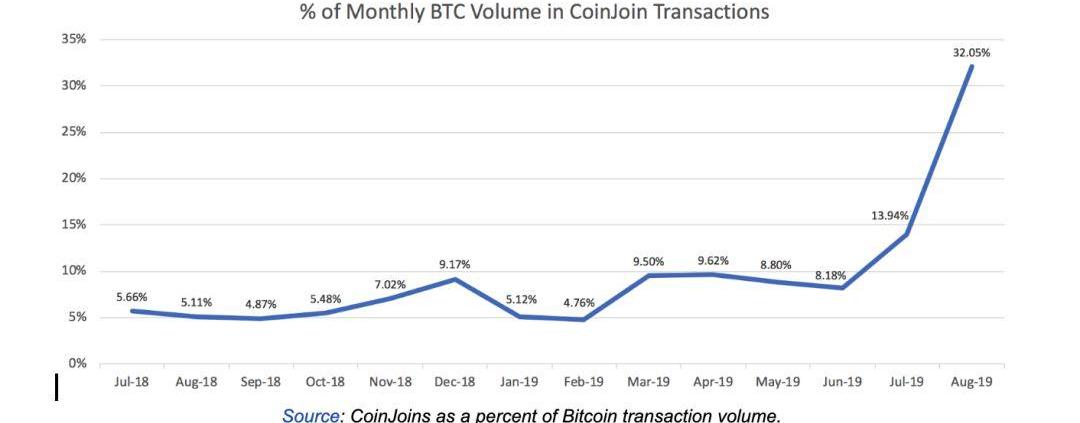

如果做出某些假設的話,這種攻擊可能擴展到比特幣的CoinJoin隱私池(實際上已經出現了)和以太坊的AztecProtocol隱私池。在過去12個月的大部分時間里,使用CoinJoin方案的交易比例占到了比特幣交易量的5%到10%,2019年7、8月份有所上升。見下圖:

每月使用Coinjoin方案進行的比特幣交易占當月所有比特幣交易量的比重趨勢

假設平均交易費用、尋求隱私保護的交易數量和在特定隱私池中持有的主流加密資產的占比保持不變,則去匿名化的成本(C)為:

C=(平均交易費)x(每日平均交易量)x1.25x(隱私池所占市值的%)x365

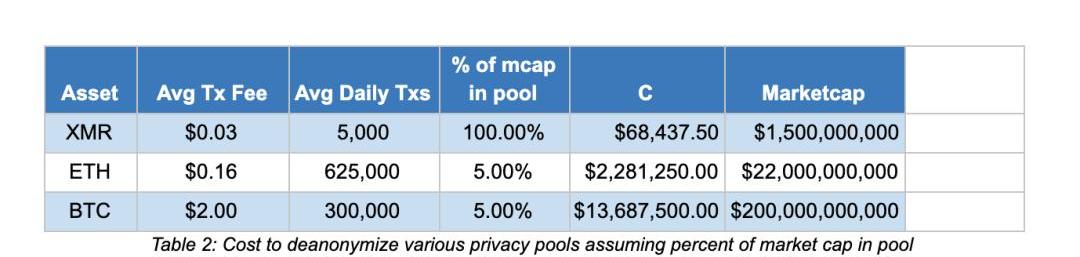

下圖顯示了BTC的WasabiWallet隱私池、ETH的AztecProtocol隱私池和XMR的去匿名化成本,圖中的平均值(平均交易費和每日平均交易量)使用的是從2018年10月19日到發文時的平均值。

表2:對去匿名化各隱私池的成本做出的估值(第三列的各隱私池的市值占比為假設值

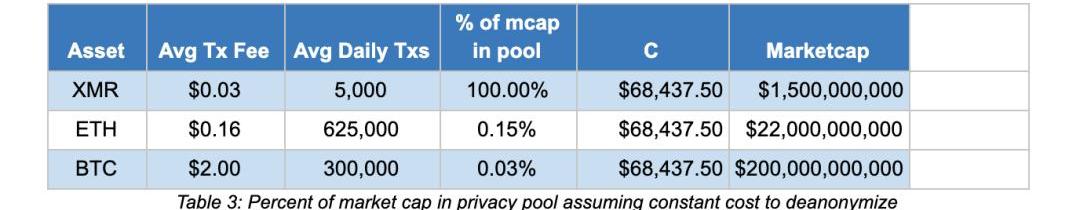

下圖提供了另一種查看去匿名化成本的方法。在這種方法中,我們要確定的是需要在以太坊或比特幣的隱私池中持有多大比例的市值,就可以達到與門羅幣一樣的去匿名成本。

表3:假設去匿名化成本不變,隱私池在市值中的占比

當然,這種高階分析忽略了攻擊者針對不同的區塊鏈采取的攻擊方式的許多細微差別。上面兩張圖表并不是要提供確切的數字,而是要提供一個數量級的范圍,讓大家了解這些「藏身人群中」的解決方案到底能提供何種程度的隱私保護。

市場應該對這些數字持保留態度,但要明白,鑒于比特幣和以太坊的市值、交易量和交易費用都要比門羅幣高得多,攻擊比特幣和以太坊的隱私池的去匿名化成本很快就會比攻擊整個門羅幣匿名集的成本更高。

不過,除了預測未來,還有一種方法可以用來量化市場對隱私保護的看法,那就是看看暗網用戶(他們是最需要保護隱私的人),看看這些人最常使用哪種加密貨幣。由于門羅幣目前被認為是最私密的加密貨幣,你也許會想當然地認為它仍然占據統治地位;然而,CipherTrace發現,只有不到5%的暗網交易使用門羅幣,大多數暗網加密貨幣交易都在使用比特幣。

寫在最后

加密貨幣存在的理由是提供一種無需依賴可信第三方的數字價值交易方法。要想成為全球性的無國界貨幣,

加密貨幣必須能夠抗審查。而抗審查的先決條件是金融隱私保護。

加密貨幣的隱私之爭將是一場與那些試圖讓加密貨幣用戶去匿名化的人之間的軍備競賽,如果加密貨幣想要成功,就必須贏得這場戰爭。

遺憾的是,正如我們上面所論述的那樣,按照Zcash的方式在默認條件下進行完美隱私交易的成本太高。這種完全隱私的方式破壞了加密貨幣的另一個核心價值主張:在整個交易歷史中,使用無需許可的方式來驗證交易未曾發生雙重花費,也沒有發生不正當的通脹。沒有這個驗證屬性,任何加密貨幣都不可能具有足夠的社會可擴展性來成為一種全球性的、無國界的貨幣。

因此,獲勝的加密貨幣必須實現某種不完美的「藏身人群中」式隱私,這種隱私建立在可公開核查的公共賬簿之上。從上面的表2和表3可以看出,比特幣和以太坊社區能夠將隱私池與它們本身的公鏈連接起來,而且由于交易量和交易費用更高,它們的去匿名化成本很快將超過整個門羅幣區塊鏈的去匿名化成本。

很明顯,隱私保護將成為無國界貨幣的一個特征,但不會成為其核心特征。

隱私保護的論點應該圍繞這一理解來表述。基金經理們將開始投資于那些在比特幣或以太坊等智能合約平臺上提供“隱私即服務”(privacy-as-a-service)的公司,而不是投資于在交易中優化匿名性的底層加密貨幣。Layer2解決方案將默認為它們的交易參與者提供隱私保護,這可能會使大量資金從那些重視交易隱私的區塊鏈平臺(如Zcash和Monero等)中脫離出來。

從根本上說,在底層鏈上爭取完全的隱私,這太過昂貴,因此難以實現,這就給了WasabiWallet、SamouraiWallet、Argent、Heiswap、Tornado和AztecProtocol等企業機會。我們相信,投資于Zcash和門羅幣的資金將開始流向這些企業或者它們正在構建的底層加密貨幣中。

原文鏈接:

https://multicoin.capital/2019/09/24/privacy-is-a-feature/

原文標題:《PrivacyIsaFeatureNotaProduct》

作者:RyanGentry&MattShapiro

編輯:Jhonny

周報摘要 上周全球數字貨幣資產日均市值為2261.30億美元,下跌15.42%,日均交易量625.77億美元,上漲?9.58%.

1900/1/1 0:00:00今天內容包括: 1JosephLubin大阪演講:以太坊的Web3三大改造方向與護城河四庭柱2Pantera合伙人PaulBrodsky:對于Liba以及全球大債務積累的深思3VladZamfi.

1900/1/1 0:00:00來源/LongHash 萬圣節就要來了,值此佳節我們來逛逛加密貨幣的墓場吧。沒想到加密貨幣市場剛入世沒多久,就見證了這么多項目的夭折,Coinopsy和DeadCoins網站還專門對這些項目做了.

1900/1/1 0:00:00瑞波首席技術官DavidSchwartz今日在一篇文章中概述了改進XRP賬本以及整個生態的方法,他建議創造一種用XRP作為抵押的穩定幣.

1900/1/1 0:00:00區塊鏈公司Iconloop已從參與A輪融資的七家投資公司獲得了100億韓元的資金。 圖片來源:Pixabay韓國區塊鏈公司Lambda256完成700億韓元B輪融資,韓華集團領投:12月13日消.

1900/1/1 0:00:00作者:數鏈評級團隊 來源:數鏈評級ShulianRatings投資數字貨幣概念股,月收益16%,是要瘋了?還是起風了?同花順于2019年9月18日上線數字貨幣板塊,目前概念股為20家.

1900/1/1 0:00:00