BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.32%

LTC/HKD-0.32% ADA/HKD-0.17%

ADA/HKD-0.17% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.03%

XRP/HKD-0.03%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。

由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。

本文旨在解答如下問題:

抵押率是什么?

最大安全值安全嗎?

為什么我借貸的時候設置的是最大安全值以內還是被清算了?

如何降低清算風險提高資金利用效率?

目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。

DeFi借貸平臺Teller Finance推出NFT的先買后付功能:7月8日消息,DeFi借貸平臺Teller Finance推出NFT的先買后付功能,支持的NFT項目包括Bored Ape Yacht Club、Mutant Ape Yacht Club、Moonbirds、Doodles、CoolCats、Azuki、Meebits、Adidas Originals:Intothe Metaverse、RTFKT-MNLTH以及Murakami.FlowersSeed。該功能名為ApeNow,PayLater,建立在Polygon上。(Decrypt)[2022/7/8 1:59:45]

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款(比如說)650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。

NFT社交平臺Torum與跨鏈借貸平臺FilDA達成戰略合作:據官方消息,Torum NFT社交平臺宣布與HECO生態鏈中的跨鏈借貸項目FilDA達成戰略合作。

通過此項合作,Torum將會與FilDA 共享生態資源、相互緊密合作、促進彼此生態發展。

據悉,Torum是?家搭建于HECO生態鏈及幣安智能鏈上,專為加密貨幣??及項??而設的NFT社交平臺,目前平臺已擁有來自十余個國家的超越8萬名注冊用戶。

FilDA是部署在HECO網絡的借貸項目,存借款總額高峰值突破21億美元。其通過借貸協議及質押分幣協議以提供用戶存幣、借幣、質押等DeFi相關服務。[2021/8/19 22:24:53]

同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例(代號C平臺)。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。

DeFi借貸平臺Liquidity Protocol完成600萬美元A輪融資:金色財經報道,DeFi借貸平臺Liquidity Protocol已完成600萬美元的A輪融資,以擴展其鏈上借貸服務。該輪融資由Pantera Capital領投,Nima Capital、Alameda Research、Greenfield.one、IOSG以及Meltem Demirors等參投。[2021/3/30 19:27:51]

對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。

一旦超過抵押率,就有可能被清算。

舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。

HECO借貸平臺FilDA價格突破1.75美元,再創歷史新高:2月11日12點45分,HECO 借貸平臺治理代幣 FilDA價格在MDEX上超過1.75美元,突破歷史新高,三日最低點累積增幅高達450%,流動性深度高達1720萬美金,亦突破歷史新高。目前 FilDA 流通市值和流動性深度在HECO借貸項目中均排名第一。

據了解,FilDA作為首個基于Heco的跨鏈借貸DeFi項目,于2021年1月5日晚20:00開啟創世挖礦Fair Launch,首發HUSD、HBTC、HT、ELA-HECO、USDT-HECO、HDOT、HLTC、HBCH、ETH、HPT、HBSV、HXTZ等17種資產的借貸功能,同時也是Heco首個公開平臺各項APY數據,存借雙向實時透明數據的借貸項目。

FilDA項目無募資,無預挖,致力成為Heco首選的用戶友好型的DeFi借貸平臺。[2021/2/11 19:31:22]

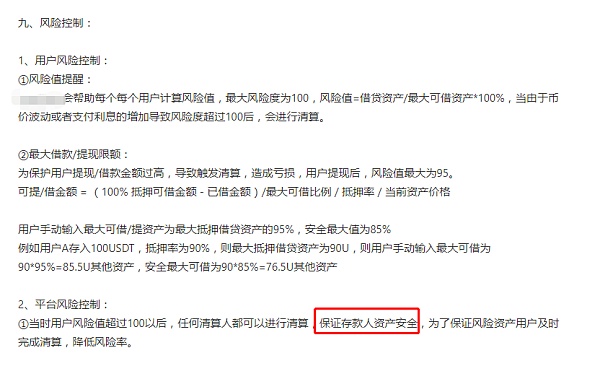

抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

數據:Kava CDP借貸平臺已鑄造1300萬USDX:據官方消息,Kava CDP借貸平臺新增的USDX鑄幣額度已經觸頂,目前系統已鑄造出1300萬USDX。近期Kava會持續開放更多額度。[2020/8/17]

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。

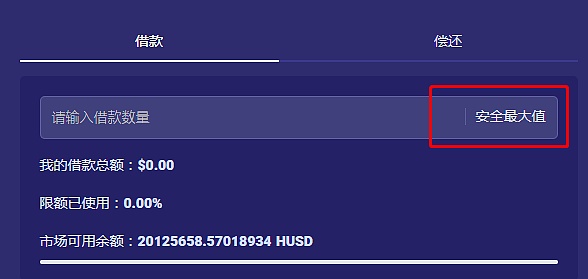

安全最大值、使用率、風險值

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。

以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產(btc、eth等)就是1萬*80%*80%=6400美金。

因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。

借入借出都是穩定幣的情況

如果存入是USDT等穩定幣,借出的是穩定幣(可以是usdt可以是HUSD、DAI等等穩定幣),由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。

借入借出資產有波動的情況

如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。

這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。

借入借出為同一幣種的情況

這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息(不包含借貸挖礦的平臺幣獎勵),這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率(80%),清算開始。

但是如果謹慎一些使用最大安全值(每個平臺設置的也不同),或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。

注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。

總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

Tags:USDBTCHECECOUSDAP幣sbtc幣突然暴漲coincheck交易所怎么出金globalvillageecosystem

以太坊聯合創始人 Vitalik Buterin 「強調 Optimism 和 Offchain Labs 即將在 3 月上線」引發了中國社區對「Rollup 早鳥應用」的關注.

1900/1/1 0:00:00“本文作者Carlos Sessa是一位DeFi軟件開發者。此前,Carlos Sessa開發了圍繞 Hegic 二級市場的自動化技術.

1900/1/1 0:00:00大家好,今天是大年初七,也是開工的好日子,截止至今CROSS已擁有25萬用戶地址數。由CyberVein基金會支持打造的去中心化NFT發行和拍賣平臺CROSS的開發也在持續進行中,第一季度除了會.

1900/1/1 0:00:00僅三天時間,比特幣又漲近5000美元。“如果比特幣的價格達到50000美元,比特幣市值將達到黃金市值的10%(約9萬億美元).

1900/1/1 0:00:00昨天ETH爆發,不斷上漲刷新歷史最高紀錄,創下了1698美金的歷史新高。在ETH再創新高的同時,Uniswap、Aave、Synthetix、MakerDAO等以太坊上的DeFi龍頭項目,也都不.

1900/1/1 0:00:00隨著Web 3.0的不斷發展,我們發現了一個全新的機遇:在保證數據隱私的同時還可以使匿名的元數據被公眾所用.

1900/1/1 0:00:00