BTC/HKD+3.3%

BTC/HKD+3.3% ETH/HKD+4.94%

ETH/HKD+4.94% LTC/HKD+2.23%

LTC/HKD+2.23% ADA/HKD+6.44%

ADA/HKD+6.44% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+4.57%

XRP/HKD+4.57%11月18日晚12時,去中心化借貸協議Maker正式發布多資產抵押Dai,在支持ETH和BAT作為首批抵押資產的同時,還引入了備受關注的Dai存款利率。MCD上線后,單抵押Dai則被重新命名為Sai,并可以升級到多抵押Dai;CDP也被更名為Vault。

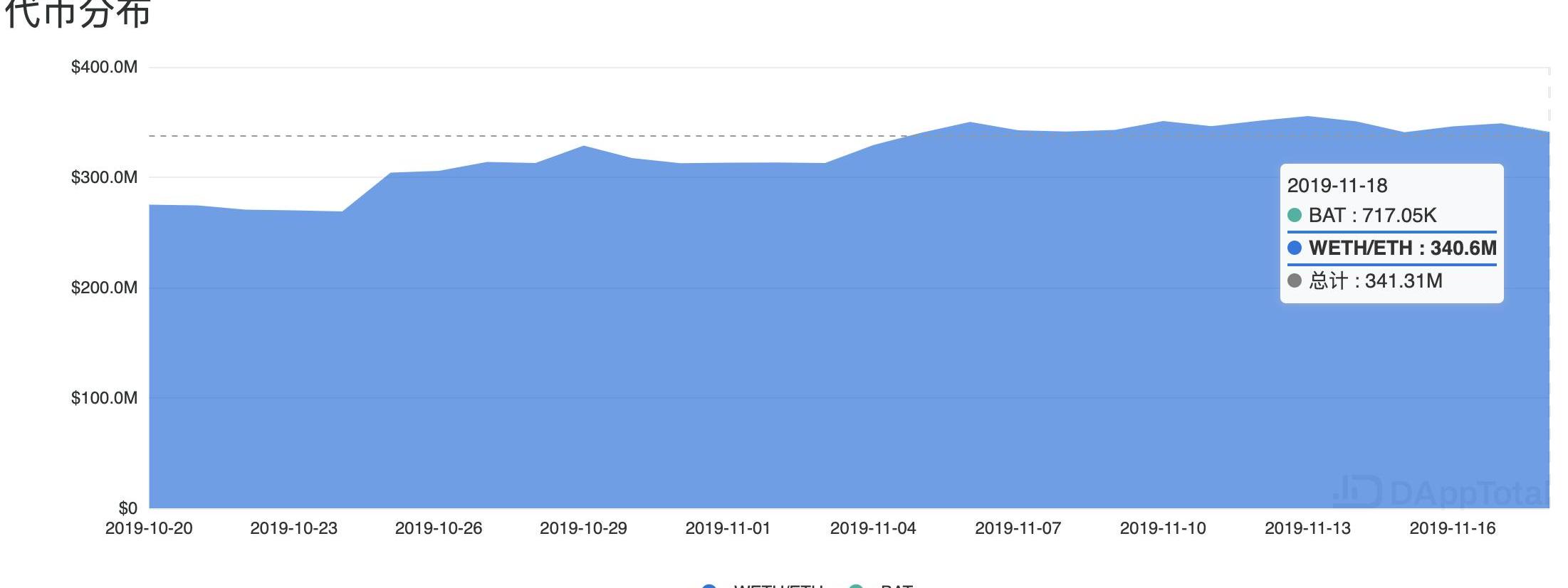

據DAppTotal.comDeFi專題頁面數據顯示,截至今日12時,上線半天以來,MakerDAO共計新增發1,969,742枚多抵押DAI,其中有1,703,722枚由單抵押DAI轉換而來。目前Maker的鎖倉總值達到3.41億美元,在鎖倉的代幣中,共有269萬個BAT,價值約71.7萬美元。

MakerDAO社區將于3月8日發起下線USDC-A、USDP-A與GUSD-A執行投票:金色財經報道,MakerDAO發推稱,將于2023年3月8日發起下線USDC-A、USDP-A與GUSD-A執行投票。屆時執行投票將向上述vault類型部署以下參數:最高債務上限為0、清算罰金為0%、FlatKick獎勵為0、清算比率至1500%。該參數將于3月8日發起的執行投票中部署,此后所有抵押率低于1500%對USDC-A、USDP-A和GUSD-A頭寸將被清算。如果要避免清算,則需在執行投票結束前,全額付清DAI債務,并關閉USDC-A、USDP-A或GUSD-Avaults。MakerDAO提醒,USDC-A、USDP-A和GUSD-A是具有抵押債務頭寸模型的標準vault類型,決不能誤認為是PSM。

2023年1月23日,關于下線USDC-A、USDP-A與GUSD-A的民意投票100%通過。[2023/3/4 12:41:31]

Terra社區新提案提議向Orca、Solend、C98、FantomMaker分配150萬美元UST:4月15日消息,Terra社區發起新的Agora提案,提議分配150萬美元UST用于Orca(43.2萬美元)、Solend(55萬美元)、C98(3萬美元)和FantomMaker(50萬美元)的流動性激勵。[2022/4/15 14:26:10]

數據來源:DAppTotal.com

MakerMCD將支持用Dai支付穩定費,取消了過去使用MakerDAO代幣MKR支付穩定費的做法。但為了支付穩定費,關閉CDP,很多用戶需要買入MKR,造成短期需求增加,加上MKR流動性較低,一定程度推動了MKR的上漲。同時,作為MakerDAO的權益和治理資產,MCD帶來Maker生態價值的提升也讓MKR的價格水漲船高。因此,在MCD正式發布前的一個多月時間里,短期需求的增加以及良好的市場預期讓MKR從10月7日的433.50美元,一路漲至11月18日的655.79美元,漲幅達到51.28%。

DAO Maker為受黑客事件影響的用戶分兩個階段提供全額補償:8月18日消息,DAOMaker為最近受黑客事件影響的用戶推出補償計劃。所有受黑客攻擊影響的用戶都將得到全額補償,補償計劃將分2個階段進行。第一階段為下次SHO之前的8月19日,所有受到影響用戶的錢包中將會收到500美元空投,這筆錢能夠用來參與SHO或提現。第二階段,DAOMaker會在8月19日的一年后以DAO代幣的形式補償給用戶,并且會有10%的附加收益。2021年9月8日,DAOMaker會空投USDR代幣,代表1年后的贖回權,每個USDR代幣相當于1.1個DAO的價值。2022年9月8日,所有的USDR代幣將會部署在一個智能合約里,以供用戶換取DAO代幣,所有的USDR將在那時被銷毀。個DAO的價值。2022年9月8日,所有的USDR代幣將會部署在一個智能合約里,以供用戶換取DAO代幣,所有的USDR將在那時被銷毀。[2021/8/18 22:21:43]

MakerDAO發起增加系統盈余緩沖額度等治理投票:據官方博客消息,4月23日,MakerDAO治理促進者和MakerDAO智能合約領域團隊已將一系列執行提案納入投票系統。內容包括:1.系統盈余緩沖額度將在99天內從3000萬增加到6000萬,目標是25%的收入用于銷毀MKR。3.各種保險庫類型將對穩定費和債務上限進行多項更改。3.將YFI-A添加到清算2.0框架中。[2021/4/24 20:53:05]

數據來源:CoinMarketCap

而在MCD正式上線的12個小時里,MKR一度上漲5%,觸及683.59美元,當前暫報663.27美元。不過,需要注意的是,在這個時間段里,加密貨幣市場普遍下滑,BTC下跌約3%,BCH和EOS更是暴跌4.4%和5%。MKR的逆市上漲無疑反映了投資者和社區對MCD上線的看好情緒。

MCD上線,帶來了什么新功能?

根據MakerDAO官方介紹,MCD上線初期除了ETH之外,還支持抵押隱私瀏覽器代幣BAT。今年7月,Maker基金會開展針對抵押品選擇的社區投票,將以下抵押品資產加入系統的優先級排序:Augur、Brave、DigixDAO、以太坊、Golem、OmiseGo、0x。最終在10月,出于對資產質量以及流動性的考慮,Maker基金宣布多抵押Dai暫時只支持ETH和BAT,

除了多抵押品類型這一最明顯的功能外,Dai存款利率是多抵押Dai最令人期待的功能之一。多抵押Dai支持任何持有人將Dai鎖定在Dai存款利率(DSR)智能合約中獲取活期存款利息。也就是說,DSR可以理解成Dai的活期存款利率。未來,除了穩定費外,Maker還可以通過調節DSR來從需求側影響Dai的價格。

DSR的初始值為2%。不過,為了鼓勵用戶將手中的Sai轉換成Dai,Maker社區可能會發起提案,增加DSR。

此外,MCD的上線也會提高Dai的債務上限。Dai的供給上限取決于背后抵押物的價值能夠最多生成Dai的數量。在單一抵押階段,由于ETH不具備高穩定性,導致其最高供給為以太坊市值的三分之二,而實際情況還遠遠小于這個數字。但隨著MCD上線,Dai的生產上限將由所支持抵押物的總市值以及其風險參數下能夠生成Dai的數量決定。MCD上線前Dai的市值為約1億美元,上線后Dai的債務上線將激活為1.53億個,其中1億為Sai的升級預留,5000萬為多抵押Dai的ETH債務上限,300萬為BAT的債務上限。未來,隨著MCD支持更多抵押物,Dai的上限也會繼續不斷增加。

不過,今年9月,有部分Maker社區成員在Reddit上表達了他們對ETH以外抵押資產的不信任。而且,由于ETH本身波動性巨大,單抵押體系風險就比較脆弱,多種抵押品的引入可能會帶來更多風險。當然,在上線前,Maker已經對CDP和Dai升級風險報告、ETH風險報告以及BAT風險報告進行了評估。

Tags:DAIMAKEMakerUSD2DAI幣makerdao創始人mushgainRainmaker GamesEUSD

來源:小蔥區塊鏈 當地時間周二,芝商所宣布將于2020年1月13日推出比特幣期權。據介紹,CME推行比特幣期權是為了幫助機構與專業交易者管理比特幣現貨風險敞口,并在受監管的交易環境下進行比特幣期.

1900/1/1 0:00:00來源:小蔥 昨日凌晨,比特幣等主流幣種出現跳水行情。目前,比特幣正極力在8000美元上方獲得支撐。此外,比特幣網絡上獲得正收益的投資者人數以及大額交易的減少都給加密貨幣市場帶來了一絲陰霾.

1900/1/1 0:00:00文:互鏈脈搏·金走車 來源:互鏈脈搏 編者注:原標題為《阿里、京東、蘇寧雙十一“鏈”戰》今年雙11似與以往不同,隨著電商與區塊鏈領域更深的結合,電商平臺間“技術戰”的戰鼓正式敲響.

1900/1/1 0:00:00編譯:橙皮書 如何給一個Crypto項目估值和定價一直是個難題,Placeholder管理合伙人JoelMonegro認為從成本出發,可能能找到合理的答案.

1900/1/1 0:00:00作者:?AlexeyAkhunov翻譯&校對:?阿劍?&曾汨 來源:以太坊愛好者 編者注:這篇文章來自AlexeyAkhunov。他是完全專注于以太坊1.0的一位開發者.

1900/1/1 0:00:00作者:王劍 來源:?王劍的角度 本文內容來自舊有研究成果的重新匯編,原文請見文中引用。本文對數字貨幣的信息來自央行現有表態,與最終方案可能有差異.

1900/1/1 0:00:00