BTC/HKD+1.83%

BTC/HKD+1.83% ETH/HKD+1.61%

ETH/HKD+1.61% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.93%

ADA/HKD+0.93% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD+0.85%

XRP/HKD+0.85%作者:ScottWinges

翻譯:ZoeZhou

來源:加密谷

2019年,“DeFi”一詞在加密資產愛好者和開發者中越來越流行。盡管DeFi的范圍相當廣泛,但目前該領域主要由三大部分組成:

貸款/借款;

現貨交易;

保證金交易;

這些功能是構成繁榮經濟的基石,因此它們主導了DeFi的大部分市場。

在這個“三部曲”系列中,我們將詳細介紹這些功能在去中心化的世界中是如何運作的,它們之間如何相互關聯,以及,它們為何如此強大。

DeFi協議Flamingo在Neo N3上推出首個原生穩定幣FUSD:金色財經報道,DeFi 協議 Flamingo 宣布在Neo N3 上推出首個原生穩定幣 FUSD,同時還上線了四個流動性池:FLM/FUSD、fWBTC/FUSD、bNEO/FUSD 和 fUSDT/FUSD。FUSD 由 FLUND、bNEO、fWBTC 超額抵押支持(最高貸款價值為抵押 Token 價值的 35%),可以在 Flamingo DeFi 平臺的借貸模塊上鑄造,并確保其價格與 1 美元掛鉤。Flamingo 是Neo Golbal Development 孵化的 DeFi 生態項目。(neonewstoday)[2023/1/11 11:06:40]

此前,我們已經討論了去中心化借貸和保證金交易。在閱讀這篇文章之前,先來快速回憶一下前兩篇文章的主要內容。

貸款:去中心化貸方以借款人存放的抵押品作為擔保,將資產存入智能合約中,再從借款方中獲得利息。

借款:去中心化借款方將抵押品存入智能合約中以便從貸方獲得資產。如果借入方抵押品價值接近于貸款額度,則可以對抵押品進行清算以償還貸款。

DeFi期權協議Volare Finance完成超600萬美元融資:8月4日消息,DeFi 期權協議 Volare Finance 宣布完成超 600 萬美元融資,種子輪投資方包括 Digital Currency Group、Genesis Trading 和 Spark Digital Capital,私募輪投資方包括 Arrington Capital、Ava Labs、Bixin Ventures、Blizzard Fund、CRT Labs、DWeb3 Capital、Exnetwork Capital、GSR Markets、Hailstone Ventures、Huobi Ventures、IOBC Capital、Moonrock Capital、ORACLES INVESTMENT GROUP (OIG)、PrimeBlock Ventures、Parataxis Capital、Richard Dai、ViaBTC Capital 和 Waterdrip Capital。

Volare Finance 提供歐式期權、期權組合和奇異期權類 DeFi 期權協議,還允許投資者投資標準或定制的期權策略組合,并基于其基礎設施為客戶提供對沖、投機和收益提升的工具。[2022/8/4 12:02:49]

保證金交易:利用借款在市場上建立杠桿頭寸來放大收益或損失,并對價格做出預測。保證金交易很好的體現了“高風險伴隨高收益”的奧義。

DeFi安全提供商Sherlock擬融資1億美元:3月3日消息,Sherlock 是一家承諾保護加密項目免受智能合約黑客攻擊的安全初創公司,宣布將于北京時間 3 月 8 日 0 時啟動公募并計劃募資 1 億美元。

Sherlock 透露,啟動公募的原因是希望讓更多人能夠參與投資,而不是僅限于風險投資機構和天使投資人。據悉,只要用戶擁有與 WalletConnect 兼容的錢包,并且至少有 250 美元的 ETH 作為儲備金就可參與融資。(The Block)[2022/3/3 13:35:38]

為了方便起見,前兩篇文章忽略了一些實現以上功能的關鍵基礎設施,但我們將在這篇文章中對此進行更加詳盡的論述。

免責聲明:本系列文章旨在提供教育性信息,不構成投資建議。我們沒有試圖讓讀者嘗試保證金交易,也不對相關交易承擔任何責任。

第三部分:去中心化現貨交易、價格預言機和清算

什么是去中心化現貨交易?

現貨交易是將一種資產交換為另一種資產的行為。舉一個數字資產的例子,將1個以太幣與DAI進行交換。“現貨”一詞實質上表示代表著1倍的杠桿交易。

由于DeFi需求增長,8月份WBTC供應量增加一倍多:Glassnode數據顯示,WBTC(錨定比特幣的以太坊ERC20代幣)的供應量迅速增加,由于DeFi生態系統的需求飆升,僅在8月份其供應量就增加了一倍多。6月下旬WBTC的流通供應量為1297 WBTC,這個數字現已達到33762 WBTC。[2020/9/1]

盡管有很多種方法進行現貨交易,但在DeFi中討論最多的是在去中心化交易所上進行資產交易。

現貨交易是DeFi生態系統中重要的組成部分。借貸和保證金交易都依賴某種現貨交易市場。對于借貸雙方來說,現貨交易通常用于維護自動清算;對于保證金交易來說,為了利用杠桿頭寸,借款人不得不使用某種現貨交易市場來交易其借入的資產。

可以說,若沒有正常運轉的現貨交易市場,那么DeFi的范圍將變得極其狹窄。

樂高積木vs本地現貨交易

去中心化保證金交易平臺實際上在引導我們做出一個有趣的決定:是應該使用自己的現貨交易市場還是使用別人的現貨交易市場?對于一個集中式平臺來說,這是一個全新的問題。

BitMEX首席執行官:銀行低回報時代 DeFi市場可為投資者提供出口:8月27日消息,BitMEX首席執行官Arthur Hayes最近表示,銀行的低回報將促使公眾尋求風險更高的投資。他將yield farming應用描述為“ DeFi原始銀行”,回報、機會和快速利潤誘惑將迎來一個包容性銀行服務的時代,所有用戶都可以儲蓄借給感興趣的各方,并獲得至少10%的年利率。他還稱,“面臨嚴重的收入不平等,金融投機將激增。你是愿意為一家大型企業工作30年,換取停滯甚至為負的實際收入增長,還是愿意來到金融市場這個智力賭場里玩一玩?”(Decrypt)[2020/8/27]

早期的去中心化保證金交易平臺是建立在已有去中心化式交易基礎上的樂高積木。這些平臺為用戶借貸提供了智能合約,而支持頭寸的交易實際上是在第三方交易平臺上進行的。Nuo、最新的opyn和fulcrum都屬于此類。

目前有兩個去中心化保證金交易平臺利用本地交易所來進行交易,這兩個平臺分別是dydx和DDEX。這些保證金交易平臺有自己的現貨交易市場,可以促進建立和關閉保證金頭寸。這種做法有利有弊。

最大的益處是在本地市場中用戶能夠優先創建訂單。由于這些平臺不必將多個智能合約組合在一起,用戶能夠在非托管平臺上看到更加專業的交易功能。用戶還受益于一些QQL優勢,比如更低的汽油成本、無需預先運行和即時訂單匹配。

劣勢是這些項目需要將大部分精力集中在維持強大的現貨交易市場上。如果他們不能提供具有競爭力的價差和深度,那么他們很可能難以在新興領域保持競爭力。

價格預言機

前面兩篇文章中,我們對比了抵押品價值和借貸價值的概念,以此來決定貸款是否應該被清算。但我們沒有討論這些資產價值是如何被確定的。這些價值或者價格是通過“價格預言機”進行確定的。

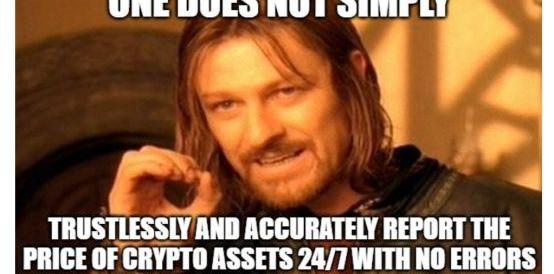

我們可以通過多種形式來進行價格預測,有些更集中化,有些更分散化,但總的來說,價格預言機是對給定資產進行定價。盡管這聽上去很簡單明了,但在24/7的狀況下,要保證不出差錯,比你想象得要復雜許多。

集中化保證金交易已經運用了多種形式的價格預言機系統,但這些系統都存在各自的弊端。嘗試分散流程使得某些方面很容易,但在某些方面又更加復雜。

為什么價格預言機在DeFi里如此重要?

我們之前提到,借入方想要獲得貸款必須抵押物品。所以,想象一下你是一個想要以ETH作為抵押品借入100美元DAI的借款人。如果平臺要求的抵押率為150%,則需要存入價值150美金的ETH。那么平臺該如何確定當前ETH的價值呢?

這就是價格預言機的來源。一個ETF-DAI價格預言機表示“當前ETH價格為150美元”,因此用戶需要存入1ETH來獲得貸款。那么這個價格預言機是如何算出這個價值的呢?

你可能說:為什么不從大型交易所的中端市場中選取價格呢?這是個不錯的辦法,但是如果交易所的服務器宕機了怎么辦?如果市場流動性下降了怎么辦?再或者,如果有人故意操縱市場價格,那該怎么辦?

價格預言機通過多種方式實現了24/7形式的報告。這些報告通常基于某種或多種價格預言機的聚集而產生。資產當前價值的數據可以來自于中心化的預言機、基于區塊鏈的預言機或者多種復雜的算法。

如果你現在在DeFi平臺上進行借貸:你知道價格預言機如何從你使用的平臺上獲得數據嗎?

誘因失敗

作為一名借款者,在預言機出現故障并認為1個ETH價值1000萬美元時,我會感到非常愉悅。只需抵押1個ETH,我就能借入和提取價值上百萬的其他資產。

來談一談誘因問題。如果某人可以操縱預言機使其給出錯誤的價值,就能從中獲得相當可觀的利潤。

因為有人可以從預言機失誤中獲利,所以保護預言機成為DeFi領域頗具爭議性的話題。一個有效的預言機必須運行平穩,因為任何失敗都可能是災難性的。

清算

我們了解到如果抵押物的價值與貸款價值相接近,則可以清算其抵押物。但清算究竟有什么用呢?為什么我們需要它,而它又是怎樣運行的呢?

目前,仍然沒有一個完美的標準,因為標準因平臺而異。我將介紹其中的主要方法。

清算的目的

清算的目的就是償還借款人的貸款。

設計清算的目的在于保護貸方,不讓其借款人拖欠其借款。這是通過獲取借款人的抵押品并將其轉化為借出的貸款來實現的。

清算機制如何運作?

清算需要找到一種方法將借方的抵押品轉換成貸款。因此,如果借款人用ETH作為抵押品借入DAI,清算時需要將ETH出售換成DAI來償還貸款。

就如此簡單嗎?只要在現貨市場上賣出抵押品然后償還貸款——就是這么容易!可惜的是,只有少數平臺真正使用了這種方法。如果幾個大型頭寸在市場高度波動期間被平倉,那么現貨市場可能會耗盡所有流動性。如果利差變得非常大,那么僅僅在現貨市場上出售抵押品并不能完全償還貸款。

取而代之的是,很多平臺使用第三方清算機器人來進行清算。這些機器人尋找可以被清算的頭寸——希望從倒霉的借款人身上獲利。

清算誘因

鼓勵第三方清算者進行清算是因為他們希望獲得比當前市價更好的價格。不同的平臺以各種方式向清算者提供激勵。

1.Maker和DDEX都使用一種荷蘭式拍賣,將更多借款人的抵押品逐漸提供給清算者;

2.其他平臺像dydx向清算者提供即時獎勵,比如自動按照中間市場價格給予5%的折扣;

3.一些平臺只是試圖在各自現貨市場上買賣抵押品以償還盡可能多的貸款;

這些方法都各有利弊。荷蘭式拍賣對于借款人而言更加友好,但是清算者獲得的利潤較低,并且速度較慢。自動獎勵結算機制對于清算者來說是友善的,但是這對于已經在舔舐傷口的借款人來說,可能相當殘酷。不管用什么方法,能償還貸款的方法就是成功的清算!

作者:FYJ? 來源:區塊律動BlockBeats編者注:原標題為《末代公鏈》本文記錄了筆者在舊金山對Near團隊訪談前后的故事.

1900/1/1 0:00:00撰文:LucasNuzzi 編譯:詹涓 來源:鏈聞 本文為鏈聞推出的「2020焦點前瞻」系列文章的一篇。2019年是Cosmos生態起步的年份.

1900/1/1 0:00:00MakerDAO正在將MKR的控制權從Maker基金會轉移到MakerGovernance。MKR的持有者可以就協議的更改進行投票,遵循一幣一票的原則.

1900/1/1 0:00:00來自IntoTheBlock的數據顯示,市值第二的加密貨幣以太坊自從高點下跌之后,有3131萬個以太坊地址處于虧損狀態,這占到以太坊地址數的90%.

1900/1/1 0:00:00來源:杭州互聯網法院 今天,司法區塊鏈智能合約技術應用于民事訴訟審判程序的全國首例案件,電子商務領域首例交易全流程上鏈存證的訴訟案件在線宣判了! 案情簡介 “被告通過經營電子產品租賃的電商平臺向.

1900/1/1 0:00:00來源:海星區塊 國內的區塊鏈行業在今年10月份迎來了重大轉折點,國家高層針對區塊鏈技術發出了支持全面發展的強音,將區塊鏈技術視為自主創新的重要突破口.

1900/1/1 0:00:00