BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+1.64%

ADA/HKD+1.64% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+1.82%

XRP/HKD+1.82%DAppTotal最新出品的《2019年度DeFi行業報告》中,重點就MakerDAO過去一年的數據成績進行了全盤梳理。

從報告中我們可以看出,過去一年,MakerDAO在DeFi借貸平臺中始終牢牢占據龍頭地位,但其還遠未到高枕無憂的時候,仍然面臨來自其他DeFi產品的競爭威脅。2019年,除MakerDAO之外,整個行業已然呈現出了多元化的延伸發展,出現了Compound、dYdX、Uniswap、Synthetix、instaDApp等一系列金融創新模式產品。

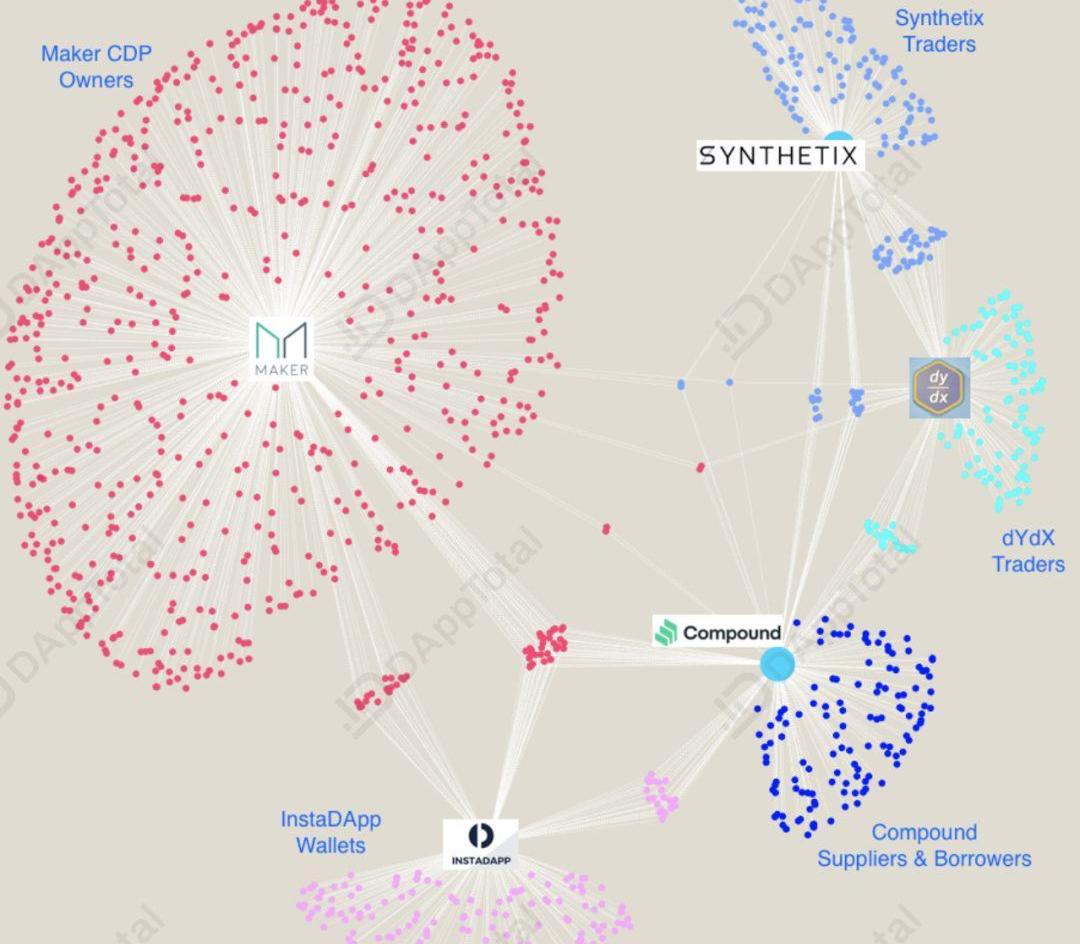

眾所周知,由于區塊鏈技術開放、透明的特性,使得DeFi產品具有較強的可組合特性,從MakerDAO借入的DAI可以存儲于Compound再貸出去dYdX交易。如圖1所示,我們通過分析多個DeFi產品的用戶畫像也發現,不同平臺之間用戶存在較大程度的重疊。

報告:MakerDAO年營收超過1.5億美元:The Block近期發布報告稱,Maker目前30天協議年收入為1.5億美元(一年前還不到1000萬美元),未償貸款近50億美元(DAI供應量同比增長4000%)。考慮到協議前4個月的凈收入,MakerDAO年營收將超過1.5億美元。此前消息,MakerDao發布4月財務報告,單月凈收入突破1200萬美元。[2021/5/16 22:08:11]

這意味著,眾DeFi平臺之間功能上看似會互相補位,實際上競爭態勢卻很膠著。

比如:在去年Maker借款利率保持在20.5%的高位時,就一度出現用戶把Dai存進Compound、dYdX等產品吃息的情況,那段時間,Maker的存貸需求均有所下滑,而Compound和dYdX的平臺用戶量和鎖倉量均出現大幅攀升。

MakerDAO發起提案建議新增NewSilverSeries2DROP為Maker抵押品:MakerDAO治理促進者和智能合約團隊發起一項新的執行投票,建議新增NewSilverSeries2DROP為Maker協議抵押品,若該提案在30天內未獲得通過,則將過期。另外,該執行提議還包含辦公時間編譯器,即,只能在UTC時間周一至周五的14點至21點之間執行,其他參數包括債務上限為500萬DAI,穩定費率為3.5%。投資NewSilverSeries2DROP代幣意味著為美國39個州的房地產進行融資。[2021/4/13 20:14:18]

應該講,Maker處于中央銀行的中心角色,每一次調息都會對Compound、dYdX等其他商業銀行的市場環境產生直接影響。但有一點肯定的,當前DeFi行業整體受眾規模還較小,Maker一定發不希望肥水流入外人田局面的出現。

MakerDAO成8月份開發活躍第四高ERC-20項目:MakerDAO成為8月份開發活躍度第四高的ERC-20項目,Gnosis位列第一。[2020/9/4]

為此,去年11月18日,MakerDAO推出多抵押Dai,以期改變此種局面,表現在:

1、Maker新增了存款利率,有意搶回原先流向Compound、dYdX的市場的Dai;

2、Maker上線了多抵押資產、去中心化交易所OasisTrade等,進一步完善自身產品衍生業態,以封堵Dai的流出。

據DAppTotal02月10日數據顯示,截至目前Dai的總供應量為1.15億枚,Sai的總供應量為2,259萬枚,自多抵押Dai上線以來,Sai向Dai共計轉移了1.03億枚。

從數據來看,Maker自多抵押Dai上線以來一直嘗試做的Sai像Dai的遷移工作,已經接近尾聲。在此期間,多次用上調Dai的存款利率和借款利率的經濟調節方式來引導用戶進行轉移。目前來看,Sai向Dai的轉移基本上已經宣告完成。

公告 | MakerDAO發起新的行政投票 欲將穩定費率下調至8.5%:MakerDAO官方發布消息稱,Maker基金會臨時風險團隊已將一項新的行政投票提案納入投票系統,該投票內容為將DAI穩定費率自10.5%下調至8.5%。[2019/10/5]

那么,Sai的遷移完成,會對整體DeFI市場產生怎樣的影響呢?尤其是Compound、dYdX等產品。

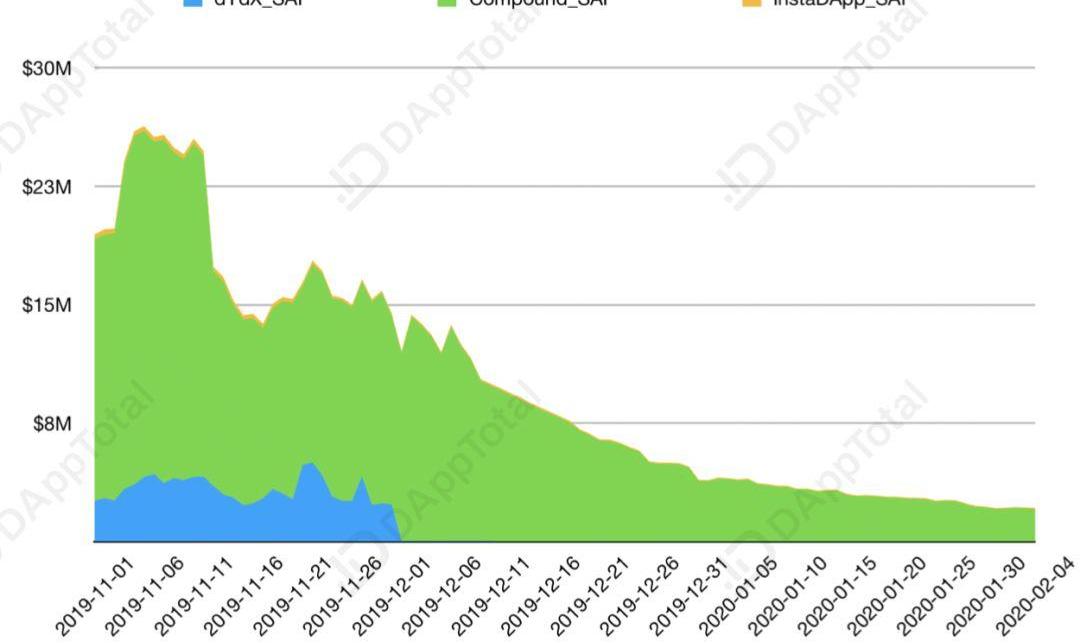

如圖2所示,自去年11月初,Maker正式推出多抵押Dai之前,原本鎖在Compound、dYdX平臺中的Sai的數量就開始銳減。以Compound為例,11月05日,Sai鎖倉量為2,206萬枚,而3個月后的02月04日,Sai鎖倉量僅剩207萬枚,縮減幅度達90.61%。dYdX就更明顯了,最高427萬枚Sai幾乎被清零。

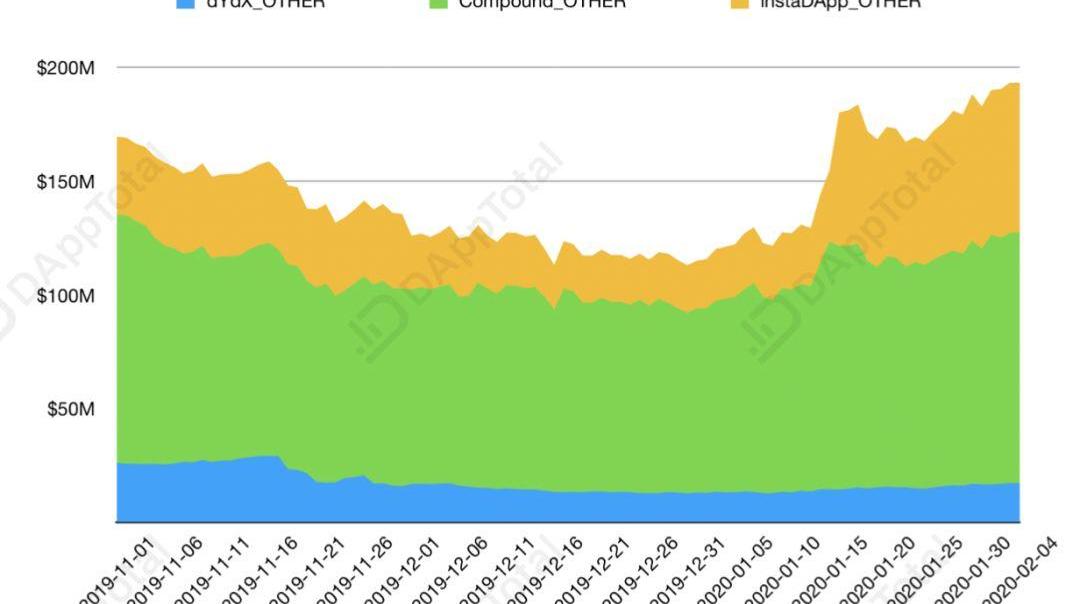

不過,Compound、dYdX等平臺是擁有眾多抵押資產的資產池,比如ETH、USDC、REC、ZRX等。以Compound數據為例,11月01日總鎖倉1.25億美元中,Sai占1,657萬美元,鎖倉大頭主要還是ETH。如下圖3所示,Sai的大幅撤離,短期會對其平臺鎖倉產生一定影響,但從實際鎖倉數據趨勢來看,影響并不會太大。

那么,真正的影響在何處呢?

1)DeFi?市場的自由流通性短期受阻

之前DAppTotal寫過一篇分析文章稱,《需求量遠超發行總量,Dai?成?DeFi?借貸平臺流通之王》,當中就提到了Dai最大的價值是促進了DeFi平臺間的互通性。此前,Maker沒有上線存款利率,用戶在Maker抵押資產生成的Dai,會選擇放到Compound、dYdX等平臺吃利息,現在Maker也上線了存款利率,Dai流出去的必要性就不大了。

2)DeFi?理財會成未來競爭主戰場

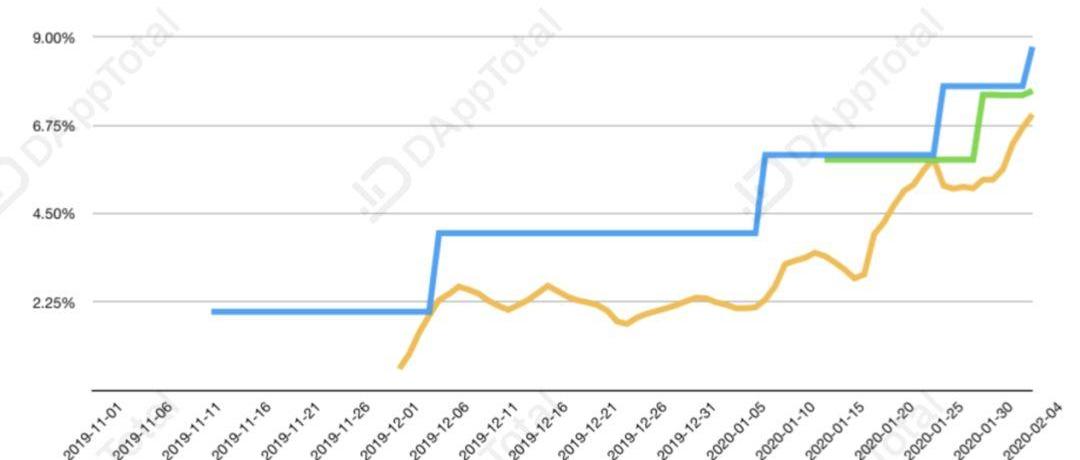

原先,Maker的用戶受眾群體,主要為滿足礦工不賣幣前提下的兌現需求,應用場景比較窄。Maker上線DSR存款利率后,會引導市場滋生更龐大的理財需求。要知道,作為主要競爭對手,Compound主打的經營方向一直是存款賺利息,這一點,Maker算是慢了一拍。但Maker的加入會讓DeFi理財市場變得更有看點。在可預見的未來,不同DeFi平臺間圍繞理財需求展開的存款利率競爭也一定少不了。如下圖4所示,Maker和Compound、dYdX等平臺間的存款利率,會在市場調節作用下互相影響。

原先,DeFi平臺只是一個小眾市場,應用場景非常有限,在DeFi理財需求的攪動下,想必會直接帶動整體市場存貸需求的增長。事實上,近3個月以來,各大平臺ETH的鎖倉量均呈現增長的趨勢。

整體而言,Maker多抵押Dai存在顯然將徹底改寫DeFi市場的競爭格局。短期看,其會對?Compound、dYdX等平臺帶來一些競爭壓力,但從長期看,則會加劇?DeFi市場的競爭業態,而?DeFi理財市場的日趨成熟會將把DeFi行業帶入下一個增長快車道。

Tags:MakerMAKEDAIDEFImaker幣圈Rainmaker GamesDAIQ幣DeFi Kingdom

韓國國民議會整屆會議于今天下午通過了《關于特定金融交易信息的報告與利用等法律》修訂案。該修正案的通過標志著加密貨幣交易正式納入韓國政府的法律體系.

1900/1/1 0:00:00比特幣價格在2月9日超過1萬美元,突破了關鍵的心理價位,達到了自去年10月以來的最高點。在許多人眼里,1萬美元只是一個開始,之后最高的加密貨幣將達到更高的水平.

1900/1/1 0:00:00一周內,DeFi貸款協議bZx遭遇兩次攻擊,攻擊者空手套白狼,十幾秒套利超百萬美金。這一事件被高度關注,因為它并非一起簡單的、針對單一漏洞的“黑客式”攻擊,而是在充分了解DeFi的情況下,利用各.

1900/1/1 0:00:00“我們總是想象,科幻電影中會有一些看起來像人類的東西,會揭開面具證實自己是一個機器人……現實中剛好反過來了.

1900/1/1 0:00:00來源:網易科技 編譯:天門山 據國外媒體報道,當地時間周二,全球最大的加密貨幣資產管理公司GrayscaleInvestments表示,比特幣的生產正在從主導數字硬幣挖掘的中國向北美轉移.

1900/1/1 0:00:00據U.Today報道,風險投資家TimDraper于美國時間3月1日發文描述了如果他當一天總統,美國會是什么樣子.

1900/1/1 0:00:00