BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD-0.91%

LTC/HKD-0.91% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-0.38%

SOL/HKD-0.38% XRP/HKD-0.82%

XRP/HKD-0.82%周三以Robinhood為代表的一些券商“拔網線”,停止了散戶新開倉位的交易權限(可以平倉)。這個行為引來了巨大的爭議,包括各種陰謀論和議員要求調查和開聽證會。我的觀點是,陰謀論只有當事人才清楚,但是Robinhood的舉動在明面上是合情合理的。

這個故事簡單的版本就是:由于T+2清算制度,券商要用自己的資金(而非客戶的保證金)向清算所DTCC繳納保證金以抵御信用風險。隨著那幾只股票的交易額和波動率不斷升高,Robinhood需要繳納的保證金迅速上升,而不得不停止新開倉交易。事實上,Robinhood最近幾天不斷募集資金去滿足保證金要求。夸張一點說,Robinhood要等到周末才知道自己有沒有破產風險。

下面是詳細版本:

1. 美國股票和相關衍生品(期權)是T+2模式,即標的在交易兩天后由券商通過Clearing House清算所交割。這個清算所是DTCC (Depository Trust& Clearing Corp)。在這兩天內如果標的價格發生重大波動,那么就有可能出現信用風險。例如券商客戶賣call option,但是GME(游戲驛站)股價大漲導致客戶和券商都拿不出錢交割。為了抵御這種信用風險,DTCC都要求會員要用自有資金(注意不是券商客戶的保證金)作為抵押擔保。2008年金融危機后Dodd-Frank法案出臺,行業自律協會NSCC(NationalSecurities Clearing Corporation)更是在SEC的授權下提出了更嚴格的抵押擔保要求。所以這個抵押擔保要求是有法可依的,Robinhood完全可以自己資本金不足以滿足抵押擔保要求為由,而拒絕新開倉交易,畢竟自己會不會被清算所追保證金都不知道呢。

Robinhood當前代表投資者持有超335億枚DOGE,已接近總供應量的四分之一:金色財經報道,據@DogeWhaleAlert 提供的數據顯示,加密交易應用Robinhood當前代表投資者持有的狗狗幣DOGE數量已達到33,562,118,379枚,這一數字占到狗狗幣總供應量的24.23%,約合2,206,373,662美元。與此同時,狗狗幣隨著加密市場反彈也顯示出價格復蘇的跡象,本文撰寫時升至0.07美元區間,過去24小時漲幅超過10%。(u.today)[2023/3/14 13:02:16]

2. NSCC制定保證金額度是一個復雜的計算過程。但它有幾個關鍵因子,理解了這幾個因子就明白為什么要專門針對那幾個熱門股票做出交易限制。

1) 第一個因子是99%的兩日VaR (風險值)。例如券商的持倉是10000美金,通過模型計算出99%的機會兩日波動率不超過2%,那么抵押擔保就是10000*2%=200美金。現在客戶大規模交易GME,例如新增加1000美金持倉,但是GME的兩日波動率能到80%,那么券商就要被迫多繳納1000*80%=800美金。雖然持倉才增加10%,但是抵押擔保卻翻了4倍。

SBF提起訴訟阻止債務人控制其4.5億美元Robinhood股份:金色財經報道,FTX聯合創始人Sam Bankman-Fried已經向法院提起訴訟,尋求阻止債務人控制他在Robinhood的4.5億美元股份。SBF表示,這些股票不屬于目前處于破產程序的任何與FTX相關的實體,他需要這筆錢來支付他的法律費用。

FTX的姐妹對沖基金Alameda Research和其他相關公司目前處于破產狀態,并由法院指定的清算人控制,他們正在尋求獲得他們能找到的任何資產,包括Robinhood股票,以償還FTX大約100萬名債權人。BlockFi、FTX債權人提起的訴訟以及美國司法部也都尋求控制這些股份。[2023/1/6 10:58:29]

2) 第二個因子是Gap Risk Measure, 即某只股票達到買賣凈額(買賣相抵)30%以上的時候,券商必須繳納其該股票10%的凈持倉金額作為抵押。當GME交易量大增的時候,對券商的資金要求是很高的,因為等于券商要拿10%的GME持倉量資金出來給DTCC,上不封頂。

《時代周刊》制作團隊Time Studios將推出\"Robotos\"NFT兒童版:11月26日消息,《時代周刊》制作團隊 Time Studios 正在開發由 Pablo Stanley 設計的“Robotos\"NFT 的兒童版本。據悉,\"Robotos\"系列 NFT 具有 170 個不同的特征屬性,目前共有 1 萬枚。[2021/11/26 12:34:23]

3)第三個因子是mark to market。隨著GME股票不斷上漲,券商也要加碼保證金。

從這三個因子可以看到,GME這類股票(高波動率,交易額超高,股價急速上漲趨勢)簡直就是券商保證金絞肉機,自有資金底子不夠厚實的券商是難以支持持續開新倉的。

計算過程還包含其他因子,具體可以參照以下SEC網站鏈接

超12.5萬Robinhood用戶轉投柯達股票:就在特朗普政府宣布為柯達提供7.65億美元貸款后,購買柯達股票的加密投資應用Robinhood用戶數量猛增,截至本周四7月30日,有超過12.5萬名Robinhood用戶持有柯達股票,比上周增加了1200%。據悉,柯達獲得巨額貸款之后將企業制藥生產業務,同時也刺激其股價飆升318%以上。柯達曾以膠卷和照相機聞名全球,而且還涉足區塊鏈行業并推出KodakONE項目,允許攝影師在區塊鏈上存儲和追蹤自己照片的使用情況,此外柯達還發行過KodakCoin加密貨幣,該代幣最初計劃在2018年1月發行,但由于審計等原因最終未能成功上市。(The Block)[2020/7/31]

https://www.sec.gov/rules/sro/nscc-an/2018/34-82631.pdf

3. 從周四開始市場就在傳Robinhood從銀行動用了幾個億美金的借款額度來保證自己運作順暢。周五下午最終確定Robinhood從投資者手上籌措了10億美金。由此可見,Robinhood實在也是迫不得已,再不暫停交易這幾只熱門股就把自己搭進去了。DTCC的說法是周三收盤后向券商收取的保證金已經從260億美金漲到了335億美金。

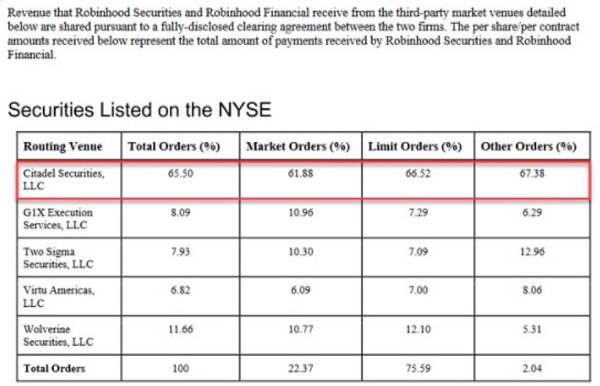

4. 聽說券商和客戶簽署的服務條款里面就有明確規定這種劇烈波動下暫停交易的條款,我自己沒有看過就不評論了,反正條款幾十頁,律師早就把坑都埋好了。其實,對于Robinhood來講,散戶不是真正的客戶,Citadel這種對沖基金才是。散戶只是Robinhood的產品,Robinhood通過販賣散戶交易數據(flow)給對沖基金收錢,而散戶得到的是零傭金交易。說來就諷刺,羅賓漢聲稱能讓窮人參與資本市場(零費率和買高價股碎股), 其實只不過蹭了窮人數據賣給貴族,而窮人居然想在這個平臺上去推翻舊貴族。

*Citadel是Robinhood的最大客戶

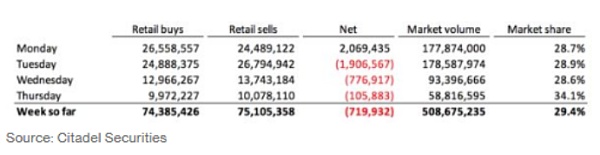

但最詭異的是,從Citadel看到的數據,散戶居然是從周二就開始凈賣空GME (周三以后也是凈賣空,但不排除散戶被迫平倉而distort data)。所以散戶真的是在瘋狂做多么?

5. 看到有人說國內15年股災期間A股都沒有”拔網線”,什么周三是華爾街最丑陋的一天。套用國內的說法,這叫“國情不同,法律法規不同”。這個保證金設置也是美國資本市場在08年吃過血虧后總結出來的,有其合理性。如果Robinhood的“客戶”是機構,估計機構早就擔心抵押問題爭相撤離平臺了,就像當年雷曼一樣。這樣的話就釀成系統性風險了,在中國就是政府出手的事情了。再說了,18年A股股權質押跌破平倉線不平倉,不也是變相保護富人利益么。都是搬磚的,就不要想那么多了。

原標題:談Robinhood暫停GME交易的合理性

Tags:ROBBINHOOOBIKiroboBinance Multi-Chain CapitalTyphoon CashQobit

上周,美股上演了一出荒誕又熱血的“華爾街激戰”。一邊是華爾街巨頭、一邊是上萬散戶,在這樣一場大象和螞蟻的戰斗中——華爾街被撂翻,Robinhood成幫兇,民粹主義涌進金融市場,散戶慘遭團滅,整個.

1900/1/1 0:00:00本文結構 三句話介紹FindoraFindora能解決什么問題? 比特幣和以太坊的現狀 可選擇的隱私與審計管理 經典應用案例:千萬用戶、百億市值企業與Findora的結合 技術實踐 零知識證明:.

1900/1/1 0:00:00逐字逐句帶你理解DeFi合成資產協議Synthetix的白皮書。IMF和金融穩定理事會將在G20峰會前發布有關加密貨幣的綜合報告:金色財經報道,消息人士稱,預計在9月份舉行的G20領導人峰會前,

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:466.17億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:20.3億美元 金色晚報 | 8月13日.

1900/1/1 0:00:00原標題:彭博13問BTC:是更好黃金還是另一個泡沫?比特幣很瘋狂,真的。特斯拉創始人Elon Musk只是把推特賬戶個人簽名改成「#bitcoin」,立刻刺激這個「加密貨幣之王」價格暴漲20%.

1900/1/1 0:00:00隨著去年下半年以來比特幣價格的持續飆升,以及各大央行和PayPal等金融機構對數字貨幣的態度變化,數字資產逐步受到全球主流金融市場的關注.

1900/1/1 0:00:00