BTC/HKD+1.72%

BTC/HKD+1.72% ETH/HKD+1.47%

ETH/HKD+1.47% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+1.14%

XRP/HKD+1.14%新冠疫情圍城,美企財報季必然迎來史上最慘。在全球經濟陷入停滯,美股不合邏輯的反彈下的背景下,美股二次下挫幾乎成為部分投資者的共識。

為應對此次危機,美聯儲連續下放一系列刺激舉措,包括存款利率降低到零、大規模QE、無限制回購國債與MBS,但這依然無法拯救債臺高筑、處于破產邊緣的眾多美國企業,更無法解決數以千萬計的失業問題。

于是美聯儲開始下場購買風險極高的垃圾債券,為企業度過危機與拯救失業率贏得時間。

如今,大宗商品、美股、加密貨幣市場等均出現強勁反彈,數以萬億美元刺激計劃看似掩蓋了疫情導致的所有問題,那么,美股是不是又要開啟下一個暴漲十年了?如果你這樣想,那就toosimpletoonative。危機依然存在,只是被掩蓋了。

1、美上市公司財報季伊始,美股二次探底可能性加大

本周,美國企業已經開啟第一季度財報披露。在新冠肺炎疫情沖擊之下,本次財報季將變得極為關鍵,因為這將導致美股失去近3周的上行動力。

0xScope:某地址在Base上部署了29個Meme并全部Rug Pull:7月31日消息,據0xScope監測,某地址在Base上部署了29個Meme并全部Rug Pull,該地址最初向Base轉入了55.5枚ETH,價值10.3萬美元,現錢包資產共計107萬美元。[2023/7/31 16:09:26]

最新數據顯示,2020年第一季度,標普500指數成分股公司的盈利至少下降10.2%。而Refinitiv提供的數據顯示,第二季度美國企業盈利將會下降22%,直到第三季度,也就是下半年,仍將會繼續下降10.6%。

其中,金融企業一季度盈利將下滑21%,最差的能源板塊將下滑50%,工業板塊也將下滑31%。截至目前不完全統計顯示,已經有70多家標普500指數成分股公司撤回了業績指引,預計會有更多公司加入這個行列。

近期公布財報的銀行業巨頭摩根大通與國富銀行的財報數據也說明了該問題。

而最先公布財報的幾家銀行營收和利潤雙雙下降,其中摩根大通的壞賬撥備從去年的15億美元大幅上升到82.9億美元,凈利同比下滑69%。富國銀行每股收益同比下降99%,至1美分,也就是說,持有一股國富銀行的股票,一年只能賺1美分。

觀點:ChatGPT每天運行開銷達70萬美元:4月21日消息,據《科創板日報》消息,芯片行業研究公司SemiAnalysis首席分析師迪倫?帕特爾表示,由于ChatGPT運行在價格昂貴的計算基礎設施之上OpenAI每天為運行ChatGPT投入的成本可能高達70萬美元。帕特爾指出,ChatGPT需要龐大的算力,才能基于用戶的輸入信息做出反饋,包括撰寫求職信、生成教學計劃,以及幫助用戶優化個人資料等。他表示,大部分成本都來自于昂貴的服務器。[2023/4/21 14:17:53]

隨著財報披露,摩根大通與國富銀行股票紛紛跳水5%左右。

而這只是冰山一角。

在生產、消費幾乎完全被凍結的情況下,蘋果、亞馬遜等優質科技公司紛紛下調盈利預期,這又會對股票市場產生不利影響。

人們常說,好事成雙,禍不單行,這句話用于形容美國股市再合適不過。在盈利能力劇烈下跌的背景下,美股企業債務也達到了史無前例的高度。

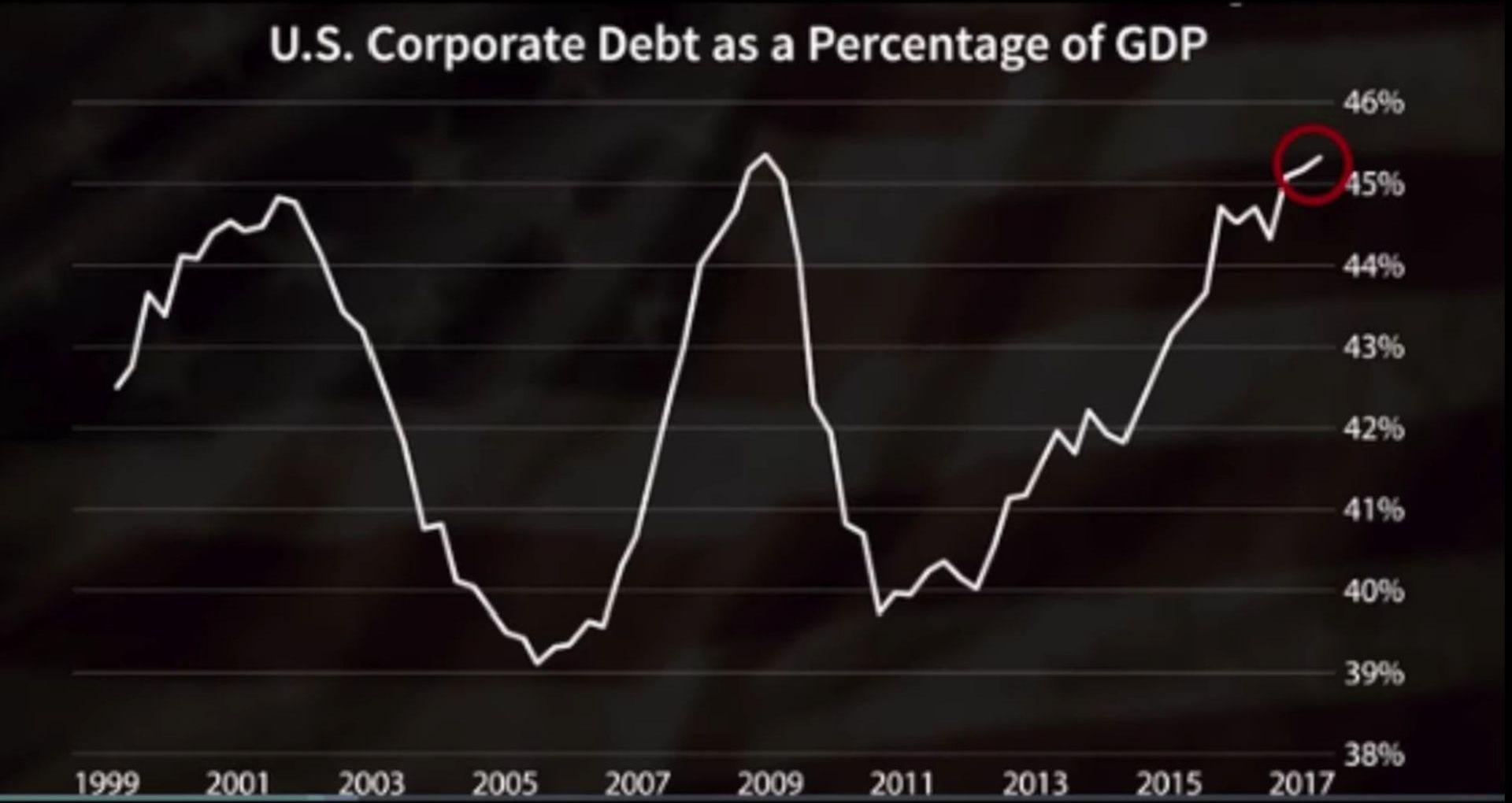

美國企業債占GDP百分比

知情人士:區塊鏈金融公司Figure尋求1億美元融資:2月6日消息,據彭博社援引知情人士報道,區塊鏈金融公司Figure已放棄SPAC上市,并尋求1億美元融資。此前報道,Figure于2021年5月以32億美元完成2億美元D輪融資,10T Holdings和Morgan Creek Digital領投。該知情人士稱,該公司2022年曾有望募集3億美元,但因為熊市導致融資交易擱置,目前進行的1億美元融資可能會有所延遲,因為Figure不同意將其估值降低。[2023/2/7 11:50:52]

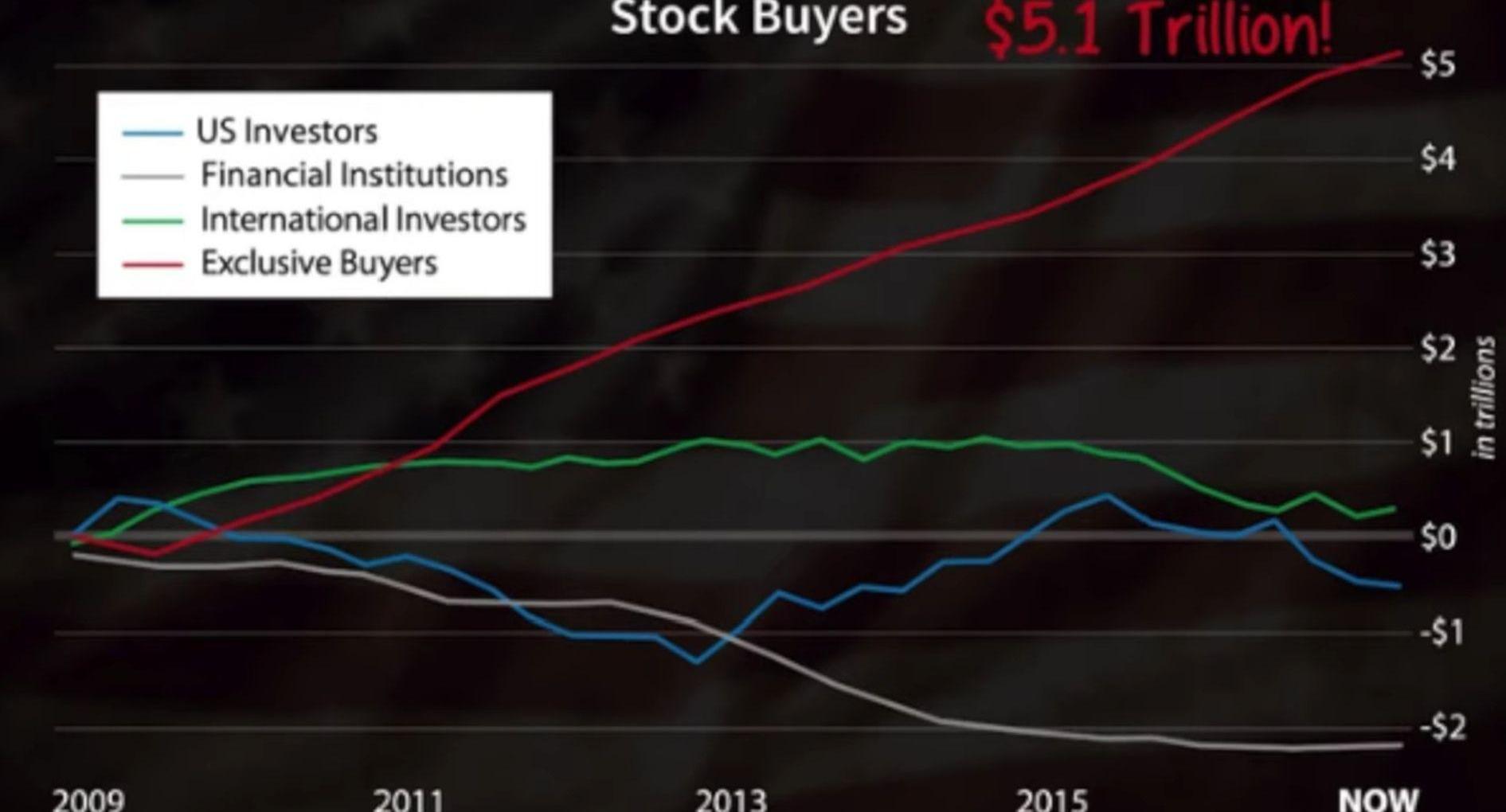

2008年以來,美國金融市場以低利息與寬監管著稱,上市公司們則乘機在銀行大肆融錢,通過回購拉升自家股票價格,以期讓股東利益最大化。例如IBM回購了自家191億美金的股票,蘋果公司回購了266億美金自家股票,有類似操作的公司數不勝數。

長期大手筆借債,導致美國上市公司債臺高筑,整個美國上市公司公司債水平也達到了美國GDP的近50%。

而企業債上次達到該水平的時間點分別是2001年的互聯網金融泡沫與2008年的次貸危機,此后美國都經歷了長達數年的去杠桿過程,大量公司隨之倒閉清算,金融危機暴發。

在此背景下,美聯儲于上周決定將部分BB級垃圾債券納入企業債回購便利工具,所謂BB垃圾債,簡單理解就是那些盈利能力不好的企業借來的高利息債務,就像一個年收入10萬的人,融資100萬買了一輛保時捷,此時的欠債就屬于垃圾債,債務到期違約的可能性也就越大。

土耳其對SBF展開了關于欺詐指控的調查:金色財經報道,土耳其對加密貨幣交易所FTX前CEO SBF展開了關于欺詐指控的調查,安卡拉的國營新聞機構補充說,在對欺詐指控進行調查期間,FTX 附屬公司的資產也已被沒收。由金融犯罪調查委員會 (MASAK) 發起的新調查。 財政部長 Nureddin Nebati 在他的聲明中表示,必須以“最大程度的謹慎”對待加密貨幣市場,認為該行業既帶來了新的風險,也帶來了機遇。[2022/11/24 8:02:19]

美聯儲購買垃圾債,主要目的是為了緩解垃圾債市場流動性緊張局面,降低疫情沖擊下垃圾債市場崩盤幾率。

2009年以來美國企業回購股票情況

顯然,美聯儲的這波操作起到了非常好的作用,在4月中旬,在美聯儲決定將部分BB級垃圾債券納入企業債回購便利工具后,垃圾債市場一度出現絕地大反彈。其中規模高達148億美元的iSharesiBoxx高收益公司債券ETF價格飆升約7.5%,令整個垃圾債市場資金流動性緊張狀況得以緩解。

數據:2114枚BTC從未知錢包轉入Coinbase:金色財經報道,WhaleAlert數據顯示,2,114枚BTC(約46,722,428美元)從未知錢包轉移至Coinbase。[2022/9/13 13:25:29]

然而,這次美聯儲終歸還是失算了。

在經歷一輪買漲潮涌后,垃圾債沽空力量重新發起大反攻。規模高達163億美元的全球最大美國垃圾債ETF——HYG的空頭頭寸比例很快反彈至38%,直逼歷史高點。

空頭頭寸簡單理解就是看空市場的投資者持有的期貨,或者看跌期權,認為自己的持倉能夠從市場的下跌中獲益。

究其原因,多數金融機構很快意識到,美聯儲此舉僅僅解決了垃圾債市場部分流動性緊張狀況,并未有效改善垃圾債違約風險驟增壓力。

根本原因還是隨著美國經濟持續停擺導致越來越多企業失去收入,未來一段時間申請破產重組的企業數量會持續增加,令垃圾債違約風險水漲船高,而這不是美聯儲回購垃圾債所能解決的。

此外,美聯儲直接下市場購買垃圾債券也被認為超出了美聯儲的只能范圍。

目前華爾街部分對沖基金認為美聯儲回購垃圾債,已經大大超越它的職能范疇——一直以來,美聯儲的職能范疇是刺激經濟增長,促進就業與控制通脹率,并沒有承擔信貸資產風險。但如今美聯儲買入垃圾債,恰恰令自身承擔不小的信貸資產質量惡化風險。

無論美聯儲如何救市,美股二次探底可能很快就會到來,就像華爾街資深交易員和加密貨幣分析師ToneVays分析的那樣,標普500和道瓊斯等指數可能很快就會再創下新低。

這也將導致加密貨幣市場受到連累。

2、與標普正相關,加密貨幣市場難逃一劫

美股二次探底,加密貨幣市場很難獨善其身,比特幣價格走勢與標普500指數的皮爾遜的相關性說明了一切。

例如,今年3月中旬,兩者創下了約0.5的歷史新高。

皮爾遜相關系數廣泛用于度量兩個變量之間的相關程度,其值介于-1與1之間。當該數值等于1,說明兩個變量之間完全正相關,當該數據為0,說明變量之間不相關,當該數據為-1,說明兩個變量之間呈現負相關。

0.5的皮爾遜相關系數,說明比特幣價格走勢已經與標普500呈現十分明顯的正相關關系,此時一旦美股再次下跌,比特幣也將難逃一劫。

如果將時間線拉長,兩者的相關性將從0.5增加到0.84。例如,研究2010年到2020年3月的數據,兩者的皮爾遜相關系數超過了0.84,即強正相關。而就2017年而言得出的相關系數為0.9。

危機之下的比特幣,誠如Bitcoin.org官方論壇持有人Cobra所認為的那樣,“你可能犯的最大投資錯誤是,認為比特幣和加密貨幣總體上是對傳統金融體系的一種對沖,天真地認為比特幣將抵消你在經濟衰退和股市崩盤中蒙受的損失。”

Cobra解釋道:

“當人們有多余的現金去投資一些有風險的東西時,他們就會購買比特幣,而那是在經濟景氣的時候,因為當經濟景氣的時候,你就有能力去賭博和夢想。當人們失去工作、買不起房子、生活艱難時,沒有人會去買BTC。”

此外,他認為:

“整個加密貨幣市場幾乎完全由新手支撐,他們盲目地購買加密貨幣,僅僅是因為對未來價值的貪婪預期,基于感知而非任何效用的價值,當垃圾變成現實時,他們會首先拋售。”

而對于市場預測,他表示:

“如果我們陷入深度蕭條,如果比特幣的交易價格在1000美元到2000美元之間,我不會感到驚訝,只有最頑固的持有者將會留下來,其他的持有者將會拋售大量比特幣,這是必然的,因為他們將需要這些錢來支付房租、食物、維持他們的生意。”

那么,假設加密貨幣市場還有一次探底行為,那么其價格會到多少?

4月12日,暗網絲綢之路創始人RossUlbricht表示,BTC可能會保持看跌趨勢直到明年,而且價格可能會跌至3,000美元以下。

4月11日,大B網首席執行官ArthurHayes和一位化名為“CryptoCapo”的交易員都預計比特幣將再次試探3000美元的區域。使得一提的是,早在比特幣大跌前,二人都曾預測比特幣價格將在2020年初跌至3000多美元。

在技術層面,據Bitcoinist近日報道,比特幣價格現已有一個3500美元的CME缺口,考慮到其歷史上向CME價差靠近的表現,BTC有可能重新試探3000美元的區域。本月早些時候,前國際貨幣基金組織經濟學家、對沖基金經理MarkDow將比特幣描述為“教科書式的空頭”,指出比特幣的宏觀趨勢仍對買家不利。

當CME比特幣期貨市場在交易時段結束后關閉,比特幣價格出現波動時,就會出現CME缺口。例如,如果比特幣價格在期貨市場收盤時為6600美元,但在開盤時飆升至7000美元,那么CME上就有了一個從6600美元到7000美元的缺口。

那么,在如此多確定性因素影響下,比特幣還有可能重回3000了嗎?

在這個黑天鵝振翅的時代,一切基于邏輯的分析都難以周全。也許美股在特朗普政府的強力刺激下就能夠重回牛市,畢竟美聯儲開啟了無限量QE,加密貨幣市場也會重獲新生。

但是,我們一方面期待一切好的事情發生,另一方面也要全力規避風險。

作者:RolandRoventa 編譯:子銘 來源:加密谷 摘要: 機構對數字貨幣資產的需求來自于客戶一端.

1900/1/1 0:00:00在經歷多日的“小熊”行情之后,以BTC、ETH、EOS為代表的數字資產市場在今日迎來了一波反轉,根據qkl123.com提供的數據顯示,過去24小時,ETH和EOS的價格漲幅均超過了8%.

1900/1/1 0:00:00文:王也 出品:Odaily星球日報編者注:原標題為《TodForce:Whatdoesn''tkillyoumakesyouSTRONGER》短短48小時.

1900/1/1 0:00:00來源:吳說區塊鏈 被稱為“礦霸”的吳忌寒,在21日的直播中非常謙虛。他先是反駁了主持人關于比特大陸技術一直領先的說法,然后表示:“比特大陸技術并不是一直領先的,尤其是S9大獲成功后詹克團及其個人.

1900/1/1 0:00:00從過去一周數據來看,鏈上各項數據與前一周相比,變化不大。而比特幣價格整體在過去一周也波動相對不大,且逐步攀升,也體現出價格相對穩定時,鏈上交易通常不會發生巨大的變化.

1900/1/1 0:00:00加密貨幣投資者和交易者已經開始入席,等待著定于5月中旬發生的備受期待的比特幣減半。 自從2009年比特幣問世以來,減半事件大約每四年發生一次.

1900/1/1 0:00:00