BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-2.65%

LTC/HKD-2.65% ADA/HKD-1.39%

ADA/HKD-1.39% SOL/HKD-0.63%

SOL/HKD-0.63% XRP/HKD+0.01%

XRP/HKD+0.01%前言:以太坊排名前10000的地址中,第10000名錢包的余額也達到了748.16ETH,排名第一的是交易所的錢包,達到348萬多個ETH,占以太坊總量不到3.2%。以太坊的資產分布具有較大的分散性。那么,這些前10000名地址中,可以挖掘出什么秘密?本文作者是AdamCochran,給我們展示了這些鯨魚地址背后的行為模式,很有意思。本文由藍狐筆記的“SIEN”翻譯。

我研究了排名前10000的以太坊地址,以了解其流動性、獲利能力、市場操作、以及鯨魚用他們的錢干什么。

發現1:排名前10000的地址中有多少ETH

前10000地址擁有9170萬個ETH

前1000地址擁有7070萬個ETH

前100地址擁有3780萬個ETH

前10地址擁有1660萬個ETH

大約有17%的ETH由10個地址持有。有些“極大主義”者會說,這比例太高了,說明了“預挖”和中心化控制。

但,這距離真相還很遠。原因是,讓ETH的分布看上去如此集中的主要原因實際上是智能合約。跟其他代幣不同,ETH實際上因為某種用途而被使用。

為了達到這一點,讓人們將資產存入智能合約需要花費較長時間,而這通常是以一種無須信任的方式實現的,這意味著用戶依然可以控制自己的資產。

wETH是個很好的例子,我們在其中存放ETH,目的是得到WrappedETH用于標準ERC20。智能合約的使用讓ETH的分布顯得“扭曲”,讓它看上去顯得不公平。如果我們移除智能合約且只關注交易所、個人和基金呢?

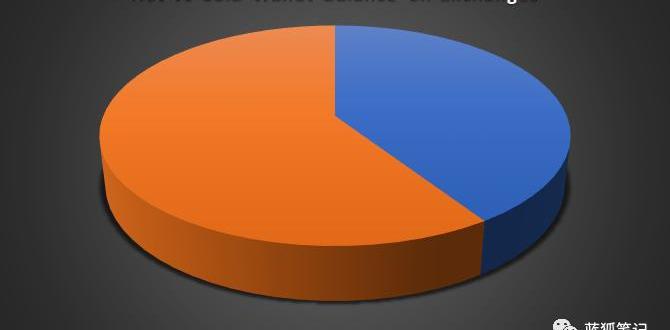

發現2:ETH的分布

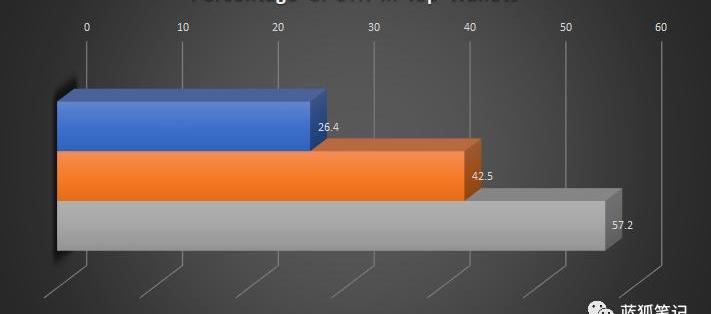

當移除智能合約后,分布現在成了:

前100的地址擁有2640萬個ETH

前1000的地址擁有4250萬個ETH

前10000的地址擁有5720萬個ETH

“極大主義者”喜歡說ETH比BTC更集中,且其愛西歐是“70%的預挖”。但是,當我們直接比較BTC和ETH的分布時,會是什么情況?

前10000的BTC地址擁有1054萬個BTC

前10000的ETH地址擁有5720萬個ETH

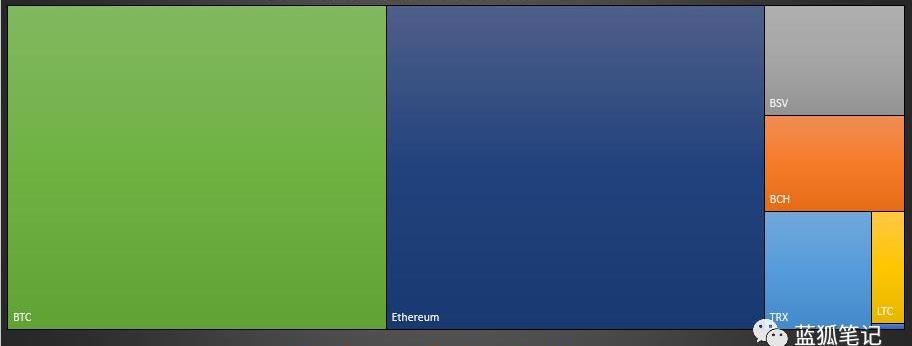

就個人持有者而言,以太坊跟比特幣一樣平均分布。如果跟其他網絡相比較呢?

XRP16個地址持有55.2%的XRP

LTC300個地址持有54.3%的LTC

Tron1031個地址持有51.1%的TRX

這意味著,就發行權益而言,以太坊和比特幣處于同一水平。且沒有其他代幣達到這個量級的分布水平。

發現3:有多少ETH?

跟大多數人一樣,你可能會想,共有110,696,890個ETH。從這一點你就開始犯錯了。

分析師:比特幣減半可能導致礦商凈利潤陷入負值:金色財經報道,下一次比特幣(BTC)減半將于2024年4月發生,可能會使礦商利潤陷入虧損。HashrateIndex加密貨幣挖礦分析師Jaran Mellerud表示,近一半的比特幣礦商的挖礦作業效率未達到最佳水平。因此,這些礦工在下一次減半后很可能會陷入困境。減半后最常見礦機的盈虧平衡電價預計將從0.12美元/千瓦時降至0.06美元/千瓦時。不過,大約40%的BTC礦機每千瓦時的運營成本高于0.06美元/千瓦時。因此,運營成本高于0.08美元/kWh的礦商和那些沒有礦機的礦商可能會受到減半的嚴重影響。

礦業咨詢公司Blocks Bridge的研究部門The Miner Mag的研究主管Wolfie Zhu表示,如果把一切都算進去,某些礦工的總成本遠高于比特幣當前的價格。對于許多運營效率較低的礦商來說,凈利潤將變成負數。

Luxor Technologies首席運營官Ethan Vera估計,全球采礦業的債務已從2022年的80億美元減少到目前的45億至60億美元左右。[2023/7/10 10:12:21]

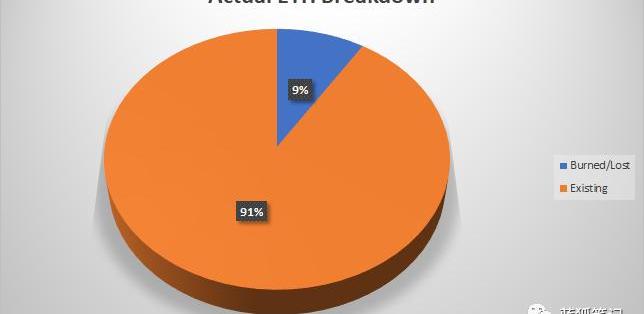

大多數鏈上自動計算僅考慮已經產生了多少個ETH。它們無法計算有多少ETH已經丟失或無法訪問。這樣的工作只能手動操作。

我們確認至少有620萬個ETH被確認為銷毀或丟失,另外380萬個ETH也可能丟失或銷毀。這意味著大約9%的ETH已經無法獲取,實際上流通的ETH大約只有1億個。

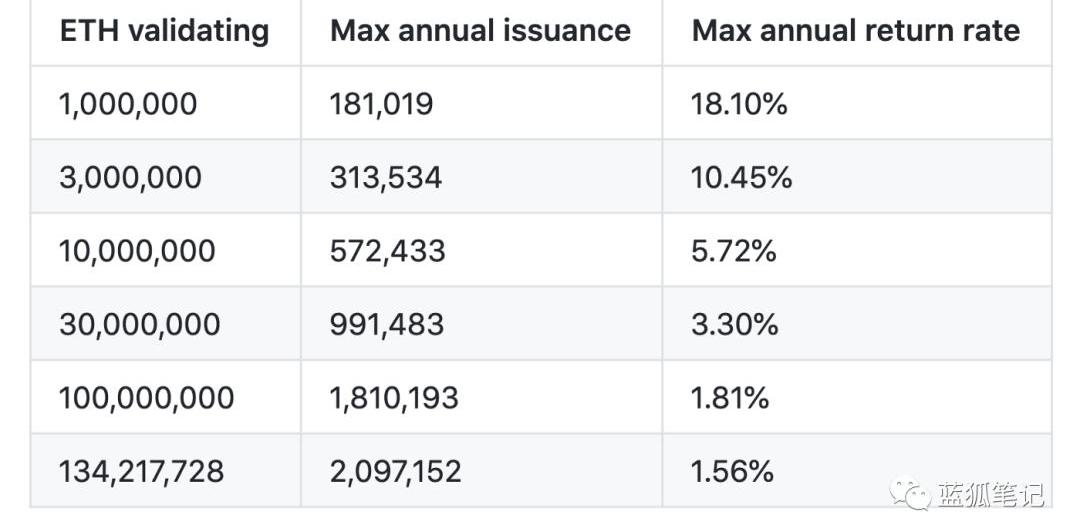

這聽上去似乎沒有什么太大區別,但是當我們談論ETH2.0分片收益時,這就變得“真的”很重要。ETHHub的優秀團隊為我們提供了一張不錯的圖表,可以根據ETH驗證量來查閱抵押的收益。

當達到1億質押量時,它降至GIC利率。這種情況不會發生,因為這會導致ETH的流動性極低。我們知道大約6500萬ETH是“活躍的”。我們可以從交易所熱錢包中移除2600萬ETH,并假設另外20%的ETH活躍在合約和支付中。

這將ETH量降至7620萬。

我們也可以移除610萬個銷毀了的ETH,380萬個可能丟失了的ETH,還有170萬個鎖定的ETH。但是,冷錢包呢?交易所有強大的冷錢包存儲,大多數交易所并不采取部分儲備方式。

然而,由于權益質押代幣的獎勵,這些可能會在ETH2.0下發生改變。

讓我們假設一些主要的交易所將保持全部儲備,而一些相對次要的交易所將不保持全部儲備。我們假設80%的冷錢包資金依然保持冷錢包狀態。這意味著我們可以再次移除2000萬ETH。

這將留下4460萬以太坊,將來可用于進入抵押的資金。但這是絕對的最大數量。

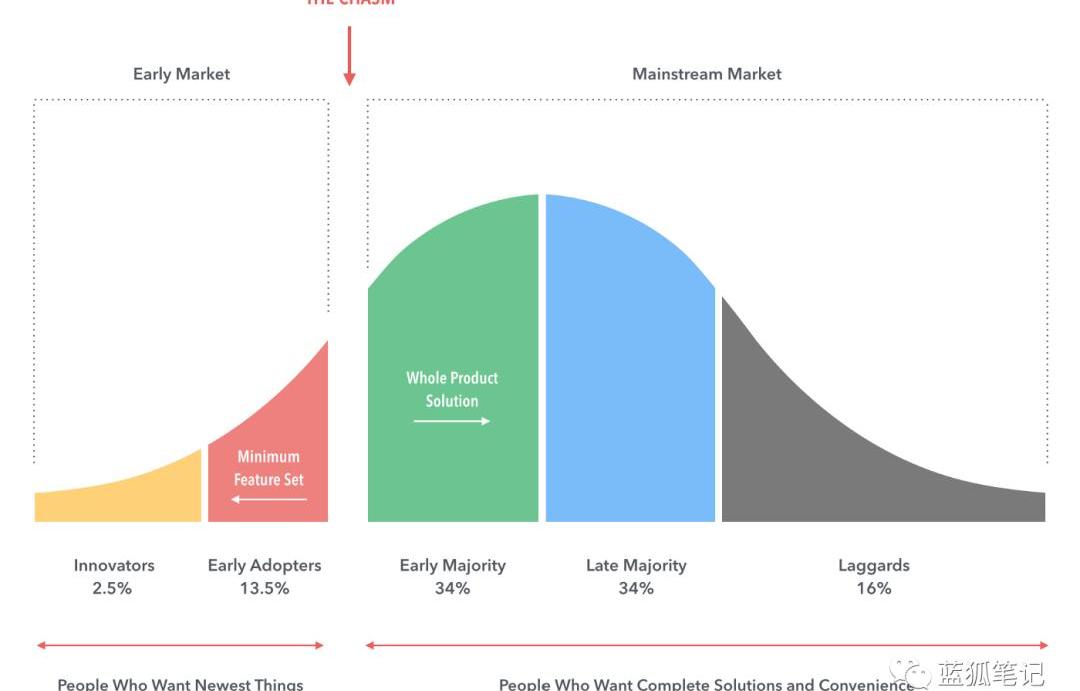

那么,我們如何來估計將會有多少ETH被抵押?我們以ETH的分布為基礎,通常在技術上來看,我們使用分布的模型,它稍微適合于標準分布。它來自于一種跨越鴻溝的理論。

DMG Blockchain Solutions 6月產出53.2枚比特幣:金色財經報道,比特幣礦企DMG Blockchain Solutions公布6月初步挖礦結果,以0.71EH/s的真實哈希率產出53.2枚比特幣。[2023/7/4 22:17:17]

基本上,這意味著我們希望采用新技術。

2.5%的創新者

13.5%的早期采用者

34%的早期大多數人

這些浪潮最終取決于產品的成熟度。

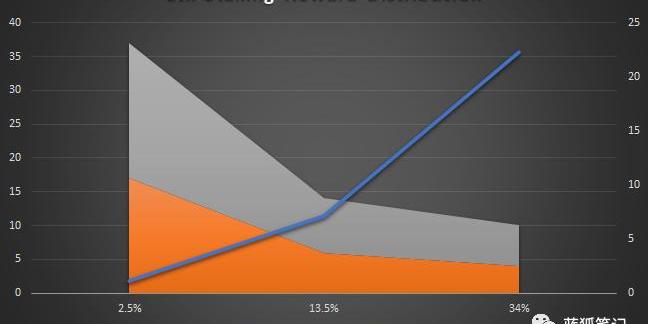

很難計算這4460萬個ETH中有多少會進入每個階段。因為跨越鴻溝的比例并不基于ETH余額。它基于持有人的數量——這不是標準分布。但是,可以進行粗略估計。

2.5%將是115萬ETH

13.5%將是600萬ETH

34%將是1510萬ETH

因此,我們可以估計:

Phase0早期的質押收益將會是年化17%-20%

一旦質押服務更強大更普通,它會降至6%-8%

一旦ETH2.0推出且可交易,則會穩定在4-6%左右。

這些早期的收益并沒有計算EIP-1559的銷毀,或ETH價格的上漲。如我們所知,ETH2.0推出將會導致一些重大的價格變動。

因此,我猜想可以得出如下結論:

發現4:ETH2.0開始時的質押收益可能在12%—17%+

就是這樣。

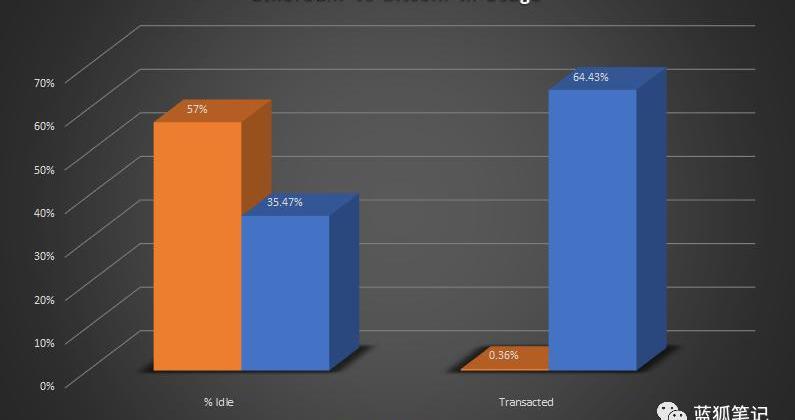

發現5:ETH異常活躍。

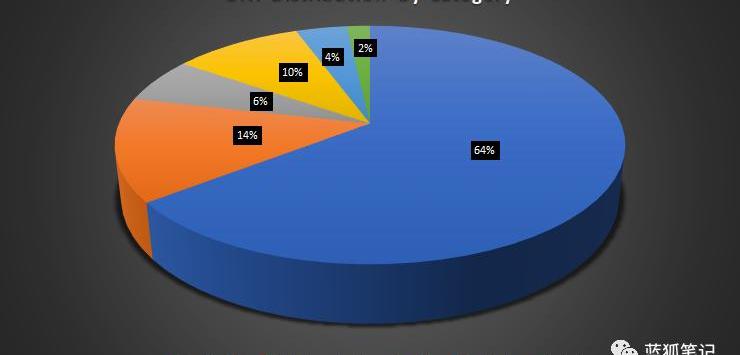

排名前列的ETH地址中,64.53%都是活躍的,這意味著它在過去30天內曾在交易所交易或消費過。

14.02%存放在冷錢包

9.71%處于閑置狀態

1.76%被鎖定在時間鎖合約中

乍一看似乎并不令人震驚,但可以將其與所有其他以太坊地址的統計數據進行比較。其中54.39%地址是不活躍的,39.93%的地址是閑置的,只有5.68%的地址是活躍的。

這意味著什么?

這意味著我們的第四個發現。

發現6:鯨魚活躍并且在成長

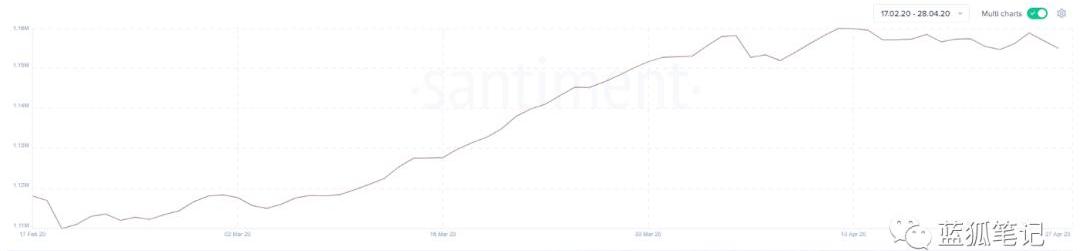

這意味著鯨魚賬戶在這種低迷的市場中非常活躍,并且他們中的很多賬戶在積累。在過去6個月中,現有鯨魚的頭寸增加了4%以上。

這可以跟去年流入到比特幣的大約6億美元的新資金相媲美。但是,對于以太坊,這只是發生在鯨魚的賬戶上,且僅在過去6個月內發生。鯨魚們喜歡ETH和BTC。沒有其他代幣有這種級別的資金流入量。

但或許更重要的是:

發現7:新鯨魚的涌入

在前10000名中有大量新錢包地址,他們在法幣入金交易所有第一次交易,這些交易所服務于大量用戶。

這些新地址通常購買100,000到250,000美元價值的ETH,且在前10000名地址中,他們大約占據了6%的比例。或者說,在過去的6個月他們大約產生了1億美元的購買ETH的新資金。

摩根士丹利:美國監管機構可能加大對向加密公司提供服務銀行的打擊力度:金色財經報道,摩根士丹利周三在一份研究報告中表示,美國監管機構可能即將加大對向加密公司提供服務的銀行的打擊力度。加密貨幣的Silvergate Bank (SI) 以行業和監管發展為由決定關閉,關閉了在美國將法定貨幣轉換為加密貨幣的入口,監管行動也可能導致其他途徑被關閉。

此外,該公司注意到監管機構采取了協調行動,以強調美國銀行提供加密服務的風險。美聯儲、聯邦存款保險公司和貨幣監理署上月底發表聯合聲明,警告銀行考慮與加密貨幣相關的流動性風險。

分析師 Sheena Shah 和 Kinji C. Steimetz 寫道,如果無法在法定貨幣和加密貨幣之間提供入口,流入加密貨幣領域的資金將會放緩。[2023/3/10 12:53:10]

讓我們重復一下,在過去6個月,鯨魚購買ETH的新入資金超過6.5億美元。這意味著,在過去6個月,鯨魚購買ETH花費的資金超過去年購買BTC的流入資金。

發現8:交易所被當作為錢包

當前,存入交易所的ETH達到3360萬個。其中只有1370萬存入冷錢包,其余大部分在熱錢包中。這意味著交易所冷錢包存儲比例大約只有40%。

但是,其中有一些贏家和輸家:

發現9:用冷錢包存儲ETH最多的交易所

BitFlyer、Gate.io、Coinbase以及Kraken具有最大的冷熱錢包存儲比例。最高的達到78%的冷錢包存儲。他們不會冒險使用用戶的加密貨幣。

發現10:較少使用冷錢包存儲的交易所

另一方面,Yobit、Poloniex、Bithumb過于依賴于熱錢包。最高的達到91%。

發現11:Poloniex冷錢錢包比例變化

當Circle購買Poloniex時,他們將資產轉移到更好的冷錢包存儲,且擁有強大儲備。后來Poloniex被TRON接管,似乎冷錢包比例下降,只是部分儲備。

發現12:多數ETH不在賣出中

當前,交易所中要賣出的ETH只有1950萬個。即便有3360萬ETH存放在交易所中,也只有58%在賣出狀態。因此,鯨魚們在吸貨,而不是在賣出。

對比一下,當ETH價格上漲超過25%時,歷史上該數字比例超過75%以上。而這是有史以來第一次,ETH漲幅超過50%,而賣出比例低于80%。

鯨魚們餓了。

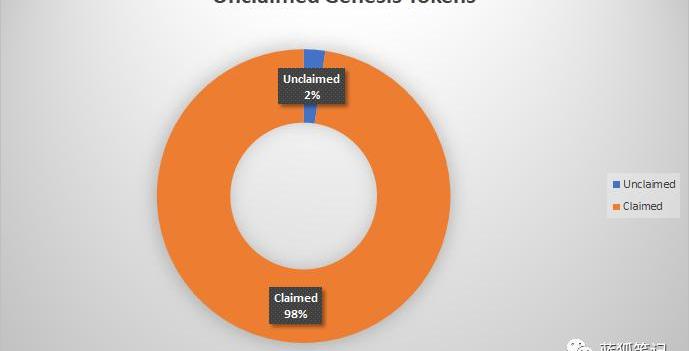

發現13:無人認領的財富

前10,000名中,347個創世地址從未認領其愛西歐購買的ETH。這些廢棄的資金有170萬個ETH,大約價值3.4億美元。

可能還有其他無人認領的長尾創世錢包地址。但是,如果這些資金用來權益質押,每年可以產生500萬美元以上的收益。

韓國廣播電視臺MBC與The Sandbox達成合作伙伴關系:金色財經報道,近日,韓國廣播電視臺MBC(Munhwa Broadcasting Corporation)已與元宇宙游戲平臺The Sandbox達成業務合作伙伴關系。據悉,MBC將在虛擬空間上創建其Sangam辦公樓和制作工作室,并為The Sandbox用戶提供其他元宇宙原創內容。(Forkast)[2022/9/5 13:09:20]

也許以太坊社區值得探討一下在ETH2.0上分叉這些無人認領的資金,然后進行抵押,用這些收益進行社區項目的資助。

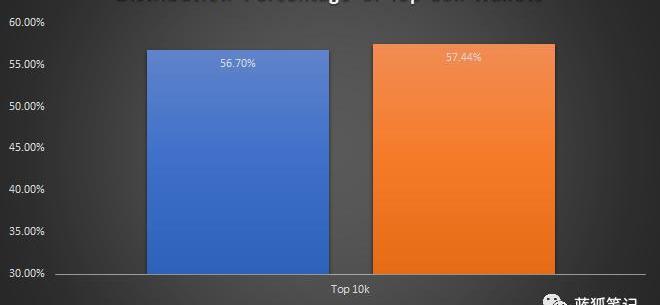

發現14:創始人的耐心

提到創世錢包,大多數ETH創世成員依然持有其大部分資金。平均而言,在其創世錢包中,開發者和創始人依然持有56.4%的ETH。

其中只有兩個排名靠前地址的創始成員大量出售了ETH。這兩種情況,都是為了給收入遭遇困難的加密業務提供資金支持而出售的。

此外,至少有兩個創始團隊成員從未動用其創世受贈的ETH。

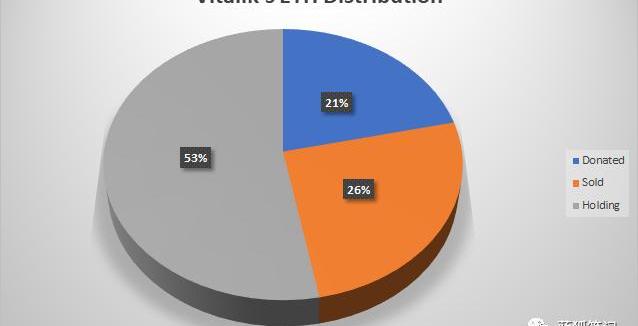

Vitalik呢?

發現15:V神對以太坊是真愛

Vitalik最高時可能擁有大約63萬個ETH。

其中至少54,856個ETH被他個人捐贈給外部實體。

在2018年前他賣出了167,000個ETH。

他在EthDev中又投入50,000ETH。

35,000個ETH用來資助其他生態項目。

這意味著V神在過去5年只賣出其持有的26%的ETH,其中大部分都是在ETH價格較低時售出。

另外一方面,他至少捐贈了其21%的ETH用來支持生態系統,其余的他繼續持有。這打破了以太坊是其創始人騙局的敘事。

V神持有最多0.9%的ETH。他每賣出一個ETH,同時他也向生態系統捐贈了大約同等的資金。

這表明V神相信以太坊的愿景,他沒有用它來進行快速致富的計劃,而是把資金用在他說的地方。但是,也許最重要的是,幾乎所有以太坊創始人都在同一條船上。

發現16:創世地址持有人的耐心

在排名靠前的認領過的創世錢包地址中,仍然有97.4%的人持有其最初購買的ETH的75%以上。

這些人也是ETH的純粹主義者,其中97.4%的人從未購買過其他任何代幣。

發現17:?在這些ETH創世地址中,排名前列的其他代幣

在創世地址&前250個人賬戶地中,我們看到的其他代幣主要是ANT,BAT,ENG,ENJ,GNO,GNT,HOT,KNC,LINK,MKR,MLN,OMG,POWR,QSP,RDN,REN,REP,TKN,ZRX。在所有情況下,這些代幣僅由1-2個地址持有。

發現18:平均持有余額

在排名前10000的錢包地址中,持有的平均余額為9170個ETH。在一定程度上,這是由于交易所帶來的偏差。中位數為1672個ETH。

發現19:ETH就是貨幣

1620萬ETH處于“活躍”流通狀態,這意味著它在過去90天通過了支付處理器、支付網關或者智能合約。

SIX Digital Exchange與 Fireblocks合作提供加密貨幣托管服務:金色財經報道,SIX Digital Exchange旗下Web3機構SDX Web3 Services 宣布與 Fireblocks建立戰略合作伙伴關系,預計將在2022年下半年為金融機構和機構投資者提供加密貨幣托管服務,起初將支持一些主流加密貨幣,但隨后將拓展到其他代幣。據悉,除了提供密鑰存儲服務之外,SDX Web3 Services 還將支持交易執行和合規服務,未來還將提供非托管質押服務。[2022/7/6 1:55:35]

這意味著ETH實際上被“大量”用作為貨幣和gas費用。跟比特幣相比,有57%的比特幣超過一年從未動過。

在過去兩年中,只有0.36%的比特幣通過支付處理器。當講到貨幣,ETH在交易的使用上超過比特幣的440倍。

ETH就是貨幣。直白、簡單和可轉發。

發現20:礦工屯積

奇怪的是,礦工開始屯積。在過去6個月,礦工累積了115萬個ETH,大約價值2.3億美元,且他們從未售出。

這很奇怪,因為礦工在其挖礦業務中承擔了沉重的成本,因此他們幾乎很少屯積ETH。

我們從未見過增長如此迅猛的礦工屯積ETH的需求。看起來,隨著Phase0推出的臨近,ETH礦工正在準備將挖礦業務轉為Staking業務。

這將降低礦工的成本。但是,一些礦工持續大量賣出,可能表明他們未來不會成為權益質押者。似乎只有大約20%的礦工在屯積,但他們的屯積很激進。

這可能意味著大約80%的礦工會轉向其他PoW鏈。這對于ETH的兄弟ETC來說可能是好消息。

它也意味著,如果我們能夠讓用戶輕松地在低端硬件上托管自己的節點,那么,我們就有機會進一步改善分散性。無論何種方式,礦工都看好ETH的未來。

發現21:交易所的ETH存儲爆炸式增長

在過去6個月,交易所每日ETH存入量增長了5倍,從每天11,000攀升至超過每天55,000。

通常來說,這是熊市或大規模拋售的主要早期指標。

相反,這些賣墻被鯨魚們消化。盡管存入量增長了5倍,ETH價格卻反而上漲了。

這意味著,大投資者對ETH充滿信心。

在過去三次,我們可以看到,當交易所在一個月內存入ETH增長4-5倍,會導致市場價格跌幅超過40%。

這是迄今為止唯一一次出現相反的情況。目前,市場上顯示出主要的積極情緒。

發現21:?有人玩控市場

至少有12條鯨魚,跟一些交易所合作,似乎在操控市場。

他們的攻擊如下:

首先,我們看到做空ETH的人數在增加。通常是從BitFinex開始,然后擴展到BitMex,最后擴展到其他交易所。

這些鯨魚在幾天內開始向BitFinex、Coinbase、Kraken、Bitstamp、Bitflyer等發送批量交易。他們重復進行小額交易,因此像WhaleAlerts這樣的系統不會監察到其轉移動向。

然后,市場突然全部大量拋售。他們從其巨大的做空中獲利,然后再以較低的價格回購。

一旦完成,他們將交易分批次返回其地址。

他們有時需要兩個多星期時間才能將其ETH遷移回去。他們帶著利潤回去。通常來說,在他們拋售之后,這些錢包會花費4-6周時間持續購買新ETH。

真正有趣的是,BitFinex冷錢包似乎會經常參與這種拋售,鑒于冷錢包很少移動,這讓人驚訝。

發現23:BitFinex曾動用用戶資金對ProgPoW進行投票

BitFinex從其熱錢包中提取117萬ETH到冷錢包,以參與對ProgPow的投票。只有大約300萬ETH參與了投票過程,這意味著,BitFinex代表了40%以上的投票。而且,還不是圍繞ProgPoW進行的唯一投票操作。

圍繞NVIDA和AMD的指責漩渦,以及GPU數據中心為資助ProgPoW提供幫助。(https://www.trustnodes.com/2019/01/10/rumors-circulate-after-eth-devs-suddenly-decide-a-proof-of-work-change)

毫不奇怪,我們確認了36個其他冷錢包地址,這些地址對ProgPoW投贊成票,然后再次閑置。這證實了多數人的懷疑。

社區并不想要ProgPoW。自私的大團隊想要ProgPoW。

發現24:Coinbase的隱身

最能掩蓋交易的交易所其實是Coinbase。他們增加了新錢包,并在所有對外交易中混合使用了資金,這使它難以識別。

我們能夠輕松地辨別來自所有其他交易所的80%交易的來源和目的地。只有Coinbase讓它變得難以識別。

發現25:?大玩家正在買入

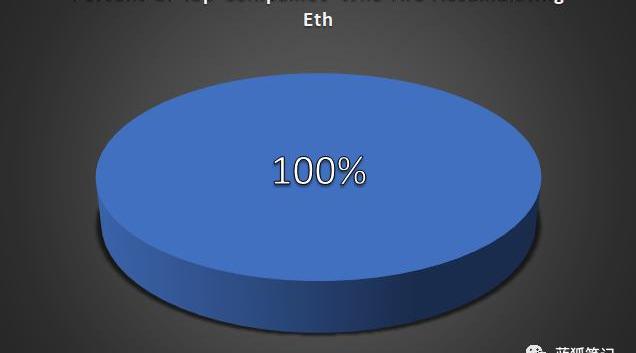

我們還可以看到,跟大玩家相關的錢包,例如JPMorganChase、Reddit、IBM、Microsoft、Amazon以及Walmart。

這些錢包中100%在積累ETH。

目前還不清楚其目的是什么,也不清楚它在公司結構中處于什么位置,是否為公司的正式計劃。

但很顯然,在這個價格點上,它們的積累正在增長,且以某種方式押注ETH。

發現26:財富=耐心

在過去三年中,那些凈資產增長最快的鯨魚都是有耐心的人。

他們總是很少賣出其ETH。

他們也從未在愛西歐上購買過代幣,他們總是等待代幣上市后幾個月,直到其價格下跌。

發現27:誰是ETH的最大憎惡者?

有很多反對ETH的言論。

其中很多來自于BTC的極大主義者。但是,虛假信息從何而來?

一些鯨魚的地址幫助我找到線索。

首先,我映射了地址移動和跟ETH相關的推特數量以及推特情緒。我注意到的第一件事情是,負面的ETH情緒偶爾會導致價格下跌。

這是“嚇跑弱手”,其中大多數都是ETH的新手,他們沒有充分的信息,可以用來忽視這些虛假信息。

然后,我注意到,在這樣的拋售后鯨魚的買入行為激增。

這就說得通了。鯨魚將資金轉入交易所,并在市場下跌時,買入更多ETH。

但是,這才是變得真正有意思的地方。

在反ETH推文猛增之前,有多個地址將USDC、USDT、DAI以及Paxos轉入交易所。

大多數鯨魚地址都在情緒高峰后轉移資金,僅響應這些高峰的8%。但是,在情緒轉變之前,一些地址就開始轉移資產,幾乎從不失敗。

這些神奇的地址似乎多久預測一次負面推文的增加?

大約有86.7%的時間......

你無需成為數據科學家就可以意識到高度的相關性。現在,并非所有這些負面情緒上升都會有效地推動價格變化。

事實上,它能起作用的不到7%的時間。但,一旦它起作用,它就很有效果。

而且,這些鯨魚總是以某種方式神奇地捕獲到它。這可能表明這些地址實際上是在資助這些ETH的恐慌,或通過機器人進行散布,以便于他們進行積累代幣。

這聽上去是件壞事。但是,如果黑以太坊項目的多數資金來自哪些試圖以更好價格參與項目的人,那么,這其實說明了ETH項目的質量和未來。

就其價值而言,我不相信任何反ETH的BTC的極大主義者參與了這種操縱。他們更有可能進行匿名打賞/資助,且機器人會轉發他們的情緒。

但是,這是我計劃進一步研究的事情。如果一些頂級的BTC極大主義者得到ETH資金的資助,這會是充滿諷刺的事情。

發現28:創世地址跳房子

平均而言,距離創世區塊大約只有12筆錢包交易。它等同于以太坊的“六度關系”。

發現29:耐心的礦工

在前10000的地址中,只有8個地址不是來自創世地址且沒有轉移。他們是8位礦工,他們通過早期挖礦積累了財富。

所有都是活躍的錢包,且似乎對賣出不感興趣。

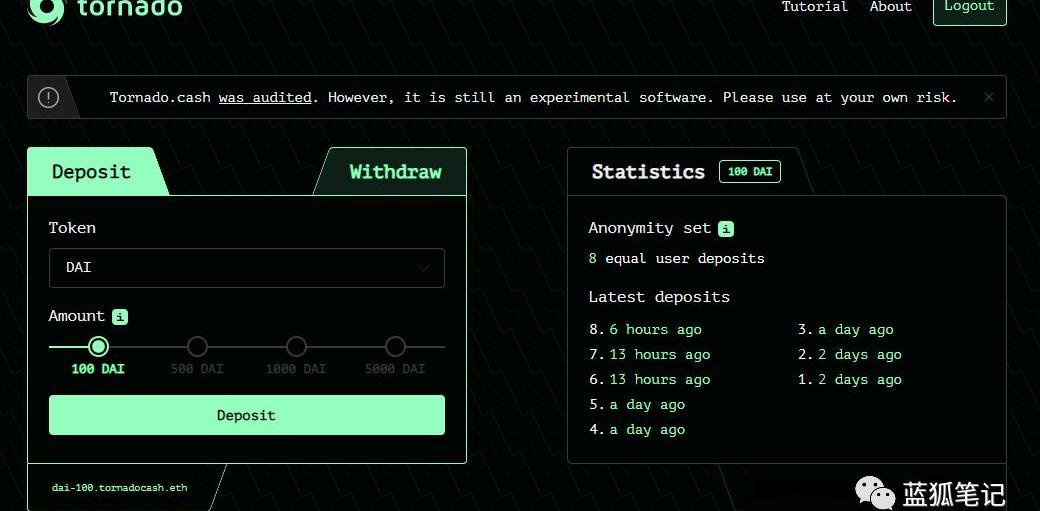

發現30:美味的DeFi

在排名前250的錢包中,只有TokenSets、Tornado.Cash以及Maker被個體擁有的錢包使用。

在排名前10000名地址中,我們也可以發現Uniswap、Aave、Bancor、Compound、Kyber、Loopring、NexusMutual、Melon以及Augur的地址。

到目前為止,在排名前10000的錢包中,只有不到6%的人使用了DeFi,這意味著DeFi仍然有巨大的增長空間。

DeFi鎖定了8億美元的資金,其中大部分來自個體的小微錢包。

等一等鯨魚的到來!

發現31:讓DeFi加倍

盡管參與DeFi的鯨魚還不多,鯨魚參與DeFi的ETH數量在過去6個月翻了一倍以上。他們在所有上述項目中增加其頭寸,除了Loopring、Melon以及Augur。

發現32:看漲

最后,對于以太坊來說,一切都非常看漲。

結語

鯨魚在增加其權益份額。

新鯨魚正在涌入。

ETH比BTC更適合交易。

跟BTC相比,流入ETH的資金更多。

ETH量比你想象的要少。

第一輪可參與權益質押的ETH量不多。

早期的質押回報可能高達17%。

鯨魚在積累代幣。

反對者在積累代幣。

礦工在積累代幣。

ETH跟BTC一樣去中心化。

ETH創始人依然持有他們的大部分ETH。

V神每賣出1ETH就會向生態系統捐贈1ETH。

即便是那些讓市場產生恐慌的人,反對ETH或賣空ETH,其目的也是為了買入更多的ETH。

只有少數鯨魚在使用DeFi。還有很大的增長空間。

使用DeFi的鯨魚正在快速增長其持有量。

萬物皆向ETH。

------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

北京時間今日早晨8點左右,加密貨幣市場突發跳水,比特幣半小時最高近1500美元,從9500美元跌至最低8000美元左右.

1900/1/1 0:00:00數據——全新的生產要素 伴隨著數字經濟的發展,數據在數字經濟中起到越來越重要的作用,目前已經和勞動、資本、土地、知識、技能、管理共同成為了全新的生產要素.

1900/1/1 0:00:00本文來源:幣新區塊 譯者:Chaosmosreads幣新消息,因美國證劵交易委員會在美國法院贏得了初步禁令,Telegram的創始人帕維爾·杜羅夫發文稱將停止開發TON項目.

1900/1/1 0:00:00作者|哈希派分析團隊 DeGods:BTC網絡DeGods NFT已鑄造完成,DeGods Trading Desk已上線:3月18日消息.

1900/1/1 0:00:00作者:蔣濤,沙塔基金合伙人,前戈壁創投管理合伙人 來源:火星財經 作為老牌創投機構戈壁創投的前任管理合伙人.

1900/1/1 0:00:00來源:得岸觀點 Totle是什么? Totle是一個聚合交易協議,除了聚合一般的DEX之外,Totle還聚合了Compound、Aave、iearn、idle等平臺生息通證的兌換功能.

1900/1/1 0:00:00