BTC/HKD-6.68%

BTC/HKD-6.68% ETH/HKD-15.08%

ETH/HKD-15.08% LTC/HKD-14.81%

LTC/HKD-14.81% ADA/HKD-11.83%

ADA/HKD-11.83% SOL/HKD-12.4%

SOL/HKD-12.4% XRP/HKD-13.91%

XRP/HKD-13.91%撰文:LeftOfCenter

來源:鏈聞

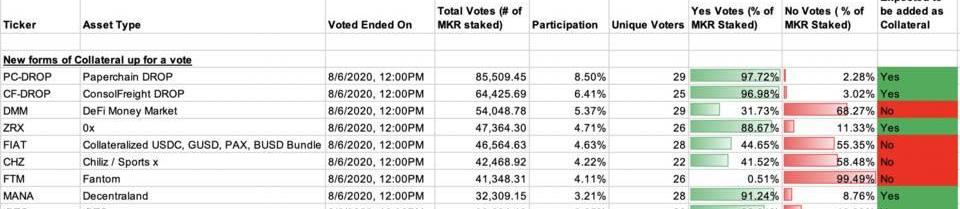

新一輪新增抵押資產類型的MakerDAO社區投票剛剛結束,此次旨在搜集社區興趣的海選投票中,我們看到了眾多熟悉的身影,包括0x協議的原生代幣ZRX、Decentraland的原生代幣MANA,合成代幣tBTC和Uniswap流動性代幣Dai。截至投票結束,有兩個項目的呼聲最高,分別是數據分析金融科技公司Paperchain和SaaS貨運技術提供商ConsolFreight,其中Paperchain投票結果最高,其中贊成票最高97.72%,反對票最低2.028%,位居第二的是ConsolFreight,其贊成票96.98%,反對票3.02%。

值得一提的是,獲得最高票數的這兩個項目的代幣均不是原生加密貨幣,都是一個名為DROP的代幣,前者是PaperchainDROP,后者則是*ConsolFreight*DROP。也就是說,后續一旦通過社區審核真正成為Maker抵押品支撐,將意味著MakerDAO首次支持非原生代幣的抵押資產類型。

迄今為止,向來謹慎的MakerDAO目前僅支持ETH、BAT、WBTC和USDC四種資產作為Dai的抵押資產。

此次獲得較高票數的兩個項目到底有何來頭?他們發行的非原生代幣DROP到底是否能夠通過對風險和穩定性要求較高的MakerDAO社區的考驗呢?

EthHub聯創:以太坊坎昆升級可能在今年11月到來:金色財經報道,EthHub聯創、The Daily Gwei創始人Anthony Sassano在社交媒體上表示,“以太坊的下一個升級 Dencun 即將到來,它將包含備受期待的 EIP-4844(對 Layer2 可擴展性的大規模升級)。”在被問到升級確切的時間時,他回答,“我個人的估計(而不是核心開發者給出的)是11月。”

上月報道,以太坊開發人員確認“Dencun升級”最終內容,預計會在今年年底上線。[2023/7/27 16:02:34]

區塊鏈供應鏈金融解決方案平臺Centrifuge

事實上,這兩個項目都與一個叫做Centrifuge的區塊鏈項目有關。

鏈聞此前在《如何讓DeFi走出小圈子游戲?不妨看看它在真實產業的應用》一文中詳細介紹過這個項目,Centrifuge是一個來自柏林的區塊鏈供應鏈金融解決方案平臺,希望用DeFi的方式解放供應鏈金融環節資產的流動性問題。

Centrifuge創始團隊認為,目前存在一些傳統金融系統無法覆蓋到用戶需求的缺口,比如全球中小企業面臨2.1-2.6萬億美元的信貸缺口,又比如,在全球范圍內,大約30萬億美金的未付發票被鎖定在供應鏈系統中無法流動。后者正是Centrifuge想要盤活的目標市場。

區塊鏈和開放金融基礎設施的興起提供了一種可能,可將這些資產上鏈,轉化成數字資產的形式在全球網絡上得以表示和交易,并通過超額抵,押獲得DeFi借款。這樣一來,DeFi終于可以走出加密貨幣原生資產抵押的限制。

CZ:Binance創立初期需借用外部客服團隊,如今客服團隊規模已達數千人:7月15日消息,Binance創始人CZ于今日發布六周年公開信,他在信中表示,Binance創立初期僅支持2種語言和5種加密資產,平臺需要從朋友的公司借用客戶支持團隊,且沒有營銷團隊。如今,Binance已支持40多種語言和600多種加密資產,僅客戶支持團隊就擁有數千名員工。[2023/7/15 10:56:40]

2019年,Centrifuge已和MakerDAO基金會合作在各個有資金缺口的行業和領域開展過多次試點計劃,包括與去中心化物流平臺dexFreight、美國非銀行貸款發起人NewSilver和音樂數據分析科技金融公司Paperchain等合作發行一系列貸款,這些領域通常都有「回款周期長、經營中各階段有較大的資金缺口」等問題。

也就是說,此次有望加入MakerDAO成為社區新增支持的抵押資產類別的Paperchain早就進行過一次試點試驗了。

在去年10月的倫敦DeFiSummit上,Centrifuge聯合音樂數據分析科技金融公司Paperchain以及MakerDAO基金會,現場演示了如何通過旗下Tinlake金融應用向Spotify平臺上一家未透露姓名的音樂廠牌提前幾乎即時支付了6萬美金的版權收入,整個流程加起來不到30分鐘,交易成本不到3美金,比預期提前了45天,利息率上則比目前收入提前支付解決方案降低了80%。

此前,鏈聞曾專訪Paperchain創始人詳細介紹過如何通過DeFi讓音樂人從Spotify預支收入,更多詳情請訪問《DeFi尋找實用案例:讓音樂人從Spotify預支收入》一文。

數據:一新創建錢包從Binance提取9450億枚PEPE:金色財經報道,據Lookonchain數據顯示,40分鐘前,一個新創建的錢包從Binance提取了9450億枚PEPE(164萬美元)。[2023/7/4 22:16:48]

運行原理和流程

那么,Centrifuge到底是如何實現抵押真實資產然后借貸穩定幣的呢?運轉原理和具體流程是怎樣的?

此前,在此前鏈聞的報道中,曾經詳細介紹了具體原理和流程。

在該流程中,借款人第一步是操作是在Centrifuge上抵押資產發行不可替代的代幣,然后基于Centrifuge的應用Tinlake超額抵押NFT資產,借出Dai,實現基于NFT抵押獲得流動性資金的可能。

如下面流程圖所示,Tinlake的智能合約會將匯入其中的各類代表鏈下真實資產的NFT鎖定在一個資金池中,然后鑄造出ERC-20代幣,在Centrifuge網絡中這個新鑄造的代幣被稱為是CVT,支持在Tinlake集成的各類DeFi借貸協議中鎖定CVT,借出穩定幣。

Tinlake是Centrifuge發布的一個DApp應用,它是以太坊上的一個智能合約,主要負責發行ERC-20代幣代表抵押的部分資產。比如,你可以抵押未來營收款項借「錢」,包括未支付的票據,或者流媒體平臺Spotify上未入賬的版權營收等。由于Tinlake打通了DeFi生態中的各類協議,因此除了穩定幣Dai,也支持在DeFi生態中借出其他支持的代幣。

區塊鏈情報公司TRM Labs上周裁員9%:4月24日消息,區塊鏈情報公司TRM Labs上周裁員了9%。Pitchbook數據顯示,該公司約有200名員工,公司發言人稱其中裁員的三分之一是招聘團隊。該公司發言人還補充稱:“TRM Labs做出了艱難的決定來調整我們的資源,以最好地與宏觀經濟環境和未來的業務目標保持一致。我們的招聘團隊仍然有能力對工程、數據科學和上市團隊進行今年計劃的戰略招聘,這對我們的持續增長至關重要。”(Blockworks)[2023/4/24 14:23:09]

在一次實操Centrifuge借貸流程中,一共會有三個參與方,分別是借入方、資產出借人和智能合約操作者,在Centrifuge試點項目中,智能合約操作者的角色由Paperchain執行,未來將會由第三方機構充當。更多詳情請參考此前鏈聞專訪Centrifuge產品合作經理LeaSchmitt《DeFi真實產業應用續集:供應鏈金融平臺Centrifuge發幣與公鏈計劃》一文。

不過,在今年2月,Tinlake已更新了系統的抵押借貸流程,主要變動部分在于將CVT一分為二,分為TIN代幣和DROP代幣,也就是說在目前的體系中,CVT代幣已經不存在了,取而代之的是TIN代幣和DROP代幣。該解決方案的好處在于,可為Centrifuge生成更加穩定的代幣資產。

風險分級后,DROP代幣可用于對穩定性要求更高的DeFi

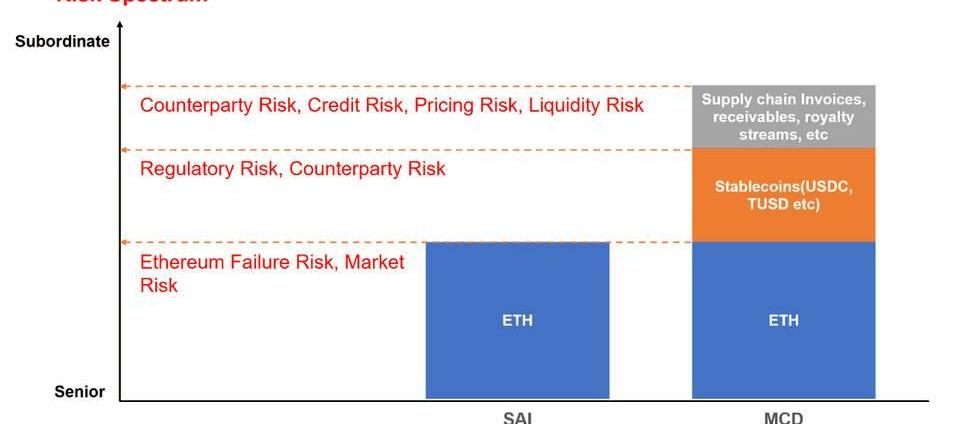

事實上,新版抵押模型中,貸款發行人將NFT抵押后,可發行兩種不同信貸層級(tranche)的ERC20代幣:TIN代幣和DROP代幣。

Galaxy Digital CEO:比特幣價格或將在本季度末達到3萬美金:2月16日消息,根據彭博社報道,Galaxy Digital首席執行官Mike Novogratz在美國銀行會議上發表講話表示,如果2022年BTC的價格達到30,000美元,他將是“最幸福的人”。他補充道,當我看到價格走勢時,當我看到客戶打電話時的興奮,以及FOMO的增加,如果我們在本季度末達到30,000美元,我不會感到驚訝。[2023/2/16 12:11:34]

一般來說,在傳統金融中,由于不同投資人對風險喜好不同,所以進行投資時偏好也會不同。傳統金融投資人會選擇不同信貸層級的資產投資,同時獲得不同程度的投資回報。信貸評估級別越高,其投資風險越低,當然投資回報也就相對要低,這一般被稱作「seniortranche」。反之,juniortranche則是風險較高的資產。senior和junior的區別就在于,萬一發生違約(default),seniortranche的投資者會優先得到償還。償還的順序從最senior的tranche一直到最junior(或者說subordinate)的tranche。

類似于傳統金融中的信貸層級,Centrifuge也采用了不同的信貸層級發行兩種代幣,其中,TIN用于承擔違約風險,同時獲得更高的回報,類似于傳統金融中的juniortranche。DROP則由TIN保護避免違約,并獲得穩定但較低的回報,類似于傳統金融中的seniortranche。而投資者可根據自己的風險回報喜好使用穩定幣Dai或USDC購買TIN和DROP代幣。

通過這種方式,借款人可發行TIN和DROP代幣貸出穩定幣Dai或USDC,投資人則可通過購買TIN和DROP代幣獲得持幣利息。

不僅如此,風險分級后的兩種代幣模型還為投資者開辟了多樣化資產組合的選擇。

對于專業交易員來說,由于對資產類別更加了解,喜好更高的風險敞口,因此可能會更偏向于選擇投資風險和回報都更高的Tin代幣。

風險和回報都更低的Drop代幣,則更適合在DeFi領域中的應用。以MakerDAO為例,作為加密貨幣界的央行,Maker有吸納更多數量和更多類型抵押資產的需求,同時,抵押品的風險還需要盡可能低,可以說Maker是投資Drop代幣的理想人選。

讓我們看看資產發起人如何通過在Centrifuge中通過自助式抵押資產在MakerDAO中進行借款。

比如說,一位有融資需求的發起人可使用Tinlake發起一項借貸,基于抵押品自定義配置借貸組合,投入一部分初始資金生成風險更高的Tin代幣,然后尋求有高風險喜好的投資人擴展該資金規模,這類投資人一般有興趣吸納Tin代幣尋求更高的風險敞口和更高的潛在回報。

在這之后,債務發起人就可通過向Maker尋求杠桿了,即向Maker社區提交申請審核風險較低、穩定性更高的Drop代幣作為MCD抵押品,該代幣的風險級別較低,而且違約發生后,Drop代幣持有人作為seniortranche投資者會優先獲到償還,只有違約損失超過Tin所能承擔的份額時,MKR持有人才會受到影響。

在這種情況下,MKR持有人需要計算的是,這個投資組合的違約率是多少?

此外,對于MakerDAO而言,雙代幣的設置不僅讓Drop代幣的價值變得穩定,而且可將MCD最低抵押率閾值降到足夠低,也就是可降低抵押率。

迄今為止,ConsolFreight已為49張貨運發票提供投資,總計27.8萬Dai。該貨運發票池現已開放供投資,請在此處查看更多信息。

Paperchain將為音樂人和廠牌未來流媒體收入提供融資,他們的Spotify發票池現已開放供投資,請在此處查看更多信息。

值得注意的是,此次投票只是一次搜集社區對新增抵押資產興趣的民意調查,并不代表Maker會立刻在協議中添加新的抵押品。如果新增抵押資產類型,往往需要進行多輪投票和評審,需要花費幾個月的時間。

爭議和風險

然而,dforce創始人楊民道則認為,將各類資產引入到Maker中并不合適,會帶來風險。

楊民道認為,DAI原本是基于以太坊抵押生成的穩定幣,核心協議是確保與美元掛鉤,事實上充當的央行的角色。與之對比,借貸協議承擔的是商業銀行的角色,需要承保不同的風險資產。

借貸資產類別對應的風險分別是什么?

Maker如果貿然擴增引入多種抵押資產類型,就成了一種通用的借貸協議,事實上履行的是商業銀行的功能,讓其成為一系列資產的風險承銷商,這會帶來風險。

事實上,成為穩定幣還是一般貸款協議的內在沖突是巨大的。

此外,從治理角度來看,最終批準和審核由MKR持有者投票決定,這意味著每個MKR持有者都是風險委員會的首席風險官,這也是很違反直覺的。風險評估是一項非常專業且至關重要的工作,這樣將風險決策民主化的方式并不會降低風險。對于MKR持有人來說,他們存在增長DAI的資產負債表的經濟動機,這會導致他們傾向于通過更多資產加入的審核,最終將會Maker最初目標,即DAI維持與美元掛鉤成為穩定幣的設計目標。

楊民道認為,更好的方法是引入有限流動性,可替代性和可擴展的資產,同時讓其他借貸協議承保外來資產的風險。

參考鏈接:https://medium.com/centrifuge/a-tale-of-two-tokens-introducing-tin-drop-our-two-investment-tokens-d4c7342c799ahttps://twitter.com/mindaoyang/status/1268762453153681408https://twitter.com/dgogel/status/1269993967170588672

本文來源:中鈔區塊鏈技術研究院,作者:葉子逸張舒淇,白皮書翻譯:葉子逸,白皮書來源:philadelphiafed.org 內容概述 美國費城聯邦儲備銀行于2020年6月發布了一篇名為《中央銀行.

1900/1/1 0:00:005月27日,投資銀行巨頭高盛舉行主題為《美國經濟預期與當前通脹、黃金,以及比特幣的影響》的電話會議。目前有關這次會議的幻燈片已經在網上公布。本文摘錄編譯了其中關于比特幣的部分.

1900/1/1 0:00:00前言:以太坊的發展跟三年前相比已經有了天壤之別,之前以太坊上的主要用例是項目的代幣融資。而現在,以太坊上流通的ERC20代幣總價值已經接近于ETH.

1900/1/1 0:00:00據官方消息,Crypto.com今日宣布發行非托管錢包,向實現提供全去中心化產品服務的目標邁進.

1900/1/1 0:00:0001.Filecoin獎勵測試計劃啟動2020年6月10日,Filecoin官方發布公告,將于7月初啟動Filecoin獎勵測試計劃,為期三周.

1900/1/1 0:00:00澎湃新聞實習生葉映荷、記者鄭戈 來源:澎湃新聞 繼湖南、貴州后,海南區塊鏈支持政策也出爐了。5月25日,海南省工業和信息化廳發布《海南省關于加快區塊鏈產業發展的若干政策措施》的通知.

1900/1/1 0:00:00