BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-0.31%

XRP/HKD-0.31%本文來源:老陸的區塊鏈筆記,有刪減,點擊查看原文

DEX全稱Decentralizedexchange,簡單來說就無許可非托管的交易所。主要特點就是大部分無KYC、無需注冊登錄,即用即走提供交易兌換服務的交易所。DEX是Defi生態的重要分類之一,DEX按撮合方式可以分為訂單簿、儲備庫、聚合器三種。下面我簡單挪列一下以太坊的DEX,再著重介紹一下以太坊之外的DEX。

以太坊的DEX

訂單簿式

IDEX、dydx、OasisTrade、Dex.blue、Curvefi、DDEX、RadarRelay、Switcheo、Saturn、Mcafeedex、Leverj、Vite、Token.store(將于6月22日關閉)

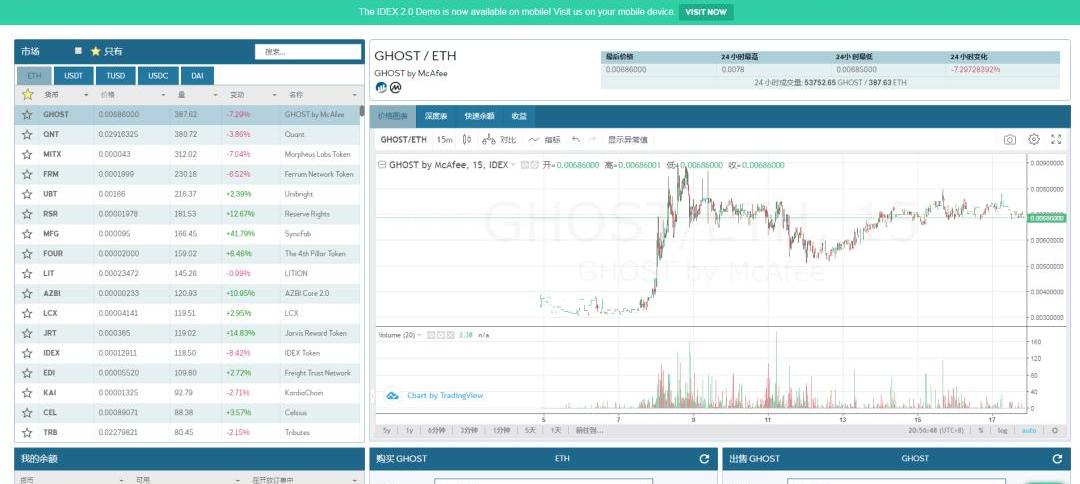

這類DEX在以太坊上最具代表的是IDEX,前身是AuroraDAO的AURA,現存代幣名IDEX為平臺幣。在18-19年曾經輝煌過的IDEX?是大量山寨幣的交易市場,看著IDEX的成交量就能看出DEX的興衰時間。訂單式的DEX使用流程與中心化交易所類似,登錄的方式換成了登錄錢包,發出限價訂單交易的同時也完成了交易。深度足夠的情況下一種資產過了一道智能合約又換成另一種資產回到錢包,第一次體驗這種無需信任的交易方式的話會讓你感受到區塊鏈的魅力。

看著兩年來最高點-92%的價格,再堅持看好DEX的用戶也會開始懷疑自己。判斷DEX的價值與評估中心化交易所類似,會參考以下幾點。

①交易所安全性

②技術實現難度

③?交易體驗

④成交量

⑤團隊生命力

在IDEX之前的DEX不是沒有,EtherDelta是其中之一,17年的以太坊DEX霸主因為糾紛、欺詐、實現了完全去中心化,不少投資人損失慘重。個人認為隨著19年SEC盯著IDEX,限制美國地區用戶強制KYC,自身產品更新緩慢,山寨市場走下坡路,交易量下架,IDEX失去光環。逐漸被同期根據算法儲備庫式的Bancor、Uniswap超越。

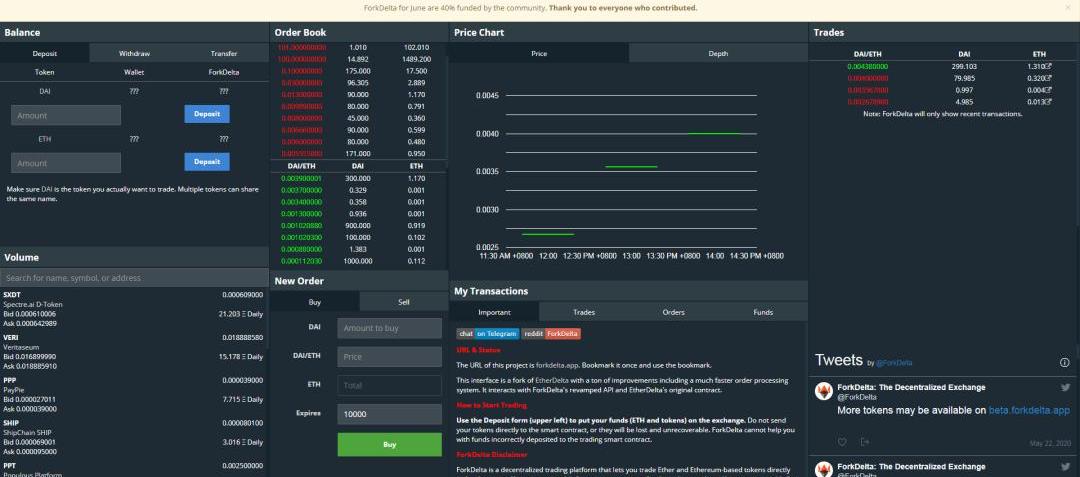

順便提及一下當初能與IDEX拼日活的ForkDelta,IDEX上幣還是比較繁瑣,ForkDelta上幣只需要接入代幣合約,從代幣鑄造到開始交易只需要很短的時間,ERC20橫行的時代并不是每個項目方都能巴結到中心化交易所和IDEX,這時候ForkDelta成為他們最好的選擇,強調自由交易不應該是DEX的追求么,哪怕是垃圾資產也需要自由。當然隨著時間的流逝,也逐漸被市場淘汰,雖上線幣種眾多但成交量低迷已是不爭事實。

BitMax首發Swingby 開盤五分鐘漲幅779.12%:BitMax交易所已于7月24日 22:00(北京時間)獨家首發Swingby (SWINGBY),并開放SWINGBY/USDT交易。

截至目前(7月24日)22:05,SWINGBY在BitMax該平臺現報價0.22 USDT,較開盤漲幅為779.12%。

更多交易詳情請登錄BitMax平臺官網BTMX.COM查看。[2020/7/24]

總結一下此類DEX,除了dydx另辟蹊徑屬于杠桿交易DEX,其他的DEX拋開選擇二層網絡重新開始的,剩下IDEX苦苦支撐,被由算法賦予核心競爭力的儲存類DEX在使用體驗、交易深度、致富效應等方面超越,而且兩者之間的差距越拉越開。縱使IDEX2.0升級,當用戶被卡在Generating,糟糕的移動端體驗,大部分用戶來不及嘗試進行交易就會關閉頁面。

期待以太坊Layer2上獲得媲美中心化交易所響應速度的DEX,Injective、Loopring、Leverj、Deversifi等...

儲存類

Uniswap、Bancor、Kyber、Matcha、UMA、JellySwap、Balancer、Airswap、Tokenlon、Nuonetwork

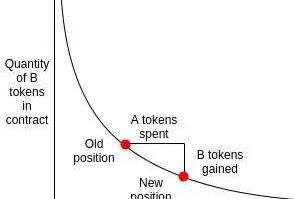

一句話形容儲存類DEX,圓潤曲線的無針DEX。無論是通過流動資金池激勵、原子交換、AMM(自動做市商)等技術,最終實現了不需要訂單的情況下仍保持資產穩定的流動性。例如目前以太坊成交量第一的Uniswap的恒定乘積做市商算法。

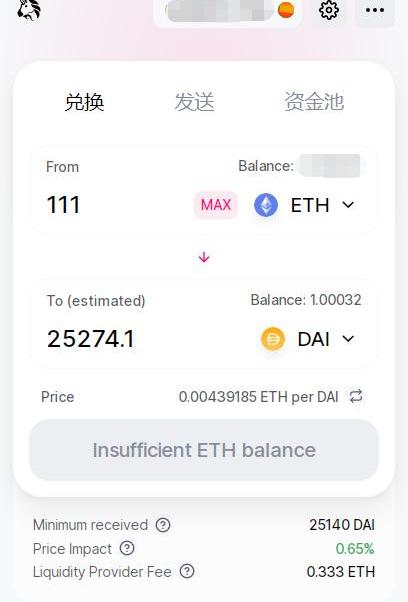

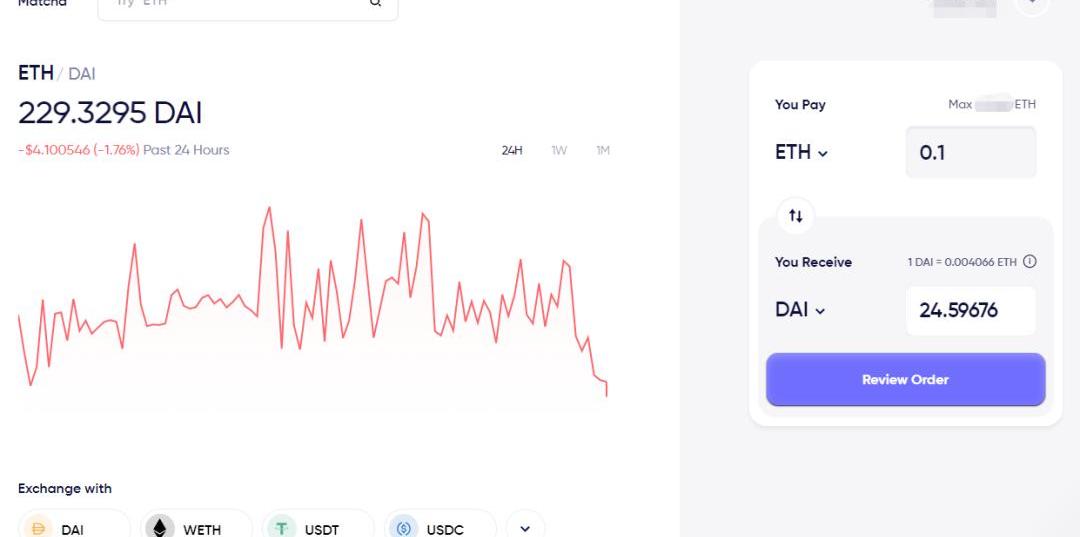

以上為Uniswap的交易頁面,儲存類DEX不需要展示訂單深度和歷史成交記錄也就擁有了一個簡潔的交互頁面。交易的本質不就是我付出了什么,又能夠以什么價格獲得什么。合適就成交,不合適就取消。

使用儲存類DEX需要注意以下幾個問題:

①流動性問題

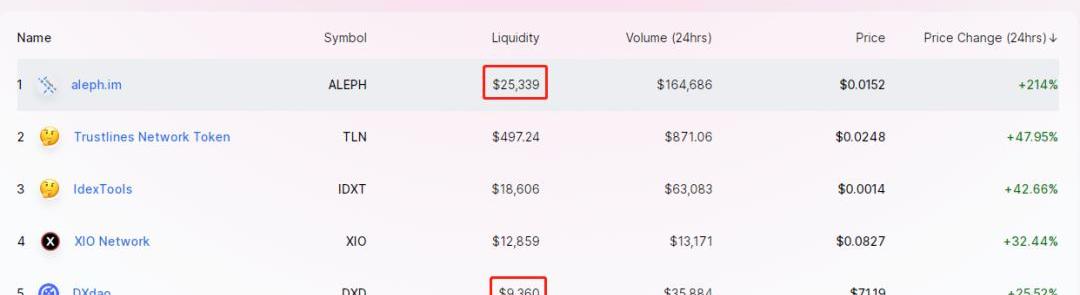

使用它時不會出現針,訂單會圓滑的完全成交完畢,但這是在深度足夠的前提下,當整個流動池資金量不高的情況下,一旦買入就會產生巨大的滑價,這對大部分交易者來說是不能接受的。驚訝于Uniswap里幣種的漲幅的同時,可以在Info頁面關注交易量和資金池大小,精明的玩家不會把自己陷入流動性風險中。

BAT上線FUBT五分鐘漲幅22%:據FUBT實時行情顯示,BAT今日上線FUBT,五分鐘漲幅22%,報0.19USDT,行情波動較大,請注意風險。

據了解,\"BAT(Basic Attention Token)是Javascript創始人,Mozilla和Firefox瀏覽器聯合創始人Brendan Eich創辦的一個用于在廣告商和用戶之間進行流通的數字資產,用于解決瀏覽器中的廣告展示和用戶激勵問題。[2020/5/12]

????②合適的交易對

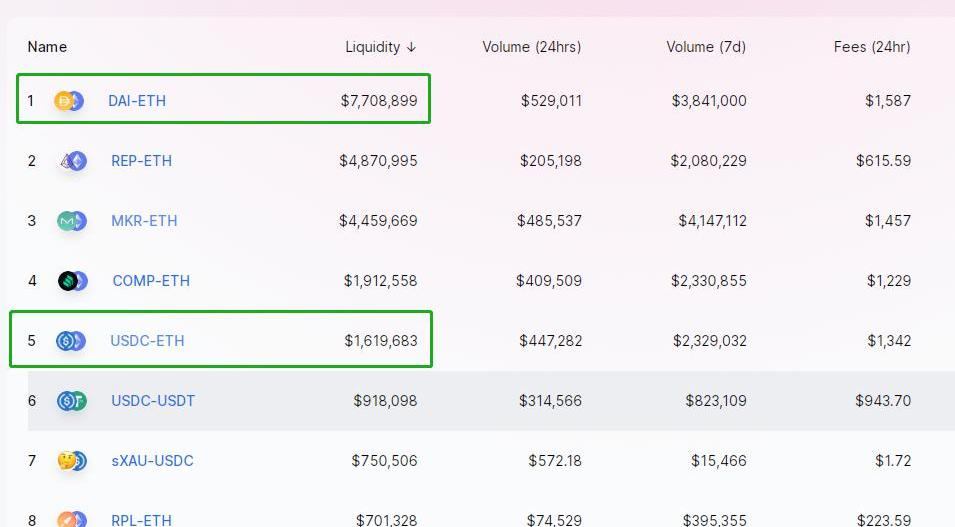

在Uniswap中想賣出100個ETH,你最佳的選擇可能不是USDT而是DAI和USDC,選擇USDT-ETH交易會讓你因流動性損失?2%?的資金。

③手續費問題

手續費包括以太坊的Gas費用和DEX的手續費,0.3%的DEX手續費和隨時間變化的Gas費,中心化交易所的手續費為0.049%-0.02%不等,通過VIP、點卡等方式可以進一步減免手續費,因此在手續費方面DEX并不占優勢。Gas費約為0.5$-2$,單次發起交易不計交易額的交易成本。因此在DEX進行小額Swap并不是明智的選擇。

④魚目混珠的假幣攻擊

在以太坊上發行同名ERC20的門檻是非常低的,Balancer的治理代幣BAL還未發行的時候,Uniswap就已經出現了BalancerPoolToken(BPT),而且空投給了Balancer的流動性持倉大戶,不知情的用戶會因為看好Balancer而購買了BPT,損失資金。

我們可以思考一個DEX的平衡問題,自由多一點的ForkDelta充斥了垃圾資產,自由少一點的Matcha、Kyber只列出優質資產,為用戶做了篩選,但這難道不是另一種中心化決策嗎?

(Uniswap可自由拼接代幣合約進行交易)

所以當Dex開始轉向DAO治理,治理代幣最基本的權利就是投票上幣。

如果某個ERC20準備上線Compound,是否上線由COMP持有者投票決定。這時投贊成的會獲得不菲的ERC20空投,COMP的持有者在人性的一面會傾向于投出贊成的一票,該ERC20也因此上線Compound,第一個吃螃蟹的被討論間接影響價格。

ETX上線FUBT五分鐘漲幅逾300%:據FUBT實時行情顯示,ETX今日上線FUBT 五分鐘漲幅逾300%,報0.24USDT,行情波動較大,請注意風險。據了解,Ethereumx·NET(ETX)是一個面向認證實體身份的區塊鏈智能合約共識網絡顯卡挖礦公鏈,基于低成本高效率的 PoW+DPoS 共識算法,用定制化智能合約,為不同身份的認證實體及應用建立去中心化、 資源共享和自我發展的智能生態網絡。[2020/5/9]

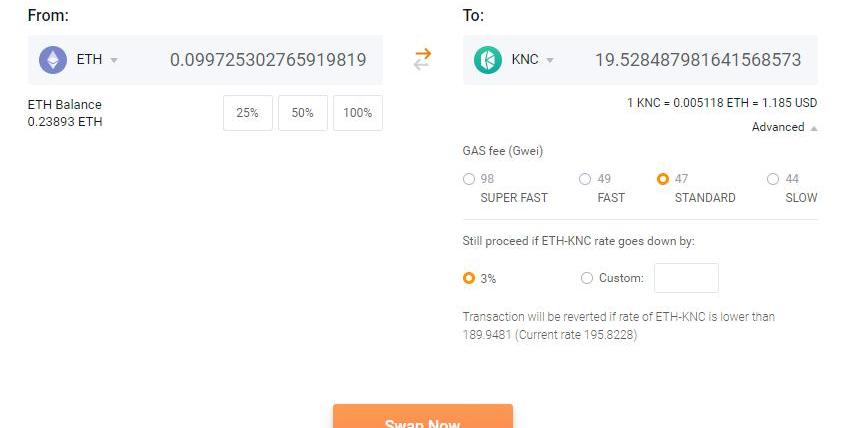

以上為Kyber和基于0x的Matcha交易界面,從界面的設計、交互體驗、跨端交易(Walletconnet)等方面,儲存類DEX獲得市場青睞不是沒有原因的。

#

儲存類

訂單薄

前端設計

布局自然/自適應/加載速度較快

功能布局較亂/移動端適配較差

WalletConnet

支持

不支持

交易對深度

滑點可控

價差大

交易體驗

順暢絲滑

考驗耐心

聚合器類

1inch、dex.ag、shiftly、dex.blue、bamboorelay,跨鏈原子交換?Switcheo、JellySwap。

通過聚合其他Dex、協議的深度,匯集多個DEX(Kyber、Bancor、Uniswap、Oasis、Curve、0x)與自身資金流動池為用戶提供尋求最佳成交價格的交易服務。

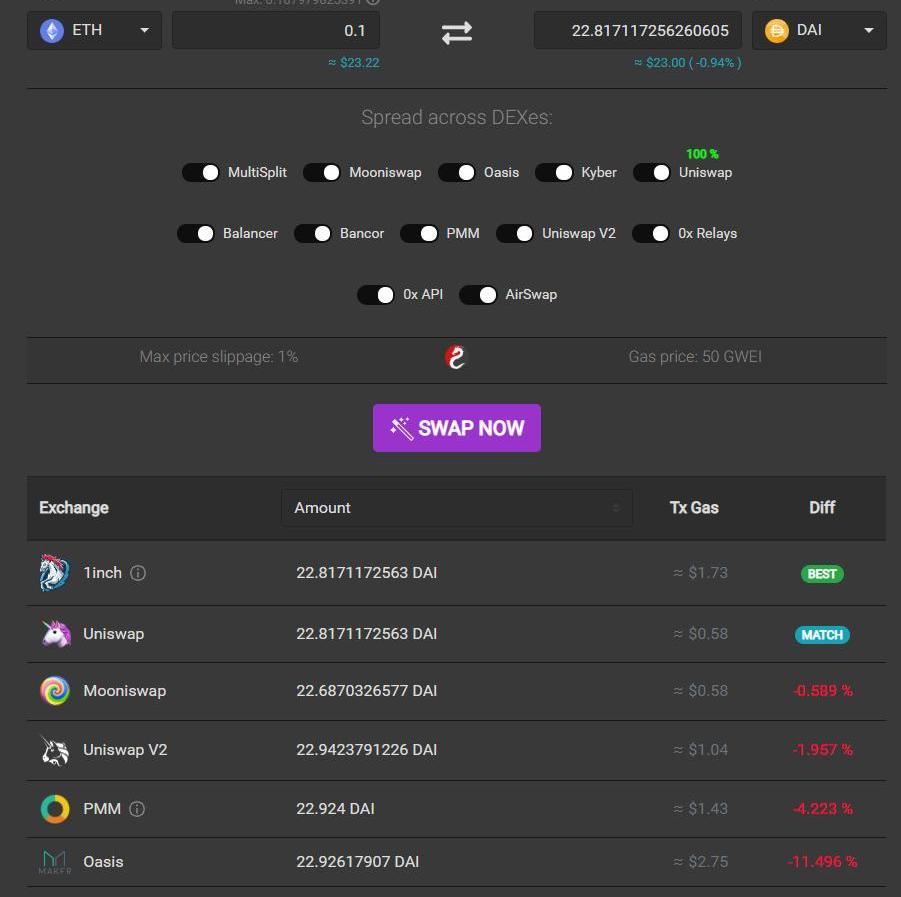

以1inch為代表,交易0.1ETH尋找最佳價格的同時,預估發起該筆交易的Gas費用,此時使用Kyber產生4$的手續費后,這筆交易的性價比是很低的。

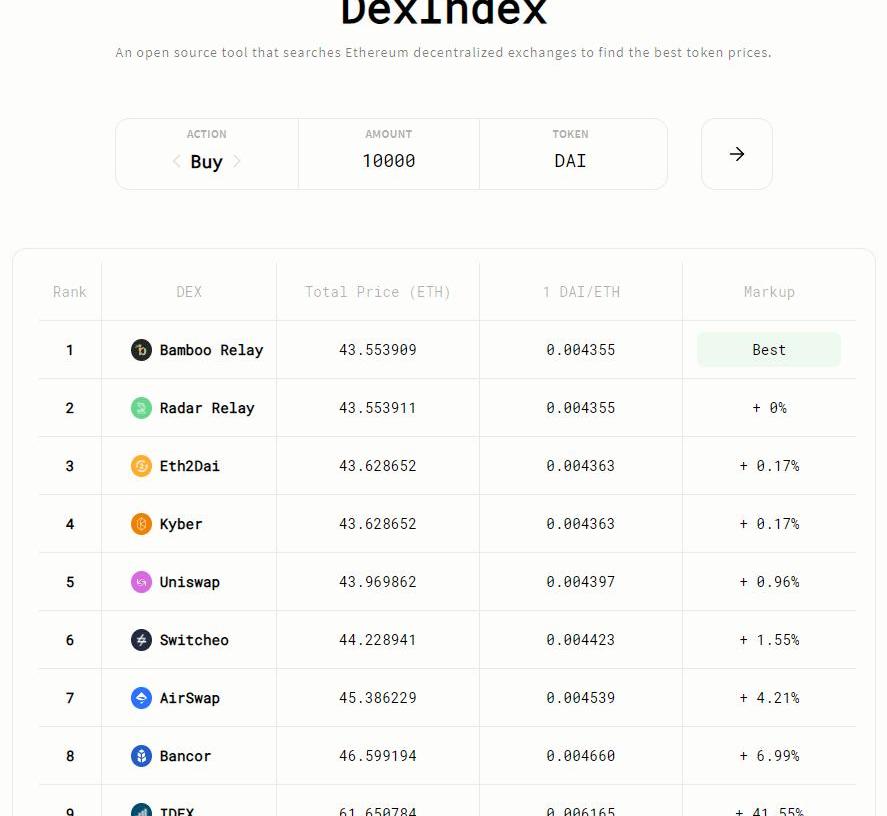

尋找各DEX中交易的最佳價格也可以通過Dexindex來查詢,以下是計劃使用DEX兌換10000DAI的最佳交易途徑。

行情 | LBTC 五分鐘內漲幅15.06%:據數據顯示:LBTC五分鐘內漲幅15.06%,上漲金額為1.4107美元,現價為10.7808美元;請密切關注行情走向,注意控制風險。[2019/3/24]

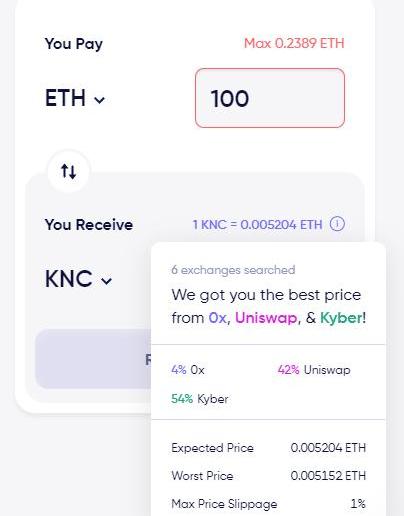

當你準備將100ETH兌換成KNC時,Matcha通過三個DEX的組合幫助你找到了最優選擇,4%通過0x,42%通過Uniswap,54%通過Kyber。

DEX是Defi生態中的重要基礎設施,擁有自動做市商、體驗更好的儲存式Dex吞食著訂單薄的市場。判斷一個DEX是否值得投資,最好的辦法是親身體驗。在被Defi熱潮淹沒的同時,不妨體驗一番,你會發現原來Defi并不是那么復雜。

Dex回歸本質是為人使用,作為交易工具,應該憑借良好的交互體驗、交易深度、安全性爭奪市場,而不是自身代幣的經濟模型、虛假刷量去騙取市場排名。單純以交易量去估值Dex并不準確,自然人的交易量獲得的手續費和項目方通過機器人刷量獲得的手續費是需要被區分開的,刷量現象在高性能公鏈尤為明顯。

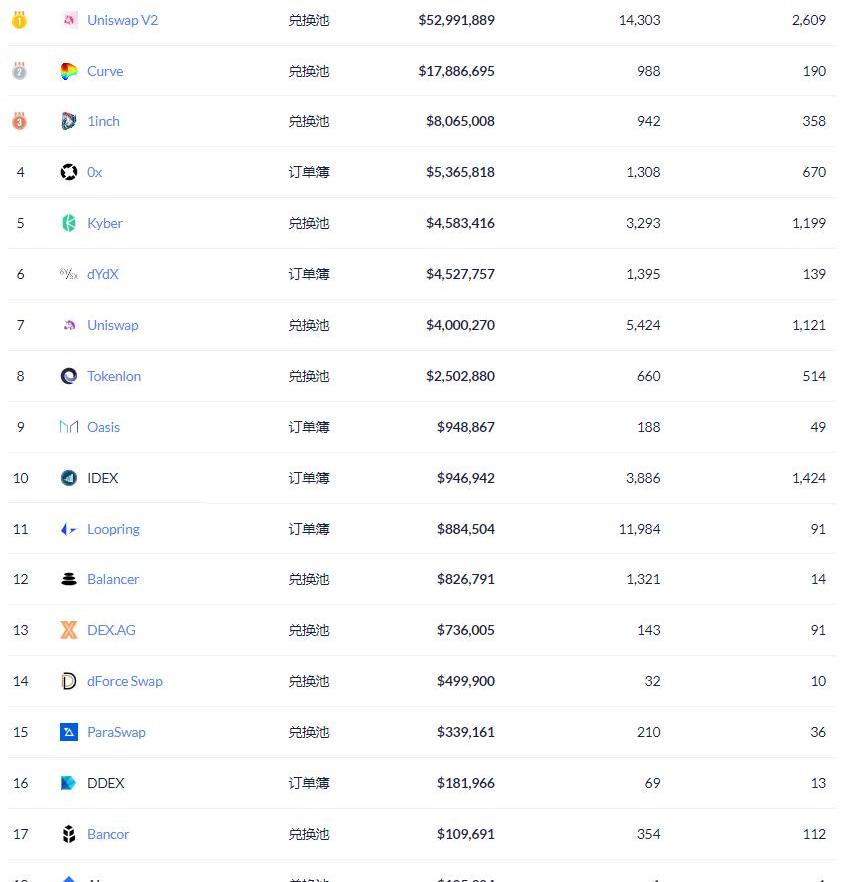

Debank數據

結合交易量、交易次數、用戶數綜合去看待以太坊的DEX,DEX最高成交量的Uniswap總用戶不超4000,用戶數低于100的DEX也可以日成交近百萬美元。也有個位數用戶的DEX在順勢向上。

對專業性要求較高的期權DEX也有Opium、Opyn、Potion等就在此介紹了,這些并不適合普通用戶。

當然僅憑表面的數據并不足以判斷某個DEX的實力,不同DEX的技術實現難度不同,團隊實力也不盡相同。部分數據不好看的DEX憑借資源優勢,在未來可能引入區塊鏈之外的資產進行交易,向外展示了團隊的活力,從而提升項目的估值。有些DEX名存實亡,核心團隊早已另起山頭。有些DEX團隊劣跡斑斑,改頭換面不足以洗清自己曾經的行為,這些都是通過普通數據看不到的,只有更深的調研才能看清真相。

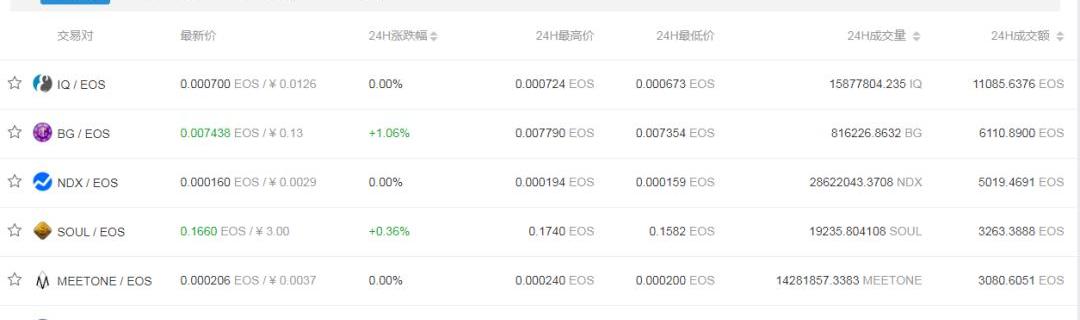

EOS的DEX

截止目前,EOSToken數量為5143,早期的EOS也是DEX遍地走,至今出現過基于EOS開發的DEX有32個,如果你是早期EOS用戶,FINDEX、BTEX、Chaince、AKDEX或多或少你都聽過用過,現在這些都停止運營了。

行情 | BTC五分鐘下跌超1%:Bitfinex數據顯示, BTC五分鐘下跌超1%,現報價46381.69元,波動較大,請密切關注行情走勢,做好風險控制。[2018/8/8]

掰手指算一下如今在EOS的DEX只剩Newdex、WhaleEx、Switcheo了,三家都是跨鏈Dex并實現了自己的跨鏈方案。

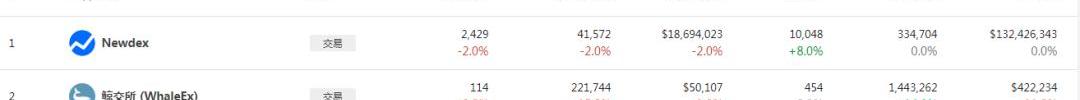

Dappreview數據

Newdex依靠日均18M美元(包括Swap交易量)的數據領先,最活躍的EOS/USDT交易區計算日均交易量應該在10w-15w美元附近。

EOS尚未出現存儲類DEX,但出現了側鏈DEX但成交量也是微乎其微。目前只有部分通過質押EOS抵押生成穩定幣的項目出現,但規模和影響力不夠支撐起Defi生態,當然EOS自身的Rex就是EOS上最大的Defi應用。

目前較有希望的是與polkadot、ptoken合作的?equilibrium,EOS抵押規模在400w,約1000w美元的抵押物,鑄造出273wEOSDT,系統抵押率在385%。

基于EOS的Token,拋開抽獎類,剩下的不是三家交易所的平臺幣就是KEY和EOS錢包代幣,應用類代幣和游戲類代幣開始往以太坊和其他公鏈尋求出路(KARMA、PGL、XPET、三國)。目前只希望Voice能給EOS帶來一線轉機,同時EOSVC投資與暴雪出品的區塊鏈游戲BlankosBlockParty也值得期待。

NEO的DEX

NEO3升級在即,公鏈內置預言機似乎也為Defi埋下伏筆,NEO是否會把重新放在Defi不得而知。從官方信息來看,NFT將是NEO下一個比較重視的賽道,NFT+DEX也能成為一個市場。

目前基于NEO開發的DEX有兩個Switcheo與Nash,日均成交量都為5w至20w區間,但Nash早期受NGD投資估值相對更高,目前流通市值為2000w美元。Switcheo屬于新加坡團隊,早期其實并未得到NGD的投資,直至拿DEX參與NEO大賽獲得NGD的投資,目前流通市值270w美元。

Dappreview數據

Switcheo誕生在EOS上線主網初期,經歷從以太坊的SWH換幣至NEO的SWTH,Nash尋求合規無法推出產品的空檔。此時以太坊Dex在走下坡路,而EOS主網初期Token的爆發是急需Dex來承載流通的情況下,Switcheo錯誤的選擇了先開發基于ETH的DEX,等到他們開發完以太坊的DEX,ETH市場低迷導致成交量不理想。

基于NEP5的項目交易需求也不夠,包括Zeepin都是尋求中心化交易所、后期基于NEO的項目,Soul、LRN、TNC、QLC、DBC開始流產不能給DEX帶來理想的交易量,只能繼續開發基于EOS的DEX,遺憾在于開發完成后EOSDex已被WAL與Newdex占下極大的市場份額,營銷偏弱的Switcheo甚至都未曾與市場主流EOS錢包進行合作。

Switcheo團隊經歷了這段之后,在最近更換了品牌,重新設計了經濟模型,推出TradeHub一個基于TendermintCore的網絡,并且在今年第二季度末上線主網開啟Staking,作為DEX的結算層,擺脫NEO自身的瓶頸限制。

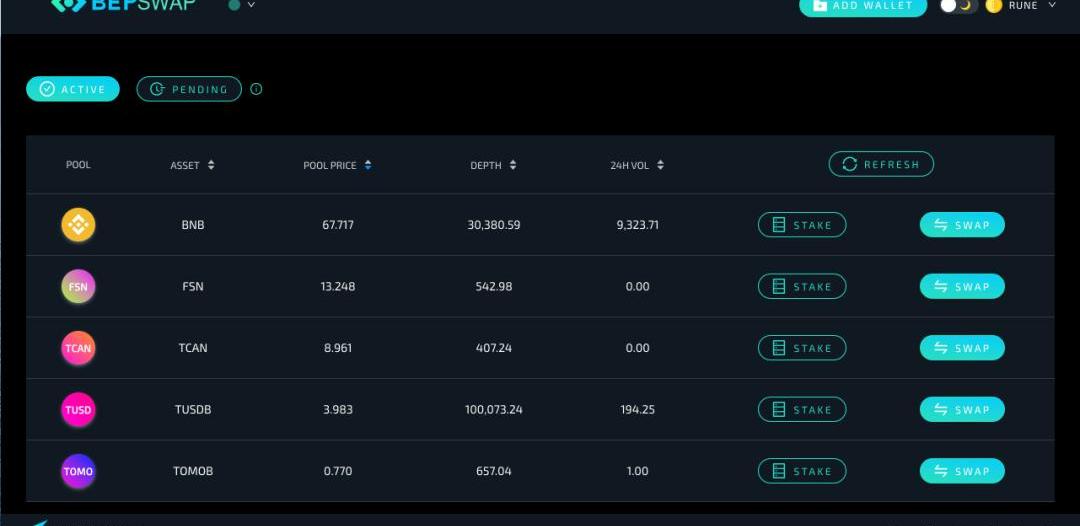

BNB的DEX

幣安鏈基于Cosmos開發,作為第一個交易所公鏈,BinanceDEX吸引了大量的項目方。為了能爭奪通過DEX上線幣安的機會,幣安鏈擁有了1113個BEP2Token,但是能夠在DEX列出的只有132個,而最后通過這個方式選入幣安主站的幸運兒只有兩位Ankr和Tomo。

幣安DEX手續費為0.1%,如果使用BNB則低至0.04%。

沒有流動性激勵,免費上幣激勵不失為一個好辦法,這個方法預計會在幣安鏈上故技重施。

近期在幣安鏈表現異常的Rune。

Rune:幣安鏈的Uniswap,流通市值5300w美元,有點過熱了。

其他公鏈的DEX

TomoDEX

訂單薄式,借助SwapBridge,引入ETH、BTC至Tomo,目前成交量較低、交易深度較差。

YASCodex

通過AMM,進行無深度交易,類似Synthetix的iETH、iTRX交易,可引入更多標記價格的指數。

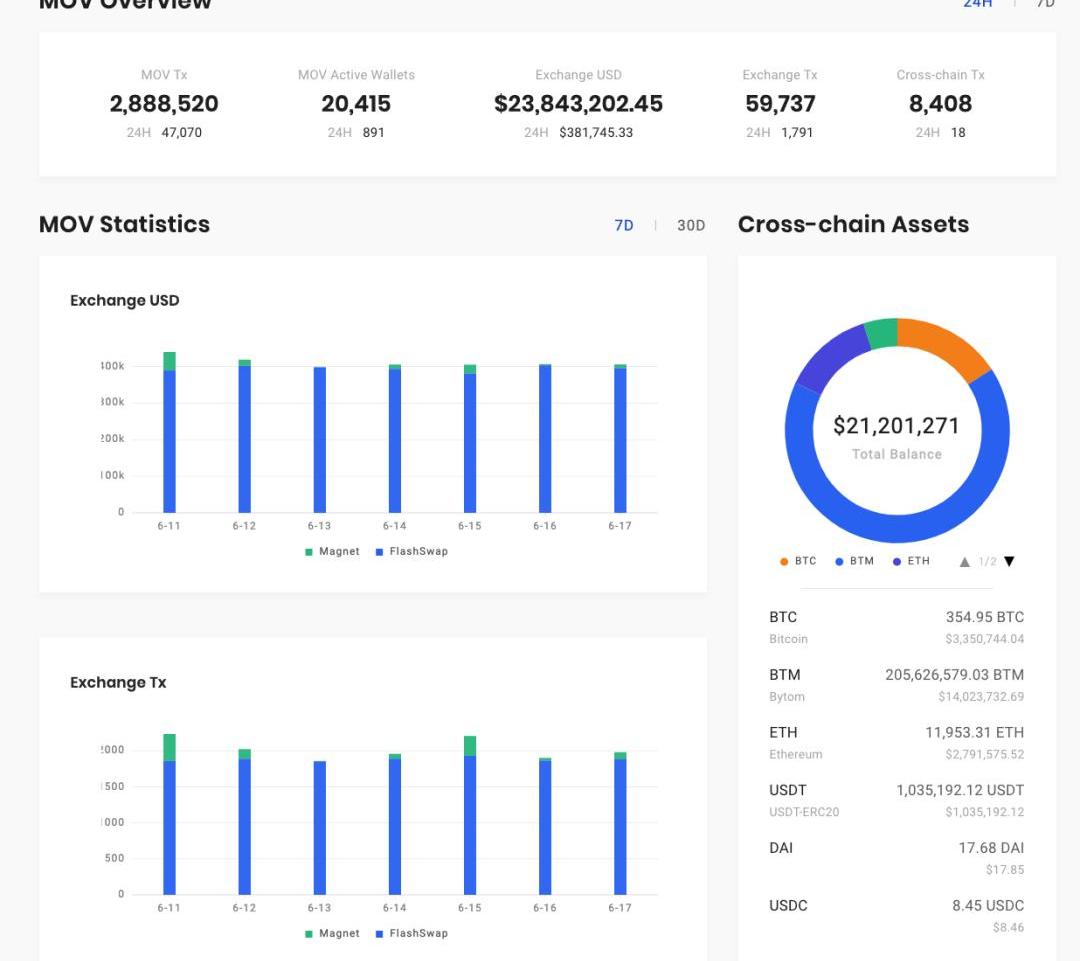

Bytom

國產Defi新秀,以MOV為入口引入BTC、ETH、BTC、BTM,再通過磁力兌換(訂單薄手續費0.1%)、閃兌兌換(儲存式手續費0.3%)兩種方式進行交易,完成資產兌換。

MOV是一個去中心化的跨鏈價值交易協議,用戶可以通過MOV在區塊鏈上進行資產的交易和兌換,用戶可以在協議中進行掛單買賣,也可以進行一鍵兌換。根據官網的數據顯示目前跨鏈資產已超過21M美元,交易額也初具規模。

近期MOV將推出基于CFMM(ConstantFunctionMarketMaker)恒定函數做市機制的交易市場,瞄準穩定幣兌換市場,預計會獲得更低的滑點價格,為使用者降低交易摩擦成本。

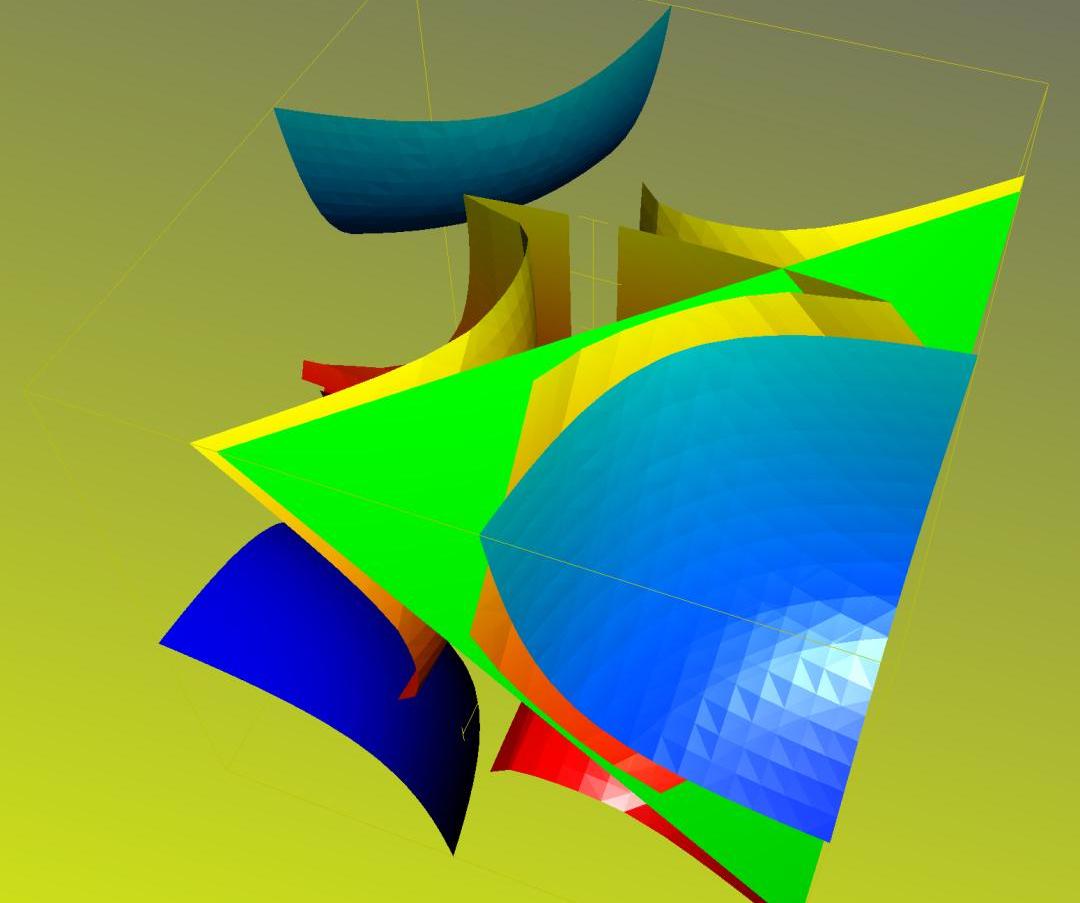

藍色表示恒定乘積曲面,綠色表示恒定之和曲面,中間是恒定函數做市的形態。

美中不足就是MOV的交易功能目前是在移動端實現,專業的交易玩家大部分都是PC端用戶,也許打通瀏覽器插件、與Web端進行交互、引入Walletconnet協議,Bytom有望在DEX領域脫穎而出。

CoinexDEX

Coinex交易所公鏈的DEX

SaturnNetwork

基于ETC的DEX

Zilliqa

Switcheo將在今年為Zilliqa開發DEX

Polkadot

?

其他公鏈與以太坊在DEX的差距不小,主要可以在優質資產、跨端協議(WalletConnet)、存儲類DEX、流動性激勵DEX等方面進行追趕,一旦以太坊解決了擁堵問題,其他公鏈將望塵莫及,而ETH2.0未上線、Layer2未大面積普及前是其他公鏈的機會時間。

發展Defi生態絕不是扶持一兩個Defi應用就能夠形成效應的,Dex、Stablecoin、Margin、Lending缺一不可、四種應用環環相扣。

這段時間整個數字貨幣市場一直處于青黃不接的狀態,比特幣屢次沖高到1萬美元又被打回原型,以太坊總在220至240美元之間徘徊波動.

1900/1/1 0:00:00如果觀察比特幣的持有量數據,你會發現匿名賬戶表現出一條令人擔憂的趨勢,即大戶之間的聯合的趨勢越來越明顯。鯨魚通常指持有1000到100萬比特幣的投資者,被稱為鯨魚.

1900/1/1 0:00:00投資有兩大重要的決定性因素,一是選標的,二是擇時。如果已經確定要投資BTC了,選擇什么時候入場,什么時候出場就是需要投資者仔細考量的。比如選擇入場時間就非常重要.

1900/1/1 0:00:00文章來源:哈希派 作者:LucyCheng 一、總覽 比特幣區塊鏈獎勵第三次減半的熱度剛剛褪去,以太坊2.0的開發進展便迅速接棒,成為加密貨幣行業的焦點話題.

1900/1/1 0:00:00原文標題:ExploringDAOsasaNewKindofInstitution作者:JoshuaTan 譯者:Mako 翻譯機構:DAOSquareDAO即去中心化自治組織.

1900/1/1 0:00:00世界頂級密碼學家之一認為,中本聰選擇比特幣橢圓曲線是因為其效率高或因為它可能會提供一個秘密的后門。 橢圓曲線價值數十億 比特幣公鑰是通過私鑰應用橢圓曲線密碼學來創建.

1900/1/1 0:00:00