BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.05%

ADA/HKD+0.05% SOL/HKD+1.06%

SOL/HKD+1.06% XRP/HKD+0.24%

XRP/HKD+0.24%原文來自幣庫。

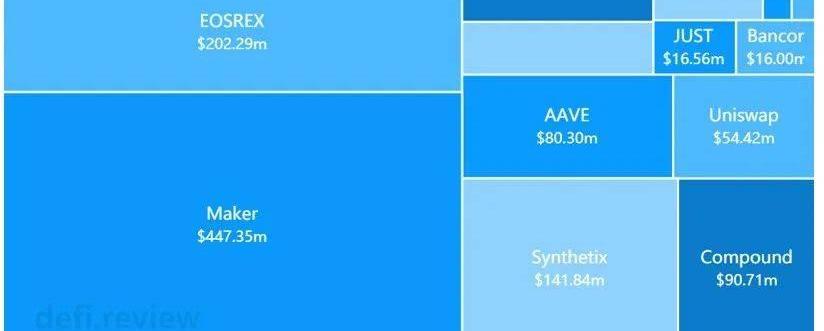

最近DeFi非常火熱,其中最熱的當屬通過Comp代幣啟動"借貸即挖礦”的Compound。短短幾天時間?總鎖倉量已超越此前長期位居榜首的MakerDAO,且項目代幣Comp更是從20多美金漲至最新320多美金,超10倍。截至目前,Compound總鎖倉量已超5億美元,而MakerDAO為4.74億美元;Compound的借款總量為2.33億美元,MakerDAO為1.23億美元;Comp市值達30多億美金,Mkr市值則仍為5.2億美金。

但Comp挖礦以及Comp暴漲,又總讓人想起有點像去年EOS上一度火熱的各種游戲Dapp和菠菜Dapp的挖礦啟動模式,只是不同的產品,依舊同樣的配方和熟悉的味道。

本文從DeFi的主要四種模式,以及重點對比今昔兩個DeFi龍頭老大的運作模式區別,分析一下Comp借貸挖礦的本質,以及誰是韭菜,未來可持續性等。

Compound和Makerdao的區別?

要說清楚Compound和Makerdao的區別,首先我們需要去看一下目前DeFi借貸的四種主要模式

1、MakerDAO,穩定幣模式,只貸不存

MicroStrategy CEO:機構對PoW挖礦商業模式的熱情已顯現:金色財經報道,對于Bitfarms將上市納斯達克,MicroStrategy首席執行官Michael Saylor在推特上評論道,公開交易的比特幣礦工數量的增加和他們遷移到美國的交易所表明,機構更廣泛地采用比特幣以及對PoW挖礦商業模式的熱情。[2021/6/18 23:46:28]

MakerDAO是以太坊上DApp生態最早一批的DeFi產品,以太坊上幾乎各大DeFi應用都采用DAI,在DeFi占據重要的位置。

MakerDAO,用戶可以直接通過將ETH、USDC等資產通過智能合約抵押入系統,系統按照超額抵押比例釋放生成DAI,DAI是一種與美元掛鉤穩定幣,用戶可用DAI去購買其他資產或者將DAI到其他借貸市場存款收息等等。整體上MakerDAO中,只有貸款方,沒有存款方,如當鋪。

借款資金成本主要是Makerdao系統收取一定的穩定幣利率,以及DAI注銷時收取一定合約費率。

2、Compound,流動池交易模式,隨存隨取

Compound,就如傳統銀行,以流動的資金池方式聚集借方的資金,并將資金給貸方,通過算法平衡供求、設定利率。

Compound中儲戶可以隨時取出本金和利息。貸方,從Compound借錢需超額抵押代幣資產以獲得貸款額度,并借出其他代幣,比如抵押ETH借到USDT。

YFX創世挖礦交易額突破1.25億美元:據YFX官網數據顯示,YFX3月2日0點(UTC)開啟創世挖礦以來,交易額已突破1.25億美元。

YFX首期挖礦已在幣安智能鏈鏈BSC、火幣生態鏈Heco、波場鏈Tron三大公鏈同步支持,YFX平臺幣總量為100,000,000,創世挖礦第一階段將有3,000,000個YFX 通過“交易挖礦、流動性挖礦、交易大賽、邀請挖礦”的方式分配給社區用戶。

此外,YFX即將上線OKChain,近期也將發布基于xDai的第一版ETH的Layer-2的方案,也會完全開源地接入以太坊生態。

據了解,YFX是一個基于以太坊、波場、幣安智能鏈、火幣生態鏈、OKEx公鏈、波卡的跨鏈去中心化永續合約交易平臺,提供高達100倍永續合約交易BTC、ETH等資產。與常見的自動做市商模式(AMM)不同,YFX采用QIC-AMM做市商池交易方式,為用戶提供極高的流動性、極低的交易滑點。YFX的目標是建立一個可以與CEX在衍生品交易賽道上競爭的DEX。[2021/3/5 18:18:55]

貸款和借款的利率由池子的流動性大小來確定,即由貸方提供的貨幣總數量和借方的需求總數量之間的比率而波動。本質上出借人的利息來自貸款人的支付。

3、Dharma,P2P撮合模式,無法隨借隨還

Dharma是撮合借方和貸方的點對點協議。

MDX成為MDEX.COM流動性挖礦第四大礦池,總額超一億美金:2月1日,去中心化交易平臺MDEX.COM,推出流動性挖礦及交易挖礦第13天,截止今日22:00,流動性礦池質押量發展迅猛,截止目前,MDX已經成為平臺流動性挖礦第四大礦池(僅次于BTC,HT及ETH),MDX/USDT及MDX/WHT流動性礦池總額超一億美金。[2021/2/1 18:38:50]

Dharma中由智能合約充當“擔保方”角色,評估借方的資產價格和風險。借方則根據“擔保方”提供的評估結果決定是否貸款給貸方,當貸方無法按時還款時,“擔保方”自動執行清算程序。

Dharma平臺的借款期限最長為90天,貸款利息是固定的。貸款人在放貸期間資金被鎖定,只有在與借款人匹配后才開始賺取利息。

Dharma的借貸利率設定是相等的,這與Compound資金池模式形成鮮明地對比。

4、Aave,無抵押貸款,信用貸模式

Aave抵押貸款中,最亮眼的就屬于Flash貸款,閃貸使開發人員無需任何資金抵押就可以借款,即讓有技術的你,可以空手套白狼。

因此,閃貸主要用于套利,也可使用閃貸來償還欠款,以避免清算罰款。

從上面的四種模式可以看到:Makerdao是沒有出借方的,資金是由用戶以足額資產抵押后從系統自動釋放出Dai,?但Dai獲取有一定的資金成本即穩定費,可根據DAI盯住美元價值情況調節。

TokenBetter將TB每日挖礦產量由15萬枚增至20萬枚:據官方消息,TokenBetter開啟Staking以來,24小時全網算力達44T,算力不斷攀升、參與用戶與日俱增。TokenBetter面向新老用戶推出“Staking礦池增益”活動:2020年8月1日起,TB每日挖礦產量將由15萬枚增至20萬枚。8月1日至9月1日期間,超級礦池與預備礦池邀請用戶參與Staking挖礦收益也將有不同程度的提升。

本次推出的TB礦業Staking機制具備多個優點,超低門檻、多重收益、挖礦滿24小時即可獲得收益、收益當天結算、可自由變現等。[2020/7/31]

而Compound和Dharma是撮合出借方和貸款方的借貸市場,兩個平臺主要自身無穩定幣主要是納入第三方穩定幣如USDT、DAI等,根據資金需求和供給確定一個合適的利率達成交易。其中Dharma根據期限和用戶的點對點匹配,成交量顯然沒有Compound的資金池匹配在效率上更高。

為此Makerdao和Compound就成了DeFi借貸中的兩種主流模式,其中Makerdao的抵押資產并向系統借貸Dai,其本質就是一個鑄幣的過程,在DAI用戶群體多和價值穩定情況,DAI的穩定費率可以是1%甚至0,用戶可以用很低成本的借款來實現加杠桿,為此一直是DeFi中的頭把交椅。

而Compound采用資金池模式的借貸撮合,流動性相對較好但存在較高的借貸資金成本,貸款成本7-8%之間,盡管相對傳統金融已經低很多了,但用戶在無明確需求下不會隨便貸款,發展亦相對緩慢。

獨家 | 金色財經2月11日挖礦收益播報:金色財經報道,據印比特數據顯示,按照BTC參考價格68100元、電價0.38元/kWh計算,當前在售主流BTC礦機的市場價格及回本周期為:神馬M20S-68T(二手機11560元,246天回本)、芯動T3+-57T(全新現貨9300元,287天回本)、阿瓦隆1066-50T(全新現貨6300元,231天回本)、螞蟻T17e-50T(準現貨7100元,227天回本)。[2020/2/11]

Comp借貸挖礦的本質

Compound的借貸資金池撮合模式,受制于借貸供需緩慢增長的限制,一直是在小步發展中。

但北京時間6月16日凌晨2點20分左右開始,Compound宣布推出“借貸即挖礦Comp代幣”模式,即用戶使用Compound協議進行借貸交易即可獲得Comp代幣,且存款或借款利息越多,挖到的也越多。

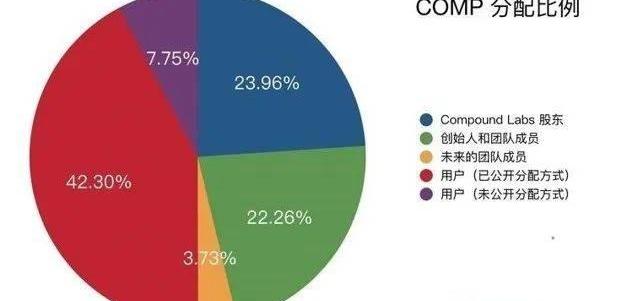

Comp是Compound準備引入的治理系統和治理代幣。總發行量1000萬個,其中借貸挖礦總量423萬個Comp、按以太坊每個區塊0.5Comp分發的速度計算,每天約產出2880個Comp,分4年挖完。COMP沒有預售和預留,分配比例如下圖

盡管Compound沒有預售,但從其早期股權投資者獲得代幣,可以估算其挖礦前的隱含價值。

Compound有過兩輪融資,分別是種子輪融資820萬美元,A輪融資2500萬美元,一共募資3320萬美元。根據Comp代幣的分配,有23.96%的COMP給投資者,即2,396,000Comp代幣。

那么Comp代幣隱含的價格=3320萬美元/2396000=13.856美元;相應Comp?代幣隱含的市值=13.856*1000萬=1.3856億美元。

而根據CompDashboard數據顯示,Compound所有市場在6月15日支付的利息總額為3582.02美元。而當時?Comp每天產出2880Comp幣,如果從利息等于產出的Comp價值出發:一個Comp挖礦獲得的成本等于3582/2880即1.24美元。

用戶將資產存入Compound并自己去貸出來,獲得Comp后變現的綜合收益相當可觀。存款用戶“利息+Comp代幣挖礦”可讓實際收益翻倍增長,而貸款用戶“貸款利息支出減去Comp收入”,不僅讓貸款利息降低為0,甚至貸款還能獲得額外的comp變現超額收益。

于是Compound的借貸資金池供需雙方開始翻倍增長,大量用戶參與借貸。借款總量從原先挖礦前的幾千萬,短短幾天一躍達到2.3億美金。

那么Compound用戶存款的高收益或者貸款0成本甚至正收益,這部分的錢從哪里來呢?來自COMP價格,即二級市場用戶買入Comp的錢,去補貼了挖礦用戶的收入。

但每日Comp供應量有限,隨著借貸交易金額近10倍增長,而挖礦用戶同樣借貸資金獲得的Comp數量就大幅下降。但沒有問題,只要Comp價格上漲,就可以彌補挖礦數量下降。二級市場Comp不斷拉抬價格,則必然會有更多用戶沖入資金池充當供需用戶,進行Comp套利。而最新Comp價格已經從20多美金,最高漲到最新326美金。

聽到這里,幾年前中心化交易所——Filecoin的交易即挖礦,也有同樣配方的感覺。但Compound和Filecoin還是不一樣,畢竟前者是去中心化的,后者是中心化的,后者出問題是資金被挪用等等。

Comp的風險在哪里?

盡管Compound是去中心化的,資金池中資金由智能合約保存是安全的。但是并不代表Comp代幣的投資沒有風險。

目前Comp的相關者其實就是四部分:股權投資者即股東、項目方即創始人及團隊、挖礦用戶以及Comp投機用戶。

就項目方來說,Comp的價格拉升并在高位托住,會吸引更多人來套利從而做大交易資金池,吸引更多平臺用戶以及資金池更好流動性,真正便利真實需求用戶,有效提升加密借貸平臺的價值。

但是挖礦用戶是為了套利的,挖礦成本和Comp二級市場變現價格,是其觀察平衡點。投機用戶則是看Comp價格是否會繼續漲或者挖礦成本是否繼續抬升,作為其是否繼續持有和賣出的判斷依據。

一旦二級市場價格不能繼續上漲或者無挖礦套利利差可圖,挖礦用戶即會停止新增長;一旦二級市場價格不能繼續上漲或者挖礦成本不繼續上漲,二級市場新增投機用戶就不會繼續涌入。目前COMP價格持續上漲讓二級市場感覺意外,許多踏空用戶內心非常瘙癢,蠢蠢欲動。

另一方面,Comp價格到300多美金或者更高時,相當于平臺估值已經達到30多億美金甚至更高,而早期13美金的230多萬Comp代幣是否會有套現,以及團隊25%左右的代幣是否會變現一部分,都是未來可能會打破平衡的潛在因素。

當然,短期Comp不會立即破壞來之不易的大好形勢,后續Comp代幣在治理權限賦予以及平臺收益給代幣分紅還是收益銷毀代幣,這些未出的牌都會用來維持Comp價格。

但不管如何,目前Comp交易即挖礦的模式中,投機用戶以及挖礦屯幣用戶,可能是這場游戲中潛在的韭菜,只是這一棒不知道在何時以及何位置發生。

Comp項目的潛在借鑒意義

不管未來Comp代幣價格如何走勢,Compound平臺通過交易即挖礦的模式,切實地幫助平臺資金池實現供需兩旺,為DeFi世界帶來的新的熱點和引流點,并且一舉超越DeFi的前期龍頭成為新的龍頭。

未來DeFi熱點將會繼續擴散,更多項目都會采用類似的配方進行啟動,使得平臺實現彎道超車,實現網絡效應。但后續一些優秀的DeFi項目如makerdao/Aave等,是否也會借鑒類似方法,利用其部分未確定分配方式的治理代幣或者從基金會、團隊中拿出一部分,用以借貸挖礦幫助快速擴大借貸規模,這個仍需觀察。

但DeFi熱點擴散后,更多魚龍混雜的項目方,會借此收割韭菜并以極為難看的吃相跑路,典型的如過去各類游戲DApp和菠菜游戲中,頻繁出沒。而DeFi涉及金融借貸,必須擦亮眼睛,行業也必須警惕類似項目壞了區塊鏈DeFi的一鍋好粥。

Tags:COMCOMPOMPUNDBIDCOM價格Internet Computer(Dfinity)comp幣價格今日行情NFTFundArt

比特幣跌破9000美元,但這里有三個仍舊看漲比特幣的原因: 礦工繼續推高算力; 比特幣HODLer們比以往任何時候都更加看漲;分析師認為美元將會貶值.

1900/1/1 0:00:00第一章?背景介紹 隨著數字資產量化基金行業的發展,如何構建基金組合的討論日益增多,市場對FOF管理人的專業要求也日趨嚴格.

1900/1/1 0:00:00我們在昨天的文章中和大家分享了近來特別熱門的DeFi項目Compound。Compound的代幣COMP自上線以來,從最低點的65美元到最高點340美元,其漲幅超過5倍.

1900/1/1 0:00:006月17日,美國證券交易委員會發布的文件顯示,資產管理公司WisdomTreeTrust申請推出一個交易所交易基金.

1900/1/1 0:00:00DeFi屁股還沒坐熱,Filecoin這邊主網將在7月20日-8月20日之間啟動,盡管這是Filecoin的第N次跳票,但并不妨礙大家對它的追捧,因為錯過機會的代價要遠比錯誤的代價高得多.

1900/1/1 0:00:00據比推數據,在相當長的一段時間中,市值最高的加密貨幣比特幣始終在9000美元至10000美元的區間內震蕩,彭博社編輯JoeWeisenthal認為,比特幣沒能在經濟動蕩中上漲.

1900/1/1 0:00:00