BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.32%

ADA/HKD+0.32% SOL/HKD+0.37%

SOL/HKD+0.37% XRP/HKD+0.03%

XRP/HKD+0.03%從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情。

DeFi的迅速增長

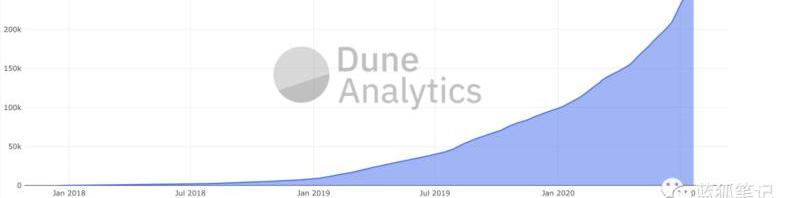

從鎖定資產量、用戶量到交易量等,都取得了質的飛躍。從6月15日至7月23日,短短一個多月時間內,DeFi全面增長,速度極快。

鎖定資產量

僅僅一個多月,鎖定資產量從11億美元增長至33.5億美元,增長超過300%。

用戶量

僅僅一個多月,用戶數從205,011增長至262,179,增長超過27%;

前美SEC主席:將加密貨幣、區塊鏈納入金融體系無可爭議:金色財經報道,美國證券交易委員會前主席Jay Clayton就加密監管發表了講話。他表示加密和區塊鏈只是技術,將他們納入金融體系是無可爭議的。

他還積極評價了資產代幣化和穩定幣:將證券代幣化將使其比我們今天所做的更有效。在零售層面,這是一項了不起的技術,能夠在世界各地轉移美元。[2023/6/13 21:33:08]

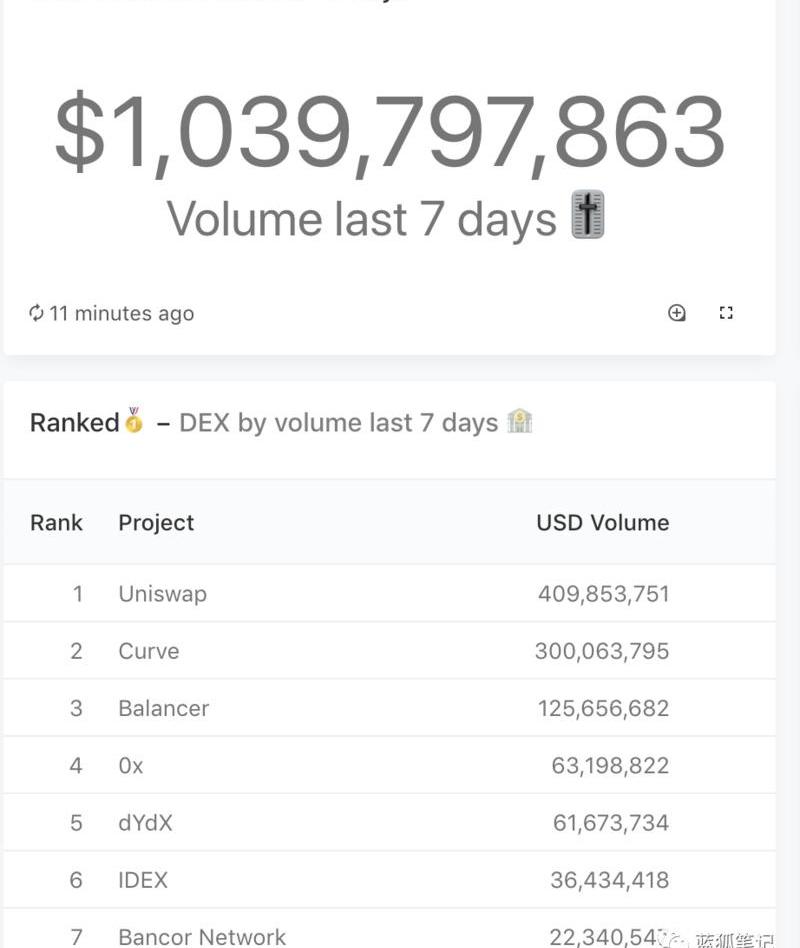

交易量

僅僅過去一周的DEX交易量超過10億美元,超過去年全年。

DEX正式成為CEX的實質對手。

這些只是DeFi發展的一個側面,還有更多的DeFi協議在路上。

Polygon的模塊化區塊鏈項目Avail開啟Kate測試網第二階段:金色財經報道,Polygon 的模塊化區塊鏈項目 Avail 開啟Kate測試網的第二階段,第一個測試網階段允許 Avail 試驗基本操作、執行鏈上功能和運行協議治理。第二階段將包括一個更全面的測試環境,以鼓勵驗證者參與。開發人員表示,Avail 還打算解決擴展應用程序所面臨的數據可用性問題,計劃招募數百名新驗證者加入、參與和參與其社區。[2023/6/8 21:24:26]

流動性挖礦的主要協議

當前提供流動性挖礦的主要DeFi協議有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通過這些協議可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代幣;不僅如此,作為流動性提供商,還可以賺取手續費。

BitMEX創始人:當前市場處于緊張狀態,下半年會因貨幣超發而有所好轉:6月6日消息,BitMEX創始人Arthur Hayes在社交媒體表示:市場因為Binance的一些FUD傳聞而下跌。但不管觸發原因是什么,風險市場都因為財政部現金賬戶(TGA)的補充而處于緊張狀態。到夏季結束,市場將會把這個問題拋諸腦后,轉而關注背后持續進行的天量印鈔。與此同時,我將買入一些垃圾幣(Shitcoin)。[2023/6/6 21:18:14]

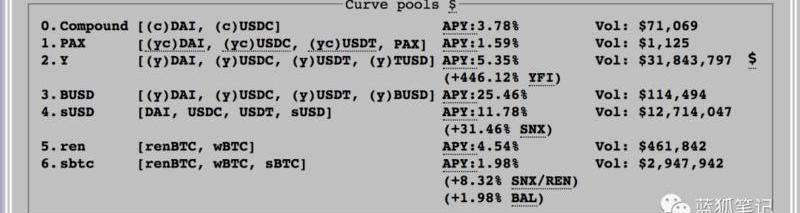

當前的挖礦池主要發生在Curve、Balancer、Compound以及Uniswap上,其中在Curve和Balancer上不僅可以挖出自身的代幣CRV和BAL,還可以挖出其他協議的代幣,如YFI、MTA、SNX等。這些代幣池主要包括:

*Curve上的sBTC池

為sBTC池提供流動性,可以賺取SNX、CRV、BAL和REN,不過當前收益率下降了不少,在藍狐筆記寫稿時,其APY僅有1.98%,SNX/REN收益則為8.23%,BAL收益只有1.98%。

馬斯克:訂閱了推特Blue的用戶所看到的廣告數量將減半:金色財經報道,特斯拉CEO馬斯克表示,推特Blue的訂閱費用為每個月8美元;訂閱費用已經根據不同國家的購買力進行了調整;推特Blue的服務將包含回復、提及、搜索功能的優先使用,還將包括發布長視頻、音頻的功能;訂閱了該服務的用戶所看到的廣告數量將減半。[2022/11/2 12:06:53]

*Curve上的sUSD池

為sUSD池提供流動性,可以賺取SNX和CRV,在藍狐筆記寫稿時其APY為11.78%,SNX收益為30.46%;

*Curve上的Y池

為Y池提供流動性,可以賺取YFI和CRV,在藍狐筆記寫稿時其APY為5.35%,不過YFI收益達到446.12%;

Solv Protocol提出的半勻質化通證標準ERC-3525獲得通過:9月6日消息,Solv Protocol提出的ERC-3525(半勻質化代幣標準)今日獲得通過。

據悉,ERC-3525標準可讓開發者創建高級金融資產,如債券、期權和資產支持證券(ABS)等新的金融產品,拓寬了鏈上金融產品范圍和跨度。[2022/9/6 13:11:39]

除了Curve上的流動性池,Balancer上也有不少流動性池:

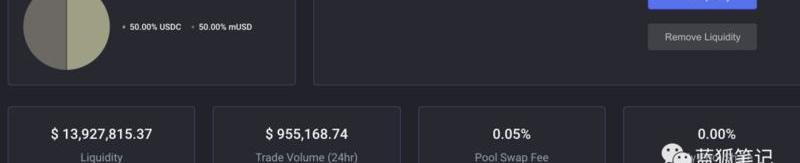

*Balancer上的mUSD-USDC池

為mUSD提供流動性,可以賺取MTA和BAL。

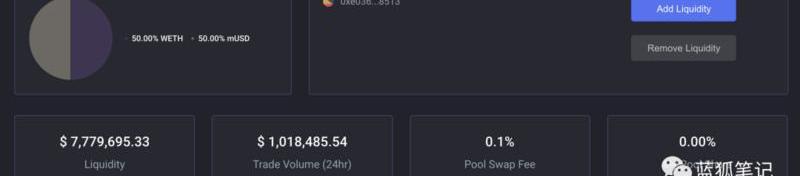

*Balancer上的mUSD-WETH池

為mUSD提供流動性,可以賺取MTA和BAL。

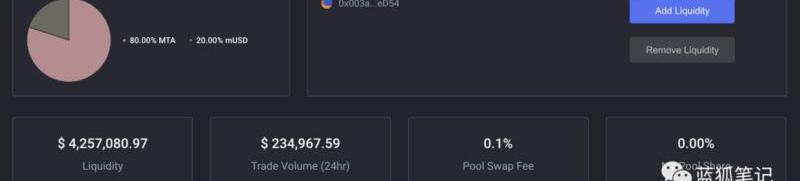

*Balancer上的mUSD-MTA池

為mUSD和MTA提供流動性,可以賺取MTA和BAL。

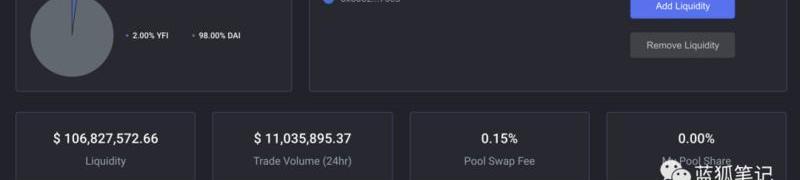

*Balancer上的YFI-DAI池

為YFI提供流動性,可以賺取YFI和BAL。

*Synthetix上的iETH池

通過在Synthetix上質押iETH可以獲得SNX代幣獎勵。

還有更多的流動性挖礦......

不過由于DeFi的可組合性和無須許可性,流動性挖礦也是可組合的,這也導致DeFi的挖礦可以帶來極致的收益,也伴隨極高的風險。

流動性挖礦與DeFi可組合性帶來了極高的收益

由于DeFi協議的可組合性,用戶可以通過不同協議賺取收益。例如用戶可以將穩定幣存入Curve的Y池,可以賺取CRV和YFI的代幣收益和費用;在Curve存入穩定幣后,產生了流動性代幣代表用戶的份額,而流動性份額代幣又可以存入到Balancer的流動性池中,可以賺取BAL代幣收益和費用;然后再將流動性代幣在yearn.finance上質押,可以賺取YFI代幣。

這樣一來,流動性提供者可以同時賺取三種代幣,YFI、CRV、BAL,此外由于是為yPool提供流動性,yearn.finance根據Compound、Aave等借貸協議的最佳收益進行調整,還可以為流動性提供者賺取最大的利息收益。

還有更瘋狂的玩法。有人首先在借貸平臺Compound或Aave用ETH等加密資產借入穩定幣,大概4.6%的利息,然后在DEX上將USDC換成SNX,并在Synthetix平臺上抵押SNX,挖出sUSD,然后將sUSD買入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然后將生成的sUSD在Curve的y池中進行流動性挖礦,將挖礦所得的YFI存入Balancer的YFI-DAI池中,這樣可以賺取SNX、CRV、YFI和BAL。其年化的收益,遠高于當初借貸的利息。

當然,這可能還不是最優策略,因為隨著不同代幣價格的波動和參與份額的變化,其收益也在發生波動。

一切看起來很香,是嗎?不過,同時伴隨的是高風險。

流動性挖礦與DeFi的可組合性也帶來極高的風險

以上的各種操作看上去收益非常高,但是,高收益背后也有高風險。通過DeFi協議的可組合性,確實可以賺取超高的收益,但它可組合的不僅是收益,也是風險。借貸的資產可能會有被清算的風險,此外,在各種智能合約平臺上抵押或提供流動性也存在智能合約風險、無常損失、預言機風險等。因此,為DeFi提供流動性或進行質押,一定要注意風險,將風險控制在可接受的范圍內。黑天鵝不常見,但一旦出現,就是巨大的損失。

Tags:BALUSDDEFNCESint-Truidense Voetbalvereniging Fan TokenUSDNDefi FactoryPterosaur Finance

以人為鏡,可以明得失——唐太宗 1、 我等的船還不來,我等人的他還不明白。7月20日,在巴比特論壇的一位老船員發出了一個簡短貼子,稱“熬不住了清退離場!!!”,語氣頗為無奈,很快上了熱門,獲得了.

1900/1/1 0:00:00最近舉行的第90期核心開發者會議幾乎全程都在討論一個問題。我強烈建議大家親自聽一下這場會議。在這場會議上,Alexey提出了客戶端開發者負荷過重的問題.

1900/1/1 0:00:00自今年六月以來defi異常火爆,讓人很容易聯想到當初p2p互聯網金融的火爆。那么defi會不會象p2p一樣“曇花一現”?二者有些什么不同?我們不妨來比較一下.

1900/1/1 0:00:00隨著流動性挖礦的火熱,以太坊的DeFi生態系統中鎖定的資金量達到了25億美元的資金。 有人說,DeFi的增長正在將以太坊變成一種“金錢漩渦”,吞噬資金.

1900/1/1 0:00:007月17日,“新生·澳門產業區塊鏈協會成立大會”在橫琴召開。會上,《區塊鏈革命》作者、數字經濟之父DonTapscott帶來主題為“制造變革”的演講.

1900/1/1 0:00:00車聯網的概念引申自物聯網,狹義的車聯網定義為利用部署在車輛上的電子標簽,通過無線電射頻識別技術將采集到的車輛的靜動態信息接入一個統一的信息網絡平臺.

1900/1/1 0:00:00