BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD-1.35%

ADA/HKD-1.35% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-1.09%

XRP/HKD-1.09%這個周末,BTC和ETH,依舊處于無聊的低波動狀態,很多人開始乏了,但DeFi領域上演的一幕幕讓人驚愕的戲劇,確實可以讓人分泌出很多多巴胺,而筆者也體驗到了其中的瘋狂。

當然,結局并不是美好的,這里寫出來讓大家開心開心。

先總結一些最近個人的看法:

DeFi概念的范圍繼續擴大,整個幣圈都在往這個概念靠攏(哪怕是一些看上去八桿子都打不著關系的);

DeFi和CeFi在結合,表現為中心化交易所的用戶可在交易所參與DeFi的流動性挖礦;

IDO之風愈演愈烈,投機的氛圍也越來越強,中心化交易所的IEO也會重啟,同時,項目層次不齊的情況會越發突出,從本質上說,這些依然屬于變相的ICO;

IDO對于投資者而言,實際是比ICO更糟糕的機制,無論是uniswap、balancer還是最近mStable拍賣采用的Mesa競拍,投資者拿到token的價格只能是機構成本的十倍,甚至數十倍,而且初始價格是非常容易操縱的,總的來說,IDO并不適合普通人參與,而更適合那些風險偏好者。而流動性挖礦,也需要非常謹慎,并且是越新的項目,代碼存在漏洞的風險也就越大;

DeFi借貸協議Goldfinch平臺在貸余額突破1億美元:5月6日消息,據區塊鏈數據平臺Token Terminal顯示,DeFi借貸協議GoldFinch平臺在貸余額突破1億美元。[2022/5/6 2:55:01]

DEX交易量超越CEX已經變得比想象中的要更近;

衍生品DEX和Layer2DEX會成為接下來市場的焦點;

DeFi短期并沒有帶動ETH的價格,主要是因為穩定幣可以代替它成為融資媒介,但從長期來看,ETH大概率會是受益者;

目前DeFitoken的價格普遍存在較大泡沫,但這并不意味著泡沫會立刻破裂;

之前的DeFi項目是有產品,有成績,還有代碼安全審計的“三有”項目,但筆者擔心,在投機氛圍的帶動下,越來越多的“三無”項目會出來騙錢,請守好自己的錢包;

DeFi必然會遇到監管問題,對于中心化程度高的項目,請務必要提高警惕;

很多人認為BTC牛市很遠,但我覺得已近在眼前;

DeFi的概念已經存在很久,為什么現在開始熱炒?

加密指數提供商Compass推出DeFi基本面指數CCBFDEFI:2月22日消息,加密指數提供商Compass Financial Technologies宣布推出Compass Crypto Basket Fundamental DeFi Index(CCBFDEFI),為DeFi領域提供可靠的機構基準。

CCBFDEFI利用一種新的加權機制跟蹤DeF領域一籃子代幣(10種頂級代幣)表現,并每月進行再平衡。CCBFDEFI符合歐盟基準法規,現已在Bloomberg和Refinitiv上線。CCBFDEFI是第一個引入基本面加權模型的機構加密指數,通過使用鏈上數據來確定其組成部分之間的權重,跟蹤DeFi協議產生的代幣流動性和收入。(PRNewswire)[2022/2/22 10:08:47]

很多人可能會疑惑,DeFi的概念不是很早就有了,為什么當初沒火,現在卻開始熱炒?是不是依舊是在炒作概念?

首先,DeFi概念的熱炒,背后確實是有一股力量在推動,包括像Coinbase、A16Z這樣的大型機構,以及以太坊生態的眾多參與者,但從本質上來說,金融確實是區塊鏈最適合應用的領域,推動這場運動,是共識的一個結果。

BitMEX推出山寨幣一籃子指數和DeFi一籃子指數:加密貨幣交易所BitMEX宣布推出山寨幣一籃子指數BALTMEX和DeFi代幣一籃子指數DEFIMEX及兩個指數的雙幣種永續合約(ALTMEXUSD和DEFIMEXUSD)。其中,山寨幣一籃子指數成分包括BNB、ADA、DOGE、XRP、DOT、UNI、BCH、LTC、SOL和LINK;DeFi代幣一籃子指數成分包括UNI、LINK、AAVE、MKR、LUNA、COMP、AVAX、GRT、YFI和SUSHI。BitMEX一籃子指數的指數乘數會在每個季度的最后一個星期五進行調倉或更新。[2021/7/20 1:05:15]

第二,2018-2019年,加密貨幣市場尚未走出熊市,并且基礎設施也不夠完善,因此并沒有大規模化的可能,當時的DeFi完完全全是處于玩具的階段。

而進入2020年之后,像Rollup等二層技術及項目的推出,可以為DeFi擴大馬路數百倍,同時大大降低成本,此外,像Argent這樣的無助記詞智能合約錢包的出現,也可以大大降低DeFi的使用門檻,也就是說,DeFi在進入2020年之后,才有了熱炒的前提。

數據:前100個DeFi協議市值為550億美元,仍低于Square等大公司:ParaFi Capital合伙人Santiago R Santos在推特發布市值相關數據:前100個DeFi協議市值為550億美元,高盛市值為1000億美元,Square市值為1080億美元,PayPal市值為3150億美元,摩根大通市值為4200億美元。[2021/2/8 19:12:23]

但在初期階段,DeFi必然是由投機主導的,也就是很多人會說的"幣圈內卷"現象,因為本身最容易接受DeFi概念的,其實就是這個圈子里的人,但這是“破圈”之前的一個必要過程。

很多人可能會說,拿著BTC和ETH不是挺好嗎,何必折騰來折騰去,因為到最后,大多數的DeFi項目都逃不了歸零的結局,而只有少數的DeFi項目才有可能成功。

拉長時間線來看,的確會是如此,但你想過沒有,不參與其中,你怎么知道這個領域到底是怎么回事?你又怎么知道,自己原先的想法是否就是錯誤的?

從目前來看,DEX的興起,是必然的,借貸的興起,也是必然的,這些都是為了實現區塊鏈資產無需信任的愿景,但這個過程,一定會是曲折的。

BCETF區塊鏈行業指數宣布正式融入DeFi新生態:據WBF平臺行情顯示,BCETF上線后最高漲幅達到70%,24小時漲幅為18.27%

據了解,BCETF作為區塊鏈行業預言跟蹤指數,對標區塊鏈行業市值與交易量最活躍前50名的加密資數字產掛鉤,其中包含比特幣(BitCoin),以太坊(Ethereum),瑞波幣(Ripple Credits),萊特幣(Litecoin),LINK等,這5只數字資產占具整市值的80%體量。

BCETF區塊量子基金、項目技術代表等首次公開最新的視頻信息,視頻鏈接請查看原文。[2020/8/16]

投機mStable失敗帶來的思考

下面就講講筆者參與mStable競拍,然后失敗,最終浪費了時間,以及數十筆交易手續費的失敗經歷:

為什么決定參與mStable競拍?在參與之前,我從三個角度思考了這個問題:

mStable符合有產品,有成績,有代碼安全審計的“三有”標準,并且投資機構給出的1500萬美元整體估值是合理的;

mStable做到無滑點穩定幣兌換這一點,的確有一定的競爭力,是屬于可以和Curve一較高下的項目;

mStable的IDO選擇了競拍模式,不再是直接在balancer上線,這可以解決機器人搶先交易的問題,并且流程其實有點復雜,這看上去會是一個機會;

但事實證明,個人最初的想法是太過天真了,尤其是最后的一點。

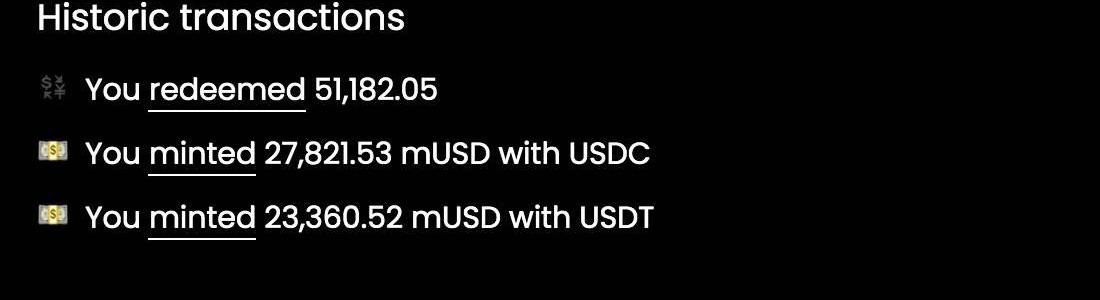

首先,參與mStable的競拍,是需要用到mUSD穩定幣的,這可以通過USDT、USDC、TUSD、DAI去1:1鑄造兌換,也可以選擇在Balancer上進行兌換,從費用的角度來看,直接用穩定幣鑄造顯然是更適合的:

正是這一原因,導致mStable協議抵押的資產在周六那天增加了1100多萬美元,而競拍結束之后,mStable協議抵押的資產從最高接近4000萬美元,驟降到目前2940萬美元,也就是說,這些新增抵押的資產并不是自然流進去的,而是用于競拍的目的。

鑄造完mUSD之后,你需要把mUSD轉到Mesa平臺,然后通過官方的指南添加交易對,并進行出價,規則是“共計拍賣266萬MTA,持續時間為2天,以北京時間18日22:00為交割時間,價高者得”。

而每次出價及取消,都需要和合約進行交互,也就是說,每次操作都需要支付一筆手續費,然后筆者傻乎乎地進行了13次出價及取消操作,其中大部分是在最后的幾分鐘進行的。

而競拍的過程,實際是個博弈的過程,筆者從最初抱著撿便宜的心態,到后面不斷抬高對項目的估值(注:

距離清算前幾個小時,mStable項目方故意宣布了和FTT交易所深度合作的消息),再到達到個人出價的極限,最后在MTA清算價超過1.8美元,以及上線Balancer之后立刻達到3美元時出現的那種錯愕感。

毫無疑問,這次的DeFi投機行動,是徹徹底底失敗的。

但從理性的角度來看,一個剛上線不久的DeFi項目,竟然有了超過3億美元的估值,這確實有些讓人覺得匪夷所思,恍惚間,我有種回到2017年ICO熱潮的那種感覺。

而事后來看,其實這種IDO方式,又存在很大的操縱空間,它對于投資者而言其實是非常不利的。

而很多獲利的參與者,又馬不停蹄地把目光瞄向了接下來的YFI、Curve等熱門項目,同樣,也是讓人匪夷所思的回報率,但這只是表面上的,絕非是普通參與者能夠獲得的回報率。

所以,在體驗過mStable的競拍后,筆者可能不會再去湊新項目的IDO熱鬧了,相關的風險已經越來越大,“三無”項目也會越來越多。

最后簡單談談DeFi項目的估值問題:目前似乎并沒有一個很好的答案,當前市場上較為流行的方法就是看市盈率,依據是DeFi屬于三個超類資產中的資本資產,因此市值與協議盈利能力的比值,是一個較有意義的參考指標,而另一種簡單粗暴的方式,就是看協議鎖定的資產金額,或者看交易的金額。

然而,以上這些評估方案都是屬于非常初期的,因為很多看似相同賽道的協議,實際并不是同一緯度的,例如layer1的DEX和layer2的DEX,從流動性來看,顯然目前layer1的DEX更占優勢,但從期望來看,layer2的DEX可能成長空間會更大一些,并且每筆交易的費用相差是非常大的,這導致layer2DEX的交易數明顯突出,但協議的收入卻并不高。

因此,總的來說,關于DeFi項目的估值,當前行業還是處于一個盲人摸象的階段,就比如筆者對mStable的估值就明顯低于市場給出的估值。

還有一點值得說的是,在這一次DeFi運動中,SuZhu和他的ThreeArrowsCapital的表現是最為突出的,無論是AAVE、Kyber、Synthetix、mStable,還是其他幾個即將推出的項目,都具有很大的亮點,總的來說,像衍生品DEX、低滑點DEX、Layer2DEX,以及穩定幣資產、創新借貸等,依然會是接下來DeFi運動的主旋律,至于這場運動會持續多久,以及影響會有多大,這還需要時間來觀察。

IPFS很熱,Filecoin很香。私募沒資格,礦機坑太多。而Filecoin官方一而再,再二三的推出主網上線日期,究竟有何貓膩?交易所紛紛上線FIL期貨,這非比尋常的IOU操作,真是你上車的機.

1900/1/1 0:00:00法條鏈接 《民法通則》第九十二條規定:沒有合法根據,取得不當利益,造成他人損失的,應當將取得的不當利益返還受損失的人.

1900/1/1 0:00:00作者:Joss 來源:IPFS原力區 前言 今年比特幣減半后整個行業發展仿佛停滯,有些聲音說IPFS&Filecoin是下一個引領行業爆點的機會.

1900/1/1 0:00:00作者:廖飛強|微眾銀行區塊鏈核心開發者來源:微眾銀行區塊鏈微信公眾號數字簽名在數字契約中包含不便公開的敏感信息時,如何進行有效的簽名?簽名時看不到信息明文.

1900/1/1 0:00:00北京時間6月24日,當中國人民準備迎接端午佳節的時候,789,534枚ETH的鏈上轉賬引發了業界關注,因為這些ETH正是數字貨幣領域迄今為止涉案金額最大的PlusToken事件中的ETH資產.

1900/1/1 0:00:00美國最大的加密貨幣交易所之一Coinbase很可能正在準備發行自己的加密貨幣。 在《Unchained》播客的最新采訪中,《財富》雜志高級記者杰夫·羅伯茨透露,有消息稱,備受矚目的加密貨幣交易所.

1900/1/1 0:00:00