BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+1.33%

LTC/HKD+1.33% ADA/HKD+1.66%

ADA/HKD+1.66% SOL/HKD+0.49%

SOL/HKD+0.49% XRP/HKD+2.34%

XRP/HKD+2.34%轉自:碳鏈價值

作者:葉小風

以太坊終于漲了!

過去的兩天里,以太坊漲了12%。

投資者們終于長舒了一口氣。但這似乎還遠不夠,因為,與以太坊上DeFi的瘋狂行情相比,ETH已經長時間原地踏步。

相信此刻,一定有無數個疑問纏繞在投資者心頭。而本篇文章將主要探討以下投資者關心的問題:

為何在很長時間之內DeFi相關代幣大漲,ETH停滯不前?

為什么說DeFi反而成為了以太坊網絡的負擔?

被區塊鏈世界奉為圣經的“胖協議“過時了嗎?

以太坊為何突然大漲?未來以太坊的機會在哪兒?

DeFi正遠離以太坊

為何DeFi火熱之時,ETH價格卻長期停滯不前?

一言以蔽之,以太坊上的DeFi協議開始越來越少地依賴ETH。

在早期,MakerDAO作為最主流的借貸協議,只接受ETH作為抵押品生成Dai,包括Compound和Aave問世后,ETH在相當于一段時間內,充當了DeFi市場的本位幣。

隨著DeFi市場的蓬勃發展,越來越多的代幣成為原生資產。

2019年11月18日,MakerDAO正式發布多抵押Dai,除了ETH,還允許BAT、USDC、WBTC、KNC和ZRX等代幣在該網絡上用作抵押品發行穩定幣,這一定程度上削弱了ETH的影響力。

隨后,多元資產抵押成為主流,甚至出現了Synthetix。

與大多數建立在以太坊基礎鏈上的DeFi應用不同,Synthetix不使用ETH作為抵押品,僅支持抵押其原生代幣SNX,用于合成資產的發行。

MicroStrategy增持1,045枚BTC,目前持有14萬BTC:金色財經報道,MicroStrategy以平均價格28,016美元增持1,045枚BTC,花費約2,930萬美元。

截至目前, MicroStrategy持有14萬個比特幣,以約41.7億美元的價格收購,平均價格為每個比特幣29,803美元。[2023/4/5 13:46:27]

而貸款協議Aave也在7月推出了無抵押的對等貸款服務。

金融創新讓DeFi逐漸遠離ETH,尤其是讓DeFi騰飛的關鍵創新——流動性挖礦。

2020年6月15日,Compound啟動流動性挖礦機制分發其治理代幣COMP,這是DeFi大繁榮的開始。

隨后,Balancer,Curve、Bancor、Thorchain、mStable、bzx、Kava......紛紛推出流動性挖礦機制。

投資者為了追逐這些代幣獎勵,主動向這些DeFi協議提供流動性,DeFi開始火箭般騰飛。

伴隨著越來越多DeFi協議發行治理代幣,并向流動性提供者分發這些代幣,加密貨幣社區誕生了新的Meme術語"YieldFarming"。

YieldFarming,Yield意思是收獲或者收益,Farming為農場種植。

顧名思義,其意思為加密貨幣投資者將資金投入到不同DeFi協議中來賺取最大回報,加密貨幣投資者把自己比喻為“YieldFarmer”,用中文來解釋或許更貼切——薅羊毛與羊毛黨。

YieldFarming,進一步將DeFi推離ETH,甚至傷害ETH。

區塊鏈行業協會GBBC Digital Finance加入國際證監會組織(IOSCO):金色財經報道,區塊鏈行業協會GBBC Digital Finance 已加入國際證監會組織(IOSCO),國際證監會組織(IOSCO)是匯集全球證券監管機構的國際機構,被公認為證券行業的全球標準制定者。IOSCO 制定、實施并促進遵守國際公認的證券監管標準。它在全球監管改革議程上與 G20 和金融穩定委員會 (FSB) 密切合作。作為數字資產行業協會,GBBC Digital Finance 的目標是讓監管機構參與進來,告知世界主要監管機構將如何制定政策。[2023/2/17 12:12:23]

YieldFarmer試圖通過流動性挖掘來賺取更多投機性的代幣——比如COMP或BAL。

從經濟效益來看,用BAT、ZRX、USDT、USDC和DAI參與挖礦比ETH更具吸引力。

以最火熱的Compound為例,BAT大戶一度壟斷COMP挖礦,隨后官方緊急修改代幣分配機制,穩定幣成為主要的戰場,ETH一直不溫不火。

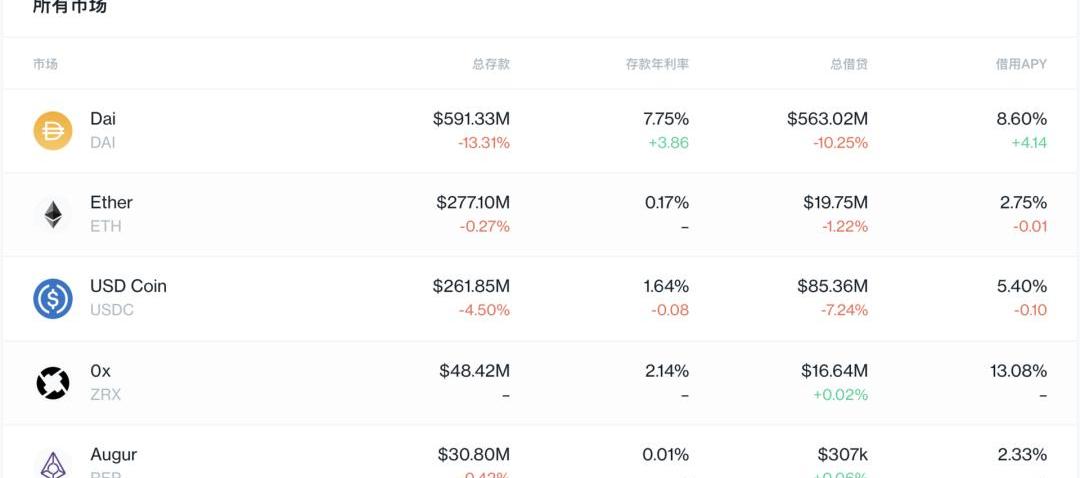

目前,在Compound的存貸資金池中,ETH只占到了總存款的19.15%,總借貸的2.45%。

在流動性挖礦中,ETH的作用更多僅歸結為手續費gas的使用。

然而,這并不一定意味著ETH產生了大量的新需求。因為大多數DeFi用戶也是ETH的投資者,他們中的許多人可以使用現有的ETH來支付手續費用。

SPACE ID完成1000萬美元戰略輪融資:金色財經報道,去中心化身份協議SPACE ID完成了由Polychain Capital和dao5領投、Foresight Ventures等參投的1000萬美元戰略輪融資。

此前報道,去年9月SPACE ID完成由Binance Labs領投的種子輪融資并上線.bnb域名服務。[2023/2/7 11:52:54]

與2017年的ICO熱潮不同,在ICO泡沫中,每個項目方都用ETH籌集資金,這直接刺激ETH需求爆炸性增長,從而讓價格上漲超過10倍。

DeFi并沒有讓以太坊再次創造奇跡。

OKExResearch首席研究員William認為,ETH想要從DeFi中受益,DeFi必須大到可以拉起ETH的市場需求。比如2017年的ICO浪潮,就拉動了市場對ETH的需求,將ETH推動1,300美元的市場高位。

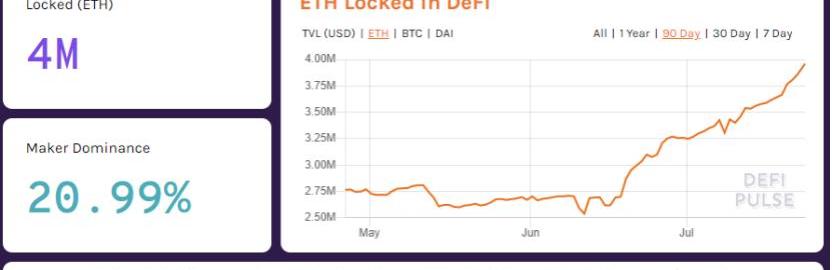

目前ETH的總流通量為1.11億,而DeFi上的鎖倉價值僅僅為400萬,對ETH的市場需求貢獻較小,所以ETH表現依然平淡。

DeFi越成功,以太坊越危險

DeFi不僅沒能帶來以太坊的復興,還讓以太坊網絡更擁堵、手續費更昂貴。并且,轉賬手續費的提高,或許趕走了DeFi真實使用者。

根據CoinMetrics的報告,DeFi已將以太坊交易費用推高至2018年以來高點,并且開始危及以太坊系統的安全。

7月22日,以太坊創始人V神在推特警告稱,若不采取應對措施,高額的費用將會破壞網絡安全。

比特幣礦企CleanSpark:11月總計出售544枚比特幣,算力已達5.5EH/s:12月2日消息,比特幣礦企CleanSpark公布11月運營情況,CleanSpark11月共產出535枚比特幣,今年至今已產出4157枚比特幣,截至11月30日的比特幣持有量為281枚。[2022/12/3 21:19:02]

他引用了普林斯頓大學的一篇論文,論文指出,礦工越來越依賴手續費,這可能激勵了自私的挖礦行為,礦工們為了獲取更大利潤可能會破壞交易處理方式。因此,V神呼吁改革加密貨幣的收費系統,以保護網絡的安全性。

Nervos首席架構師JanXie認為以太坊上的DeFi越成功,以太坊越危險。

“以太坊面臨著不同的挑戰,我們稱之為“重資產問題”。以太坊向礦工支付ETH,以激勵共識,保證網絡安全。然而,以太坊上承載著許多不同的代幣,這些代幣從以太坊的安全性中受益,但并沒有為以太坊安全性的增長做出貢獻。反而是ETH持有者必須為其支付持續的存儲成本。”

在他看來,這些非ETH代幣越成功,以太坊對攻擊者的吸引力就越大。同時網絡的安全性并沒有與網絡上存儲的所有代幣的總價值成正比增加。

胖協議過時了嗎?

2016年8月,美國投資基金USV的JoelMonegro,發表了名為《Fat-Protocols》的文章,中文世界稱之為“胖協議“。

“胖協議”理論引起了廣泛討論,一度被認為是區塊鏈世界的投資圣經,甚至你可以把公鏈投資熱潮部分歸因到胖協議理論上。

“胖協議”認為,區塊鏈和互聯網價值捕獲模式是不同的,互聯網時代的價值大多被應用層捕獲,比如Google、Facebook、亞馬遜、阿里、騰訊等。而為互聯網提供支撐的TCP/IP、HTTP等底層協議并不能捕獲價值。

Glassnode:ETH交易所提款數量達14個月低點:7月11日消息,Glassnode數據顯示,ETH交易所提款數量達到14個月低點,七日均值為2,396.131。[2022/7/11 2:05:09]

而區塊鏈時代價值將集中在共享協議層,只有小部分價值分布在應用層。由此誕生了“胖協議”和“瘦應用”的說法。

根據胖協議,由于應用層的成功會驅動協議層的投機,所以協議的市值總是比其上面構建的所有應用總價值增長更快,以太坊此類基礎協議層價值增長應該遠快于DeFi這類應用層的價值。

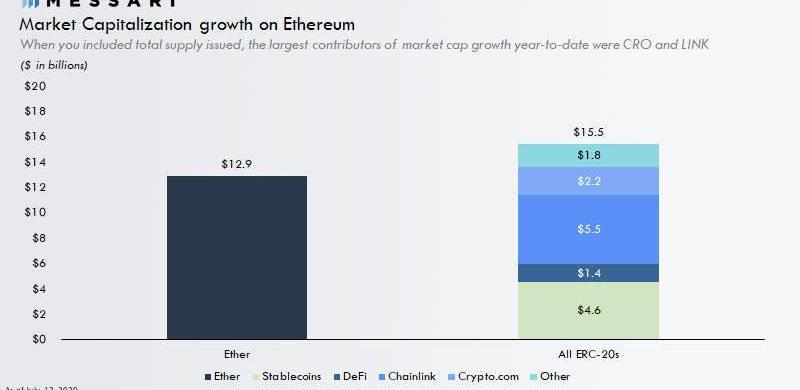

但事實是,DeFi代幣價值增長遠超ETH,所有現存的ERC20代幣的總市場價值已經超過以太坊的市值。

MulticoinCapital的KyleSamani在《AggregationTheory,ThinProtocols,andRecentralization:AugurEdition》一文中以Augur為例表達過一種觀點,即應用會竊取協議的價值,并且協議很難阻擋這種竊取。

當應用占據了協議大部分的流量,而又必須支付給協議大量費用的時候,應用會傾向于分叉協議,獲取更大的收益。

OKExResearch首席研究員William則認為《胖協議》的分析場景已經不合時宜了。

“《胖協議》認為協議“變胖”而應用“變瘦”的原因在于兩點,一是協議層的數據共享,二是引入了協議層代幣。但是現在我們可以明顯地發現,數據的共享,并不意味著流量的共享,因為在應用層,各項目的功能和運營情況好壞參半,無法實現真正意義上的流量共享。”

其次,應用層和協議層在用戶和資金上產生了一定程度上的脫鉤。

《胖協議》認為協議層的市值增長高于應用層價值,原因在于應用層的成功會帶來新用戶,而新用戶將會被吸引至該協議中增加對代幣的需求,同時現有投資者預期價格上漲則繼續持有代幣,進一步限制了供應。比如2017年的ICO,吸引了大量新用戶,同時增加了市場對ETH的需求,進而拉高了ETH的市值。

在William看來,如今,應用層和協議層在用戶和資金上的聯系已經出現了明顯的脫鉤——“人們可以在以太坊上發行大量的穩定幣,在借貸市場上進行融資,甚至在DEX進行交易,但都不會顯著增加市場對ETH的需求,這種脫節的后果即應用層的市值超過了協議層的市值。”

分析師Mike則不同意單從“DeFi熱”推導出“胖協議”過時這個結論,正如FCoin交易即挖礦也曾一時引領潮流,但依然以失敗落幕,依靠流動性挖礦等“創新”而繁榮的DeFi是否會成為下一個FCoin,尚待觀察。

他認為,從更長遠的周期來看,DeFi已經泡沫化,而協議層的價值還沒有完全被發掘出來,比如以太坊還沒有真正發力。

以太坊給出殺手锏

遭到DeFi反噬,以太坊并不會坐以待斃,它給出了殺手锏——EIP-1559和ETH2.0。

在7月22日的推文中,V神除了表達高昂手續費破壞網絡安全的擔憂,同時,他也提出了解決之道——EIP-1559。

EIP1559會把當前以太坊的手續費用結構改成2種:

基本費用,最大的亮點在于,這筆費用并不是用來獎勵礦工的,而是直接燃燒的,這避免了通貨膨脹,甚至可能減少供給。

小費Tip,這用來獎勵礦工,在無擁堵的情況下,只需要足夠補償礦工挖出叔塊的風險(比如1Gwei即可),而在交易擁堵期間,則沿用最高價拍賣模式,增加Tip費用來使自己的交易更快被打包。

EIP1559采用類似于比特幣的難度調整的機制去增降BASEFEE的值。當市場需求很大時,基本費用會開始上升,越擁堵,這個費用就上升得越快。

此外,在EIP-1559之前,從技術上講,交易費用不必以ETH支付,當用戶可以使用任何代幣支付交易費用時,這將威脅本幣的儲備狀態和貨幣溢價。EIP-1559施行后,每個交易的BASEFEE部分都以ETH計算,并且會被銷毀。

總結起來,EIP1559主要做了兩件事情:

為區塊的交易打包建立了市場動態價格機制。

強制使用ETH作為手續費,并且銷毀交易費中的大部分ETH。

這將重塑以太坊的經濟生態。

在以前,無論是穩定幣的崛起、還是DeFi火熱的流動性挖礦、亦或以太坊上的資金盤,并未將價值賦予整個以太坊協議層,甚至威脅以太坊的安全,出現“DeFi越成功,以太坊越危險”的情況。

EIP1559改變了這一切。

銷毀BASEFEE,意味著等價地支付給整個以太坊網絡,所有的ETH持有者都會收益。EIP1559通過增加ETH的稀缺性來支付外部性,從而解決了以太坊上的“公地悲劇”問題。

EIP1559相當于是以太坊經濟系統的稅收制度,它確保所有了所有公民都可以在默認情況下能夠獲取以太坊的價值,無論是參與Staking還是DeFi,游戲,亦或資金盤,以太坊的所有使用行為都會增加ETH的稀缺性,增強協議層的價值。

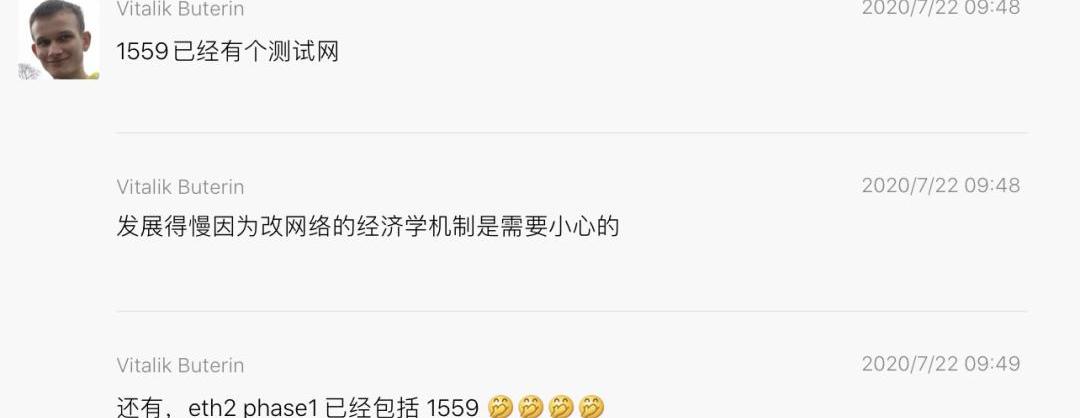

當然,EIP1559最終是否會得到采用,還是一個未知數,根據Vitalik在微信群里透露的消息,目前EIP1559已經有了測試網,并且以太坊2.0的第一階段包括1559。

此外,備受矚目的以太坊2.0也箭在弦上。

7月23日,以太坊官方發文稱,下一個多客戶端測試網Medalla將于北京時間8月4日下午9點啟動,這將標志著以太坊2.0主網絡啟動前的最后一步。

此前,以太坊基金會研究員JustinDrake認為以太坊2.0第0階段可能在2021年才能上線,隨后V神否認了該說法,認為第0階段將比JustinDrake預估時間大大提前,也就是說最快2020年底能見證以太坊2.0啟動。

這也被認為是以太坊最近價格飆升的主要原因,以太坊2.0以及EIP-1559將會讓整個以太坊經濟系統煥然一新。無論是從PoW轉向PoS機制,質押至少32個ETH“挖礦”,還是直接銷毀交易手續費,都會對ETH的價格產生積極影響。

這將會是以太坊的“絕地反擊”!

這是一個設計精巧的博弈體系,眾人在博弈中輸出交易對報價,并產生眾多功能性代幣。這個系統如何運轉?各個代幣有何用途?原文:www.NESTfans.com作者:LeftOfCenter匿名團隊開發.

1900/1/1 0:00:00自萌芽以來,區塊鏈行業的焦點就一直在技術應用上。現代金融是如此根深蒂固,使得區塊鏈的大規模應用進展十分緩慢.

1900/1/1 0:00:00反洗錢金融行動特別工作組于1989年7月由G7各國代表在法國召開時同意成立,總部位于法國巴黎,為世界上最重要的打擊洗錢國際組織之一,旨在發展政策以打擊洗錢及資助恐怖份子活動.

1900/1/1 0:00:00過去的一周,杭州區塊鏈世界,異常熱鬧。2020杭州區塊鏈周,37場主題演講,12場圓桌討論,43場周邊活動,近2000人參會.

1900/1/1 0:00:00北京時間2020年7月16日凌晨三點左右,著名社交網站推特陷入了一場震驚全球的黑客風暴,包括比爾·蓋茨、埃隆·馬斯克、奧巴馬、拜登等知名人士.

1900/1/1 0:00:00監管當局正在考慮的問題是,目前應該將一切與虛擬資產有關的行為同步納入制度約束范圍?還是首先針對一部分經營者進行約束監管.

1900/1/1 0:00:00