BTC/HKD+1.72%

BTC/HKD+1.72% ETH/HKD+1.47%

ETH/HKD+1.47% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+1.14%

XRP/HKD+1.14%一場數字貨幣市場的上漲狂歡,也給了期權一個露臉機會。近日,最大的數字貨幣期權交易所Deribit宣布單日期權交易數據創造歷史新高,期權市場的體量得以壯大。

作為期貨合約之后又一個舶來于傳統金融圈的衍生品,期權沒有懸念地成了交易所的又一個布局焦點。從去年下半年開始,Bakkt、OKEx、幣安等平臺相繼上線了期權產品,火幣近日也對外「放風」,旗下期權即將面世。

交易所風風火火搶灘布局期權,迎頭撞上一個殘酷事實——如今的幣圈期權市場實在太過羸弱,就連較早布局的衍生品頭部平臺OKEx,也尚未出現可供充分交易的市場,市場接受度不高。被視作「正規軍」的Bakkt更是連續數月期權「0交易量」。

相比期貨合約,期權可實現的功能更豐富,比如在套期保值方面,期權憑借其非線性損益的特征,給投資者保留了收益增長的空間。

但也由于邏輯復雜,致使期權更難懂,存在天然門檻,很難如同期貨合約一樣快速普及開來。在業內人士看來,盡管近期數字貨幣期權市場表現出向好的勢頭,但它距離爆發還很遙遠,從風控的角度來看,期權過早躁動也未必是件好事。

比特幣期權交易數據創新高

主流幣輪番上漲的大行情點燃了數字貨幣交易市場的熱情,衍生品交易市場跟著被引爆。

CME將于5月22日擴大比特幣和以太坊期權的合約期限:金色財經報道,芝商所(CME Group)宣布計劃從 5 月 22 日開始,在標準和微型比特幣和以太坊合約中擴展其加密貨幣期權合約,目前等待監管審查。其中,比特幣和以太坊期貨期權的新到期日將提供星期一、星期二、星期三、星期四和星期五的到期日。微型比特幣和以太坊期貨期權將在現有的周一、周三和周五合約上增加周二和周四的到期日。所有這些新產品將補充所有比特幣和以太坊期貨合約的現有月度和季度到期。[2023/4/17 14:09:19]

根據數字資產交易所OKEx的合約大數據,7月29日0點,該平臺BTC合約持倉總量超過11.97億美元,相比月初的5.36億美元,增長123%;其24小時BTC合約交易量超過97.2億美元,相比月初的10.39億美元,增長835%。

作為幣圈最主流的金融衍生品,期貨合約市場呈現出狂暴一面。與此同時,另一塊相對冷門的衍生品領域,也迎來了歷史時刻。

7月29日,巴拿馬數字貨幣衍生品交易所Deribit發布推文稱,該平臺前一日共進行47500份比特幣期權合約交易,這些合約總價值為5.39億美元,是比特幣減半當天達到的歷史前高1.96億美元的2.73倍。

歐易OKEx交易大數據:BTC合約多空持倉人數比1.36,合約持倉總量為27.27億美元:截至4月8日10:30,根據歐易OKEx交易大數據,BTC合約多空持倉人數比為1.36,市場做多人數占高;季度合約基差在3500美元上方,永續合約資金費率為正,交割及永續合約持倉總量為27.27億美元,總體多軍占優;BTC交割及永續合約精英持倉方面,做多賬戶比為52%,精英賬戶多頭持倉28.60%,精英賬戶多頭占優,繼續關注大戶持倉變化。從期權合約數據來看,看漲/看跌主動買入量比為0.78,看漲/看跌主動賣出量比為0.53,主動看漲看跌買入量占據優勢。[2021/4/8 19:57:23]

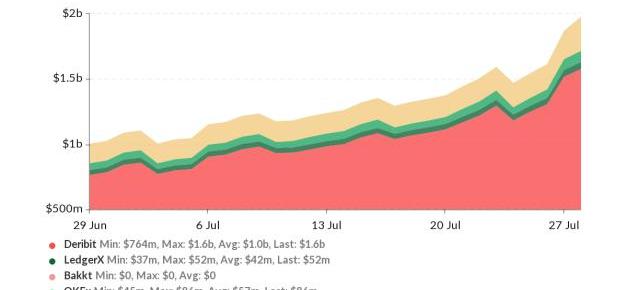

加密市場衍生品數據聚合商Skew數據顯示,Deribit是全球最大的數字貨幣期權交易平臺,占據80%左右的市場份額。其他被納入統計的平臺包括CME、OKEx、LedgerX以及Bakkt,相對市場份額還比較小。

對比合約巨頭OKEx日內90多億美元的交易量,Deribit期權市場5.39億美元的戰績尚顯得不足為道,但期權市場交易量的高速增長已經讓這個冷門衍生品展現了「后浪」潛質。

根據Skew的數據,近一個月,全球數字貨幣期權市場交易量節節攀升,增長幅度接近100%,期權也開始吸引業內關注度。

火幣合約已正式上線BTC/USDT期權合約:據火幣合約官網消息,火幣合約已于今日18點(GMT+8)正式上線BTC/USDT期權合約,用戶現可在Web端和API端開啟交易。

據悉,火幣期權合約是一家USDT本位正向期權合約,已上線的BTC/USDT期權合約每張面值僅為0.001BTC,用戶可選擇交易當周、次周、季度三個周期的買入或賣出、看漲或看跌期權。對于期權持倉,用戶可以提前進行平倉,已實現盈利的部分支持隨時提取;也可以持有至行權交割,系統將在每周五16:00,對當周未平倉的看漲期權和看跌期權的持倉進行平倉交割,以行權價和交割價的差額對期權進行結算,其中交割價為最后交易日標的指數最后1小時的算術平均價。屆時,實值期權將自動交割結算,平值期權和虛值期權將自動作廢,對應的履約保證金將解凍。[2020/9/1]

與期貨合約一樣,期權合約也舶來于傳統金融市場。期權又稱選擇權,賦予持有人在某一特定日期、以固定價格購進或售出某種資產或商品的權利。期權市場,同樣由買方和賣方組成,不同于期貨合約買賣雙方承擔同等義務,期權市場中,買方只需支付「權利金」,就可以擁有在到期日行權或不行權的權利,而賣方收取「權利金」后,必須在到期日按合同約定履行義務。

分析 | BTC期貨合約主力持倉數據:金色獨家分析:截止北京時間9月20日6:07,我們統計了BITFINEX、BITMEX兩家交易所的主力多空持倉數據,目前BITFINEX主力空頭依然占優,持倉60.39%,而BITMEX主力多頭占優,59.82%,兩個市場合計主力空頭持倉50.37%,空頭略占優勢,但多空分歧依然較大,這也是短線振幅巨大的原因。我們看到bitmex持倉為6.74億美元,較前日減少8000萬美元左右,應該是有大量爆倉所致,建議投資者保持理性投資,做好風險控制。[2018/9/20]

幣圈的期權主要有看漲期權和看跌期權兩種。以BTC期權為例,假設7月1日BTC價格為1萬美元,投資者A認為一個月后BTC將漲至12000美元以上,則可在市場中買入相匹配的一份看漲期權合約,并付出相對較少的「權利金」;而賣方投資者B則收入「權利金」,但須在交易平臺中繳納一定的保證金,以保障到期后可以履行合同。

如果一個月后BTC漲到了13000美元甚至更多,A則可以選擇行權,即以12000美元的價格從B買入BTC,來賺取差價。但如果一個月后,BTC沒有達到12000美元,A可以選擇不行權,僅虧掉此前付出的權利金。

上述案例中,理論上,A的收益可以無限大,最多虧損權利金;而B的最大收益就是權利金,可能虧損無限大。可以看出,期權市場零和博弈的屬性更強。

分析 | 金色盤面: ETH/USD未平倉合約數量增加:金色盤面綜合分析:BitMEX交易所的ETH/USD的未平倉合約數量占24小時交易量升至67.4%,表明短線觀望情緒較濃,建議投資者注意交易風險。[2018/8/27]

雖然期權市場不存在爆倉,但風險同樣不可忽視。有投資者做了一個形象的比喻,做期權的買方,相當于花2元買彩票,如果「中獎」收益率往往很高,而風險很有限,最多虧2元。但不能一次投入太大,因為不「中獎」就會損失本金。

多家交易所爭相布局

今年以來,以合約為主的衍生品市場成為越來越多交易所的主攻方向,豐厚的手續費收入,能夠直線拉升交易所的營收能力。

然而,合約市場的格局已經基本落定,OKEx、火幣、BitMEX、幣安等交易平臺瓜分了大部分的市場份額,新興平臺只能從增量市場尋找機會。

期權作為一個暫且邊緣的產品,儼然是幣圈衍生品市場的藍海領域,無論是合約巨頭還是錯過了合約紅利的新所,都想在期權上搶先一步。

去年下半年,Bakkt和OKEx相繼上線了期權產品,今年以來,幣安、霍比特、Gate.io等交易所紛紛跟進完成了比特幣期權的布局。據透露,火幣期權也處于最后的測試階段,即將問世;近日,比特大陸分拆的Matrixport宣布啟動衍生品交易所,明確表示將發力期權,試圖從霸主Deribit手中奪取市場份額。

各大交易所在期權上的隔空較量,彌漫出火藥味,也讓外界對期權市場抱有期待。

不過,現階段來看,期權的交易量在上升,但體量還微乎其微,甚至不足以稱之為一個充分交易的市場。

根據Skew的數據,Bakkt期權版塊已經連續數月交易量為0,而合約巨頭OKEx在期權上的攻堅也不甚理想,查看其交易頁面發現,部分期權合約都僅有一兩個買賣方掛單,有的沒有市場掛單,對于想嘗試體驗期權的用戶來說,這樣的交易深度有待提升。

幣安等交易所則干脆簡化了期權的邏輯,非標準期權。用戶可以選擇最少5分鐘、最多一天為到期時間,在規定時間內,用戶可以買漲、買跌來博收益。「有點猜大小的感覺」,一名體驗過該產品的用戶透露。

期權顯然還不是現階段各大交易所的主要創收業務,但各家交易所都明白期權不可或缺。「交易所就像是在買看漲期權,先付出成本把產品上線了,未來一旦期權市場爆發,就可能收獲巨額回報,但如果期權市場一直萎靡不振,交易所最多虧掉開發成本和一定的運維成本。」一名業內人士如此比喻。

離爆發還有多遠?

憑借著一波交易量的歷史性上漲,期權總算在幣圈得到了更多露臉機會,但想要成為主流的數字貨幣衍生品,或許還要走很長一段路。

傳統金融市場中,真正意義上的期權市場形成于1973年,芝加哥期權交易所進行了統一化和標準化的期權合約買賣,接下來的幾十年里,期權在歐美國家和地區逐漸流行。

廈門大學金融系教授陳蓉表示,期權的到期日、行權價格要比期貨更豐富,投資者可以根據自己的預期,選擇不同的到期日和行權價,很好地豐富了金融市場,因此被主流金融市場接受。

期權傳入國內市場的時間并不長,2015年2月,上交所上市了國內首只場內期權品種,補足國內的主流衍生品品類。由于期權交易相比期貨商品、現貨商品以及股票都更加復雜,加之有比較高的交易門檻,期權在國內金融市場的普及度并不算高。

雖然在幣圈,進行期權交易幾乎沒有投資者是否合格等準入門檻,但本身這一衍生品的復雜度,就足以把很多用戶攔在門外。

一名幣圈投資者透露,期權有點「繞彎彎」,不如合約直觀,而且到期日不同,行權價格也不一樣,不好評估風險,也沒有成熟的指標和市場可以參考。

「有合約還不夠虧?玩期權干嘛?」多位投資者表達了對期權的「天然抵觸」。

數字貨幣交易員「區塊鏈杰尼君」認為,現在幣圈的期權市場還是一個新興的市場,類似于合約還沒普及的時候。現在玩家都比較習慣玩合約,轉移到期權需要一個過程。交易所提升深度、進行市場教育并且提示風險都很有必要。

其實,期權能夠成為傳統金融圈主流的衍生品,不只是因為它能夠「以小博大」。一名傳統金融市場投資者認為,相比期貨合約,期權的功能更多,并不主要是用來賭單邊的,風險對沖以及策略構建才是它的魅力。

幣安JEX創始人陳欣曾表示,用比特幣期權來構建對沖組合,可以幫助礦工保障挖礦的最低收益,同時保有獲得更高收益的可能。

現階段包括比特幣礦工在內的數字貨幣持有者,更多習慣使用合約來套期保值。如果投資者判斷行情可能會下行,可全倉開一倍空單,這樣一來幣價下跌,投資者可以賺幣,幣價上漲,可以賺錢,從而維持用來購買礦機和電力的法幣不縮水。

這種套保的劣勢在于投資者未來不再有收益增長的空間。期權套保則具有非線性損益的特征,比如持幣者判斷行情下行,可買入看跌期權,如果行情持續下跌,投資者在幣上虧錢,但能持續賺取期權的收益;如果行情上漲,投資者在幣上賺錢,最多只虧期權的權利金。這使得在高波動率的市場,投資者在風險對沖的同時,保留了收益增長的空間。

不過,期權也不是萬能的,對比期貨合約,期權更依賴資產的波動率。在某一資產標的橫盤時,合約持倉者的頭寸并不會減少,但期權因為有到期日,時間消耗也成了成本,因為隨著到期日越來越近,當價格不波動時,期權的價值會隨之減少,因此期權也被金融圈稱為「波動性產品」。

「對于幣圈的大多數玩家來說,期權屬于一個更加復雜和難以把控好的衍生品工具,更適合專業人士使用,這成了它的天然門檻。」在業內人士看來,盡管近期數字貨幣期權市場表現出向好的勢頭,但它距離爆發還很遙遠,從風控的角度來看,期權過早躁動也未必是件好事。

轉自: 一本區塊鏈文|棘輪 除了走路賺錢、看短視頻賺錢,資金盤還有什么噱頭?答案,是“網購省錢”。2019年年末,打著“網購省錢”的資金盤“鏈淘”橫空出世.

1900/1/1 0:00:00來源:CSDN 8月8日,「2020以太坊技術及應用大會·中國」順利舉行。CSDN創始人&董事長、極客邦創投創始人蔣濤、以太坊創始人VitalikButerin、Unitimes、獨角時.

1900/1/1 0:00:00文章來源:大眾證券報 全球數字貨幣發展再進一步。位于歐洲東北部的立陶宛日前發行了全球首枚CBDC,也就是“數字貨幣”.

1900/1/1 0:00:00俄羅斯聯邦已禁止匿名存款到網絡錢包中,此舉將影響全國1000萬用戶。根據立法者表示,這一舉措旨在遏制非法活動,例如資助恐怖主義和非法*****交易.

1900/1/1 0:00:00你是否相信,你在互聯網上的一切行為,都可以轉化成數據?你是否相信,這些數據可能為你帶來價值,也可能會傷害你?你是否相信,數據不應該交給任何平臺,而應該由自己保管?如果你也相信上述3件事.

1900/1/1 0:00:00我今天講的內容,很多人沒有聽過,有些故事講起來如同段子一般。現實有的時候就是這么魔幻,小說都不敢這么寫.

1900/1/1 0:00:00