BTC/HKD+1.68%

BTC/HKD+1.68% ETH/HKD+1.42%

ETH/HKD+1.42% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+0.71%

ADA/HKD+0.71% SOL/HKD+4.17%

SOL/HKD+4.17% XRP/HKD+0.64%

XRP/HKD+0.64%Amber?Group作為一家堅持長期價值的加密金融智能服務提供商,始終關注加密市場動態并向全球客戶提供有價值的資訊和服務。近日,就DeFi的空前火爆,AmberGroup海外交易團隊交易員Weize分享了對DeFi的研究分析。

機遇:創新下的高速生長

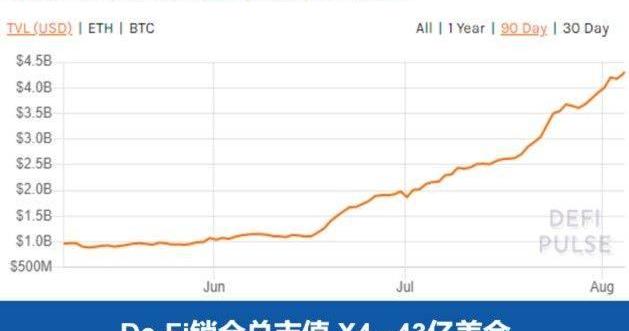

過去的兩個月間,DeFi和流動性挖礦在加密金融領域的熱度居高不下,甚至一定程度帶動了行情的可觀上漲。DeFi鎖倉總市值也從今年6月份不到10億美金的規模,上漲四倍以上,超過40億美金。

Weize分享道,Compound推出的“借貸即挖礦”,使其在去中心借貸市場的份額從六月份的10%上下,到近期一度沖破80%,超過老牌DeFi項目MakerDao。這極大的啟發了整個DeFi領域的各類項目,促使我們現在看到的DeFi生態的再次繁榮。

DeFi協議Altitude完成210萬美元融資:7月1日消息,DeFi協議Altitude宣布完成210萬美元融資,包括來自Biconomy的Ahmed Al-Balaghi和Aniket Jindal、Ambire Wallet的Ivo Georgiev在內的多位Web3領域天使投資人參投。

Altitude是一個管理DeFi貸款和抵押品的協議,用戶通過Altitude借款時,該協議會根據市場條件實時管理貸款和抵押品,以提供最佳貸款利率,確保借款人始終以最低的可用利率獲得借款。[2022/7/1 1:45:18]

為此,Weize篩選和介紹了一些成長型的DeFi項目,并結合應用場景將這些項目大致分成五類,分別為自動化做市、借貸、資產/衍生、預言機,以及交易/收益聚合器。

DeFi 概念板塊今日平均跌幅為2.76%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為2.76%。47個幣種中16個上漲,31個下跌,其中領漲幣種為:MKR(+21.60%)、WAVES(+5.94%)、WNXM(+5.79%)。領跌幣種為:HDAO(-20.28%)、TRB(-13.43%)、AMPL(-11.03%)。[2021/4/22 20:45:51]

Weize在各個分類中分別做了列舉,其中包括:

自動化做市一類中,相對領先的Uniswap;在交易量上較為突出的Curve和Balancer;以及因升級為二代版本,代幣價格表現不俗的Bancor等。

在借貸一類中,去中心化金融概念的引領者和開創者MakerDAO,以及緊隨其后的追趕者LEND、SNX、KAVA和dYdX等。

Cardano與DeFi項目Bondly Finance合作,代幣遷移到Cardano:Cardano正大舉進軍去中心化金融(DeFi)行業。開發團隊IOHK宣布與點對點加密貨幣交易所Bondly Finance合作。Bondly是第一個由Cardano支持的DeFi項目。作為合作關系的一部分,Bondly協議的本地代幣BONDLY將從競爭對手Polkadot遷移到Cardano。根據最近的Goguen更新,開發團隊正在逐步實現本地代幣和行業規模的智能合約。(U.Today)[2020/12/11 14:52:41]

在資產/衍生一類中,設計特別且近期火熱的AMPL;以映射方式抵押BTC的WrappedBTC以及可以碎片化大體量資金的暗池協議REN等。

在預言機一類中,近期一度市值沖到加密資產市場前十的LINK,還有同樣高熱度的BAND和NEST。

當前DeFi協議總鎖倉量為160.7億美元:11月29日消息,據DeBank數據顯示,目前DeFi協議總鎖倉量160.7億美元,重復率約為33.49%,真實總鎖倉量為106.9億美元。鎖倉資產排名前五的DeFi協議分別為Maker(24億美元)、WBTC(22億美元)、Aave(15億美元)、Compound(15億美元)、Uniswap(15億美元)。[2020/11/29 22:28:33]

最后是近期才被加密市場熟知的一站式聚合交易/收益相關功能的Yearn.finance。

從多樣的項目中可以看到,繁榮的DeFi市場伴隨概念和應用場景的創新,伴隨更多資本的介入,伴隨項目代幣的輪番暴漲已成態勢。同時,Weize也提到了部分優質項目仍存在著一定的改良的空間以及可能面臨的挑戰。

挑戰:快速發展所帶來的改良需求

第一,代幣功能僅限治理權限

很多項目代幣,僅有所謂治理權限,即投票權限,并不具備其他價值支撐。其二級市場的價格并不能代表代幣本身價值,幣價多由套利者推高,但當項目策略調整或其他決策真正需要投票時,持幣者獲取高倍收益離場的需求已遠大于決策項目發展的需求。

Weize認為,該類代幣的價值或者說后續待挖掘的價值并未與項目本身的利益綁定,若該代幣能關聯項目收益的分紅,或許會是一個改進的方向,這樣能夠促使投資者地長期持有,短時間減倉的拋壓也不會太大。

第二,抵押物波動或混合資產波動

就借貸協議來說,例如MakerDao,今年3月12號,比特幣下跌50%左右,很多在MakerDao上開倉,抵押比特幣或以太坊貸出穩定幣的用戶,觸及平倉線被自動平倉。但是這一點與鏈下借貸業務相比,則少了人性化和人情味。以AmberGroup為代表的機構則會做出適當寬限,只需補足保證金即可。但在DeFi上,智能合約的執行沒有任何余地可以斡旋。

同理,混合資產的風險是指Synthetix一類的項目,可以抵押打包的資產,比如OMG、BTC和ETH打包抵押,當三個中任一資產波動較大時,便可能會被智能合約執行平倉。

第三,合約交互可能帶來的系統性風險

這是yearn.finance一類項目出現后產生的風險。YFI本身就是一個智能合約,會與其他去中心化交易所的智能合約或借貸的智能合約發生交互。當其中任何一個智能合約出現一定問題,這一風險就會被擴散成一個系統性的風險。例如Bancor被黑客盜取則發生在智能合約交互的過程中。

第四,貸出穩定幣存在的短板

這是過去兩三個月出現的問題,從用戶需求看,即使如USDT這種共識廣泛的穩定幣,大家也對其擔心良多,因其錨定資產儲備畢竟不充分。因此,到DeFi這個板塊中,大家也更愿意使用有抵押物支撐的穩定幣。例如MakerDao產生的Dai,大量相同的需求導致過去兩三個月內Dai溢價極高,最高曾一度達到9%左右。

作為一個錨定美元的穩定幣,如此高溢價所代表的風險則非常高了。因為可以借出再貸進,導致在Compound上所有鎖倉的Dai的總市值超過了全部流動的Dai所對應的市值。

第五,界面交互復雜

針對習慣在中心化交易平臺交易的用戶,去中心化交易所沒有行情圖表,看不到所有交易數據的交互界面是體驗方面的一項缺陷。而且用戶需要連接自己的數字錢包。交易完成后,如果鏈上擁堵,還需支付一定的手續費。這樣的交互體驗也存在著各類可能出現的操作風險。

第六,真實需求、真實使用人數

各個DeFi項目代幣雖然在近期接連暴漲,但需注意其背后真實的需求,即需要在去中心化金融借貸協議上貸出穩定幣,再去做交易的用戶數量。即使Uniswap這樣火爆的項目,在過去兩個月內最高一天的交易值也只在1.21億美金左右。同時,Weize觀察到其近日24小時的轉賬記錄大概6萬左右,反應出其真實使用人數很大概率在3萬人以下,再結合其中包括上文提到的獲利離場的情況,這一問題便值得關注。

最后,Weize表示:“問題的發現就是為了能夠得到更好的解決,為去中心化金融也好,為整個加密金融行業也好。希望有更多創新的落地場景能夠帶來更廣泛的使用和共識,才能更好的了解區塊鏈技術究竟能夠為世界帶來什么樣的進步和便利。”

Tags:DEFIEFIDEFWEIDEFI幣defibox幣有價值嗎一直跌Restaurant DeFiSHENGWEIHU

Facebook在加密貨幣項目“LIBRA”的白皮書草案中寫道,“本項目旨在向全世界17億金融弱勢群體提供簡單快捷的金融服務”.

1900/1/1 0:00:00作者:MikaHonkasalo 翻譯:Liam 摘要: 加密協議與傳統公司類似,它們都提供了某種服務去換取費用。目前傳統公司和和加密協議一個最大的不同是加密協議缺乏法律意義上的追索權.

1900/1/1 0:00:00北京時間8月5日,冰河分布式存儲實驗室與全球頂尖的開放芯片平臺標準化組織96boards達成合作.

1900/1/1 0:00:00撰文:JackPurdy和RyanWatkins,均就職于Messari翻譯:盧江飛21世紀其實是由「聚合器」主導的:如果你想要購買消費品.

1900/1/1 0:00:00來源:DeribitInsight作者:MarketResearch,翻譯:Liam 今年早些時候,a16z發布了一篇題為"逐步去中心化:搭建加密數字貨幣攻略"的博文.

1900/1/1 0:00:00根據鏈上數據提供商Glassnode的數據,Tether的交易所流入量最近飆升至過去8個月來的最高水平.

1900/1/1 0:00:00