BTC/HKD-4.6%

BTC/HKD-4.6% ETH/HKD-5.76%

ETH/HKD-5.76% LTC/HKD-4.1%

LTC/HKD-4.1% ADA/HKD-7.65%

ADA/HKD-7.65% SOL/HKD-11.83%

SOL/HKD-11.83% XRP/HKD-6.82%

XRP/HKD-6.82%盡管美國證監會在2018年6月的一次報告中,曾經認為Ethereum不是一種證券,但社區中依然經常會出現相關的辯論,特別是在牛市的前夜。某種程度上說,SEC的說法當然是對的,Ethereum自然不是傳統意義上的證券,但是它必定其中含有一定的證券屬性。

事實上,對于大部分加密貨幣而言,它們都同時具有商品、股份和貨幣三種屬性,復雜之處在于每一種代幣的屬性表現并不相同,不同時間的同一種Crypto的屬性也不盡相同,甚至在不同環境下表現出的屬性也不相同。

腦洞:從BNB重解商品、證券、貨幣三位一體「超級載體」的未來意義

為了能夠更好的理解加密貨幣身上的這種「波粒二象性」,我們來帶讀者分析最主要的兩種分潤算法,一種來自P3D,成熟于現在熱門的各種流動性挖礦項目,另一種是來自Uniswap、Rex的分潤和yToken的派息。這兩種算法的最大差別是,后者將會把用戶代筆質押期間所產生的利潤參與復投。

從PonziToken到P3D到Unipool

令人震驚的是,可分潤代幣應用的歷史晚于自動化做市商的歷史,2017年6月,來自Albert-Ludwigs大學的軟件工程系主任JochenHoenicke教授,發布了?一篇非正式的博文,介紹自己設計的一種新的PonziToken,簡單來說這種PonziToken使用了80%儲備金的Bancor算法發行,并且使用了一種O(1)時間實時處理分潤的算法,而合約的利潤來自用戶在Bancor中交易產生的手續費。

Micheal Saylor:比特幣ETF對MicroStrategy不構成威脅:金色財經報道,MicroStrategy 聯合創始人Michael Saylor表示,盡管加密資產行業面臨美國監管清晰度的擔憂和不確定性,但比特幣交易幾乎沒有受到監管機構的質疑。Saylor在接受CNBC采訪時稱,比特幣是“充滿不確定性的經濟中最確定的東西”。此外,他對金融巨頭現貨ETF的發展表示歡迎,認為比特幣ETF對MicroStrategy不構成威脅。他說:“你可以把比特幣想象成在一個可怕社區里的一棟漂亮的房子,你必須用現金支付,需要一年的時間才能購買并且永遠不會出租。而現貨比特幣 ETF 就像在一個不錯社區里的同一棟漂亮的房子,你明天就可以購買,無需首付。”[2023/8/3 16:14:42]

考古現場->Ropsten0x2CB6ef99FbC78069364144E969a9A6e89E55035

不過由于JochenHoenicke教授并不是合約開發的專家,因而原版的代碼里有很多bug,有人直接拿上面的合約部署到了主網,導致了至少2000ETH被駭。后來這種機制經過簡化推廣,被應用在了Powh項目之中,Powh項目使用了50%儲備金率的Bancor,因而BoundingCurve是一條斜線,更容易在合約中計算,只需要用二次方程求根共識即可,后來還出現了手續費更高的PowhShadowFork,這兩個項目后來也相繼被黑客攻擊,一個月后升級成了我們今天所熟知的P3D。

Crypto Oasis Ventures與迪拜國際金融中心簽署合作諒解備忘錄,擬推出區塊鏈初創加速器:金色財經報道,區塊鏈生態系統Crypto Oasis Ventures宣布與迪拜國際金融中心簽署合作諒解備忘錄,根據諒解備忘錄的條款,雙方將聯合推出區塊鏈初創加速器,同時Crypto Oasis Ventures也將在迪拜國際金融中心旗下創新中心為開設第二個風險工作室辦事處。(menafn)[2023/7/22 15:52:25]

出于好奇我加了他們的discord群里瞅了瞅。果然是一片熱火朝天。因為有232哥的存在,大家好像都沒有那么難過。而且很快有人發現程序員自己也扔了15ETH進去。就更歡樂了。幣圈果然樂觀積極。——?

powhcoin-shadowfork-以太坊區塊鏈上的一行代碼錯誤導致近千萬永久凍結

P3D實際上以太坊發展歷史上的一個里程碑意義的項目,原因是,之前所有的Ponzi項目,利潤都來自這種內循環,合約的參與者之間進行著各種零和博弈,而P3D的利潤則來自外部性,來自「P3D生態」,這其中就包括了大名鼎鼎的Fomo3D。因而P3DToken所代表更像是這只開發團隊的股權,當這只團隊緊密協作,保持高度的創造力時,人們對P3D的預期就會高漲。然而,P3D的開發隊伍并不會給P3D的持有者做出任何承諾,因而后來團隊解散,之后一部分人員遷移到了波場,遷移到波場上的TeamJust缺也少去了當年的銳氣,這是后話。

Gate.io將于7月6號20:00上線Getaverse代幣GETA:據官方消息,Gate.io將首發上線DID信用協議Getaverse代幣GETA,GETA交易通道開放時間為北京時間7月6日20:00。Getaverse是一個DID可成長信用協議,用戶通過Getaverse構建專屬DID身份與累計DID信用分,參與Web3生態建設。[2023/7/6 22:21:00]

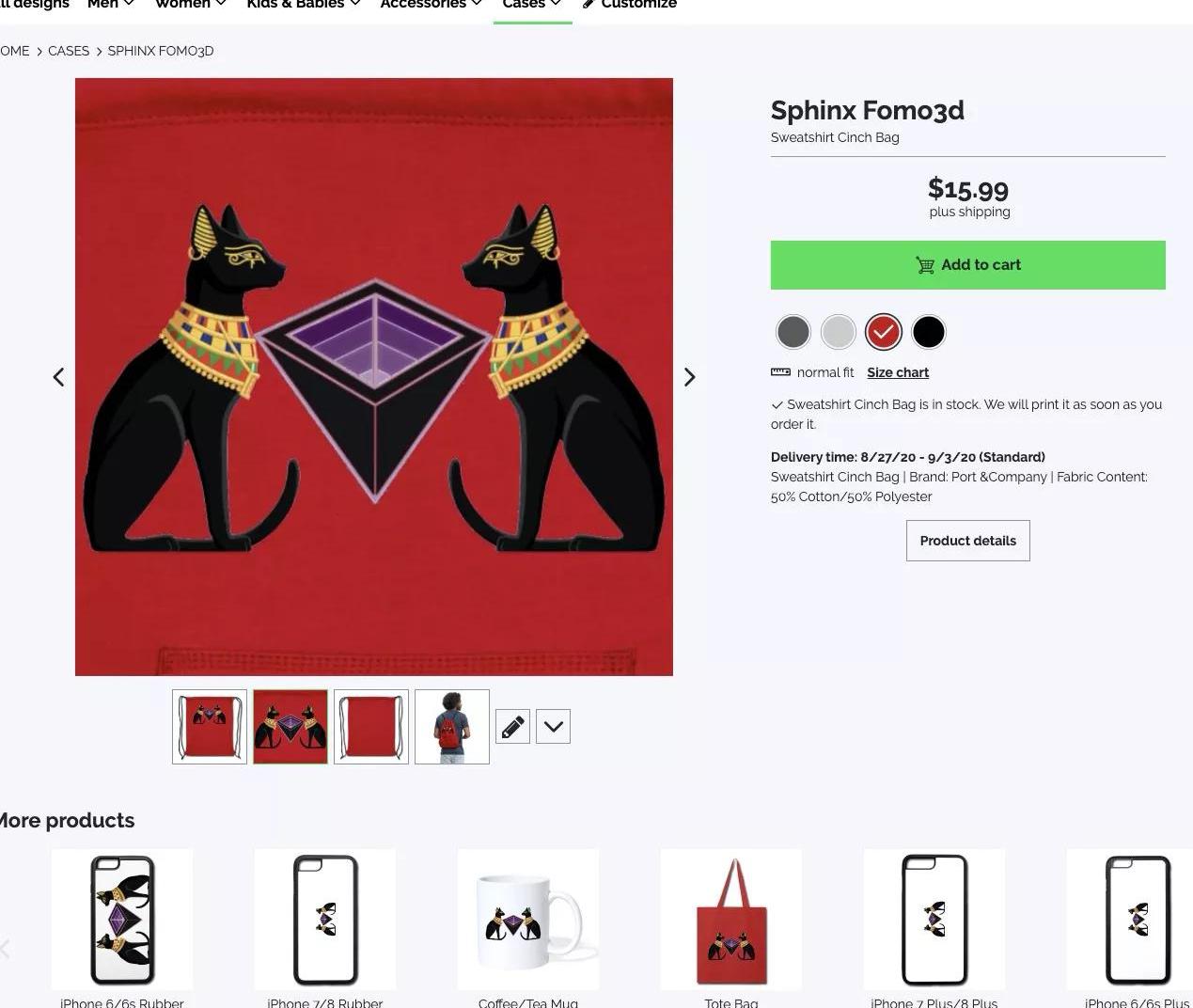

——P3D的Meme周邊

后來這種算法被使用在了Synthetix的Unipool中分發項目方代幣鼓勵用戶提供LP,這也是現在幾乎所有項目所使用的流動性挖礦算法的原型。

EOSCPUBank與Rex

我們前面提到,P3D相比之前的各類PonziToken,最大意義在于,讓區塊鏈上的資產具有了外部性,從而不再只是再做零和博弈。而「持幣生息」的概念最早出現在EOS上,因為EOS特殊的CPU機制,用戶當EOS抵押不足時,可以從合約中租賃EOS獲得CPU,當Dapp流行時,CPU費用水漲船高,租賃的需求旺盛,使得出現了CPU銀行,其中有代表性的就是?EOSBank,CPU銀行的出現,第一次讓區塊鏈原生資產具有了鏈上生息的功能,Ethereum上類似事物的普及還是?Compound?出現之后的事了。

加密用戶:一YouTuber去年已約1162萬美元購買的一款NFT目前價值僅約6美元:金色財經報道,加密用戶CRONK在社交媒體上稱,YouTuber Logan Paul在2021年以11,623,000美元的價格購買了CryptoPunksREAL NFT。目前它的價值為6美元。

據悉,CryptoPunksREAL是以太坊區塊鏈上 10,000 個獨特 NFT 的集合。每個Punks都與以太坊聯合創始人 Vitalik Buterin 共享相同的 DNA,并具有其傳奇祖先CryptoPunks的屬性。[2022/10/11 10:30:22]

后來BM自己Proposal了一個官方的CPUBank,隨后取名為——Rex,半年后部署上線,這就是EOS上現在最大的官方DeFi項目Rex的由來。Rex代幣通過用戶抵押EOS獲得,隨著收入分紅的增加Rex的價格單調遞增。

前段時間BM在推特上說,DeFi在EOS上早已有之,甚至可以推及到自己之前的Bitshares,此言實則不虛,但為什么今天我們討論的Ethereum上的DeFi生態好像和那個時代的DeFi已經不太一樣了?僅僅只是網絡效應的堆疊嗎?這個問題確實發人深思。

Yuga Labs元宇宙項目Otherside虛擬地塊NFT地板價升至2.877 ETH:金色財經報道,據NFTGo.io數據顯示,Yuga Labs元宇宙項目Otherside虛擬地塊Otherdeed NFT 24小時交易額1,579,015.78美元,市值約為10.6億美元。當前Otherdeed NFT地板價為2.877 ETH,24小時漲幅7.30%。[2022/5/31 3:51:47]

#DeFion#EOS:RAMmarket,Nameauctions,ResourceLendingexchangeandthat’sjustthebuiltindefiapps.Istronglysupportaddingtokensymbolauctionsandnativesupportforissuingtokenswithoutdeployingnativecontract.——?

https://twitter.com/bytemaster7/status/1294745196794728449

Uniswap與yToken

代幣分紅其實從區塊鏈誕生開始就存在,比特幣的挖礦手續費,以太坊的gas消耗,甚至包括交易所的利潤回購平臺幣并銷毀,其實都可以看作是一種分紅,分紅也不一定需要向上面一樣,每次都將利潤打給用戶,只要單位股票的價值上升即可,上面提到的銷毀就是一種方式。

另一種可分潤代幣的模型是Uniswap中的LPToken,對于每一個交易對,Uniswap合約會給流動性提供者發行相應的LPToken,LPToken是日后流動性提供者贖回本金的憑證,當交易產生手續費時,手續費會自動打到Pool中,此時如果價格不變的話,相當于單位LPToken所能贖回的本金變多了,通過這種方法完成分紅。

這種算法后來也被應用在yearn.finance的yToken系列中。抽象拆解來看yToken的機制與LPtoken完全一致。我們以yDAI舉例,把LPToken、yDAI和Rex三種代幣放在一起比較。

項目

抵押物

可分潤代幣

Uniswap

A/B

LPToken

EOSRex

EOS

Rex

yDAI

DAI

yDAI

其中可分潤代幣相較抵押物的價格,都是單調遞增的,增加的這部分價格,就是合約所產生的利潤,LPToken可能要更復雜一些,抵押物是可以看作是目標交易對所形成的合成資產,在Uniswap里是兩種,在Balancer和Curve里可能更復雜,還要考慮交易時產生的無常損失。

兩種算法的比較

因此總體說來我們好像一共有兩種算法可以制作可分潤代幣。

第一種是機制是P3D和Unipool的經典可分潤代幣機制,方法是維護一個單調遞增的?profitPerShare,然后每個賬戶記錄上次分潤時刻的profitPerShare,這種方法最為直觀且容易被用戶被感知。

第二種機制是Rex、yToken和LPToken,合約維持抵押品占比等于木目標代幣占比,同時將利潤回購成抵押品,投入到池子中。這種機制產生的利潤會相當于會自動進行復投,最適合那些持幣生息的項目。

當然,嚴格說來其實上面所說的回購銷毀也是一種可行的機制,常見于大多數交易所、項目方的平臺幣等。由于現在去中心化交易所的日漸完善,這一舉措現在也可以在合約中自動執行,例如YFII,不過缺點是雖然理論來看是一種分潤的形式,但是與市場動態緊密結合,不夠直觀,而且容易被front-runing。廣義上,比特幣的礦工手續費和以太坊的gas手續費也屬于這種機制,只不過這部分利潤又回到系統里,來給比特幣這家「企業」發工資了。

衍生

作為發行成本更低的FinancialInstrument,可分潤代幣是Crypto領域非常有前景的一個方向,當然,筆者相信還有一些不那么主流的可分潤代幣的模式。例如在分布式資本和Xorder所舉辦的?第一次通證經濟設計大賽?期間,筆者就設計了一種AMM和可分潤代幣結合的合約,這種AMM的資金池會參與到合約經營中去,而代幣的價格會乘以合約中實際的資金和理論資金的比值。這種機制的可分潤代幣不僅能夠處理利潤,還能夠很好的模擬出企業的虧損,適合那些有一定風險的合約結構,例如SatoshiDice。

Tags:TOKETOKTOKENKENWrapped LUNA TokenTOKISilva Tokenxinbitoken

8月24日,“萬卉Dovey”在社交媒體上爆料稱,新的流動性挖礦項目chick被審計團隊發現留有合約后門,團隊可以隨時將合約中的資金轉走.

1900/1/1 0:00:00加密貨幣交易所Coinbase本周公布了該交易所對上市DeFi代幣的四個關鍵要求。該交易所表示,為了保護用戶Coinbase會對每個代幣進行徹底的安全審查,然后才會在交易所上市.

1900/1/1 0:00:00本文作者為PanteraCapital合伙人PaulVeradittakit,授權金色財經翻譯發表。利益相關:PanteraCapital是Ampleforth早期投資者.

1900/1/1 0:00:00昨天剛烤完番薯,今天新上線的CRV又完成一次標準的開盤即顛覆戲劇,DeFi固然已成為了一種趨勢,但不理性也讓不少“新韭菜”吃了大虧.

1900/1/1 0:00:00來源:新華社 商務部近日印發《全面深化服務貿易創新發展試點總體方案》,其中公布了數字人民幣試點地區:在京津冀、長三角、粵港澳大灣區及中西部具備條件的試點地區開展數字人民幣試點.

1900/1/1 0:00:00如果要選區塊鏈城市,你會選哪里?是資源匯聚的北京,國際范兒的上海,還是金融氣質的深圳?第一梯度的城市有先天的資源和產業優勢,早已占據發展先機.

1900/1/1 0:00:00