BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+5.01%

SOL/HKD+5.01% XRP/HKD+1.49%

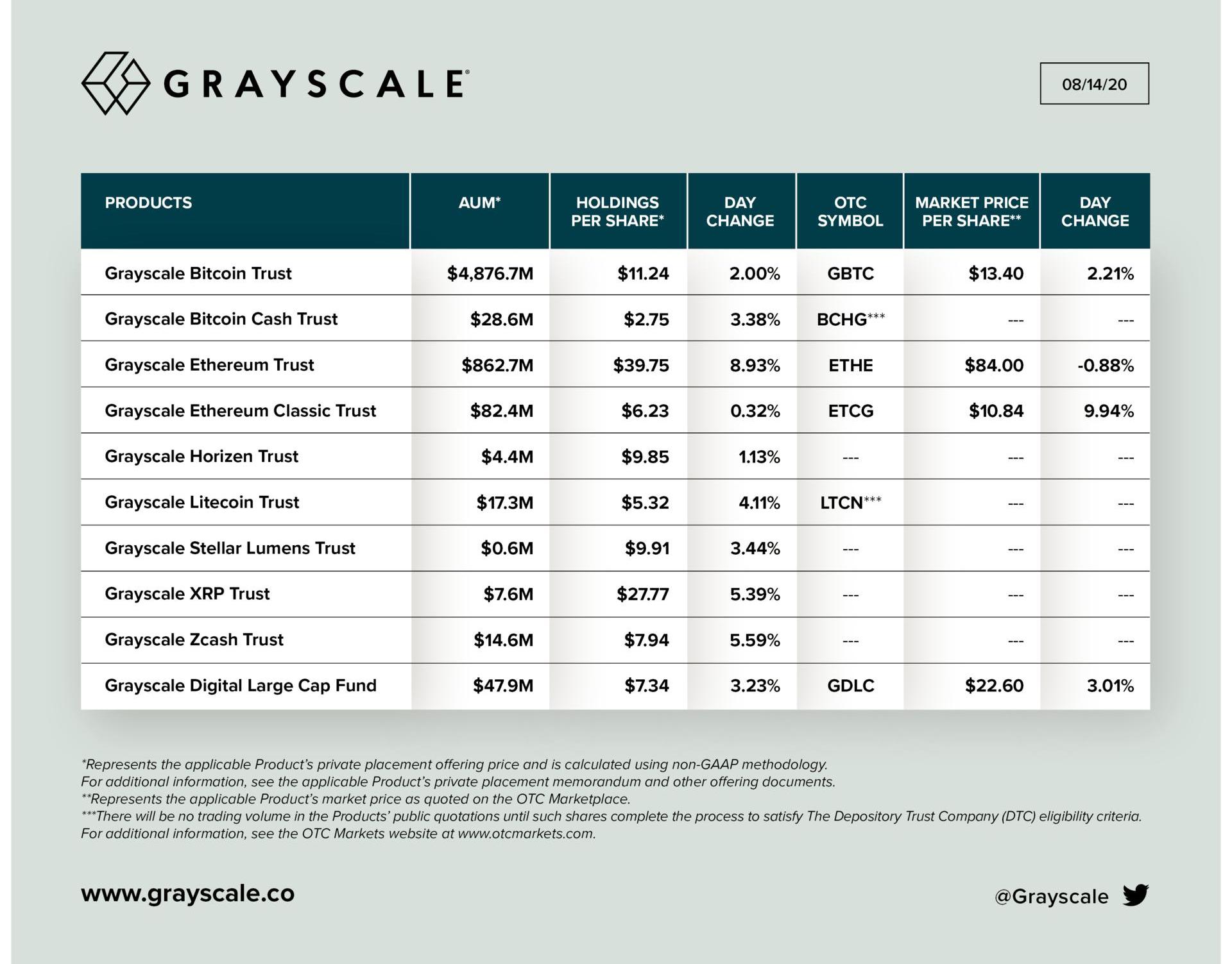

XRP/HKD+1.49%59億美元,年度管理費2%,年度毛利潤1.18億美元,約等于9800個比特幣。這就是灰度投資的年盈利能力!

但是,投資者實際需要付出的遠不止本金2%,一級市場參與者的額外支出超過本金的5%,二級市場投資者的支出超過本金的15%。即便如此,機構投資者的資金也不得不通過灰度進入比特幣。

在如此超額收益誘惑下,灰度加密信托這門生意成為華爾街金融機構眼中的一塊肥肉,大型金融機構正摩拳擦掌,準備入場分一杯羹。

那么,造成灰度信托高手續費的原因是什么?美國IRA與401(k)等養老金賬戶為什么只能通過灰度投資比特幣?哪家機構準備入場與灰度投資分食蛋糕?競爭格局下,原油市場的“負溢價模式”會不會出現在加密貨幣領域?

1、灰度遠比你想象的更賺錢!

59億美元的信托,按照GBTC2%的年度管理費,其毛利潤高達1.18億美元,相當于9800個比特幣,如果按照ETHE年管理費2.5%計算,收益將會更加夸張。

然而,這只不過是冰山一角。要徹底解構灰度收益,我們至少需要從三個方面分析。

OPNX宣布已支持FTX、Celsius破產索賠交易:金色財經報道,在FTX與Celsius Network上持有資產的用戶現可在加密索賠和交易平臺Open Exchange(OPNX)上交易其債權。當用戶出售其索賠時,他們將收到平臺的原生代幣reOX或oUSD,這些代幣可以用作在OPNX上進行交易的抵押品。[2023/7/14 10:55:44]

首先,溢價。

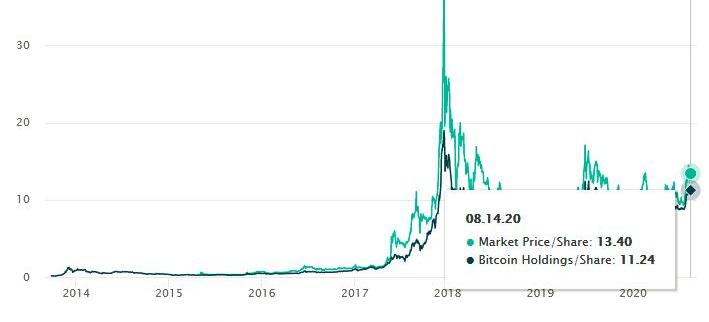

灰度官網最近數據顯示,目前,一份GBTC的售價為13.4美元,溢價為10%。假設投資者Jack買入1033份GBTC,首先多付出1380美元溢價費。

其次,來自經紀商的盤剝。

當投資者通過現金出資兌換GBTC時,需要經過經紀商GenesisGlobalTrading,經紀商也會收取3.5-8.5%的費用。這個過程,經紀商會讓Jack最少付出500美元。

最后,灰度的年度管理費用。

即便按照年管理費最低的GBTC計算,其年管理費為2%,ETHE年管理費為2.5%。Jack還需要為年度管理費支出270美元。

zkRollup生態項目Soveregin完成740萬美元種子輪融資,Haun Ventures領投:1月31日消息,基于zkRollups構建SDK的項目Soveregin完成740萬美元的種子基金,Haun Ventures領投,Maven 11、1KX、Robot Ventures和Plaintext Capital跟投。

據悉,Soveregin致力于構建開放、相互連接的rollup生態系統,使開發人員能夠部署可以在任何區塊鏈上運行的無縫互操作和可擴展的rollup,創建安全且可互操作的主權zk rollup的簡單框架。(CoinDesk)[2023/1/31 11:37:24]

綜上,當投資者Jack買入1033份GBTC時,需要支出的額外費用就高達2156美元。

而付出同樣的資金,在交易所直接購買1個比特幣,支出最高不超過10美元。可以說通過灰度買入GBTC份額,付出的手續費是中心化交易所的215倍之高。

作為華爾街精英,美國最優秀的一批人,他們為什么愿意承受如此高昂的手續費與溢價費用,愿意將如此豐厚的利潤拱手讓給灰度呢?難道他們不知道去交易所直接買入嗎?

2、手續費如此高昂,為什么不去交易所買?

如此高溢價,投資者也愿意“下手”,原因主要有三點。

Animoca Brands子公司Grease Monkey Games獲得Torque Drift 2 游戲NFT發布許可:金色財經報道,Animoca Brands Corporation Ltd子公司 Grease Monkey Games 已從售后市場汽車零部件品牌 Liberty Walk 獲得了其最新游戲 Torque Drift 2 的獨家 NFT 發布許可,玩家可以使用 NFT 定制他們的汽車,并在幾個獨特的環境中展示它們。目前這款游戲正在開發中,將在元宇宙環境中支持單人和多人游戲體驗,Grease Monkey Games 后續也將與 Liberty Walk 合作,在其兩年的獨占期之后為其游戲創建基于實用性的 NFT。(investing)[2022/10/13 14:26:15]

1)在二級市場,養老金賬戶投資加密貨幣渠道單一。

灰度加密信托是投資者通過IRA或者401(k)等養老金賬戶投資加密貨幣的唯一途徑。也就是說,如果想要用401(k)和IRA退休金賬戶里面的資金投資比特幣,只能走灰度加密信托的這個通道。

什么是401(k)和IRA退休方案?

數據:比特幣當前全網未確認交易數量為6,868筆:金色財經消息,據最新數據顯示,比特幣當前全網未確認交易數量為6,868筆,全網算力為218.35EH/s,24小時交易速率為3.43交易/秒,目前全網難度為29.57T,預測下次難度上調0.24%至29.64T,距離調整還剩4天19小時。[2022/7/2 1:45:30]

美國退休金方案共有四種,401(k)和IRA退休方案是其中主要的兩種。我們以2019年美國退休金數據為例,在美國的291950億美元的退休資產中,401(k)賬戶規模為56000億美元,IRA賬戶規模為95380億美元,兩者合計占50%。

此外,通過401(k)和IRA投資加密資產有稅收優惠。投資人不需要繳納資本利得稅以及股利稅,意味著本身需要繳納的稅費可以繼續用于額外的投資,不過最后取出的時候全按照普通收入交稅。

而這些稅費,投資者通過交易所買賣一分錢都不能少!

簡而言之,用401(k)和IRA投資加密貨幣,不需要交稅,而且只能通過灰度的加密信托才能進入加密投資。

2)在一級市場,私募份額發行是有嚴格條件限制。

拜登政府希望加密交易所建立資金防火墻制度:5月19日消息,據知情人士透露,拜登政府正在推動立法,將客戶資金與加密貨幣交易所的資金隔離起來,確保這些資金在交易所出現問題時能夠安全,這可能會限制該行業的經營方式。這種類型的托管規則是期貨公司等金融機構的標準,但加密貨幣交易所經常將其資金與客戶持有的資產混合在一起,政府希望立法結束這種情況。據透露,聯邦官員將在未來幾周推動這一規則納入國會考慮的任何相關的加密法案,這是基于去年金融市場工作組關于穩定幣的報告中的一個論點,即托管加密貨幣錢包的公司需要聯邦政府的密切監督。(CoinDesk)[2022/5/19 3:26:46]

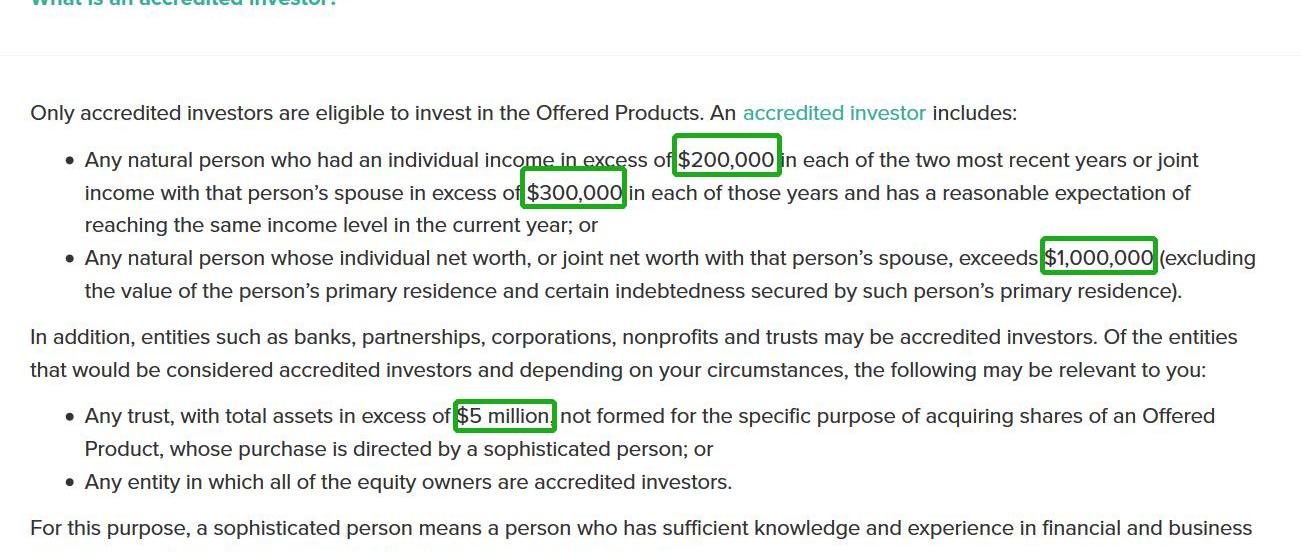

灰度加密信托份額都是嚴格按照私募流程發行的,只有合格的投資人才可以參與。

根據美國法律的定義,這里“合格的投資人”是指個人或實體的凈資產不少于100萬美元,或者年收入達20萬美元。而機構也是合格的投資者。

灰度官網對于合格投資者的條件限制

而灰度官網對合格投資者的定義則是,對于個人投資者而言,其個人收入在最近兩年每年均超過20萬美元,或與該人配偶每年的共同收入超過30萬美元,并有合理預期在當年達到相同的收入水平;或個人凈資產或與配偶共同凈資產超過100萬美元的自然人。

該規定與美國法律對于“合格投人”的定義一致。

3)監管之下,GBTC鎖倉6個月,ETHE鎖倉12個月

由于GBTC與ETHE的發行,本質上屬于證券發行,因此必須按照《美國1933年證券法》、《美國1934年證券交易法》與其配套的規定和條例進行發行、鎖倉與銷售。

其中《1933年美國證券法》的144規則規定了,證券在發行之后,需要有6個月或1年的鎖倉期,此后經過受益人同意之后,才能在二級市場上公開買賣。

此外,GBTC與ETHE背后所代表的比特幣與以太坊不可贖回,這是拜《M條例》所賜。

該條例規定了任何GBTC與ETHE持有者,不可贖回GBTC與ETHE背后所代表的實物BTC與實物ETH。

面對灰度投資年賺近萬比特幣的“誘惑”,華爾街機構們也“坐不住了”,準備分食這塊蛋糕,例如WilshirePhoenix。

3、面對肥肉,競爭對手已入場

6月13日,WilshirePhoenix已向美國證券交易委員會提交了公開交易比特幣基金的S-1注冊聲明。

根據Cointelegraph報道,該基金名為比特幣商品信托,將以一種易于獲取和具有成本效益的方式為投資者提供比特幣敞口,而不存在與獲取或持有比特幣有關的不確定且通常復雜的要求,該基金將在OTCMarketsGroup的OTCQX最佳交易市場公開發售。

簡而言之,這是一種與灰度加密信托基金很相似,手續費更低,買賣更加方便的加密信托基金。BitcoinCommodityTrust年度管理費只需要0.9%,與灰度2%的年度管理費相比直接打六五折!

此外,在6月14日,WilshirePhoenix已批準富達旗下富達數字資產成為其新比特幣信托基金的托管人。

這里的富達數字資產的職能約等于灰度,WilshirePhoenix的職能約等于灰度投資的上級單位數字貨幣集團DCG。

灰度競爭對手已上路。

WilshirePhoenix創始人WilliamHerrmann在采訪時表示,“加密資產市場雖然經歷了指數式增長,但目前該領域的產品并未隨著這種增長而發展,我們認為投資者應該得到更多。”

一方面這是對加密市場快速發展的肯定,另一方面則是對灰度信托當下現狀的否定。

此外,在加密投資方面,WilshirePhoenix似乎有更大的野心。

2019年1月15日,WilshirePhoenix向美國證券交易委員會(SEC)提交了一份S1備案文件,申請一個與比特幣相關的交易所交易基金。

該ETF名為“美國比特幣和財資投資信托”,將持有比特幣、短期美國國債和美元。該文件中表示,“基金的目的是為投資者提供一種比直接購買比特幣更有效,便捷且穩定的比特幣的投資方式"。

2月27日消息,在經過一次推遲裁決之后,SEC最終還是拒絕了WilshirePhoenix的比特幣ETF。

雖然ETF遭到拒絕,但這實際上展現了WilshirePhoenix在加密貨幣領域的野心——不僅僅局限于比特幣信托基金。

我們不得不思考一個問題,隨著WilshirePhoenix入場,隨著托管手續費下降,隨著市場上可交易的GBTC與ETHE數量增加,隨著全球經濟萎靡,此前GBTC、ETHE的高額正溢價,會不會變身負溢價呢?

4、既然會正溢價,會不會負溢價?

就像人們一開始不相信會出現負油價一樣,人們在一開始可能也不會接受GBTC與ETHE的負溢價。

負油價原因在于并不意味著原油本身一文不值,而是原油運輸成本和存儲成本已經超過了石油的價值。這就好比一瓶礦泉水,瓶子比水貴的道理。

加密信托不需要“油桶”與“輪船”運輸,但是加密信托的致命弱點在于:不可贖回。

也就是說,雖然你買到的1033份GBTC背后有1個真實的比特幣背書,但你并不能拿到真正的比特幣。這樣,一旦當市場踩踏,當新的、更加便捷、更加便宜的投資方式出現時,例如手續費更加優惠的WilshirePhoenix的比特幣商品信托審核通過,或者極端情況下SEC批準比特幣ETF,此時,GBTC很可能遭到拋售。

當市場不愿意買入只想賣出時,負溢價不是不可能。

實際上,在WilshirePhoenix入場與GBTC解鎖份額不斷增加的背景下,近期GBTC溢價幅度正在逐漸走窄。

那么,負溢價到底會不會出現,我們拭目以待。

在眾多機構努力下,華爾街金融大家門正向加密產業緩緩打開,在這個過程中,我們一定要有足夠的想象力,畢竟,心有多大,舞臺就有多大。

著名加密貨幣研究者Hasu說了,只有兩類人在玩Ampleforth這個項目,「IQ值140的,和IQ值60的」,不過,「這兩類人中只有一類人會長期陪跑」.

1900/1/1 0:00:00風險提醒:本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待。這兩天最熱的項目,波卡敢說第二,沒人敢說自己是第一.

1900/1/1 0:00:00近兩周來,ETH幣價大漲78%,成為了眾人眼中的“牛市發動機”。比特幣也在7月份突破1W美元大關,經歷了一波高位震蕩之后,再度逼近$12,000.

1900/1/1 0:00:00來源:區塊鏈前哨;文:Joyce中央銀行之間的戰爭已經開啟。據國際清算銀行報告數據,目前已經有80%的銀行正在探索CBDC,其中大約40%的中央銀行已經從原來的單純概念研究發展成為了實驗或概念證.

1900/1/1 0:00:00雖然目前存在許多不同模式的去中心化交易所,但是采用AMM模式的去中心化交易所一直都保持著最高的流動性和日平均交易量.

1900/1/1 0:00:008月22日,“2020全球區塊鏈算力大會暨新基建礦業峰會”在成都市成華區開幕。會議由市新經濟委、市科技局、成華區政府指導,由成華區新經濟和科技局、成華區投促局、龍潭新經濟產業功能區管委會、巴比特.

1900/1/1 0:00:00