BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+4.96%

SOL/HKD+4.96% XRP/HKD+1.52%

XRP/HKD+1.52%雖然目前存在許多不同模式的去中心化交易所,但是采用AMM模式的去中心化交易所一直都保持著最高的流動性和日平均交易量。

來源:火星財經

編譯:Bite

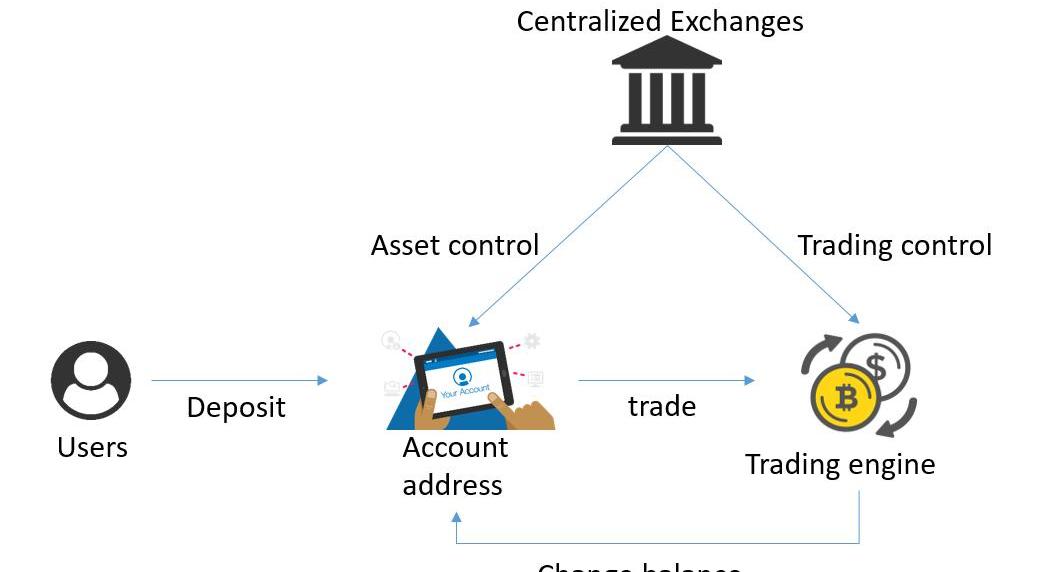

數字加密貨幣交易所有兩種類型,中心化交易所和去中心化交易所。目前,中心化交易所在交易市場上保持著重要的主導地位。但去中心化交易所的發展也不能忽視,即俗稱的DEX。DEX全稱Decentralizedexchange,簡單來說就無許可非托管的交易所。主要特點就是大部分無KYC、無需注冊登錄,即用即走提供交易兌換服務的交易所。

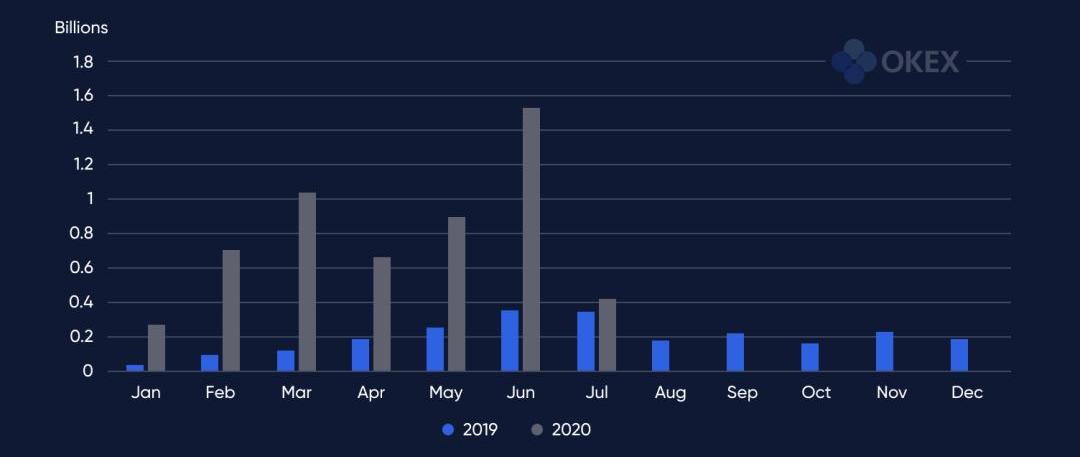

*數據來源:OKEX

行情丨ETH在5分鐘內漲幅超過2.50%:據火幣全球站數據顯示,ETH/USDT在5分鐘內出現劇烈波動,漲超2.50%,達到2.57%。當前報價為 246.23 美元,行情波動較大,請注意風險控制。[2020/2/17]

7月份對于去中心化交易所來說是特殊的月份,這一個月去中心化交易所交易量超過了40億美元,占中心化交易所交易量的4%,是DEX的歷史最高月交易量。DEX的交易量與傳統交易所交易量比從6月份的2.1%,上升達至7月份的3.95%。這是一個相當大幅度的提升,要知道在6月份之前,這個比例甚至從未超過1%。

DEX有兩種類型。第一種是訂單式P2P交易所,它采用競價模式來完成交易。第二種DEX類型是基于流動性池的交易所,通過自動做市商來完成交易。

行情丨BTC在15分鐘內跌幅超過1.00%:據火幣全球站數據顯示,BTC/USDT在15分鐘內出現劇烈波動,跌超1.00%,達到-1.21%。當前報價為 7175.29 美元,行情波動較大,請注意風險控制。[2019/11/26]

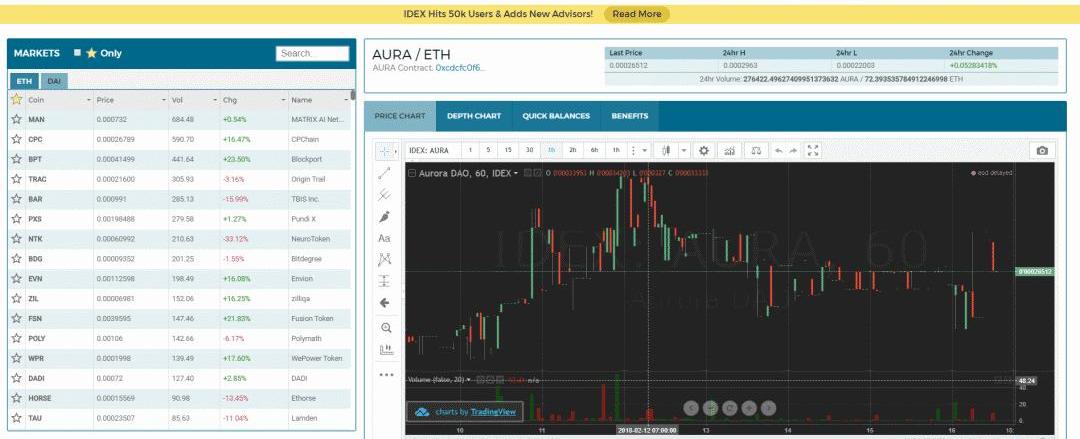

訂單式DEX中,一名交易者的買入指令與另一名交易者的賣出指令相匹配來完成一筆交易。訂單交易的核心概念更適合中心化交易所,交易所結構集中,平臺流動性強,這樣也確保有一個緊密的價差。因此,交易者在下單時面臨最小的差價損失。

DEX允許交易者提交兩種類型的訂單,分別是限價訂單和市價訂單。用戶提交市價訂單,以最佳的價格購買加密代幣。通過將買賣雙方的開倉單配對,在DEX訂單上完成交易。另一方面,DEX開倉單為交易者設定一個指定的價格來購買一定數量的代幣。這類最火的DEX包括EthFinex、IDEX和EtherDelta等交易所。

行情丨ETH在5分鐘內跌幅超過1.00%:據火幣全球站數據顯示,ETH/USDT在5分鐘內出現劇烈波動,跌超1.00%,達到-1.22%。當前報價為 218.54 美元,行情波動較大,請注意風險控制。[2019/9/20]

這類DEX在以太坊上最具代表的是IDEX,訂單式的DEX使用流程與中心化交易所類似,登錄的方式換成了登錄錢包,發出限價訂單交易的同時也完成了交易。深度足夠的情況下一種資產過了一道智能合約又換成另一種資產回到錢包,第一次體驗這種無需信任的交易方式會讓你感受到區塊鏈的魅力。

DeFi代幣和訂單式去中心化交易所模式并不能很好的相互匹配。因為DeFi領域還處于萌芽階段,大多數DeFi協議都處于早期階段,所以DeFi代幣還沒有足量的追隨者,無法保證市場上有更多的交易者參與進來。

行情 | EOS 5分鐘跌幅超過1.00%:據Bitfinex數據顯示,EOS 5分鐘內跌幅超過1.00%,現報價5.07美元。[2018/8/20]

另外,由于DeFi代幣空間流動性不足,交易量大,其價格更容易波動。這種價格波動會造成惡性循環,價格波動較大的代幣不太可能被訂單委托交易所接受。雖然AMM領域已經實現了迅猛增長,但必須解決資金效率底下、多幣種持倉和暫時性虧損問題,才能建立所需的基礎架構,吸引來自傳統行業的大規模流動性提供方。

自動做市商模型則完全適合于DeFi代幣。它們利用算法操作,匯集做市商和交易員的流動性。算法通過設置參數來完成平臺上的交易,每個自動做市商交易所都將買方和賣方的資金存儲在一個外鏈流動性池中。

行情 | EOS 5分鐘跌幅超過1.00%:據Bitfinex數據顯示,EOS 5分鐘內跌幅超過1.00%,現報價5.27美元。[2018/8/11]

*基于流動池的去中心化交易中心

基于流動性池DEX背后的算法被稱為自動做市商。這并不是一個新概念,因為自動做市商在機制設計和學術博弈論圈子里已經被人們所熟知,他們對自動做市商的了解已經超過十年了。然而,這一概念最近才在加密領域中流行起來。

做市商的工作是交易所買方或賣方的交易對手方,以維持交易所的流動性。做市商通過自己的賬戶買賣資產,其目的是盈利。他們在交易所進行交易,為其他交易者創造了流動性,并降低了大單交易的交易滑點。

自動化做市商則在DeFi等虛擬市場中使用“MoneyRobots”算法模仿傳統做市商的交易行為。雖然目前存在許多不同模式的去中心化交易所,但是采用AMM模式的去中心化交易所一直都保持著最高的流動性和日平均交易量。

自動做市商DEX與訂單委托去中心化交易所不同。它不指定賣方想要出售數字資產的價格,它也不指定買方想要購買數字資產的金額。相反,自動做市商交易所將加密資產匯集到一個流動性池中。然后,利用確定性算法來做市,該算法使用一些預定義的標準來向買家報價,但每個自動化做市商交易所都有自己的算法。

目前,Uniswap公司是DEX領域的市場領導者。Uniswap在運營中采用自動做市商模式,允許所有人向交易所提供流動性來賺取Uniswap的費用。用戶在Uniswap上提供流動性賺取的費用就是他們從Uniswap上的交易活動中賺取的份額。

那么自動做市商模式最吸引人的特點是什么呢?那就是——加密社區內的任何用戶都可以成為流動性提供者。這樣一來,提供流動性的用戶也可以從DEX中獲益。DEX領域還有其他成功的玩家,比如Bancor、Balancer和Curve等。

從Bancor到Uniswap再到Curve,許多團隊都在創新AMM技術,致力于為所有數字資產提供實時的流動性。AMM不僅能像傳統做市商一樣提高市場流動性,還具有安全可靠、沒有地域限制和無須托管的特性。

去中心化交易所與DeFi領域的兼容,讓DEX走上了超速發展的道路。有專家認為,去中心化交易所必須變得更加人性化,才能支持DeFi領域的發展。一旦資金的定制化水平和利用率得到提升,并且下行風險有效得到控制,DeFi領域的資金規模一定會出現爆發性增長。DEX是Defi生態中的重要基礎設施,擁有自動做市商、體驗更好的儲存式Dex吞食著訂單市場。判斷一個DEX是否值得投資,最好的辦法是親身體驗。在被DeFi熱潮淹沒的同時,不妨體驗一番,你會發現原來DeFi并不是那么復雜。

參考文章:

NOWNodes:DecentralizedExchangesin5Minutes

星球日報:《以太坊之外第二世界的DEX》

Tags:DEX中心化交易所EFIDEFDEXTF價格去中心化交易所開發成本BasketDAO DeFi Indexdefi幣官網

近兩周來,ETH幣價大漲78%,成為了眾人眼中的“牛市發動機”。比特幣也在7月份突破1W美元大關,經歷了一波高位震蕩之后,再度逼近$12,000.

1900/1/1 0:00:0059億美元,年度管理費2%,年度毛利潤1.18億美元,約等于9800個比特幣。這就是灰度投資的年盈利能力!但是,投資者實際需要付出的遠不止本金2%,一級市場參與者的額外支出超過本金的5%,二級市.

1900/1/1 0:00:00來源:區塊鏈前哨;文:Joyce中央銀行之間的戰爭已經開啟。據國際清算銀行報告數據,目前已經有80%的銀行正在探索CBDC,其中大約40%的中央銀行已經從原來的單純概念研究發展成為了實驗或概念證.

1900/1/1 0:00:008月22日,“2020全球區塊鏈算力大會暨新基建礦業峰會”在成都市成華區開幕。會議由市新經濟委、市科技局、成華區政府指導,由成華區新經濟和科技局、成華區投促局、龍潭新經濟產業功能區管委會、巴比特.

1900/1/1 0:00:00區塊鏈被定義為“新技術基礎設施”,但在行業領軍者看來,其價值還遠遠不止技術。 8月20日,螞蟻集團副總裁、智能科技事業群總裁蔣國飛做客《尋找區塊鏈力量》對話節目.

1900/1/1 0:00:008月15日,BCA區塊鏈藝術聯合傳茂文化主辦的《加密藝術導論及創作》在線課程正式開啟,由南京航空航天大學區塊鏈產業研究中心教育主管宋婷擔任主講人的第二期課程《加密藝術的悲喜母題:開源運動、web.

1900/1/1 0:00:00