BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+1.5%

LTC/HKD+1.5% ADA/HKD+1.79%

ADA/HKD+1.79% SOL/HKD+1.1%

SOL/HKD+1.1% XRP/HKD+2.99%

XRP/HKD+2.99%轉自:深潮

作者:杜蘭特

正當DeFi代幣紛紛開啟跳水表演時,維權聲漸漸多了。

而DeFi摧毀區塊鏈傳統體系的同時,也為維權帶來了新挑戰。投資DeFi虧損后,找誰維權?憑什么維權?

迄今為止,還沒有一家主要監管機構發布關于DeFi的具體指導或規定,有報告指出,監管機構對于DeFi還不夠了解。

DeFi依然屬于三不管的莽荒地域,沒有規則,也無人監管。有人曾下出評斷:

大多數DeFi項目的唯一目的是監管套利。

DeFi頭頂的達摩克利斯之劍將在何時落下?又將落在何處?

?開始維權

“沒有審計也沒有監管的DeFi項目越來越多了。”劉琦說。

自從上周末開始,就像北京的天氣一樣,DeFi氣溫驟降。“之前熱火朝天的幾個項目群變成了維權群。”劉琦表示。

好日子已經結束了,DeFi世界一片肅殺,“沒幾個散戶賺著錢了,28定律都在”。

此前買入MKR與COMP的巨鯨地址向幣安轉入近2.6萬枚COMP:7月3日消息,據推特用戶余燼監測,一在3月7日至5月22日買入4210枚MKR和25982枚COMP的巨鯨地址,在約20分鐘前向幣安轉入25982枚COMP,價值約166萬美元。[2023/7/3 22:15:02]

2018年下半年開始的熊市可能大家還記憶猶新:幣價暴跌,社群陷入冬眠、投資者哭訴無門。大佬們沉默,他們感慨、撕X、退圈。

如今,DeFi世界似乎正在重演2018年幣圈“盛況”。

據星球日報統計,多數DeFi代幣9月累計跌幅在50%左右,LINK、MKR等資深的DeFi代幣,跌幅在30%左右,而新一代主打流動性挖礦模式的DeFi代幣,如SAL、KIMCHI、SUSHI跌幅普遍超過70%。

除大跌外,借著DeFi熱點的詐騙項目紛紛冒出。

EOS上一度排名第一的DeFi產品“Emeraldmine”在9月9日跑路,創始人清空資金池,轉移價值250萬美元的代幣,并通過DeFiBox出售。

美聯儲發文介紹Twitter金融情緒指數(TFSI):5月24日消息,美聯儲于官網發文《More than Words: Twitter Chatter and Financial Market Sentiment》表示,4 位美聯儲的研究人員從高達 440 萬條推特數據中構建出一種新的指數來追蹤市場情緒,這是一種新的信貸和金融市場情緒衡量指標,有助于預測貨幣政策立場的變化。研究發現 Twitter 金融情緒指數(TFSI)與企業債券利差和其他基于價格和調查的金融狀況度量高度相關。此外,Twitter 金融情緒有助于預測第二天股市的回報,并發現該指數包含有助于預測美國貨幣政策立場變化的信息,例如在 FOMC 聲明發布前一天,Twitter 金融情緒的惡化可預示緊縮性貨幣政策沖擊的規模。[2023/5/24 15:22:48]

其他諸如面包、金槍魚、玫瑰等項目也發生暴跌、跑路事件。如此詐騙事件,不絕如縷。

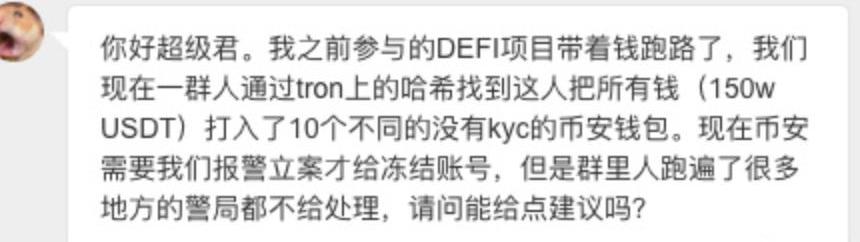

投資者面對被騙、虧損,該找誰維權呢?

如果是在古典幣圈,維權者可能會找到項目方、TokenFund、代投機構甚至數字貨幣交易所,他們活躍于視野中,被視為公開的“鐮刀”。

Polychain Capital創始人:公司未投資FTX或FTT,且在FTX上沒有資產:11月10日消息,Polychain Capital創始人Olaf Carlson-Wee發推表示,Polychain Capital沒有投資FTX或FTT,并且在FTX上沒有資產。[2022/11/10 12:44:01]

但在DeFi世界,以上機構可能不再存在,匿名項目方可能只提交了代碼并不參與后續運營,TokenFund、代投均已不在,交易所集體FOMO上幣似乎也可以正大光明撇開責任。

去中心化的世界,自然需要去中心化的維權——

某種程度上,無權可維。?

???

????

9月10日,Gate.io因涉嫌增發泡菜代幣發行總量,導致代幣價格大跌,最后投資者報警維權。

Alameda Research欠Voyager Digital 3.77億美元:7月7日消息,由FTX首席執行官Sam Bankman-Fried(SBF) 創立的公司Alameda Research上個月向加密經紀商Voyager Digital提供了5億美元的信貸額度,而根據Voyager的破產申請文件,Alameda Research本身欠Voyager 3.77億美元。Alameda的債務使其成為Voyager的第二大借款方,僅次于資不抵債的三箭資本。該媒體評論道,借款人救助貸款人的情況并不多見,尤其是在數額高達數億美元的情況下。?

Voyager提交給紐約地方法院的破產申請第13頁上的表格顯示,Alameda Research欠Voyager 3.77億美元,利率為1%至5%。根據文件第119頁上Voyager最大的無擔保索賠清單,未償余額包括一筆7500萬美元的無擔保貸款。

根據6月17日的新聞稿,Alameda及其風險投資部門Alameda Ventures曾是Voyager的最大單一股東,占所有流通股的11.6%。一周后,也就是6月23日,Alameda在一份新聞稿中宣布,它已放棄或以無償退還450萬股股票,這些股票當時價值260萬美元。(Decrypt)[2022/7/7 1:56:40]

但因案件隱蔽性和當前法律的限制,在耐心了解情況后,并無法以詐騙性質立案。這背后或反映出DeFi發展與監管之間的某種脫節之處。

數據:持有1萬到1000萬枚的MATIC持有者在六周內增加8.7%:6月23日消息,據Santiment數據顯示,MATIC鯊魚和鯨魚的增持趨勢已經持續了大約六周,在這段時間內,持有1萬到1000萬枚MATIC的持有者總共增加了8.7%。[2022/6/23 1:26:57]

除了故意跑路、篡改參數的騙局外,大多數錢被誰賺走了?可能是“挖買提”的農民們,這些農民早已套現主流幣,與羊毛黨類似,并不對代幣價格付出實際責任。

游戲規則在一開始就寫好了。

反觀大多數維權者其實是在二級市場接盤的散戶們,因為他們在接盤時就注定要為風險買單。

如果按照常規走向,監管的到來可能要等到形成足夠規模后,就如同2017年九四前的IC0那樣,才會被勒令禁止。

但DeFI世界第一批維權者,敲響了通往現實世界的大門,在他們的呼救下,DeFi的監管會比想象中到來得更早一些嗎?

?如何監管

一直以來,DeFi被賦予的美好愿景是普惠金融。

“資本主義系統增加?直通過增加??的收?以及改善他們的信?,將?錢?上?下滲透式地惠及他們,但現在這種過程已經不起作?了,這就造成了資本主義系統機制的失靈。”橋水基金創始人RayDalio表示。

而DeFi恰恰是彌補了傳統金融“系統機制失靈”的不足,這里不需要審核和開戶,甚至連KYC都不需要,人人都可享受DeFi服務。

但是,就如上文所說的那樣,DeFi因為缺乏監管,反而成為“監管套利”的投機場。

所以DeFi該如何監管呢?

或許DeFi可以對比互聯網發展來看,互聯網發展初期,有法律學者認為,代碼規則會最終統治互聯網。然而,隨著時間推移,各國政府開始借助代碼之治,維護互聯網的法治,并且逐漸擴大控制范圍。

在分析如何規范互聯網時,美國學者勞倫斯.萊斯格闡述了“悲點理論”,其描述了如何通過4種不同的機制來控制或影響個體行為:國家的制定法、社會規范、供求規律衍生的市場力量以及塑造物理及數字世界的架構。

萊斯格的四種監管模式同樣適用于區塊鏈系統嗎?

《監管區塊鏈:代碼之治》里寫道:即便是最自治的系統,也會受制于特定的力量和約束,因為區塊鏈系統必須依賴為底層區塊鏈網絡提供支持的新型中介系統,而這些系統很容易受到監管。

“這些系統必須依賴代碼,他們的運作方式最終取決于市場力量,并受制于社會規范。法律可以通過影響這三種力量來監管區塊鏈技術。”

法律、市場、架構和社會規范,就像區塊鏈監管的四駕馬車。

以社會規范為例,2016年,TheDAO被攻擊之后,以太坊社區花了一個月時間,籌謀是否以及如何補救損失的提案,最后他們決定分叉以太坊,而不是訴諸外部監管。

TheDAO事件展現了社會規范對于區塊鏈系統監管的關鍵作用。

監管與創新

“妖怪已經從瓶子里跑出來了

。”密碼朋克的創始人之一蒂莫西.梅在一篇文章里說,沒人任何力量可以阻止因加密技術發展導致的無政府主義的蔓延。

DeFI協議從一開始就被設計成無需許可。理論上講,任何國家和地區的任何人都可以在沒有監管和合規性障礙的情況下訪問DeFi協議。

在DeFi社群里,很多人反對接受任何監管和法律,他們信奉無政府主義,要在DeFi上造出自己的烏托邦。

無政府主義是件好事嗎?

勞倫斯.萊斯格曾警告:“政府消失時,取代它的不一定是天堂;政府走了,其他利益集團將取代它的位置。”

此刻的DeFi世界宛如一座修羅場。“三不管”情況之下,DeFi成為“監管套利”的羊毛機。有人曾作出判斷:大多數DeFi項目存在的唯一目的是監管套利。

在現實世界,Compound和Aave可能需要一個銀行執照,而NexusMutual可能需要保險執照,yearn.finance可能被視為非法運營的投資基金。

MakerDAO中國區負責人潘超近日在社交平臺表示,YieldFarming進入了第三篇章,從離岸美元到無監管證券,現在進入了高杠桿衍生品。“把無監管的CDS稱作保險,問題很大。”

而傳統監管之所以存在,很大一部分目的是保護普通人,保障他們在金融活動中不會被剝削。

有意思的是,區塊鏈技術在很多方面將金融體系恢復到了歷史起點——華爾街起初也是非正式和去中心化的。隨著時間推移,華爾街為了應對金融危機,才逐漸開始中心化。

缺乏監管同樣阻止了DeFi的壯大。因為缺乏適當的監管框架,企業家和初創企業因為擔心踏入禁區而止步不前。

分布式資本合伙人沈波在一次會議中表示,目前的監管體系制度與開發式金融存在大量不兼容性,金融監管機制和開放式金融需要相互協調,才能讓后者順利成長,否則永遠是在灰色地帶發展。

顯然,DeFi的崛起已經被監管注意到了。正如美國SEC委員、“加密媽媽“HesterPeirce在月初接受采訪時表示,DeFi雖然還處于初期階段,但SEC已經開始注意到這一點,”我認為這將挑戰我們的監管方式“。

而金融創新一直存在的問題是:金融業應該受到哪些適度監管,同時又不傷害它對社會進步的促進作用?

或許,DeFi最后將在在創新和監管的搖晃中蹣跚前行。

參考資料:

《監管區塊鏈:代碼之治》,PrimaveraDeFilippi、AaronWright

Tags:EFIDEFIDEF區塊鏈definer幣幣幣情DeFi Coin BonusDEFILANCER幣區塊鏈專業好不好就業

原作者:BenCarlson來源:awealthofcommonsense編譯:白話區塊鏈Joyce近日社群網友發來一個邀請鏈接,打開后是一個某網站以YFIII為名的項目空投.

1900/1/1 0:00:00DeFi代幣質押池、「98%/2%」流動性池、傾銷池,猜猜哪個最致命?撰文:TokenBrice,以太坊錢包Monolith社區負責人,法國DeFi聯合發起人 翻譯:盧江飛 本文是一篇快速入門.

1900/1/1 0:00:00本文來自WisdomChain公鏈社區 01 交易是區塊鏈的基石 交易是區塊鏈的基石,我們每天都會接觸到各式交易,不論你是操作DeFi,還是轉賬購買NFT,或者只是單純的從交易所提現/充值.

1900/1/1 0:00:00加密銀行服務平臺Cashaa表示已從位于迪拜的區塊鏈投資和咨詢公司O1ex籌集了500萬美元,并將利用這些資金擴展到印度市場,并彌補7月份德里OTC黑客襲擊給用戶造成的損失.

1900/1/1 0:00:00法國DeFi項目ParaSwap已獲得30多個投資者的資助。一些投資者代表了加密貨幣的大人物,包括CoinGecko。ParaSwap旨在利用這筆資金來擴展其基礎架構.

1900/1/1 0:00:00與世界上許多其他央行一樣,英國央行仍在考慮開發自己的數字貨幣。 圖片來源:pixabay英格蘭銀行行長日前抨擊比特幣是一種不合標準的支付方式,但他也重申了該行對央行數字貨幣和穩定幣的興趣.

1900/1/1 0:00:00