BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+1.86%

SOL/HKD+1.86% XRP/HKD+0.32%

XRP/HKD+0.32%

文?|Carol?編輯|畢彤彤出品|PANews

Sushiswap創始人Nomi大廚的大額拋售讓周末進入“壽司風暴”,雖然FTX創始人SBF“力挽狂瀾”從Nomi大廚手中接過控制權,并重新開始多簽投票,將壽司由社區掌控,但即將進行的遷移能否順利進展還需要打一個問號。

壽司通過收益農耕YieldFarming實現了良好的“冷啟動”,并且搶了Uniswap大量的流動性,但這口壽司只是大戶“盤中的美味”,能否順利把流動性帶走,成為Farming時代的重要一考。

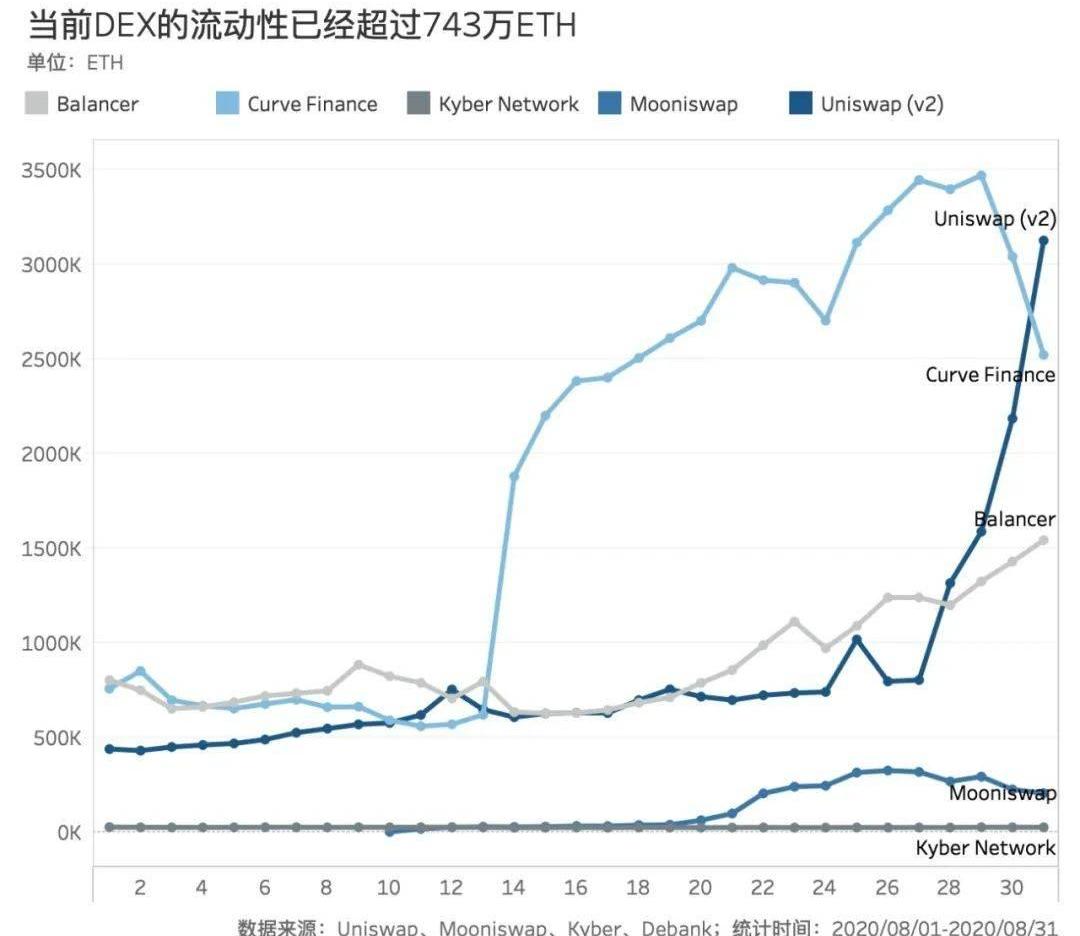

過去一段時間,DEX在流動性挖礦激勵下突飛猛進,根據PANews統計,8月份,Uniswapv2、CurveFinance、Balancer、Mooniswap和KyberNetwork流動性資金池的總量共上漲了312%,這反映了Farming對AMMDEX的促進作用。那么,從數據上看,Farming在多大程度上促進了AMMDEX流動性的聚集和交易量的提升?在剔除ETH上漲和Sushiswap引流的影響后,不推出激勵方案的Uniswap在過去一個月的激烈競爭中處于什么位置?如果不推出Farming方案,AMMDEX還有其他破局之路嗎?

Lens開啟新邀請系統測試,用戶可查詢是否擁有邀請資格:7月13日消息,Web3社交協議Lens Protocol現已開啟新邀請系統測試,用戶可進入網頁查詢是否擁有邀請資格。若被選為可邀請的Lens用戶,則有資格邀請其他新用戶體驗Web3社交的獨特功能和優勢。[2023/7/13 10:53:20]

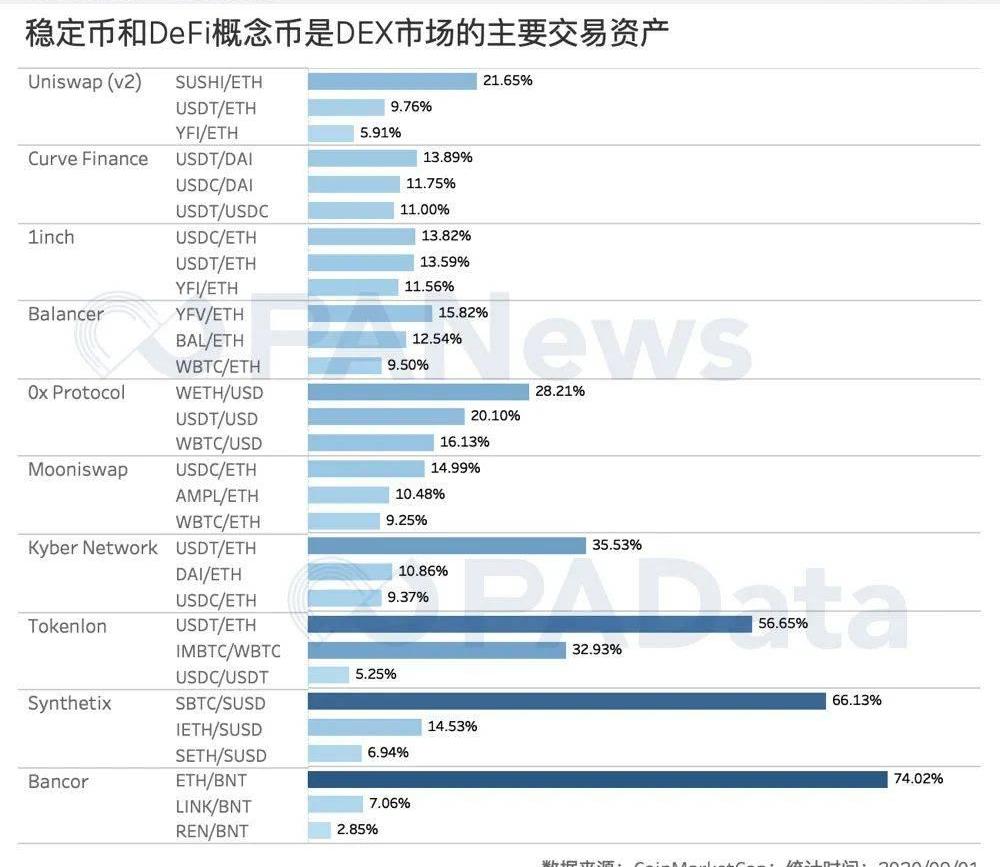

穩定幣和Farming代幣是DEX的主要交易資產

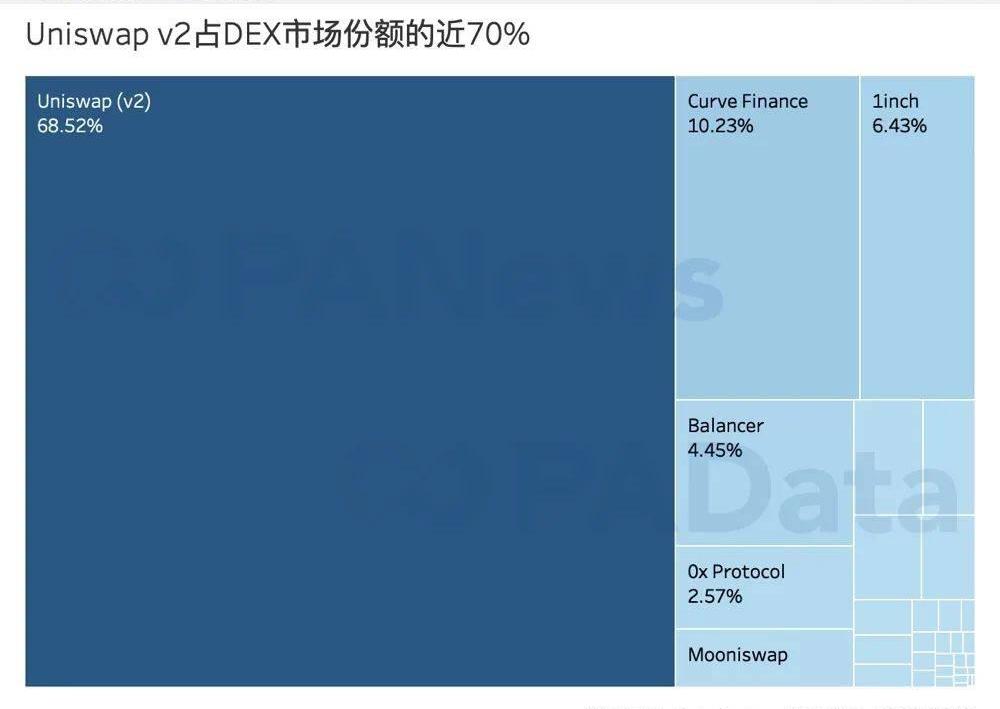

根據CoinGecko的數據,截至9月1日,46個DEX平臺的單日名義交易量約為11.29億美元,其中,Uniswap以超7.73億美元的交易量占據了68.52%的市場份額。其次是穩定幣交易平臺Curve,日名義交易量約為1.15億美元,占DEX市場的10.23%。日名義交易量超過1000萬美元的還有1inch、Balancer、0xProtocol、Mooniswap、Kyber、Tokenlon和Synthetix,其市場份額都在1%以上。

這9家DEX的日交易量構成了整個DEX市場的97.38%,其中,除了0xProtocol是訂單簿模式和1inch是聚合交易所以外,其他7個都是AMMDEX。

Terraform Labs將100枚CVX轉至新地址,仍持有870萬美元的CVX:5月9日消息,鏈上數據顯示,TerraformLabs地址剛剛將100枚CVX發送到一個新錢包,它仍然持有價值870萬美元的CVX。[2023/5/9 14:51:23]

與去年下半年的DEX熱潮相比,最近AMMDEX的壯大體現了市場對DEX發展方向的選擇。去年交易量較大的DEX中,訂單簿模式DEX多于AMMDEX,比如Etherflyer、BinanceDEX、IDEX、DDEX、TronDEX等,而AMMDEX只有Uniswap和Bancor,并且彼時Uniswap的日交易量只有75萬美元,遠遜色于Etherflyer、BinanceDEX和IDEX等訂單簿式DEX。

AMMDEX的繁榮與DeFi其他領域的發展密不可分,比如穩定幣和借貸市場。從目前交易量較高的DEX中交易量排名前3的主要交易對來看,穩定幣和DeFi概念幣是主要交易資產,比如USDT、USDC、YFI、SUSHI、BAL、AMPL、REN等。

而且這些資產的交易量占比都很高。根據粗略統計,DEX中交易量最高的3個交易對的總交易量平均約占其交易所總日交易量的57.21%。其中,Mooniswap、Curve、Uniswapv2、Balancer和1inch中交易量最高的3個交易對的交易量占比低于40%,Mooniswap最低,約為34.72%。Tokenlon、Synthetix和Bancor中交易量最高的3個交易對的交易量占比都高于80%,最高的Tokenlon達到了94.83%。

BlockSec:SushiSwap的KashiPairMediumRiskV1合約存在邏輯漏洞:12月16日消息,BlockSec表示,SushiSwap 的 KashiPairMediumRiskV1合約因一處邏輯漏洞遭遇兩次攻擊,導致代幣價格計算錯誤,造成資產損失。Sushi團隊隨即采取行動,保護一些有價值但易受攻擊的資金池免受攻擊,并且提供程序以補償那些因漏洞而損失資金的用戶。

BlockSec提示,有數十個建立在以太坊和BNB Chain上的資金池可能會受此漏洞的影響,解決該問題的臨時辦法是偶爾或定期調用UpdateExchangeRate函數來減少或消除偏差。[2022/12/16 21:49:06]

8月交易量顯著上漲農耕時代大戶吃“壽司”?

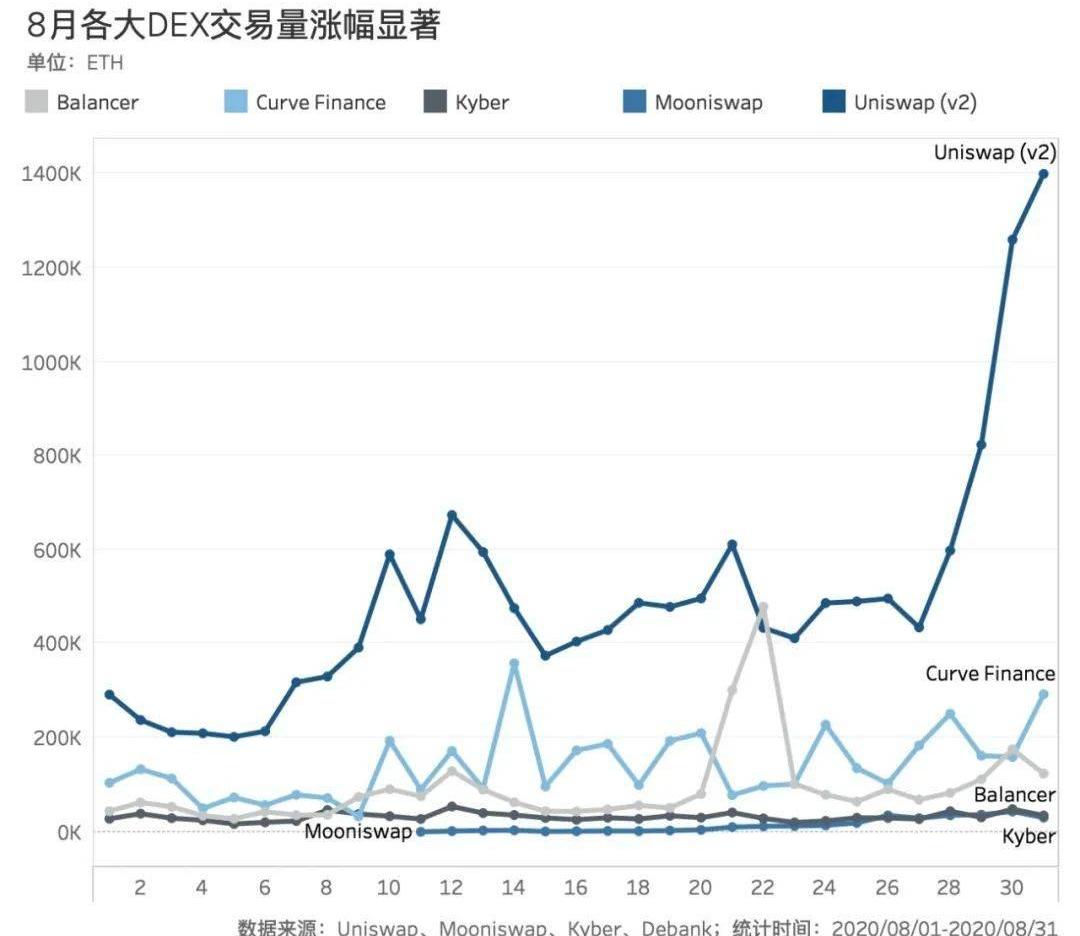

AMMDEX在8月得到了顯著的發展。PAData進一步統計了5個交易量較高的AMMDEX的交易量,以觀察在過去的一個月內,AMMDEX是如何發展的。為了剔除ETH上漲對DEX交易量的影響,本文將以ETH作為統計單位。根據統計,8月各大AMMDEX的交易量呈顯著放量形態。幣本位交易量最大的Uniswapv2在8月期間的交易量累計上漲了379.04%。但這很大程度上受到Sushiswap的影響,如果僅算Sushiswap上線以前的幣本位交易量漲幅,那么Uniswapv2只有50%左右的漲幅,僅略高于Kyber,遠低于其他AMMDEX。

加拿大人民黨創始人: \"貨幣重置 \"即將到來,CBDC是極權主義:金色財經報道,加拿大人民黨創始人Maxime Bernier表示,目前的法定貨幣體系已經過時,需要重置。Bernier在接受采訪時抨擊了現有的貨幣體系,他認為中央銀行的過度印刷導致了貨幣貶值,CBDC為極權主義。

他確信重置將可能在未來發生,并且需要由黃金這樣的商品來支持。他舉例說,中國和俄羅斯等國家正計劃推出基于商品的貨幣。(finbold)[2022/8/14 12:23:51]

其次,Curve的幣本位交易量在8月也有明顯的上漲。由于Curve是穩定幣交易平臺,因此不受到ETH波動的影響,按照美元統計,其8月的交易量漲幅達到了215.58%,整體呈波動上漲趨勢。

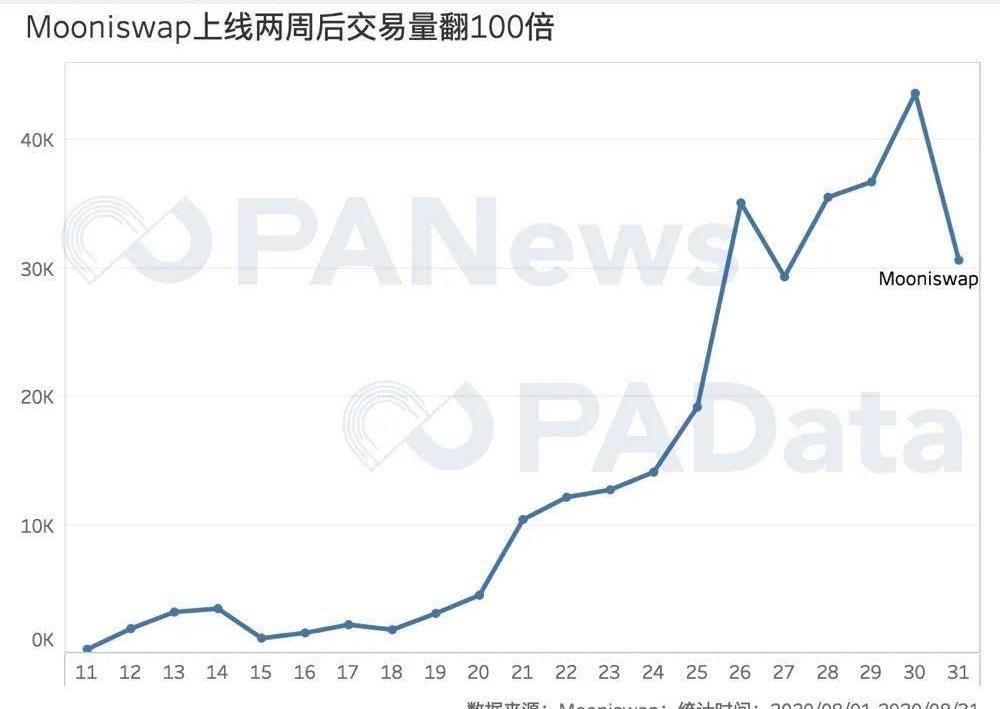

8月幣本位交易量漲幅最大是Mooniswap,近乎翻了100倍,從上線初的318.09ETH暴漲至3.06萬ETH,一舉超過老牌的Kyber。

天涯社區發布“天涯元鉆計劃”:用戶個人文字作品或相關IP可生成鏈上數字藏品:金色財經報道,天涯社區宣布推出“天涯元鉆計劃”,用戶的個人文字作品或相關IP通過“天涯元鉆”將可一鍵生成鏈上數字藏品,并通過法律法規許可的方式實現流轉。借鑒區塊鏈數字藏品的技術,每顆元鉆都是獨一無二的,有唯一的身份編號,可轉贈或交換。[2022/7/14 2:12:36]

AMMDEX的交易量暴漲只能說明DEX市場的資金規模擴大了,然而從有限的公開數據來看,DEX的用戶規模并沒有同比例的擴大。

根據DAppTotal對用戶數量的統計,Uniswapv2的用戶數量僅從8月1日是556上漲至8月31日的759,漲幅僅為37.05%。而Bancor的用戶數量反而還下降了,從8月1日的630下降至8月31日的149,跌幅約為76.35%。

另外,從鏈上交易次數的變化來看,此次Farming不止僅為DEX帶來了十分有限的新用戶,而且Farming紅利也主要由大戶所得。根據統計,可以明顯的看到,在恰逢SUSHI上市的28日至31日期間,Uniswapv2交易量日環比漲幅顯著高于交易次數日環比漲幅,這意味著單筆交易金額的明顯上漲,同時也從側面反映出大戶“吃壽司”的現狀。

優化交易模型是“后Farming”時代新出路

除了為DeFi代幣提供交易平臺以外,近期不少AMMDEX也上線了自己的激勵方案,旨在為流動性提供者提供更高的收益,這促使這些DEX的資金池以遠高于交易量增速的速遞快速擴大。

根據統計,截至8月31日,Uniswapv2、Curve、Balancer、Mooniswap和Kyber的流動性總量約為743.10萬枚ETH,相當于32.41億美元。

其中,Uniswapv2是目前流動性最大的AMMDEX,幣本位流動性約為313.05萬枚ETH,相當于13.65億美元,約占總流動性的42.13%。截至9月3日,Uniswapv2的流動性已經超過了20億美元,但根據SUSHIBOARD的統計,這其中70%左右的流動性來自于Sushiswap。如果校正Sushiswap的影響,那么Uniswapv2的流動性規模或低于Curve和Balancer。

而在8月早些時候,Curve一度是流動性規模最大的平臺,最高時的流動性達到了13.91億美元,相當于347.49萬枚ETH。

從漲幅來看,Mooniswap仍然是流動性漲幅最高的一個AMMDEX,8月,其幣本位流動性規模擴大了337倍。Mooniswap交易量和流動性的暴漲印證了那句“站在風口上,豬都能飛”的諺語,上線21天,輕松超越各種老牌DEX,位列市場第6。雖然借到了東風,但Mooniswap并沒有發行激勵代幣,據其他公開報道,其賣點是通過維持不同互換方向的虛擬余額,將大部分滑點收入保留在池中,增加流動性提供者獲得的價值,并聲稱根據模擬實驗,這可以為流動性提供者帶來的收入預計將比UniswapV2多50%至200%。優化交易模式或為破局Farming提供一種可行思路。

除了Mooniswap以外,8月份流動性增長幅度較大的是Curve,按美元計算,在過去一個月內,其流動性增長了275.02%。其次是Uniswapv2,在剔除了Sushiswap的影響后,其幣本位流動性的漲幅約為185.16%。另外,Balancer的幣本位流動性也增長了92.21%。而上線較早的Kyber在此次競爭中處于下風,幣本位流動性反而下降了2.41%。

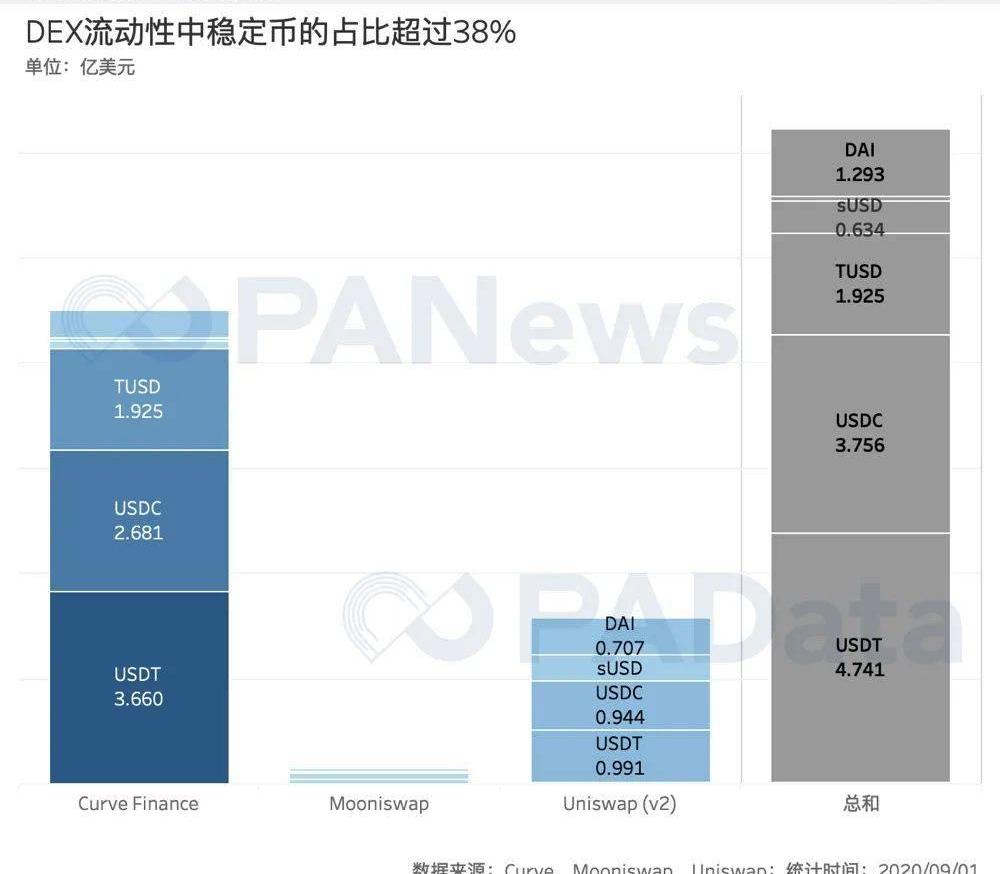

另外值得關注的是穩定幣成為了AMMDEX流動性挖礦的主要“種子”。根據統計,截至9月1日,Uniswapv2、Curve和Mooniswap三大DEX中的穩定幣流動性最規模達到了12.47億美元,相當于總流動性的38%左右。

其中,USDT和USDC是流動性最高的兩種穩定幣,分別達到了4.7億美元和3.7億美元,相當于各自流通總量的5.5%和25.38%。穩定幣的高儲備量再次展現了DeFi用戶用美元理財的需求。

說明:

參考PAData《DEX突圍戰:數說資產流動性和用戶基礎》。

穩定幣交易平臺Curve的交易量和流動性均與ETH漲幅無關,為了統一觀察,轉換成ETH后會產生一定的誤差,但不影響圖表形態,也不影響趨勢,對美元單位的統計也將在后文闡明。

部分沒有直接提供幣本位流動性數據的平臺,按照提供的美元本位流動性數據和CoinMetrics校正后的幣價換算幣本位流動性。

注:原文作者是以太坊聯合創始人VitalikButerin。特別感謝KarlFloersch和JinglanWang的反饋和評論 另請參見: 論合謀; 關于協調問題的工程安全; 信任模型; 去中.

1900/1/1 0:00:009月8日晚,SheKnowsDeFi專場之《全盤腰斬,DeFi的滑鐵盧?》正式開播。巴比特邀請了SnapFingers聯合創始人Henry、BlockArk聯合創始人Warren船長做客《8問》.

1900/1/1 0:00:00文/?New?Bloc分析師?劉征9月3日納指再次突破歷史新高,最高來到12074點而后迅速回落,連跌一周,目前收于10862點,比特幣跟隨美股聯動性較強,根據Binance的數據顯示.

1900/1/1 0:00:00來源:律動BlockBeats,作者:0x95有人笑稱,過去的兩個月,大家做飯都不用鏟子了,為了吃到食物大家只會拿鋤頭.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00撰文:MohamedFouda,加密貨幣投資機構VoltCapital合伙人,TokenDaily研究團隊成員DeFi爆炸式增長的核心在于DeFi的治理代幣。COMP、LEND等都是治理代幣.

1900/1/1 0:00:00